Bóng ma ''rủi ro, biến động'' vẫn ám lấy nền kinh tế Trung Quốc

Huyền Trần

Junior Analyst

Trong bối cảnh kinh tế hiện tại, nhiều yếu tố đã thay đổi từ 1982, như sự gia tăng nợ, sự chuyển đổi của thế hệ Baby Boom, và những hạn chế trong tăng trưởng của Trung Quốc, dẫn đến nguy cơ khủng hoảng tài chính.

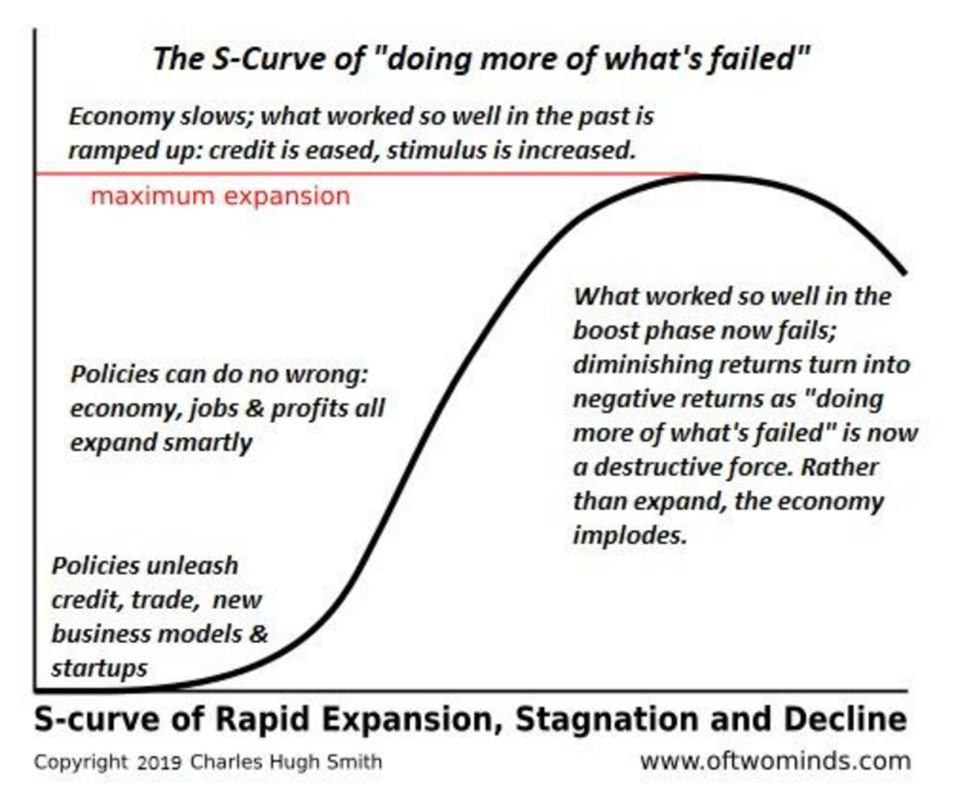

Mọi tác động đều có thể dẫn đến kết quả khác nhau. Giả định rằng nền kinh tế sẽ không thay đổi, vì vậy những chính sách kích thích từng hiệu quả trước đây sẽ lại hiệu quả lần nữa. Tuy nhiên, điều này bỏ qua rằng thực tế luôn có những sự thay đổi không ngừng và khi các điều kiện, nguyên nhân thay đổi, thì tác động cũng sẽ thay đổi theo.

Vậy điều gì đã thay đổi trong 42 năm qua kể từ năm 1982? Tại sao lại là năm 1982? Đó là thời điểm đánh dấu sự kết thúc của tình trạng lạm phát cao và suy thoái kinh tế trong những năm 1970 và khởi đầu một thị trường tăng trưởng kéo dài hơn 40 năm cho cổ phiếu, bất động sản và trái phiếu cho đến gần đây.

- Trung Quốc vừa mới thoát khỏi cuộc Cách mạng Văn hóa và hiện tại đang gặp khó khăn sau 40 năm tăng trưởng ngoạn mục.

- Mức nợ trong các lĩnh vực công cộng, doanh nghiệp và hộ gia đình hiện nay cao hơn nhiều so với 42 năm trước.

- Thế hệ Baby Boom đang trong giai đoạn thu nhập cao nhất, hình thành hộ gia đình, mua nhà và khởi nghiệp. Giờ đây, họ đang nghỉ hưu và bắt đầu bán tài sản để giảm quy mô và hỗ trợ tài chính cho hưu trí.

- Công nghệ máy tính đã trở thành xu hướng chủ đạo giúp tăng năng suất. Hiện tại, chúng ta có AI, nhưng tác động lâu dài của AI đối với năng suất toàn cầu vẫn chưa rõ ràng.

- Sự giảm sút lợi nhuận đang hiện rõ trên toàn cầu, khi những chiến lược từng hiệu quả trong giai đoạn tăng trưởng giờ không còn tạo ra kết quả như mong đợi.

Trung Quốc đã có nhiều sự thay đổi. Quy mô là điều rất quan trọng; khi một công ty nhỏ tăng doanh thu thêm 1 tỷ USD, giá cổ phiếu có thể tăng vọt. Nhưng khi công ty đó đã trở thành một doanh nghiệp trị giá hàng ngàn tỷ USD, việc tăng thêm 1 tỷ USD đã không có tác động quá lớn. Trên thực tế, điều này có thể là dấu hiệu cho thấy tăng trưởng đã chậm lại. Khi biên lợi nhuận giảm, giá cổ phiếu có thể sụt giảm, vì câu chuyện tăng trưởng đã kết thúc.

Các điều kiện, nguyên nhân tương tự vẫn tồn tại ở Trung Quốc, nơi đã đạt đến quy mô khổng lồ ở đỉnh cao của sự phát triển. Trong suốt hàng thập kỷ qua, Trung Quốc đã bơm phồng nền kinh tế của mình bằng một bong bóng bất động sản khổng lồ, tạo ra cảm giác giàu có cho tầng lớp trung lưu đang bùng nổ. Nhưng bong bóng nào cũng có ngày nổ tung và sự tập trung tài sản vào bất động sản đang dần khiến niềm tin của người dân sụp đổ.

Giới hạn trong xuất khẩu và tiêu dùng nội địa cũng đang dần bộc lộ, dẫn đến những biến động khôn lường mà ai cũng có thể thấy.

Nền kinh tế đang chậm lại, những biện pháp trong quá khứ được đẩy mạnh

Trung Quốc từng nổi tiếng với tín dụng "không bao giờ thất bại," nhưng giờ đây, lại thất bại. Mọi nền kinh tế phụ thuộc vào việc mở rộng tín dụng để tăng trưởng cuối cùng đều rơi vào tình trạng bẫy thanh khoản. Điều này xảy ra khi việc hạ lãi suất và giảm tiêu chuẩn cho vay không còn khuyến khích người dân tiêu dùng hoặc vay mượn nữa. Có hai lý do chính:

1) Các hộ gia đình ngần ngại vay thêm nợ, hoặc

2) Họ không có khả năng chi trả nợ, ngay cả với lãi suất thấp.

Trung Quốc cũng đang mắc kẹt trong bẫy thu nhập trung bình, nơi mà tầng lớp thượng lưu nắm giữ phần lớn tài sản, trong khi người dân nông thôn vẫn đang phải sống với thu nhập rất thấp.

Trong quá khứ, Trung Quốc đã giúp nền kinh tế toàn cầu phục hồi sau cuộc khủng hoảng tài chính năm 2008-2009, nhưng điều đó khó có thể lặp lại. Khi các điều kiện kinh tế thay đổi, kết quả cũng sẽ thay đổi.

Sự gia tăng tín dụng toàn cầu là một ví dụ về việc "giải pháp" tạo ra những "vấn đề". Việc bơm tiền vào nền kinh tế bằng tín dụng giá rẻ có thể hiệu quả khi mức nợ còn thấp và nhu cầu tín dụng cao. Nhưng khi nền kinh tế đã bão hòa với tín dụng và gánh nặng từ các khoản nợ hiện tại ngày càng lớn, việc gia tăng nợ chỉ tạo ra rủi ro lớn hơn: càng nhiều nợ thì nguy cơ vỡ nợ càng cao.

Nợ toàn cầu có thể là nguy cơ gây bong bóng ở bất cứ loại tài sản nào. Khi tài sản tăng giá đã tạo ra nhiều tài sản thế chấp hơn để vay. Nhưng khi bong bóng nổ, giá trị tài sản giảm xuống, khiến cho người cho vay gặp khó khăn khi số nợ cao hơn giá trị tài sản.

Việc bán tháo tài sản sẽ đẩy giá xuống, làm giảm giá trị tài sản thế chấp và dẫn đến một cuộc khủng hoảng tín dụng mà không thể giải quyết bằng cách hạ lãi suất hoặc hạ tiêu chuẩn cho vay. Sự giảm sút lợi nhuận không thể đảo ngược bằng việc tiếp tục làm nhiều hơn những gì đã thất bại, ngược lại, điều đó chỉ làm trầm trọng thêm các cuộc khủng hoảng.

Về những lời hứa rằng AI sẽ cứu vớt chúng ta: thực tế là chúng ta đang chứng kiến chi phí khổng lồ mà không phải là sự gia tăng năng suất. Các nhà kinh tế đã từng bối rối trước "khủng hoảng năng suất" trong những năm 1980 khi các công nghệ mới được đưa vào sử dụng. Mặc dù công nghệ mới đã được áp dụng, nhưng năng suất không tăng như mong đợi.

Những dự báo lạc quan không thể thay thế cho những kết quả thực tế; lợi ích từ năng suất thực sự cần thời gian để hiện thực hóa, và không phải lúc nào cũng diễn ra như mong đợi. Nếu AI thực sự có thể cải thiện năng suất trong nền kinh tế, có thể mất một thập kỷ để thấy được tác động. Trong khi đó, bong bóng tín dụng-tài sản hiện đang vỡ sẽ không được "cứu" bởi AI.

Điều này đặt ra một câu hỏi quan trọng:bong bóng trong các tài sản sẽ giảm như thế nào? Richard Bonugli và tôi đã thảo luận về điều này trong podcast mới của chúng tôi mang tên "Cách mà sự suy giảm tài sản có thể diễn ra".

Có hai kịch bản chính, và kịch bản nào xảy ra phụ thuộc vào các điều kiện kinh tế hiện tại.

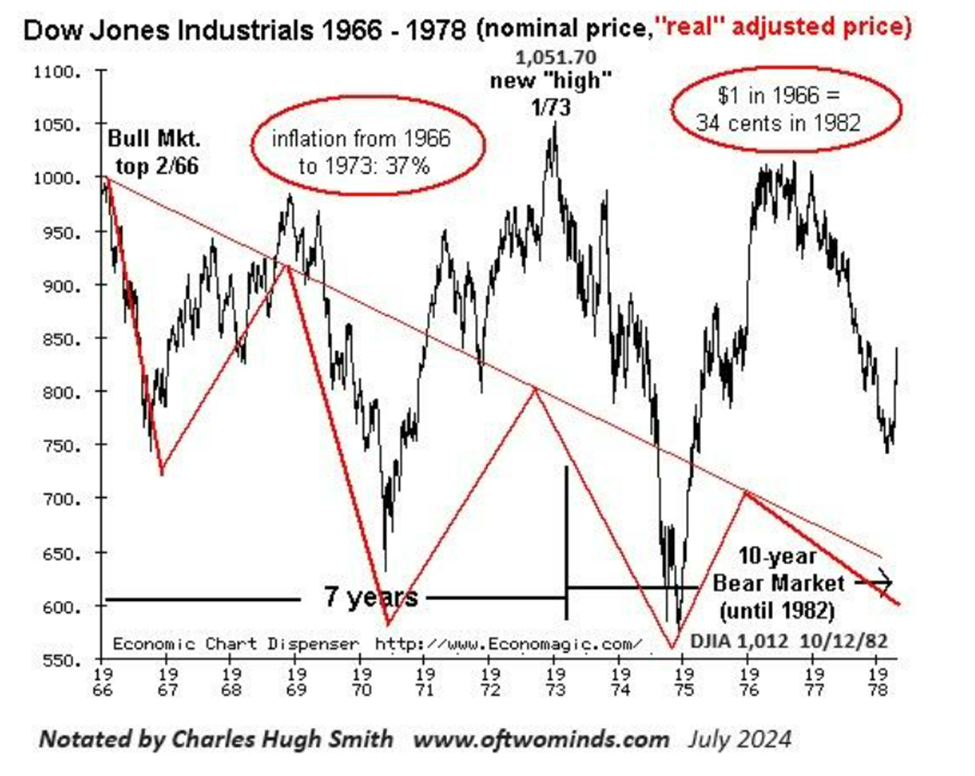

Một trong số đó là sự giảm mạnh về giá trị thực tế của tài sản trong khi giá trị danh nghĩa của chúng vẫn tăng, giống như những năm 1970. Khi chỉ số Dow Jones cuối cùng vượt qua mức cao trước đó 1,000 vào năm 1982, tất cả những người kiên nhẫn chờ đợi qua những năm 1970 đều vui mừng nói: "Chúng ta đã trở lại! Chúng ta đã lấy lại tiền!" Thế nhưng, sức mua của các cổ phiếu trong chỉ số Dow 1,000 đã giảm 57% kể từ đỉnh thị trường chứng khoán năm 1973 và giảm đến 66% kể từ đỉnh năm 1966.

Chỉ số công nghiệp Dow Jones từ 1966-1978

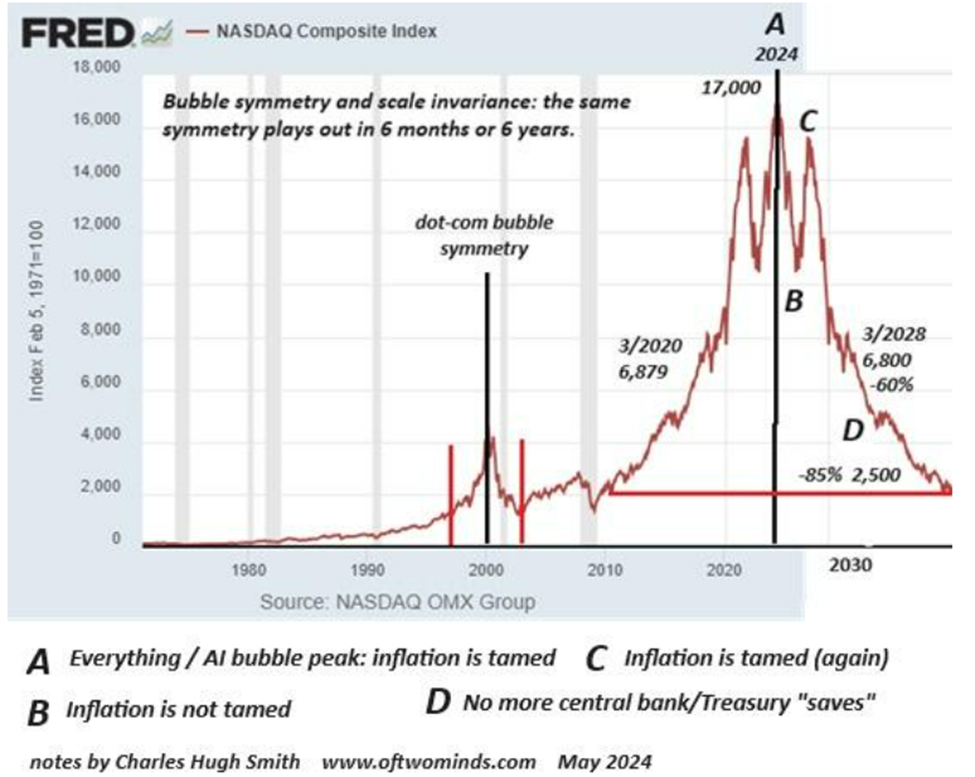

Một kịch bản khác có thể là một cú sập thị trường tàn khốc. Tôi đã tạo biểu đồ chỉ số Nasdaq dựa trên sự đối xứng của bong bóng. Dù các cú sập có nhiều hình thức khác nhau, nhưng kết quả cuối cùng vẫn không thay đổi.

Tính đối xứng của bong bóng

Vậy điều gì đã thay đổi? Có rất nhiều điều. Kết quả lần này sẽ khác như thế nào? Điều này vẫn còn mơ hồ, nhưng chúng ta hiểu rằng những số liệu thống kê từ các điều kiện trước đây không thể áp dụng cho tình hình hiện tại. Câu nói "lần này sẽ khác" không phải lúc nào cũng có nghĩa tích cực; đôi khi có thể dẫn đến những kết quả hết sức bất ngờ và tiêu cực.

Zero hedge