Làn sóng đầu tư mới đổ về đồng Yên khi dữ liệu kinh tế Nhật Bản trở thành tâm điểm thị trường

Ngọc Lan

Junior Editor

Lần đầu tiên sau gần một thập kỷ, dữ liệu kinh tế Nhật Bản đang dần khẳng định vị thế quan trọng trong mắt các nhà đầu tư, khi kỳ vọng về những đợt tăng lãi suất tiếp theo của BoJ ngày càng mạnh mẽ.

Đây là dấu hiệu cho thấy sự chuyển biến rõ rệt trong tư duy kể từ khi BoJ chấm dứt chính sách lãi suất âm vào tháng 3 năm ngoái. Sau khi BoJ triển khai chính sách nới lỏng tiền tệ mạnh mẽ vào đầu năm 2016, các nhà đầu tư hầu như tin chắc rằng gói kích thích sẽ tiếp tục duy trì bất kể các chỉ số kinh tế cho thấy điều gì, khiến việc bỏ qua các số liệu từ Nhật Bản trở thành thông lệ an toàn.

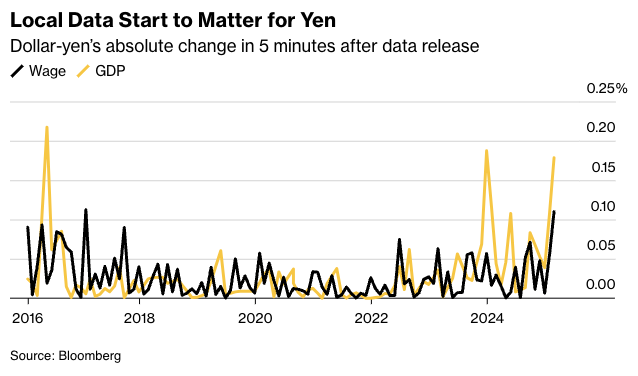

Những biến động gần đây trên thị trường tiền tệ cho thấy thời kỳ đó đã kết thúc. Tỷ giá USD/JPY đã biến động 0.11% chỉ trong năm phút sau khi dữ liệu tiền lương mới nhất được công bố vào ngày 5/2, mức phản ứng mạnh nhất kể từ năm 2017 theo số liệu từ Bloomberg. Sự thay đổi 0.18% của cặp tiền tệ này vào ngày 17/2 trong năm phút sau khi công bố dữ liệu GDP cũng là mức biến động lớn thứ hai kể từ năm 2016.

Dữ liệu nội địa bắt đầu có tầm ảnh hưởng đối với đồng Yên

Mặc dù các biến động này vẫn còn khiêm tốn, nhưng chúng báo hiệu một sự thay đổi quan trọng trong thái độ của giới đầu tư - những người vốn quen với việc tỷ giá USD/JPY chủ yếu bị chi phối bởi lợi suất TPCP Mỹ và số liệu từ nền kinh tế lớn nhất thế giới. Sự chuyển biến này diễn ra trong bối cảnh BoJ đang phát đi tín hiệu về khả năng tăng lãi suất trong tương lai, trong khi Fed vẫn đang trong trạng thái chờ đợi và theo dõi các dữ liệu kinh tế sau chuỗi các đợt cắt giảm vào năm ngoái.

"Thông thường, dữ liệu Nhật Bản ít khi làm thị trường biến động, nhưng gần đây tác động của chúng đã gia tăng đáng kể," Shinichiro Kadota, Trưởng bộ phận chiến lược ngoại hối và lãi suất Nhật Bản tại Barclays Securities Japan nhận định. "Có lẽ vì BoJ giờ đây đã trở thành động lực chi phối mạnh mẽ hơn."

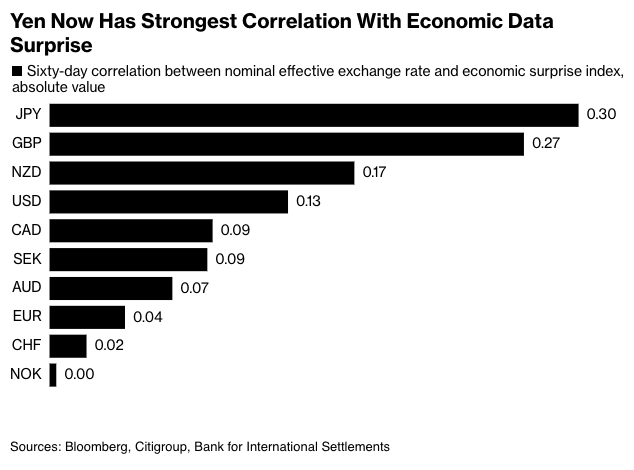

Đồng Yên đang thể hiện mối tương quan ngày càng chặt chẽ với chỉ số đo lường độ chênh lệch giữa dữ liệu kinh tế thực tế so với dự báo. Hệ số tương quan giữa tỷ giá hối đoái hiệu quả danh nghĩa của đồng tiền này và Chỉ số Biến động kinh tế của Citigroup hiện đạt mức 0.30. Mặc dù con số này vẫn còn thấp hơn nhiều so với chỉ số 1.0 - mức thể hiện sự đồng biến hoàn hảo, nhưng đã vượt trội hơn so với các đồng tiền G-10 khác.

Đồng Yên hiện có mối tương quan mạnh nhất với yếu tố bất ngờ từ dữ liệu kinh tế

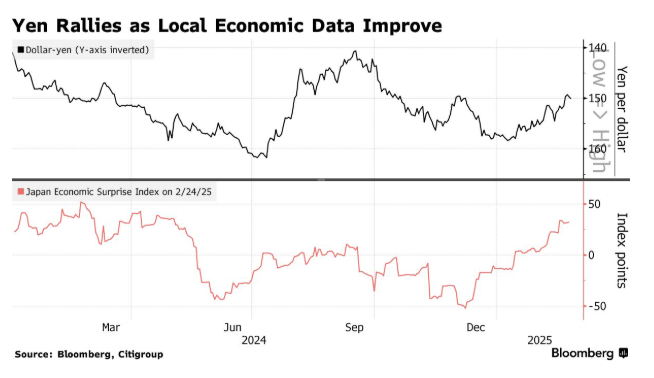

Sự nhạy cảm ngày càng tăng của đồng Yên đối với các số liệu kinh tế trong nước có thể mở ra thêm nhiều dư địa để tăng giá hơn cho đồng tiền này, khi những dữ liệu tích cực gần đây đã tạo nền tảng vững chắc cho BoJ tiếp tục hành trình tăng lãi suất. Xu hướng này làm gia tăng khả năng các nhà đầu tư nước ngoài và giới giao dịch ký quỹ nội địa thu hẹp vị thế short đồng Yên, từ đó thúc đẩy đà tăng mạnh mẽ của đồng tiền này.

Các trader hiện đang duy trì lập trường bullish nhất về đồng Yên kể từ năm 2021, trong khi các quỹ phòng hộ đang dần giảm bớt vị thế short, theo số liệu từ Ủy ban Giao dịch Hàng hóa Tương lai (CFTC). Ngược lại, các nhà giao dịch ký quỹ Nhật Bản đã tăng cường vị thế short đồng Yên lên khoảng 70% trong tháng này, theo dữ liệu từ Bloomberg. Việc đảo chiều những vị thế này - vốn được xây dựng dựa trên nhu cầu về các đồng tiền có lãi suất cao hơn - có thể là chất xúc tác đẩy nhanh đà tăng của đồng Yên.

Tiền lương danh nghĩa tại Nhật Bản đã tăng với tốc độ nhanh nhất trong gần ba thập kỷ theo số liệu công bố trong tháng này, đồng thời dữ liệu GDP cho thấy nền kinh tế Nhật Bản đang vượt trội so với dự báo. Chỉ số CPI Tokyo trong tuần này được kỳ vọng sẽ tiếp tục củng cố lộ trình tăng lãi suất của BoJ, với các biến động trong thị trường quyền chọn đang phản ánh kỳ vọng đồng Yên sẽ tiếp tục thăng hoa trong tháng tới.

"Tâm lý thị trường hiện nay là các nhà giao dịch đang tìm kiếm động lực để đưa tỷ giá USD/JPY xuống thấp," Tsutomu Soma, chuyên gia giao dịch trái phiếu và ngoại hối tại Monex nhận định.

Tuy nhiên, thị trường swaps hiện chỉ dự báo chắc chắn một đợt tăng lãi suất nữa của BoJ trong năm nay. Điều này sẽ duy trì khoảng cách chênh lệch lãi suất đáng kể giữa Mỹ và Nhật Bản, tiếp tục gây áp lực lên đồng Yên. Mặt khác, một đồng Yên mạnh hơn cũng có thể mang lại cho BoJ nhiều sự linh hoạt hơn về thời điểm tăng lãi suất.

Đồng Yên biến động mạnh khi dữ liệu kinh tế nội địa cải thiện

Các chiến lược gia của JPMorgan Chase đánh giá rằng những bất ngờ trong dữ liệu liên quan đến tiền lương đã tác động mạnh mẽ nhất đến đồng Yên trong hai năm qua, phù hợp với định hướng của BoJ khi họ đặc biệt chú trọng đến động lực tăng trưởng tiền lương và ảnh hưởng của tiền lương đến cơ chế định giá của các doanh nghiệp. Mặc dù đồng yên chưa hoàn toàn phản ánh các đợt tăng lãi suất và tác động từ áp lực lạm phát, các chuyên gia dự báo xu hướng này sẽ thay đổi.

"Xét thấy đồng Yên hiện tại chưa phản ánh đầy đủ kỳ vọng ngày càng cao về việc tăng lãi suất tại Nhật Bản, nếu độ nhạy cảm của đồng Yên đối với dữ liệu lạm phát trong nước tăng lên trong tương lai, mức tăng giá của đồng Yên khi lạm phát vượt dự báo có thể sẽ đạt biên độ tương đối lớn," các chiến lược gia JPMorgan Ikue Saito và Junya Tanase phân tích trong một báo cáo.

Rabobank kỳ vọng đồng Yên sẽ vượt trội so với các đồng tiền G-10 khác trong năm nay khi các nhà đầu tư theo dõi sát sao sức mạnh của nền kinh tế Nhật Bản, đồng thời dự báo đồng tiền này sẽ tiếp tục tăng giá so với đồng USD và đồng EUR.

"Trong khi Thống đốc Ueda đã nói về giai đoạn giảm phát bằng thì quá khứ trong vài tháng qua, các nhà đầu tư dường như chỉ mới bắt đầu giảm bớt hoài nghi của họ về vấn đề này," Jane Foley, Trưởng bộ phận chiến lược ngoại hối G-10 tại ngân hàng Hà Lan nhận xét. "Điều này giải thích cho sự chú ý đặc biệt vào các báo cáo dữ liệu kinh tế, vốn gần đây thường xuyên vượt trội so với dự báo."

Bloomberg