MUFG Research: Ngân sách Anh "gật đầu" cho BoE hạ lãi suất từ tốn hơn - USD chờ đợi cú hích từ bầu cử

Phạm Phương Anh

Junior Editor

Nhận định từ Bộ phận Research của Ngân hàng MUFG.

USD: Tâm điểm chú ý đổ dồn vào cuộc bầu cử Mỹ trong khi số liệu việc làm phi nông nghiệp suy yếu được xem là tạm thời

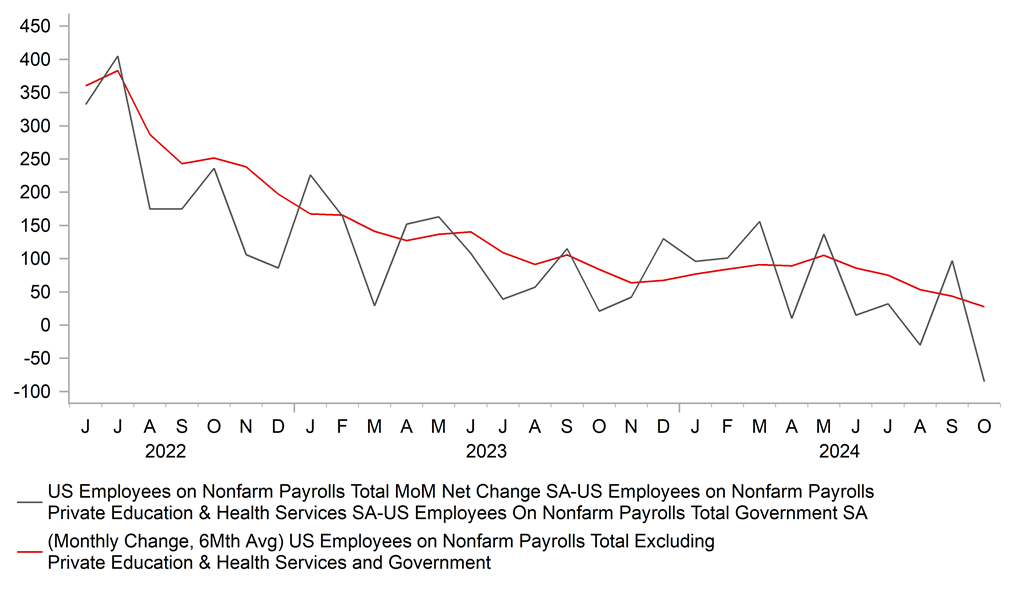

Đồng USD đã suy yếu nhẹ trước thềm cuộc bầu cử Mỹ vào ngày mai. Điều này diễn ra sau khi báo cáo việc làm phi nông nghiệp (NFP) yếu hơn nhiều so với dự kiến được công bố vào cuối tuần trước, tuy nhiên điều này không ngăn được lợi suất trái phiếu chính phủ Mỹ tiếp tục tăng. Lợi suất TPCP Mỹ kỳ hạn 10 năm đã tăng thêm 10 điểm cơ bản vào thứ Sáu, tiến gần mức 4.40% ngay cả sau khi báo cáo NFP mới nhất cho thấy nền kinh tế Mỹ chỉ tạo thêm 12,000 việc làm trong tháng 10. Các nhà đầu tư dường như cho rằng phần lớn là do các yếu tố tạm thời cản trở tăng trưởng việc làm trong tháng 10. Tác động tiêu cực từ các cuộc đình công được ước tính khoảng -37,000 việc làm, trong khi ảnh hưởng tiêu cực từ cơn bão Milton vẫn chưa rõ ràng. Điều này khiến việc đánh giá sức khỏe cơ bản của thị trường lao động Mỹ trở nên khó khăn. Tuy nhiên, việc điều chỉnh giảm số liệu việc làm các tháng trước đó với tổng cộng -112,000 củng cố quan điểm của chúng tôi rằng thị trường lao động tiếp tục chậm lại và cho thấy sự tăng trưởng trong tháng 9 chỉ là nhất thời. Sau khi điều chỉnh giảm, tăng trưởng việc làm phi nông nghiệp trung bình đạt 148,000/tháng trong sáu tháng tính đến tháng 9, giảm từ mức 240,000/tháng của sáu tháng trước đó. Tăng trưởng việc làm chậm lại sẽ tiếp tục khuyến khích Fed giữ nguyên kế hoạch cắt giảm lãi suất khiếm tốn với mức 25 điểm cơ bản trong cuộc họp FOMC tuần này và cuộc họp cuối cùng của năm nay vào tháng 12.

Lợi suất TPCP Mỹ tiếp tục được điều chỉnh tăng vào cuối tuần trước bất chấp báo cáo NFP yếu hơn cũng có thể phản ánh việc các nhà đầu tư thị trường đang chuẩn bị cho khả năng Trump thắng cử và kịch bản Làn sóng Đỏ có thể kích hoạt đợt bán tháo tiếp theo trên thị trường trái phiếu Mỹ. Tuy nhiên, khi ngày bầu cử đến gần, niềm tin vào chiến thắng của Trump đã giảm bớt. Xác suất Trump thắng cử theo PolyMarket đã giảm từ mức cao khoảng 66% vào cuối tháng 10 xuống khoảng 56%. Theo nền tảng PredictIt, tỷ lệ này thậm chí còn thấp hơn, chỉ ở mức 53%. Lợi thế của Trump so với Harris đã thu hẹp rõ rệt theo các cuộc khảo sát cuối tuần. Bloomberg đã ghi nhận nhiều dấu hiệu tích cực cho Kamala Harris. Cụ thể, khảo sát cuối cùng từ ABC News và Ipsos cho thấy Harris dẫn trước Trump với tỷ lệ 49%-46% trên toàn quốc, trong khi khảo sát của New York Times/Siena chỉ ra Harris đang dẫn đầu tại năm trong số bảy bang chiến địa quan trọng. Một cuộc khảo sát khác của Des Moines Register cũng cho thấy Harris dẫn trước với tỷ lệ 47%-44% tại Iowa, mặc dù kết quả này được xem là một ngoại lệ. Với cuộc đua sát nút như vậy, chúng tôi dự đoán thị trường sẽ có phản ứng mạnh mẽ sau kết quả bầu cử. Nếu Trump thắng cử cùng với Làn sóng Đỏ, đây sẽ là kịch bản tích cực nhất cho đồng USD, trong khi chiến thắng của Harris với Quốc hội bị chia rẽ có thể khiến đồng USD nhanh chóng mất đi đà tăng mạnh của tháng trước.

Nguồn: Bloomberg, Macrobond & MUFG GMR

GBP: Ngân sách Anh ủng hộ BoE duy trì cắt giảm lãi suất từ từ trong tuần tới

Tuần tới, thị trường sẽ tiếp tục theo dõi sát sao tác động từ Ngân sách Anh công bố tuần trước, đặc biệt khi Ngân hàng Trung ương Anh (BoE) chuẩn bị tổ chức cuộc họp quan trọng của Ủy ban Chính sách Tiền tệ (MPC). Đồng bảng Anh đã tăng nhẹ vào thứ Sáu nhờ thị trường trái phiếu chính phủ Anh (Gilt) bắt đầu có dấu hiệu ổn định. Cụ thể, lợi suất trái phiếu Gilt kỳ hạn 10 năm đã không vượt qua mức đỉnh 4.53% được thiết lập vào thứ Năm, tuy vẫn duy trì ở mức cao hơn 20 điểm so với thời điểm trước khi Ngân sách được công bố. Sự ổn định này đã giúp tỷ giá EUR/GBP giảm xuống dưới ngưỡng 0.8400, sau khi đã chạm đỉnh 0.8448 trong phiên giao dịch thứ Năm.

Đợt bán tháo trên thị trường Gilt một phần do kỳ vọng về lãi suất BoE được điều chỉnh lại theo hướng thắt chặt trước cuộc họp MPC tuần này. Trong cuộc họp tới, BoE sẽ lần đầu tiên đánh giá kế hoạch ngân sách mới của chính phủ - bao gồm tăng chi tiêu nhà nước trong giai đoạn đầu và chỉ được bù đắp một phần bằng việc tăng thuế, chủ yếu thông qua việc tăng mức đóng bảo hiểm xã hội của doanh nghiệp. Mặc dù kế hoạch ngân sách mới này có thể khiến BoE thận trọng hơn trong việc nới lỏng chính sách tiền tệ, chúng tôi vẫn cho rằng BoE sẽ tiếp tục giảm lãi suất lần thứ hai trong tuần này. Lý do là vì cả lạm phát và tăng trưởng tiền lương trong tháng qua đều thấp hơn dự báo, giúp BoE tự tin hơn về việc lạm phát đang tiến dần về mục tiêu. Cuộc bỏ phiếu có thể sẽ sát sao như hồi tháng 8, khi 5 thành viên MPC ủng hộ và 4 thành viên phản đối việc cắt giảm lãi suất 25 điểm trong đợt đầu tiên. Tuy nhiên, chúng tôi không còn kỳ vọng BoE sẽ tăng tốc độ cắt giảm lãi suất bằng cách thực hiện liên tiếp vào tháng 12. Thay vào đó, kế hoạch ngân sách mới của chính phủ sẽ khiến BoE duy trì lộ trình giảm lãi suất từ tốn trong cuộc họp MPC tuần này.

Việc BoE giảm lãi suất chậm sẽ tiếp tục hỗ trợ đồng bảng Anh mạnh lên. Tuy nhiên, rủi ro lớn nhất với GBP là việc thị trường trái phiếu Gilt tiếp tục bị bán tháo, đặc biệt nếu đà bán tập trung vào trái phiếu dài hạn - điều này cho thấy nhà đầu tư đang mất niềm tin vào kế hoạch tài khóa của chính phủ Anh.

MUFG Research