Nhật Bản và "cơn bão" biến động, liệu đã đến giai đoạn ngân hàng trung ương ứng phó?

Đặng Thùy Linh

Junior Analyst

Trong đợt bán tháo ngày hôm qua, khi các nhà giao dịch hoảng loạn tìm kiếm nguyên nhân đằng sau phiên bán tháo lịch sử ở Nhật Bản, diễn biến này đã ảnh hưởng lan sang thị trường Hoa Kỳ vào sáng sớm nay.

Quyết định tăng lãi suất gần đây của BoJ đã bị chỉ trích và trong bối cảnh bi quan, chỉ là vấn đề thời gian trước khi giao dịch chênh lệch lãi suất (20 nghìn tỷ USD) bị đảo ngược vì BoJ không có lựa chọn nào khác. Bảng cân đối kế toán của chính phủ Nhật Bản (chiếm khoảng 500% GDP hay 20 nghìn tỷ USD) được cho là chỉ đơn giản giống như một giao dịch chênh lệch lãi suất khổng lồ. Nói cách khác, việc Nhật Bản tiếp tục tăng lãi suất dẫn đến nguy cơ giảm phát (sự sụp đổ trên thị trường chứng khoán sẽ chỉ đẩy nhanh quá trình này) sẽ khiến không chỉ cổ phiếu Nhật Bản mà cả trái phiếu, và cuối cùng là cả đồng Yên, đều sụp đổ.

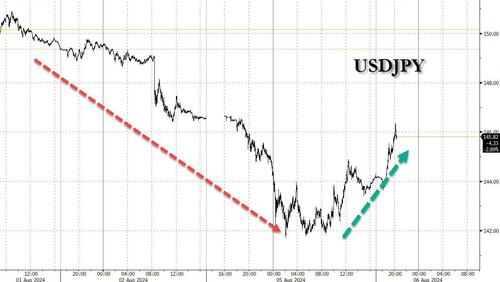

Trader tại Goldman Paolo Schiavone viết rằng "USDJPY không giảm vì suy thoái mà vì hoạt động carry trade trị giá 20 nghìn tỷ USD đã biến mất. Và chỉ có BoJ mới có thể ngăn chặn điều này".

Dưới đây là ghi chú đầy đủ của Schiavone:

Lý do thực hiện QT là để giải phóng dư địa cho QE trong tương lai.

QE được tiến hành trong các điều kiện thị trường khác với những điều kiện thị trường xảy ra khi QT. Dưới đây là lý do tại sao lại như vậy:

- Nới lỏng định lượng (QE): Khi Ngân hàng Trung ương bơm tiền vào nền kinh tế bằng cách mua lại các loại chứng khoán, điều này giúp giảm lãi suất và tăng cung tiền, từ đó kích thích nền kinh tế. Tương tự như việc dập tắt đám cháy bằng nước, hành động này mang lại lợi ích ngay lập tức và cải thiện tình hình kinh tế.

- Thắt chặt định lượng (QT): Khi các điều kiện kinh tế đã ổn định, Ngân hàng Trung ương có thể rút lại lượng tiền đã bơm vào bằng cách bán ra các chứng khoán. Tuy nhiên, việc này không làm mất đi những lợi ích ban đầu mà QE đã mang lại, giống như việc rút nước sau khi dập tắt đám cháy không làm đám cháy bùng phát trở lại.

Vấn đề lần này là các biện pháp can thiệp của ngân hàng trung ương khó có thể làm dịu thị trường. Đầu tiên, các ngân hàng trung ương sẽ chấm dứt QT và sau đó họ sẽ dần điều chỉnh. Điều này giả định rằng lạm phát đã được giải quyết.

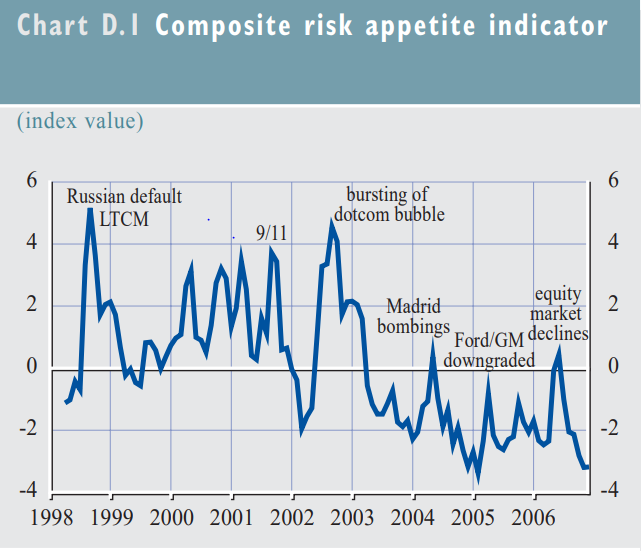

Khi bất kỳ cuộc khủng hoảng nào đạt đến giai đoạn hoảng loạn, các nhà chức trách thường sẽ phản ứng (và phản ứng thái quá) mà có thể áp đảo cuộc khủng hoảng. Điều này thường bao gồm việc bơm một lượng lớn tiền mặt vào nền kinh tế và thực hiện một số biện pháp cứu trợ ngay lập tức. Động thái nới lỏng chính sách tiền tệ là một "chức năng" của nền kinh tế sau năm 2008 và đã làm dịu đi các chỉ số đo lường khẩu vị rủi ro kể từ năm 2008.

Quan điểm của ông là PMI ISM sẽ ổn định ở mức 50.5 trước khi tiến tới chính sách nới lỏng. Các điều kiện tài chính dài hạn đang được nới lỏng đáng kể, nhưng chủ yếu là từ thị trường chứng khoán.

- Nếu bán khống bây giờ, bạn sẽ có lời. Rủi ro hồi phục sẽ là thấp. Phe bán có hệ thống sẽ phải đóng dần vị thế tại đây.

- Sự chênh lệch lớn nhất là giữa định giá cổ phiếu và lãi suất ngắn hạn của Mỹ. Điều này có nghĩa là giá cổ phiếu không phản ánh đúng mức lãi suất hiện tại. Khi mà Fed cắt giảm 125bps tương đương với việc Nasdaq giảm 20%.

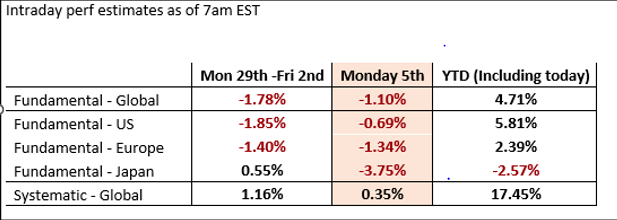

Nếu nhìn vào hiệu suất giao dịch, có thể thấy, máy móc đang tốt hơn con người. Hệ thống theo dõi hành động giá có thể cho thấy sự biến động và đà bán tháo mà không hề có yếu tố cảm xúc hay tính đến phần bù kỳ hạn cho cổ phiếu/trái phiếu.

Đường cong lợi suất đang cho thấy chu kỳ tăng giá cuối cùng đang tăng mạnh. Chúng ta đang hướng đến suy thoái, NHTW đã thắt chặt quá mức. Bằng chứng là gì?

- Lãi suất thực đã ở mức cao trong 24 tháng.

- Tăng trưởng kinh tế được mượn từ "ngày mai".

- Chính sách tài chính và tiền tệ đang được nới lỏng.

- Định giá đang rơi vào tình trạng "bong bóng".

Chất xúc tác cho sự can thiệp của BoJ là USDJPY về mức 130. Đây là mức quan trọng trong năm 2022.

Tuy nhiên, "khủng hoảng" tín dụng ít khả năng xảy ra vì hầu hết các công ty đã tái cấp vốn và lãi suất đang giảm đáng kể. Điều này sẽ là cơn bão mạnh khiến thị trường biến động. Lượng tiền thực sẽ chỉ "xem xét lại" giao dịch Carry trade trong 3/6 tháng tới sau cuộc bầu cử.

Bạn có thể sẽ muốn Short tài sản rủi ro do sự biến động của khối lượng. Nhật Bản đang ở trạng thái tệ nhất kể từ năm 1986. Hãy tôn trọng hành động giá, và hãy theo tính toán của máy móc chứ không phải suy đoán của con người.

- Câu hỏi bây giờ là, liệu đây là đợt rút thanh khoản 20 nghìn tỷ USD hay là sự gián đoạn tạm thời của các giao dịch chênh lệch lãi suất?

- Tài sản rủi ro không thể đầu tư được với mức độ biến động hiện tại.

- Việc điều chỉnh lại hệ thống quản trị rủi ro có nghĩa là việc "Buy the dip" không dễ xơi.

Trong ngắn hạn, chúng ta đang ở “đỉnh điểm của nỗi sợ hãi”, nhưng trong trung hạn, sẽ có nhiều câu hỏi hơn nữa nảy sinh.

Zerohedge