Scotiabank: Kịch bản cũ có lặp lại, khi định giá tài sản và sự mất cân bằng vĩ mô hiện tại đều có những khác biệt đáng kể so với cuộc bầu cử năm 2016?

Thành Duy

Junior editor

Nhận định bởi chuyên gia của Scotiabank.

“Ngột ngạt đến mức khó thở”, dường như đó là cách ngắn gọn nhất để miêu tả bối cảnh thị trường lúc này, khi người Mỹ tham gia bỏ phiếu trong cuộc bầu cử mang tầm vóc toàn cầu, bởi kết quả sẽ có tác động trực tiếp đến chính sách của nhiều quốc gia khác. Không ai có thể dự đoán chính xác thị trường sẽ duy trì trạng thái căng thẳng này trong bao lâu, do sự bất định về thời điểm công bố kết quả, khả năng kiểm phiếu lại và các thách thức pháp lý. So với bối cảnh này, những diễn biến khác đều trở nên mờ nhạt.

Dưới đây, hãy cùng chuyên gia Scotiabank phân tích xem liệu tác động của kết quả bầu cử đến thị trường có lặp lại kịch bản năm 2016, hay khi Đạo luật Cắt giảm Thuế và Việc làm (TCJA) được áp dụng vào cuối năm 2017? Có rất nhiều lý do để hoài nghi. Định giá tài sản và sự mất cân bằng vĩ mô hiện tại đều có những khác biệt đáng kể, và điều đó có thể sẽ ảnh hưởng mạnh mẽ đến kết quả.

Sơ lược

- Dư địa tăng trưởng của hệ số P/E (giá thị trường so với thu nhập trên một cổ phiếu) là rất hạn chế. Chênh lệch lợi suất giữa trái phiếu doanh nghiệp (TPDN) và trái phiếu chính phủ (TPCP) Mỹ kỳ hạn 10 năm thấp cho thấy định giá đã ở mức cao.

- Biên lợi nhuận cũng gặp tình trạng tương tự.

- Bối cảnh vĩ mô hiện tại hoàn toàn khác biệt so với giai đoạn 2016-2018 (thiếu cung, ngược lại so với trước đây).

- Các đề xuất chính sách tài khóa có thể làm trầm trọng thêm tình trạng thiếu cung.

- Các đề xuất chính sách thiếu trọng tâm so với năm 2016. Hơn hết, những đề xuất mặc dù có lợi cho thị trường chứng khoán trong ngắn hạn, nhưng lại đi kèm với những rủi ro đáng kể về dài hạn.

- Cần hết sức thận trọng với “ảo giác tiền tệ”.

- Ngành tài chính cần cân nhắc giữa việc nới lỏng quy định với những hậu quả tiềm tàng từ các chính sách khác.

- Câu chuyện địa chính trị phức tạp hơn nhiều so với giai đoạn 2016-2018 và không thể bỏ qua.

Phân tích chi tiết

Định giá cổ phiếu năm 2016 (thời điểm bầu cử) và 2018 (khi TCJA được thông qua) thấp hơn, cũng như có tiềm năng tăng trưởng lớn hơn. Khả năng hệ số P/E tăng trưởng mạnh trong giai đoạn này là rất thấp. Đầu tháng 11/2016, hệ số P/E trượt của S&P 500 là 19.1 và P/E dự phóng 1 năm là 18.1. Đến tháng 12/2017, hai hệ số trên đạt lần lượt là 22.0 và 20.5 (bỏ qua các biến động bất thường do đại dịch năm 2020). Hiện tại, các hệ số này đạt lần lượt là 26.1 và 24.3, kéo theo nguy cơ “bong bóng” đang ngày càng gia tăng.

Biểu đồ 1: Hệ số P/E trượt và dự phóng của S&P 500

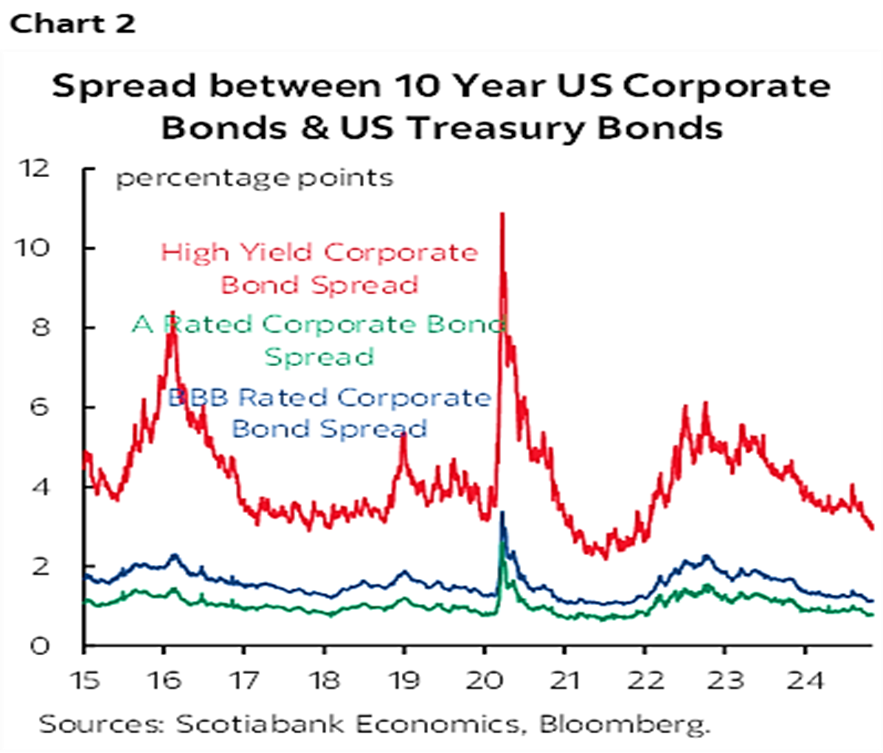

Chênh lệch lợi suất giữa trái phiếu doanh nghiệp cũng cho thấy xu hướng tương tự. Cuối năm 2016, chênh lệch lợi suất giữa TPDN có lợi suất cao và TPCP Mỹ kỳ hạn 10 năm là khoảng 4.5%, hiện nay chỉ còn dưới 3.0%. Mặt khác, chênh lệch lợi suất giữa TPDN hạng BBB và TPCP Mỹ kỳ hạn 10 năm thời điểm cuối năm 2016 là 150 bps, hiện nay chỉ còn hơn 100 bps.

Biểu đồ 2: Chênh lệch lợi suất giữa TPDN và TPCP Mỹ kỳ hạn 10 năm

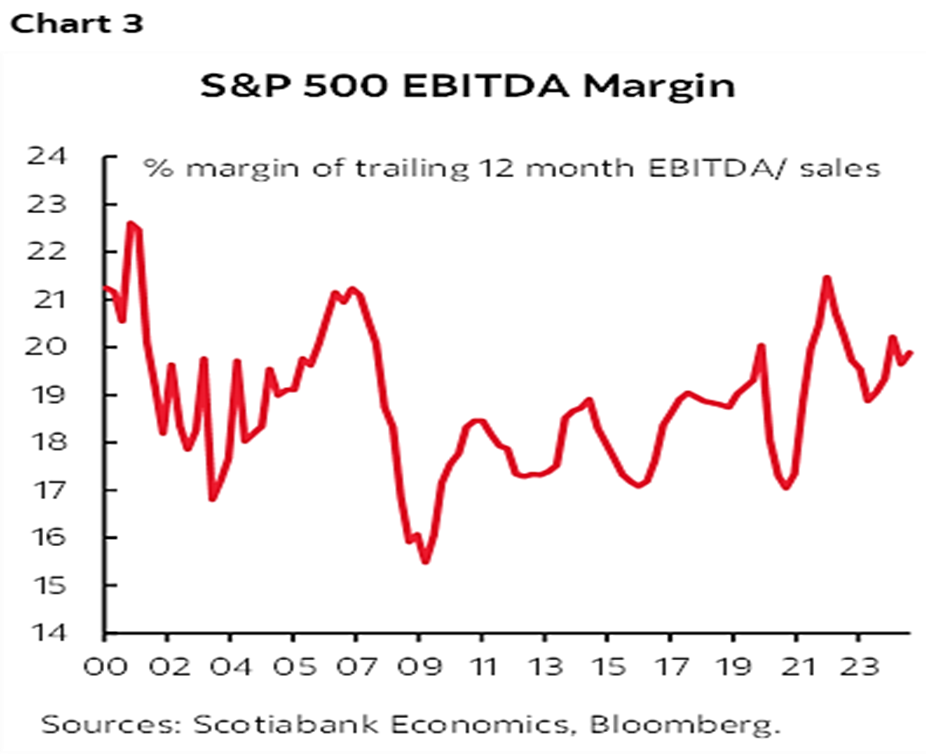

Biên lợi nhuận cũng khó có khả năng mở rộng. EBITDA/Doanh thu của S&P 500 hiện tại là 20%, so với 17% năm 2016, và đang gần mức đỉnh của chu kỳ.

Biểu đồ 3: Biên lợi nhuận EBITDA của S&P 500

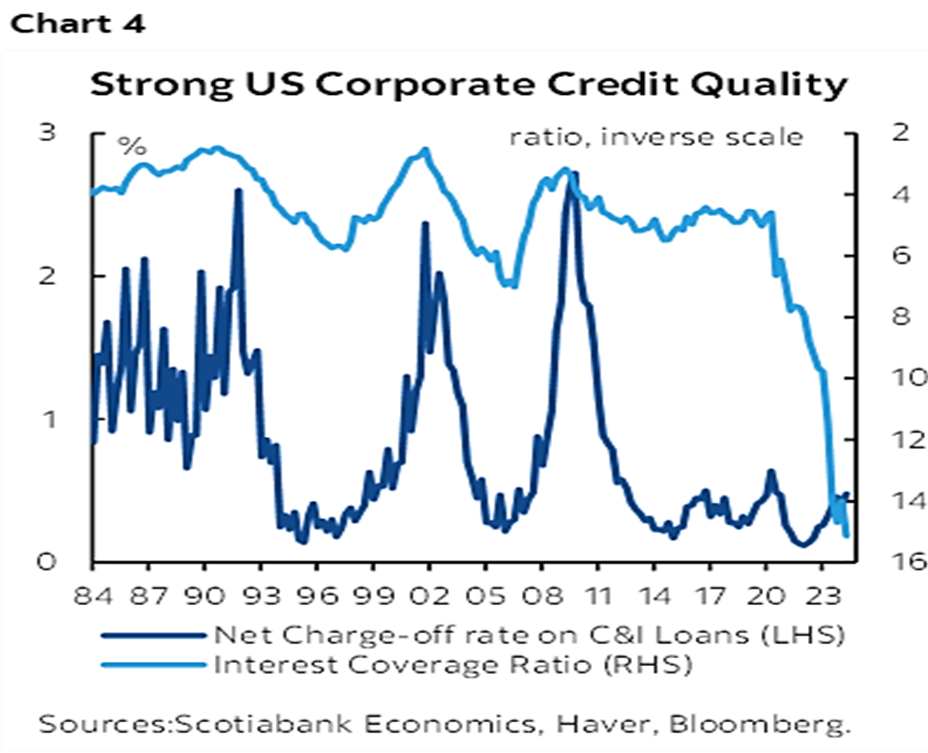

Khả năng trả nợ của các doanh nghiệp đã thay đổi đáng kể. Cuối năm 2016, tỷ lệ bao phủ lãi vay của doanh nghiệp phi tài chính tại Mỹ là 4.40 lần, tăng lên 4.66 lần khi TCJA được thông qua. Hiện tại, con số này đã vượt 15 lần, và có thể sẽ đạt mức 16-17 lần khi có đầy đủ báo cáo tài chính Q3. Điều này giải thích tại sao chênh lệch lợi suất trái phiếu và tỷ lệ nợ xấu lại ở mức thấp.

Biểu đồ 4: Chất lượng tín dụng của các doanh nghiệp Mỹ ở mức tốt

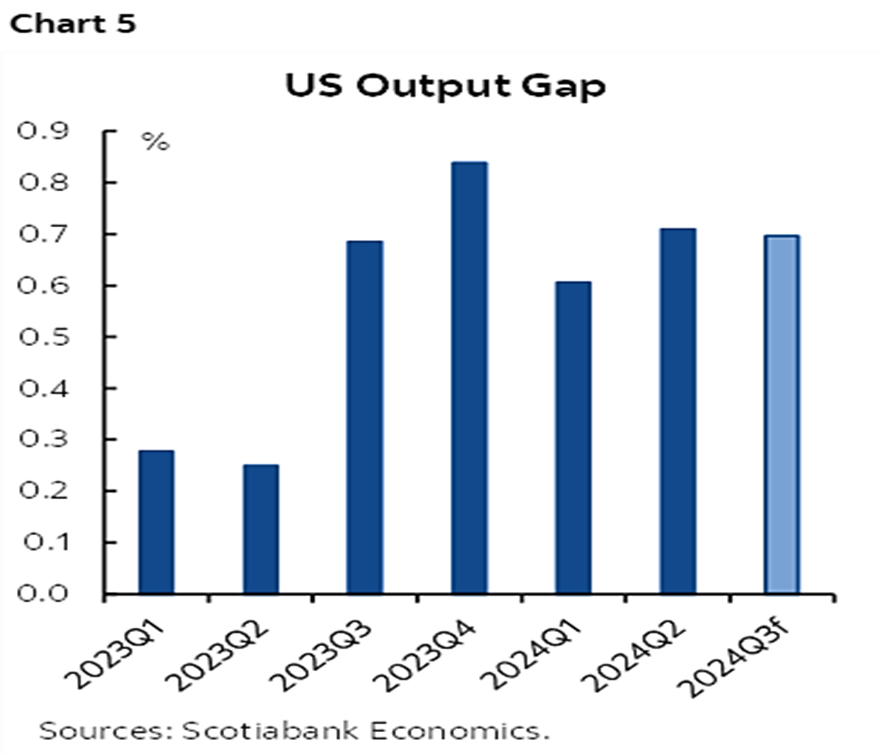

Nhiều người vẫn đang bị “kẹt” trong bức tranh vĩ mô của năm 2016, nhưng thực tế đã thay đổi. Năm 2016, chúng ta dễ thấy tình trạng thừa cung, và nền kinh tế hoạt động dưới mức tiềm năng. Chính sách kích thích kinh tế không gây ra áp lực lạm phát đáng kể (lạm phát dao động quanh mức ±2% trước đại dịch). Bên cạnh đó, thị trường trái phiếu tương đối ổn định. Ở thời điểm hiện tại, nền kinh tế lại đang trong tình trạng thiếu cung, thị trường lao động thắt chặt đẩy mức lương tăng cao. Nếu tiếp tục thực hiện các chính sách kích cầu, chính sách tiền tệ, hay lợi suất trái phiếu và USD sẽ có tác dụng trung hòa mạnh mẽ hơn (tức làm giảm những hiệu ứng tích cực từ chính sách kích cầu, chẳng hạn như việc kích cầu khiến lạm phát nóng lên và kéo theo lãi suất tăng, điều này có thể làm hạn chế đầu tư). Mặt khác, tác động lên lợi nhuận của doanh nghiệp vẫn chưa rõ ràng.

Biểu đồ 5: Output gap (khoảng trống đầu ra) của Mỹ – mức chênh lệch giữa sản lượng thực tế và sản lượng tiềm năng tối đa có thể đạt được, biểu diễn bằng tỷ lệ phần trăm trên GDP

Nguy cơ suy giảm nguồn cung hiện nay cao hơn nhiều so với giai đoạn 2016-2018. Năm 2016, ông Trump muốn mở rộng nguồn cung thông qua đầu tư công, nhưng hiện nay lại muốn cắt giảm đầu tư vào năng lượng sạch và các lĩnh vực khác. Chiến tranh thương mại cũng gây ảnh hưởng tiêu cực đến chuỗi cung ứng. Việc hạn chế tăng trưởng dân số (chính sách của Đảng Dân chủ) hoặc thậm chí là giảm dân số (chính sách của Đảng Cộng hòa) hoàn toàn trái ngược với chính sách nhập cư ôn hòa sau cuộc bầu cử năm 2016.

Việc kích cầu bằng chính sách tài khóa có thể gây ra những tác động vĩ mô khó lường, đồng thời làm giảm nguồn cung. Mặt khác, cắt giảm thuế có thể được bù đắp bằng cắt giảm chi tiêu, nhưng chưa chắc đã đủ để bù đắp “hoàn toàn” như kỳ vọng, đặc biệt là nếu các khoản khấu trừ thuế SALT bị loại bỏ. Sau cùng, lạm phát có thể nóng trở lại, khiến FOMC phải hạn chế cắt giảm lãi suất. Kết quả là, lãi suất vào cuối nhiệm kỳ có thể sẽ cao hơn, và cả trái phiếu lẫn USD đều có thể “vô hiệu hóa” tác động kích thích.

“Ảo giác tiền tệ” đang có ảnh hưởng nhất định đến thị trường. Đừng chỉ nhìn vào các giá trị danh nghĩa. Lạm phát sau bầu cử chưa chắc đã làm tăng lợi nhuận thực tế và có thể tạo áp lực lên lãi suất chiết khấu.

Kịch bản năm 2016 của ông Trump dễ dự đoán hơn cho ngành tài chính, với chính sách cắt giảm thuế, nới lỏng quy định và tăng đầu tư công. Bối cảnh hiện tại phức tạp hơn nhiều do những rủi ro từ thương mại, với nguy cơ lợi suất TPCP tăng cao đẩy lãi suất thế chấp lên; tiêu dùng “teo tóp”, nối gót sự suy giảm dân số; phản ứng của các tổ chức xếp hạng tín dụng, có thể dẫn đến việc hạ triển vọng tín nhiệm của chính phủ Mỹ và kéo theo làn sóng hạ bậc tín nhiệm các doanh nghiệp.

Sau cùng, diễn biến thị trường từ năm 2016 đến nay chịu ảnh hưởng bởi nhiều yếu tố. Điều này khiến việc phân tích tác động riêng lẻ của từng yếu tố trở nên rất khó khăn. "Trump trades" hay thậm chí là "Harris trades" có liên quan đến nhiều diễn biến khác nhau, chẳng hạn như tăng trưởng kinh tế mạnh mẽ của Mỹ, triển vọng nới lỏng chính sách tiền tệ, tình hình chính trị quốc tế, và cả các yếu tố địa chính trị.

Scotiabank