Thí nghiệm ''kích cầu thị trường'' táo bạo của Trung Quốc

Huyền Trần

Junior Analyst

Trung Quốc tung gói kích cầu lớn cho chứng khoán nhưng thị trường vẫn hoài nghi do bất động sản lao dốc và trái phiếu trở nên hấp dẫn hơn. Cổ phiếu vốn hóa nhỏ có thể "lật ngược tình thế" nhờ M&A và đòn bẩy, nhưng tất cả phụ thuộc vào đà phục hồi kinh tế.

CTO của OpenAI, Mira Murati (từng là CEO tạm quyền), đã chính thức rời đi, nối gót những người đồng sáng lập như Ilya Sutskever, John Schulman và Elon Musk. Vậy liệu định giá khủng của OpenAI ở mức 150 tỷ USD có phản ánh đủ sự "biến động" ở hàng ngũ lãnh đạo cấp cao không?

Kế hoạch kích cầu đầy tham vọng của Trung Quốc

Vào thứ Ba, Trung Quốc đã tung ra một gói kích thích kinh tế mạnh mẽ, đặc biệt nhắm vào việc "bơm máu" cho thị trường chứng khoán trong nước. Ngân hàng Nhân dân Trung Quốc đã công bố một quỹ cho vay khổng lồ trị giá 114 tỷ USD để giúp các công ty quản lý tài sản, bảo hiểm và môi giới bơm vốn vào thị trường, cũng như hỗ trợ các doanh nghiệp mua lại cổ phiếu. Kết quả là, chỉ số Hang Seng của Hồng Kông nhảy vọt 5%, trong khi chỉ số CSI 300 của Thượng Hải và Thâm Quyến tăng tới 6%.

Chúng ta từng đặt câu hỏi liệu chứng khoán Trung Quốc có "không đáng để đầu tư"? Liệu gói kích thích này có làm thay đổi tình hình? Có lẽ là chưa, vì ba lý do sau đây:

Thứ nhất, thị trường bất động sản đang sụp đổ. Nhà đất vẫn là tài sản chủ chốt của các hộ gia đình Trung Quốc, nhưng với tình hình bất động sản hiện tại, rất khó để kỳ vọng vào sự tăng trưởng của các nhà đầu tư nhỏ lẻ. Gói kích thích này không đủ sức để cứu vãn.

Thứ hai, chính phủ kiểm soát ngày càng gắt gao. Các doanh nhân và công ty nước ngoài đều đang đối mặt với sự giám sát và áp lực lớn từ chính phủ. Điều này không chỉ giết chết sự tự tin của thị trường mà còn khiến dữ liệu kinh tế trở nên mờ ám, khiến nhà đầu tư càng thêm hoài nghi.

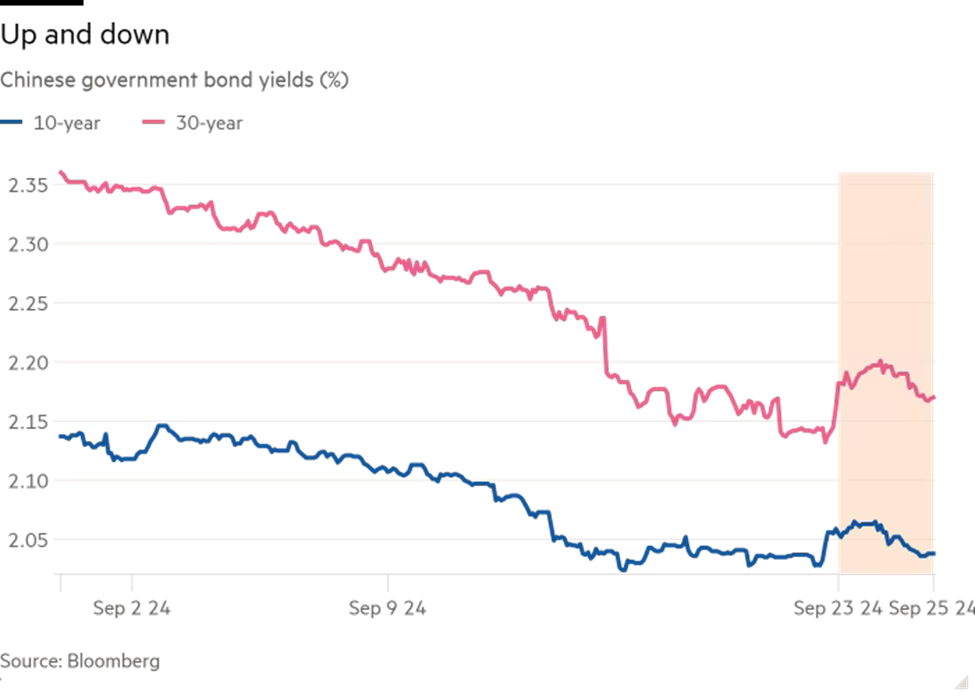

Cuối cùng, trái phiếu hấp dẫn hơn cổ phiếu. Việc nới lỏng các quy định ngân hàng và cắt giảm lãi suất chính sách đang khiến thị trường trái phiếu trở thành lựa chọn ưu tiên cho nhà đầu tư. Trái phiếu trở nên hấp dẫn, và nếu việc cắt giảm lãi suất tiếp tục, làn sóng đổ tiền vào trái phiếu sẽ còn mạnh hơn, bất chấp sự không hài lòng của chính phủ. Ngay sau thông báo, lợi suất trái phiếu chính phủ kỳ hạn 10 năm và 30 năm tăng nhẹ nhưng rồi lại nhanh chóng giảm.

Trái phiếu chính phủ Trung Quốc

Kích thích kinh tế Trung Quốc: Cơn bão lớn đang chờ?

Có thể Trung Quốc sẽ tung ra thêm nhiều đòn bẩy kích thích kinh tế mạnh mẽ hơn. Theo Thomas Gatley của Gavekal Dragonomics, cú tăng vọt của thị trường vào thứ Ba vừa qua có thể là các nhà đầu tư đang "dự " một gói hỗ trợ khổng lồ hơn sắp tới. Ngân hàng Nhân dân Trung Quốc đã gợi ý rằng họ có thể bơm thêm tiền vào quỹ cho vay mới, dành riêng cho các nhà đầu tư và công ty. Sắp tới, Bộ Tài chính cũng có thể có một cuộc họp quan trọng và nếu họ chịu “chơi lớn” với các chính sách tài khóa mạnh mẽ hơn, đợt tăng này có thể sẽ kéo dài. Nhưng nếu lịch sử là bài học, thì có lẽ sẽ chẳng có gì thay đổi đáng kể.

Fed: Quyền lực tối thượng hay ảo tưởng?

Sau khi chúng tôi công bố bài viết cho rằng chính sách của Fed có thể không ảnh hưởng nhiều đến nền kinh tế và thị trường, phản hồi nhận được thật sự bùng nổ. Một số độc giả gay gắt khẳng định Fed không chỉ có quyền lực khổng lồ, mà còn là một thế lực đầy nguy hiểm. Có rất nhiều người ghét Fed ngoài kia.

Những người khác lại đưa ra một điểm mà, dù không muốn thừa nhận, chúng tôi phải công nhận là đúng. Tiêu đề của bài viết khiến người ta nghĩ rằng chúng tôi đang nói về quyền lực của Fed nói chung, nhưng thực tế nội dung chỉ xoay quanh việc thiết lập lãi suất, bỏ qua những ảnh hưởng lớn hơn của ngân hàng trung ương lên thanh khoản thị trường thông qua việc mở rộng hoặc thu hẹp bảng cân đối kế toán và các can thiệp thị trường khác. Chúng tôi chỉ đang nói về việc thiết lập lãi suất và lẽ ra nên làm rõ hơn.

Bài viết của chúng tôi cũng không đưa ra lập trường cụ thể. Vậy chúng tôi có tin rằng việc thiết lập lãi suất của Fed là không quan trọng như Aswath Damodaran tin tưởng không? Không hoàn toàn. Hãy tưởng tượng kịch bản cực đoan: nếu Fed nâng lãi suất lên 20% vào ngày mai, sẽ chẳng ai muốn cho vay thế chấp với lãi suất 6% hay mua trái phiếu doanh nghiệp với lãi suất 5% nữa, khi có một lựa chọn không rủi ro với mức lãi 20%. Tín dụng sẽ ngay lập tức trở nên đắt đỏ, và nền kinh tế sẽ bị "đóng băng" nhanh chóng.

Những động thái nhỏ hơn của Fed có thể không tạo ra tác động lớn ngay lập tức, nhưng sức mạnh của trong trường hợp cực đoan khiến các động thái nhỏ trở thành tín hiệu rõ ràng, tác động đến kỳ vọng của thị trường. Đây chính là quan điểm của Unhedged.

Cổ phiếu vốn hóa nhỏ ngược dòng trở lại?

Chúng tôi gần đây đã lập luận rằng sự trở lại của cổ phiếu vốn hóa nhỏ, thứ mà nhiều người kỳ vọng, có thể sẽ không xảy ra. Tuy nhiên, một số độc giả không đồng tình. Jason Kotik và Tim Skiendzielewski, hai nhà quản lý tại Rockefeller Asset Management, đã đưa ra những quan điểm phản biện đáng chú ý.

Thứ nhất, một đợt "săn mồi" M&A có thể sắp xảy ra. Mặc dù nhiều người tin rằng các quỹ đầu tư tư nhân đã hút cạn các công ty chất lượng cao khỏi chỉ số vốn hóa nhỏ, điều này có thể là cơ hội cho những nhà đầu tư nhỏ lẻ: quá trình này có thể tiếp diễn. Khi lãi suất giảm, việc mua lại sẽ trở nên kinh tế hơn, và giá cổ phiếu của các công ty mục tiêu sẽ tăng mạnh.

Thứ hai, họ chỉ ra rằng chi phí lao động thường chiếm tỷ trọng lớn hơn trong tổng chi phí của các công ty nhỏ. Điều này có nghĩa là nếu bạn tin rằng nền kinh tế đang phục hồi và doanh thu sẽ tăng, các công ty nhỏ có thể hưởng lợi lớn từ đòn bẩy.

Ngoài ra, việc các công ty nhỏ giữ lại nhiều nhân viên trong thời kỳ đại dịch, dù có thể đã không cần, có thể trở thành lợi thế. Nhiều khảo sát cho thấy các công ty này có xu hướng giữ chân người lao động để tránh khó khăn trong việc tuyển dụng lại sau đại dịch, hoặc nhờ các chương trình bảo vệ lương. Điều này có thể dẫn đến một cú "bật" mạnh khi nền kinh tế hồi phục và những người lao động này bắt đầu đóng góp hiệu quả hơn.

Cổ phiếu vốn hóa nhỏ từ lâu đã được cho là nhạy cảm hơn với sự biến động của nền kinh tế so với các công ty lớn. Đó là lý do tại sao nhiều người tin rằng khi lãi suất giảm, vốn hóa nhỏ sẽ trở lại. Đại dịch có thể sẽ làm khuếch đại tác động này.

Financial Times