Sắc đỏ bao trùm thị trường chứng khoán châu Á

Sắc đỏ bao trùm thị trường chứng khoán châu Á:

- Nikkei 225 giảm 0.56%. Phó Thống đốc BoJ Shinichi Uchida cho biết vào thứ Tư: "Ngân hàng cần duy trì nới lỏng tiền tệ với lãi suất chính sách hiện tại, với diễn biến trên thị trường tài chính và vốn trong và ngoài nước đang cực kỳ biến động". Bộ Tài chính Nhật Bản tiết lộ cùng ngày rằng đã thực hiện một đợt can thiệp kỷ lục trong một ngày vào ngày 29 tháng 4 khi bán 5.92 nghìn tỷ yên (40.32 tỷ USD). Bộ này đã bán thêm 3.87 nghìn tỷ Yên vào ngày 1 tháng 5.

- HangSeng giảm 0.58%. Shanghai Composite giảm 0.51%. Dữ liệu hải quan cho thấy vào thứ Tư rằng nhập khẩu của Trung Quốc trong tháng 7 tăng nhanh hơn dự kiến, trong khi tăng trưởng xuất khẩu không đạt dự báo. Xuất khẩu tính theo USD tăng 7% trong tháng so với cùng kỳ năm ngoái, không đạt kỳ vọng của các nhà kinh tế về mức tăng 9.7% trong tháng này. Tăng trưởng trong tháng 7 cũng chậm hơn mức tăng 8.6% của tháng 6. Trong khi đó, nhập khẩu tính theo USD tăng 7.2%, cao hơn nhiều so với dự báo của các nhà kinh tế là 3.5%. Trong tháng 6, nhập khẩu bất ngờ giảm 2.3% trong bối cảnh nhu cầu trong nước yếu.

- Kospi giảm 0.81%

- ASX200 giảm 0.43%

Tỷ giá tham chiếu USD/CNY hôm nay: 7.1460

- Dự kiến: 7.1821

- Giá đóng cửa trước đó: 7.1757

- PBOC bơm 7 tỷ nhân dân tệ thông qua reverse repo 7 ngày, đặt lãi suất ở mức không đổi 1.7%

- 10 tỷ nhân dân tệ reverse repo sẽ đáo hạn vào ngày hôm nay.

- Một khoản rút ròng tương đương 3 tỷ nhân dân tệ được thông qua trong hoạt động thị trường mở trong ngày

Goldman Sachs: Sự sụt giảm của thị trường chứng khoán có thể làm giảm tăng trưởng GDP của Hoa Kỳ, ảnh hưởng đến chính sách của Fed

Goldman cảnh báo:

- Đợt bán tháo trên thị trường chứng khoán có thể ảnh hưởng đến tăng trưởng GDP

- Cổ phiếu giảm 5% và lợi suất trái phiếu kho bạc kỳ hạn 10 năm giảm 21 bps có thể làm giảm tăng trưởng GDP 12 bps trong năm tới

- Mỗi đợt giảm 10% của thị trường chứng khoán ước tính sẽ cắt giảm tăng trưởng GDP 45 bps

- Bao gồm biến động từ các tài sản khác, tổng tác động có thể vào khoảng 85 bps

- Cần phải bán tháo hơn 20% để đẩy nền kinh tế vào suy thoái, với mức tăng trưởng GDP hiện tại trên 2%

- GS cho biết 'hiệu ứng giàu có' là động lực chính, người tiêu dùng có thể giảm chi tiêu khi giá trị đầu tư giảm

- Một đợt suy giảm thị trường tiếp theo có thể ảnh hưởng đến các quyết định chính sách tiền tệ của Fed

- Goldman cho biết Fed khó có thể can thiệp vào đợt giảm 7% hiện tại của S&P 500 từ mức cao kỷ lục

- Một số nhà bình luận kêu gọi cắt giảm lãi suất khẩn cấp, nhưng Goldman cho biết hiện tại chưa có sự gián đoạn nghiêm trọng nào trên thị trường: "Mặc dù căng thẳng trên thị trường cao hơn đáng kể so với một tuần trước, nhưng FSI của chúng tôi cho thấy cho đến nay vẫn chưa có sự gián đoạn nghiêm trọng nào trên thị trường buộc các nhà hoạch định chính sách phải can thiệp"

Biên bản cuộc họp chính sách tháng 7 của BoJ: Kế hoạch giảm mua TPCP Nhật Bản được coi là thúc đẩy chức năng thị trường, không phải thắt chặt

Biên bản cuộc họp chính sách tháng 7 của BoJ:

- Một số thành viên xem hoạt động kinh tế và giá cả phát triển phù hợp với triển vọng của BOJ

- Một số thấy có dư địa để tăng lãi suất chính sách, trích dẫn lãi suất thực âm ở mức thấp nhất trong 25 năm

- Ý kiến chia rẽ về thời điểm - một số muốn có thêm dữ liệu, những người khác sẵn sàng hành động ngay

- Thỏa thuận về việc tiếp cận dần dần để tránh tăng lãi suất nhanh chóng

- Các thành viên coi lãi suất trung lập "ít nhất khoảng 1%" là mục tiêu trung hạn

- Kế hoạch giảm mua TPCP Nhật Bản được coi là thúc đẩy chức năng thị trường, không phải thắt chặt

- Cần theo dõi cẩn thận thị trường TPCP Nhật Bản khi BOJ cắt giảm lượng mua trái phiếu

- Đại diện chính phủ nhấn mạnh nhu cầu truyền đạt rõ ràng về những thay đổi chính sách

- Cuộc tranh luận đang diễn ra về tính bền vững của chu kỳ tăng trưởng tiền lương/lạm phát

Biên bản họp cho thấy BOJ đang đặt nền tảng cho việc bình thường hóa chính sách hơn nữa, nhưng vẫn chia rẽ về thời điểm và tốc độ chính xác.

Biên bản cuộc họp chính sách tháng 7 của BoC: Tiêu dùng có nguy cơ yếu hơn đáng kể vào năm 2025 và 2026

Biên bản cuộc họp chính sách tháng 7 của BoC:

- Các thành viên hội đồng chính sách nhận thấy tiêu dùng có nguy cơ yếu hơn đáng kể vào năm 2025 và 2026

- Chi tiêu vào năm 2025 và 2026 có thể bị ảnh hưởng bởi số lượng hộ gia đình có khả năng gia hạn thế chấp ở mức lãi suất cao hơn

- Chi tiêu bình quân đầu người dự kiến sẽ phục hồi khi lãi suất giảm nhưng nhiều hộ gia đình vẫn phải đối mặt với chi phí trả nợ đáng kể

- Đồng ý thông báo rằng sẽ cân nhắc dự báo lạm phát hai chiều

- Ít thấy khả năng nhu cầu bị dồn nén sẽ dẫn đến giá nhà tăng đột ngột khi lãi suất được cắt giảm

- Hội đồng Thống đốc ngày càng tự tin "các yếu tố tạo nên sự ổn định giá cả đã có"

- Rủi ro giảm đối với lạm phát hiện đang nổi lên như rủi ro tăng

- Nền kinh tế cung vượt cầu, thị trường lao động xuất hiện tình trạng trì trệ

- Tăng trưởng GDP chậm lại, tiêu dùng yếu trên cơ sở bình quân đầu người

- Lạm phát cơ bản và lạm phát toàn phần trong phạm vi 1-3% trong vài tháng

- Tăng trưởng tiền lương vẫn ở mức cao ~4%, nhưng dự kiến sẽ giảm bớt

- Sự mất cân bằng của thị trường nhà ở vẫn tiếp diễn, gây áp lực tăng lên giá thuê nhà

- Có khả năng sẽ cắt giảm lãi suất trong tương lai nếu lạm phát tiếp tục giảm khi dự kiến

- Không có lộ trình định trước cho lãi suất chính sách - các quyết định sẽ được đưa ra tại từng cuộc họp

- BOC sẽ tiếp tục bình thường hóa bảng cân đối kế toán

- Một số người bày tỏ lo ngại rằng sự suy yếu hơn nữa trên thị trường việc làm có thể làm chậm sự phục hồi của tiêu dùng

BOC đã xoay trục chính sách với hai lần cắt giảm 25 bps, nhưng vẫn thận trọng. Thị trường nên theo dõi các dấu hiệu lạm phát dịch vụ dai dẳng hoặc tiêu dùng yếu hơn dự kiến để đánh giá liệu mức cắt giảm 50 bps có được đưa ra vào tháng 9 hay không.

Cựu chủ tịch Fed New York Dudley: Việc cắt giảm lãi suất khẩn cấp là 'rất khó xảy ra'

Cựu chủ tịch Fed New York Dudley cho biết:

- Việc cắt giảm lãi suất khẩn cấp là 'rất khó xảy ra' nhưng cần phải cắt giảm

- "Ước tính của các thành viên Ủy ban Thị trường Mở Liên bang về phạm vi lãi suất trung lập nằm trong khoảng từ 2.4% đến 3.8% (tôi tự xếp mình vào nửa trên của phạm vi đó). Điều này có nghĩa là còn một chặng đường dài để đi từ mức lãi suất hiện tại là 5.3%. Và nếu suy thoái xảy ra, Fed sẽ cần phải giảm lãi suất xuống 3% hoặc thấp hơn."

- Để đạt được mức trung lập, ông cho biết Fed có thể cắt giảm 25 hoặc 50 bps vào tháng 9 và tiếp tục từ đó tùy thuộc vào dữ liệu.

Good morning from Dubaotiente. Tổng hợp thị trường ngày 07.08: Sắc đỏ bao trùm thị trường chứng khoán Mỹ, USD tăng nhẹ khi nỗi lo suy thoái kinh tế Mỹ chưa phai mờ

Việc thị trường chứng khoán Mỹ không giữ được đà hồi phục trong phiên ngày thứ Tư làm dấy lên lo ngại rằng các yếu tố gây ra đợt bán tháo vào thứ Hai vẫn chưa biến mất. S&P 500 giảm 0.77% và Nasdaq Composite giảm 1.05%. Chỉ số Dow Jones giảm khoảng 234 điểm, tương đương 0.60%. Cả ba chỉ số trung bình hiện đều giảm trong bốn trong năm phiên giao dịch vừa qua. Joseph Ferrara, chiến lược gia đầu tư tại Gateway Investment Advisers, cho biết đợt biến động gần đây trên thị trường có thể sẽ tiếp tục duy trì trong phần còn lại của năm. Ông chỉ ra rằng các lo ngại về kinh tế, xung đột địa chính trị và cuộc bầu cử sắp diễn ra vào tháng 11 có thể khiến các nhà đầu tư luôn trong tình trạng căng thẳng trong những tháng tới.

- Dow Jones: -0.66%

- S&P 500: -1.07%

- Nasdaq: -1.05%

Trên thị trường FX, USD hồi phục nhẹ. DXY tăng 0.25% lên 103.18. NZD mạnh nhất, JPY yếu nhất trong nhóm tiền tệ chính. Ngân hàng Nhật Bản ra tín hiệu rằng dovish khi Phó Thống đốc Uchida khẳng định sẽ không tạo thêm sóng gió nào trên thị trường nữa. Điều đó đủ để đẩy USD/JPY tăng 200 pip và thúc đẩy cổ phiếu ở châu Âu. Mọi con mắt sẽ đổ dồn vào cặp USD/JPY trong phiên giao dịch châu Á khi cặp tiền củng cố trong phạm vi 146.40-147.80 sau một trong những đợt biến động mạnh nhất trên thị trường ngoại hối trong nhiều năm. EURUSD bật tăng lên trên 1.0930 trước khi điều chỉnh giảm và đóng cửa tại 1.0923.

- DXY: +0.25%

- EURUSD -0.07%

- GBPUSD -0.00%

- AUDUSD +0.01%

- NZDUSD +0.70%

- USDJPY +1.65%

- USDCHF +1.20%

- USDCAD +0.20%

Vàng giảm $7 xuống $2,382. Bitcoin giảm mạnh đầu phiên Mỹ và đó là dấu hiệu cho thấy tâm trạng rủi ro không tốt. BTCUSDT giảm hơn 1% xuống dưới $55,150. Lợi suất trái phiếu chính phủ Mỹ đồng loạt giảm. Lợi suất trái phiếu kỳ hạn 10 năm giảm 6.6 bps xuống 3.95%. Hợp đồng tương lai dầu thô WTI tăng hơn 2%, phục hồi từ mức đáy trong sáu tháng khi lượng dự trữ dầu thô Mỹ giảm. Dầu thô WTI tăng $2.16 lên $75.36/ thùng.

Cập nhật phiên Mỹ: Cổ phiếu phục hồi mạnh mẽ nhờ tín hiệu dovish đến từ BoJ

Các chỉ số chứng khoán chính đang tăng:

- Chỉ số Dow tăng 0.92% lên 39355

- Chỉ số Nasdaq tăng 1.74% lên 16654

- Chỉ số S&P 500 tăng 1.44% lên 5315

- Chỉ số Russell 2000 tăng 0.83% lên 2081

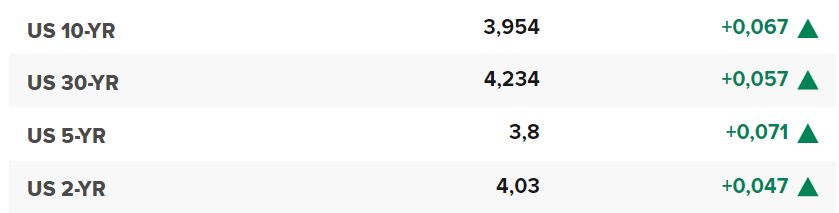

Lợi suất TPCP Mỹ tăng tại các kỳ hạn:

Chỉ số DXY đang giao dịch quanh mức 103.120.

Giá vàng đi ngang quanh mức 2,400 USD/oz.

Giá dầu tăng do dự trữ tại EIA - Mỹ tiếp tục giảm mạnh, dầu WTI tăng 3.39% lên 75.78 USD/thùng.

Bitcoin hiện đang giao dịch quanh mức 56,000 USD.

Dự trữ dầu thô EIA của Mỹ tiếp tục giảm nhiều hơn dự kiến

- Dự trữ dầu thô EIA của Mỹ: -3728K thùng, đây là mức giảm mạnh hơn so với dự kiến -700K

- Xăng +1340K thùng

- Sản phẩm chưng cất +949K thùng

- Hiệu suất lọc dầu +0.4%

- Sản lượng là 13.4mbpd

Dữ liệu API vào cuối ngày hôm qua cho thấy:

- Dầu thô +180K

- Xăng +3310K

- Sản phẩm chưng cất +1220K

Biến động giảm vớt, vàng trở lại mức 2,400 USD/oz

- Thị trường đang dần ổn định trở lại sau một loạt biến động vào thứ Hai.

- Việc Fed cắt giảm lãi suất vào tháng 9 đã được định giá 100% khả năng xảy ra, đồng thời các nhà hoạch định chính sách của ngân hàng này đang cố gắng làm dịu thị trường.

- Giá vàng đang ở quanh mức 2,400 USD/oz.

Chứng khoán Mỹ mở cửa cao hơn, chỉ số NASDAQ dẫn đầu

Ít phút sau khi mở cửa, các chỉ số chính đang tăng:

Chỉ số Dow tăng 307 điểm hoặc 0.79% lên mức 39302

Chỉ số S&P tăng 75 điểm hoặc 1.42% lên mức 5315.

Chỉ số NASDAQ tăng 309 điểm hoặc 1.89% lên mức 16666

Chỉ số Russell 2000 vốn hóa nhỏ tăng 28 điểm hoặc 1.38%.

Về mặt kỹ thuật, chỉ số S&P đang di chuyển trên MA100 ngày (5309.74). Việc đạt được và duy trì trên mức này là rất quan trọng đối với chỉ số này.

Đối với chỉ số NASDAQ, chỉ số này đang dao động giữa 16442 và 16538. Đường MA100 ngày (16884) sẽ là mục tiêu tiếp theo.

Lợi suất TPCP Mỹ kỳ hạn 10 năm đã trở lại mức trước khi có bảng lương phi nông nghiệp

Lợi suất trái phiếu kho bạc kỳ hạn 10 năm ở mức 4.25% vào ngày 26/7, sau đó hàng loạt dữ liệu chỉ ra nền kinh tế hạ nhiệt đã đẩy lợi suất xuống tới 3.66% vào hôm qua. Tỷ lệ thất nghiệp tăng vọt trong báo cáo bảng lương phi nông nghiệp và sự sụp đổ 12% của chỉ số Nikkei Nhật Bản trong phiên giao dịch ngày thứ Hai là những yếu tố khiến lợi suất giảm mạnh.

Sau khi cổ phiếu Nhật Bản tăng 10% và BoJ phát tín hiệu dovish trong hôm nay, lợi suất đã tăng trở lại.

Lãi suất của Fed vẫn ở mức 5.25-5.50% và không rõ nền kinh tế có đang trong suy thoái hay không. Đồng thời, diễn biến giá cả cho thấy rõ ràng rằng đây là thị trường hai chiều và nỗi lo lạm phát không còn là yếu tố nữa.

Phiên đấu thầu trái phiếu kỳ hạn 10 năm sắp tới có thể làm thay đổi sự chú ý của thị trường trở lại vấn đề cung và cầu của trái phiếu, sau khi đã có những biến động mạnh mẽ trước đó do các yếu tố kinh tế và thị trường khác.

USD hướng đến ngày tăng thứ hai liên tiếp khi nỗi lo trên thị trường lắng xuống

- USD hướng đến ngày tăng thứ hai liên tiếp trong tuần này.

- BoJ đã đưa ra những thông điệp trái chiều về chính sách tiền tệ của mình, tuyên bố sẽ không tăng lãi suất nếu thị trường chưa ổn định.

- DXY hiện đang tăng lên trên mức 103.00.

BoJ phát tín hiệu dovish, thị trường thở phào nhẹ nhõm

Phó thống đốc BoJ Uchida cho biết: "Chúng tôi sẽ không tăng lãi suất khi thị trường bất ổn".

Với sự phục hồi của đồng yên, nguy cơ lạm phát quá mức đã giảm. Uchida khẳng định không có sự khác biệt giữa quan điểm của ông và Thống đốc Ueda. Những điều này giúp loại bỏ trở ngại chính cho sự phục hồi toàn cầu của thị trường chứng khoán và giao dịch rủi ro, cho thấy thị trường vẫn đang kiểm soát chứ không phải các ngân hàng trung ương.

Thứ trưởng Tài chính Nhật Bản Mimura: Biến động tỉ giá là trọng tâm của vấn đề

Ông Atsushi Mimura, Thứ trưởng Bộ Tài chính Nhật Bản phụ trách các vấn đề quốc tế cho hay:

- Điều chúng tôi mong muốn là tỷ giá cách ổn định, phản ánh các yếu tố cơ bản.

- Sự biến động quá mức làm gia tăng thêm bất ổn, giảm khả năng phòng vệ của các doanh nghiệp.

- Triển vọng kinh tế của Nhật Bản không thay đổi bất chấp biến động thị trường gần đây.

- Theo dõi sát sao thị trường tài chính với một cách khẩn trương nhưng bình tĩnh.

Biên độ dao động 2.000 pips trong một tháng có lẽ là nhiều hơn những gì Tokyo dự tính khi họ quyết định can thiệp vào tháng 7. Tâm lý thị trường hiện tại đã bình tĩnh hơn, nhưng điều đó không có nghĩa là sự dao động đã biến mất. Sẽ mất một thời gian để nỗi sợ hãi giảm bớt, miễn là không có thêm bất kỳ cú sốc nào tiếp diễn. Do đó, hãy chú ý đến số liệu việc làm hàng tuần của Hoa Kỳ vào ngày mai.

Quan chức ECB Rehn: Biến động gần đây chỉ là phản ứng thái quá đối với tình hình bất ổn và thanh khoản thấp

Nhận định từ nhà hoạch định chính sách của ECB, Olli Rehn:

- Biến động thị trường không phải là phản ứng đối với các vấn đề cơ bản của nền kinh tế.

- Nếu niềm tin vào xu hướng giảm phát lạm phát được củng cố, việc cắt giảm lãi suất có thể tiếp tục.

- Con đường hướng tới mục tiêu lạm phát vẫn còn gập ghềnh.

Quan chức này tin tưởng rằng lạm phát đang có xu hướng giảm và nếu niềm tin này được củng cố, ECB có thể tiếp tục cắt giảm lãi suất. Tuy nhiên, ông cũng thừa nhận rằng con đường hướng tới mục tiêu lạm phát 2% vẫn còn gập ghềnh và có thể xảy ra những cú sốc bất ngờ.

Đơn đăng ký vay thế chấp MBA tại Mỹ tăng mạnh trong tuần qua

- Đơn đăng ký vay thế chấp tăng 6.9% trong tuần trước (Trước đó: -3.9%)

- Chỉ số thị trường: 215.1 so với 201.2 của tuần trước.

- Chỉ số mua nhà: 133.9 so với 132.8 của tuần trước.

- Chỉ số tái cấp vốn: 661.4 so với 570.7 của tuần trước.

- Lãi suất thế chấp 30 năm: 6.55% so với 6.82% của tuần trước.

Lãi suất trung bình của khoản vay mua nhà phổ biến nhất ở Mỹ đã giảm mạnh vào tuần trước sau khi lợi suất trái phiếu giảm vào thứ Sáu, cùng với tín hiệu Fed sẽ cắt giảm lãi suất. Mức giảm mạnh này là đủ để khiến các đơn xin vay thế chấp tăng trở lại, với cả hoạt động mua và tái cấp vốn cũng gia tăng.

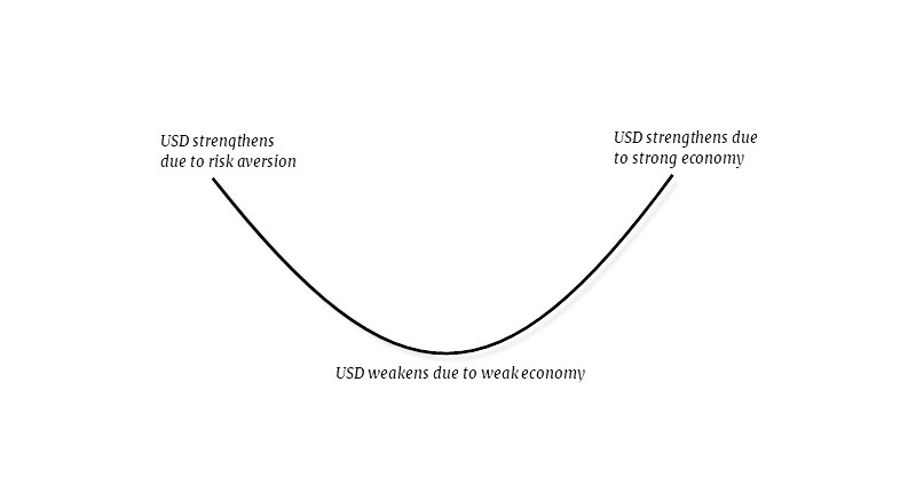

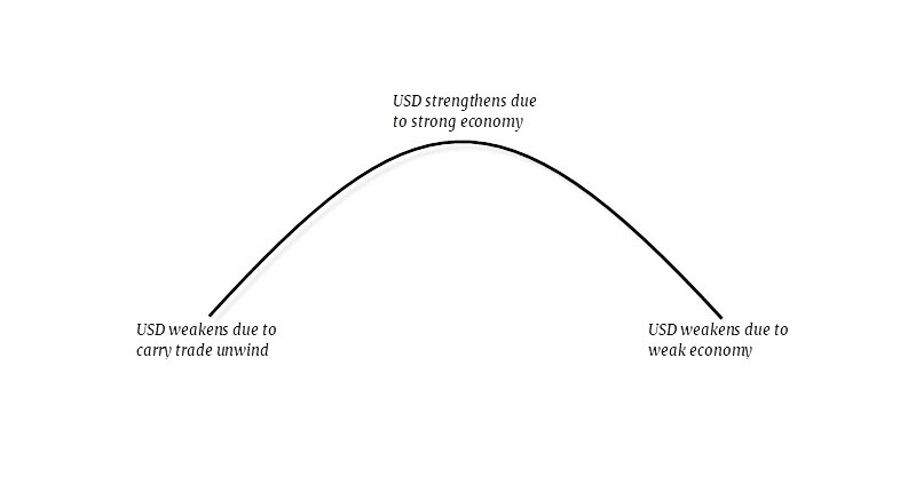

Điều gì đã xảy ra với nụ cười của đồng Dollar?

Ý tưởng xoay quanh lý thuyết "đồng Dollar cười" khá đơn giản như hình dưới đây:

Nhưng trong bối cảnh các giao dịch carry trade đang dần bị chốt lời kể từ thứ Sáu, đợt bán tháo tài sản rủi ro toàn cầu đã chứng minh rằng ngay cả khi thị trường ở trong trạng thái risk-off, đồng USD vẫn gặp khó khăn trong phần lớn thời gian. Vậy điều gì đang xảy ra?

Các nhà giao dịch đang nhận được một bài học thực tế. Các giao dịch carry trade tức là việc vay JPY với lãi suất thấp để mua các tài sản rủi ro, chủ yếu là cổ phiếu Hoa Kỳ. Vì vậy, việc BoJ tăng lãi suất cộng với đồng JPY tăng giá đã dẫn đến một cú sốc kép làm rung chuyển thị trường kể từ ngày thứ Sáu, chưa kể đến sự hoảng loạn xung quanh tình trạng của nền kinh tế Mỹ khi thị trường khiến thị trường lo lắng rằng Fed sẽ phải cách cắt giảm lãi suất khẩn cấp.

Nhìn vào tình hình hiện tại, nhà đầu tư sẽ bị ảnh hưởng nặng nề khi đòn bẩy vượt khỏi tầm kiểm soát và quay trở lại cắn xé họ. Việc tìm kiếm tài sản trú ẩn trong một sự kiện như vậy thường sẽ củng cố vị thế của đồng bạc xanh, nhưng với trường hợp hiện tại, đồng tiền này dường như bị ảnh hưởng bởi sự suy yếu của các giao dịch carry trade. Lý thuyết "Dollar buồn" có vẻ sẽ đúng hơn trong trường hợp này:

Điều đó nói lên rằng, với việc Fed sẵn sàng cắt giảm lãi suất, những đợt tăng của đồng USD sẽ không còn quá mạnh. Nhưng một nền kinh tế mạnh mẽ hơn ít nhất sẽ giữ cho đồng nội tệ ở vị thế tốt và không lạm dụng các quyết định của Fed.

Tuy vậy, nếu nền kinh tế bắt đầu cho thấy nhiều dấu hiệu cảnh báo hơn, ví dụ như thị trường lao động, đồng USD có thể nhanh chóng rơi vào tình trạng khó khăn một lần nữa, từ đó kích hoạt những lo lắng về triển vọng của chứng khoán Mỹ.

Trong trường hợp thông thường, đồng bạc xanh là nơi trú ẩn cho các nhà đầu tư. Nhưng khi mà cơn bão carry trade lướt qua, đồng tiền này thực sự cần một nền kinh tế mạnh mẽ để giữ vững vị thế của mình.

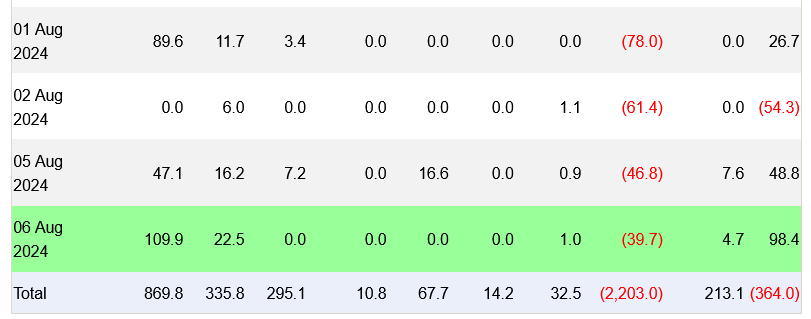

ETF Ethereum của BlackRock được mua ròng gần 900 triệu USD kể từ khi ra mắt

Quỹ ETF Ethereum giao ngay của BlackRock đã chứng kiến dòng vốn mua vào trị giá 109.9 triệu USD vào ngày 6 tháng 8, nâng dòng tiền vào lên mức 869.8 triệu USD kể từ khi ra mắt Theo Farside Investors, đây là ngày iShares Ethereum Trust (ETHA) được mua vào nhiều thứ ba khi các nhà đầu tư tận dụng mức giảm 18% của ETH vào ngày 5 tháng 8.

Điều này đã giúp ETF của BlackRock vào top 6 ETF có hiệu suất tốt nhất trong số tất cả các ETF được ra mắt vào năm 2024, theo Nate Geraci, chủ tịch của The ETF Store. Ngoài ra, 4/5 ETF còn lại là ETF Bitcoin giao ngay, bao gồm cả iShares Bitcoin Trust của BlackRock.

ETHA của BlackRock cũng đã thu hút được 47.1 triệu USD vào ngày "Thứ Hai đen tối" vừa qua của ngành công nghiệp tiền điện tử, chứng kiến hơn 600 triệu USD lệnh long bị thanh lý

Mặc dù ETHA khởi đầu mạnh mẽ, nhưng các ETF Ether giao ngay vẫn bị bán ròng tổng cộng 473.9 triệu USD.

Chứng khoán Mỹ tích cực khi tâm lý lạc quan được duy trì

- HĐTL S&P 500 hiện tăng 1.1% trong ngày

Tâm lý thị trường nói chung đang tiếp tục phục hồi, với sự lạc quan vẫn được duy trì cho đến nay. HĐTL S&P 500 tăng 1.1% trong khi Nasdaq tăng 1.4% hiện tại.

Trên thị trường trái phiếu, lợi suất trái phiếu 10 năm của Hoa Kỳ tăng lên 3.937% vào lúc này. Tại thị trường ngoại hối, USD/JPY đã trở lại mức 147.30-40 sau khi giảm xuống mức đáy 146.08 vào đầu phiên châu Âu.

Điều này là tín hiệu tốt nếu thị trường có thể duy trì được nhịp hồi phục này. Nhưng hãy cẩn thận rằng số liệu thất nghiệp hàng tuần của Hoa Kỳ vào ngày mai có thể khiến mọi thứ htay đổi. Các nhà giao dịch có thể ít sợ hãi hơn khi họ đã giảm bớt các vị thế, nhưng số liệu thị trường lao động yếu hơn có thể sẽ tiếp tục tạo ra một phản ứng mạnh mẽ khác.

10x Research: Bitcoin cần giảm về mức $40,000 để chuẩn bị cho chu kỳ tăng giá tiếp theo

Theo Markus Thielen, trưởng bộ phận Nghiên cứu của 10x Research, nhà đầu tư Bitcoin nên chờ đợi cho đến khi giá giảm về mức $40,000 để có được mức giá trước khi bước vào chu kỳ tăng giá tiếp theo. Lần gần nhất BTC nằm trong mức giá vào ngày 06/02, giao dịch ở mức $42,577, theo dữ liệu của CoinMarketCap.

Tại thời điểm viết bài, giá của đồng tiền điện tử này hiện ở mức $56,848, giảm 12,89% kể từ ngày 31 tháng 7.

Với sự biến động dự kiến trong ngắn hạn, Thielen cho rằng khuyên không nên sử dụng chiến lược mua và nắm giữ, lưu ý rằng Bitcoin và Ether hiện đang không mang lại lợi nhuận tương xứng với rủi ro hiện tại: “Cả Bitcoin và Ethereum đều không thể hiện xu hướng tăng ổn định với tỷ lệ Sharpe cao giống như thị trường chứng khoán Hoa Kỳ trước đó.”

Thielen chỉ ra rằng nhà đầu tư vào các quỹ ETF Bitcoin giao ngay tại Hoa Kỳ được hiện đang gặp khó khăn vì mức giá mua vào trung bình là “khoảng $60,000 USD.”

AUD/USD phục hồi sau khi lao dốc vào đầu tuần

Mặc dù trải qua nhiều biến động lớn, AUD/USD vẫn đang giao dịch tương đối ổn định trong tháng 8 và hiện tăng cao hơn trong ngày. Vào đầu tuần, cặp tiền đã chạm mức thấp nhất kể từ tháng 11 năm ngoái, nhưng phục hồi nhanh chóng trong ngày và vẫn giữ vững đáy tháng 4 trên khung D1, với những tín hiệu báo trước về sự hình thành của Mô hình hai đáy.

Phe mua đang chật vật hướng tới kháng cự 0.6573, với mức Fibo 50% của pha giảm từ đỉnh tháng 7 đến nay, với mục tiêu tiếp theo là vùng 0.6593-0.6600.

Lập trường hawkish của RBA đã mang đến một số hỗ trợ cho AUD sau khi Ngân hàng này loại bỏ khả năng hạ lãi suất trong thời gian còn lại của năm, mặc dù thị trường lãi suất vẫn đang định giá khoảng 20bp lãi suất được cắt giảm vào tháng 12.

Biến động trong tâm lý thị trường trên diện rộng vẫn là yếu tố chính ảnh hưởng đến triển vọng của AUD/USD trong ngắn hạn. Mặc dù cặp tỷ giá chứng kiến một số nhịp hồi gần đây, nhưng nhìn chung tâm lý các trader vẫn còn khá mong manh. Phe mua có thể bám vào tình hình lạc quan gần đây, nhưng vẫn cần thận trọng với báo cáo Số đơn xin trợ cấp thất nghiệp hàng tuần của Mỹ vào tối mai.

Áp lực bán USDJPY dần lắng xuống trong phiên thứ Tư

USDJPY hồi mạnh lên 147.90 trong phiên thứ Tư, trước khi lùi về 146.70 (tại thời điểm viết bài). Chỉ báo RSI nằm trong vùng quá bán và áp sát mốc 30 cho thấy phe bán vẫn còn cơ hội đảo ngược tình hình, nhưng áp lực bán có thể sớm lắng xuống.

Một điều quan trọng cần chú ý là nếu Mô hình nến Doji tăng được hình thành sau khi cặp tiền có nhịp hồi lên trên mức 146.58 sau khi lao dốc vào thứ Hai, đà tăng có thể mở rộng lên 149, thậm chi cao hơn ở khu vực đường MA 200 ngày ở mức 151.50, sau đó là đường MA 20 ngày tại 153.20.

Trái lại, phe bán có thể hướng tới hỗ trợ 144.57, với đường xu hướng giảm kéo dài từ đầu tháng 1/2023 đến nay và mức Fibo 50% của pha tăng từ 2023-2024. Phá qua kháng cự này, cặp tỷ giá có triển vọng "giảm không phanh" về vùng 139.35-140.48, được hình thành từ đường xu hướng giảm từ tháng 11/2023 đến nay và mức Fibo 61.8% của cùng pha tăng trên, với mục tiêu tiếp theo là đường xu hướng tăng của năm 2021 là 137.23.

Nhưng nhìn chung, làn sóng bán tháo mạnh mẽ đối với USD/JPY dường như đã kết thúc. Dù vậy, phe mua vẫn khá chật vật để có thể lấp đầy hoàn toàn mức giảm nhanh chóng này, với tỷ giá đóng cửa ngày trên 146.58 có thể hỗ trợ cho tâm lý của các trader.

Vàng kiểm tra đường xu hướng giảm trên khung H1

Làn sóng bán tháo trên toàn cầu gần đây cuối cùng cũng ảnh hưởng xấu đến triển vọng giá vàng. Nguyên nhân cho sự sụt giảm này đến từ biến động mạnh về lợi suất thực và nhu cầu thanh lý tài sản để đổi lấy tiền mặt. Thường thấy trong các cuộc khủng hoảng, lợi suất thực giảm sẽ hỗ trợ vàng và dòng vốn thường đổ vào cái tài sản trú ẩn, nhưng trong các tình huống cực đoan khi kỳ vọng lạm phát giảm nhanh hơn lợi suất danh nghĩa, lợi suất thực có thể tăng và gây áp lực lên giá vàng.

Trên khung H1, XAU/USD đang kiểm tra đường xu hướng giảm (kéo dài từ đầu tháng 8 đến nay). Diễn biến giá tại khu vực kỹ thuật quan trọng này sẽ giúp định hướng triển vọng giá vàng trong thời gian tới.

- Thành công phá vỡ đường xu hướng này, vàng sẽ quay lại kiểm tra các mức đỉnh trước đó.

- Nếu bật trở lại khỏi kháng cự này, áp lực bán có thể đẩy giá vàng về 2,350 USD.

Lịch kinh tế trống trải trong phiên Mỹ tối nay. Các nhà đầu tư sẽ chú ý đến bình luận của các quan chức Fed sau những diễn biến mới nhất trên thị trường và dữ liệu kinh tế gần đây trong khi chờ đợi báo cáo Số đơn xin trợ cấp thất nghiệp của Mỹ vào ngày mai.

EUR/USD chật vật phục hồi trong phiên Âu

EUR/USD vẫn đang giảm trong ngày thứ 2 liên tiếp, mặc dù thu hút thêm một số lực cầu vào đầu phiên Á khiến tỷ giá giao ngay hồi nhẹ lên trên 1.0900. Cặp tiền chịu áp lực trong ngày khi USD tiếp tục nỗ lực phục hồi. Phe bán cần thận trọng với bối cảnh hiện tại trước khi quyết định gia tăng vị thế nhằm mở rộng đà giảm trong tuần này từ đỉnh 7 tháng là 1.1000 (hỗ trợ tâm lý quan trọng). Nhìn chung, mặc dù giá đã giảm, nhưng các yếu tố cơ bản có vẻ như không ủng hộ tỷ giá giảm sâu hơn nữa.

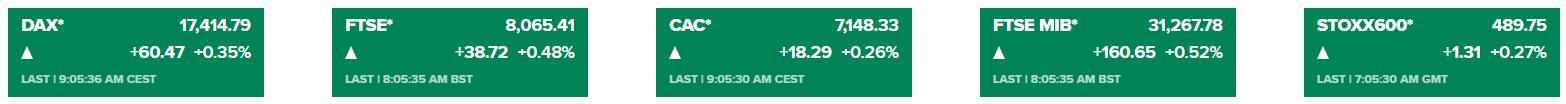

Sắc xanh lan tỏa trên thị trường chứng khoán châu Âu

Chứng khoán châu Âu mở cửa trong sắc xanh khi tâm lý của các nhà đầu tư ổn định trở lại kể từ hôm qua. Các chỉ số chứng khoán Mỹ chứng kiến áp lực bán vào cuối phiên nhưng không ảnh hưởng quá nhiều đến khẩu vị rủi ro nói chung. HĐTL chỉ số S&P 500 thu hẹp đà tăng trong phiên Á, nhưng hiện vẫn tăng 0.6%. HĐTL chỉ số Nasdaq tăng 0.8%.

Lịch kinh tế trong ngày có gì đáng chú ý?

Lịch kinh tế trong ngày khá trống trải về mặt dữ liệu. Tâm lý thị trường dần cải thiện sau khi làn sóng bán tháo ồ ạt nhiều ngày qua lắng xuống và thị trường không nhận thêm thông tin tiêu cực nào mới. Đây là trường hợp điển hình của kịch bản "thật may vì không có tin xấu".

Thâm hụt thương mại tại Pháp giảm xuống trong tháng 6

Dữ liệu mới nhất từ Bộ Tài chính Pháp:

- Cán cân thương mại: -6.09 tỷ EUR (trước đó: điều chỉnh từ -7.99 thành -7.72 tỷ EUR)

Thâm hụt thương mại của Pháp giảm xuống vào tháng 6 khi xuất khẩu tăng 3,2%, trong khi nhập khẩu không đổi.

Phó Thống đốc BoJ Shinichi Uchida: Thị trường vẫn còn biến động nên chưa chắc chắn điều này sẽ ảnh hưởng như thế nào đến triển vọng lãi suất

- Nếu sự biến động trên thị trường thay đổi quan điểm của chúng tôi về triển vọng đạt được mục tiêu lạm phát, thì điều đó sẽ ảnh hưởng đến quyết định về lộ trình tăng lãi suất.

- Khó có thể biết được thời gian để đánh giá tác động của sự sụp đổ thị trường đối với nền kinh tế, lạm phát

- Nhưng BoJ có lợi thế là có thể lựa chọn thời điểm tăng lãi suất trong bối cảnh lãi suất tăng vừa phải

Ông vẫn còn nghi ngờ về khả năng tăng lãi suất của BoJ. Tuy nhiên, ngôn từ không còn cứng nhắc như trước đó khi ông chia sẻ rằng BoJ sẽ không tăng lãi suất khi thị trường còn nhiều biến động. USD/JPY đã sụt giảm so với mức đỉnh trước đó, hiện giao dịch quanh 146.70 với đường MA100 giờ nằm ở mức 146.50.

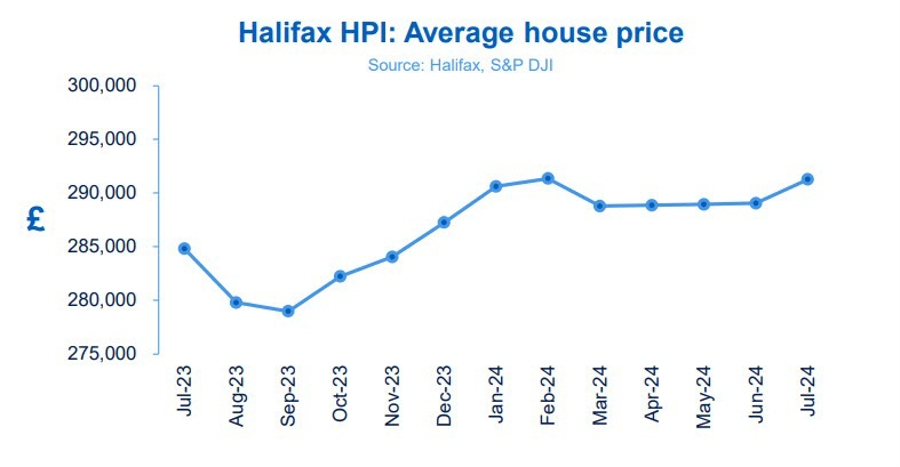

Giá nhà tại Halifax của Anh trong tháng 7 tăng mạnh hơn dự kiến

Dữ liệu mới nhất được Halifax công bố ngày 7 tháng 8 năm 2024:

- Giá nhà tại Halifax của Anh tháng 7 tăng 0.8% m/m, cao hơn so với dự kiến tăng 0.3% m/m

- Trước đó -0.2%

Giá nhà cũng tăng 2.3% y/y, mức đỉnh kể từ tháng 1. Halifax lưu ý rằng "giá nhà có thể sẽ tiếp tục xu hướng tăng khiêm tốn trong suốt thời gian còn lại của năm nay".

Cán cân thương mại tháng 6 của Đức thặng dư 20.4 tỷ EUR

Dữ liệu mới nhất được công bố bởi Destatis ngày 7 tháng 8 năm 2024:

- Cán cân thương mại tháng 6 của Đức thặng dư 20.4 tỷ EUR, thấp hơn so với dự kiến là 23.5 tỷ EUR

- Trước đó 24.9 tỷ EUR

Thặng dư thương mại của Đức thu hẹp vào tháng 6 khi xuất khẩu giảm 3.4% trong tháng, cao hơn ước tính giảm 1.5%. Trong khi đó, nhập khẩu tăng 0.3% trong tháng 6.

Sản lượng công nghiệp tháng 6 của Đức tăng mạnh hơn dự kiến

Dữ liệu mới nhất được công bố bởi Destatis ngày 7 tháng 8 năm 2024:

- Sản lượng công nghiệp tháng 6 của Đức tăng 1.4% m/m, cao hơn so với dự kiến tăng 1.0% m/m

- Trước đó -2.5%

Cụ thể, đà tăng được thúc đẩy bởi sản xuất hàng hóa vốn (+2.5%), hàng hóa trung gian (+2.1%), xây dựng (+0.3%) và năng lượng (+2.9%). Điều này được bù đắp bởi sự suy giảm trong sản xuất hàng tiêu dùng (-2.4%).

Phó Thống đốc BoJ Shinichi Uchida: Cần thận trọng khi cân nhắc thời điểm tăng lãi suất

Những phát biểu của Phó Thống đốc BoJ, Shinichi Uchida:

- Hiện nay có nhiều yếu tố cần cân nhắc một cách thận trọng hơn trước khi tiếp tục tăng lãi suất

- Thị trường biến động quá mạnh

- Sẽ theo dõi chặt chẽ các động thái và tác động của chúng đến nền kinh tế, lạm phát

- Thị trường chứng khoán sẽ bình tĩnh lại vào một thời điểm nào đó để phản ánh kết quả kinh doanh, và tình hình nền kinh tế Nhật Bản

- Tôi có cùng quan điểm với Ueda

Ông chia sẻ thêm rằng bình luận của ông phản ánh những thay đổi trong diễn biến mới nhất của thị trường sau cuộc họp của BoJ tuần trước. Tuy nhiên, USD/JPY đã giảm từ mức đỉnh trước đó tại 147.90, hiện đang giao dịch ở mức 147.15 nhưng vẫn tăng 2% trong phiên.

AUD/USD mở rộng đà tăng, duy trì trên mức 0.6555

Đồng AUD mở rộng đà tăng so với đồng USD trong phiên thứ hai liên tiếp vào thứ Tư. Đà tăng này được thúc đẩy bởi quyết định chính sách tiền tệ của Ngân hàng Dự trữ Úc (RBA) vào thứ Ba. RBA duy trì lãi suất OCR ở mức 4.35% lần thứ sáu.

Thống đốc RBA Michele Bullock nhấn mạnh rủi ro là lạm phát có thể cần nhiều thời gian để quay trở lại mục tiêu 2-3% và lưu ý rằng lãi suất có thể cần phải duy trì ở mức cao trong một thời gian dài. Bullock tuyên bố rằng việc giảm lãi suất trong thời gian ngắn không phù hợp với chiến lược hiện tại của họ.

Tuy nhiên, dữ liệu lạm phát quý 2 đã làm giảm kỳ vọng về một đợt tăng lãi suất tiếp theo của RBA. Thị trường ước tính RBA sẽ cắt giảm lãi suất vào tháng 11, sớm hơn nhiều so với dự báo trước đó vào tháng 4 năm sau.

Cặp AUD/USD có thể tiếp tục tăng khi đồng USD chịu áp lực vì thị trường kỳ vọng lãi suất sẽ được cắt giảm mạnh hơn vào tháng 9 sau khi dữ liệu việc làm yếu hơn của Hoa Kỳ trong tháng 7 làm dấy lên lo ngại về một cuộc suy thoái sắp xảy ra ở Hoa Kỳ.

Lịch kinh tế phiên Âu có gì đáng chú ý?

Trong phiên Âu, không có nhiều dữ liệu tác động mạnh đến thị trường. Vì vậy, thị trường sẽ phải đánh giá đà phục hồi khiêm tốn trong hai phiên qua để dự đoán điều gì sẽ xảy ra tiếp theo.

- 13:00 - Sản lượng công nghiệp tháng 6 của Đức

- 13:00 - Dữ liệu cán cân thương mại tháng 6 của Đức

- 13:00 - Giá nhà tại Halifax của Anh trong tháng 7

- 13:45 - Dữ liệu cán cân thương mại tháng 6 của Pháp

- 14:00 - Số đơn đăng ký vay thế chấp MBA của Hoa Kỳ vào ngày 2 tháng 8

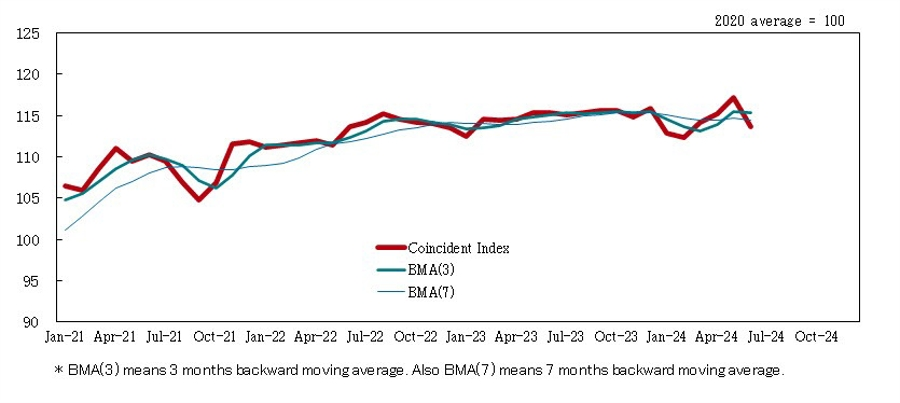

Chỉ báo nhanh của Nhật Bản trong tháng 6 đạt 108.6

Dữ liệu mới nhất do Văn phòng Nội các Nhật Bản công bố ngày 7 tháng 8 năm 2024

- Chỉ báo nhanh của Nhật Bản trong tháng 6 là 108.6, thấp hơn so với 111.2 trước đó

- Chỉ báo trùng 113.7

- Trước đó 117.1

USD/JPY mở rộng đà phục hồi lên trên 147.70

Sự biến động mạnh của cặp đồng Yên vẫn tiếp diễn trong phiên hôm nay, lần này được thúc đẩy bởi phát biểu của Phó thống đốc BoJ Uchida. Ông cho biết lãi suất của ngân hàng có thể thay đổi nếu cần thiết và BoJ sẽ không hạ lãi suất khi thị trường bất ổn.

Trước khi ông phát biểu, cặp USD/JPY được giao dịch ở mức khoảng 144.80 và hiện đang tăng cao hơn gần 300 pip lên trên 147.70.

Đường MA100 giờ (đường màu đỏ) là ngưỡng kháng cự đầu tiên, nằm quanh mức 146.64 và đã bị phá vỡ. Chính vì vậy, đường MA 200 giờ (đường màu xanh) tại 149.85, ngay dưới mức tâm lý quan trọng tiếp theo là 150.00, sẽ được theo dõi chặt chẽ.

Vẫn còn nhiều tranh cãi về việc liệu giao dịch chênh lệch lãi suất sẽ tiếp tục sụt giảm, nhưng đối với các nhà giao dịch, một trong những thước đo tốt nhất là dựa vào hành động giá để xác định xu hướng.

Và hiện tại, điều đó cho thấy xu hướng ngắn hạn của cặp USD/JPY sẽ chuyển sang trung lập hơn.

Diễn biến của USD/JPY chưa cho thấy sự phục hồi mạnh mẽ nhưng đã chỉ ra rằng phe mua bắt đầu quay trở lại. Điều đó cũng cho thấy các thị trường lớn khác cũng đang thận trọng về sự phục hồi khiêm tốn trong vài phiên gần đây.

Thị trường duy trì đà phục hồi trước phiên Âu hôm nay

Thị trường trong đầu tuần mới đã đi từ giai đoạn hoảng loạn và các nhà giao dịch dự đoán Fed sẽ cắt giảm lãi suất 5 lần sang giai đoạn phục hồi khiêm tốn vào phiên hôm qua. Cổ phiếu Mỹ đã chứng kiến một số đợt bán tháo vào cuối phiên nhưng hợp đồng tương lai đang tăng cao và tâm lý rủi ro đang ở mức tốt hơn trong phiên hôm nay. Hợp đồng tương lai S&P 500 hiện tăng 0.9%, chỉ số này có thể sẽ test lại đường MA100 ngày một lần nữa.

Thị trường đang dần bình tĩnh lại sau giai đoạn hoảng loạn. Dự đoán về khả năng Fed hạ lãi suất 50bps vào tháng 9 hiện ở mức 64% và có thể cắt giảm tổng cộng 103 bps. Tại đỉnh điểm của sự hoảng loạn, các nhà giao dịch định giá Fed có thể cắt giảm 128 bps lãi suất cho đến cuối năm.

Mặc dù tâm lý trên thị trường đã tốt hơn trong vài phiên gần đây, nhưng vẫn còn khá mong manh.

Điều tồi tệ nhất có thể đã qua nhưng thị trường vẫn có thể chuyển sang giai đoạn biến động hơn trong thời gian tới.

Những bình luận từ phó thống đốc BoJ Uchida đã làm tăng áp lực lên đồng Yên và thúc đẩy các giao dịch chênh lệch lãi suất.

Liệu mọi chuyện đã kết thúc? Mặc dù thị trường đã bình tĩnh hơn nhưng JPMorgan cho rằng thị trường vẫn còn phải đối mặt với nhiều biến cố nữa sắp xảy ra.

Cập nhật thị trường phiên Á: USD/JPY tăng vọt sau bình luận của Phó thống đốc BoJ Uchida, đà phục hồi của cổ phiếu Nhật Bản thúc đẩy chứng khoán châu Á

Đồng Yên bị đè trong phiên hôm nay khi cổ phiếu Nhật Bản tăng vọt. Tỷ giá USD/JPY đã tăng lên gần 147.50 sau bình luận của phó thống đốc BoJ Uchida. Uchida cho biết BoJ sẽ không tăng lãi suất khi thị trường bất ổn. Cặp tiền tệ USD/JPY đã biến động mạnh trong phiên, mức đáy của cặp tiền này tiệm cận 144.30.

Sắc xanh lan tỏa thị trường chứng khoán châu Á vào thứ Tư sau khi các chỉ số của Phố Wall đã phá vỡ chuỗi ba ngày giảm. Tâm lý được thúc đẩy bởi sự phục hồi của cổ phiếu Nhật Bản vào thứ Ba, chứng kiến Nikkei 225 ghi nhận ngày tốt nhất kể từ tháng 10 năm 2008, tăng vọt 10.2%. Vào thứ Hai, chỉ số này đã trải qua phiên giao dịch tồi tệ nhất kể từ năm 1987 trong bối cảnh lo ngại suy thoái, giảm 12.4%.

- Nikkei 225 hiện tăng gần 2% trong khi Topix tăng hơn 3%. Bộ Tài chính Nhật Bản tiết lộ vào thứ Tư rằng họ đã thực hiện một đợt can thiệp mua đồng yên kỷ lục vào ngày 29 tháng 4, bán 5.92 nghìn tỷ yên (40.32 tỷ USD). Dữ liệu của bộ cho thấy chính quyền đã bán thêm 3.87 nghìn tỷ yên vào ngày 1 tháng 5.

- Kospi tăng 2.54% trong khi Kosdaq tăng hơn 2%. Cổ phiếu Samsung Electronics tăng vọt khoảng 4% sau khi Reuters đưa tin rằng chip HBM3E 8 lớp của Samsung đã vượt qua các bài kiểm tra của Nvidia, một công ty sản xuất chip lớn của Mỹ.

- S&P/ASX 200 tăng 0.3%.

- HangSeng tăng 1.33%

Dữ liệu việc làm từ New Zealand cho thấy thị trường lao động đang yếu đi, nhưng mức tăng trưởng tiền lương vẫn cao, một phần được hỗ trợ bởi các thỏa thuận trả lương của chính phủ. Tuy nhiên, mặt trái của mức lương cao hơn là tổng số giờ làm việc ít hơn. Tỷ lệ thất nghiệp tăng trong quý 2 so với quý 1, nhưng không mạnh như dự kiến. Việc làm dự kiến sẽ giảm, nhưng thực tế lại tăng. Dữ liệu này không tác động nhiều đến triển vọng cắt giảm lãi suất vào tháng 8. NZD/USD đã tăng sau báo cáo và đã đạt mức đỉnh mới trong phiên.

AUD/USD cũng khởi sắc. Trợ lý Thống đốc RBA Hunter cho biết nền kinh tế đang nóng hơn một chút so với dự đoán trước đây của Ngân hàng Dự trữ Úc.

Dữ liệu thương mại từ Trung Quốc cho thấy xuất khẩu tăng trưởng trong tháng thứ tư liên tiếp.

Giá vàng giảm 0.14% xuống còn 2386 USD/oz, giá dầu duy trì đà tăng nhẹ trong phiên.

Xuất khẩu của Trung Quốc (tính theo nhân dân tệ) tăng trong tháng 7

- Xuất khẩu của Trung Quốc (tính theo nhân dân tệ) trong tháng 7: tăng 6.5% so với cùng kỳ năm trước

- Trước đó: tăng 10.7% so với cùng kỳ năm trước

- Nhập khẩu: tăng 6.5% so với cùng kỳ năm trước

- Trước đó: giảm 0.6% so với cùng kỳ năm trước

- Cán cân thương mại: thặng dư 600 tỷ nhân dân tệ

- Trước đó: thặng dư 703.7 tỷ nhân dân tệ