Bitcoin đang hồi phục sau pha giảm mạnh trong ngày giá vàng lập đỉnh kỷ lục mới

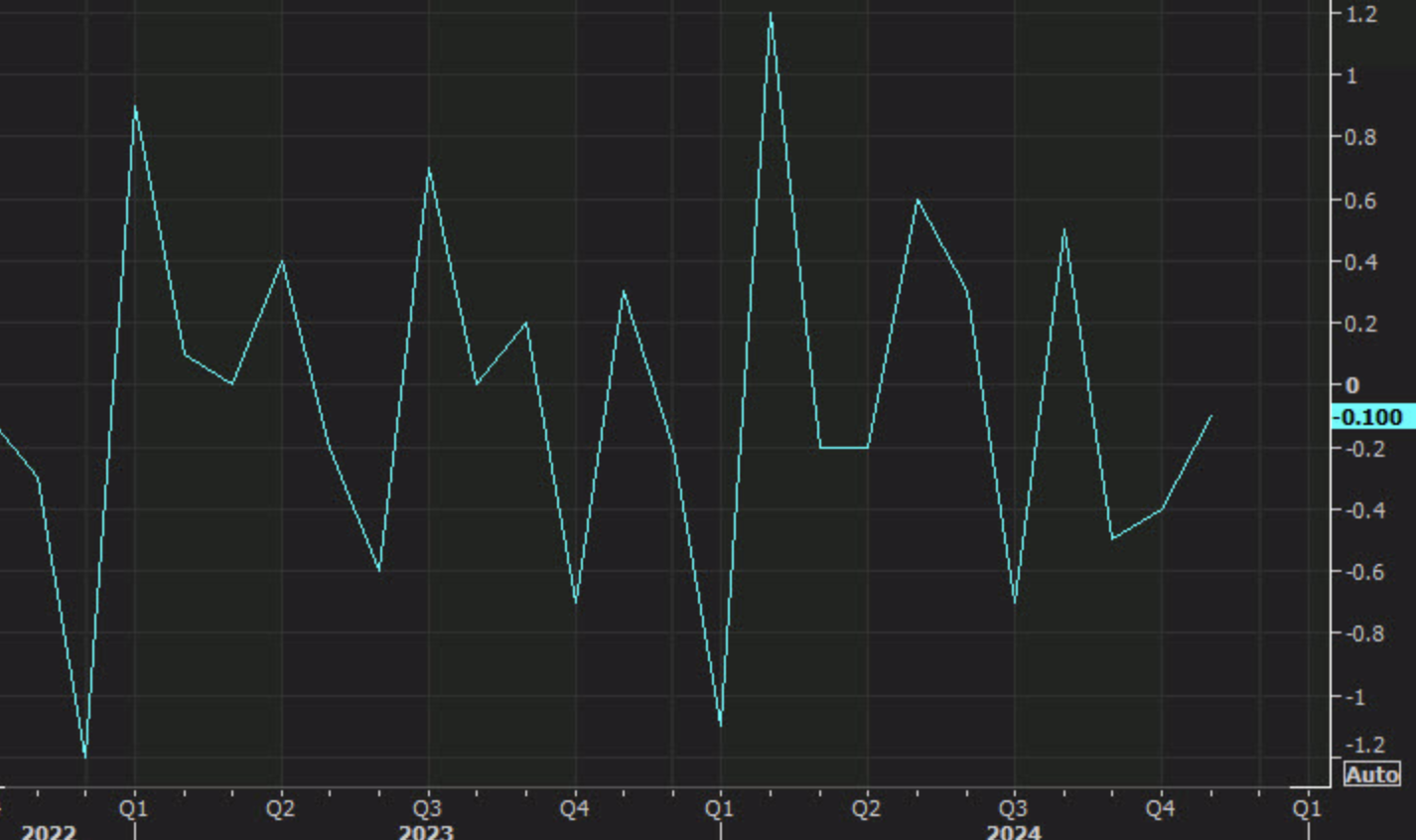

Bitcoin đã hồi phục lên gần 69,800 USD sau khi giảm từ 70,200 USD xuống 69,000 USD trong ngày.

Bitcoin đã hồi phục lên gần 69,800 USD sau khi giảm từ 70,200 USD xuống 69,000 USD trong ngày.

Những thay đổi nhẹ khi thị trường hướng đến phiên giao dịch sắp tới, với hợp đồng tương lai của Hoa Kỳ cũng gần như đi ngang. Hợp đồng tương lai S&P 500 tăng 0.1% nhưng sự chú ý sẽ đổ dồn về quyết định của Fed trong ngày hôm nay để quyết định tâm lý rủi ro chung.

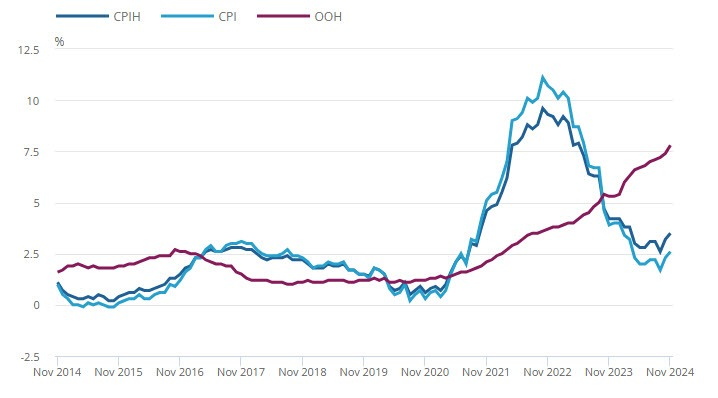

Dữ liệu CPI tháng 11 của Anh

Các số liệu này phù hợp với mức lạm phát hàng năm vào tháng 11, sau khi Ofgem gỡ bỏ mức giá trần năng lượng vào tháng 10. Điều này củng cố lại lập luận rằng BoE sẽ giữ nguyên lãi suất trong tuần này. Nhìn vào chi tiết, lạm phát dịch vụ vẫn không đổi ở mức 5.0%. Và đây sẽ vẫn là điểm then chốt đối với chính sách của BoE trong năm tới.

AUD, NZD và CAD tiếp tục lao dốc trong ngày hôm nay, chịu áp lực từ nhu cầu yếu của Trung Quốc. AUD/USD chạm mức thấp nhất kể từ tháng 10 năm 2023, NZD/USD chạm mức thấp nhất kể từ tháng 10 năm 2022. Tin tức mới đáng chú ý duy nhất là từ Úc, chính phủ nước này dự báo thâm hụt sẽ gia tăng trong tương lai.

Tỷ giá USD/JPY tăng trở lại lên gần 153.80. Biên bản cuộc họp của BoJ sẽ được công bố vào ngày mai. Ngân hàng này dự kiến sẽ giữ nguyên lãi suất. Thống đốc BoJ Ueda dự kiến sẽ truyền đạt các tín hiệu hawkish hơn trong cuộc họp báo tiếp theo.

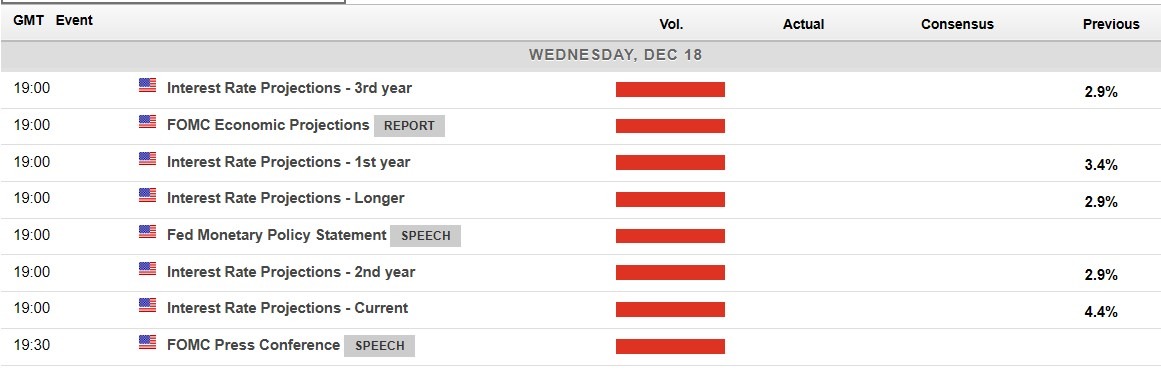

Fed được dự đoán sẽ cắt giảm lãi suất điều hành 25 bps vào đêm hôm nay, đồng thời ngân hàng này cũng được kỳ vọng sẽ nới lỏng chậm hơn trong thời gian tới.

Bitcoin tiếp tục giảm mạnh trong ngày hôm nay:

Khẩu vị rủi ro suy yếu trước thềm cuộc họp của Fed, đây cũng là một phần lý do khiến giá Bitcoin giảm sâu ngày hôm nay.

Các nhà phân tích của Bank of America cho rằng USD có thể không phản ứng nhiều ngay cả khi Fed tuyên bố sẽ làm chậm tốc độ cắt giảm lãi suất trong đêm nay.

Mặc dù thị trường dự đoán gần như chắc chắn lãi suất sẽ giảm 25 điểm cơ bản vào đêm hôm nay, Fed cũng có thể sẽ tạm dừng nới lỏng vào tháng 1. Việc cắt giảm lãi suất chậm hơn thường sẽ hỗ trợ USD, nhưng tác động này có thể được kiềm chế do phản ứng "mua tin đồn, bán sự thật" có thể đã xuất hiện, vì USD vốn đã mạnh lên trước đó do kỳ vọng về cách tiếp cận thận trọng của Fed đối với việc cắt giảm lãi suất.

BoJ dự kiến sẽ giữ nguyên lãi suất chính sách ở mức 0.25% trong cuộc họp ngày 18-19 tháng 12. Tuy nhiên, không thể loại trừ khả năng họ sẽ tăng lãi suất nếu đồng yên suy yếu đáng kể, tỷ giá USD/JPY đang dao động dưới 154.

Cuộc họp cũng sẽ công bố kết quả đánh giá toàn diện các chính sách tiền tệ trước đây của BoJ, dự kiến sẽ ghi nhận cả điểm mạnh và hạn chế từ chính sách siêu nới lỏng của ngân hàng này. Ngoài ra, BoJ có thể phác thảo kế hoạch giảm dần lượng nắm giữ ETF của mình, bắt đầu từ năm 2026

Bộ trưởng Ngoại giao Hàn Quốc Cho Tae-yul cho biết: "Chúng tôi sẽ chủ động ứng phó với sự biến động quá mức trên thị trường ngoại hối

Tỷ giá USD/KRW đã giảm 0.24% trong ngày xuống còn 1,436.

Chính phủ Thụy Sĩ và Viện Kinh tế KOF đều đồng thuận rằng nền kinh tế nước này sẽ tăng trưởng chậm hơn trong những năm tới.

Dự báo từ Bộ Kinh tế Thụy Sĩ (SECO):

Các yếu tố ảnh hưởng đến tăng trưởng:

Rủi ro trong tương lai:

Dự báo từ Viện Kinh tế KOF:

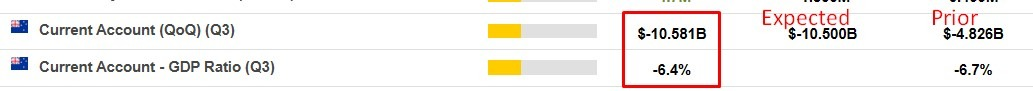

New Zealand ghi nhận thâm hụt tài khoản vãng lai ở mức 10.6 tỷ NZD trong quý 3 (Dự kiến: -10.5 tỷ USD; Trước đó: -4.826 tỷ USD).

Theo khảo sát từ Westpac McDermott Miller, niềm tin người tiêu dùng tại New Zealand trong quý IV đã tăng lên mức 97.5, so với 90.8 trong quý trước. Đây là tín hiệu tích cực cho thấy sự lạc quan ngày càng gia tăng về tình hình kinh tế của nước này.

Giá đóng cửa trước đó: 7.2840.

PBOC bơm 387 tỷ nhân dân tệ thông qua các hợp đồng reverse repo kỳ hạn 7 ngày với lãi suất không đổi là 1.5%.

66 tỷ nhân dân tệ từ các hợp đồng reverse repo sẽ đáo hạn trong ngày hôm nay.

Một khoản bơm ròng 309 tỷ nhân dân tệ sẽ được thông qua trong hoạt động thị trường mở.

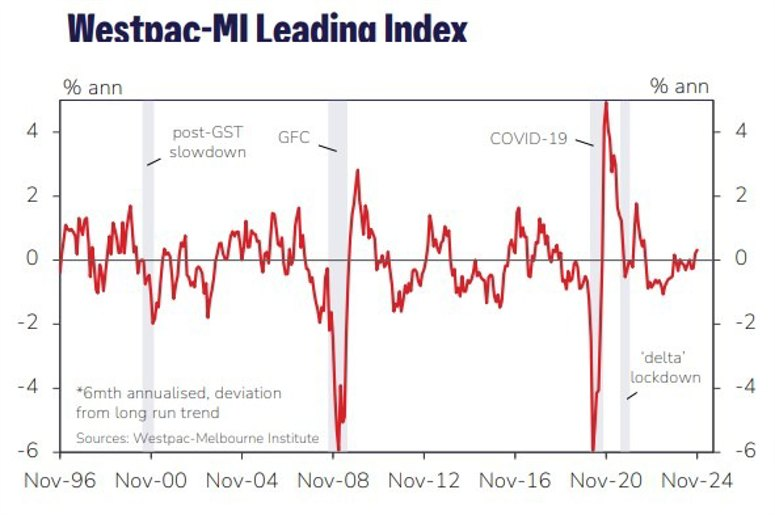

Chỉ số Dẫn đầu Westpac-Melbourne Institute tháng 11 tiếp tục ghi nhận sự cải thiện nhẹ.

Thông tin chính từ báo cáo của Westpac:

Tốc độ tăng trưởng hàng năm hóa trong 6 tháng qua của Chỉ số Hàng Đầu Westpac-Melbourne Institute, biểu thị tốc độ hoạt động kinh tế dự kiến so với xu hướng trong 3-9 tháng tới, vẫn duy trì ở vùng tích cực, tăng nhẹ lên mức 0.32% trong tháng 11, so với 0.22% của tháng 10.

Bộ trưởng Tài chính Hàn Quốc, ông Choi Kyung Ho:

Bộ trưởng Ngoại giao Hàn Quốc, ông Cho Hyun Dong:

Hàn Quốc sẽ tiếp tục xử lý hậu quả từ giai đoạn ngắn áp đặt thiết quân luật.

Ngân hàng Quốc gia Úc (NAB) tiếp tục duy trì dự báo về lần cắt giảm lãi suất đầu tiên của RBA tại cuộc họp vào tháng 5/2025. Tuy nhiên, NAB cũng thừa nhận rằng khả năng động thái này xảy ra vào tháng 2 hoàn toàn là khả thi.

Dự báo từ báo cáo của NAB:

Theo tiêu điểm chính từ Reuters:

Thông tin chi tiết từ báo cáo:

Cập nhật tỷ giá: AUD/USD rơi xuống mức đáy trong hơn một năm nay.

Dữ liệu thương mại của Nhật Bản trong tháng 11:

Dữ liệu nhập khẩu yếu kém thường được hiểu là hoạt động của nền kinh tế đang suy yếu. Tuy hiệu suất không quá tích cực, nền kinh tế Nhật Bản đang trên đà cải thiện.

Xuất khẩu của Nhật Bản tới các nước:

Trong phiên thứ Ba, chỉ số Dow Jones đã ghi dấu vào lịch sử khi trải qua chuỗi 9 phiên giảm điểm liên tiếp, chuỗi "lao dốc" dài nhất kể từ năm 1978. Kết thúc phiên giao dịch, chỉ số Dow Jones mất 267.58 điểm, tương đương 0.61%, về 43,449,90 điểm. Chỉ số S&P 500 giảm 0.39% xuống 6,050.61 điểm, trong khi Nasdaq mất 0.32%, đóng cửa ở mức 20,109.06 điểm. Nguyên nhân cho đà lao dốc này của Dow Jones là sự dịch chuyển xu hướng đầu tư từ các cổ phiếu truyền thống, vốn dẫn dắt chỉ số Dow Jones, sang nhóm cổ phiếu công nghệ. Điều này xảy ra sau đà tăng mạnh trong tháng 11 của nhóm cổ phiếu truyền thống nhờ tác động từ việc cựu Tổng thống Donald Trump tái đắc cử. Thị trường chứng khoán Hoa Kỳ ghi nhận một phiên giao dịch không mấy lạc quan. Dù đây là thời điểm bứt phá của nhóm cổ phiếu công nghệ, cổ phiếu Nvidia vẫn gặp khó khăn và rơi vào vùng điều chỉnh. Cùng lúc đó, cổ phiếu Tesla tiếp tục tăng trong phiên thứ Ba, nhưng Broadcom giảm tới 3.9%. Một phần tâm lý lo ngại và hoạt động chốt lời ở các cổ phiếu ngoài nhóm công nghệ liên quan đến quyết định lãi suất của Fed vào thứ Tư. Theo công cụ Fed Watch của CME Group, các nhà giao dịch đang đặt cược 95% khả năng Fed sẽ cắt giảm lãi suất thêm 0.25 điểm phần trăm. Kết phiên:

Trên thị trường FX, chỉ số DXY tăng nhẹ sau khi dữ liệu doanh số bán lẻ được công bố cho thấy nền kinh tế Mỹ đang tiếp tục duy trì đà tăng trưởng. Đồng thời, thị trường cũng đang chuẩn bị cho các quyết định lãi suất từ Fed và các NHTW lớn khác. Theo Bộ Thương mại Mỹ, doanh số bán lẻ tháng 11 vượt kỳ vọng khi tăng 0.7%, được hỗ trợ bởi mức tiêu thụ mạnh trong lĩnh vực xe cơ giới và mua sắm trực tuyến. GBP/USD cũng tăng nhẹ, sau khi dữ liệu cho thấy tăng trưởng tiền lương tại Anh trong ba tháng tính đến tháng 10 vượt xa dự báo. BoE dự kiến sẽ công bố quyết định lãi suất vào thứ Năm. Trong khi đó, đồng JPY tăng giá khi các nhà đầu tư dần loại bỏ khả năng BoJ sẽ tăng lãi suất trong tuần này. Hiện tại, thị trường dự báo động thái này có thể diễn ra vào tháng 1/2025.

Trong phiên giao dịch thứ Ba, giá vàng giảm do chịu áp lực từ đồng USD tăng giá và lợi suất TPCP Mỹ leo thang, khi thị trường tập trung vào cuộc họp chính sách cuối cùng trong năm của Fed. Giá vàng giảm 0.27% trong phiên, về mức 2,645 USD/oz. Cùng với đó, giá dầu giảm trong ngày thứ Ba khi dữ liệu kinh tế yếu kém từ Trung Quốc làm gia tăng lo ngại về nhu cầu. HĐTL dầu Brent giảm 0.59 USD, về mức 73.27 USD/thùng, trong khi HĐTL dầu WTI giảm 0.16 USD, xuống còn 69.90 USD/thùng. Trong khi giá vàng và giá dầu đều chung một xu hướng không mấy tích cực, lợi suất TPCP Hoa Kỳ lại gần như không thay đổi khi các nhà đầu tư đánh giá các dữ liệu kinh tế trước thềm quyết định lãi suất của Fed. Lợi suất TPCP 10 năm giảm chưa đầy 1 điểm cơ bản, còn 4.395%. Lợi suất TPCP kỳ hạn 2 năm cũng tăng nhẹ 0.6 bps, còn 4.238%.

Mặc dù sản xuất công nghiệp có sự giảm sút, nhưng các trái phiếu dài hạn đã hồi phục sau đợt bán tháo trước đó.

Chỉ số giá nhà mới: +0.1% so với tháng trước (trước đó: -0.4%)

Dữ liệu này cho thấy sự cải thiện trong giá nhà mới tại Canada sau khi giảm vào tháng trước

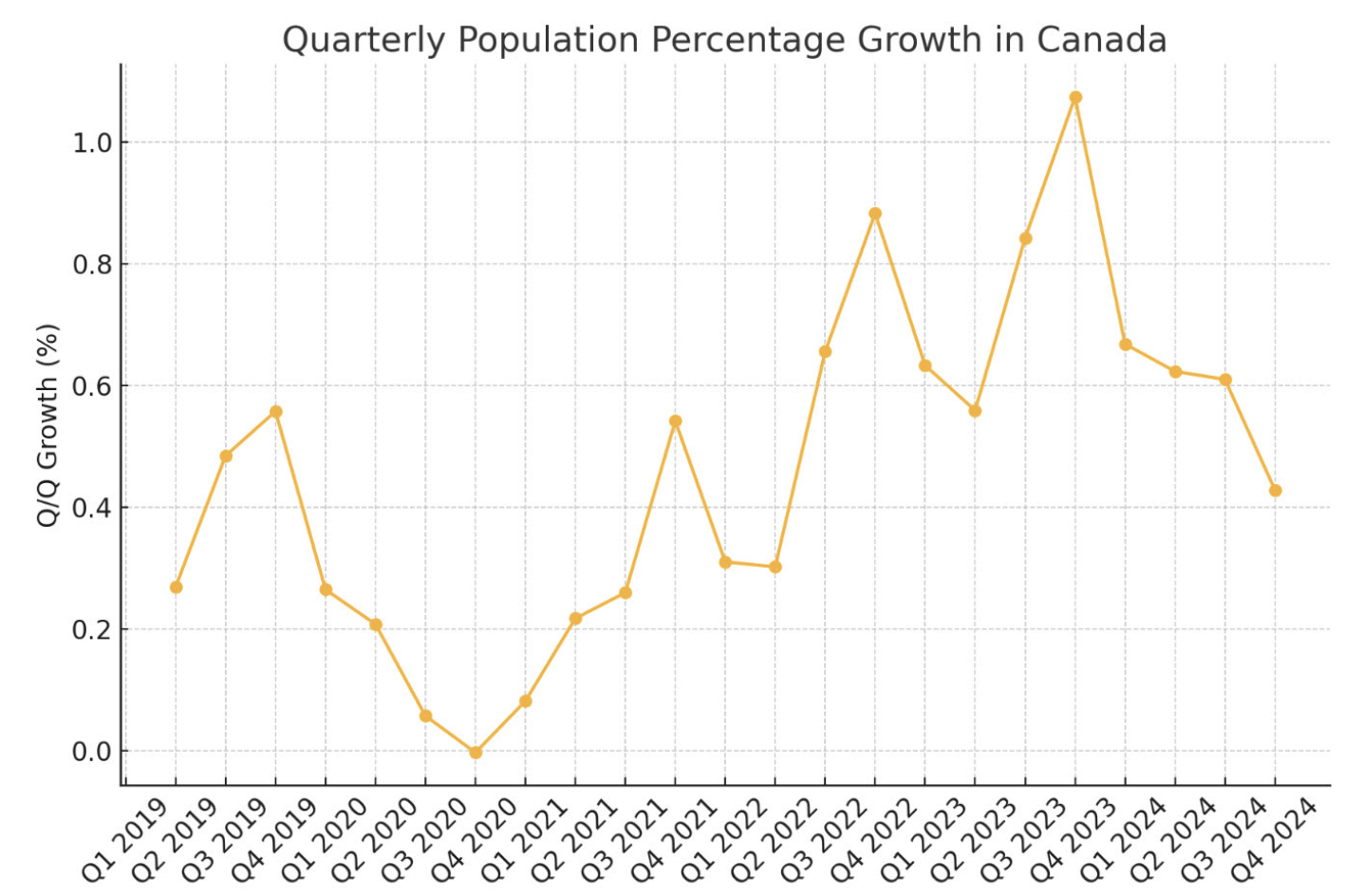

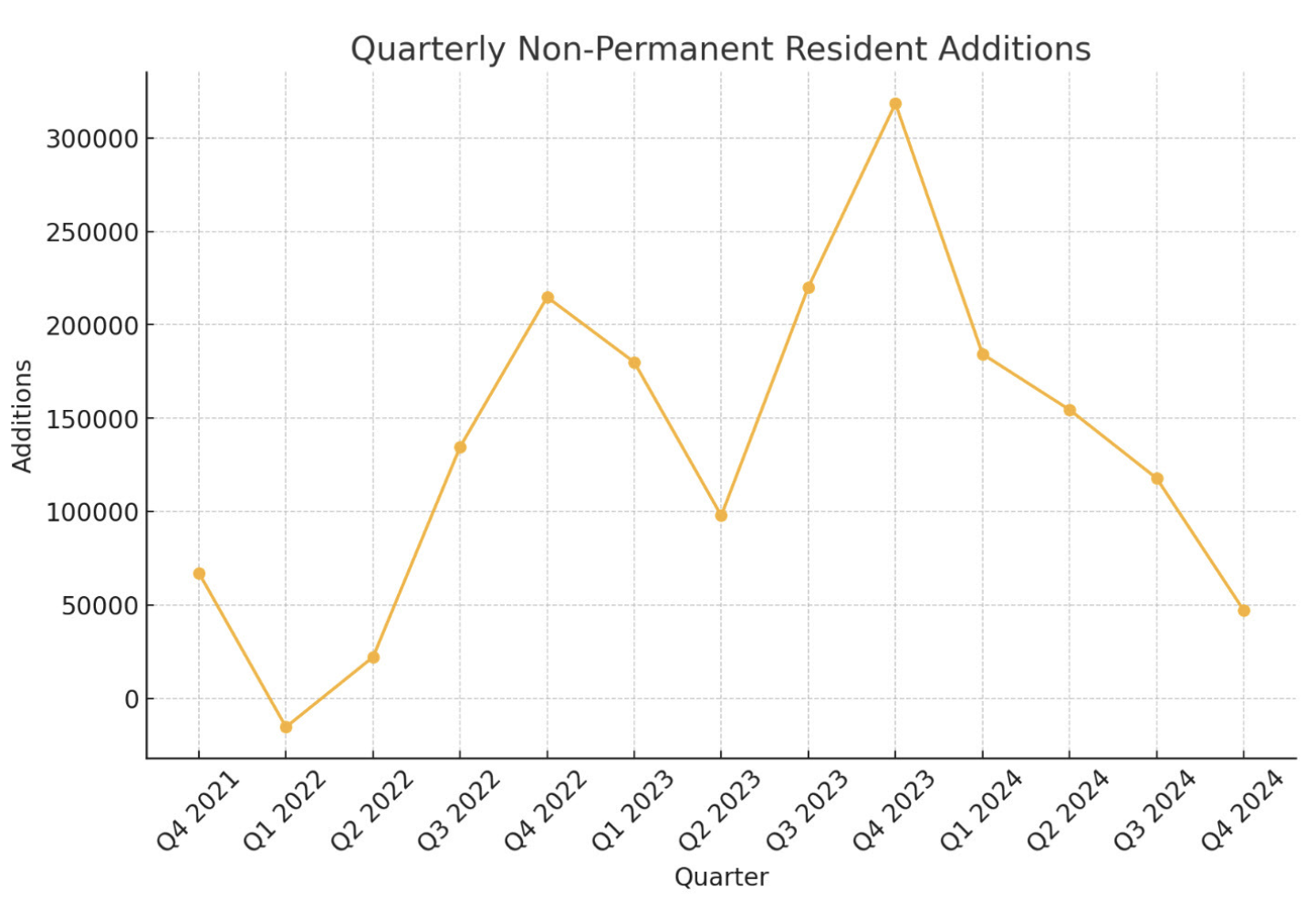

Chính phủ Canada cam kết sẽ nỗ lực đảo giảm tăng trưởng dân số trong hai năm tới, điều này sẽ khó khăn trong bối cảnh GDP bình quân đầu người đã giảm suốt bảy quý liên tiếp

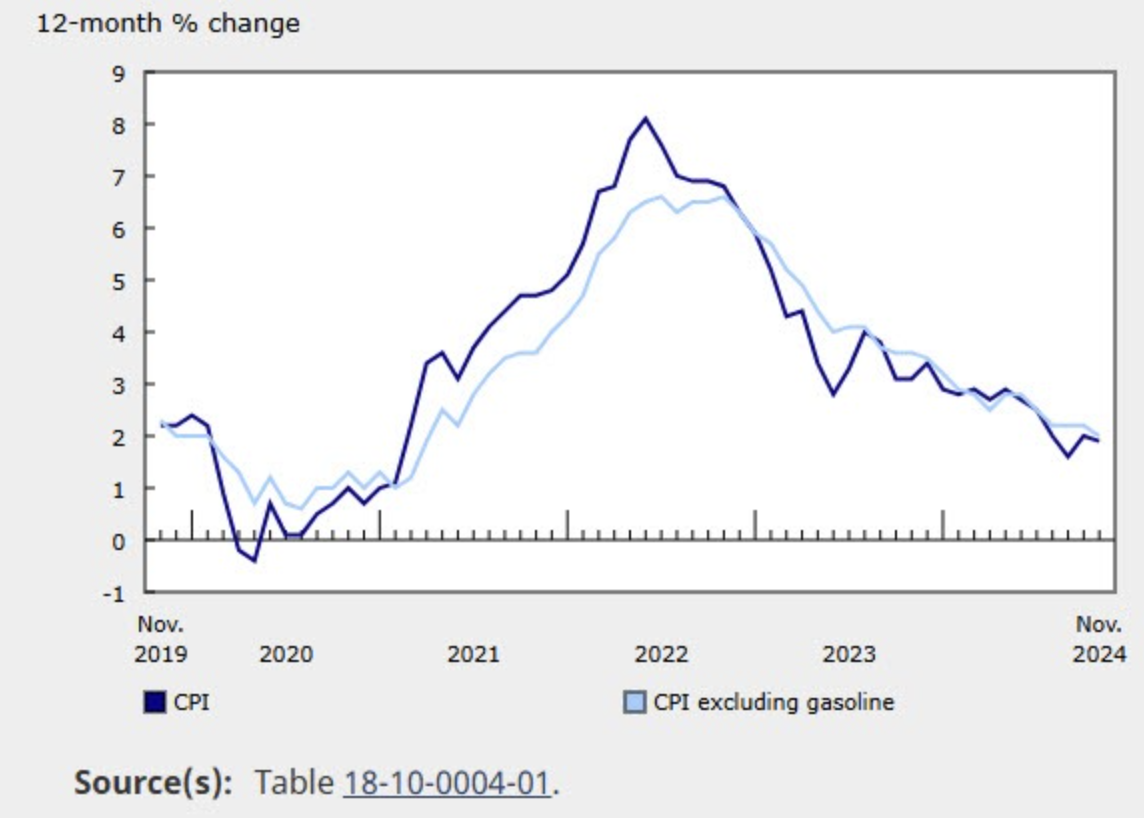

Nhìn chung, CPI tháng 11 của Canada không có sự thay đổi mạnh mẽ, phản ánh một xu hướng ổn định trong giá cả.

Doanh số bán lẻ nhà hàng & Quán bar: -0.4% m/m, dấu hiệu không tích cực cho chi tiêu tiêu dùng.

Doanh số bán lẻ trực tuyến : +1.8% m/m, +9.8% y/y, tiếp tục xu hướng tăng trưởng mạnh.

Trước báo cáo này, thị trường định giá 94% khả năng Fed cắt giảm lãi suất xuống 4.25% - 4.50% trong năm 2025, với kỳ vọng có ít hơn 2 lần giảm. Sau báo cáo, dự đoán của thị trường trở nên dovish hơn.

Đồng USD giảm nhẹ trong phiên giao dịch trầm lắng đêm qua. Dữ liệu kinh tế Mỹ trái chiều khi PMI sản xuất và PMI dịch vụ sơ bộ tiếp tục phân kỳ. Chỉ số DXY hiện ở mức 106.97, theo nhận định của các chuyên gia FX từ OCBC, Frances Cheung và Christopher Wong.

“Dữ liệu kinh tế tuần này tập trung vào Doanh số Bán lẻ, Sản xuất Công nghiệp (Thứ Ba); Nhà ở khởi công, Giấy phép xây dựng (Thứ Tư); GDP, Doanh số nhà hiện có (Thứ Năm); PCE lõi, Chi tiêu cá nhân, Thu nhập cá nhân và Chỉ số sản xuất Fed Kansas City (Thứ Sáu). Sự kiện chính vẫn là cuộc họp FOMC vào lúc 3h sáng Thứ Năm theo giờ Singapore (SGT).”

“Một đợt giảm lãi suất 25 điểm cơ bản gần như chắc chắn, nhưng tâm điểm sẽ là biểu đồ dot plot sẽ được cập nhật, thể hiện kỳ vọng của các thành viên Fed về lộ trình cắt giảm lãi suất cho năm 2025 - 2026. Theo Dot plot hồi tháng 9, dự kiến 4 đợt cắt giảm, trong khi thị trường hiện chỉ định giá khoảng 2 đợt giảm cho năm 2025. Rủi ro là nếu dot plot cho thấy ít hơn 2 đợt, điều này sẽ bị coi là ‘hawkish’."

Một tướng cấp cao Nga, Igor Kirillov, người bị Ukraine cáo buộc chịu trách nhiệm sử dụng vũ khí hóa học chống lại quân đội Ukraine, đã bị ám sát vào sáng thứ Ba tại Moscow.

Theo Ủy ban Điều tra Nga, vụ nổ xảy ra khi một quả bom giấu trong xe điện phát nổ bên ngoài một tòa chung cư, khiến Tướng Igor Kirillov, chỉ huy lực lượng Phòng vệ Hạt nhân, Sinh học và Hóa học Nga, và trợ lý của ông thiệt mạng.

Cơ quan tình báo Ukraine SBU đã xác nhận đứng sau vụ việc. Một nguồn tin từ SBU nói: “Việc tiêu diệt người đứng đầu lực lượng phòng vệ phóng xạ và hóa học Nga là hành động của chúng tôi.”

Video chưa được xác minh trên mạng xã hội cho thấy hai người đàn ông bước ra khỏi tòa nhà, tiến về phía ô tô thì bất ngờ một vụ nổ lớn xảy ra. Reuters ghi nhận hiện trường cho thấy cánh cửa bị phá hủy, gạch cháy đen và hai thi thể nằm dưới tấm phủ đen trên tuyết.

Tướng Kirillov, 54 tuổi, là sĩ quan cấp cao nhất của Nga bị Ukraine ám sát trên lãnh thổ Nga từ khi chiến tranh bắt đầu. Vụ việc được dự đoán sẽ khiến chính quyền Nga tăng cường an ninh và chuẩn bị trả đũa.

Cựu Tổng thống Dmitry Medvedev tuyên bố lãnh đạo Ukraine sẽ sớm phải trả giá cho vụ việc. Phát ngôn viên Bộ Ngoại giao Nga, Maria Zakharova, ca ngợi Kirillov đã “dũng cảm” bảo vệ Tổ quốc và cáo buộc phương Tây che giấu các tội ác liên quan đến vũ khí hóa học.

Với cái chết của Kirillov, Moscow tiếp tục cáo buộc Ukraine gia tăng các cuộc ám sát có chủ đích trên lãnh thổ Nga kể từ khi cuộc chiến toàn diện bắt đầu vào tháng 2/2022.

USD bắt đầu điều chỉnh giảm sau đợt tăng giá kéo dài sáu ngày. Tuy nhiên, khoảng cách ngày càng lớn giữa lợi suất trái phiếu kho bạc Mỹ và Nhật Bản có khả năng hạn chế đà giảm này.

Dữ liệu Doanh số bán lẻ Mỹ, dự kiến công bố vào tối hôm nay, có thể khiến tỷ giá này biến động mạnh hơn.

Dù vậy, chỉ số triển vọng kinh tế lại bất ngờ tăng lên 15.7, cao hơn nhiều so với kỳ vọng 6.5 và mức trước đó là 7.4, mang đến một chút lạc quan. Tuy nhiên, trái ngược với tín hiệu này, chỉ số Ifo – vốn được coi là chỉ báo đáng tin cậy hơn về thực trạng kinh tế – không cho thấy sự cải thiện tương tự. Trong bối cảnh Đức đang phải đối mặt với hàng loạt thách thức, từ lạm phát cao, chi phí năng lượng tăng, đến nguy cơ suy thoái, các dấu hiệu lạc quan từ khảo sát ZEW có thể chưa phản ánh đúng thực tế.

Thặng dư thương mại của Eurozone được ghi nhận ở mức 6.8 tỷ EUR, thấp hơn nhiều so với mức 12.5 tỷ EUR trước đó.

Đây là một dữ liệu cần chú ý, cho thấy thương mại khu vực này đang có dấu hiệu suy yếu, đặc biệt là Đức.

Hiện tại, lãi suất chính sách của ECB đang ở mức 3.00%. Do đó, Kazimir ám chỉ rằng ECB dự tính sẽ giảm lãi suất thêm 50 bps trong tương lai.

USD/JPY đã là một người hưởng lợi chính từ tất cả những điều này, không chỉ với việc BoJ dự kiến sẽ giữ nguyên lãi suất vào cuối tuần này. Cặp tiền này cũng đang hướng tới ngày tăng thứ bảy liên tiếp.

Tuy nhiên, quay trở lại thị trường trái phiếu, đà tăng này liên quan thế nào đến kỳ vọng của Fed và triển vọng chính trị và kinh tế ở Mỹ? Ở thời điểm hiện tại, đây là một câu hỏi thực sự khó khăn.

Có thể suy nghĩ rằng thị trường đang dự đoán Fed sẽ cắt giảm trong tuần này sau đó tạm dừng việc hạ lãi suất trong năm sau. Nhưng liệu lợi suất dài hạn có tăng do bức tranh kinh tế tươi sáng hơn hay không?

Nhắc lại, lợi suất đã tăng vọt trước cuộc bầu cử khi các nhà giao dịch kỳ vọng chiến thắng của Trump. Và họ đã nhận được điều đó.

Vì vậy, liệu đợt giảm gần đây nhất của lợi suất chỉ là một sự điều chỉnh và bây giờ chúng ta đang thấy xu hướng tự nhiên tiếp tục diễn ra?. Hướng suy nghĩ này phụ thuộc vào cách mà Trump thúc đẩy nền kinh tế vào năm tới, có hoặc không cắt giảm thuế. Và với khả năng phục hồi kinh tế liên tục như gần đây, điều này hoàn toàn có thể xảy ra

Thị trường chắc chắn đang nóng lên trước thềm cuộc họp Fed vào ngày mai. Nếu có bất kỳ lý do nào để lợi suất vượt mốc 4.50%, các tài sản rủi ro sẽ phải đối mặt với một số khó khăn trong phần còn lại của tuần này.

Cập nhật các chỉ số:

Áp lực giảm giá tiếp tục được duy trì từ tuần trước, khi cổ phiếu không tìm thấy quá nhiều sự thoải mái trước thềm ngày lễ Giáng sinh. Tuy nhiên, cổ phiếu công nghệ là một ngoại lệ với Nasdaq tăng lên mức đỉnh kỷ lục vào hôm qua. Tuy nhiên, hợp đồng tương lai của Hoa Kỳ hiện đang giảm trên diện rộng khoảng 0.3%, phản ảnh tâm lý risk-off của thị trường.

Sự kiện chính trong phiên châu Âu hôm nay là báo cáo việc làm của Vương quốc Anh. Dữ liệu tốt hơn nhiều so với dự kiến, đặc biệt là về mặt tăng trưởng tiền lương, và GBP đã được hỗ trợ. Tuy vây, kỳ vọng của thị trường không thay đổi nhiều vì BoE được dự đoán rộng rãi sẽ giữ nguyên Lãi suất Ngân hàng trong tuần này. Trong phiên giao dịch Mỹ, CPI của Canada và Doanh số Bán lẻ của Mỹ sẽ được chú ý.

20h30 (giờ Việt Nam - CPI tháng 11 của Canada

CPI của Canada được dư báo ở mức 2.0% so với cùng kỳ và tăng 0.1% so với tháng trước (Trước đó: 0.4%). CPI trung vị được dự báo ở mức 2.4% so với 2.5% trước đó.

BoC gần đây đã từ bỏ quan điểm rằng “nếu nền kinh tế phát triển theo dự báo mới nhất của chúng tôi, chúng tôi hy vọng sẽ giảm lãi suất chính sách hơn nữa”, điều này cho thấy rằng chúng ta đã đạt đến đỉnh điểm của “chủ nghĩa ôn hòa” và NHTW sẽ chuyển sang cắt giảm 25 điểm cơ bản và sẽ làm chậm tốc độ nới lỏng.

20h30 - Doanh số Bán lẻ tháng 11 của Hoa Kỳ

Doanh số bán lẻ hàng tháng của Hoa Kỳ được dự báo tăng trưởng ở mức 0.5% so với 0.4% trước đó, trong khi dữ liệu doanh số hàng tháng không bao gồm ô tô ở mức 0.4% so với 0.1% trước đó. Trọng tâm sẽ là dữ liệu từ nhóm Control Group, được dự báo ở mức 0.4% so với -0.1% trước đó.

Xu hướng chi tiêu tiêu dùng đã ổn định do tăng trưởng tiền lương thực tế tích cực và thị trường lao động phục hồi. Chúng tôi cũng đã thấy sự gia tăng mạnh mẽ trong các báo cáo về tâm lý/niềm tin của người tiêu dùng, cho thấy rằng tình hình tài chính của người tiêu dùng đang ổn định/cải thiện.

Phát biểu từ quan chức NHTW

16h00- Quan chức ECB Rehn (trung lập - có quyền bỏ phiếu về lãi suất)

Hợp đồng tương lai chứng khoán Hoa Kỳ đang cho thấy tâm lý thận trọng hơn vào hôm nay, với hợp đồng tương lai S&P 500 hiện giảm 0.2%.

Tỷ lệ thất nghiệp được ghi nhận là ổn định trong tháng 10, trong khi thay đổi bảng lương tháng 11 cho thấy mức giảm đáng kể. Tuy nhiên, điểm nổi bật trong báo cáo là số liệu tiền lương cao hơn nhiều và đó có thể là một chút lo ngại đối với BoE nếu xu hướng tiếp tục theo hướng đó trong những tháng tới. Mặc dù vậy, ONS vẫn phải chỉnh sửa dữ liệu của họ vì vẫn còn những vấn đề về độ tin cậy và chính xác của các dữ liệu nguồn