Bitcoin giảm gần 6% xuống dưới $65,600

Bitcoin đang có nhịp điều chỉnh mạnh gần $5,000 khi thị trường chờ đợi sự kiện halving sẽ diễn ra vào tháng 4 này.

BTCUSDT giảm gần 6% trong ngày từ gần $70,000 xuống dưới $65,600 ở thời điểm hiện tại:

Bitcoin đang có nhịp điều chỉnh mạnh gần $5,000 khi thị trường chờ đợi sự kiện halving sẽ diễn ra vào tháng 4 này.

BTCUSDT giảm gần 6% trong ngày từ gần $70,000 xuống dưới $65,600 ở thời điểm hiện tại:

Chính quyền của Tổng thống Joe Biden khắng định với chính phủ Trung Quốc rằng "chúng tôi sẽ không để Úc một mình trên thực địa"

Trong cuộc phỏng vấn đầu tiên một quan chức cấp cao của Biden, ông cho biết “Chúng tôi đã nói rõ rằng Hoa Kỳ không sẵn lòng để cải thiện quan hệ trong bối cảnh song phương và đơn phương trong khi một "đồng minh thân thiết" - Úc đang phải chịu một hình thức ép buộc kinh tế.

Phải nói rằng, sự ép buộc về kinh tế của Trung Quốc đã gây nhiều bất lợi cho Australia( ví dụ hàng xuất khẩu và quặng sắt). Đồng đô la Úc đã giảm khá nhiều so sự "chèn ép" này. Vì vây, phát ngôn này sẽ là điểm tích cực đối với các tài sản liên quan của Úc, chẳng hạn như AUD.

Thủ tướng Nhật Bản Yoshihide Suga cho biết vào tuần tới, ông sẽ quyết định liệu có sử dụng 500 tỷ JPY (4,58 tỷ USD) trong quỹ dự trữ cho các khoản thanh toán mục tiêu hay không.

Các khoản thanh toán 50,000 JPY sẽ được hỗ trợ cho các hộ gia đình đơn thân, có thu nhập thấp cũng như hỗ trợ đào tạo việc làm và thực phẩm, Thủ tướng Suga nói thêm. Đầu ngày hôm nay, Bộ trưởng Tài chính Taro Aso cho biết Nội các đã thông qua khoản hỗ trợ này.

Phản ứng thị trường

USD/JPY đang được giao dịch ở mức cao trên 109.159 sau khi tăng 0,03% trong bối cảnh thị trường thận trọng trước quyết định của FOMC.

Goldman Sachs dự báo lợi suất 10 năm là 2%, tuy nhiên, nó không phải là vấn đề đối với cổ phiếu

Goldman Sachs dự báo lợi suất 10 năm là 2%, tuy nhiên, nó không phải là vấn đề đối với cổ phiếu

Cụ thể, các nhà kinh tế của chúng tôi kỳ vọng rằng lợi suất sẽ tiếp tục tăng trong những tháng tới. Dự báo của họ về tốc độ tăng trưởng GDP thực tế của Mỹ trong quý 2 là 11% và lạm phát PCE lõi tăng lên 2.3%.

Điều này đã cho thấy các nhà đầu tư sẽ phải tiếp tục đối mặt với nỗi lo về nền kinh tế "quá nóng" và sự thắt chặt của Fed vốn đã ảnh hưởng đến thị trường trong những tuần gần đây. Các nhà đầu tư kỳ vọng lợi suất 10 năm sẽ tăng lên 1.8% vào giữa năm và 1.9% vào cuối năm.

Chúng tôi cho rằng việc định giá vốn chủ sở hữu có được điều chỉnh với mức lợi suất 10 năm khoảng 2% mà không gặp quá nhiều khó khăn. Với mức lợi suất 10 năm là 2% và lợi suất EPS S&P 500 là 4.5%, nó sẽ giảm chênh lệch lợi suất giữa cổ phiếu và trái phiếu xuống xấp xỉ mức trung bình 45 năm là 250 bp.

Mất bao lâu để đưa số tiền đó vào thị trường chứng khoán hoặc bitcoin? Tôi đã rất ngạc nhiên về việc nhiều người Mỹ nói rằng họ sẽ đầu tư số tiền của gói kích thích.

Khoảng 85% tổng số hộ gia đình Hoa Kỳ đều đủ điều kiện nhận ít nhất một phần tiền kích cầu.

Không có thêm thông tin gì về vòng kích thích tiếp theo (cơ sở hạ tầng) hoặc về thuế nhưng ông đã đưa ra một gợi ý nhỏ, nói rằng Hoa Kỳ cần phải duy trì số tiền chi tiêu trong kế hoạch cứu trợ virus.

Giá vàng giảm vào thứ Ba, khi các nhà đầu tư chuyển sang các tài sản rủi ro hơn với hy vọng kinh tế phục hồi nhanh chóng, trong khi họ chờ đợi kết quả của cuộc họp chính sách của Cục Dự trữ Liên bang Hoa Kỳ.

Các nhà hoạch định chính sách của Fed dự báo rằng nền kinh tế Mỹ sẽ tăng trưởng với tốc độ nhanh nhất trong nhiều thập kỷ vào năm 2021, với tỷ lệ thất nghiệp giảm và lạm phát gia tăng, khi phát minh vaccine COVID-19 tăng lên và gói cứu trợ 1.9 nghìn tỷ USD được phân phát cho các hộ gia đình.

Vàng giảm 0.08% xuống 1,730.76 USD/oz.

Mỹ đã kết thúc 4 năm nhân nhượng với Triều Tiên

Truyền thông nhà nước Triều Tiên đưa ra cảnh báo đối với Mỹ:

Cảnh báo chính quyền của Tổng thống Mỹ Biden rằng nếu muốn hòa bình thì cần phải tránh 'gây ra sự khó chịu'

Trong khi đó, Kim Yo-jong nói thêm rằng các cuộc tập trận chung Mỹ-Hàn Quốc là "cuộc tập trận gây chiến"

Niềm tin người tiêu dùng hàng tuần ở Úc là 110.9 ( so với trước đó là 111.9)

Nguyên nhân chính dẫn đến 3 người tử vong tại Đức là do đông máu sau khi tiêm vaccine AstraZeneca.

Tây Ban Nha, Đức, Pháp và Ý đều đã tạm ngừng triển khai vaccine Oxford-AstraZeneca Covid-19.

Canada sẽ chấp thuận sử dụng vaccine AstraZeneca cho những người trên 65 tuổi.

Ngoài ra, AstraZeneca không phải là vaccine duy nhất có sẵn cho COVID-19.

Các quốc gia lớn bao gồm Đức, Pháp và Ý đã cho dừng việc sử dụng thuốc tiêm của AstraZeneca trong mối lo ngại về sức khỏe ngày càng gia tăng. Điều này tạo ra một sự trì hoãn trong chiến dịch tiêm chủng của EU.

Quyết định này được đưa ra sau khi có thêm các báo cáo về các vấn đề đông máu sau khi tiêm chủng.

Khoản tiền hỗ trợ này được nhắm vào các gia đình có thu nhập thấp

Chứng khoán Mỹ đã tăng điểm mạnh mẽ trong phiên vừa rồi, nhờ động lực đến từ nhóm cổ phiếu công nghệ, cũng như lợi suất giảm. Bộ đôi chỉ số Dow Jones và S&P 500 đều đã tăng lên mức đỉnh cao mọi thời đại mới, lần lượt tại 32,953 điểm và 3,969 điểm. Nasdaq tăng 1.05% lên 13,460 điểm.

Chỉ số DXY tăng phiên thứ 2 liên tiếp, 0.16% lên mức 91.83. Trong nhóm G-7, các đồng tiền hàng hóa dẫn dắt đà tăng khi chứng khoán phá vỡ đỉnh, NZD tăng 0.37%, CAD tăng 0.04%. AUD giảm nhẹ 0.07% dù đầu phiên giảm mạnh. EUR/USD giảm 0.19% xuống 1.193, GBP/USD giảm 0.20% xuống 1.3893.

Vàng tăng nhẹ lên $1,732/oz khi lợi suất trái phiếu Mỹ 10 năm giảm xuống 1.61%. Dầu giảm nhẹ xuống $65.39/thùng.

Trong quy mô của chương trình PEPP, ECB đã thực hiện mua 14 tỷ Euro trái phiếu trong tuần qua, cao hơn so với 2 tuần trước (11.90 tỷ).

Đức đã ngừng triển khai vaccine COVID-19 của AstraZeneca, bởi có lẽ họ không tin vào hiệu quả của vaccine hiện tại.

Mặc dù hãng dược phẩm này đã lên tiếng, nhưng điều này phần nào đã làm ảnh hưởng tới danh tiếng của họ.

Đối với thị trường FX, đây là tin xấu đối với Euro, bởi vaccine này là lựa chọn tối ưu nhất để khiến toàn thể người dân EU được tiếp cận nhanh chóng với vaccine.

Giờ giao dịch mùa hè của thị trường chứng khoán Mỹ đã được áp dụng. Trong một ngày không có quá nhiều thông tin tác động lên thị trường, và các nhà đầu tư đều đang chờ đợi tín hiệu từ cuộc họp FOMC, thị trường chứng khoán không có quá nhiều biến động đáng kể. Ba chỉ số Dow Jones, S&P 500 và Nasdaq hầu như chỉ giao dịch xung quanh mức tham chiếu.

Đồng Dollar tăng 0.21%, chỉ số DXY đang được giao dịch ở mức 91.88. Ngoại trừ NZD dẫn đầu đà tăng, các đồng tiền khác đều giảm so với USD. EUR/USD giảm 0.27% xuống 1.192, trong khi GBP/USD đã đánh mất mốc 1.39, khi rủi ro pháp lý Brexit xuất hiện. AUD giảm 0.40%, mạnh nhất nhóm G-7.

Vàng không đổi ở mức $1,729/oz, lợi suất TPCP Mỹ 10 năm giảm nhẹ xuống 1.61%.

Sau chưa đầy 3 tháng, thỏa thuận Brexit đã gặp phải một cuộc chiến pháp lý, khi Anh quyết định trì hoãn việc thực hiện một phần của thỏa thuận Brexit liên quan đến Bắc Ireland và EU không hài lòng. Phía EU đã đưa ra một thách thức pháp lý với thỏa thuận.

Những thách thức này được áp dụng theo luật của EU, và sẽ cho phép EU áp dụng các biện pháp xử phạt bằng tiền.

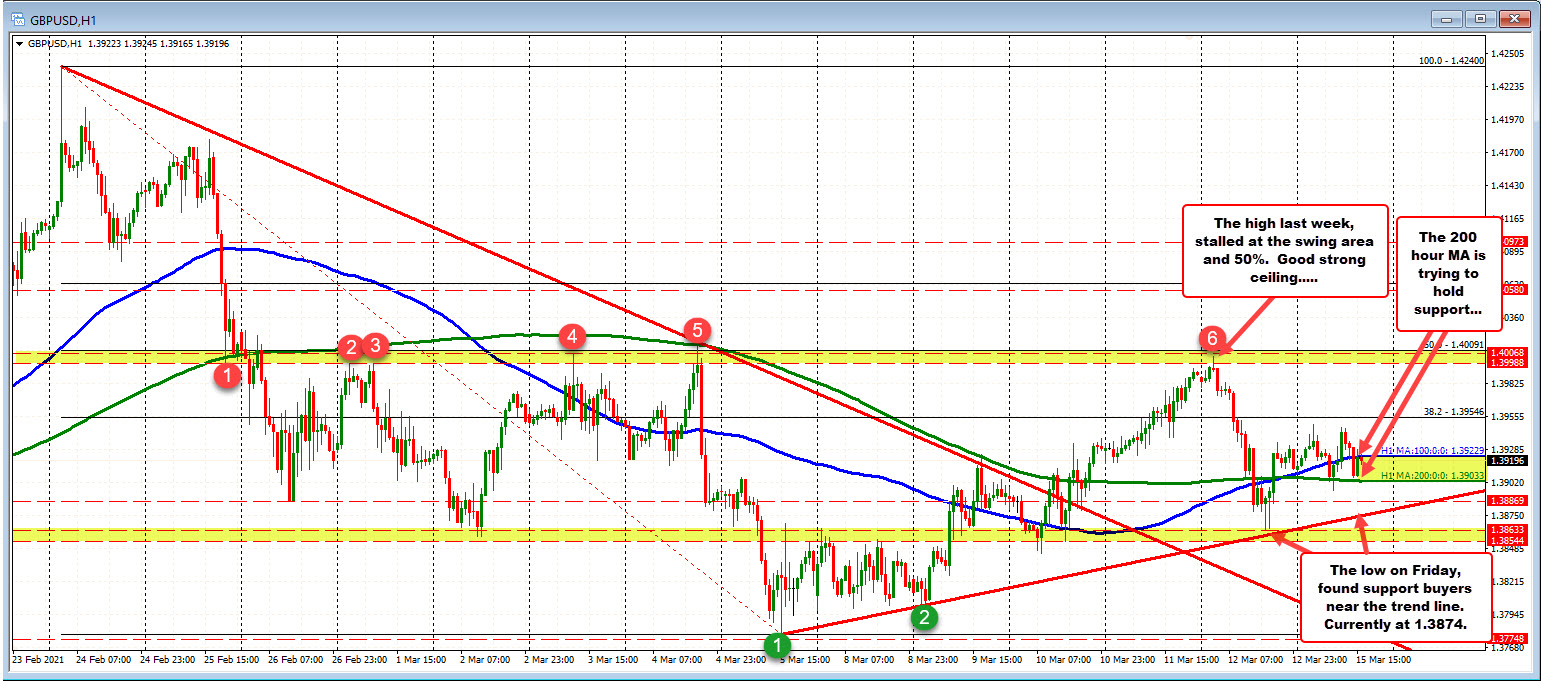

Trên đồ thị H1, đường MA 200 đang tỏ ra là một hỗ trợ vững chắc cho tỷ giá GBP/USD. Hiện tỷ giá này đang được giao dịch ở mức 1.3909, nằm giữa hai đường MA 200 và MA 100. Nếu hỗ trợ này bị xuyên thủng, đường trendline phía dưới sẽ là một mốc hỗ trợ tiếp theo tại 1.3874. Trong khi đó, 1.395 và 1.400 là hai mức kháng cự cho tỷ giá này.

Doanh số ngành sản xuất ở Canada đã tăng 3.1% trong tháng 1 lên 56.2 tỷ USD, dữ liệu do Cơ quan Thống kê Canada công bố hôm thứ Hai. Kết quả này tốt hơn mức kỳ vọng của thị trường là 2.5%.

Tỷ giá USD/CAD gần như không biến động sau tin, hiện đang ở mốc 1.2472.

Quan điểm của các nhà đầu tư trái phiếu về sự trở lại nhanh hơn của lạm phát đối với một nền kinh tế ngập tràn các gói kích thích đã tăng thêm một bậc. Breakeven rates, chênh lệch giữa lợi suất danh nghĩa TPCP và lợi suất được điều chỉnh theo lạm phát, đã tăng cao hơn kể từ tháng Giêng, với kỳ hạn 5 năm là trên 2.5%.

Cặp EUR/JPY tiếp tục tăng mạnh sau khi hoàn thành mô hình “tam giác” tăng giá mới và các chuyên gia kinh tế tại Credit Suisse tiếp tục lạc quan với dự báo tỷ giá sẽ di chuyển lên mốc 132.55.

“Chúng tôi dự báo tỷ giá sẽ tiếp tục tăng với ngưỡng kháng cự gần nhất là 130.51, sau đó là 131.38, và cuối cùng là mục tiêu chính của chúng tôi, mốc 132,55 - mức thoái lui 78.6% Fibo của xu hướng giảm từ năm 2018 đến 2020."

Tỷ giá USD/CAD tiếp tục đà giảm hôm thứ Sáu và hiện đang kiểm tra lại mức đáy tháng 2 năm 2018 ở 1.2452. Các chuyên gia phân tích tại Credit Suisse dự báo cặp tiền sẽ gặp khó khăn trong việc đóng cửa dưới mốc này vào phiên đầu tuần. Mặc dù vậy, một cú breakout sẽ giữ tỷ giá tiếp tục xu hướng giảm chủ đạo.

Lee Sue Ann, Chuyên gia kinh tế tại Tập đoàn UOB, đánh giá về cuộc họp FOMC sắp diễn ra vào thứ Tư.

Sau khi đạt mức cao nhất mọi thời đại vào cuối tuần trước, Bitcoin đã liên tục suy yếu xuống gần mức $50,000, giảm gần 6% trong ngày.

Ngoại trưởng Antony Blinken bắt đầu chuyến công du nước ngoài đầu tiên kể từ khi nhậm chức, tới hai đồng minh quan trọng của Mỹ ở châu Á khi Washington tìm cách chống lại các mối đe dọa an ninh từ Trung Quốc và Triều Tiên.

Blinken, dự kiến sẽ đến Nhật Bản vào thứ Hai, và Bộ trưởng Quốc phòng Lloyd Austin sẽ hội đàm với những người đồng cấp tại Tokyo và sau đó sẽ đến Hàn Quốc vào cuối tuần để có cuộc thảo luận tương tự. Các cuộc họp nhằm trấn an các đồng minh của Hoa Kỳ về cam kết của Washington sau khi chính quyền Trump cáo buộc Nhật Bản là kẻ ăn bám an ninh và tìm cách tăng gấp 5 lần so với Seoul về số tiền mà nước này phải chi để tiếp đón quân nhân Mỹ.

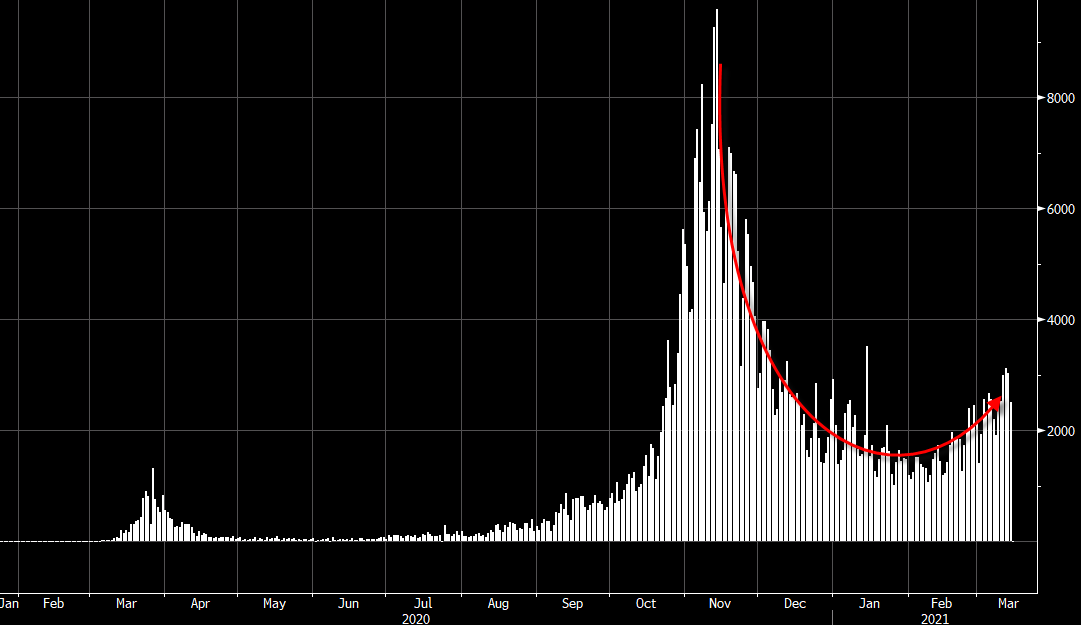

Đây không phải là điều quá ngạc nhiên nếu bạn theo dõi chặt chẽ các bản cập nhật hàng ngày. Mặc dù số bệnh nhân COVID-19 cần chăm sóc đặc biệt đã giảm trong những tuần gần đây, điều đó vẫn chưa giúp giảm bớt gánh nặng tổng thể cho các đơn vị chăm sóc đặc biệt nói chung.

Ngay cả đến ngày hôm qua, công suất dự phòng theo cơ quan đăng ký DIVI vẫn chỉ ở mức 17% và đã không trở lại mức trên 20% trong một thời gian khá dài.

Thêm vào đó là sự gia tăng tỷ lệ mắc mới trong 7 ngày lên 82.9 trong ngày hôm nay và đang bắt đầu cho thấy khả năng gia tăng các ca nhiễm vi rút trong tương lai - điều này sau đó sẽ ảnh hưởng nặng nề hơn đến khả năng chăm sóc sức khỏe trong những tuần/tháng tới.

Một năm kể từ khi đại dịch Covid-19 tấn công, những người trẻ tuổi của Trung Quốc vẫn đang gặp khó khăn trong việc tìm kiếm việc làm.

Thị trường chứng khoán thế giới đồng loạt đảo chiều, xóa bỏ hầu hết mức tăng đầu phiên giao dịch hôm nay. Hợp đồng tương lai S&P 500 giảm nhẹ xuống 3,941.1 điểm, Nasdaq giảm 0.3% xuống 12,886.75 trong khi chỉ số Shenzhen của Trung Quốc giảm gần 3%. Quá trình rút bớt thanh khoản khỏi thị trường tài chính và những cảnh báo về bong bóng tài sản của chính quyền Trung Quốc đang khiến tâm lý các nhà đầu tư ở những thị trường khác cũng bị ảnh hưởng. Thêm vào đó, lợi suất TPCP Mỹ vẫn ở gần đỉnh 1 năm - trên mức 1.6%, càng dấy lên những lo ngại về mức định giá hiện tại.

Giá vàng vọt tăng lên mức $1,734/oz trong buổi sáng đầu ngày nhưng sau đó đã nhanh chóng đảo chiều giảm xuống quanh vùng $1,724/oz khi USD phục hồi trên diện rộng.

Trái ngược với thị trường kim loại quý, dầu thô tiếp tục có một ngày đầy phấn khởi với dầu WTI tăng 0.9% lên 66.16 USD/thùng nhờ sự thắt chặt nguồn cung của OPEC+ và tình hình Covid-19 được cải thiện tại Mỹ.

Tại thị trường FX, tất cả các đồng tiền chính đều suy yếu so với USD ngoại trừ NZD khi các dữ liệu kinh tế tại New Zealand trong tuần này dự kiến sẽ cho thấy mức phục hồi mạnh mẽ, đẩy nhanh quá trình cắt giảm hỗ trợ tiền tệ của RBNZ. CAD cũng chỉ giảm nhẹ do Canada sẽ hưởng lợi từ sự phục hồi vượt trội của Mỹ so với thế giới, khi đây là đối tác xuất khẩu lớn nhất của Canada cũng như số liệu trên thị trường việc làm quá tốt tuần trước. AUD là đồng tiền yếu nhất trong ngày hôm nay bất chấp dữ liệu sản xuất công nghiệp tại Trung Quốc tốt hơn dự kiến, có lẽ bị dẫn dắt chính bởi thị trường chứng khoán toàn cầu. EUR là đồng tiền suy yếu chỉ sau AUD khi ECB gia tăng tốc độ chương trình mua tài sản PEPP và quá trình tiêm chủng chậm chạp tại EU. JPY và CHF như thường lệ vẫn suy yếu do mức lợi suất thấp của Nhật và Thụy Sĩ.

Giá bán buôn tăng thêm và điều này phần nào phù hợp với những gì mà các báo cáo PMI thể hiện gần đây, tức là giá đầu vào tăng.

Mức tăng này cũng được giúp đỡ phần nào bởi những thay đổi về thuế của nước Đức.

Có vẻ như đang có một cuộc khủng hoảng diễn ra trên thị trường chứng khoán Trung Quốc vào đầu tuần khi các nhà đầu tư tháo chạy do các nhà chức trách đang bắt đầu giảm bớt các chính sách kích thích.

PBOC đã thắt chặt thanh khoản khá mạnh kể từ đầu năm và chính quyền địa phương đã cảnh báo về sự mất cân đối tiềm ẩn và "bong bóng" trên thị trường tài chính vào đầu tháng này.

Kể từ khi đạt đỉnh vào ngày 18 tháng 2, chỉ số CSI 300 đã giảm gần 16% sau khi cộng thêm mức giảm 3% vào ngày hôm nay. Trong khi đó, chỉ số ChiNext thiên về cổ phiếu công nghệ đang dẫn đầu đà giảm với mức giảm 5% trong ngày hôm nay và giảm khoảng 25% so với mức đỉnh trong năm nay.

Đà bán tháo cũng gây ra sự sụt giảm đối với các tài sản có mối liên hệ chặt chẽ với thị trường Trung Quốc, trong đó đồng AUD sụt giảm đáng kể cùng với sự sụt giảm của đồng nhân dân tệ cho đến nay.

Tôi hy vọng các nhà chức trách Trung Quốc sẽ xoa dịu mọi lo ngại rằng thị trường giá xuống sẽ tiếp tục kéo dài nhưng với việc họ vẫn cảm thấy khá ổn với đợt lao dốc gần đây, hãy sẵn sàng cho các phiên giao dịch giật 2 chiều mạnh trong năm nay.

Nhóm nghiên cứu bao gồm Robert Buckland đã viết vào thứ Sáu rằng sự vượt trội của các cổ phiếu giá rẻ so với các cổ phiếu có giá có liên quan chặt chẽ đến sự gia tăng của lợi suất trái phiếu bảo vệ chống lạm phát kỳ hạn 10 năm của Hoa Kỳ.

Họ tính toán rằng việc lợi suất TIPS tiếp tục tiến tới mốc 0% sẽ đẩy cổ phiếu giá trị trên thế giới tăng từ 15 đến 20% nữa.

Bộ trưởng Y tế Áo cho biết, nước này đã bắt đầu có dấu hiệu khởi đầu một làn sóng vi rút thứ ba do số ca nhiễm đã bắt đầu tăng trở lại. Có vẻ như, với tình trạng trì hoãn quá trình tiêm chủng vaccine, Châu Âu sẽ phải đối mặt với một đợt bùng phát mới.

Đây sẽ là một trong những yếu tố rủi ro lớn hơn cần chú ý ở châu Âu khi nói đến chính sách của ECB và mức độ sẵn sàng trong việc gia tăng mua trái phiếu.

Với việc triển khai vắc-xin đang tiến triển tốt ở Mỹ và Anh, châu Âu có nguy cơ bị bỏ lại phía sau trong quá trình phục hồi lớn vào nửa cuối năm 2021 và làn sóng nhiễm vi rút thứ ba sẽ tạo ra một cơn đau đầu khác cho các nhà hoạch định chính sách trong những tháng tới.

Chứng khoán châu Á sụt giảm bất chấp những tuyên bố phục hồi nhanh hơn từ Mỹ và Trung Quốc. Lý do có thể được bắt nguồn từ lợi suất TPCP giữ vững ở mức cao nhất trong nhiều tháng được đánh dấu vào thứ Sáu.

Giữa những diễn biến này, chỉ số MSCI của cổ phiếu châu Á - Thái Bình Dương bên ngoài Nhật Bản giảm 0.30% trong khi Nikkei của Nhật Bản tăng 0.25%

Dù là bình luận của Bộ trưởng Tài chính Mỹ Janet Yellen hay dữ liệu Doanh số bán lẻ và Sản xuất công nghiệp mạnh mẽ từ Trung Quốc, đều cho thấy sự lạc quan của hai nền kinh tế hàng đầu thế giới. Tuy nhiên, việc tăng tính thanh khoản không thể giảm lo ngại về nền kinh tế đang nóng lên và yêu cầu giảm nhẹ Nới lỏng định lượng (QE).

ASX 200 của Úc đấu tranh để hưởng ứng sự lạc quan nhưng thận trọng của Thống đốc RBA Philip Lowe cùng dữ liệu của Trung Quốc trong khi NZX 50 của New Zealand tăng hơn 1.0% khi Viện Nghiên cứu Kinh tế New Zealand (NZIER) sửa đổi dự báo tăng trưởng.

IDX Composite của Indonesia giảm 0.44% trong bối cảnh dữ liệu thương mại hỗn hợp trong khi KOSPI của Hàn Quốc giảm nhẹ và BSE Sensex của Ấn Độ giảm hơn 1.00% trong bối cảnh nguy cơ vi-rút bùng phát trở lại cùng sự thận trọng trước các dữ liệu quan trọng.

S&P 500 Futures làm giảm mức tăng của tăng của thị trường châu Á trong khi lợi suất trái phiếu kho bạc kỳ hạn 10 năm của Mỹ giữ vững ở mức 1.63% - mức cao gần tháng 2 năm 2020 đã xuất hiện vào thứ Sáu

Sẽ có một vài sự "phân tâm" nhẹ trước cuộc họp FOMC hôm thứ Tư nhưng tất cả giao dịch tuần này sẽ xoay quanh Fed. Những phát ngôn liên quan đến thị trường trái phiếu sẽ là một điều đáng chú ý nhưng Fed cũng sẽ công bố các dự báo kinh tế mới nhất cùng bản đổ Dot của mình

Hãy tưởng tượng thị trường sẽ phản ứng như thế nào nếu một đợt tăng lãi suất được đưa ra vào năm 2023?

Cùng cập nhật cách dự đoán trước đó (mới nhất) từ Fed:

Nhưng như thể thấy, thị trường đang mong đợi một đợt tăng lãi suất sớm vào cuối năm 2022. Về cơ bản, đó là một phần và cốt lõi của câu chuyện trong những gì đang góp phần làm tăng lợi suất (nó không chỉ là câu chuyện lạm phát). Vì vậy, liệu Fed có cảm thấy rằng uy tín của họ đang bị suy giảm? Hay tất cả những điều này vẫn có thể chấp nhận được trong thời điểm hiện tại?

Đây cũng sẽ chìa khóa điều hướng cho lợi suất trái phiếu Kho bạc khi lợi suất đang trên đà thiết lập mức đỉnh mới khi nới rộng đà tăng.

Tổng thống Hoa Kỳ Joe Biden sẽ chỉ định Gene Sperling quản lý việc thực hiện kế hoạch cứu trợ COVID-19 trị giá 1.9 nghìn tỷ đô la đã được thông qua tuần trước

Sperling - một quan chức kinh tế hàng đầu dưới chính quyền của các cựu Tổng thống Dân chủ Barack Obama và Bill Clinton, với kinh nghiệm của ông, là người lý tưởng cho vị trí này

Nguồn thông tin cho biết: “Không ai hiểu rõ hoạt động của chính phủ liên bang tốt hơn Gene Sperling và cũng không ai có đủ điều kiện tốt hơn để chịu trách nhiệm thực hiện kế hoạch gói giải cứu và đảm bảo rằng nó mang lại lợi ích cho người dân Mỹ”.

Những báo cáo công khai gần đây cho thấy rằng các nhà lập pháp ở Kentucky dường như đã thông qua hai luật được đề xuất nhằm khuyến khích hoạt động khai thác tiền mã hóa ở tiểu bang Hoa Kỳ.

Có hai dự luật chuyển qua cơ quan lập pháp của tiểu bang, được gọi là Đại hội đồng. Một chủ đề tập trung vào các ưu đãi về thuế và theo ghi nhận của giới truyền thông địa phương, là một phần của nỗ lực thu hút các doanh nghiệp công nghệ vào Kentucky. Nếu được chấp thuận, điều này sẽ mở rộng các ưu đãi về năng lượng sạch của tiểu bang cho những người khai thác tiền mã hóa, với điều kiện họ phải đáp ứng ngưỡng đầu tư cụ thể tối thiểu là 1 triệu USD.

Hồ sơ bỏ phiếu cho thấy Hạ viện Kentucky đã thông qua dự luật năng lượng hôm thứ Sáu trong một cuộc bỏ phiếu 74-19 sau khi thông qua Thượng viện vào ngày 03/03. Hiện tại vẫn chưa rõ mức độ khác biệt giữa các dự luật của hai viện và liệu họ có cần được hòa giải trước khi thông qua bước cuối cùng.

Trước thềm cuộc họp chính sách tiền tệ FOMC của Mỹ, cuộc khảo sát mới nhất của Bloomberg cho thấy Cục Dự trữ Liên bang (Fed) có khả năng tăng lãi suất vào năm 2023 nhưng các dự báo dot plot lại không cho thấy một động thái tiềm năng như vậy trong tuần này.

Những trích dẫn chính

Cục Thống kê Quốc gia Trung Quốc (NBS), cho biết nền kinh tế Trung Quốc có thể cho thấy sự phục hồi mạnh mẽ trong Q1 so với một năm trước đó.

Những trích dẫn khác

Phản ứng thị trường

AUD/USD vẫn chịu áp lực dưới 0.7750 trong bối cảnh dữ liệu trái chiều của Trung Quốc và lợi suất trái phiếu kho bạc Mỹ tăng. Mọi con mắt hiện đang đổ dồn sự tập trung vào quyết định của Fed và dữ liệu việc làm của Úc trong tuần này.

Sản xuất công nghiệp Trung Quốc từ đầu năm đến nay tăng 35.1% (so với dự kiến tăng 30%),

Doanh thu bán lẻ tăng 33.8% (so với dự kiến tăng 32%)

Lợi suất 10 năm của Mỹ đã đảo ngược hướng đi, tăng 0.66% lên 1.634. Điều này đã ảnh hưởng đến thị trường ngoại hối (tạo ra sự tăng giá trở lại cho đồng dollar Mỹ).

NZD/USD vẫn đang giữ vững với vai trò là một đồng tiền tiêu biểu ổn định nhưng AUD/USD đang hướng tới mức thấp nhất trong ngày.

AUD giảm 0.16% xuống 0.7748 USD