Bitcoin giảm gần 6% xuống dưới $65,600

Bitcoin đang có nhịp điều chỉnh mạnh gần $5,000 khi thị trường chờ đợi sự kiện halving sẽ diễn ra vào tháng 4 này.

BTCUSDT giảm gần 6% trong ngày từ gần $70,000 xuống dưới $65,600 ở thời điểm hiện tại:

Bitcoin đang có nhịp điều chỉnh mạnh gần $5,000 khi thị trường chờ đợi sự kiện halving sẽ diễn ra vào tháng 4 này.

BTCUSDT giảm gần 6% trong ngày từ gần $70,000 xuống dưới $65,600 ở thời điểm hiện tại:

Thông tin về các bài phát biểu của ban lãnh đạo ECB vào thứ Năm:

Thành viên Hội đồng chính sách ECB Isabel Schnabel:

Chủ tịch ECB Christine Lagarde:

Các bài phát biểu này có thể sẽ cung cấp thông tin quan trọng về định hướng chính sách tiền tệ của ECB trong bối cảnh kinh tế toàn cầu đang gặp nhiều thách thức.

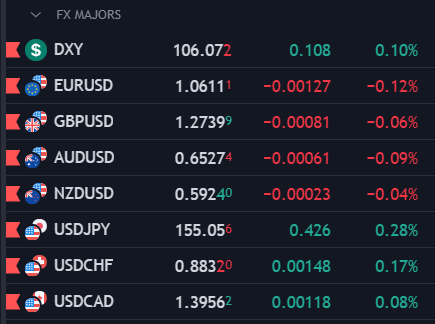

Cập nhật FX: EUR/USD đã tụt xuống dưới 1.0550 vào sáng nay.

NZD/USD vẫn tiếp tục giảm, nhưng chủ yếu do sức mạnh của USD.

UBS vẫn giữ nguyên dự báo lạc quan về giá vàng:

Chủ tịch Fed Jerome Powell sự kiến có bài phát biểu vào thứ Năm:

Bài phát biểu dự kiến sẽ tập trung vào các yếu tố ảnh hưởng đến chính sách tiền tệ của Fed.

Chi tiết bài phát biểu tại Dinh thự Mansion House:

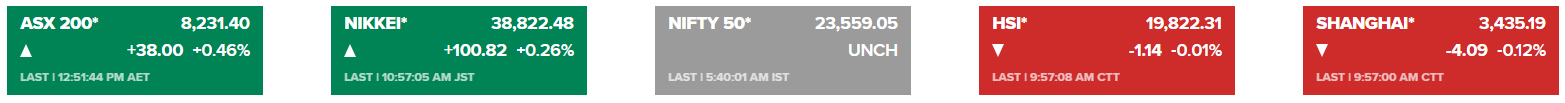

Cổ phiếu châu Á - Thái Bình Dương tăng cao hơn sau khi dữ liệu CPI Mỹ củng cố khả năng Fed tiếp tục hạ lãi suất vào tháng 12.

Về mặt dữ liệu, tỷ lệ thất nghiệp của Úc vẫn ổn định ở mức 4.1% trong tháng 10, khớp với dự báo của các nhà kinh tế, trong khi số lượng người có việc làm tăng 15,900 so với tháng trước, thấp hơn kỳ vọng là 25,000. Tỷ lệ người tham gia lao động giảm nhẹ từ 67.2 xuống là 67.1% trong tháng.

USDJPY áp sát mốc 156 và dao động gần đỉnh hơn 4 tháng, bất chấp các bình luận can thiệp từ quan chức Nhật Bản.

Đây cũng là mức thấp nhất kể từ tháng 11 năm ngoái.

Trang Thời báo Hoàn Cầu đưa tin:

Hoa Kỳ và EU đã nhanh chóng xây dựng các rảo cản (thuế quan và các khoản thuế khác) để bảo vệ các nhà sản xuất xe trong nước.

Masato Kanda, cựu Thứ trưởng Tài chính Nhật Bản, đã đưa ra một số bình luận vào thứ Tư, cho biết biến động của thị trường ngoại hối đã gia tăng, phản ánh các thay đổi gần đây về chính sách tiền tệ và tình hình chính trị ở các nước lớn.

Ông Kanda khẳng định: “Lập trường của chúng tôi vẫn vững vàng. Chính phủ Nhật Bản sẽ cần phải phản ứng thích hợp với các biến động quá mức trên thị trường ngoại hối, vì biến động tỷ giá quá mức là điều không mong muốn.”

Các bình luận can thiệp từ Nhật Bản vẫn không đủ sức ngăn USD/JPY mở rộng đà tăng trong ngày và tiếp tục tiến đến mốc 156.

AUD/USD tiếp tục đi ngang dưới 0.6500 sau báo cáo việc làm Úc cho thấy tỷ lệ thất nghiệp vẫn ổn định trong tháng 10 trong bối cảnh Thống đốc RBA Bullock có vẻ vẫn khá hawkish với triển vọng chính sách trong thời gian tới.

Báo cáo mới nhất về thị trường lao động từ Cục Thống kê Úc cho tháng 10/2024.

Lượng việc làm mới giảm mạnh, với tỷ lệ tham gia lao động thấp hơn tháng trước.

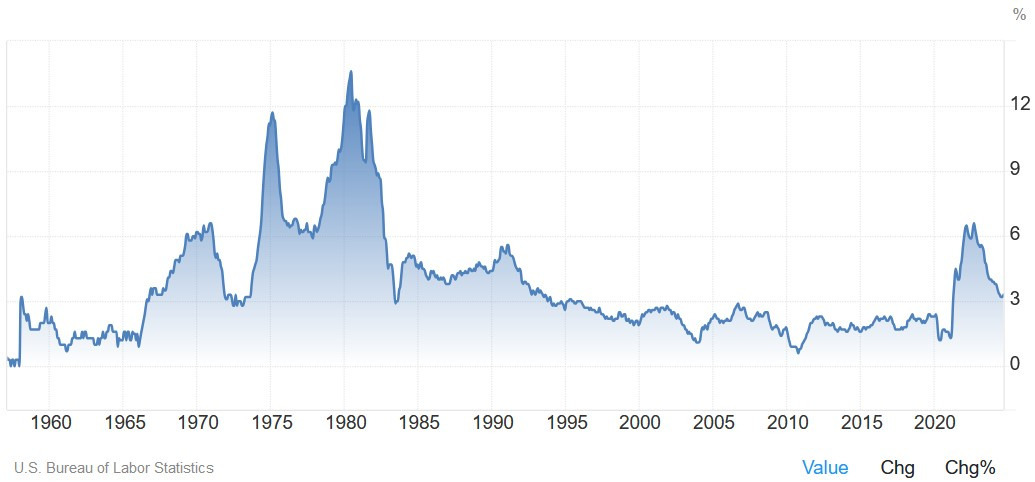

Chứng khoán tạm dừng đà tăng, chỉ số Nasdaq giảm ngày thứ 2 liên tiếp. Cổ phiếu điều chỉnh khi có suy đoán rằng thị trường đã tăng quá mức sau cuộc bầu cử Mỹ. Các chỉ số chứng khoán xóa bỏ phần lớn đà tăng được thúc đẩy bởi dữ liệu lạm phát tiêu dùng phù hợp. Thị trường lãi suất định giá khoảng 80% khả năng Fed sẽ cắt giảm lãi suất một lần nữa vào cuộc họp tháng 12. Về mặt dữ liệu, báo cáo CPI tháng 10 tại Mỹ khớp với dự báo cho thấy mặc dù đã đạt được tiến bộ đáng kể trong cuộc chiến chống lạm phát, nhưng “chặng cuối” đang trở nên thách thức hơn. Cụ thể, CPI toàn phần và CPI cơ bản lần lượt tăng 2.6% và 3.3% so với cùng kỳ năm ngoái. Dường như với diễn biến lạm phát ổn định, câu chuyện trên thị trường sẽ không có sự thay đổi đáng kể nào sau dữ liệu hôm nay. Kết phiên:

Trên thị trường FX, USD vẫn giữ vững được đà tăng và tiến tới ngày tăng thứ 4 liên tiếp kể từ sau cuộc họp Fed. Ban đầu đồng bạc xanh giảm hơn 20 pip sau dữ liệu CPI Mỹ, nhưng nhanh chóng đảo chiều tăng mạnh và di chuyển theo xu hướng tăng cho đến cuối ngày. USD/JPY tăng vượt móc 155, đưa lo ngại Nhật Bản can thiệp trở lại tâm điểm. Kết thúc ngày giao dịch, các đồng antipodeans dẫn đầu đà giảm, theo sau là JPY và EUR. Đáng chú ý, USD/CAD đã chính thức vượt mốc 1.4000 - mức cao nhất kể từ năm 2020 vào rạng sáng hôm nay.

Vàng giảm ngày thứ 4 liên tiếp và đóng cửa gần đáy ngày trước áp lực tăng vọt của USD gần đây. Kim loại quý tiếp tục bị bán tháo về 2,572, ghi nhận mức giảm 25.70 USD trong ngày. Trên thị trường nợ, lợi suất 2 năm giảm 5.4.29%, trong khi lợi suất 10 năm tăng 2.2bp lên 4.45%, phục hồi đáng kể sau khi giảm xuống 4.36% do báo cáo CPI Mỹ. Dầu WTI tăng 0.31 USD lên 68.43 USD/thùng. Bitcoin lập đỉnh mọi thời đại mới ở 93,265 USD, trước khi thoái lui về khoảng 90,300 USD vào cuối ngày.

Lợi suất TPCP Mỹ giảm ở mọi kỳ hạn:

Bitcoin lập đỉnh lịch sử mới 91,700 USD.

Thành viên MPC của BoE Catherine Mann đã nhấn mạnh rằng BoE nên chờ đợi nhiều dữ liệu hơn trước khi tiếp tục cắt giảm lãi suất.

Bà nhấn mạnh rằng khác với trong quá khứ, nghiên cứu gần đây chỉ ra rằng việc điều chỉnh lãi suất có thể có tác động tức thời đến quyết định của các công ty và kỳ vọng lạm phát.

Là thành viên hawkish nhất của BoE, Mann vẫn duy trì quan điểm thận trọng của mình về triển vọng lạm phát. Bà chỉ ra sự dai dẳng của lạm phát dịch vụ "khá cứng nhắc".

Thị trường:

Các loại tiền tệ lớn giao dịch trong phạm vi hẹp, GBP/USD giao dịch quanh mức 1.2740-50 và USD/CAD ở quanh mức 1.3940-50. AUD/USD biến động trong phạm vi 23 pip, hiện ở mức 0.6524.

Fedspeak sẽ tiếp tục được chú ý bên cạnh các con số lạm phát. Và sau đó vào ngày mai, báo cáo PPI và số đơn trợ cấp thất nghiệp hàng tuần sẽ được công bố. Chủ tịch Fed Powell cũng sẽ có bài phát biểu.

Mặc dù lượng đơn đăng ký vay thế chấp tăng nhẹ, nhưng dữ liệu chi tiết cho thấy một bức tranh trái chiều. Hoạt động mua nhà tăng, trong khi hoạt động tái cấp vốn tiếp tục giảm. Điều này xảy ra khi lãi suất trung bình của các khoản vay mua nhà phổ biến nhất tại Mỹ tiếp tục tăng. Để so sánh, lãi suất này chỉ ở mức 6.36% vào đầu tháng 10.

Thị trường ngoại hối không có nhiều thay đổi so với phiên giao dịch trước. Đồng USD tiếp tục giữ vững đà tăng sau cuộc bầu cử.

Như đã đề cập trước đó, USD/JPY và EUR/USD là hai cặp tỷ giá đáng chú ý hơn khi chúng đang tiến gần đến các ngưỡng kỹ thuật quan trọng. USD/JPY đang kiểm tra mốc 155.00 lần đầu tiên kể từ cuối tháng 7. Nếu vượt qua mức quan trọng này, sẽ không có ngưỡng kháng cự nào đáng chú ý cho đến mức 160.00. EUR/USD đang kiểm tra mốc 1.0600. Hiện tại, lượng lướn quyền chọn đáo hạn tại mức 1.0600 cũng đang đóng vai trò hỗ trợ. Nhưng tất cả những điều này chỉ là tạm thời cho đến khi chúng ta có báo cáo CPI của Mỹ sau đó.

Báo cáo CPI sẽ là sự kiện quan trọng tiếp theo cần theo dõi, với một báo cáo mạnh mẽ hơn có khả năng khuấy động đà tăng của đồng USD và phá vỡ các ngưỡng hỗ trợ và kỹ thuật trên.

Catherine Mann, thành viên Ủy ban Chính sách Tiền tệ của Ngân hàng Trung ương Anh (BoE), đã tự mô tả mình là người "chủ động" thay vì "thụ động" trong việc điều chỉnh lãi suất:

Bà Mann được cho là thành viên "hawkish" nhất trong ủy ban chính sách. Bà là thành viên duy nhất phản đối quyết định cắt giảm lãi suất trong cuộc họp tuần trước.

Catherine L. Mann, thành viên Ủy ban Chính sách Tiền tệ (MPC) của BoE, cho rằng lạm phát vẫn chưa bị "đánh bại":

Bà Mann được coi là thành viên "hawkish" nhất trong ủy ban chính sách của BoE. Vì vậy, những bình luận của bà ở đây không quá đáng ngạc nhiên.

Quan điểm của Joachim Nagel, thành viên hội đồng thống đốc ECB và là chủ tịch Bundesbank:

Bài viết nhận định đây chính là tình thế khó xử của ECB khi bước sang năm tới. Tin tốt là quá trình giảm phát vẫn đang diễn ra, mặc dù có một vài trở ngại. Nếu mọi thứ khác không đổi, lập luận cho việc tiếp tục cắt giảm lãi suất sẽ được củng cố khi bước sang năm 2025.

Theo chuyên viên phân tích từ UOB Group, sự kiện quan trọng đối với GBP hôm nay là bài phát biểu của Catherine Mann, thành viên có quan điểm "hawkish" nhất của Ủy ban Chính sách Tiền tệ (MPC) của BoE:

Mối đe dọa trực tiếp và rõ ràng nhất đến từ mức thuế quan chung của Trump đối với hàng xuất khẩu của Đức. Mức thuế quan của Trump đối với hàng hóa Trung Quốc sẽ có tác động gián tiếp, nếu Trung Quốc gặp khó khăn trong việc xuất khẩu sang Mỹ, họ có thể chuyển hướng sang thị trường châu Âu, tạo ra sự cạnh tranh và gây áp lực lên các doanh nghiệp Đức.

CPI Y/Y

CPI M/M

CPI lõi Y/Y

CPI lõi M/M

Phân tích

Có thể bỏ qua CPI chính vì thị trường sẽ tập trung vào các số liệu lõi. Có thể nhận thấy rằng có sự đồng thuận khá mạnh mẽ và không có nhiều sự phân kỳ về cả hai phía.

Tuy nhiên, đã có một sự đặt cược nhất quán đối với USD khi báo cáo này được công bố với lợi suất TPCPc cao hơn và cổ phiếu có phần dao động trong phạm vi. Thị trường có thể đã phân bổ một số khoản phí bảo hiểm cho số liệu cao hơn dự kiến, do đó có một số rủi ro về phản ứng "bán sự thật" ngắn hạn đối với số liệu in cao hơn dự kiến.

Không cần phải nói rằng một bản phát hành cao hơn dự kiến sẽ khiến động lực tăng ngay lập tức với USD có khả năng tăng giá trên diện rộng và lợi suất TPCP tăng cao hơn.

Mặt khác, một bản phát hành phù hợp có khả năng khiến USD và lợi suất TPCP giảm, mặc dù có thể lập luận rằng điều này chỉ tạo ra sự thoái lui để mua USD và bán khống trái phiếu một lần nữa ở mức thậm chí còn tốt hơn vì các điều kiện trong tương lai có khả năng khiến lạm phát bị kẹt trên mục tiêu hoặc thậm chí tăng trở lại.

Có một số động thái đẩy và kéo trong giai đoạn mở cửa nhưng những thay đổi ở đây không xoá bỏ đợt bán tháo mạnh ngày hôm qua. Như đã đề cập từ tuần trước, triển vọng của các chỉ số châu Âu vẫn còn nhiều thách thức khi xét đến triển vọng kinh tế ảm đạm hơn trong khu vực. Cho đến nay, hợp đồng tương lai của Hoa Kỳ cũng ảm đạm hơn một chút với hợp đồng tương lai S&P 500 giảm 0.3%.

Lạm phát đã trở lại là tâm điểm chú ý của thị trường sau khi Fed cắt giảm 50 bps vào tháng 9, dữ liệu của Hoa Kỳ tăng tốc và chiến thắng của Trump.

Nếu nhìn vào thị trường, đã có một số động thái phòng hộ rủi ro đối với bản phát hành CPI có khả năng cao hơn dự kiến, do đó có một số rủi ro về phản ứng "bán sự thật".

Hiện tại, thị trường đang định giá 63% khả năng cắt giảm 25 bps vào tháng 12 và về cơ bản là thêm hai lần cắt giảm lãi suất 25 bps nữa vào năm 2025, vốn đã ít hơn nhiều so với bốn lần mà Fed dự kiến vào tháng 9.

20:30 theo giờ Việt Nam - CPI tháng 10 của Hoa Kỳ

Chỉ số CPI Y/Y của Hoa Kỳ dự kiến ở mức 2.6% so với 2.4% trước đó, trong khi chỉ số M/M được dự kiến ở mức 0.2% so với 0.2% trước đó. CPI lõi Y/Y dự kiến ở mức 3.3% so với 3.3% trước đó, trong khi chỉ số M/M được dự kiến ở mức 0.3% so với 0.3% trước đó.

Tại quyết định mới nhất của Fed, Chủ tịch Fed Powell cho biết họ dự kiến lạm phát sẽ tăng và một hoặc hai tháng dữ liệu xấu về lạm phát sẽ không thay đổi quá trình này. Điều này sẽ duy trì mức cắt giảm 25 bps vào tháng 12 ngay cả khi báo cáo cho thấy số liệu lạm phát cao hơn.

Tuy nhiên, thị trường đang hướng tới tương lai và sự gia tăng lợi suất TPCP cho thấy thị trường nhìn thấy rủi ro đối với triển vọng lạm phát. Hơn nữa, sự đảo chiều màu đỏ có thể làm gia tăng những lo ngại đó nếu tiến trình lạm phát bị đình trệ hoặc tệ hơn là đảo ngược.

Do đó, số liệu lạm phát cao hơn có thể không thay đổi triển vọng chính sách tiền tệ trong ngắn hạn, nhưng điều này sẽ thay đổi triển vọng của thị trường và cuối cùng là triển vọng của Fed.

Bài phát biểu của quan chức NHTW

Quan chức ECB Villeroy:

Villeroy đang phát biểu với tư cách là thống đốc Ngân hàng Pháp. Và những nhận xét này không có gì nổi bật. Theo tình hình hiện tại, các nhà giao dịch đã định giá đầy đủ mức cắt giảm lãi suất vào tháng 12. Tỷ lệ cho một động thái cắt giảm 25 bps là khoảng 68% với phần còn lại dành cho mức cắt giảm 50 bps.

Chỉ số CAC 40 hiện đã giảm xuống đáy kể từ giữa tháng 8 trong khi DAX đang hướng tới đáy của tháng 10 ở 18,911. Điều này đi kèm với hợp đồng tương lai của Hoa Kỳ cũng được đánh dấu giảm cho đến thời điểm hiện tại trong ngày. Hợp đồng tương lai S&P 500 giảm 0.3% khi hướng đến phiên giao dịch sắp tới.

Lịch kinh tế phiên Âu khá trống về mặt dữ liệu. Nhưng có thể có một số động thái đáng chú ý của thị trường để thảo luận trước khi báo cáo CPI của Hoa Kỳ được công bố. USD/JPY hiện đang nhích lên trên mức 155.00 lần đầu tiên kể từ cuối tháng 7 trong khi EUR/USD đang có vẻ suy yếu gần đáy của tháng 4 ở 1.0601. Đây sẽ là hai trong số những động thái đáng chú ý nhất nhất hiện đang diễn ra.

Hợp đồng tương lai của Hoa Kỳ đang sụt giảm, vàng tăng nhẹ trở lại trên mức 2,600 USD và Bitcoin giảm xuống dưới 87,000 USD sau khi lướt qua mốc 90,000 USD. Vì vậy, hiện tại đang có một số động thái trái chiều.

Về mặt dữ liệu, chỉ có báo cáo Số đơn xin thế chấp MBA của Hoa Kỳ lúc 19:00 theo giờ Việt Nam. Với lãi suất tăng vọt sau bầu cử, điều này có thể khiến tâm lý trở nên ảm đạm hơn sau báo cáo tuần trước.

Trong một cuộc phỏng vấn với CNBC, Henning Gloystein, giám đốc bộ phận năng lượng, khí hậu và tài nguyên tại Eurasia Group cho biết:

Tương tự, Saul Kavonic, nhà phân tích năng lượng cấp cao của MST Marquee nhận định:

Tuy nhiên, các nhà phân tích cho biết OPEC+ nhiều khả năng sẽ lựa chọn tháo gỡ dần các biện pháp cắt giảm sản lượng vào đầu năm sau, thay vì lựa chọn gỡ bỏ hoàn toàn các biện pháp này ngay lập tức.

USD tiếp tục duy trì vị thế tốt trong tuần này trước thềm công bố báo cáo CPI Mỹ.

USD/JPY áp sát mốc 155, đưa lo ngại BoJ can thiệp trở lại tâm điểm. Mặc dù giành chiến thắng trong cuộc Tổng tuyển cử vòng 2 tại Nhật Bản, chính phủ thiểu số mong manh của ông Ishiba có thể sẽ trì hoãn kết hoạch tăng lãi suất của BoJ. Thị trường cũng e ngại rằng mức thuế suất mà Donald Trump áp dụng lên Nhật Bản có thể tác động tiêu cực đến ngành xuất khẩu của quốc gia này, từ đó gây áp lực lên đồng Yên. Tuy nhiên, lo ngại về khả năng can thiệp của chính quyền Nhật Bản do sư sụt giảm của JPY gần đây có thể giảm bớt áp lực bán Yên trước thềm công bố báo cáo CPI Mỹ.

Phá lên trên kháng cự quan trọng 155, đà tăng có thể mở rộng lên 155.20, với mục tiêu tiếp theo là 156. Trái lại, nếu lo ngại can thiệp có thể đẩy cặp tỷ giá về 154, nhịp điều chỉnh có thể kéo dài về 153.40 và 153.