Bitcoin giảm gần 6% xuống dưới $65,600

Bitcoin đang có nhịp điều chỉnh mạnh gần $5,000 khi thị trường chờ đợi sự kiện halving sẽ diễn ra vào tháng 4 này.

BTCUSDT giảm gần 6% trong ngày từ gần $70,000 xuống dưới $65,600 ở thời điểm hiện tại:

Bitcoin đang có nhịp điều chỉnh mạnh gần $5,000 khi thị trường chờ đợi sự kiện halving sẽ diễn ra vào tháng 4 này.

BTCUSDT giảm gần 6% trong ngày từ gần $70,000 xuống dưới $65,600 ở thời điểm hiện tại:

Vào thứ Ba, Cựu Chủ tịch Fed Dallas Robert Kaplan đã có cuộc trò chuyện với kênh CNBC:

Một thành viên cho biết:

Ngoài ra:

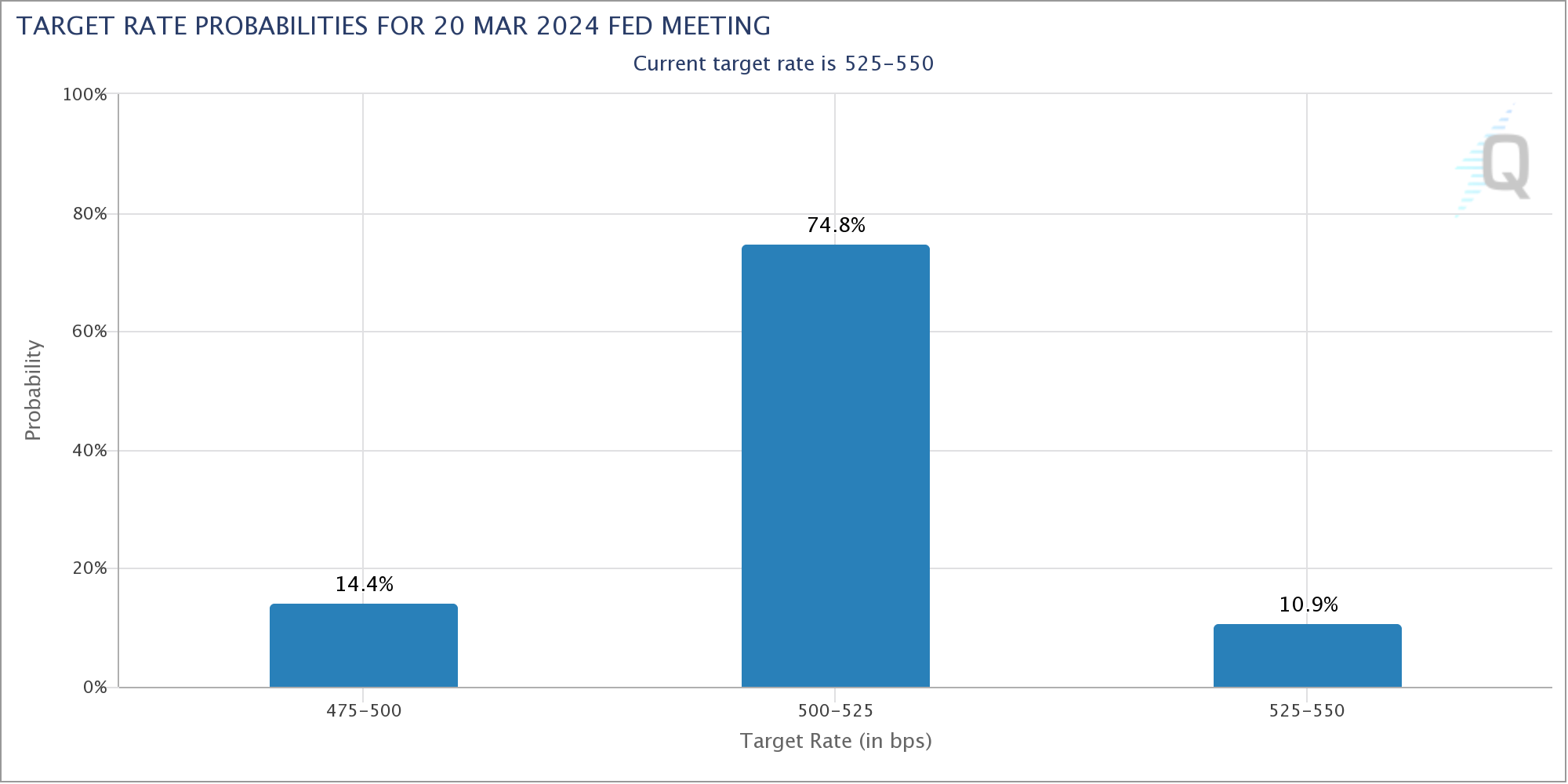

Chứng khoán tăng điểm khi khởi đầu tuần giao dịch cuối cùng của năm 2023 trước kỳ vọng Fed sẽ cắt giảm lãi suất vào đầu tháng 3., với định giá 75% cơ hội cắt giảm 25bp theo CME. Trọng tâm sẽ nhanh chóng xoay quanh việc liệu thị trường có thể duy trì đà tăng trong năm mới hay không. Nhóm cổ phiếu năng lượng và bất động sản dẫn đầu đà tăng. Chỉ số Dow Jones tăng 120 điểm và đóng cửa ở mức cao thứ 2 lịch sử, trong khi S&P 500 và Nasdaq chạm mức cao nhất kể từ đầu 1/2022:

Trên thị trường FX, USD phục hồi về cuối phiên Á sau khi mở cửa với gáp giảm trong phiên thứ Ba, nhưng giá đảo chiều giảm mạnh trong phiên Mỹ khiến USD đóng cửa giảm trên diện rộng và ghi nhận phiên giảm phiên thứ 3 liên tiếp. Không có dữ liệu kinh tế quan trọng nào được công bố trong ngày. Kết phiên, CAD dẫn đầu đà tăng, theo sau là các đồng antipodeans, được hỗ trợ nhờ USD suy yếu và giá dầu tăng vọt.

Vàng tích lũy dưới $2065/oz sau khi tăng mạnh hơn $11 đầu phiên Á. Đà tăng thoái lui về gần mức giá mở cửa trong ngày khi thị trường bước vào phiên u nhưng hồi mạnh lên gần $2070/oz khi lợi suất đảo chiều giảm trong phiên Mỹ. Kết phiên, vàng tăng $15 lên $2067.80/oz và ghi nhận phiên tăng thứ 3 liên tiếp. Trên thị trường nợ, lợi suất TPCP Hoa Kỳ đóng cửa trái chiều, với lợi suất 2 năm tăng 3.3 bp lên 4.36%, trong khi lợi suất 10 năm tiếp tục đi ngang tại 3.9%. Dầu thô tăng vọt hơn $2 lên $75.57/thùng trong bối cảnh căng thẳng ở Biển Đỏ ngày càng leo thang. BTC hồi lên vùng 42K sau khi giảm hơn $1800 xuống 41.6K.

Giao dịch chứng khoán Mỹ cho tuần lễ nghỉ lễ ngắn đã bắt đầu với tín hiệu tích cực. Các chỉ số chính đều tăng nhẹ, dẫn đầu là Nasdaq. Mốc đáng chú ý là thị trường đã tăng trong 8 tuần liên tiếp, tạo nên một chu kỳ ấn tượng.

Trái phiếu Chính phủ Mỹ:

Tâm lý thị trường nói chung khá tích cực sau kỳ nghỉ lễ, nhưng do lịch kinh tế khá nhẹ nhàng và đây là thời điểm ít giao dịch trong năm nên mức tăng dự kiến sẽ không đáng kể. Hợp đồng tương lai các chỉ số chứng khoán S&P 500 tăng 0.1% và Nasdaq tăng 0.2%.

Hai yếu tố cần chú ý:

Theo ghi nhận, tuần cuối cùng của năm là một trong những tuần tốt nhất trong năm.

Dữ liệu FHFA:

Lãi suất giảm ở Mỹ sẽ thúc đẩy thị trường nhà ở trong những tháng tới.

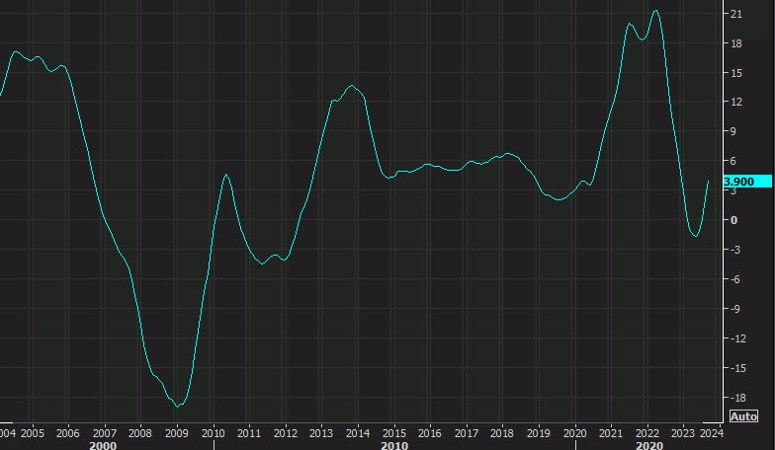

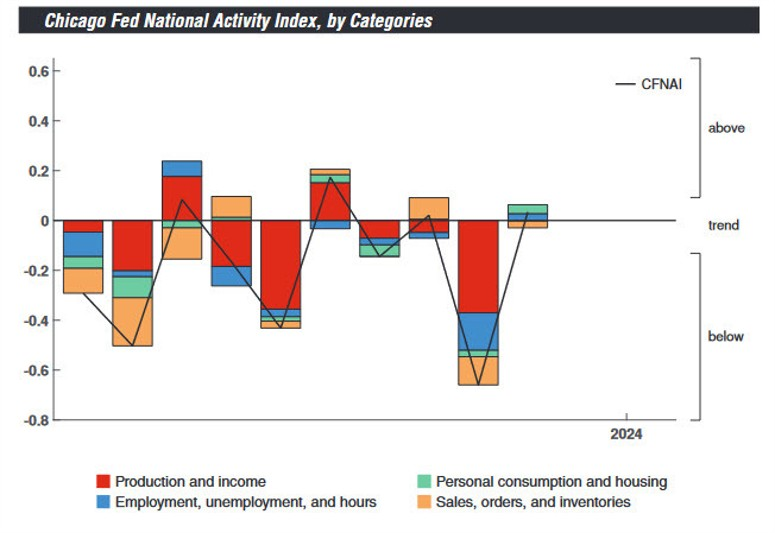

CFNAI là một chỉ số tổng hợp dựa trên dữ liệu kinh tế đã được công bố, do đó nó không phải là một chỉ báo hàng đầu dự đoán về hoạt động kinh tế trong tương lai.

Đây là một chỉ báo cấp thấp nhưng nó cho thấy sự tăng trưởng tích cực trong hoạt động tháng 12.

Trong hai tháng cuối năm, các nhà giao dịch đã thực hiện những động thái mạnh mẽ trong việc định giá việc cắt giảm lãi suất của các ngân hàng trung ương lớn vào năm tới. Dự báo cho rằng các nhà giao dịch bị thuyết phục bởi xu hướng giảm phát và các nhà hoạch định chính sách có thể bắt đầu giảm lãi suất vì cuộc chiến chống lạm phát đã giành được thắng lợi.

Liệu điều này có xảy ra hay không vẫn chưa chắc chắn, nhưng thị trường được dẫn dắt bởi dữ liệu và cho đến nay, không có nhiều lý do để nghi ngờ. Vậy, các ngân hàng trung ương lớn đã được định giá như thế nào về việc cắt giảm lãi suất trong năm tới?

Dự báo cắt giảm lãi suất mạnh mẽ như vậy, đặc biệt là đối với Fed, ECB và BoE, quả là một động thái khá mạo hiểm.

Điều quan trọng là phải hiểu những gì được "định giá" như đã nêu ở trên, vì điều này cho thấy kỳ vọng của thị trường hiện tại cho năm tới. Và trong đó ẩn chứa rủi ro cho bất kỳ điều chỉnh/thoái lui tiềm tàng nào trong giá nếu dữ liệu lạm phát không phù hợp với những gì các nhà giao dịch thấy trong những tháng đầu năm 2024.

Điều duy nhất được nhắc đến bây giờ không còn là việc tăng lãi suất nữa mà thay vào đó là việc cắt giảm lãi suất. Trong hai tháng qua, các nhà giao dịch đã định giá cao về việc cắt giảm lãi suất đối với hầu hết các ngân hàng trung ương lớn và điều đó tạo tiền đề cho năm mới.

Quyết định chính sách của các ngân hàng trung ương sẽ tiếp tục là động lực chính của thị trường vào năm 2024. Các ngân hàng trung ương nhiều khả năng sẽ đáp ứng kỳ vọng của thị trường và sau đó từ từ điều chỉnh lãi suất trở lại mức thấp hơn, khi quá trình giảm phát có vẻ sẽ tăng tốc trong năm tới.

Với tình trạng như vậy, thị trường trái phiếu, tức là lợi suất, sẽ tiếp tục là điểm quan trọng cần theo dõi - giống như năm nay. Cuộc tranh luận thực sự hiện nay là liệu các nhà giao dịch có định giá việc cắt giảm lãi suất sớm nhất là từ tháng 3 đến tháng 5 đối với những Fed, ECB và BoE nói riêng hay không? Và nếu không thì liệu điều đó xuất phát từ quan điểm cứng rắn của các nhà hoạch định chính sách hay dữ liệu lạm phát cứng đầu hơn? Mặt khác, nếu các ngân hàng trung ương bắt đầu đồng ý với mức định giá của các nhà giao dịch, thì điều gì sẽ xảy ra? Chỉ có thời gian mới có thể trả lời.

Năm này qua năm khác, người ta nhắc lại rằng tháng 1 là tháng tốt nhất cho vàng. Nhưng lần này liệu lịch sử có tiếp tục lặp lại ?

Vàng đã tăng từ khoảng 1,975 USD lên trên 2,050 USD tại thời điểm hiện tại. Tuy nhiên, mức kháng cự quan trọng là mức đỉnh năm 2020 ở khoảng 2,075 USD vẫn tiếp tục được giữ vững và đó vẫn là mức quan trọng cần theo dõi trong năm tới. Xem xét tình hình kỹ thuật như vậy, vàng có thể sẽ không tăng mạnh trong tháng 1. Đó là bởi vì nếu vàng muốn tăng cao hơn, mức kháng cự quan trọng được nêu ở trên cần phải bị phá vỡ. Và điều đó có nghĩa là vàng cần phải đóng cửa ở mức kỷ lục.

Sự phục hồi của vàng kể từ tháng 11 xuất phát từ việc USD suy yếu và lợi suất trái phiếu trượt dốc trong bối cảnh thị trường nâng định giá cho việc cắt giảm lãi suất của ngân hàng trung ương trong năm tới.

Câu hỏi hiện nay là liệu các nhà giao dịch có tiếp tục đẩy những kỳ vọng đó đi xa hơn và thể hiện điều đó dưới hình thức phá vỡ mức kháng cự ở 2,075 vào tháng 1 hay không?

Bitcoin giảm mạnh xuống gần $42.6K trước khi tăng trở lại $42.8K ở thời điểm hiện tại

Cập nhật các thị trường:

Các nhà đầu tư tiếp tục tiêu hóa dữ liệu PCE tháng 11 và Tâm lý tiêu dùng tháng 12 được công bố trong phiên thứ Sáu, cho thấy lạm phát hàng tháng tại Mỹ đã giảm lần đầu tiên sau hơn 3 năm rưỡi, trong khi tâm lý tiêu dùng vẫn mạnh mẽ phản ánh sức bền của nền kinh tế. Lạm phát lõi giảm tốc và lo ngại suy thoái gia tăng sẽ thúc đẩy Fed chuyển hướng từ "cam kết chống lạm phát với mức lãi suất cao hơn trong thời gian dài hơn" sang trấn an thị trường rằng họ sẽ "không giữ lãi suất ở mức cao quá lâu".

Theo CME, thị trường lãi suất hiện đang định giá gần 75% cơ hội Fed cắt giảm 25bp trong tháng 3/2024 so với mức 21% được ghi nhận vào cuối tháng 11. Ngoài ra, các thị trường cũng đang định giá hơn 150bp tổng mức lãi suất được cắt giảmtrong năm tới.

Trên thị trường FX, các đồng tiền chính tăng nhẹ sau kỳ nghỉ lễ Giáng Sinh khi USD suy yếu. USD/JPY ổn định ở mức 142.30. Triển vọng BoJ loại bỏ chính sách siêu nới lỏng đã hỗ trợ JPY tăng trong nhiều tuần gần đây. Hôm qua, Thống đốc BoJ Ueda đã tuyên bố khả năng đạt mục tiêu lạm phát đang "tăng dần" và họ sẽ cân nhắc điều chỉnh chính sách nếu "đủ" triển vọng đạt mục tiêu 2% một cách bền vững.

Chứng khoán châu Á giảm điểm trong phiên thứ Ba:

Chỉ số SPPI đo lường giá sản xuất dịch vụ trong tháng 11 năm 2023: