Bitcoin giảm gần 6% xuống dưới $65,600

Bitcoin đang có nhịp điều chỉnh mạnh gần $5,000 khi thị trường chờ đợi sự kiện halving sẽ diễn ra vào tháng 4 này.

BTCUSDT giảm gần 6% trong ngày từ gần $70,000 xuống dưới $65,600 ở thời điểm hiện tại:

Bitcoin đang có nhịp điều chỉnh mạnh gần $5,000 khi thị trường chờ đợi sự kiện halving sẽ diễn ra vào tháng 4 này.

BTCUSDT giảm gần 6% trong ngày từ gần $70,000 xuống dưới $65,600 ở thời điểm hiện tại:

Trung Quốc hành động đúng như những tuyên bố trước đó:

Cổ phiếu Trung Quốc tiếp tục tăng vọt. USD vẫn tăng so với AUD, EUR, GBP, NZD và CAD.

Ngoài việc cắt giảm lãi suất của PBoC, chúng tôi có dữ liệu lợi nhuận công nghiệp của Trung Quốc đã giảm 17.8% y/y vào tháng 8. Tuy nhiên điều này đã bị bỏ qua, các biện pháp kích thích của Trung Quốc hiện đang là yếu tố chính ảnh hưởng đến thị trường.

Trước đó trong phiên giao dịch là dữ liệu lạm phát từ Nhật Bản, CPI khu vực Tokyo. Lạm phát toàn phần và lạm phát cơ bản ổn định ở cao hơn mục tiêu của BoJ là 2%, nhưng lạm phát siêu lõi ở mức 1.6%. Trong tháng 9, chính phủ Nhật Bản đã tái áp dụng trợ cấp cho điện và khí đốt, giúp kiềm chế giá cả.

USD/JPY đã tăng ngay sau dữ liệu CPI lên mức cao nhất trong ba tuần trên 145.55. Sau đó, tỷ giá này đã trở lại mức 145.00.

UBS nhận định đồng AUD sẽ là sự lựa chọn đầu tư được "ưu tiên nhất" nhờ vào các biện pháp kích thích từ Trung Quốc.

Thành viên Hội đồng thống đốc Fed Michelle Bowman đã bỏ phiếu cắt giảm lãi suất 25bps vào tuần trước, đồng thời bày tỏ sự phản đối với quyết định cắt giảm 50bps của đại đa số các thành viên khác.

Vào 12h15 đêm nay, bà Bowman dự kiến sẽ tham gia một cuộc thảo luận cùng với Tổng giám đốc điều hành Hiệp hội Ngân hàng Alabama.

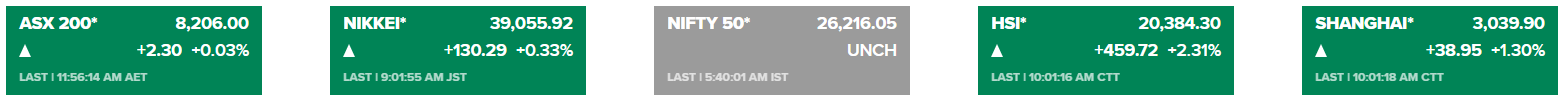

Thị trường chứng khoán châu Á - Thái Bình Dương tăng điểm vào thứ Sáu, với các cổ phiếu Trung Quốc ghi nhận tuần tăng trưởng mạnh mẽ nhờ vào các biện pháp kích thích kinh tế từ Bắc Kinh. Chỉ số Hang Seng của Hồng Kông dẫn đầu đà tăng với 2.30%, trong khi chỉ số CSI 300 của Trung Quốc tăng 2.04%.

PBOC đã cắt giảm lãi suất reverse repo kỳ hạn 7 ngày từ 1.7% xuống 1.5%, đánh dấu lần cắt giảm thứ 2 trong khoảng ba tháng qua. Ngân hàng cũng giảm tỷ lệ dự trữ bắt buộc của các tổ chức tài chính xuống 0.5% nhằm tạo điều kiện cho tăng trưởng kinh tế ổn định.

Các nhà đầu tư đang theo dõi số liệu lạm phát tháng 9 từ Tokyo, nơi tỷ lệ lạm phát toàn phần giảm mạnh từ 2.6% xuống 2.2% trong tháng 9. Tỷ lệ lạm phát cơ bản, không bao gồm giá thực phẩm tươi sống ở mức 2%, phù hợp với dự báo của các nhà kinh tế.

Dữ liệu lợi nhuận công nghiệp từ đầu năm đến nay của Trung Quốc cho thấy sự sụt giảm, nhưng các biện pháp kích thích kinh tế từ PBOC có thể giúp thúc đẩy tăng trưởng trong tương lai.

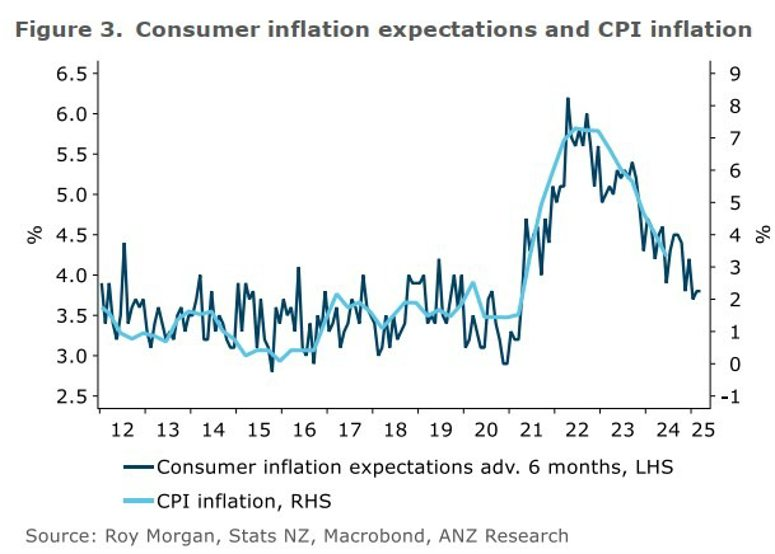

Ngân hàng United Overseas Bank (UOB) tại Singapore giữ nguyên dự báo cơ bản là RBA sẽ cắt giảm lãi suất chính sách (OCR) 25 bps tại cuộc họp tiếp theo vào ngày 5/11. OUB cho biết việc cắt giảm này là một quyết định "rất khó khăn" và "phụ thuộc rất nhiều vào các dữ liệu sắp được công bố" trước thềm diễn ra cuộc họp, bao gồm:

Trong báo cáo nhận định, UOB kỳ vọng lạm phát ở Úc sẽ tiếp tục giảm nhẹ. UOB nhận thấy tiến trình giảm lạm phát cơ bản là đáng khích lệ (lạm phát điều chỉnh trung bình giảm từ mức 3.8% của tháng trước xuống 3.4% trong tháng 8).

UOB cho biết nếu tốc độ giảm lạm phát điều chỉnh trung bình tiếp tục diễn ra trong đợt công bố dữ liệu CPI hàng tháng tiếp theo và dữ liệu quý III, điều này có thể cho phép RBA cân nhắc cắt giảm lãi suất vào ngày 5/11.

Lịch họp còn lại trong năm của RBA:

Dữ liệu này đề cập đến lợi nhuận công nghiệp của Trung Quốc và cung cấp một cái nhìn chi tiết về tình hình kinh tế:

Dữ liệu này cho thấy tình hình lợi nhuận công nghiệp của Trung Quốc đang xấu đi, đặc biệt là trong tháng 8 với sự sụt giảm đáng kể. Tuy nhiên, các thông báo về kích thích kinh tế gần đây, cùng với khả năng sẽ có thêm các biện pháp tài khóa, có thể giúp giảm bớt lo ngại về sự suy yếu này.

Bộ trưởng Tài chính Úc Chalmers đang có mặt tại Trung Quốc để họp về tham gia các hoạt động thúc đẩy quan hệ kinh tế với quốc gia này. Ngoài ra, ông cũng đưa ra một số bình luận về tác động của làn sóng kích thích mạnh mẽ mà Bộ Chính trị cam kết vào đầu tuần.

Điều này nhấn mạnh tầm quan trọng của sự hợp tác kinh tế giữa các nước, đặc biệt là giữa các nền kinh tế lớn như Trung Quốc, trong việc thúc đẩy sự phát triển kinh tế toàn cầu.

Cơ quan Dịch vụ Thời tiết Quốc gia Hoa Kỳ (US National Weather Service) đã ban hành cảnh báo lốc xoáy cho các khu vực thuộc bang Florida và Georgia đến 17h cùng ngày (theo giờ Việt Nam). Cảnh báo bao gồm các khu vực:

Các cảnh báo khác đi kèm bao gồm:

Niềm tin của người tiêu dùng theo khảo sát từ ANZ-Roy Morgan trong tháng 9/2024:

Bình luận của ANZ:

Cập nhật USD/JPY: Cặp tiền chạm đỉnh 3 tuần sau dữ liệu lạm phát Tokyo, ở khoảng 145.50 sau công bố dữ liệu.

PBOC cũng đã thông báo về các biện pháp hỗ trợ này vào đầu tuần.

Trước đó, PBOC đã thông báo rằng họ sẽ thực hiện việc cắt giảm lãi suất vào đầu tuần.

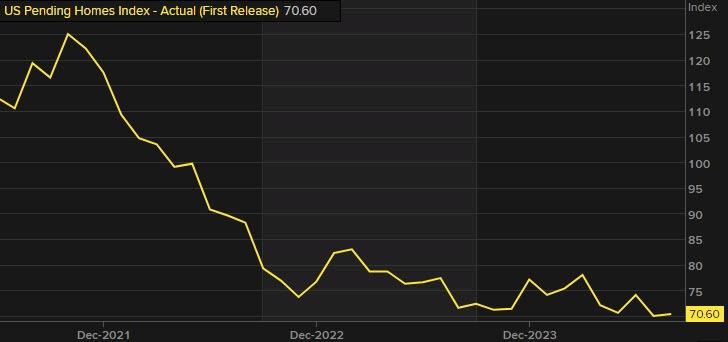

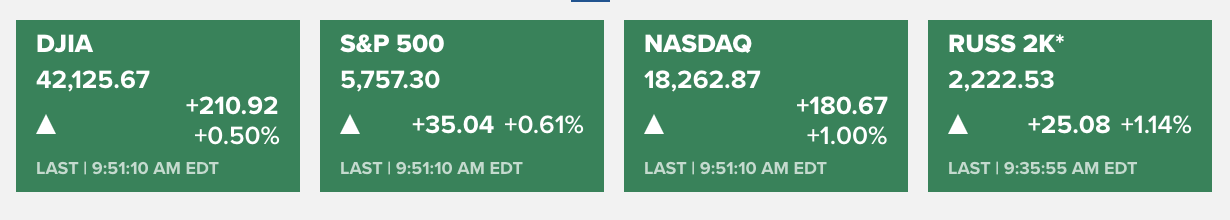

Chỉ số S&P 500 lập kỷ lục mới, Dow Jones dẫn đầu đà tăng với hơn 260 điểm. Cổ phiếu Mỹ phục hồi khi các nhà đầu tư đánh giá các dữ liệu kinh tế mới nhất và một số báo cáo lợi nhuận doanh nghiệp tích cực. Tâm lý thị trường cũng được đẩy lên cao hơn nhờ dự báo về triển vọng kinh doanh mạnh mẽ từ Micron Technology - được hỗ trợ bởi nhu cầu ứng dụng AI. Nhờ vậy, cổ phiếu của tập đoàn này đóng cửa tăng đến hơn 14%. Về mặt dữ liệu, báo cáo GDP quý II của Mỹ khớp với dự báo sơ bộ, điều này phản ánh nền kinh tế Hoa Kỳ thoát khỏi đại dịch trong tình trạng tốt hơn dự kiến ban đầu. Đồng thời, sự sụt giảm trong số đơn xin trợ cấp thất nghiệp hàng tuần cũng đã nhấn mạnh khả năng phục hồi của thị trường lao động (218K so với dự báo 224K). Dù vậy, các nhà đầu tư chờ đợi bài phát biểu từ Chủ tịch Fed Jerome Powell vào thứ Năm đã không nhận được thêm bất kỳ chi tiết nào về triển vọng kinh tế hoặc hướng đi cho chính sách tiền tệ trong tương lai. Kết phiên:

Chỉ số DXY giảm 0.35% xuống 100.57. Trên thị trường FX, USD chịu áp lực bán mạnh khi thị trường đang xôn xao bàn tán về các biện pháp kích thích của Trung Quốc. Bộ Chính trị cam kết triển khai "chi tiêu cần thiết" để thúc đẩy tăng trưởng GDP 5% trong năm nay và hỗ trợ các ngân hàng lớn cho vay. Các đồng antipodeans dẫn đầu đà tăng trong nhóm G7, hưởng lợi nhiều nhất từ làn sóng kích thích kinh tế mạnh mẽ của Trung Quốc. GBP tăng lên mức cao nhất kể từ năm 2022 khi USD suy yếu. JPY biến động nhẹ trong ngày khi thị trường chuẩn bị cho cuộc bỏ phiếu bầu lãnh đạo của Đảng Dân chủ Tự do (LDP) hôm nay. Thủ tướng mới có thể điều chỉnh lại chính sách kinh tế và gây áp lực lên BOJ về triển vọng lãi suất. Tại Thụy Sĩ, SNB đã cắt giảm lãi suất 25bps xuống 1% trong cuộc họp thứ ba liên tiếp và cảnh báo sẽ hành động nhiều hơn nữa nếu cần thiết trong nỗ lực kiềm chế sức mạnh của đồng franc. USDCHF ban đầu giảm hơn 50 pip sau công bố quyết định.

Vàng tiếp tục tăng tốc lên đỉnh lịch sử mới, ở khoảng 2,685 USD. Kết phiên, vàng tăng 15.90 USD lên 2,672 USD/oz. Trên thị trường nợ, lợi suất 2 năm và 10 năm lần lượt tăng 7.4bp và 1.3bp lên 3.63% và 3.80%. Dầu WTI giảm hơn 2 USD xuống 67.67 USD/thùng. Dầu thô bị bán tháo và giá giảm gần 3% sau khi có một báo cáo từ Financial Times (FT) gợi ý rằng Ả Rập Saudi có thể tập trung vào việc giữ vững hoặc tăng cường thị phần của mình bằng cách giảm giá hoặc tăng sản lượng, trong khi đó Libya đã bổ nhiệm thống đốc NHTW mới, và điều này có thể đóng vai trò quan trọng trong việc tạo điều kiện thuận lợi cho sự hồi phục sản lượng dầu quốc gia.

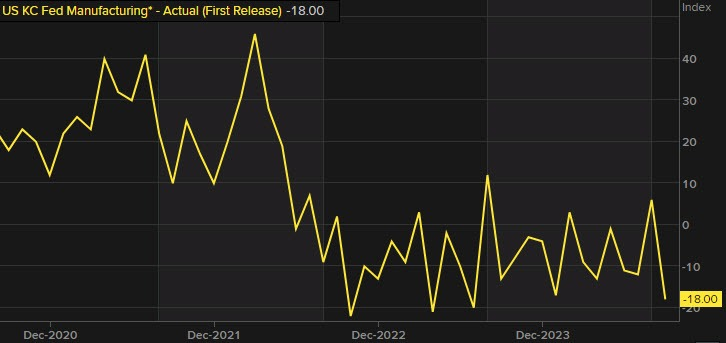

Chỉ số này có sự biến động rất mạnh. Tháng trước, chỉ số này đã tăng từ -12 lên +6. Đây là mức cao nhất kể từ tháng 8 năm 2023 khi chỉ số này đạt +12 trước khi giảm xuống -13 vào tháng 9 năm 2023.

Cựu chủ tịch Fed và Bộ trưởng Tài chính hiện tại Janet Yellen đang phát biểu trên CNBC và chia sẻ rằng:

Quan chức Fed Lisa Cook đang phát biểu và cho biết:

Bà không đề cập đến chính sách tiền tệ hoặc triển vọng kinh tế tại sự kiện tập trung vào AI. Tuy nhiên, nếu năng suất có thể tăng lên, điều đó có thể giúp duy trì lạm phát ở mức thấp và tăng trưởng ở mức cao.

Lợi suất trái phiếu chính phủ kỳ hạn 10 năm của Hoa Kỳ đã tăng lên mức đỉnh kể từ ngày 4 tháng 9. Lợi suất trái phiếu hiện tại là 3.817%, tăng 3.6 điểm cơ bản trong phiên.

Lợi suất trái phiếu đạt mức thấp nhất trong tháng 9 tại 3.599%, kể từ đó, lợi suất đã tăng 21.7 điểm cơ bản. Fed đã cắt giảm lãi suất 50 điểm cơ bản vào ngày 18 tháng 9, lợi suất trái phiếu sau đó đã tăng lên 3.638% trước khi tăng cao hơn và đóng cửa ở mức 3.713% trong phiên.

Chứng khoán Mỹ tăng vọt vào thứ năm sau phiên giao dịch trái chiều, nhờ dữ liệu kinh tế lạc quan của Hoa Kỳ.

S&P 500 tăng 0.7%, đạt đỉnh kỷ lục mới, dẫn đầu là đà tăng của Micron Technology. Chỉ số Nasdaq

tăng 1.2%. Chỉ số Dow Jones tăng 250 điểm, tương ứng 0.6%.

Cổ phiếu Micron tăng vọt 18% sau khi đưa ra triển vọng mạnh mẽ cho quý hiện tại. Kết quả kinh doanh quý thứ tư trong năm tài chính của Micron cũng vượt ước tính của các nhà phân tích. Các cổ phiếu liên quan đến chất bán dẫn khác như Applied Materials và Lam Research đều tăng 6%.

Một loạt dữ liệu kinh tế đã hỗ trợ nền kinh tế Mỹ, làm giảm bớt lo ngại rằng Cục Dự trữ Liên bang cắt giảm lãi suất mạnh tay do nền kinh tế đang chậm lại.

Quan chức Fed đã nhấn mạnh lại phát biểu của bà hôm thứ Ba.

Các quan chức Fed khác như Williams, Cook và Kashkari đều phát biểu hôm nay. Ông Powell cũng sẽ đưa ra một số nhận xét nhưng đây là bài phát biểu được ghi hình từ trước nên được cho là không tác động mạnh đến thị trường. Và thực tế là Chủ tịch Fed Powell đã không đề cập đến chính sách tiền tệ trong bài phát biểu của ông.

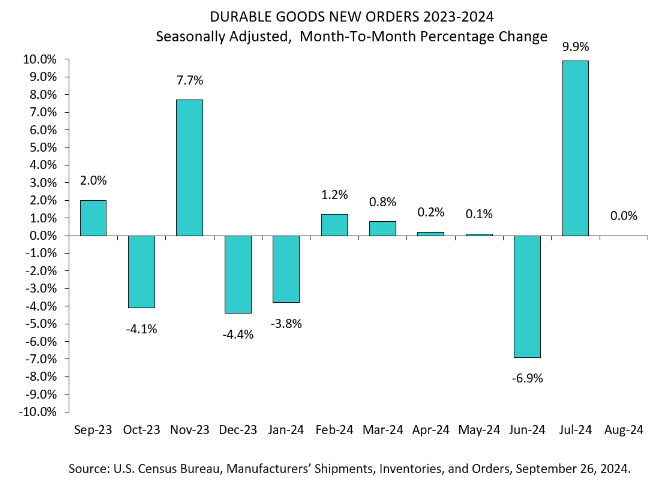

Giá vàng sụt giảm xuống dưới 2660 USD/oz từ mức đỉnh quanh 2685 USD/oz trong phiên, một phần do đồng USD phục hồi sau dữ liệu kinh tế tích cực. Đơn xin trợ cấp thất nghiệp của Hoa Kỳ đã giảm so với ước tính, tín hiệu tích cực cho thị trường lao động, bên cạnh đó, dữ liệu GDP cuối cùng trong quý 2 cũng phù hợp với kỳ vọng và số đơn đặt hàng lâu bên cao hơn nhiều so với dự đoán.

Thị trường đang chờ đợi phát biểu của Chủ tịch Fed Powell để tìm kiếm thêm động lực.

EUR/USD tăng nhẹ trong phiên Mỹ sau khi điều chỉnh xuống gần 1.1120 vào thứ Tư. Cặp tiền này đang phục hồi trước bài phát biểu của Chủ tịch Fed Jerome Powell lúc 20h20 hôm nay. Vào thứ Tư, cặp tiền này đã phải đối mặt với áp lực bán sau khi test quanh vùng trên ngưỡng kháng cự 1.1200 do đồng USD phục hồi. Chỉ số DXY đã ổn định quanh mức đỉnh trong phiên hôm, tiệm cận 101.00.

Bên cạnh Chủ tịch Powell, bảy nhà hoạch định chính sách khác: Chủ tịch Fed Boston Susan Collins, Thành viên Hội đồng Thống đốc Fed Adriana Kugler, Thành viên Hội đồng Thống đốc Fed Michelle Bowman, Chủ tịch Fed New York John Williams, Phó Chủ tịch phụ trách giám sát của Fed Michael Barr, Thành viên Hội đồng Thống đốc Fed Lisa Cook và Chủ tịch Fed Minneapolis Neel Kashkari cũng sẽ phát biểu trong phiên Mỹ hôm nay.

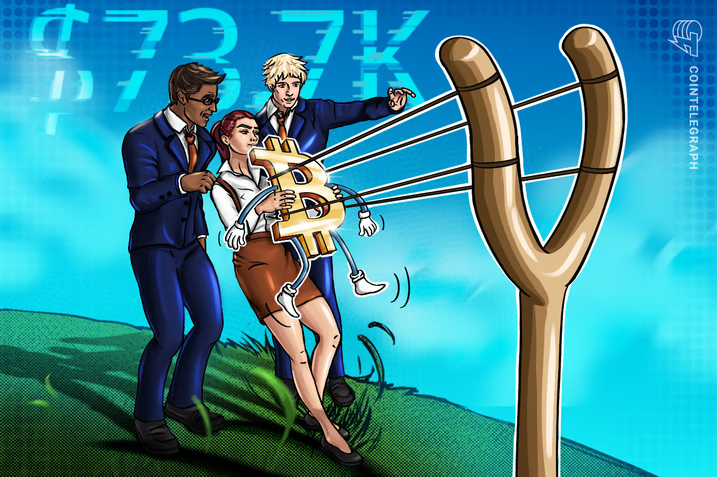

Ryan Lee, Trưởng bộ phận phân tích nghiên cứu của Bitget cho biết: "Nếu lịch sử lặp lại, Bitcoin có khả năng sẽ kiểm tra lại mức cao nhất mọi thời đại là $73,750 từ tháng 10 đến tháng 11 năm nay"

Ngoài ra, Lee giải thích rằng có những dấu hiệu cho thấy Bitcoin "sắp bứt phá trong tháng tới", nhưng với mức độ biến động cao, do tâm lý của các nhà đầu tư trước cuộc bầu cử Hoa Kỳ vào tháng 11 sẽ đóng một vai trò quan trọng.

Ông cũng lưu ý rằng tâm lý của các nhà giao dịch đã lạc quan kể từ khi Fed cắt giảm lãi suất 50 điểm cơ bản và PBoC cũng quyết định cắt giảm 30 điểm cơ bản, khiến các tài sản rủi ro trở nên hấp dẫn hơn.

Tin tức:

Thị trường:

Trung Quốc tiếp tục là tâm điểm chú ý trong tuần này. Bộ Chính trị nước này hôm nay đã tái khẳng định cam kết đối với tất cả các biện pháp đã được thực hiện trong tuần này, thúc đẩy đà tăng mạnh mẽ của các tài sản Trung Quốc. Thị trường chứng khoán Thượng Hải đóng cửa trên mốc 3,000 điểm lần đầu tiên kể từ tháng 6, tăng 3.6%. Chỉ số CSI 300 tăng 4.2% và đã tăng hơn 10% trong tuần này. Điều này đã giúp đồng AUD tăng giá, với tâm lý rủi ro tích cực hơn cũng lan tỏa ra các thị trường khác. EUR/USD giảm xuống 1.1127 sau khi có thông tin cho rằng ECB đang xem xét khả năng cắt giảm lãi suất vào tháng 10, sau đó tăng trở lại mức 1.1155. GBP/USD giữ vững đà tăng lên 1.3380. USD/JPY đã kiểm tra mốc 145.00 vào đầu phiên giao dịch tại châu Á nhưng hiện đã giảm xuống 144.23.

SNB đã quyết định cắt giảm lãi suất chính sách 25 điểm cơ bản. Quyết định này đã giúp củng cố đà tăng nhẹ của đồng CHF, với việc các nhà giao dịch vẫn kỳ vọng SNB sẽ cắt giảm lãi suất thêm hai lần nữa, mỗi lần 25 điểm cơ bản, vào tháng 6 năm sau.

Thị trường chứng khoán tăng điểm do các nhà đầu tư được khích lệ bởi niềm tin vào thị trường Trung Quốc. Hợp đồng tương lai S&P 500 tăng 0.8%, trong khi các chỉ số chứng khoán châu Âu đều tăng hơn 1%.

Giá vàng tiếp tục tăng và hiện đang giao dịch ở mức cao kỷ lục mới gần $2,680 USD. Đà tăng của vàng vẫn chưa có dấu hiệu dừng lại.

XAU/USD tăng mạnh, phá vỡ mức đỉnh trước đó và đạt kỷ lục mới là $2,680/ounce vào thứ Năm. Các yếu tố chính thúc đẩy đà tăng này bao gồm lãi suất toàn cầu giảm, leo thang xung đột ở Trung Đông và đồng USD suy yếu do kỳ vọng Fed sẽ tiếp tục nới lỏng chính sách tiền tệ.

Quyết định cắt giảm lãi suất của PBoC, Riksbank Thụy Điển và NHTW Cộng hòa Séc trong những ngày gần đây có lợi cho vàng vì nó làm giảm chi phí cơ hội của việc nắm giữ tài sản không sinh lãi, khiến vàng trở nên hấp dẫn hơn đối với các nhà đầu tư.

Một yếu tố thúc đẩy đà tăng của vàng là sự leo thang xung đột giữa Israel và Hezbollah. Hôm thứ Tư, người đứng đầu Lực lượng Phòng vệ Israel, Herzi Halevi, đã nói với quân đội của mình ở miền bắc Israel rằng họ nên chuẩn bị cho một cuộc tấn công trên bộ vào Lebanon. Nếu một cuộc xâm lược như vậy diễn ra, nó sẽ làm gia tăng tâm lý ngại rủi ro và thúc đẩy dòng vốn trú ẩn an toàn vào kim loại quý này.

James Rossiter, nhà kinh tế của TDS, lưu ý rằng các yếu tố cơ bản ủng hộ việc tạm dừng hành động vào tháng 10, nhưng bằng chứng cho thấy kinh tế khu vực Eurozone đang suy yếu nhanh chóng:

HĐTL chứng khoán Mỹ tiếp tục tăng điểm sau những bình luận từ Bộ Chính trị Trung Quốc, củng cố niềm tin của thị trường về các biện pháp kích thích kinh tế được công bố trong tuần này.

HĐTL S&P 500 đã tăng 0.3% trong phiên giao dịch tại châu Á và mở rộng mức tăng lên 0.8% sau thông tin từ Trung Quốc. Cổ phiếu công nghệ, đặc biệt là Nvidia, đang dẫn đầu đà tăng, với hợp đồng tương lai Nasdaq tăng 1.4%.

Các nhà đầu tư đang cảm thấy tự tin hơn về khả năng "hạ cánh mềm" của các nền kinh tế lớn. Niềm tin vào các biện pháp kích thích của Trung Quốc cũng góp phần tạo nên tâm lý tích cực cho thị trường vào cuối tháng 9.

Theo hai nguồn tin, Trung Quốc có kế hoạch phát hành trái phiếu chính phủ đặc biệt trị giá khoảng 2 nghìn tỷ nhân dân tệ (284.43 tỷ USD) trong năm nay như một phần của gói kích thích tài khóa mới, bổ sung vào một loạt các biện pháp để chống lại áp lực giảm phát mạnh và tăng trưởng kinh tế đang chững lại

Trong đó, MOF sẽ phát hành 1,000 tỷ nhân dân tệ trái phiếu chính phủ đặc biệt chủ yếu để kích thích tiêu dùng trong bối cảnh lo ngại ngày càng tăng về sự phục hồi kinh tế sau COVID-19 đang chững lại. Một phần số tiền thu được của MOF thông qua trái phiếu đặc biệt, sẽ được sử dụng để tăng trợ cấp cho việc mua mới hàng tiêu dùng và nâng cấp thiết bị kinh doanh quy mô lớn. Số tiền thu được cũng sẽ được sử dụng để cung cấp trợ cấp hàng tháng khoảng 800 nhân dân tệ, tương đương 114 USD, cho mỗi đứa trẻ tất cả các hộ gia đình có từ hai con trở lên, không bao gồm con đầu lòng.

Trung Quốc cũng đặt mục tiêu huy động thêm 1,000 tỷ nhân dân tệ thông qua việc phát hành trái phiếu chính phủ đặc biệt và có kế hoạch sử dụng số tiền thu được để giúp chính quyền địa phương giải quyết vấn đề nợ nần của họ.

Triển vọng kinh tế ảm đạm là nguyên nhân chính cho sự thay đổi trong dự báo của định chế tài chính này:

Tuy nhiên, với báo cáo mới nhất được công bố cách đây hơn một giờ, Deutsche Bank có thể phải xem xét lại dự báo của mình.

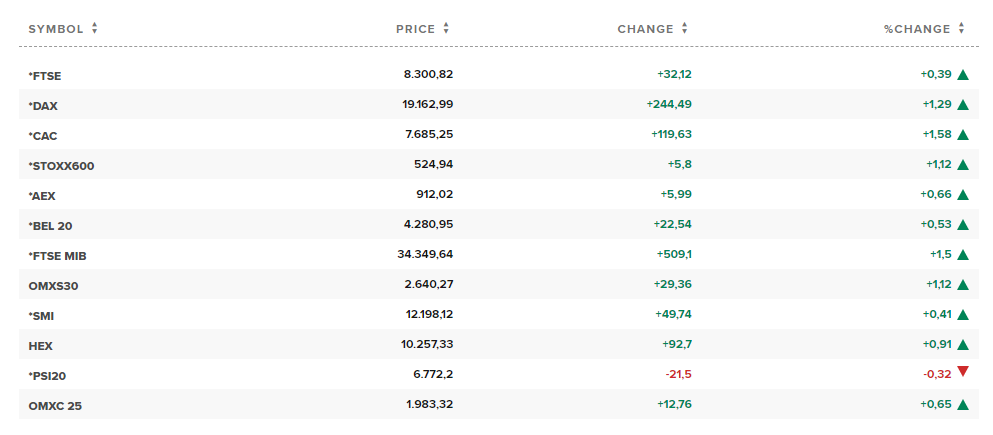

Cổ phiếu châu Âu tăng cao hơn vào sáng thứ Năm, được thúc đẩy bởi mức tăng tại các thị trường châu Á - Thái Bình Dương.

Chỉ số Stoxx 600 tăng khoảng 1% vào khoảng 10:08 sáng theo giờ London, với hầu hết các ngành và sàn giao dịch chứng khoán lớn đều tăng.

Cổ phiếu khai khoáng dẫn đầu mức tăng, với 3,.4%, trong khi cổ phiếu công nghệ và hàng gia dụng đều tăng khoảng 3%.

Tuy nhiên, cổ phiếu dầu khí đã giảm hơn 2.6% khi giá dầu thô giảm sau báo cáo của Financial Times rằng Ả Rập Xê Út đang chuẩn bị hủy bỏ mục tiêu giá dầu không chính thức ở 100 USD/thùng. Các công ty năng lượng bao gồm BP, Shell và TotalEnergies đều giao dịch ở mức giảm 3% vào thứ Năm.

Sự khởi đầu tương đối lạc quan cho ngày giao dịch của châu Âu diễn ra sau khi các thị trường châu Á - Thái Bình Dương tăng qua đêm, với các thị trường trong khu vực dẫn đầu là Nikkei 225 của Nhật Bản và các thị trường Trung Quốc mở rộng mức tăng.

Nikkei của Nhật Bản tăng 2.12%, trong khi Topix tăng 1.65%, khi BoJ công bố biên bản cuộc họp tháng 7. CSI 300 kéo dài chuỗi tăng điểm lên ngày thứ bảy liên tiếp.

Xem xét các cổ phiếu riêng lẻ ở châu Âu, cổ phiếu của tập đoàn xa xỉ Pháp Kering đã tăng lên mức cao nhất của chuẩn mực khu vực. Hiệu suất cổ phiếu của tập đoàn thời trang này đã giảm trong những tháng gần đây trong bối cảnh lo ngại về nhu cầu ở Trung Quốc. Tuy nhiên, cổ phiếu Kering đã tăng hơn 6% vào thứ năm.

Trong khi đó, cổ phiếu của H&M đã giảm 4% sau khi nhà bán lẻ quần áo này công bố lợi nhuận hoạt động không đạt mục tiêu và từ bỏ mục tiêu biên lợi nhuận. Công ty niêm yết tại Stockholm này nằm trong số những cổ phiếu hoạt động kém nhất trên Stoxx 600 trong các giao dịch buổi sáng.

SNB cắt giảm lãi suất

SNB đã cắt giảm lãi suất 25 bps đưa lãi suất chính sách xuống mức 1.0%. Động thái này đã được dự đoán rộng rãi, đánh dấu lần cắt giảm lãi suất thứ ba của SNB trong năm 2024.

Trong khi đó, tại Hoa Kỳ, hợp đồng tương lai Dow Jones tăng nhẹ vào thứ Năm sau khi chỉ số này phá vỡ chuỗi tăng 4 ngày liên tiếp. Các nhà giao dịch sẽ theo dõi chặt chẽ báo cáo về số đơn xin trợ cấp thất nghiệp.

Các nhà kinh tế được Dow Jones thăm dò dự đoán sẽ có 223,000 đơn xin trợ cấp thất nghiệp lần đầu được nộp trong tuần kết thúc vào ngày 21 tháng 9. Số liệu chính thức về GDP quý 2 cũng sẽ được công bố vào buổi sáng.

Một số quan chức của Fed cũng dự kiến sẽ phát biểu vào thứ Năm, bao gồm Chủ tịch Jerome Powell và Chủ tịch Fed New York John Williams.

Cập nhật chỉ số chứng khoán châu Âu:

Dự báo kinh tế chung cho mùa thu hiện cho thấy các viện kinh tế dự kiến GDP Đức sẽ giảm 0.1% vào năm 2024. Dự báo trước đó của họ là GDP Đức sẽ tăng trưởng 0.3% trong năm nay. Mức giảm dự kiến hiện tại sẽ theo sau mức giảm 0.3% trong GDP đã thấy vào năm ngoái.

"Ngoài suy thoái kinh tế, nền kinh tế Đức cũng đang bị đè nặng bởi sự thay đổi về cấu trúc. Công nghiệp khử cacbon, số hóa và thay đổi nhân khẩu học - cùng với sự cạnh tranh mạnh mẽ hơn với các công ty từ Trung Quốc - đã kích hoạt các quá trình điều chỉnh cấu trúc đang làm giảm triển vọng tăng trưởng dài hạn của nền kinh tế."

Chủ tịch SNB Jordan cho biết:

Thực ra, ngôn từ của chủ tịch Jordan không thay đổi nhiều so với tháng 6. Khi đó, SNB lưu ý về việc điều chỉnh chính sách thêm nữa có thể là cần thiết. Bây giờ, họ nói rõ hơn rằng cắt giảm lãi suất thêm nữa có thể là cần thiết. Nhưng tất cả chỉ là trên ngôn từ, không thể nghi ngờ rằng họ đang đề cập đến việc cắt giảm lãi suất vào tháng 6.

Thông báo từ Jordan chỉ cho thị trường biết rằng SNB sẽ ở đó nếu họ cảm thấy đồng franc đang vượt quá giá trị. Nhưng bằng cách không kết luận đồng franc đang được định giá quá cao, điều này có thể khiến các nhà giao dịch nghĩ rằng SNB sẽ không quá cứng nhắc trong vấn đề này.

Tỷ lệ đặt cược ECB cắt giảm lãi suất 25 bps trong tháng tới hiện ở mức ~80%. Trong hai cuộc họp còn lại, các nhà giao dịch hiện đang định giá tổng cộng khoảng ~48 bps lãi suất cắt giảm. Nhưng công bằng mà nói, đó chỉ là một bước tiến nhẹ so với đầu tuần này, khi họ thấy khoảng ~46 bps lãi suất cắt giảm vào cuối năm.

Vì vậy, đây không phải là vấn đề lớn vì các nhà đầu tư đã thúc đẩy điều này sau chuỗi dữ liệu yếu hơn của Eurozone kể từ đầu tuần này.

Nhìn về năm tới, các nhà giao dịch đang định giá khoảng ~142 bps lãi suất cắt giảm vào tháng 6. Bao gồm cả hai cuộc họp còn lại trong năm, ECB sẽ họp sáu lần tính tới thời điểm đó. Về bản chất, các nhà giao dịch đang định giá mức cắt giảm lãi suất 25 bps tại hầu hết tất cả các cuộc họp cho đến lúc đó.

Chủ tịch SNB Jordan cho biết:

Ông Jordan chủ yếu lặp lại tuyên bố chính sách trong phần lớn thời gian. USD/CHF giảm 0.1% trong ngày xuống 0.8490 nhưng đã giảm ít nhất là so với mức đáy 0.8458 trước đó sau quyết định của SNB.

Cung tiền M3 của Eurozone trong tháng 8 tăng 2.9% so với cùng kỳ năm trước, vượt mức dự kiến 2.6%.

Mức tăng trong tháng 7 ở 2.3%.