Bitcoin giảm mạnh xuống gần 66,000 USD

- Bitcoin giảm mạnh xuống gần 66,000 USD

- ETH cũng giảm xuống dưới $3,370.

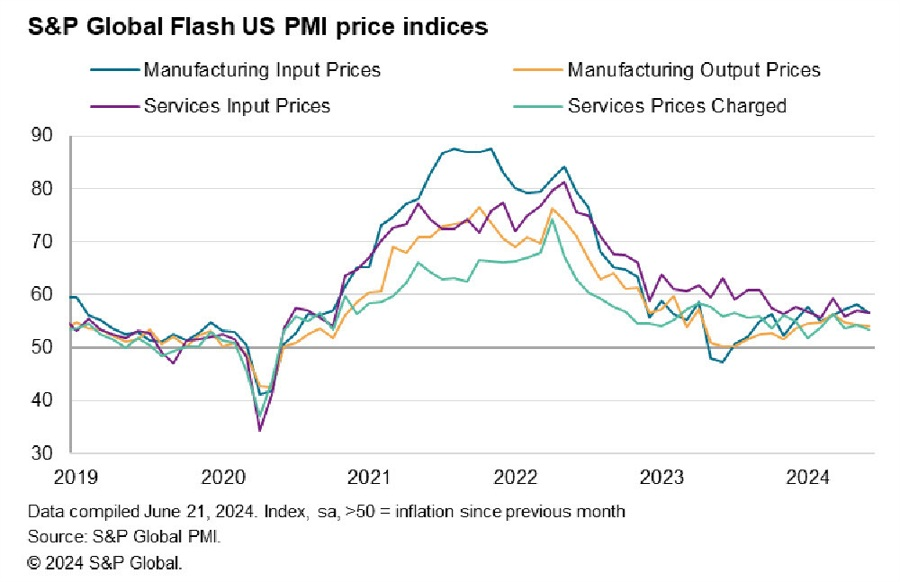

Tiền điện tử đã gặp một số áp lực sau dữ liệu mạnh mẽ ở Mỹ vào thứ Hai, điều này gây ra nhiều rủi ro phức tạp.

Tiền điện tử đã gặp một số áp lực sau dữ liệu mạnh mẽ ở Mỹ vào thứ Hai, điều này gây ra nhiều rủi ro phức tạp.

Theo dữ liệu từ Santiment, tổng số giao dịch của các cá voi Bitcoin (vượt quá 100,000 USD) ở mức 9,923 trong hai ngày qua, giảm 42% so với 17,091 giao dịch được ghi nhận trong hai ngày trước đó. Sự sụt giảm này diễn ra trong bối cảnh giá Bitcoin (BTC) giảm từ $64,685 xuống chỉ còn $61,000 ở thời điểm hiện tại.

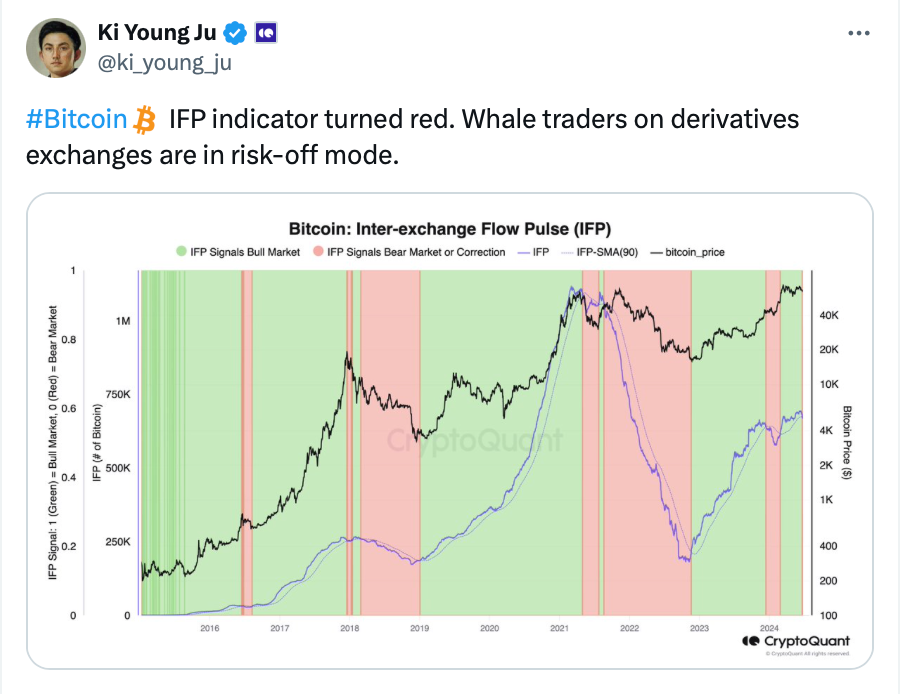

Bên cạnh đó, các nhà giao dịch lớn ở thị trường tương lai cũng đang thể hiện tâm lý risk-off ngày càng gia tăng, theo Giám đốc điều hành của CryptoQuant, Ki Young Ju.

Các quỹ ETF Bitcoin giao ngay cũng ghi nhận chuỗi bán ròng trong sáu ngày giao dịch vừa qua, theo dữ liệu của Farside, với mức bán ròng lớn nhất trong sáu ngày là 226.2 triệu USD vào ngày 13/6.

Tuy vậy, một vài nhà phân tích đang tìm đến các dấu hiệu lạc quan đối với giá Bitcoin.

Chuyên gia phân tích hàng đầu của Glassnode, James Check, còn được gọi là "Checkmatey", đã viết trong một bài đăng trên X vào ngày 23 tháng 6 rằng "Tỷ lệ Rủi ro của phe bán đã đạt đến mức cho thấy đây là thời điểm thị trường cần những đợt điều chỉnh". Ông cũng giải thích rằng Bitcoin sẽ cần "tìm một phạm vi giá mới để kích thích sự sợ hãi, tham lam, hoảng loạn hoặc hưng phấn của nhà đầu tư"

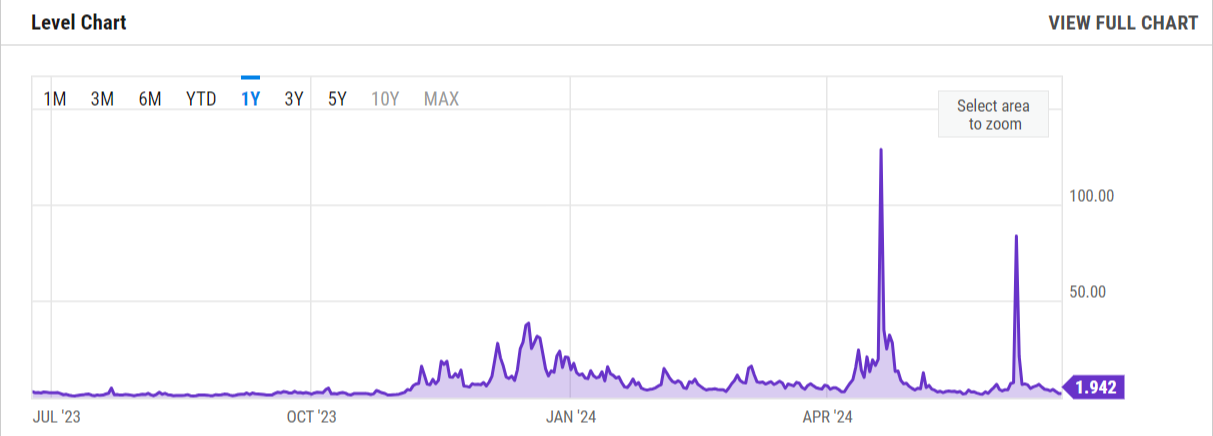

Trong năm 2024, phí giao dịch Bitcoin vẫn ở mức tương đối thấp, đặc biệt là kể từ sự kiện halving Bitcoin vào tháng 4. Phí giao dịch Bitcoin và Ether đã giảm xuống mức thấp nhất trong vài tháng qua, khi thị trường tiền điện tử trải qua một trong những tuần đẫm máu nhất của năm 2024.

Vào ngày 23/06, phí giao dịch Bitcoin trung bình đạt mức $1.93 cho mỗi giao dịch, mức thấp nhất kể từ tháng 10 năm 2023. Mức phí thấp là dấu hiệu cho thấy hoạt động mạng lưới giảm và ít cạnh tranh hơn.

Biểu đồ phí giao dịch Bitcoin. Nguồn: Ycharts

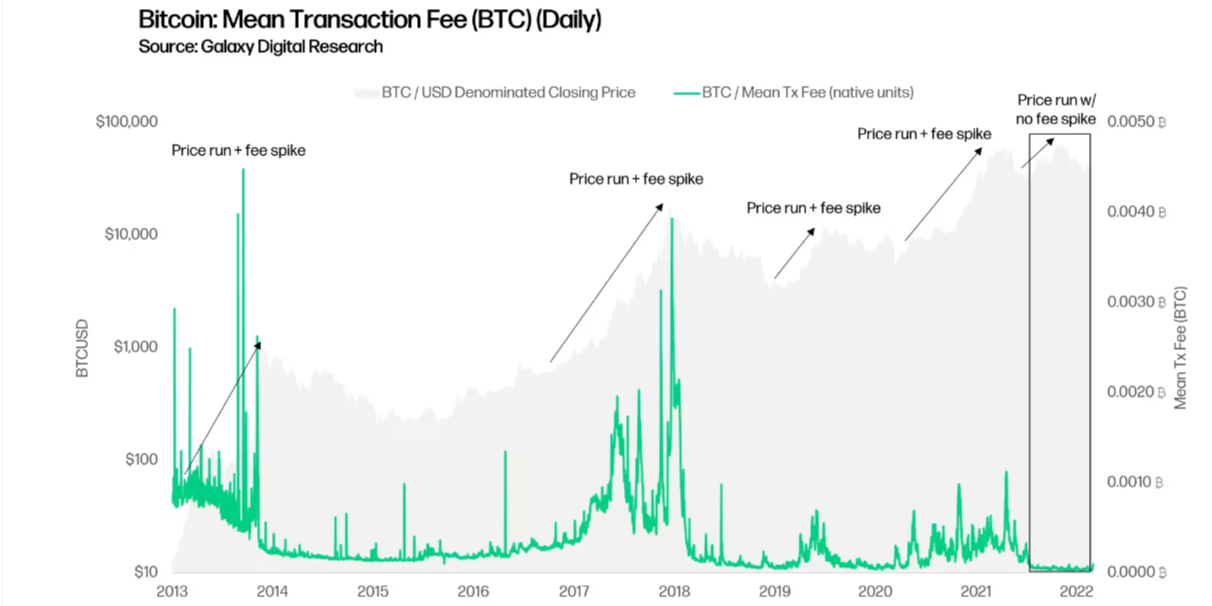

Có thể thấy, phí giao dịch trên mạng lưới Bitcoin thường tăng vọt trong thời gian thị trường biến động mạnh, đặc biệt là khi giá tăng, dẫn đến sự cạnh tranh ngày càng gay gắt cho không gian khối.

Do đó, mọi giai đoạn tăng giá lớn kể từ năm 2012 đều dẫn đến sự gia tăng tương ứng về phí, ngoại trừ đợt tăng giá năm 2021.

Biểu đồ phí giao dịch BTC với giá cao nhất. Nguồn: Galaxy Digital

Phí gas ETH gần chạm mức đáy lịch sử

Mặt khác, phí gas Ether (ETH) cũng đã đạt mức đáy mới là 1 gwei.

Biểu đồ phí gas ETH. Nguồn: unnawut

Phí gas thấp trên Ethereum được cho là đến từ việc chuyển từ mạng lưới cơ sở của Ethereum sang mạng lưới layer 2 sau bản nâng cấp Dencun vào tháng 3. Kể từ bản nâng cấp Dencun, giá gas trung bình trên Ethereum đã giảm khoảng 92%.

Biểu đồ phí mạng ETH L2. Nguồn: Layer2 Insider

Phí giao dịch trên hai mạng lưới tiền điện tử hàng đầu chạm đáy trong thời điểm thị trường tiền điện tử đang trải qua một trong những tuần tồi tệ nhất của năm 2024. Thị trường tiền điện tử đã chứng kiến sự tăng trưởng đáng kể trong suốt sáu tháng qua, với các đồng tiền hàng đầu như Bitcoin và một vài altcoin đạt mức đỉnh mọi thời đại.

Tuy nhiên, trong vài tuần qua, phe bán đã nắm quyền kiểm soát, thanh lý hàng tỷ đô la từ thị trường phái sinh và khiến các nhà đầu tư nắm giữ tài sản cơ sở cũng phải chịu khoản lỗ nặng nề. Giá Bitcoin phá vỡ mức hỗ trợ $63,000 trong khi một số altcoin khác mất giá tới hai chữ số phần trăm.

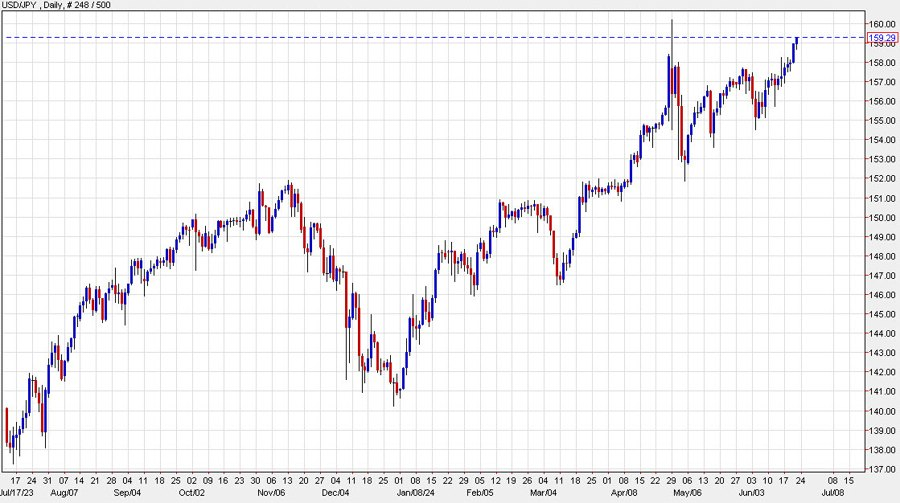

Tiếp tục là những biến động mạnh khi cặp tiền này tiến gần đến ngưỡng giá mà chính phủ Nhật Bản có thể tiến hành can thiệp. Cặp tiền này vừa có một cú giảm chớp nhoáng xuống 158.75 trước khi quay lại quanh mức 159.15-30.

Trong giai đoạn trước, cũng có những biến động giá như vậy khi USD/JPY tiến dần tới mốc 155.00. Tuy nhiên, cuối cùng hành động giá đó đã được giải quyết với đà tăng mạnh mẽ hơn sau đó, trước khi Tokyo quyết định can thiệp ở mức 160.00.

Mặc dù vậy, nhiều khả năng các quan chức Nhật Bản cho rằng sẽ quá vội vàng khi có hành động can thiệp vào lúc này.

Lượng đơn đặt hàng ngành sản xuất tại Anh tiếp tục giảm trong tháng 6 nhưng với tốc độ chậm hơn so với tháng trước. Kỳ vọng về thặng dư sản lượng cũng tăng lên 13 so với mức 7 trước đó, đánh dấu con số cao nhất kể từ tháng 10 năm ngoái. CBI cho rằng đà phục hồi sẽ tiếp tục trong mùa hè

Nhưng cuối tuần qua, Phó Chủ tịch điều hành Uỷ ban châu Âu Valdis Dombrovskis và Bộ trưởng Thương mại Trung Quốc Vương Văn Đào đã thảo luận và nhất trí khởi động lại các cuộc đàm phán thương mại sau những căng thẳng gần đây nhất.

Hôm nay, Thời báo Hoàn Cầu đưa tin Trung Quốc đang kêu gọi EU xóa bỏ các khoản thuế nêu trên trước khi chúng có hiệu lực. Theo các quan chức Trung Quốc, đó sẽ là "kết quả tốt nhất có thể đạt được". Tuy nhiên, EU khó có thể nhượng bộ trừ khi có sự thay đổi đáng kể đối với chính sách thương mại mà họ cho là "quá đáng và không công bằng" của Trung Quốc.

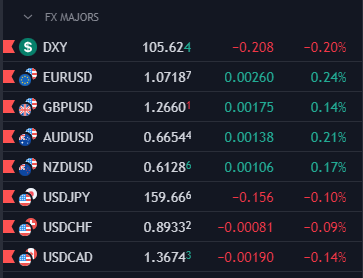

Lịch trình kinh tế phiên Âu khá trầm lắng. USD giảm trên diện rộng vào đầu tuần mới sau khi tăng mạnh so với các đồng tiền chính vào thứ Sáu tuần trước. USS/JPY áp sát 160 - mốc tỷ giá được cho là Nhật Bản có thể can thiệp để hạn chế JPY mất giá.

Về mặt dữ liệu, môi trường kinh doanh của Đức xấu đi trong tháng 6, không đạt được ước tính trong cả ba báo cáo. Đây là một tín hiệu xấu cho thấy tâm lý kinh tế ảm đạm vào cuối quý II do bất ổn chính trị gần đây. EUR/USD không có phản ứng đáng kể với dữ liệu trên và tiếp tục vững đà tăng trên 1.0700.

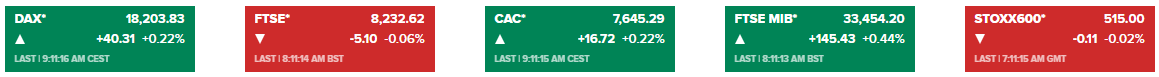

Chứng khoán châu Âu tăng cao hơn sau khi mở cửa trái chiều vào đầu phiên do khẩu vị rủi ro ảm đạm. Chỉ số FTSE MIB của Ý dẫn đầu đà tăng với hơn 1.2%.

Cập nhật các thị trường khác:

EUR/USD tiếp tục giao dịch trong biên độ hẹp, trên mốc 1.0700 trong phiên Âu Chỉ số môi trường kinh doanh Ifo tháng 6 tại Đức giảm từ 89.3 xuống 88.6 đã làm giảm bớt động lực tăng của EUR.

Hỗ trợ quan trọng là 1.0670, với mức Fibo 78.6% của pha tăng từ đáy tháng 4 đến đỉnh tháng 6. Nếu giảm vượt ngưỡng kỹ thuật này, phe bán có thể gia tăng vị thế, với mục tiêu tiếp theo là mốc 1.0600.

Trái lại, kháng cự trước mắt là 1.0700, sau đó là vùng 1.0730/40 (mức Fibo 61.8% và đường MA 50) và 1.0760, mức Fibo 50% của cùng pha tăng trên.

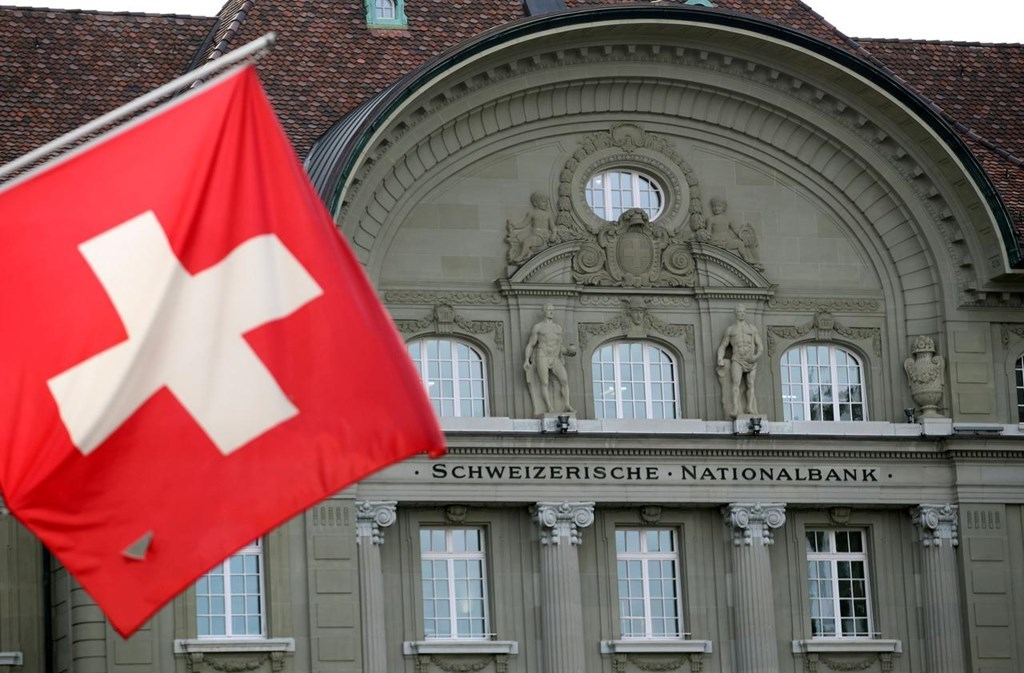

Tổng tiền gửi không kỳ hạn tại SNB trong tuần tính đến ngày 24/06:

Tổng tiền gửi không kỳ hạn tiếp tục giảm xuống trong tuần qua, với xu hướng kéo dài từ tháng 4 đến nay. Nếu có động thái bất đường, điều này có thể được giải thích là do SNB tiến hành can thiệp ngoại hối - tức là bán ngoại tệ để đổi lấy đồng CHF với mục tiêu nâng cao giá trị tiền tệ để chống lạm phát nhập khẩu.

Môi trường kinh doanh của Đức xấu đi trong tháng 6, không đạt được ước tính trong cả ba báo cáo. Đây là một tín hiệu xấu cho thấy tâm lý kinh tế ảm đạm vào cuối quý II do bất ổn chính trị gần dây.

USD/JPY giao dịch quanh 159.70 trong phiên Âu. Trên khung D1, xu hướng chính vẫn đang là tăng, với chỉ báo RSI áp sát ngưỡng 70 và hiện cặp tiền đang kiểm tra biên trên của Kênh giá tăng. Phá qua kháng cự này sẽ củng cố cho tâm lý của phe mua và mở rộng đà tăng lên 160.32 - đỉnh hơn 30 năm được thiết lập vào đầu tháng 4.

Trái lại, hỗ trợ trước mắt là đường EMA 9 ngày ở mức 158.42. Giảm vượt hỗ trợ này có thể gia tăng áp lực bán và đẩy cặp tiền về biên dưới của Kênh giá tăng quanh 155.60, với mục tiêu tiếp theo là 152.80.

Chứng khoán châu Âu mở cửa trái chiều vào đầu tuần mới khi các nhà đầu tư chờ đợi dữ liệu kinh tế mới và quyết định lãi suất từ các ngân hàng Eurozone.

Thị trường châu Âu đã trải qua một tuần giao dịch đầy biến động khi các nhà đầu tư đánh giá một số quyết định chính sách và dữ liệu của các NHTW, bao gồm việc SNB tiếp tục nới lỏng và BoE giữ nguyên lãi suất. Trong tuần này, thị trường sẽ đón nhận được quyết định từ NHTW Thụy Điển và Thổ Nhĩ Kỳ, trong khi dữ liệu trọng tâm là GDP của Tây Ban Nha và Ý vào thứ Sáu.

Lịch trình kinh tế trong phiên Âu hôm nay không có nhiều điều đáng chú ý. Thị trường sẽ chờ đợi bài phát biểu của quan chức Fed Waller và dữ liệu IFO tháng 6 của Đức. Sang đến phiên Mỹ, trọng tâm sẽ chuyển sang Chỉ số sản xuất Fed Dallas và các bình luận của các thành viên Hội đồng chính sách Schnabel và Daly.

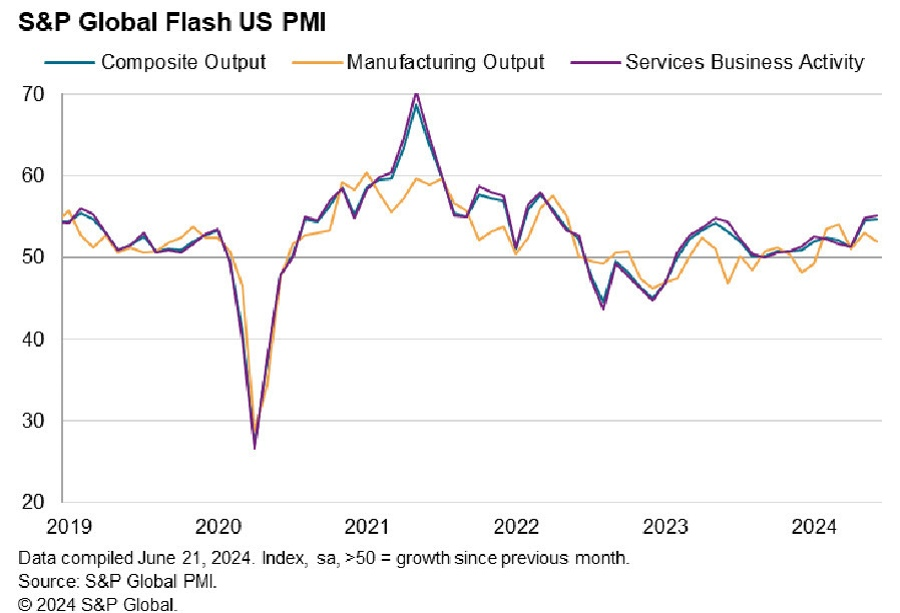

Thị trường sẽ tiếp tục diễn biến theo dư âm từ báo cáo PMI mạnh mẽ trong tháng 5 tại Hoa Kỳ, phản ánh tăng trưởng vững vàng trong bối cảnh lạm phát hạ nhiệt. Đây sẽ là tin tốt cải thiện khẩu vị rủi ro trong thời điểm hiện tại.

Mặc dù biến động của USDJPY không quá đáng chú ý, nhưng hiện cặp tỷ giá đang quay trở lạ kiểm tra mốc 160 - ngưỡng kỹ thuật mà BoJ đã tiến hành can thiệp vào cuối tháng 4. Các nhà đầu tư đang đặt ra câu hỏi rằng liệu Nhật Bản có hành động ở mốc 160 hay không?

Một vấn đề khác là nước này đã thất bại trong việc thuyết phục thị trường về động lực thay đổi các nguyên tắc cơ bản. BoJ cuối cùng cũng loại bỏ chính sách lãi suất âm, nhưng họ còn mở ra nhiều hy vọng hơn thế. Phần lớn những người nắm giữ JPY đã thất vọng vì sự thiếu táo bạo của Thống đốc Ueda vào năm 2023, và dường như tâm lý này cũng sẽ tiếp tục lan sang năm 2024.

Với áp lực lạm phát giảm bớt, BOJ khó lòng có đủ căn cứ để thắt chặt chính sách nhiều hơn nữa - ít nhất là ở thời điểm hiện tại. Câu chuyện vẫn có thể vẫn thay đổi vào cuối năm nay, nhưng về cơ bản, các nhà hoạch định đang kỳ vọng vào một bước tiến mới.

Và cho đến khi BoJ thực sự hành động, JPY vẫn sẽ tiếp tục mất giá.

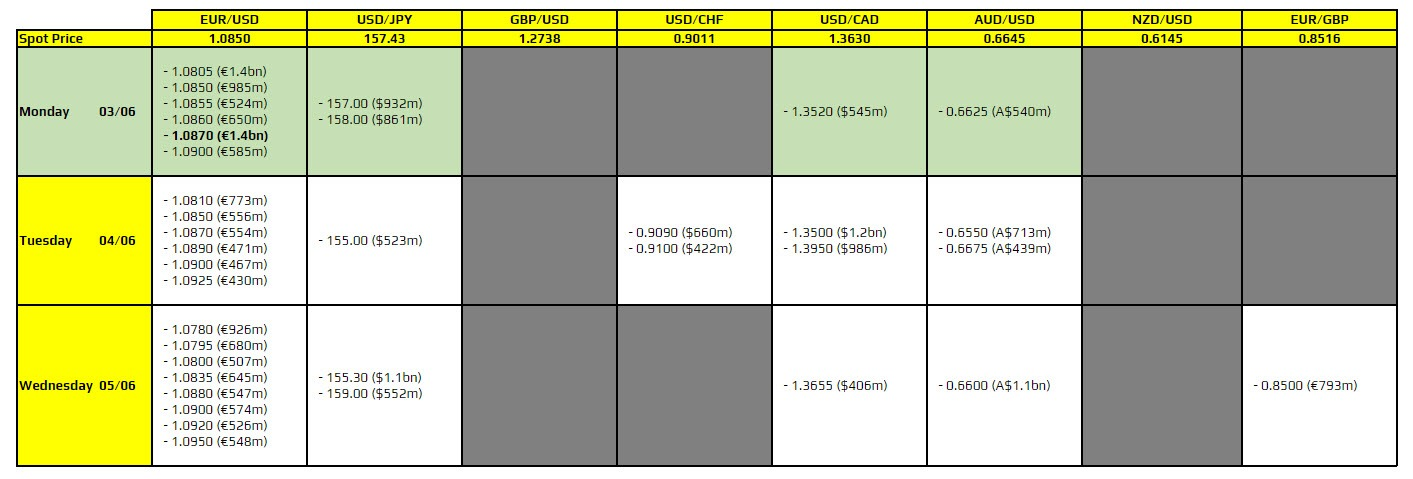

EUR/USD: Quyền chọn hết hạn ở mức 1.0690-1.0700. Điều này có thể sẽ hạn chế sự biến động của cặp tiền này trong phiên giao dịch hôm nay.

USD/CHF: Quyền chọn hết hạn ở mức 0.8910. Mức này cùng với đường MA200 giờ tại 0.8907 có thể hỗ trợ cặp USD/CHF. Nhìn chung, cặp tiền này đang "chật vật" giữa đường MA100 ngày (0.8967) và MA200 ngày (0.8895).

USD/CAD: Quyền chọn hết hạn ở mức 1.3700. Mặc dù mức này không mang nhiều ý nghĩa về mặt phân tích kỹ thuật, nhưng kết hợp với đường MA100 giờ tại 1.3708, nó có thể giúp hạn chế biến động của USD/CAD trước khi hết hạn quyền chọn vào cuối ngày hôm nay.

Đối với chứng khoán châu Âu, thị trường đang cảnh giác trước những bất ổn chính trị khi buổi thảo luận đầu tiên của cuộc bầu cử Pháp diễn ra vào ngày 30/6.

Chỉ số FTSE của Vương quốc Anh dự kiến sẽ mở cửa thấp hơn 23 điểm xuống 8,213, DAX của Đức giảm 17 điểm xuống 18,160, CAC 40 của Pháp lao dốc 32 điểm xuống 7,602 và FTSE MIB của Ý tăng cao hơn 69 điểm lên mức 33,511, theo IG.

EUR/USD chật vật dưới mốc 1.0700 và chịu áp lực bởi sự kết hợp của nhiều yếu tố. Những bất ổn chính trị ở châu Âu, cùng với chỉ số PMI không mấy lạc quan của khu vực đồng Euro hôm thứ Sáu, dường như đang đè nặng lên đồng Euro. Lập trường diều hâu của Fed đã nâng USD lên mức đỉnh trong nhiều tuần và tiếp tục gây áp lực lên cặp tiền này.

Giá vàng phục hồi nhẹ trong phiên Á vào thứ Hai sau khi thoái lui từ mức đỉnh trong hai tuần vào thứ Sáu. Bất chấp quan điểm diều hâu của Fed, cũng như dự báo chỉ cắt giảm lãi suất một lần vào năm 2024, thị trường vẫn đang kỳ vọng khả năng Fed thực hiện hai đợt cắt giảm lãi suất trong năm nay trong bối cảnh áp lực lạm phát giảm bớt. Điều này cùng với những căng thẳng và bất ổn chính trị ở châu Âu, đã hỗ trợ cho tài sản trú ẩn an toàn như vàng.

Nhà đầu tư đang chờ đợi dữ liệu PCE của Mỹ vào cuối tuần này.

USD/CAD đứt mạch chuỗi giảm kéo dài 6 phiên, giao dịch quanh mức 1.3700 trong phiên Á vào thứ Hai. Vào thứ Sáu, chỉ số PMI của Hoa Kỳ cao hơn kỳ vọng đã thúc đẩy đồng USD, củng cố cặp USD/CAD.

Chỉ DXY đã tăng cao hơn do các quan chức Fed trì hoãn thời điểm cắt giảm lãi suất trong năm nay. Chủ tịch Fed Minneapolis Neel Kashkari hôm thứ Năm đã lập luận rằng có thể sẽ mất một hoặc hai năm để đưa lạm phát trở lại mục tiêu 2%, theo Reuters.

Theo CME FedWatch Tool, nhà đầu tư đang dự đoán gần 65.9% khả năng Fed sẽ cắt giảm lãi suất vào tháng 9, giảm so với 70.2% một tuần trước.

Mặc dù các đồng tiền chính đang dao động trong biên độ hẹp, nhưng cặp USD/JPY vẫn đang thu hút sự chú ý khi tiếp tục tiến gần đến mốc 160.00. Điều này có thể khiến nhà chức trách Nhật Bản can thiệp để hạn chế đồng Yên mất giá sâu hơn nữa.

Sau loạt cuộc họp của các ngân hàng trung ương trong tháng này, tuần giao dịch sắp tới có vẻ sẽ yên ắng hơn một chút. Tuy nhiên, những dữ liệu quan trọng của Mỹ sẽ được công bố vào cuối tuần, điều này có thể ảnh hưởng đến thị trường trước khi bước sang tháng 7.

Những sự kiện đáng chú ý trong ngày hôm nay:

Thị trường khởi đầu tuần khá trầm lắng trong phiên Á, khi rất ít thông tin tác động đến thị trường và không có nhiều biến động mạnh mẽ.

Hầu hết các hợp đồng tương lai chứng khoán đều giảm nhẹ, sau đó đã phục hồi một chút, nhưng vẫn đang giảm so với phiên trước.

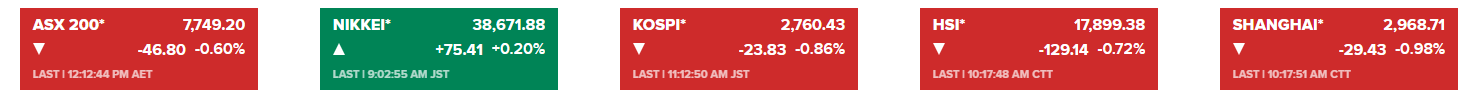

Chứng khoán châu Á giảm nhẹ, khi chứng khoán Úc, Hàn Quốc, Hồng Kong và Trung Quốc đều chìm trong sắc đỏ.

Hàng hóa có diễn biến trái chiều. Giá dầu WTI và Brent gần như đi ngang, trong khi khí tự nhiên giảm. Kim loại như đồng và quặng sắt cũng lao dốc, kim loại quý như vàng và bạc tăng, trong khi bạch kim giảm.

Trái phiếu phần lớn tăng nhẹ, nhưng biên độ biến động nhỏ và lợi suất vẫn tiệm cận mức đáy của tuần trước.

CHF là đồng tiền mạnh nhất trong khi AUD yếu nhất trong phiên Á hôm nay. Quan chức Nhật Bản tiếp tục đưa ra các tuyên bố can thiệp nhằm hỗ trợ đồng Yên, nhưng thị trường có vẻ không phản ứng quá mạnh mẽ với điều này. Nguy cơ can thiệp thị trường tiền tệ của Nhật Bản sẽ là điểm đáng lưu ý trong tuần này khi cặp USD/JPY giao dịch gần mốc 160.

Đồng AUD sụt giảm phiên thứ ba liên tiếp vào thứ Hai. Tuy nhiên, lập trường diều hâu của RBA có thể hạn chế đà lao dốc của cặp AUD/USD. Thống đốc RBA Michele Bullock cho biết trong cuộc họp báo mới nhất rằng các quan chức đã thảo luận về khả năng tăng lãi suất, bác bỏ những cân nhắc về việc cắt giảm lãi suất trong thời gian tới, theo ABC News.

Đồng USD vẫn ổn định khi các quan chức Fed trì hoãn việc cắt giảm lãi suất trong năm nay. Theo CME FedWatch Tool, nhà đầu tư hiện đang dự đoán gần 65.9% khả năng Fed sẽ cắt giảm lãi suất vào tháng 9, giảm từ mức 70.2% một tuần trước đó.

Nhà ngoại giao tiền tệ hàng đầu của Nhật Bản, Masato Kanda, hôm thứ Hai tuyên bố rằng ông sẽ thực hiện các biện pháp thích hợp nếu có những biến động quá mức trên thị trường ngoại hối. Kanda cảnh báo về những tác động tiêu cực đến nền kinh tế và nhấn mạnh rằng ông sẵn sàng can thiệp 24/24 nếu cần thiết.

USD/JPY hiện giao dịch quanh mức 159.70. Cặp tiền đang kiểm tra ranh giới trên của mô hình nến tăng và RSI trong 14 ngày đang ở trên mức 50 cho thấy xu hướng tăng trong tương lai.

Việc vượt qua ngưỡng trên của mô hình nến tăng sẽ khiến cặp tiền tiếp cận mức kháng cự 160.32 - mức đỉnh trong hơn 30 năm.

Mặt khác, mức hỗ trợ ngay lập tức hình thành tại EMA 9 ngày 158.42. Việc phá vỡ dưới mức này có thể tăng cường áp lực giảm đối với USD/JPY, đẩy cặp tiền về ranh giới dưới của mô hình nến tăng quanh mức 155.60.

AUD/USD hiện ở 0.6635 trong phiên Á vào thứ Hai trong bối cảnh USD thể hiện sức mạnh sau khi chỉ số PMI S&P của Mỹ mạnh hơn dự kiến và khẩu vị rủi ro ảm đạm

Sự chú ý đặc biệt sẽ được dành cho CPI tháng 5 của Úc được công bố vào thứ Tư, sau khi Thống đốc RBA Michelle Bullock tiết lộ ngân hàng trung ương đã thảo luận về việc tăng lãi suất trong cuộc họp gần đây nhất.

Nếu lạm phát tăng cao hơn dự kiến và thúc đẩy RBA tăng lãi suất, đây sẽ là ngân hàng trung ương lớn đầu tiên ở châu Á-Thái Bình Dương làm như vậy trong môi trường mà các nhà đầu tư đang chờ đợi việc cắt giảm lãi suất, ngoại trừ Nhật Bản.

Giá dầu giảm trong phiên thứ hai liên tiếp, do USD mạnh hơn sau khi lo ngại về lãi suất cao trong thời gian dài hơn lại xuất hiện và làm dịu đi khẩu vị rủi ro của các nhà đầu tư.

Tony Sycamore, nhà phân tích thị trường tại IG, cho biết: “USD được hỗ trợ nhờ dữ liệu PMI của Mỹ tốt hơn dự kiến và những lo ngại chính trị trước cuộc bầu cử ở Pháp”.

Đồng bạc xanh mạnh hơn khiến hàng hóa được định giá bằng USD trở nên kém hấp dẫn hơn.

Tuy nhiên, giá cả hai loại dầu thô đều tăng khoảng 3% trong tuần trước do có dấu hiệu nhu cầu sản phẩm dầu mạnh hơn ở Mỹ, nước tiêu dùng lớn nhất thế giới và do việc cắt giảm của OPEC+ đã kiểm soát nguồn cung.

Các nhà phân tích của ANZ cho biết, tồn kho dầu thô của Mỹ giảm trong khi nhu cầu xăng tăng tuần thứ 7 liên tiếp và mức tiêu thụ nhiên liệu máy bay đã quay trở lại mức 2019.

Rủi ro địa chính trị ở Trung Đông từ cuộc khủng hoảng Gaza và sự gia tăng các cuộc tấn công bằng máy bay không người lái của Ukraine vào các nhà máy lọc dầu của Nga cũng đang hỗ trợ giá dầu.

Thị trường châu Á-Thái Bình Dương hầu hết giảm điểm vào thứ Hai, chờ đợi dữ liệu lạm phát từ Úc và Nhật Bản vào cuối tuần này.

Sự chú ý đặc biệt sẽ được dành cho CPI tháng 5 của Úc vào thứ Tư, sau khi Thống đốc RBA Michelle Bullock tiết lộ ngân hàng trung ương đã thảo luận về việc tăng lãi suất trong cuộc họp gần đây nhất.

Nếu lạm phát tăng cao hơn dự kiến và thúc đẩy RBA tăng lãi suất, đây sẽ là ngân hàng trung ương lớn đầu tiên ở châu Á-Thái Bình Dương làm như vậy trong môi trường mà các nhà đầu tư đang chờ đợi việc cắt giảm lãi suất, ngoại trừ Nhật Bản.

RBA có hai chỉ số lạm phát cần xem xét – ngày 26 tháng 6 và ngày 31 tháng 7 – trước cuộc họp tiếp theo vào ngày 11 tháng 8.

Bộ trưởng Tài chính Nhật Bản Suzuki cho biết:

Sau khi giảm mạnh xuống $2,320 sau công bố dữ liệu PMI Mỹ cao hơn dự kiến vào thứ 6 tuần trước, vàng hiện hồi phục nhẹ, tăng lên trên $2,325 trong phiên Á:

Tóm tắt cuộc họp tháng 6 của BoJ:

Thứ trưởng Tài chính Nhật Bản Kanda can thiệp tiền tệ bằng ngôn từ:

USDJPY tiến sát 160.00 đầu phiên Á trước khi giảm xuống 159.70 ở thời điểm hiện tại

Chứng khoán Mỹ biến động trái chiều khi PMI Mỹ cao hơn dự kiến. Dow Jones tăng 0.04% trong khi S&P500 và Nasdaq Composite giảm lần lượt 0.16% và 0.18%. Trong tuần trước, S&P 500 đã đạt kỷ lục trong ngày ở 5,505.53 vào thứ Năm, đồng thời ghi nhận tuần tăng điểm thứ tám trong chín tuần với mức tăng 0.6%. Tuy nhiên, dấu hiệu mất động lực đã xuất hiện, đặc biệt là khi Nvidia bị bán tháo. Cổ phiếu của nhà sản xuất chip đã giảm 4% trong tuần trước. Sự thoái lui xảy ra sau khi Nvidia nhanh chóng soán ngôi Microsoft để trở thành công ty có giá trị nhất sàn chứng khoán Mỹ. Các nhà đầu tư sẽ theo dõi chặt chẽ dữ liệu PCE tháng 5 - thước đo lạm phát ưa thích của Fed dự kiến được công bố vào thứ Sáu tuần này.

Trên thị trường FX, USD bật tăng sau công bố dữ liệu PMI Mỹ. CAD mạnh nhất, JPY yếu nhất trong nhóm tiền tệ chính. USDJPY tăng 0.54% lên 159.77 - tiến gần mức quan trọng 160.00. Trong trường hợp USDJPY break mức 160.20, cặp tiền sẽ hướng tới mức đỉnh kể từ năm 1990 ở 160.40. Tất nhiên, có nguy cơ BoJ can thiệp tiền tệ. Trước đó, khi USDJPY chạm 160.00, sự can thiệp đã khiến cặp tiền nhanh chóng giảm xuống 155.19 trong thời gian ngắn. Một động thái can thiệp khác đã đẩy USDJPY từ 157.58 xuống 152.99. BoE giữ nguyên lãi suất nhưng đưa ra tuyên bố có phần "dovish" và dữ liệu PMI sơ bộ yếu ở Anh đã gây áp lực lên GBP. GBPUSD giảm 0.13%, đóng cửa ở 1.2643. CAD được hỗ trợ nhờ đà tăng của giá dầu. USDCAD đi ngang ở 1.3687.

Vàng giảm hơn $40 xuống $2,320 sau dữ liệu Mỹ. Bitcoin giảm gần 2% xuống dưới $63,200. ETH giảm gần 1% xuống dưới $3,500. Lợi suất trái phiếu kho bạc Mỹ đồng loạt tăng. Lợi suất trái phiếu kỳ hạn 10 năm tăng 3.4 bps lên 4.25%. Dầu thô WTI giảm nhẹ hôm thứ Sáu nhưng tăng gần 2.9% trong tuần, ghi nhận tuần tăng thứ hai liên tiếp do nhu cầu xăng tăng lên mức cao sau đại dịch. Theo JPMorgan, tiêu thụ xăng ở Mỹ đã tăng lên 9.4 triệu thùng mỗi ngày vào tuần trước, mức cao nhất vào thời điểm đó trong năm kể từ khi đại dịch Covid-19 kết thúc.

Thị trường chứng khoán Mỹ phần lớn giảm khi cổ phiếu công nghệ chịu áp lực và một loạt các quyền chọn đáo hạn, có nguy cơ gây ra những biến động giá đột ngột.

Các trader cũng chú ý đến những dữ liệu kinh tế hỗn hợp. Hoạt động dịch vụ của Mỹ tăng với tốc độ nhanh nhất trong hơn hai năm trong khi triển vọng được cải thiện nhờ lạm phát giảm và kỳ vọng Fed cắt giảm lãi suất. Doanh số bán nhà hiện có tại Mỹ đã giảm trong tháng thứ ba liên tiếp.

Thị trường chứng khoán đã biến động như sau:

Lợi suất TPCP Mỹ tăng do PMI dịch vụ sơ bộ cao hơn dự kiến:

Chỉ số DXY tăng cao trong phiên, hiện đang ở rất gần mức 105.900.

Vàng giảm mạnh sau dữ liệu PMI sơ bộ, hiện vẫn chưa phục hồi trở lại và ở rất gần mốc 2,330 USD/ounce.

Hiện tại, dầu WTI vẫn đang giao dịch trên mức 81.73 USD/thùng và dầu Brent cũng đang có giá 85.00 USD/thùng.

Bitcoin đã có thời điểm chạm mức 63,400 USD trong phiên, hiện đang phục hồi trở lại ở mức 64,200 USD.

Cặp tiền này đã tăng trong ngày thứ bảy liên tiếp sau khi PMI dịch vụ của Mỹ mạnh mẽ đáng ngạc nhiên, đạt mức cao nhất trong 26 tháng và cao hơn nhiều so với dự báo.

Báo cáo đã châm ngòi cho nhu cầu đối với USD và đã đẩy USD/JPY tiến gần hơn đến ngưỡng 160.00. Đây là mốc Bộ Tài chính Nhật Bản can thiệp vào lần trước, khiến cặp tiền này giảm xuống mức thấp nhất là 151.85.

Có khả năng các quan chức Nhật Bản có thể cho phép cặp tiền này tăng lên mức 165.00 trước khi can thiệp. Các quan chức cho biết họ can thiệp vì muốn tránh những động thái hỗn loạn trên thị trường.

Chỉ số hàng đầu của Mỹ trong tháng 5 giảm 0.5%, giảm mạnh hơn so với ước tính -0.3%. Tháng trước chỉ số này cũng giảm -0.6%.

Doanh số bán nhà hiện có tại Mỹ trong tháng 5: 4.11 triệu căn, cao hơn dự kiến 4.08 triệu căn. Tháng trước, doanh số bán nhà hiện có đạt 4.14 triệu căn.

Việc bán tất cả các ngôi nhà trên thị trường sẽ mất 3.7 tháng, cao hơn so với mức 3.5 tháng trước đó.

Giá trung bình tăng 5.8% so với tháng 5/2023, ở mức 419.3 nghìn USD.

Doanh số giảm 0.7% so với tháng trước.

Chỉ số PMI dịch vụ sơ bộ của Mỹ trong tháng 6 là 55.1, cao hơn nhiều so với dự kiến 53.7. PMI sản xuất sơ bộ của Mỹ ở mức 51.7, cao hơn một chút so với dự kiến 51.0. PMI tổng hợp ở mức 54.6, cao hơn so với ước tính 54.5.

Dữ liệu này cho thấy kinh tế Mỹ vẫn đang tăng trưởng mạnh mẽ, trì hoãn việc cắt giảm lãi suất của Fed.

Chỉ số DXY hiện đang hướng đến mốc 105.900.

Vàng giảm mạnh sau tin, bất chấp rủi ro địa chính trị gia tăng, hiện giá vàng đang rất gần mức 2,335 USD/ounce.

Lợi suất TPCP Mỹ tăng mạnh sau tin, lợi suất TPCP Mỹ kỳ hạn 10 năm hiện đang ở mức 4.255%.

Chỉ số dịch vụ cao hơn nhiều so với ước tính của các nhà kinh tế, chỉ ra kinh tế Mỹ đang tăng trưởng mạnh mẽ.

Chris Williamson, kinh tế trưởng tại S&P Global Market Intelligence cho biết:

"Dữ liệu PMI sơ bộ báo hiệu sự mở rộng kinh tế nhanh nhất trong hơn hai năm vào tháng 6, gợi ý về sự tăng trưởng kinh tế mạnh mẽ trong quý II, cùng với áp lực lạm phát đã hạ nhiệt. PMI đang phản ánh nền kinh tế tăng trưởng với tốc độ hàng năm chỉ dưới 2.5%. Sự tăng trưởng này diễn ra trên diện rộng, vì nhu cầu tăng tiếp tục lan tỏa khắp nền kinh tế. Mặc dù được dẫn dắt bởi ngành dịch vụ, phản ánh chi tiêu trong nước mạnh mẽ, nhưng sự mở rộng này đang được hỗ trợ bởi sự phục hồi liên tục của ngành sản xuất, ngành này cũng đang có giai đoạn tăng trưởng tốt nhất trong hai năm. Cuộc khảo sát cũng mang lại tin tức đáng mừng về việc tăng việc làm, với nhu cầu tuyển dụng mới được thúc đẩy bởi sự lạc quan của doanh nghiệp về triển vọng. Trong khi đó, lạm phát đã hạ nhiệt trở lại xuống mức thấp nhất trong bốn năm qua.