Bitcoin giảm mạnh xuống gần 66,000 USD

- Bitcoin giảm mạnh xuống gần 66,000 USD

- ETH cũng giảm xuống dưới $3,370.

Tiền điện tử đã gặp một số áp lực sau dữ liệu mạnh mẽ ở Mỹ vào thứ Hai, điều này gây ra nhiều rủi ro phức tạp.

Tiền điện tử đã gặp một số áp lực sau dữ liệu mạnh mẽ ở Mỹ vào thứ Hai, điều này gây ra nhiều rủi ro phức tạp.

Cả AUD và NZD đều suy yếu cùng NDT Trung Quốc, bên cạnh đó còn có JPY. NZD/USD giảm 0.6% xuống gần 0.6200 trước sự kiểm soát của phe bán.

Dù mới bước vào đầu tuần nhưng NZD/USD có nguy cơ tiến tới kiểm tra hỗ trợ quan trọng MA 100 tuần tại 0.6213, sau đó là 0.6228 (mức FIbo 23.6%) và 0.6141 (mức Fibo 32.8%) của cùng pha tăng từ đáy tháng 10 đến đỉnh tháng 12.

Nhìn chung, USD vẫn sẽ là yếu tố then chốt chi phối thị trường FX và diễn biến trên thị trường trái phiếu tiếp tục là trọng tâm của các nhà đầu tư. Hiện tại, không có nhiều chất xúc tác thực sự hỗ trợ cho các đồng tiền cho đến khi Hoa Kỳ kết thúc đợt nghỉ lễ.

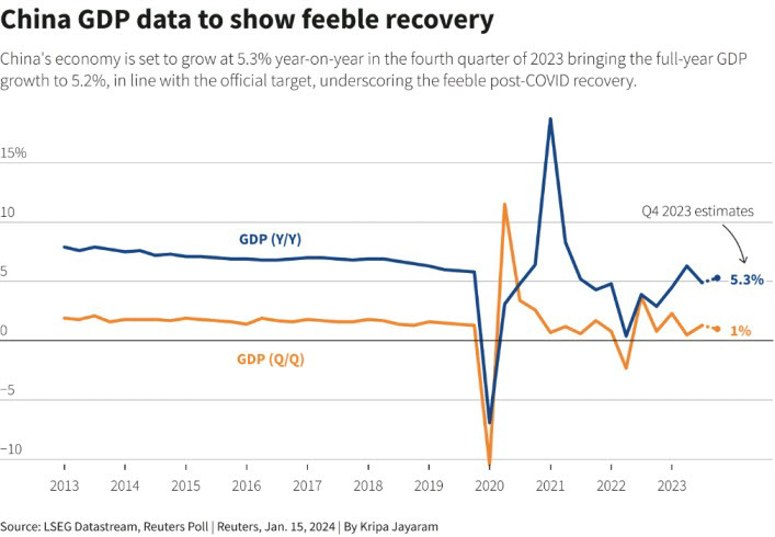

Cuộc khảo sát mới nhất của Reuters cho thấy:

Các thị trường vẫn đang dự báo nền kinh tế Trung Quốc sẽ chậm lại trong năm nay do áp lực giảm phát và thị trường bất động sản sụp đổ. Sự chậm chạp trong đà phục hồi hậu COVID không có gì quá gây thất vọng, đặc biệt là khi nhu cầu nội địa giảm mạnh trong phần lớn năm ngoái.

HĐTL các chỉ số châu Âu tăng nhẹ sau khi khẩu vị rủi ro có phần ảm đạm trong phiên thứ Sáu tuần trước.

Dữ liệu từ Destatis cho biết giá bán buôn tại Đức trong tháng 12/2023:

Chỉ tính riêng trong thnags 12/2023, giá bán buôn đã giảm 2.6% so với cùng kỳ. Sự sụt giảm này chủ yếu là do giá các sản phẩm dầu khoáng giảm mạnh (giảm 9.8% so với cùng kỳ và giảm 4.6% so với tháng 11 năm ngoái). Trung bình hàng năm, giá bán buôn đã giảm 0.5% trong suốt năm 2023. Tuy nhiên, các chỉ số giá bán buôn sẽ được điều chỉnh về năm 2021 kể từ tháng 4/2024 (dữ liệu sẽ được công bố vào tháng 5/2024).

Trái phiếu vẫn là điểm quan trọng cần theo dõi vào lúc này ngay cả khi thị trường Mỹ không hoạt động trong ngày. Thị trường phải đợi đến ngày mai để hiểu rõ hơn về những động thái gần đây vào cuối tuần trước.

Hiện tại, các đồng tiền chính đang giảm nhẹ. Chứng khoán Mỹ cũng kết thúc ngày thứ Sáu ảm đạm, với S&P 500 và Nasdaq đi ngang trong khi chỉ số Dow bị các cổ phiếu ngân hàng kéo xuống.

Sẽ có một số dữ liệu được công bố trong phiên giao dịch châu Âu hôm nay. Tuy nhiên, không có tin nào trong số đó có tác động đến triển vọng của ECB trong thời điểm hiện tại. Hôm nay tất cả đều là dữ liệu lạm phát:

Dữ liệu PPI Hoa Kỳ được công bố trong phiên thứ Sáu đã chi phối biến động về mặt kỹ thuật trên nhiều thị trường, trong đó có vàng. Được biết, vàng đã hồi phục phân nửa đà giảm trong tháng kể từ cuối tuần trước.

Trước khi dữ liệu được công bố, XAU/USD đã kiểm tra thành công đường MA 200 giờ và kháng cự của kênh giá giảm. Tuy nhiên sau khi báo cáo được công bố, giá đã nhanh chóng thoái lui sau khi chạm đỉnh 2,060 USD và hồi phục trở lại quanh vùng 2,059 USD, với mức Fibo 61.8% của pha giảm từ đỉnh tháng 12 đến đáy tháng 1.

Trong ngắn hạn, xu hướng tăng đã quay trở lại sau khi phe bán nắm lấy quyền kiểm soát trong suốt giai đoạn đầu năm nay. Chỉ tính riêng trong tháng 1, vàng chỉ giảm khoảng 0.4% sau khi chật vật phục hồi từ đáy tháng tại 2,013 USD. Thông thường, tháng Giêng là thời điểm có lợi cho giá vàng, nhưng những hạn chế về mặt kỹ thuật có thể làm suy yếu đà tăng của kim loại quý.

Ngay cả khi vàng đã thu hẹp phân nửa đà giảm trong tháng, kháng cự quan trọng trước mắt cần chú ý vẫn là đỉnh năm 2020 ở khoảng 2,073 USD và chỉ cách giá giao ngay khoảng 0.9%. Giá vàng có thể tích lũy trước một kháng cự quan trọng, nhưng nếu lực mua trên thị trường trái phiếu tiếp tục tăng mạnh có thể làm chệch hướng đi dự kiến của vàng.

Một ngày không có quá nhiều tin tức đáng chú ý, ngoại trừ một số tin đối với thị trường năng lượng:

Tin tức chính trị:

Thị trường ngoại hối:

Cuộc khảo sát mới nhất của Wall Street Journal đối với các nhà kinh tế:

Các nhà kinh tế kỳ vọng nền kinh tế sẽ chỉ tăng trưởng 1% vào năm 2024

Các nhà tuyển dụng dự kiến sẽ tiếp tục tạo thêm việc làm vào năm 2024, nhưng với tốc độ chậm hơn nhiều so với những năm gần đây.

Các nhà kinh tế dự kiến lạm phát (chỉ số giá chi tiêu tiêu dùng cá nhân, không bao gồm thực phẩm và năng lượng) giảm xuống 2.3% vào cuối năm 2024 từ mức 3.2% trong tháng 11 vừa qua.

Fed chỉ ra rằng khoảng một phần ba số nhà kinh tế dự kiến lần cắt giảm lãi suất đầu tiên sẽ diễn ra tại cuộc họp ngày 30 tháng 4 đến ngày 1 tháng 5 và chỉ hơn một phần ba cho rằng cuộc họp ngày 11-12 tháng 6.

CEO JP Morgan Dimon cho biết:

Lực lượng Houthi bắn tên lửa hành trình chống hạm vào tàu USS Laboon. Tuy nhiên, tên lửa đã bị máy bay chiến đấu của Mỹ bắn hạ gần bờ biển Yemen mà không gây thiệt hại gì cho tàu hoặc máy bay.

Mr. JGB Michio Saito - cựu tổng giám đốc Cục Tài chính thuộc Bộ Tài chính và hiện là thành viên điều hành tại Viện Nghiên cứu Thị trường Vốn Nomura cho biết:

Thượng nghị sĩ Hoa Kỳ Schumer cho biết:

Lợi suất TPCP Nhật Bản giảm xuống dưới 0 lần đầu tiên kể từ tháng 7 năm 2023. USDJPY duy trì trên 145:

Thước đo lạm phát hàng tháng được khảo sát riêng bởi Viện Nghiên cứu Kinh tế & Xã hội Ứng dụng Melbourne tại Đại học Melbourne:

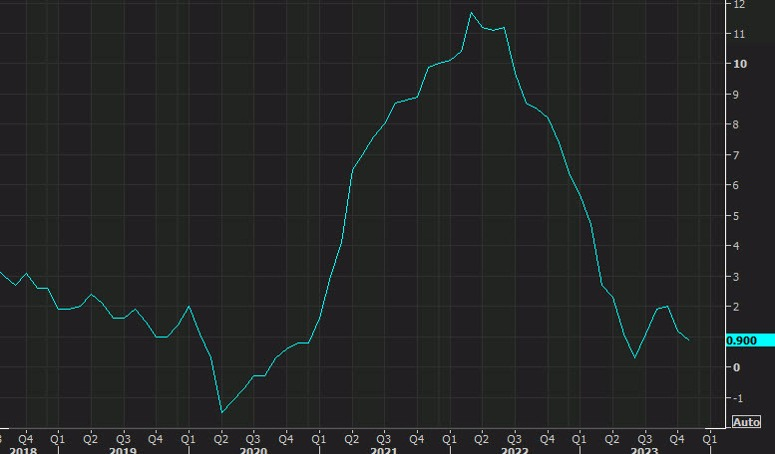

PBoC giữ nguyên lãi suất MLF ở 2.5%:

Đây là đợt bơm tiền qua MLF trong tháng thứ 14 liên tiếp

Sheng Song Cheng - cựu giám đốc bộ phận phân tích và thống kê của PBoC đã phát biểu tại một diễn đàn ở Thượng Hải:

Nhà kinh tế trưởng ECB Philip Lane đã phát biểu trong một cuộc phỏng vấn với nhật báo Ý Il Corriere della Sera:

Barclays dự báo Fed sẽ giảm lãi suất 25 điểm cơ bản tại cuộc họp tháng 3. Trước đó, Barclays đã dự báo đợt cắt giảm đầu tiên sẽ diễn ra vào tháng 6.

Thị trường chứng khoán Mỹ biến động trái chiều sau khi PPI Mỹ được công bố thấp hơn dự kiến. Dow Jones giảm 118.04 điểm, tương đương 0.31%, đóng cửa ở mức 37,592.98. S&P 500 tăng 0.08% lên mức 4,783.83 trong khi Nasdaq Composite tăng 0.02%, đóng cửa ở mức 14,972.76. Xét trong tuần, Dow Jones tăng 0.34%, trong khi S&P 500 tăng 1.84%. Nasdaq tăng 3.09% tính đến thời điểm đóng cửa ngày thứ Sáu.

Trên thị trường FX, USD giảm mạnh sau công bố dữ liệu PPI trước khi bật tăng trở lại. DXY đóng cửa với mức tăng 0.12% lên 102.44. JPY mạnh nhất, EUR yếu nhất trong nhóm tiền tệ chính. USDJPY giảm 0.27% xuống 144.88. EURUSD giảm 0.21%, đóng cửa ở 1.0970.

Vàng tăng $19 lên $2,047. Bitcoin giảm gần 2% xuống dưới $42K. Lợi suất trái phiếu kho bạc đồng loạt giảm. Lợi suất trái phiếu kỳ hạn 10 năm giảm 3.4 điểm cơ bản xuống 3.94% trong khi lợi suất trái phiếu 2 năm của Mỹ giảm 11 điểm cơ bản xuống 4.15%. Giá dầu tăng lên $75.25 do Anh và Mỹ tiến hành các cuộc tấn công quân sự nhằm vào các mục tiêu ở khu vực do Houthi kiểm soát ở Yemen trong bối cảnh căng thẳng ở Biển Đỏ ngày càng gia tăng trước khi trượt xuống mức $72.79 và đóng cửa ở $72.72 do lượng bán ổn định ở New York.

Thị trường trái phiếu Mỹ đang trải qua những biến động mạnh mẽ, đặc biệt là ở kỳ hạn 2 năm. Sau báo cáo CPI hôm qua, lợi suất trái phiếu kỳ hạn 2 năm ban đầu tăng từ 4.33% lên 4.39% nhưng chỉ trong vài giờ, mức tăng này đã bị xóa bỏ. Cuối ngày hôm qua, lợi suất tiếp tục giảm do các bình luận ôn hòa từ Fed và lo ngại về các cuộc tấn công ở Yemen.

Tuy nhiên, ngày hôm nay, lợi suất trái phiếu kỳ hạn 2 năm giảm thêm 14 điểm cơ, xuống còn 4.12%. Biến động mạnh mẽ này khiến các chuyên gia khó có thể giải thích một cách thấu đáo.

Để so sánh, lợi suất trái phiếu kho bạc kỳ hạn 3 tháng đang ở mức 5.36% (ngay giữa mục tiêu 5.25-5.50% của Fed). Điều này cho thấy lợi suất kỳ hạn 2 năm đang trong tình trạng bất thường. Để đạt được lợi suất cao hơn ở kỳ hạn 2 năm, cần phải có những đợt giảm lãi suất đáng kể từ Fed trong nửa sau của giai đoạn này.

Nhiều người cảm thấy khó giải thích được xu hướng giảm lợi suất đột ngột này, đặc biệt là khi thị trường hiện kỳ vọng một đợt cắt giảm lãi suất vào tháng 3 với xác suất 90% và tổng cộng 169 điểm cơ bản được dự kiến cắt giảm trong năm nay (tăng từ 136 điểm cơ sau báo cáo CPI).

Dù sao đi nữa, sự sụt giảm lợi suất chắc chắn ảnh hưởng tiêu cực đến tỷ giá USD/JPY và đó chính là điều đang xảy ra.

Hợp đồng tương lai các chỉ số chứng khoán Mỹ không có biến động đáng kể, nhưng cổ phiếu ngân hàng phần lớn giảm giá.

Ngoại lệ duy nhất là JPMorgan, vượt qua kỳ vọng của các nhà phân tích. Dưới đây là những bình luận từ Jamie Dimon:

"Nền kinh tế Mỹ vẫn mạnh mẽ, người tiêu dùng vẫn đang chi tiêu và thị trường hiện kỳ vọng một đợt hạ cánh mềm. Tuy nhiên, cần lưu ý rằng nền kinh tế đang được thúc đẩy bởi một lượng lớn chi tiêu thâm hụt của chính phủ và các gói kích thích trước đây. Ngoài ra, nhu cầu chi tiêu tăng còn do nền kinh tế xanh, tái cấu trúc chuỗi cung ứng toàn cầu, chi tiêu quân sự và chi phí chăm sóc sức khỏe gia tăng. Điều này có thể khiến lạm phát dai dẳng hơn và lãi suất cao hơn so với kỳ vọng của thị trường.

Bên cạnh đó, còn một số rủi ro tiềm tàng cần theo dõi. Chính sách thắt chặt định lượng đang rút ra hơn 900 tỷ đô la thanh khoản khỏi hệ thống hàng năm, và đây là lần đầu tiên chúng ta trải qua một chu kỳ thắt chặt hoàn chỉnh. Thêm vào đó, chiến tranh đang diễn ra ở Ukraine và Trung Đông có khả năng gây rối loạn thị trường năng lượng và thực phẩm, dòng di cư, các mối quan hệ quân sự và kinh tế, ngoài chi phí nhân đạo khổng lồ. Những tác động đáng kể và chưa từng có này khiến chúng ta phải thận trọng. Dù mong đợi những điều tốt đẹp nhất, nhưng những gì diễn ra trong năm qua cho thấy chúng ta cần chuẩn bị sẵn sàng cho mọi tình huống."

Ông ấy đã nhiều lần đề cập đến những vấn đề này.

Câu hỏi chung cho tất cả ngân hàng trung ương là: Họ cần thấy bao nhiêu tiến triển để cảm thấy chắc chắn rằng mình đang trên con đường đạt mục tiêu 2-3%?

Mặc dù ông Lane nói rằng họ không thảo luận về việc cắt giảm lãi suất trong ngắn hạn, điều đó đúng nhưng nó cũng có thể thay đổi chỉ với một tuyên bố khác. Thị trường hiện đang định giá khả năng giảm lãi suất vào tháng 3 với tỷ lệ 70%.

Các chỉ số lõi:

USD giảm sau khi công bố dữ liệu PPI, và nhu cầu mua trái phiếu ngắn hạn tăng lên. Điều này củng cố niềm tin của một số nhà giao dịch rằng lạm phát giảm chỉ là vấn đề thời gian.