BoJ tăng lãi suất lên 0.25% trong cuộc họp chính sách tháng 7

Quyết định chính sách tiền tệ mới nhất từ BoJ ngày 31 tháng 7 năm 2024

- Trước đó 0.10%

- Nakamura, Noguchi không đồng thuận với quyết định về lãi suất

- Giảm dần hoạt động mua trái phiếu xuống còn 3 nghìn tỷ Yên vào quý 1 năm 2026

- Quyết định này đã được đồng thuận

- Xem xét lại kế hoạch giảm dần hoạt động trái phiếu vào tháng 6 năm sau thông qua đánh giá giữa kỳ

- Lạm phát cơ bản dự kiến sẽ tăng dần

- Nền kinh tế Nhật Bản đang phục hồi ở mức vừa phải mặc dù có một dữ liệu còn yếu kém

- Nếu triển vọng về hoạt động kinh tế và lạm phát được hiện thực hóa, sẽ tiếp tục tăng lãi suất và điều chỉnh mức độ nới lỏng chính sách tiền tệ cho phù hợp

Đồng Yên đã tăng vọt sau quyết định này, USD/JPY hiện đang ổn định quanh mức khoảng 153.05.

Mặt khác, Noguchi phản đối động thái tăng lãi suất khi lập luận rằng ông không bị thuyết phục bởi tình hình kinh tế gần đây. Lạm phát tăng cao hơn đã gây áp lực lên chi tiêu tiêu dùng và đó cũng là điều mà BoJ thừa nhận.

Các dự báo mới nhất của BoJ:

Cập nhật thị trường phiên Á: Giá vàng tăng vọt lên trên 2415 USD/oz, USD/JPY biến động mạnh trước quyết định chính sách của BoJ

Tại Úc, lạm phát quý 2 tăng 1% so với quý trước, củng cố dự đoán RBA tăng lãi suất vào tuần tới tại cuộc họp ngày 5 - 6 tháng 8. AUD/USD đã sụt giảm xuống dưới 0.6500 sau tin. Dữ liệu khác từ Úc hôm nay cũng cho thấy kết quả trái chiều về doanh số bán lẻ.

NZD/USD tăng mạnh, New Zealand đã ghi nhận dữ niệm về niềm tin kinh doanh tích cực vào tháng 7 trong bối cảnh khả năng RBNZ cắt giảm lãi suất tăng lên.

Tại Trung Quốc, dữ liệu PMI chính thức của Cục Thống kê Quốc gia (NBS) cho thấy PMI Sản xuất vẫn suy giảm. PMI Dịch vụ cũng giảm xuống còn 50.2 từ 50.5 của tháng trước. Nền kinh tế Trung Quốc vẫn đang gặp khó khăn.

Giá dầu tăng cao. Có tin thủ lĩnh Hamas Ismail Haniyeh đã bị giết tại Tehran.

Thị trường đang chờ quyết định chính sách của Ngân hàng Trung ương Nhật Bản (BoJ). USD/JPY đã suy yếu trong phiên, sụt giảm xuống dưới 152.20 trước khi phục hồi trở lại mức 153.00, sau đó lại tụt dốc xuống mức 152.65.

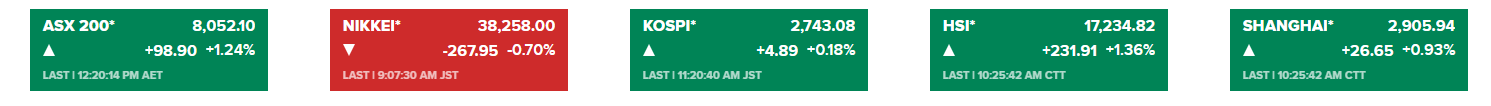

Thị trường Châu Á - Thái Bình Dương diễn biến trái chiều vào thứ Tư khi các nhà đầu tư chờ đợi quyết định chính sách tiền tệ của Nhật Bản và đánh giá dữ liệu hoạt động kinh doanh của Trung Quốc.

- Nikkei 225 giảm 0.70% trước quyết định của BoJ, trong khi Topix giảm 0.4%. Doanh số bán lẻ của Nhật Bản đã tăng 3.7% so với cùng kỳ năm ngoái vào tháng 6, vượt qua kỳ vọng tăng 3.2% của các nhà kinh tế được Reuters thăm dò.

- Kospi tăng 0.18% trong khi Samsung Electronics tăng 0.49% khi công ty báo cáo mức tăng trưởng lợi nhuận hoạt động trong quý 2 lên tới 1,458.2% so với cùng kỳ năm ngoái. Kosdaq gần như đi ngang

- S&P/ASX 200 tăng 1.24%

- Hang Seng tăng 1.36%.

- Shanghai Composite tăng 0.93%. Ủy ban quản lý chứng khoán Trung Quốc đã thay thế phó chủ tịch Fang Xinghai bằng Li Ming, giám đốc cục thanh tra của ủy ban. Fang đã giữ chức phó chủ tịch CSRC kể từ năm 2015. Tờ Global Times do nhà nước điều hành, trích dẫn phương tiện truyền thông địa phương, đưa tin rằng Fang sẽ nghỉ hưu.

Vàng tăng vọt lên trên 2,415 USD trong phiên sau khi Bộ trưởng Quốc phòng Israel cho biết Hezbollah đã vượt qua ranh giới đỏ bằng một cuộc tấn công bằng tên lửa khiến 12 trẻ em thiệt mạng. Hành động đáp trả của Isarel là một cuộc tấn công bằng tên lửa nhắm vào chỉ huy chịu trách nhiệm về vụ tấn công. Giá dầu cũng tăng vọt trong phiên.

USDJPY điều chỉnh trở lại 152.80 sau khi tăng vọt lên trên 153.00

USDJPY điều chỉnh trở lại 152.80 sau khi tăng vọt lên trên 153.00 trong phiên Á

Mọi con mắt đổ dồn vào quyết định chính sách tháng 7 của BoJ

Thị trường chứng khoán châu Á biến động trái chiều

Thị trường Châu Á - Thái Bình Dương diễn biến trái chiều vào thứ Tư khi các nhà đầu tư chờ đợi quyết định chính sách tiền tệ của Nhật Bản và đánh giá dữ liệu hoạt động kinh doanh của Trung Quốc.

Các nhà kinh tế được Reuters thăm dò dự kiến BoJ sẽ tăng lãi suất 10 bps. Lãi suất của BoJ hiện nằm trong khoảng từ 0% đến 0.1%.

Nếu ngân hàng tăng lãi suất, đây sẽ là lần đầu tiên kể từ năm 2010, lãi suất của ngân hàng này giữ nguyên ở mức 0.1% hoặc cao hơn.

Hoạt động sản xuất của Trung Quốc giảm nhẹ vào tháng 7, với chỉ số PMI sản xuất ở mức 49.4, giảm so với mức 49.5 của tháng 6. Tuy nhiên, con số này đã vượt qua dự báo từ cuộc thăm dò của Reuters, dự kiến PMI đạt mức 49.3.

Lạm phát quý 2 của Úc tăng 1% so với quý trước, trong khi tăng 3.8% so với cùng kỳ năm ngoái.

- Nikkei 225 giảm 0.70% trước quyết định của BoJ, trong khi Topix giảm 0.4%. Doanh số bán lẻ của Nhật Bản đã tăng 3.7% so với cùng kỳ năm ngoái vào tháng 6, vượt qua kỳ vọng tăng 3.2% của các nhà kinh tế được Reuters thăm dò.

- Kospi tăng 0.18% trong khi Samsung Electronics tăng 0.49% khi công ty báo cáo mức tăng trưởng lợi nhuận hoạt động trong quý 2 lên tới 1,458.2% so với cùng kỳ năm ngoái. Kosdaq gần như đi ngang

- S&P/ASX 200 tăng 1.24%

- Hang Seng tăng 1.36%.

- Shanghai Composite tăng 0.93%. Ủy ban quản lý chứng khoán Trung Quốc đã thay thế phó chủ tịch Fang Xinghai bằng Li Ming, giám đốc cục thanh tra của ủy ban. Fang đã giữ chức phó chủ tịch CSRC kể từ năm 2015. Tờ Global Times do nhà nước điều hành, trích dẫn phương tiện truyền thông địa phương, đưa tin rằng Fang sẽ nghỉ hưu.

USDJPY tăng nhẹ lên trên 152.50 trước thềm công bố quyết định chính sách của BoJ

USDJPY tăng lên gần 152.70, thị trường chờ đợi quyết định chính sách của BoJ.

Đã xuất hiện ba báo cáo cho biết các quan chức BoJ đang cân nhắc tăng lãi suất 15 bps. Trước đó, thị trường chỉ cân nhắc khả năng ngân hàng trung ương tăng 10 bps hoặc không tăng lãi suất.

Một động thái "hawkish" bất ngờ sẽ hỗ trợ đồng Yên.

Tỷ giá tham chiếu USD/CNY hôm nay: 7.1346

- Dự kiến: 7.2419

- Giá đóng cửa trước đó: 7.2540

- PBOC bơm 252 tỷ nhân dân tệ thông qua reverse repo 7 ngày, đặt lãi suất ở mức không đổi 1.7%

- 66 tỷ nhân dân tệ reverse repo sẽ đáo hạn vào ngày hôm nay.

- Một khoản bơm ròng tương đương 186 tỷ nhân dân tệ được thông qua trong hoạt động thị trường mở trong ngày

PMI sản xuất tháng 6 của Trung Quốc cao hơn dự kiến

- PMI sản xuất tháng 6 của Trung Quốc: 49.4

- Dự kiến: 49.3

- Trước đó: 49.5

- PMI dịch vụ: 50.2

- Dự kiến: 50.2

- Trước đó: 50.5

- PMI tổng hợp: 50.2

- Trước đó: 51.0

Dữ liệu từ Trung Quốc lại không khả quan, nhưng không đến mức tệ đến mức gây sốc như tháng trước.

AUDUSD giảm mạnh sau công bố dữ liệu CPI Úc quý 2

AUDUSD giảm mạnh xuống 0.6495 sau khi dữ liệu CPI quý 2 đúng như dự kiến, cho thấy lạm phát vẫn còn dai dẳng ở Úc.

CPI quý 2 của Úc đúng như dự kiến, mở ra kịch bản RBA tăng lãi suất trong tháng 8

- CPI quý 2 của Úc: tăng 1.0% so với cùng kỳ quý trước; tăng 3.8% so với cùng kỳ năm trước

- Dự kiến: tăng 1.0% so với cùng kỳ quý trước; tăng 3.8% so với cùng kỳ năm trước

- Trước đó: tăng 1.0% so với cùng kỳ quý trước; tăng 4.0% so với cùng kỳ năm trước

Điều này có thể dẫn đến việc RBA tăng lãi suất tại cuộc họp ngày 5 và 6 tháng 8

Vàng tăng vọt ngày hôm qua sau khi Israel tấn công Beirut

Vàng tăng vọt hơn 20 USD lên 2,409 USD trong phiên hôm qua sau khi Bộ trưởng Quốc phòng Israel cho biết Hezbollah đã vượt qua ranh giới đỏ bằng một cuộc tấn công bằng tên lửa khiến 12 trẻ em thiệt mạng. Hành động đáp trả của Isarel là một cuộc tấn công bằng tên lửa nhắm vào chỉ huy chịu trách nhiệm về vụ tấn công.

Tuy nhiên, hai nguồn tin an ninh được Reuters trích dẫn cho biết chỉ huy đã sống sót sau cuộc tấn công, mặc dù hai người khác đã thiệt mạng.

Trong mọi trường hợp, thị trường vàng một lần nữa đang định giá khả năng xảy ra một cuộc chiến tranh leo thang với Lebanon và Iran có khả năng tham gia.

Good morning from Dubaotiente. Tổng hợp thị trường ngày 30.07: Chứng khoán Mỹ biến động trái chiều, USD giảm nhẹ khi thị trường kỳ vọng Fed sẽ đưa ra tín hiệu cắt giảm lãi suất trong tháng 9

Thị trường chứng khoán Mỹ biến động trái chiều khi số lượng việc làm tại Mỹ cao hơn dự báo vào tháng trước, đồng thời số liệu tháng 5 được điều chỉnh tăng, bất chấp xu hướng gần đây là thị trường lao động đang dần suy yếu. Nasdaq Composite giảm 1.28%. S&P 500 giảm 0.5%, dẫn đầu đà giảm là các cổ phiếu công nghệ thông tin. Dow Jones tăng 0.5%. Russell 2000 tăng khoảng 0.4% khi các nhà đầu tư tiếp tục mua vào các cổ phiếu vốn hóa nhỏ. Trong phiên giao dịch ngoài giờ, cổ phiếu Microsoft đã giảm hơn 2% khi hoạt động kinh doanh cloud của công ty này khiến Phố Wall thất vọng. Mặt khác, Cổ phiếu Advanced Micro Device đã tăng hơn 7% khi kết quả kinh doanh quý 2 vượt qua dự báo đồng thuận. Cổ phiếu Nvidia đã tăng hơn 5% sau báo cáo của AMD. Mọi con mắt hiện đổ dồn vào công bố quyết định chính sách của Fed và cuộc họp báo của chủ tịch Powell vào rạng sáng thứ Năm

- Dow Jones: +0.50%

- S&P 500: -0.50%

- Nasdaq: -1.28%

Trên thị trường FX, USD giảm nhẹ khi thị trường kỳ vọng Fed sẽ đưa ra tín hiệu cắt giảm lãi suất trong tháng 9. DXY giảm 0.11% xuống 104.44. JPY mạnh nhất, GBP yếu nhất trong nhóm tiền tệ chính. USDJPY giảm hơn 50 pip khi chỉ vài giờ trước quyết định chính sách của BoJ, đã xuất hiện ba báo cáo cho biết các quan chức đang cân nhắc tăng lãi suất 15 bps. Trước đó, thị trường chỉ cân nhắc khả năng tăng 10 bps hoặc không tăng lãi suất và động thái "hawkish" như vậy sẽ hỗ trợ đồng Yên. Thị trường cũng đang đánh hơi thấy khả năng BoE cắt giảm lãi suất, GBP vẫn chịu áp lực ngay cả khi đồng bạc xanh suy yếu. GBPUSD giảm 0.20% xuống 1.2833.

- DXY: -0.11%

- EURUSD -0.06%

- GBPUSD -0.20%

- AUDUSD -0.17%

- NZDUSD +0.46%

- USDJPY -0.82%

- USDCHF -0.39%

- USDCAD -0.02%

Vàng tăng $25 lên $2,408 khi Isarel trả đũa tấn công Beirut, nhắm vào chỉ huy Hezbollah. Đây là động thái trả đũa vụ Hezbollah tấn công bằng tên lửa khiến 12 trẻ em thiệt mạng. Lợi suất TPCP Mỹ đồng loạt giảm. Lợi suất trái phiếu kỳ hạn 10 năm giảm 3.5 bps xuống 4.14%. Hợp đồng tương lai dầu thô WTI giảm xuống mức thấp nhất kể từ đầu tháng 6 do lo ngại về nền kinh tế Trung Quốc làm lu mờ một đợt leo thang căng thẳng mới ở Trung Đông. Dầu thô WTI giảm 70-cents xuống $75.15/ thùng.

Cập nhật phiên Mỹ: Cổ phiếu biến động trái chiều, tiếp tục chờ đợi báo cáo thu nhập

- Chỉ số Dow Industrial Average tăng 0.07% lên 40568

- Chỉ số S&P 500 giảm 1.1% xuống 17179

- Chỉ số Nasdaq giảm 0.5% xuống 5436

- Chỉ số Russell 2000 tăng 0.41% lên 2244

Lợi suất TPCP Mỹ vẫn đang giảm nhẹ:

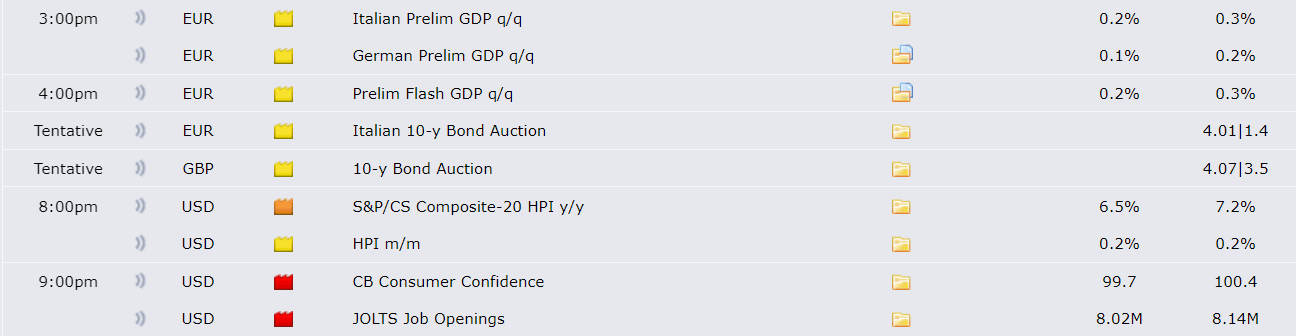

Những dữ liệu đáng chú ý ngày hôm nay:

- Cơ hội việc làm JOLTS của Mỹ: 8.184M, cao hơn so với dự báo 8.000M.

- Niềm tin của người tiêu dùng Hoa Kỳ vào tháng 7 là 100.3, cao hơn so với dự kiến 99.7.

Chỉ số DXY tăng 0.12% lên gần mức 104.700.

Giá vàng tăng 0.28% lên 2,390 USD/oz.

Giá dầu WTI vẫn đang tiếp tục giảm 1.40% xuống 75.47 USD/thùng.

Bitcoin giảm 1.3% xuống 65,900 USD.

Chỉ số doanh thu dịch vụ của Fed Dallas tăng mạnh

Chỉ số doanh thu dịch vụ tháng 7 của Dallas Fed: 7.7, cao hơn nhiều so với mức 1.9 trước đó

- Triển vọng dịch vụ -0.1

- Chỉ số việc làm -0.2

- Chỉ số giá đầu vào giảm từ 24.7 xuống 21.8, chỉ số tiền lương và phúc lợi giảm từ 16.4 xuống 13.4

- Triển vọng bán lẻ -18.1

Commerzbank: 4 lý do BoJ không nên vội vàng tăng lãi suất

Vài giờ trước cuộc họp của Fed, BoJ sẽ họp chính sách tiền tệ vào sáng mai. Kỳ vọng đã tăng lên gần đây, tuy nhiên phần lớn các nhà kinh tế được Bloomberg khảo sát đều không kỳ vọng BoJ sẽ tăng lãi suất vào cuộc họp ngày mai, Volkmar Baur, nhà phân tích FX của Commerzbank lưu ý.

“Tôi muốn giải thích ngắn gọn lý do vì sao tôi tin rằng BoJ sẽ không tăng lãi suất. Đầu tiên, lạm phát không thay đổi như BoJ kỳ vọng trong những tháng gần đây. Vẫn còn ít dấu hiệu cho thấy áp lực lạm phát đang tăng trong nước. Thứ hai, nền kinh tế cũng khá đáng thất vọng trong thời gian gần đây. Theo Bloomberg, những bất ngờ về kinh tế đã diễn ra theo chiều hướng tiêu cực trong nhiều tháng.”

“Điều này có nghĩa là nền kinh tế Nhật Bản đang không đạt được kỳ vọng. Thứ ba, các biện pháp can thiệp (tạm thời) thành công đã khiến đồng JPY tăng giá trong hai tuần qua. Do đó, tỷ giá hối đoái không phải là lý do để tăng lãi suất. Và thứ tư, BoJ dự kiến sẽ công bố kế hoạch cắt giảm mua trái phiếu. Vì vậy, chính sách tiền tệ đã được thắt chặt mà chưa cần tăng lãi suất.”

“Thị trường có thể bị bất ngờ vào sáng thứ Tư, nhưng nếu BoJ không tỏ ra quá dovish và tiếp tục giữ nguyên lãi suất, thì sự sụt giảm của JPY sẽ có thể kiểm soát được.”

Niềm tin người tiêu dùng tại Mỹ cao hơn dự báo

Niềm tin của người tiêu dùng Hoa Kỳ vào tháng 7 là 100.3, cao hơn so với dự kiến 99.7. Trong tháng trước, chỉ số này đạt mức 100.4

Kỳ vọng: 78.2, cao hơn so với mức 72.8 trước đó

Điều kiện hiện tại: 133.6

Cơ hội việc làm JOLTS của Mỹ cao hơn dự báo

Cơ hội việc làm JOLTS của Mỹ: 8.184M, cao hơn so với dự báo 8.000M

- Dữ liệu đã được điều chỉnh thành 8.23M

- Tỷ lệ việc làm còn trống là 4.9%

- Tỷ lệ nghỉ việc là 2.1%

Chứng khoán Mỹ mở cửa trong sắc xanh

Các chỉ số chứng khoán chính của Mỹ đang tăng cao hơn vào đầu phiên Mỹ. Sau khi đóng cửa, AMD, Microsoft, Starbucks và Pinterest sẽ báo cáo thu nhập của họ. Cổ phiếu Microsoft hiện đang tăng 0.50%.

Sau ít phút mở cửa, các chỉ số chính đều đang tăng:

- Chỉ số Dow Industrial Average tăng 0.39% lên mức 40699.07

- Chỉ số S&P tăng 0.44% lên mức 5487.66.

- Chỉ số NASDAQ tăng 0.50% lên mức 17456.25

- Chỉ số Russell 2000 tăng 0.84% lên mức 2254.13.

Lợi suất TPCP Mỹ đang giảm tại các kỳ hạn:

- Lợi suất trái phiếu kỳ hạn 2 năm 4.381%, -0.6 điểm cơ bản

- Lợi suất trái phiếu kỳ hạn 5 năm 4.057%, -1.3 điểm cơ bản

- Lợi suất trái phiếu kỳ hạn 10 năm 4.162%, -1.5 điểm cơ bản

- Lợi suất trái phiếu kỳ hạn 30 năm 4.413%, -2.0 điểm cơ bản

Dầu thô giảm 0.88 USD xuống còn 74.94 USD/thùng, đây là mức thấp nhất kể từ ngày 6/6. Vàng tăng khoảng 0.41% lên 2393.34 USD/oz. Bitcoin giao dịch ở mức 66,486 USD.

Commerzbank: EUR/USD đang rất khó dự đoán

Toàn thế giới chỉ đang chờ xem Fed quyết định thế nào và Chủ tịch Jerome Powell nói gì trong cuộc họp báo, chiến lược gia ngoại hối Antje Praefcke của Commerzbank lưu ý.

- “Sẽ chẳng có nhiều điều xảy ra với Đô la Mỹ (USD) cho đến khi cuộc họp của FOMC diễn ra, giờ đây sự bình tĩnh đã trở lại. Ngoài ra, báo cáo thị trường lao động Mỹ cho tháng 7, một trong những dữ liệu lớn có xu hướng gây ra nhiều biến động cho USD, sẽ được công bố vào thứ Sáu.”

- “Về vấn đề này, tôi sẽ nói ngắn gọn và chỉ có thể khuyên bạn nên suy nghĩ lại về EUR/USD. Chúng tôi đã nhấn mạnh nhiều lần kể từ tuần trước rằng thị trường có thể đã đi quá xa với kỳ vọng về lãi suất Fed. Những nghi ngờ đầu tiên dường như đã nảy sinh.”

- “Nếu mọi chuyện xảy ra không như mong đợi vào tối mai, đồng USD có thể sẽ mạnh hơn nữa và tăng giá đáng kể hơn.”

Chỉ số giá nhà Case-Shiller 20 thành phố của Mỹ tăng chậm hơn tháng trước

- Chỉ số giá nhà Case-Shiller 20 thành phố của Mỹ tăng 6.8% so với cùng kỳ năm trước, đây là tốc độ nhanh hơn so với dự khiến là +6.7%. Tháng trước chỉ số này tăng 7.3%.

- Chỉ số giá nhà Case-Shiller đã tăng 0.3% m/m, chậm hơn so với dự kiến là +0.4%

Dữ liệu giá nhà toàn quốc từ FHFA:

- Giá tăng 5.7% so với cùng kỳ năm trước, chậm hơn so với mức tăng 6.3% trước đó

- Giá theo tháng +0.0%, thấp hơn so với mức +0.2% trước đó

Lịch kinh tế tối hôm nay có gì đáng chú ý?

Đây là một tuần quan trọng trong lịch kinh tế, bao gồm các quyết định của BoJ, Fed và BoE. Vào tối hôm nay, chúng ta sẽ có hàng loạt dữ liệu mới, vào lúc 20:00 sẽ có những dữ liệu sau:

- Giá nhà tại Mỹ của CaseShiller

- Dữ liệu giá nhà hàng tháng từ FHFA

Có những dấu hiệu suy yếu trên thị trường nhà ở Hoa Kỳ, đặc biệt là ở miền Nam và điều đó sẽ bắt đầu xuất hiện trong dữ liệu bán hàng.

Vào lúc 21:00, hai dữ liệu quan trọng sẽ được công bố:

- Cơ hội việc làm JOLTS

- Niềm tin của người tiêu dùng

Dữ liệu về niềm tin của người tiêu dùng có thể có sự thay đổi, ngày hôm qua McDonald's đã nêu bật sự suy thoái rõ ràng trong chi tiêu.

Sau khi đóng cửa phiên Mỹ, chúng ta sẽ có thu nhập từ Microsoft, Starbucks và AMD.

Hơn 41.5% lượng BTC hoàn trả từ Mt. Gox đã được phân phối nhưng các chủ nợ vẫn tiếp tục nắm giữ

Hơn 41.5%, tương đương 59,000 Bitcoin trong tổng số 141.686 BTC, đã được phân phối lại cho các chủ nợ của sàn giao dịch Mt. Gox đã ngừng hoạt động. Tuy vậy, theo báo cáo của Glassnode vào ngày 29 tháng 7, mặc dù đã nhận được gần 4 tỷ USD giá trị Bitcoin, nhưng các chủ nợ của Mt. Gox vẫn chưa bán ra: “Các chủ nợ đã chọn nhận BTC, thay vì tiền pháp định, đây là điều mới mẻ trong luật phá sản của Nhật Bản… Do đó, tương đối chắc chắn rằng chỉ một phần nhỏ trong số các đồng tiền được phân phối này sẽ thực sự được bán ra thị trường.”

Báo cáo này được đưa ra một tuần sau khi Kraken hoàn tất việc phân phối Bitcoin của Mt. Gox cho các chủ nợ vào ngày 24 tháng 7.

Dữ liệu cơ bản từ các sàn giao dịch tiền điện tử cũng cho thấy rằng các chủ nợ của Mt. Gox không bán ra. Đáng chú ý, mức Delta tích lũy (CVD), số liệu đo lường chênh lệch ròng giữa khối lượng giao dịch mua và bán giao ngay trên các sàn giao dịch tập trung, đã không chứng kiến bất kỳ mức tăng đột biến đáng kể trên Karken, sau khi Mt. Gox thực hiện phân phối BTC.

Mức CVD của Bitcoin trên sàn giao dịch Kraken (Nguồn: Glassnode)

Việc thiếu áp lực bán là điều đáng ngạc nhiên, nếu xét đến việc giá Bitcoin đã tăng hơn 8,500% trong 10 năm kể từ khi Mt. Gox sụp đổ.

Việc phân phối Bitcoin hiện tại cho thấy rằng các nhà đầu tư đã hoàn tất việc chốt lời và chuyển sang trạng thái “nắm giữ” (hodl), theo Glassnode. Dữ liệu cho thấy hơn 65.8% nguồn cung Bitcoin đã không hoạt động trong hơn một năm, trong khi hơn 54% không hoạt động trong hơn hai năm.

Nguồn cung Bitcoin hoạt động trên 1 năm (Nguồn: Glassnode)

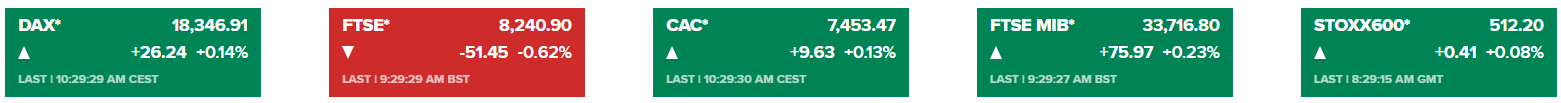

Cập nhật thị trường phiên Châu Âu: USD/JPY tăng giá trước thềm dữ liệu kinh tế Mỹ và quyết định của BoJ

Tin tức chính:

- Chứng khoán Mỹ trầm lắng trước thềm các dữ liệu kinh tế quan trọng

- EUR/USD ít biến động sau loạt dữ liệu kinh tế từ khu vực

- Niềm tin tiêu dùng tháng 7 tại Eurozone tăng nhẹ như dự báo

- Tăng trưởng GDP sơ bộ quý II tại Eurozone cao hơn dự báo

- Destatic: GDP sơ bộ quý 2 của Đức thấp hơn dự báo

Phiên giao dịch châu Âu diễn ra tương đối êm ả. Dữ liệu GDP sơ bộ của khu vực Eurozone cho thấy sự tăng trưởng trong quý 2, điều đã được dự báo trước từ các chỉ số PMI, trong khi nền kinh tế Đức tiếp tục gây thất vọng khi tăng trưởng không như kỳ vọng.

Dữ liệu CPI từ Tây Ban Nha và Đức cho thấy lạm phát tiếp tục suy yếu, với trọng tâm hiện chuyển sang CPI sơ bộ của khu vực sẽ được công bố vào ngày mai. Thị trường đang dự đoán ECB sẽ cắt giảm 0.50% lãi suất điều hành cho đến cuối năm với xác suất cắt giảm lãi suất vào tháng 9 là 63%.

Đồng tiền đáng chú ý duy nhất JPY khi nó tiếp tục mất giá giá trước thềm quyết định của BoJ vào ngày mai. USD/JPY đã phá vỡ đường xu hướng quan trọng trong ngày hôm nay, làm gia tăng động lực tăng giá. Nhưng nhìn chung, cặp tiền sẽ điều chỉnh nhẹ trước thềm các sự kiện kinh tế quan trọng.

Nhìn sang thị trường khác, chứng khoán, trái phiếu và vàng tăng nhẹ, trong khi dầu thô và bitcoin giảm nhẹ trong ngày.

Trọng tâm hiện sẽ chuyển sang dữ liệu của Hoa Kỳ với dữ liệu việc làm mới JOLTS và Niềm tin người tiêu dùng được công bố lúc 21h00.

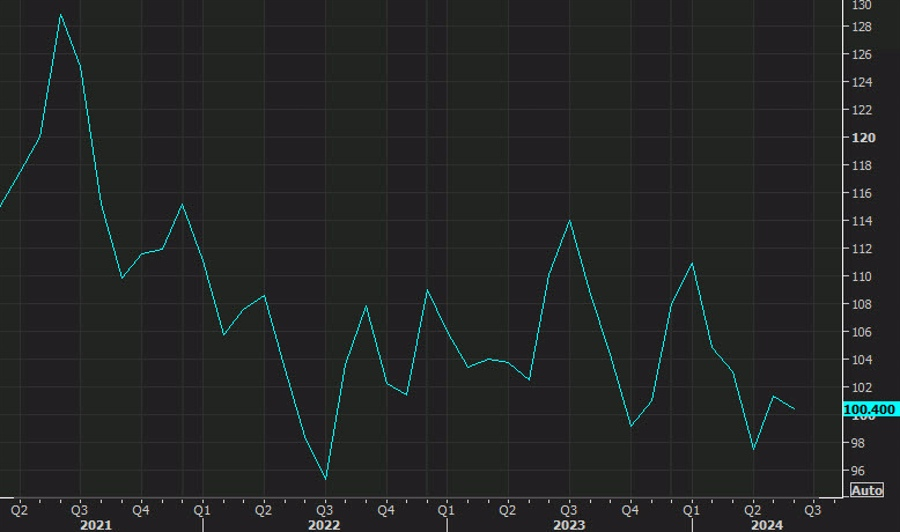

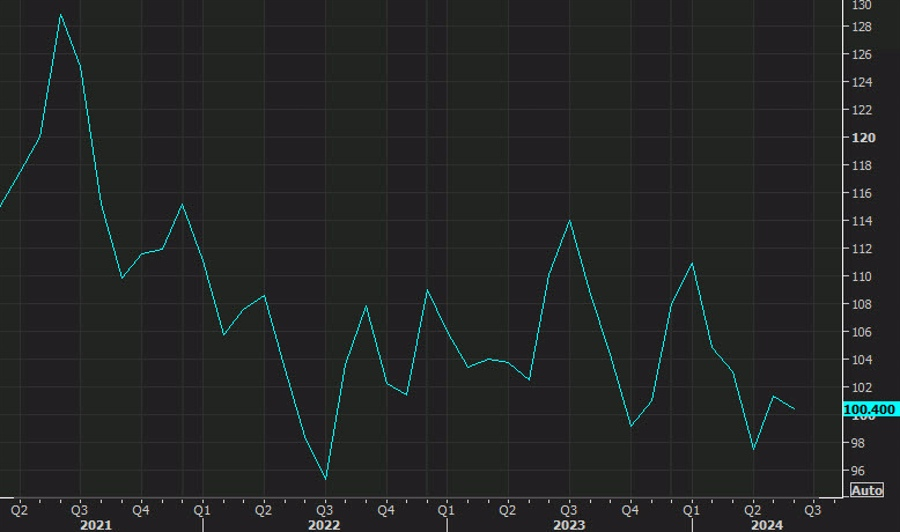

Dữ liệu việc làm mới JOLTS tối nay có gì đáng chú ý?

Khảo sát về Cơ hội việc làm và Biến động Lao động (JOLTS) sẽ được công bố vào 21h00 tối nay. Dữ liệu này được thị trường và các quan chức Fed xem xét kỹ lưỡng vì nó có thể cung cấp thông tin liên quan tới cung-cầu trong thị trường lao động, một yếu tố chính ảnh hưởng đến tiền lương và lạm phát.

Thị trường dự báo dữ liệu JOLTS sẽ giảm nhẹ xuống 8.04 triệu trong tháng 6 (Trước đó: 8.14 triệu). Số liệu này đã giảm đều đặn kể từ khi vượt mốc 12 triệu vào tháng 03/2022, cho thấy điều kiện trong thị trường lao động đã dần hạ nhiệt.

Chỉ số DXY đã giảm tương đối trong tháng 7, khi các nhà đầu tư dự đoán Fed sẽ bắt đầu cắt giảm lãi suất vào tháng 9. Dữ liệu lạm phát yếu trong quý hai và những dấu hiệu ngày càng tăng về sự hạ nhiệt trong điều kiện thị trường lao động đã củng cố thêm kỳ vọng này. Theo CME FedWatch Tool, các nhà đầu tư cho rằng có 70% khả năng Fed sẽ giảm tổng cộng 0.75% lãi suất trong năm nay.

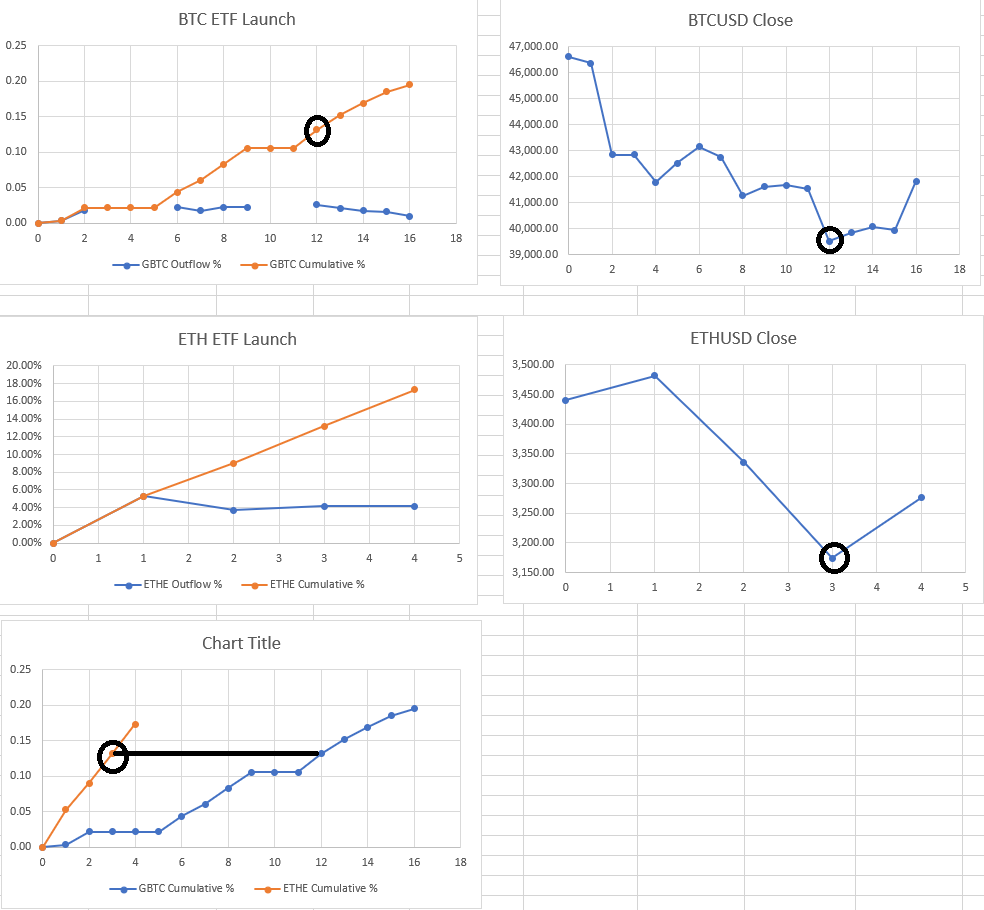

Dòng tiền chảy ra khỏi quỹ ETF ETH của Grayscale có thể giảm trong tuần này

Trong một bài đăng trên X vào ngày 30 tháng 7, nhà phân tích cấp cao Mads Eberhardt của Steno Research cho biết “có khả năng” lượng bán ròng quỹ ETHE của Grayscale sẽ giảm bớt trong tuần này. Nhận xét của ông được đưa ra khi các ETF Ether ghi nhận ngày thứ tư bị bán ròng với con số 98 triệu USD.

Kể từ khi chuyển đổi, ETHE đã chứng kiến dòng tiền chảy ra trị giá hơn 1.7 tỷ USD. Con số này chiếm gần 18% trong tổng tài sản 9 tỷ USD ban đầu ETHE nắm giữ trước khi chuyển đổi thành ETF vào ngày 24 tháng 7.

Tuy nhiên, Eberhardt coi dòng tiền bán ròng mạnh mẽ ban đầu là lý do cho sự tăng giá trong ngắn hạn và cho rằng: “Vì ETF Ethereum của Grayscale đã trải qua các đợt bán tháo lớn hơn nhiều tổng tài sản được quản lý (AUM), chúng tôi tin rằng các đợt bán tháo này sẽ đạt đỉnh và suy yếu trong tuần này”

Nhà giao dịch ẩn danh Evanss6 đã lặp lại quan điểm của Eberhardt với một so sánh về đợt ra mắt của ETF Bitcoin giao ngay và ETF Ether. Evan viết rằng dòng tiền chảy ra từ ETF Bitcoin đã chạm đáy vào ngày giao dịch thứ bảy và đáy xuất hiện khi tổng khối lượng bán ròng của Grayscale Bitcoin Trust (GBTC) đạt 13.2% so với tổng giá trị tài sản ban đầu của quỹ và sau đó Bitcoin đã "tăng khoảng 92% trong 50 ngày". Ông cũng lưu ý rằng ETF Ether của Grayscale đã bị “bán ra nhanh và mạnh mẽ hơn nhiều”

So sánh giữa ETF Bitcoin, Bitcoin và ETF Ethereum cùng Ethereum (Nguồn: Evanss6)

Trong khi đó, Samara Cohen, giám đốc đầu tư của BlackRock về ETF, cho biết các nhà đầu tư tổ chức đang có nhu cầu với sản phẩm ETF ETH, đồng thời cho biết thêm rằng các ETF dựa trên tiền điện tử sẽ bắt đầu được đưa vào “danh mục đầu tư chuẩn” vào cuối năm 2024.

Chứng khoán Mỹ trầm lắng trước thềm các dữ liệu kinh tế quan trọng

Thị trường chứng khoán Mỹ đang khá yên ắng trong phiên châu Âu, sau khi giảm nhẹ khoảng 0.3% trong phiên châu Á. Cả HĐTL Nasdaq và Dow đều tăng chỉ 0.1%, phản ánh tâm lý thận trọng của nhà đầu tư.

Sẽ có một vài báo cáo thu nhập được công bố trong ngày, nhưng tâm điểm sẽ là Microsoft. Bên cạnh đó, các nhà đầu tư sẽ tiếp tục chờ đợi kết quả từ cuộc họp của BoJ và Fed vào ngày mai. Tuần này cũng là tuần công bố báo cáo việc làm của Mỹ, vì vậy các số liệu liên quan từ Hoa Kỳ cũng đang được theo dõi sát sao.

Nhìn chung, thị trường đang trong trạng thái "chờ đợi và theo dõi", chưa có động thái rõ ràng trước thềm các sự kiện quan trọng.

EUR/USD ít biến động sau loạt dữ liệu kinh tế từ khu vực

Biên độ giao dịch hẹp cho thấy khẩu vị rủi ro suy yếu đối với hầu hết các cặp tiền chính. Ngoại lệ duy nhất một lần nữa thực sự là USD/JPY, với việc cặp tiền này hiện đang tiếp cận mức 154.9. Cần lưu ý rằng đang có lượng lớn hợp đồng quyền chọn đáo hạn quanh vùng giá này, vì vậy hãy thận trọng.

Quay trở lại EUR/USD, có rất ít động lực để nhà đầu tư nhảy vào bất chấp loạt dữ liệu được công bố trong phiên.

Dữ liệu GDP quý 2 của khu vực này một lần nữa khẳng định khả năng phục hồi của nền kinh tế. Nhưng đã có những dấu hiệu ban đầu cho thấy nền kinh tế đang bắt đầu chững lại khi Châu Âu bước vào quý 3. Trong khi đó, số liệu CPI của Tây Ban Nha và Đức không thực sự mang lại bất kỳ điều gì mới.

Quá trình suy yếu của lạm phát vẫn đang diễn ra nhưng với tốc độ rất chậm. Trên thực tế, những khó khăn vẫn còn rất nhiều. Ở Đức, có vẻ như lạm phát toàn phần có thể tăng nhẹ trong tháng 7. Nhưng số liệu lạm phát cơ bản sau đó mới là trọng tâm.

Xác suất ECB cắt giảm lãi suất vào tháng 9 là ~65%, giảm nhẹ so với mức ~68% trước khi phiên giao dịch bắt đầu. ECB chắc chắn sẽ muốn thấy nhiều tiến triển hơn về diễn biến lạm phát nhưng họ vẫn phải chờ đợi. Có vẻ như số liệu lạm phát tháng 8 sẽ là yếu tố quan trọng hơn trong việc xác định liệu có nên hành động vào tháng 9 hay không.

EUR/USD hiện vẫn đang nằm trên đường MA 200 ngày (đường màu xanh lam) ở mức 1.0821. Đường MA 100 ngày (đường màu đỏ) gần 1.0800 cùng với mức Fibonacci thoái lui 50.0% của đợt tăng tháng 7 là 1.0807 sẽ đóng vai trò là vùng hỗ trợ chính. Nếu cặp tiền phá vỡ tất cả các ngưỡng hỗ trợ đó, mốc đáy tháng 6 quanh 1.0666-70 sẽ là điểm đến tiếp theo.

Hãy nhớ rằng khía cạnh đồng USD cũng là một nhân tố quan trọng, với quyết định của Fed và báo cáo việc làm Hoa Kỳ sắp được công bố. Bên cạnh đó, tâm lý chung của thị truongf cũng là một yếu tố quan trọng trong bối cảnh các báo cáo thu nhập quan trọng cho thị trường chứng khoán được công bố.

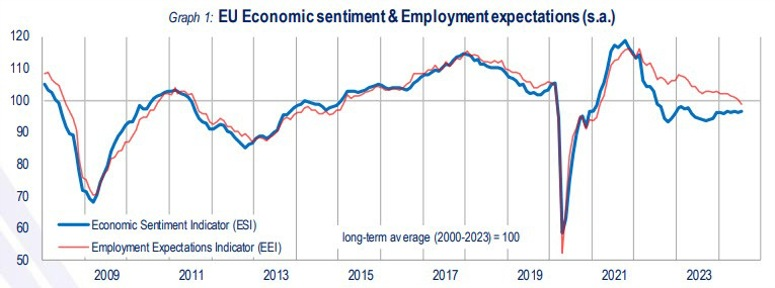

Niềm tin tiêu dùng tháng 7 tại Eurozone tăng nhẹ như dự báo

- Niềm tin tiêu dùng: -13 (dự báo: -13, trước đó: -14)

- Niềm tin kinh tế: 95.8 (dự báo: 95.4, trước đó: 95.9)

- Niềm tin công nghiệp: -10.5 (dự báo: -10.7, trước đó: điều chỉnh giảm từ -10.1 xuống -10.2)

- Niềm tin dịch vụ: 4.8 (dự báo: 5.5, trước đó: điều chỉnh giảm từ 6.5 xuống 6.2)

Đáng chú ý, chỉ số phản ánh kỳ vọng về việc làm đã lần đầu tiên giảm xuống dưới mức trung bình dài hạn là 100 kể từ tháng 4/2021. Điều đó cho thấy triển vọng thị trường lao động trong thời gian tới có phần ảm đạm hơn.

Cập nhật phiên Âu: Chứng khoán vững đà tăng nhờ báo cáo GDP sơ bộ Eurozone cao hơn dự báo trong quý II

Cổ phiếu châu Âu ban đầu thu hẹp đà tăng sau loạt báo cáo tăng trưởng GDP trái chiều từ các nền kinh tế hàng đầu Eurozone. Điều này làm dấy lên nghi ngờ về tốc độ phục hồi kinh tế, với sản lượng của Đức bất ngờ giảm trong quý II, trái ngược với mức tăng trưởng tốt hơn dự kiến ở Pháp và Tây Ban Nha.

Tuy nhiên, dữ liệu của toàn Khu vực cao hơn dự báo, trong đó ghi nhận tăng trưởng dương hàng năm ở 8 quốc gia, cao hơn số lượng quốc gia tăng trưởng âm là 3. Điều này đã hỗ trợ các chỉ số lấy lại mức tăng được ghi nhận trong giờ mở cửa phiên Âu.

EUR/USD ban đầu không có phản ứng gì đáng kể, nhưng đã tăng hơn 15pip lên gần 1.0835 trước khi thoái lui về 1.0831 ở thời điểm hiện tại.

JPY yếu nhất trong số các đồng tiền chính trong nhóm G10 trước suy đoán rằng tốc độ thắt chặt chính sách của BoJ quá chậm để có thể làm giảm sức hấp dẫn đến từ các giao dịch carry trade được tài trợ bởi đồng Yên.

Tại các thị trường khác:

- Vàng tăng 0.2% lên 2,388 USD/oz

- Dầu WTI giảm 0.25% xuống 75.60 USD/thùng

- BTC tăng 0.15% lên 66,900 USD

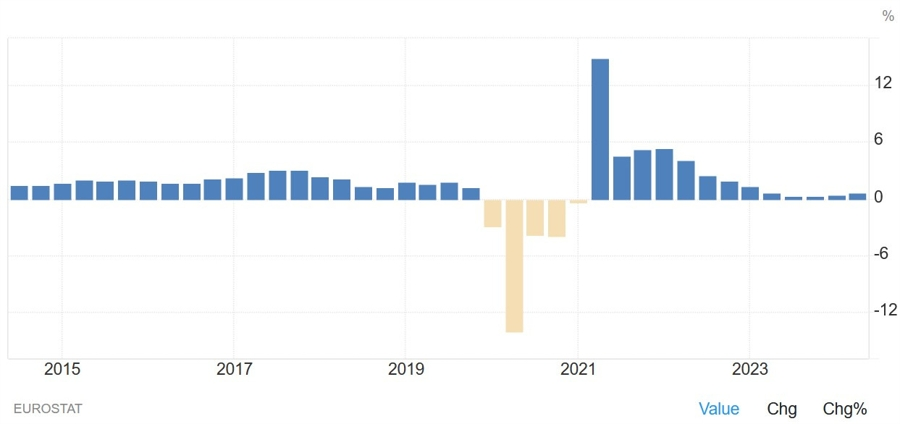

Tăng trưởng GDP sơ bộ quý II tại Eurozone cao hơn dự báo

- +0.3% so với quý trước (dự báo: 0.2%, trước đó: 0.3%)

- +0.6% so với cùng kỳ (dự báo: 0.5%, trước đó: 0.4%)

Trong số các quốc gia thành viên, dẫn đầu là Ireland với mức tăng trưởng 1.2% so với quý trước, theo sau là Litva và Tây Ban Nha - lần lượt tăng 0.9% và 0.8%. Mức sụt giảm mạnh nhất được chứng kiến ở Latvia là 1.1%, sau đó là Thụy Điển và Hungary lần lượt là -0.8% và -0.2%. Tỷ lệ tăng trưởng theo năm là dương đối với 8 quốc gia và âm đối với 3 quốc gia.

Tin tốt là nền kinh tế Eurozone đã thực sự khởi sắc hơn trong quý II như thị trường chứng kiến thông qua dữ liệu PMI. Việc cắt giảm lãi suất của ECB trong các quý tiếp theo có thể làm gia tăng niềm tin và thúc đẩy tăng trưởng.

Cổ phiếu châu Âu thu hẹp đà tăng được ghi nhận khi mở cửa phiên thứ Ba

Các chỉ số chứng khoán châu Âu thu hẹp đà tăng ghi nhận trong giờ mở cửa phiên thứ Ba sau loạt dữ liệu lạm phát và tăng trưởng GDP sơ bộ trong quý II tại các nền kinh tế lớn của Khu vực đồng tiền chung Euro. Các nhà đầu tư sẽ tiếp tục hướng tới quyết định chính sách của Fed và BoE.

Xu hướng của USD/JPY trong ngắn hạn vẫn trung lập

USD/JPY hiện tăng 0.5% lên 154.85 trong ngày. Xu hướng của cặp tiền trong ngắn hạn vẫn khá trung lập trước thềm cuộc họp Fed và BoJ. Kháng cự quan trọng trước mắt là đường MA 200 giờ (màu xanh) ở mức 155.25.

Trái lại, phe bán có thể hướng tới mốc 150 - đây cũng là khu vực mà một lượng hợp đồng quyền chọn lớn sẽ đáo hạn trong ngày. Điều này đã hạn chế biến động tỷ giá trong phiên Âu, trừ khi có biến động quá mức trong khẩu vị rủi ro và thị trương trái phiếu Mỹ.

Istat: GDP sơ bộ quý 2 của Ý khớp với dự báo

- +0.9% so với cùng kỳ (dự báo: 0.8%, trước đó: 0.7%)

- +0.2% so với quý trước (dự báo: 0.2%, trước đó: 0.3%)

CPI tại các tiểu bang của Đức không đồng đều trong tháng 7

Destatic cung cấp dữ liệu CPI tháng 7 tại các tiểu bang Đức so với cùng kỳ, bao gồm:

- Bavaria: +2.5% (trước đó: +2.7%)

- Brandenburg: +2.6% (trước đó: +2.6%)

- Hesse: +1.8% (trước đó: +1.8%)

- Baden-Wuerttemberg: +1.9% (trước đó: +2.1%)

- Saxony: +3.1% (trước đó: +2.8%)

- North Rhine Westphalia: +2.3% (trước đó: +2.2%)

Dữ liệu có phần trái chiều ở các tiểu bang của Đức, đồng thời chỉ ra rằng lạm phát hàng năm sẽ trong khoảng từ 2.2% - 2.3%.

Destatic: GDP sơ bộ quý 2 của Đức thấp hơn dự báo

- -0.1% so với cùng kỳ (dự báo: 0%, trước đó: -0.2%)

- -0.1% so với quý trước (dự báo: -0.1%, trước đó: 0.2%)

Nền kinh tế Đức suy thoái trong quý II và điều này làm gia tăng thêm lượng thông tin kinh tế tiêu cực khác cho nền kinh tế lớn nhất châu Âu.

Lịch kinh tế trong ngày có gì đáng chú ý?

Trong phiên Âu, thị trường sẽ đón chờ báo cáo CPI của Đức và GDP quý II của Eurozone. Mặc dù thị trường có thể phản ứng với hai dữ liệu này, nhưng các nhà đầu tư vẫn sẽ hướng đến báo cáo CPI Eurozone quan trọng hơn vào ngày mai.

Trong phiên Mỹ, trọng tâm sẽ là báo cáo Niềm tin tiêu dùng và Cơ hội việc làm JOLTS của Hoa Kỳ. Mặc dù dữ liệu sẽ không làm thay đổi nhiều về kỳ vọng chính sách, nhưng sự sụt giảm mạnh đối với chỉ báo Tình hình hiện tại trong báo cáo Niềm tin tiêu dùng có thể gây sốc cho thị trường.

KOF: Chỉ báo sớm về kinh tế Thụy Sĩ trong tháng 7 thấp hơn dự báo

- 101 (dự báo: 102.4, trước đó: 102.7)

Các số liệu kinh tế gần đây chỉ ra rằng thị trường đang có cái nhìn thận trọng hơn về triển vọng của nền kinh tế Thụy Sĩ trong tương lai gần. Xu hướng này đã tồn tại trong vài tháng qua và mọi người không hoàn toàn lạc quan về tình hình kinh t.

INE: CPI sơ bộ tháng 7 tại Tây Ban Nha thấp hơn dự báo

- CPI: +2.8% so với cùng kỳ (dự báo: 3%, trước đó: 3.4%)

- HICP: +2.9% so với quý trước (dự báo: 3.2%, trước đó: 3.6%)

Các chỉ số lạm phát tại Tây Ban Nha thấp hơn dự báo và tiếp tục dao động gần các mức được ghi nhận gần đây trong nửa năm qua. Đối với lạm phát cơ bản hàng năm được dự báo sẽ giảm tốc từ 3% về còn 2.8% vào tháng 6. Dây là tin tốt với ECB, nhưng vẫn chưa đạt được kỳ vọng của ngân hàng trung ương này.

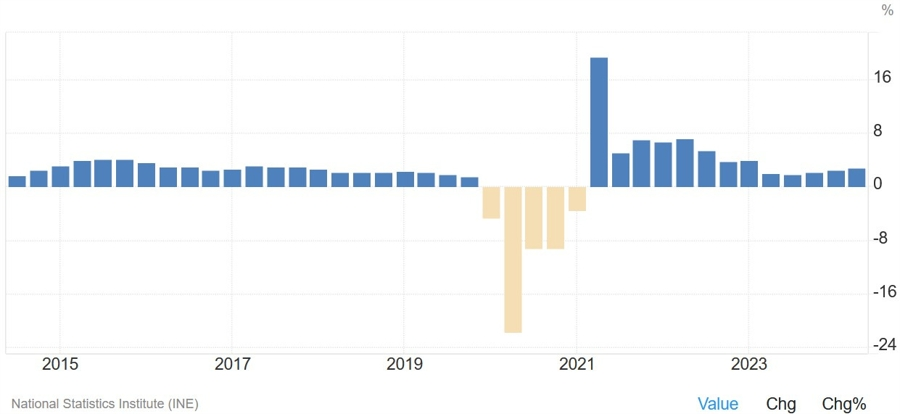

INE: Tăng trưởng GDP quý II của Tây Ban Nha cao hơn dự báo

- +0.8% so với quý trước (dự báo: 0.5%, trước đó: 0.8%)

- +2.9% so với quý trước (dự báo: 2.5%, trước đó: 2.5%)

Nền kinh tế Tây Ban Nha tiếp tục khởi sắc trong bối cảnh lạm phát tiếp tục giảm. Tăng trưởng GDP hàng năm tại Tây Ban Nha trung bình ở mức 2.03% từ năm 1996 - 2024. Vì vậy, đây là tin tốt cho kịch bản hạ cánh mềm nền kinh tế và sẽ được củng cố hơn nữa khi ECB bổ sung thêm nhiều đợt cắt giảm lãi suất hơn trong các quý tiếp theo.

USD tăng cao hơn khi các đồng tiền chính của châu Âu chịu áp lực bán

USD nhận được nhiều động lực tăng tích cực trong ngày khi các đồng tiền chính của châu Âu chịu áp lực bán. Sau khi cả EUR/USD và GBP/USD đều phá qua các đáy vào tuần trước cho thấy đồng bạc xanh sẽ được hưởng lợi nhiều hơn trong tuần này. Tuy nhiên, đà tăng bền vững của USD vẫn phụ thuộc phần lớn vào phản ứng của thị trường đối với các sự kiện quan trọng sắp tới, bao gồm quyết định chính sách của FOMC và các chỉ số kinh tế quan trọng như PMI sản xuất ISM và bảng lương NFP.

Các nhà đầu tư đang háo hức chờ đợi động thái tiếp theo của Fed, với kỳ vọng cao rằng Fed sẽ báo hiệu việc cắt giảm lãi suất vào tháng 9. Hơn nữa, ngày càng xuất hiện nhiều đồn đoán cho rằng Fed có thể sẽ thả lỏng hơn với kế hoạch cắt giảm liên tục trong 3 cuộc họp cuối năm, lần lượt vào tháng 9, 11 và 12. Tuy nhiên, nếu Chủ tịch Powell thận trọng hơn, các nhà đầu tư có thể sẽ thất vọng, từ đó dẫn đến sự suy giảm trên thị trường chứng khoán và USD tăng cao hơn.

Báo cáo kết quả kinh doanh của doanh nghiệp trên Phố Wall sẽ được theo dõi sát sao trong tuần này

Thứ ba, ngày 30 tháng 7

- Microsoft

- AMD

- Pfizer

- Rio Tinto

- BP

- Starbucks

Thứ tư, ngày 31 tháng 7

- Meta

- Mastercard

- Boeing

Thứ năm, ngày 1 tháng 8

- Apple

- Amazon

- Intel

- Shell

Thứ sáu, ngày 2 tháng 8

- Berkshire Hathaway

- Exxon Mobil

- Chevron