Bitcoin giảm xuống dưới $36.4K

Bitcoin có thời điểm tăng hơn 1% lên trên $36.6K đầu phiên Á nhưng hiện quay đầu giảm nhẹ xuống dưới $36.4K:

Bitcoin có thời điểm tăng hơn 1% lên trên $36.6K đầu phiên Á nhưng hiện quay đầu giảm nhẹ xuống dưới $36.4K:

Citi, cùng nhiều ngân hàng khác đã kỳ vọng ECB sẽ cắt giảm lãi suất chính sách 25 bps vào tháng 10.

Họ dự kiến ECB sẽ cắt giảm lãi suất vào tháng 10, tháng 12 và đến đầu năm 2025, lãi suất tiền gửi của ECB được kỳ vọng sẽ ở mức 1.5% vào tháng 9 năm 2025.

Với những thông tin gần đây từ Lagarde, việc cắt giảm 25 bps vào ngày 17 tháng này dường như chắc chắn.

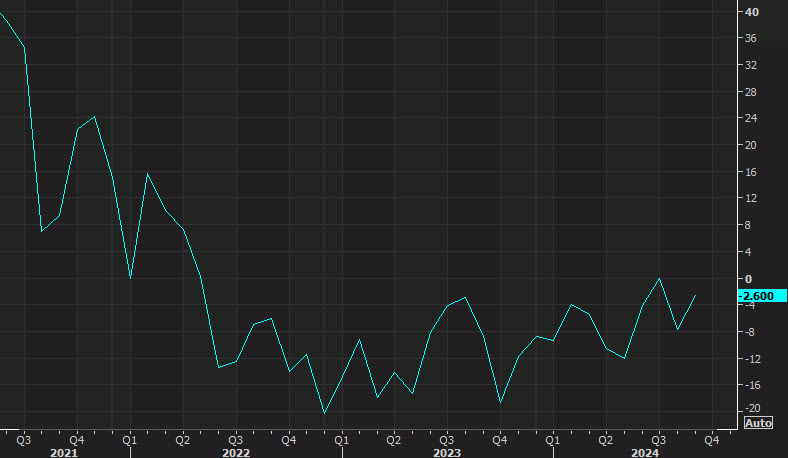

Chính quyền của Tổng thống Joe Biden đã gây sức ép buộc các chủ lao động tại cảng Hoa Kỳ phải đưa ra đề xuất để đảm bảo thỏa thuận lao động với công nhân đang đình công, làm nghẹt một nửa hoạt động vận tải biển của cả nước.

Cuộc đình công của công đoàn Hiệp hội công nhân bốc xếp quốc tế (ILA) đã làm gián đoạn mọi thứ, từ vận chuyển thực phẩm đến các lô hàng ô tô trên hàng chục cảng từ Maine đến Texas, gây gián đoạn mà các nhà phân tích cảnh báo sẽ khiến nền kinh tế thiệt hại hàng tỷ USD mỗi ngày.

Hơn 38 tàu container đã bị kẹt tại các cảng Hoa Kỳ vào thứ Ba, theo Everstream Analytics.

USMX đã đề nghị công đoàn tăng lương 50%, nhưng nhà lãnh đạo của ILA, Harold Daggett cho biết công đoàn đang thúc đẩy nhiều hơn nữa, bao gồm tăng 5 USD/giờ cho mỗi năm trong hợp đồng mới và chấm dứt các dự án tự động hóa cảng đe dọa đến việc làm của công đoàn.

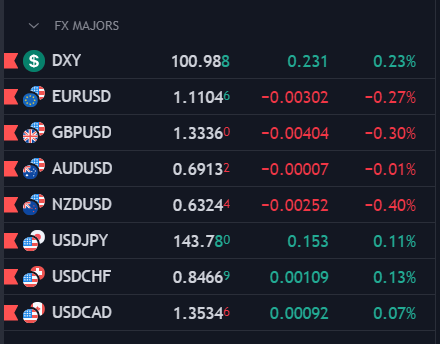

NZD/USD giảm mạnh trong phiên khi RBNZ được kỳ vọng cắt giảm lãi suất 50 điểm cơ bản tại cuộc họp của họ vào ngày 9/10. Không có nhiều thông tin khác từ New Zealand.

USD/JPY tăng sau khi Bộ trưởng Kinh tế mới của Nhật Bản, Ryosei Akazawa không ủng hộ BoJ tăng lãi suất một cách nhanh chóng:

Những bình luận này khiến JPY suy yếu.

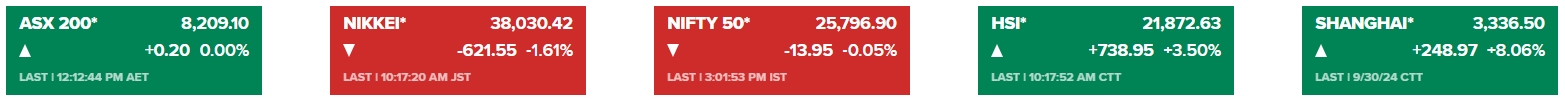

Trung Quốc đại lục vẫn đóng cửa nghỉ lễ. Hồng Kông mở cửa và cổ phiếu ở đó lại tăng vọt một lần nữa.

Vào lúc 20:00: Chủ tịch Fed Cleveland Beth Hammack phát biểu chào mừng trước một diễn đàn do Fed Cleveland tổ chức

21:05: Chủ tịch Fed St. Louis Alberto Musalem phát biểu chào mừng trước Hội nghị Nghiên cứu Ngân hàng Cộng đồng năm 2024: "Nơi Nghiên cứu và Chính sách Gặp gỡ".

22:00: Thống đốc Fed Michelle Bowman phát biểu trước Hội nghị Nghiên cứu Ngân hàng Cộng đồng năm 2024: "Nơi Nghiên cứu và Chính sách Gặp gỡ".

23:15 Chủ tịch Fed Richmond Thomas Barkin phát biểu về triển vọng kinh tế quốc gia trước Hội nghị và Triển lãm WilmingtonBiz năm 2024

Có vẻ như Barkin sẽ có tầm ảnh hưởng lớn nhất với thị trường trong ngày hôm nay.

Thị trường chứng khoán Châu Á - Thái Bình Dương diễn biến trái chiều vào sáng thứ Tư, sau khởi đầu tháng mới không mới suôn sẻ trên phố Wall, với các chỉ số chính đồng loạt giảm do căng thẳng gia tăng tại Trung Đông.

Vào thứ Ba, Thủ tướng Nhật Bản Shigeru Ishiba đã chính thức nhậm chức sau khi được bầu làm người đứng đầu Đảng Dân chủ Tự do của nước này vào tuần trước. Ông kế nhiệm Thủ tướng Fumio Kishida, người đã từ chức vào sáng cùng ngày. Việc ông Ishiba lên nắm quyền có thể mở ra thêm cơ hội cho BoJ tăng lãi suất trong thời gian tới, theo nhận định của một số nhà phân tích. Sự kiện này kéo theo việc chỉ số Nikkei225 của Nhật Bản giảm đến 1.6% vào sáng nay.

Một ghi chú từ Goldman Sachs về cuộc đình công ở cảng Mỹ:

Nghiệp đoàn Công nhân Cảng biển Quốc tế (ILA) tuyên bố sẽ đình công trên khắp các cảng thuộc bờ biển phía Đông và Vịnh Mexico kể từ nửa đêm ngày 1/10 (giờ địa phương). Cuộc đình công diễn ra với gần 45,000 người lao động tham gia, kéo dài từ Maine ở phía Bắc đến Texas ở phía Nam. Dù tình hình này đã gây ra sự gián đoạn lớn tại các cảng bờ Đông, các cảng bờ Tây vẫn hoạt động bình thường và đang có kinh doanh sôi động.

Thứ trưởng Bộ Tài chính Hàn Quốc tuyên bố rằng họ sẽ thực hiện các biện pháp cứng rắn, tức thời và táo bạo nếu biến động thị trường ngoại hối tăng quá mức.

Một vụ nổ đã xảy ra tại sân bay Miyazaki, khiến cho đường băng bị đóng cửa và các chuyến bay của Japan Airlines và All Nippon Airways bị ảnh hưởng nghiêm trọng. Điều này có thể gây ra sự gián đoạn lớn trong giao thông hàng không và ảnh hưởng đến hành khách cũng như hoạt động kinh doanh tại sân bay. Các cơ quan chức năng đang điều tra vụ việc và đưa ra biện pháp an toàn cần thiết.

Các nhân viên cứu hỏa địa phương cho biết họ nhận được thông tin vào lúc 8:10 sáng rằng đã có tiếng nổ được nghe thấy trong khuôn viên sân bay, trong khi văn phòng địa phương của bộ giao thông vận tải cho biết việc đóng cửa đường băng dự kiến sẽ tiếp tục kéo dài đến tối thứ Tư.

Westpac hạ dự báo về triển vọng lãi suất chính sách (OCR), với kỳ vọng cắt giảm 50bps vào cả tháng 10 và tháng 11.

Theo phân tích mới nhất từ Nhóm kinh tế Westpac New Zealand, lạm phát dường như được kiểm soát tốt ở mức khoảng 2%, trong khi tăng trưởng nền kinh tế nói chung vẫn chậm chạp.

Cơ sở để giữ lãi suất ở mức cao trên mức trung lập không còn mạnh mẽ như trước. Các ngân hàng trung ương trên toàn cầu đang điều chỉnh chính sách của họ dựa trên những yếu tố kinh tế chung, và RBNZ cũng có thể sẽ xem xét việc điều chỉnh lãi suất trong tương lai gần. Điều này đặc biệt quan trọng do khoảng thời gian dài giữa các cuộc họp của ngân hàng này (từ tháng 11 năm nay đến tháng 2 năm sau) cho thấy rằng ngân hàng có thể cần phải đưa ra những quyết định chính sách trong bối cảnh kinh tế thay đổi.

Dự báo giá vàng của UBS sau khi xung đột leo thang ở Trung Đông:

Một số nhận định đáng chú ý từ báo cáo:

Báo cáo này cho thấy sự lạc quan về triển vọng kinh tế toàn cầu mặc dù có nguy cơ về xung đột địa chính trị, đặc biệt là giữa Israel và Iran. Các nhà phân tích tin rằng mặc dù có thể xảy ra gián đoạn, nhưng sẽ không có một cuộc xung đột toàn diện, và điều này sẽ giúp duy trì dòng chảy năng lượng từ Trung Đông.

Triển vọng về cổ phiếu được hỗ trợ bởi nhiều yếu tố như khả năng hạ cánh nhẹ nhàng của nền kinh tế Mỹ, Fed cắt giảm lãi suất, và tăng trưởng mạnh mẽ từ các doanh nghiệp, cũng như sự lạc quan đối với công nghệ mới. Vàng được xem như một tài sản phòng ngừa giá trị trong bối cảnh bất ổn chính trị và những thay đổi chính sách có thể xảy ra ở Mỹ.

Thị trường dầu cũng được kỳ vọng sẽ tiếp tục tăng trưởng nhờ vào các biện pháp kích thích từ Trung Quốc và nới lỏng chính sách của Fed, mặc dù sản lượng tại một số quốc gia như Mỹ và Brazil đang chậm lại. Giá dầu Brent dự kiến sẽ duy trì ở mức khoảng 87 USD, nhưng có thể tăng lên hơn 100 USD nếu có bất kỳ gián đoạn nào trong việc vận chuyển hoặc sản xuất dầu quan trọng.

Cập nhật: Giá vàng không quá biến động vào sáng nay sau phiên thứ Ba có lúc vượt ngưỡng 2,670 USD/oz do căng thẳng địa chính trị leo thang ở Trung Đông:

Một ghi chú từ BMO chỉ ra rằng mặc dù cuộc tranh luận giữa Vance và Walz có thể thu hút sự chú ý và tạo ra những tác động nhất thời lên thị trường tài chính, nhưng những yếu tố vĩ mô lớn hơn như xung đột leo thang ở Trung Đông và các số liệu kinh tế sắp tới có khả năng sẽ ảnh hưởng nhiều hơn đến thị trường.

Sự biến động trong thị trường tài chính sau cuộc tranh luận trước đó giữa hai Phó tổng thống Kamala Harris và Cựu tổng thống Donald Trump cho thấy rằng các sự kiện này có thể có tác động, nhưng không quá thường xuyên. Lo ngại về tình hình địa chính trị hiện tại và các yếu tố kinh tế có thể tạo ra những ảnh hưởng mạnh mẽ hơn đến tâm lý thị trường.

Cuộc tranh luận giữa Vance và Walz là cuộc tranh luận giữa hai ứng cử viên chính trị trong cuộc bầu cử. J.D. Vance là một thành viên của Đảng Cộng hòa và là Thượng nghị sĩ bang Ohio, trong khi Tim Walz là một thành viên của Đảng Dân chủ và là Thống đốc bang Minnesota. Cuộc tranh luận này sẽ cho phép cả hai ứng cử viên trình bày quan điểm của mình về các vấn đề quan trọng và thu hút sự chú ý của cử tri. Sự kiện này dự kiến diễn ra vào 08:00 sáng nay (theo giờ VN).

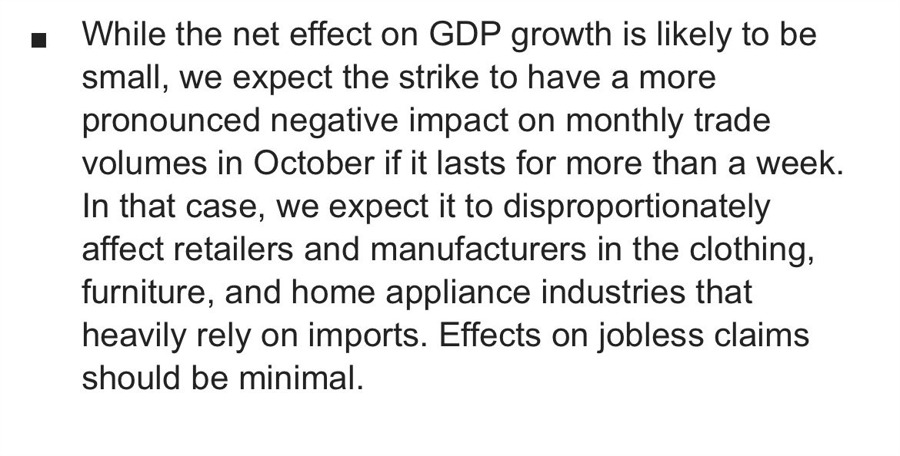

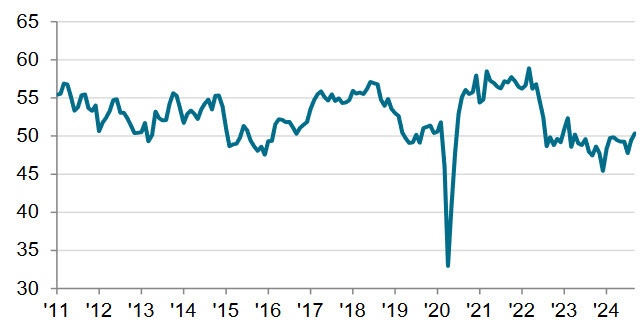

Chỉ số PMI Sản xuất Toàn cầu từ JPMorgan và S&P Global cho thấy chỉ số đạt mức 48.8 trong tháng 9, đánh dấu sự suy giảm trong lĩnh vực sản xuất toàn cầu. Các chỉ số liên quan đến sản lượng, đơn đặt hàng mới, việc làm và tồn kho đều giảm, góp phần vào sự suy thoái này. Đây là lần đầu tiên trong năm 2024 sản lượng sản xuất giảm do lượng đơn đặt hàng mới suy giảm đáng kể. Đặc biệt, cả đơn hàng mới lẫn đơn hàng xuất khẩu đều cho thấy sự co hẹp rõ rệt. Sự suy yếu này tác động mạnh đến các ngành hàng trung gian và đầu tư, trong khi ngành hàng tiêu dùng chỉ có tăng trưởng tối thiểu.

Hiệu suất theo khu vực: Khu vực đồng Euro, đặc biệt là Đức, chứng kiến mức suy giảm sản lượng mạnh nhất. Mỹ cũng ghi nhận sự giảm sút về sản xuất, trong khi Nhật Bản có sự sụt giảm nhẹ và Trung Quốc đại lục ở trạng thái trì trệ. Tuy nhiên, một số nền kinh tế lớn như Ấn Độ, Brazil, Tây Ban Nha và Vương quốc Anh vẫn duy trì tăng trưởng tương đối ổn định.

Việc làm và hoạt động mua sắm: Việc làm giảm tháng thứ hai liên tiếp, đây là mức giảm lớn nhất kể từ tháng 12/2023. Điều này cho thấy áp lực đang đè nặng lên lĩnh vực sản xuất, với nhiều công ty giảm mua sắm và tồn kho để cắt giảm chi phí.

Lạc quan kinh doanh và lạm phát giá cả: Niềm tin kinh doanh đã giảm xuống mức thấp nhất trong 22 tháng, cho thấy tâm lý tiêu cực lan rộng trong các ngành phụ khác nhau. Mặc dù chi phí đầu vào và giá bán vẫn tăng, tốc độ tăng đã chậm lại, đánh dấu mức tăng thấp nhất kể từ tháng 3.

Bình luận từ J.P.Morgan: Nhà kinh tế toàn cầu Bennett Parrish cho biết rằng xu hướng sản xuất toàn cầu đang yếu đi rõ rệt. Chỉ số sản lượng PMI toàn cầu đã giảm xuống mức thấp nhất trong 9 tháng là 49.4, cho thấy sự suy yếu đáng lo ngại trong lĩnh vực sản xuất trên toàn thế giới.

CPI toàn phần:

CPI cơ bản:

Bộ trưởng Tài chính Hàn Quốc nhận định về dữ liệu lạm phát thấp hơn cũng như các sự kiện chính trị và kinh tế gần đây:

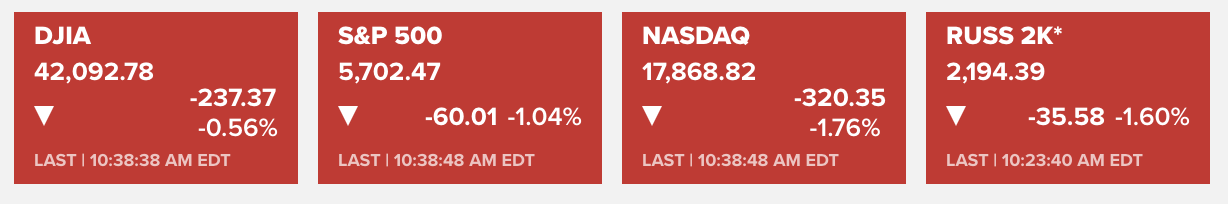

Chỉ số Nasdaq dẫn đầu đà giảm với hơn 270 điểm. Đà tăng của thị trường chứng khoán chững lại trong bối cảnh các nhà đầu tư tìm đến các tài sản trú ẩn (dầu thô, vàng, trái phiếu, JPY) khi xung đột ở Trung Đông leo thang, đặc biệt là sau cuộc tấn công tên lửa của Iran vào Israel để trả đũa chiến dịch của Israel chống lại đồng minh Hezbollah của Tehran tại Lebanon. Sự leo thang này cũng đã thu hút sự chú ý và hỗ trợ quân sự từ Mỹ đối với Israel, làm gia tăng thêm lo ngại về bất ổn khu vực. Nếu có thương vong nghiêm trọng ở Israel, thị trường sẽ bắt đầu lo lắng về một cuộc chiến tranh toàn diện ở Trung Đông. Nhóm ngành công nghệ có hiệu suất kém nhất, với Apple và Nvidia giảm khoảng 3%. Cuộc đụng độ đã làm lu mờ tín hiệu từ các dữ liệu kinh tế trong phiên. Chỉ số giá sản xuất ISM tháng 10 của Hoa Kỳ ghi nhận tốc độ giảm mạnh nhất kể từ tháng 5/2023, trong khi tốc độ tăng việc làm tại vào tháng 8 chạm đỉnh 3 tháng, trái ngược với các số liệu khác cho thấy nhu cầu lao động đang chậm lại. Thị trường đang tạm thời phản ứng bằng cách tìm đến các tài sản trú ẩn, nhưng họ cần thêm thời gian để xác định liệu sự chuyển hướng này có thực sự hợp lý. Kết phiên:

Trên thị trường FX, USD và JPY hưởng lợi từ nhu cầu trú ẩn gia tăng sau cuộc đụng độ giữa Israel và Iran. Ngoài ra, việc EUR chịu áp lực bán mạnh trước thềm công bố dữ liệu CPI Eurozone cũng hỗ trợ cho đồng bạc xanh vào đầu phiên u, với EUR/USD giảm gần 40pip.

Giá hàng hóa tăng vọt trước lo ngại rằng liệu cuộc tấn công bằng tên lửa của Iran nhằm vào Israel có dẫn đến leo thang căng thẳng lớn hơn ở Trung Đông. Trong phiên, giá vàng tăng vượt mốc 2,670 USD/oz, trong khi giá dầu cũng có lúc vượt ngưỡng 71 USD/thùng. Kết phiên, vàng tăng 28.80 USD lên 2,663 USD/oz. Dầu WTI tăng 1.66 USD lên 69.80 USD/thùng. Trên thị trường nợ, lợi suất 2 năm và 10 năm lần lượt giảm 3.5bp và 5.1bp xuống 3.61% và 3.73%. BTC giảm gần 4% xuống 60,805 USD khi các nhà đầu tư “tháo chạy” khỏi các tài sản rủi ro.

Theo phương tiện truyền thông Israel, ba quan chức giấu tên của Israel cho biết Iran có khả năng sẽ nhắm vào ba căn cứ không quân và "một trụ sở tình báo ở phía bắc Tel Aviv" - họ cho biết người dân đã được sơ tán khỏi khu vực này.

Bên cạnh đó, Axios đã chia sẻ rằng Iran có kế hoạch tấn công bằng tên lửa đạn đạo tốc độ cao chứ không phải máy bay không người lái hoặc tên lửa hành trình tốc độ thấp. Iran đã sử dụng 120 tên lửa này trong cuộc tấn công vào tháng 4 nên điều này nghe có vẻ không có gì mới nhưng vẫn đáng lưu ý.

Sau khi bật tăng lên mức đỉnh trong phiên tại 2671 USD/oz do căng thẳng địa chính trị leo thang, giá vàng hiện đã điều chỉnh giảm xuống dưới 2655 USD/oz, giảm hơn 150 pips.

Vào tháng 4, Iran đã phóng khoảng 170 máy bay không người lái, hơn 30 tên lửa hành trình và hơn 120 tên lửa đạn đạo vào Israel. Hầu hết đều bị bắn hạ, một số ít rơi xuống gần các cơ sở quân sự của Israel.

Theo CNN, một quan chức cấp cao của Nhà Trắng cho biết cuộc tấn công có vẻ sẽ có quy mô tương tự. Một báo cáo từ Reuters cho rằng cuộc tấn công "ít nhất là sẽ lớn" như hồi tháng 4.

Chứng khoán Mỹ sụt giảm vào thứ Ba khi căng thẳng leo thang ở Trung Đông đã làm khiến nhà đầu tư thận trọng hơn sau một quý tăng trưởng mạnh mẽ.

Chỉ số Dow Jones giảm 290 điểm, tương đương 0.7%. Chỉ số S&P 500 giảm 1% và chỉ số Nasdaq mất 1.4%.

Giá dầu thô WTI tăng vọt khi một quan chức cấp cao của Nhà Trắng chia sẻ với NBC News rằng có “dấu hiệu” cho thấy Iran đang chuẩn bị phóng tên lửa đạn đạo trực tiếp vào Israel. Chỉ số biến động CBOE (VIX) tăng vọt lên trên 20, điều này nhấn mạnh mối lo ngại ngày càng tăng.

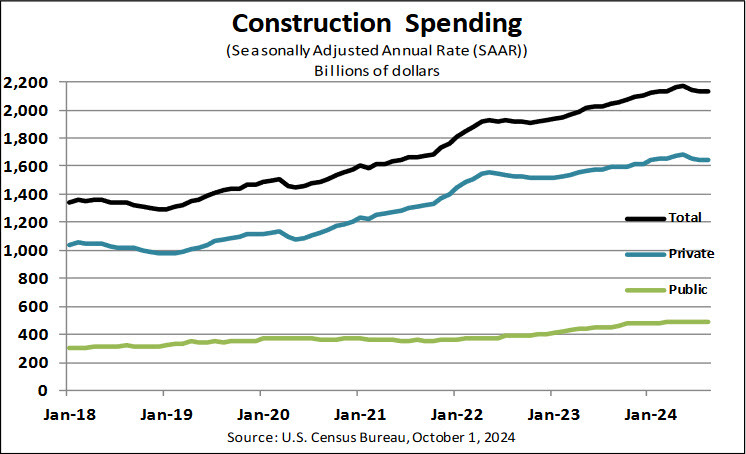

Chi tiêu cho xây dựng giảm nhẹ vào tháng 8 nhưng vẫn cao hơn đáng kể so với năm ngoái. Lĩnh vực nhà ở tiếp tục phải đối mặt với nhiều trở ngại, trong khi xây dựng khu vực phi dân cư và công cộng cho thấy tín hiệu tích cực.

Giá vàng tăng vọt hơn 200 pip sau khi có thông tin từ một quan chức cấp cao tại Nhà Trắng cảnh báo rằng Iran đang chuẩn bị tấn công tên lửa vào Israel. Bất ổn địa chính trị leo thang đang hỗ trợ mạnh mẽ cho giá vàng.

Thông tin từ Barak Ravid của Axios:

Một quan chức cấp cao của Nhà Trắng chia sẻ: "Iran đang chuẩn bị tấn công bằng tên lửa đạn đạo vào Israel"

Quan chức cấp cao Nhà Trắng nhấn mạnh tiếp: “Chúng tôi đang tích cực hỗ trợ các biện pháp phòng thủ để bảo vệ Israel trước cuộc tấn công này. Một cuộc tấn công quân sự trực tiếp từ Iran vào Israel sẽ gây ra hậu quả nghiêm trọng cho Iran”.

Giá dầu tăng mạnh và cổ phiếu Mỹ đang chịu áp lực.

Cặp EUR/USD sụt giảm trong phiên thứ ba liên tiếp xuống dưới mức 1.1100 trước khi Phố Wall mở cửa. Đồng USD được hưởng lợi từ tâm lý không mấy lạc quan trên thị trường và bình luận của Chủ tịch Cục Dự trữ Liên bang (Fed) Jerome Powell. Ông Powell đã làm giảm kỳ vọng về một đợt cắt giảm lãi suất 50 điểm cơ bản nữa, khi ông cho biết ngân hàng trung ương không vội cắt giảm lãi suất nhanh chóng.

Mặt khác, tại khu vực đồng tiền chung châu Âu, ước tính sơ bộ về chỉ số HICP tháng 9 đã tăng 1.8% y/y, giảm so với mức 2.2% y/y vào tháng 8. Tuy nhiên, chỉ số này đã giảm 0.1% so với tháng trước. Dữ liệu lạm phát yếu hơn dự kiến cho phép Ngân hàng Trung ương châu Âu (ECB) tiến hành cắt giảm lãi suất thêm một đợt nữa, gây áp lực lên đồng Euro.

Chỉ số DXY đã tăng 0.45% trong phiên hôm nay, leo dốc lên tiệm cận mức đỉnh trong 6 tuần tại 101.23. Sự thay đổi tích cực của đồng bạc xanh diễn ra sau khi các nhà giao dịch dự đoán khả năng Fed sẽ cắt giảm lãi suất ít hơn do bình luận của Chủ tịch Jerome Powell. Nhà đầu tư hiện đang chờ đợi dữ liệu PMI sản xuất ISM và dữ liệu việc làm JOLTS sắp công bố.

Mặt khác, Israel đã bắt đầu cuộc xâm lược bằng đường bộ vào Israel, theo tờ Financial Times. Căng thẳng địa chính trị leo thang trong khu vực có thể hỗ trợ đồng bạc xanh - tài sản trú ẩn an toàn.

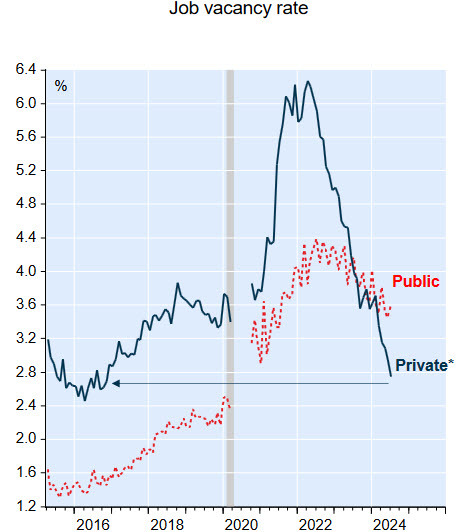

NBF nhấn mạnh triển vọng ảm đạm của thị trường việc làm tại Canada:

Chính sách tiền tệ thắt chặt của Canada đang đè nặng lên thị trường việc làm khu vực tư nhân. Nếu việc tuyển dụng của khu vực công không diễn ra mạnh mẽ, tình hình sẽ còn tồi tệ hơn nữa.

Tin tức:

Thị trường:

Phiên giao dịch hôm nay tương đối ảm đạm. Dữ liệu nổi bật là báo cáo CPI sơ bộ của khu vực Eurozone đã phù hợp với dự báo. Thị trường dự báo khả năng ECB sẽ cắt giảm lãi suất 25 điểm cơ bản liên tiếp vào tháng 10 ở mức 100% và đó cũng là điều mà các thành viên ECB gần đây đã đề cập đến.

Đồng USD tiếp tục tăng giá sau những bình luận của Chủ tịch Fed Jerome Powell vào hôm qua, với EUR/USD là cặp tỷ giá biến động đáng chú ý nhất. Một mặt hàng đáng chú ý khác trong sáng nay là dầu thô khi giá giảm xuống mức đáy tuần trước phục hồi trở lại mức giá cũ, trong khi không có bất kỳ thông tin nào đáng chú ý

Trọng tâm hiện sẽ chuyển sang dữ liệu PMI sản xuấn của Mỹ trong phiên tới, cùng với PMI của Canada và dữ liệu việc làm JOLTS của Mỹ.

Theo Carsten Fritsch, chuyên viên phân tích hàng hóa của Commerzbank, giá vàng đã tăng 13% trong quý vừa qua, mức tăng mạnh nhất trong vòng 8 năm rưỡi trở lại đây.

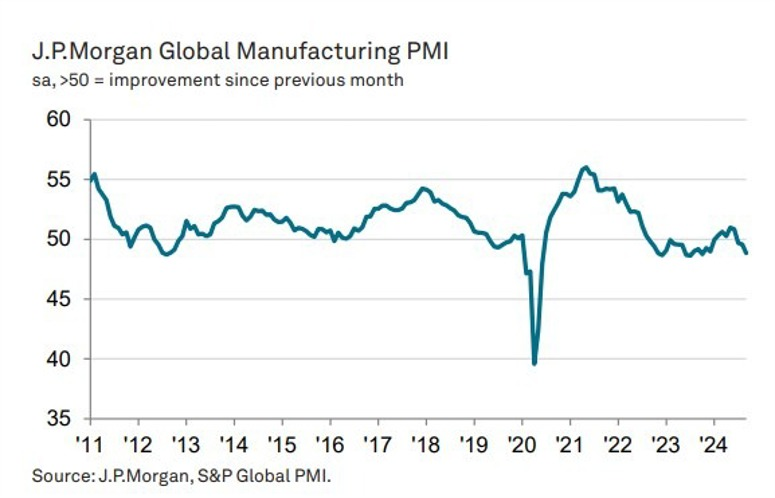

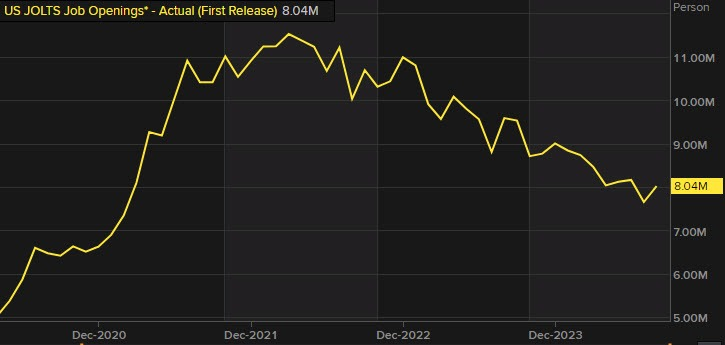

Dữ liệu JOLTS sẽ được Cục Thống kê Lao động Hoa Kỳ (BLS) công bố vào 20h30 tối nay theo giờ Việt Nam. Báo cáo này sẽ cung cấp dữ liệu về sự thay đổi số lượng việc làm trong tháng 8, cùng với số lượng nhân viên bị sa thải và nghỉ việc.

Dữ liệu này được dự báo ở mức 7.65 triệu trong tháng này, thấp hơn so với tháng trước đó (7.672 triệu, mức thấp nhất kể từ tháng 01/2021). Số lượng việc làm đã giảm đều đặn kể từ khi vượt mốc 12 triệu vào tháng 3 năm 2022, cho thấy thị trường lao động đang dần hạ nhiệt.

Nếu dữ liệu JOLTs cho thấy số lượng việc làm giảm đáng kể, xuống khoảng 7 triệu, phản ứng tức thời có thể gây bất lợi cho đồng USD khi thị trường nghiêng khả năng Fed sẽ tiếp tục "mạnh tay" trong cuộc họp tiếp theo. Mặt khác, nếu số liệu cao hơn kỳ vọng của các nhà phân tích, điều này sẽ xoa dịu lo ngại về triển vọng thị trường lao động và hỗ trợ USD.

EUR/USD đang chịu áp lực giảm giá khi thị trường ngày càng kỳ vọng về khả năng ECB sẽ cắt giảm lãi suất vào tháng 10. Điều này xảy ra sau khi Olli Rehn, quan chức ECB, cho biết quyết định đang nghiêng về phía cắt giảm lãi suất, ít nhất là theo quan điểm của ông. Đây là dấu hiệu đầu tiên cho thấy các quan chức ECB đang muốn xác nhận sự thay đổi gần đây trong định giá của thị trường.

EUR/USD hiện giảm hơn 40 pip trong phiên tại 1.1090. Đà giảm một phần đến từ việc USD tiếp tục tăng giá. Sẽ có một lượng lớn quyền chọn đáo hạn ở mức 1.1100.

Về mặt kỹ thuật, đà giảm đang bắt đầu hình thành. Mức hỗ trợ nhỏ quanh 1.1121-25 đã bị phá vỡ và hiện các đường trung bình động 4 giờ quan trọng cũng đang bắt đầu giảm.

Tthị trường sẽ chờ đợi phản ứng của đồng USD sau đó. Khi Wall Street mở cửa, chúng ta sẽ có dữ liệu PMI sản xuấtcủa Mỹ và số lượng việc làm mới JOLTS để phân tích.

Theo Francesco Pesole, chuyên viên phân tích chiến lược của ING, đồng JPY sẽ là một trong những đồng tiền trú ẩn được lựa chọn trong trường hợp rủi ro địa chính trị leo thang:

Mỹ và Trung Quốc đang lên kế hoạch cho các cuộc đàm phán về thương mại và kinh tế, với cuộc điện đàm giữa Bộ trưởng Thương mại Trung Quốc và người đồng cấp Mỹ dự kiến sẽ diễn ra trong thời gian tới. Tuy nhiên, tình hình quan hệ giữa hai nước có thể bị ảnh hưởng bởi cuộc bầu cử tổng thống Mỹ trong tương lai, và điều này khiến cho việc phát triển quan hệ trở nên khó khăn hơn.

Dù kết quả bầu cử ra sao, căng thẳng thương mại giữa Mỹ và Trung Quốc dự kiến sẽ vẫn tồn tại và có thể tăng lên trong tương lai, khi cả hai quốc gia tiếp tục theo đuổi các lợi ích và mục tiêu riêng của mình.

Giá dầu thô chịu áp lực từ nhu cầu tăng trưởng yếu hơn dự kiến trong năm nay, đặc biệt là ở Eurozone và Trung Quốc, các nước nhập khẩu dầu thô lớn nhất thế giới. Những lo ngại về nhu cầu đó tiếp tục lan rộng vào thứ Hai sau khi dữ liệu cho thấy hoạt động sản xuất của nước này đã giảm trong tháng thứ năm vào tháng 9.

Lịch kinh tế phiên Âu trở nên sôi động với loạt báo cáo PMI chính thức tại một số nước lớn thuộc Eurozone và CPI sơ bộ tháng 9 của toàn khu vực.

Với PMI, hầu hết các dữ liệu đều cao hoặc phù hợp với dự báo. Tây Ban Nha, mặc dù là nền kinh tế lớn thứ 4 trong khu vực và đã ứng phó tốt với suy thoái sản xuất toàn cầu, vẫn không đủ sức ảnh hưởng để cải thiện tình hình kinh tế cho toàn khu vực, đặc biệt là khi Đức gặp khó khăn.

ECB có thể sẽ hài lòng khi thấy giá mua giảm trong tháng 9, nhờ vào sự giảm giá của dầu và khí đốt, nhưng cảnh báo rằng sự sụt giảm này có thể không kéo dài do tình hình Trung Đông có thể làm tăng giá năng lượng. Quan chức ECB Rehn cũng đã lên tiếng ám chỉ việc cắt giảm lãi suất vào tháng 10. Trong khi đó, CPI giảm xuống như dự báo cũng củng cố kỳ vọng của thị trừng vào triển vọng nới lỏng chính sách.

EUR/USD đã giảm mạnh gần 20pip xuống 1.1111 trước khi công bố các dữ liệu, sau đó đà giảm mở rộng xuống 1.1100 trước khi hồi nhẹ lên 1.1106 ở thời điểm hiện tại. Cặp tiền hiện đang giảm 0.25% trong ngày.

Tại các thị trường khác:

Dữ liệu lạm phát cho thấy lạm phát toàn phần đã giảm xuống dưới ngưỡng 2%, điều này có thể được xem là tích cực. Tuy nhiên, lạm phát cơ bản, không bao gồm các yếu tố dễ biến động như thực phẩm và năng lượng, vẫn ở mức tương đối cao, cho thấy áp lực lạm phát vẫn tồn tại, đặc biệt trong lĩnh vực dịch vụ. Những tín hiệu này đã làm giảm kỳ vọng rằng ECB sẽ cắt giảm lãi suất trong tháng 10, với các phát biểu của Rehn cũng nhấn mạnh điều này, cho thấy ngân hàng có thể duy trì chính sách hiện tại trong thời gian tới.