Bitcoin giảm xuống dưới $36.4K

Bitcoin có thời điểm tăng hơn 1% lên trên $36.6K đầu phiên Á nhưng hiện quay đầu giảm nhẹ xuống dưới $36.4K:

Bitcoin có thời điểm tăng hơn 1% lên trên $36.6K đầu phiên Á nhưng hiện quay đầu giảm nhẹ xuống dưới $36.4K:

Nhiều người cho rằng báo cáo CPI của Mỹtối nay sẽ là một bước ngoặt với thị trường.

PCE là thước đo lạm phát chính của Fed nhưng với CPI được công bố sớm hơn, đây mới là tâm điểm của thị trường toàn cầu. Điều đó đặc biệt đúng vào thời điểm hiện tại khi Fed đang phải vật lộn trong cuộc chiến chống lại giá cả tăng cao.

Bình luận vào cuối tuần trước từ các quan chức hàng đầu của Cục Dự trữ Liên bang cho thấy ngay cả CPI giảm cũng không thể cản trở việc thắt chặt 75 điểm cơ bản nhưng báo cáo sẽ hỗ trợ câu chuyện lãi suất thấp hơn và có thể tác động đến thông điệp của Fed tại cuộc họp vào tuần tới.

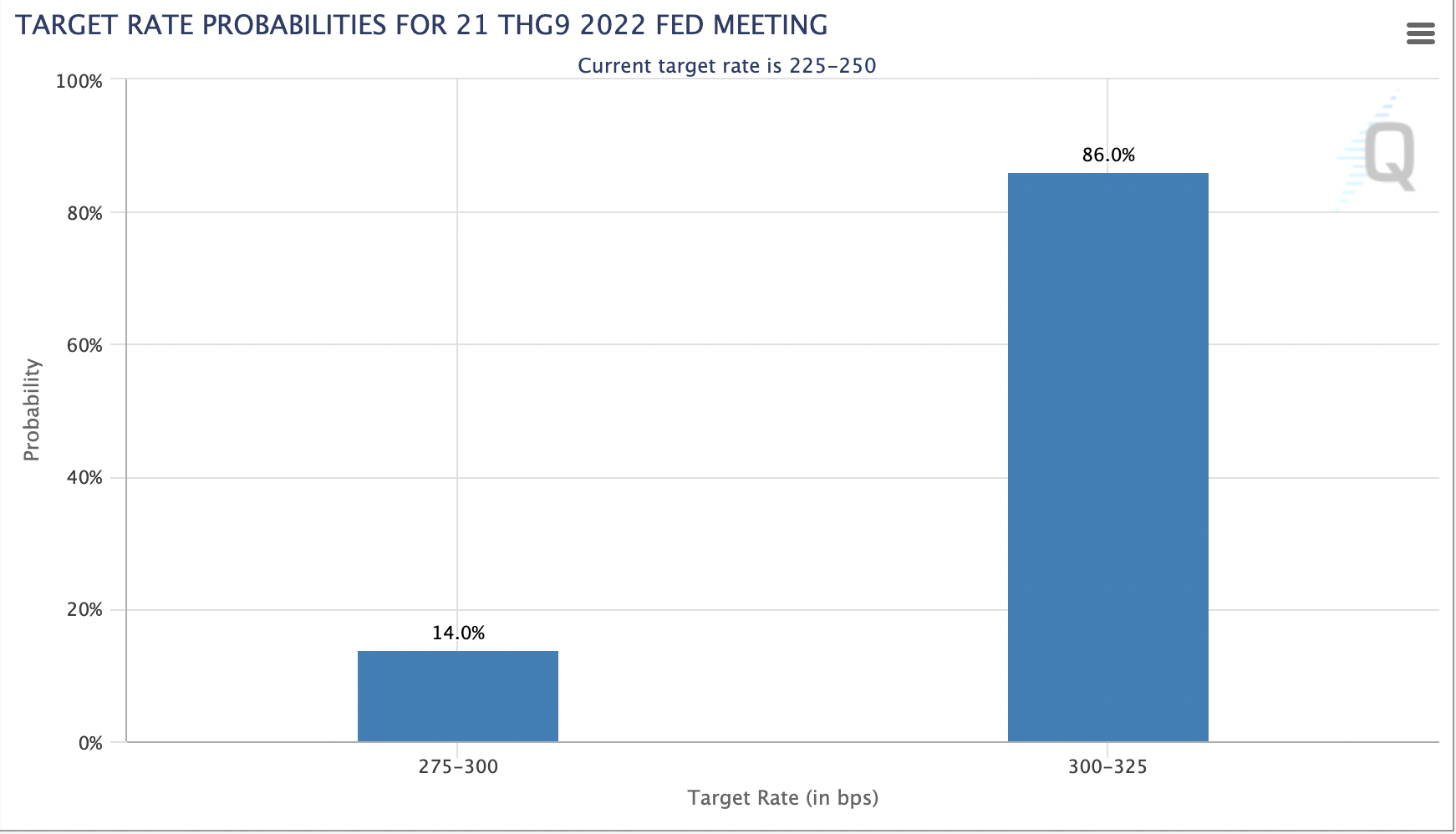

Hiện tại, thị trường đang định giá 86% Fed tăng 75bp và báo cáo CPI hôm nay sẽ không thay đổi điều đó. Nhưng kỳ vọng lãi suất dài hạn sẽ bị ảnh hưởng phần nào. Con số đó hiện đang ở mức 4.01% vào tháng 3 năm 2023.

Kỳ vọng báo cáo lạm phát tháng 8 là:

Tại một số thời điểm, lạm phát toàn phần sẽ kéo theo cả lạm phát lõi - nhưng với Cục Dự trữ Liên bang, họ cần có bằng chứng rõ ràng trước đưa ra bất kỳ tín hiệu xoay trục nào.

Đồng thời, thị trường có thể sẽ không đợi Fed xoay trục. Giá năng lượng tiếp tục giảm và chuỗi cung ứng bị ảnh hưởng bởi đại dịch đang được giải quyết. Vào thời điểm này năm sau, lạm phát có thể quay trở lại mục tiêu nhưng tất cả sẽ phụ thuộc vào lạm phát lõi.

Đơn giản, nếu cả hai đều mạnh, ta sẽ thấy đồng đô la Mỹ mạnh lên; nếu cả hai đều yếu, chúng ta sẽ thấy đồng đô la suy yếu.

Diễn biến thị trường:

USD tiếp tục chịu sức ép khi có vẻ thị trường đang dự đoán trước một báo cáo thấp hơn kỳ vọng. EURUSD tăng từ 1.0135 lên 1.0180, còn USDJPY giảm từ 142.40 xuống 141.90 do lợi suất trái phiếu kho bạc suy yếu.

GBPUSD tăng từ 1.1690 lên 1.1730 khi thất nghiệp tại Anh chạm mức thấp nhất trong 48 năm, mặc dù tăng trưởng lương thực tế (đã điều chỉnh theo lạm phát) tiếp tục trượt dốc báo động.

USDCAD giảm từ 1.2980 xuống 1.2955 và AUDUSD tăng từ 0.6885 lên 0.6915, một phần nhờ chứng khoán khởi sắc.

Ukraine cho biết họ sẽ giải phóng toàn bộ lãnh thổ của mình sau khi đẩy lùi lực lượng Nga ở phía đông bắc trong một cuộc tấn công nhanh, nhưng kêu gọi phương Tây tăng tốc cung cấp vũ khí hỗ trợ cuộc tiến công.

Kể từ khi Nga từ bỏ căn cứ chính ở đông bắc Ukraine vào thứ Bảy, đánh dấu thất bại tồi tệ nhất kể từ những ngày đầu của cuộc chiến, quân đội Ukraine đã chiếm lại hàng chục thị trấn trong một pha lật kèo chớp nhoáng trên chiến sự.

Thứ trưởng Quốc phòng Hanna Malyar nói rằng lực lượng Ukraine đang có những bước tiến rất tốt nhờ tinh thần cao và kế hoạch hợp lý. Bà cho biết mục tiêu sẽ là giải phóng toàn bộ vùng Kharkiv và sau đó tất cả các khu vực bị Nga chiếm đóng.

Trong một video vào cuối ngày thứ Hai, Tổng thống Ukraine Volodymyr Zelenskiy cho biết phương Tây phải tăng tốc cung cấp vũ khí, kêu gọi các đồng minh của Ukraine "tăng cường hợp tác để đánh bại Nga."

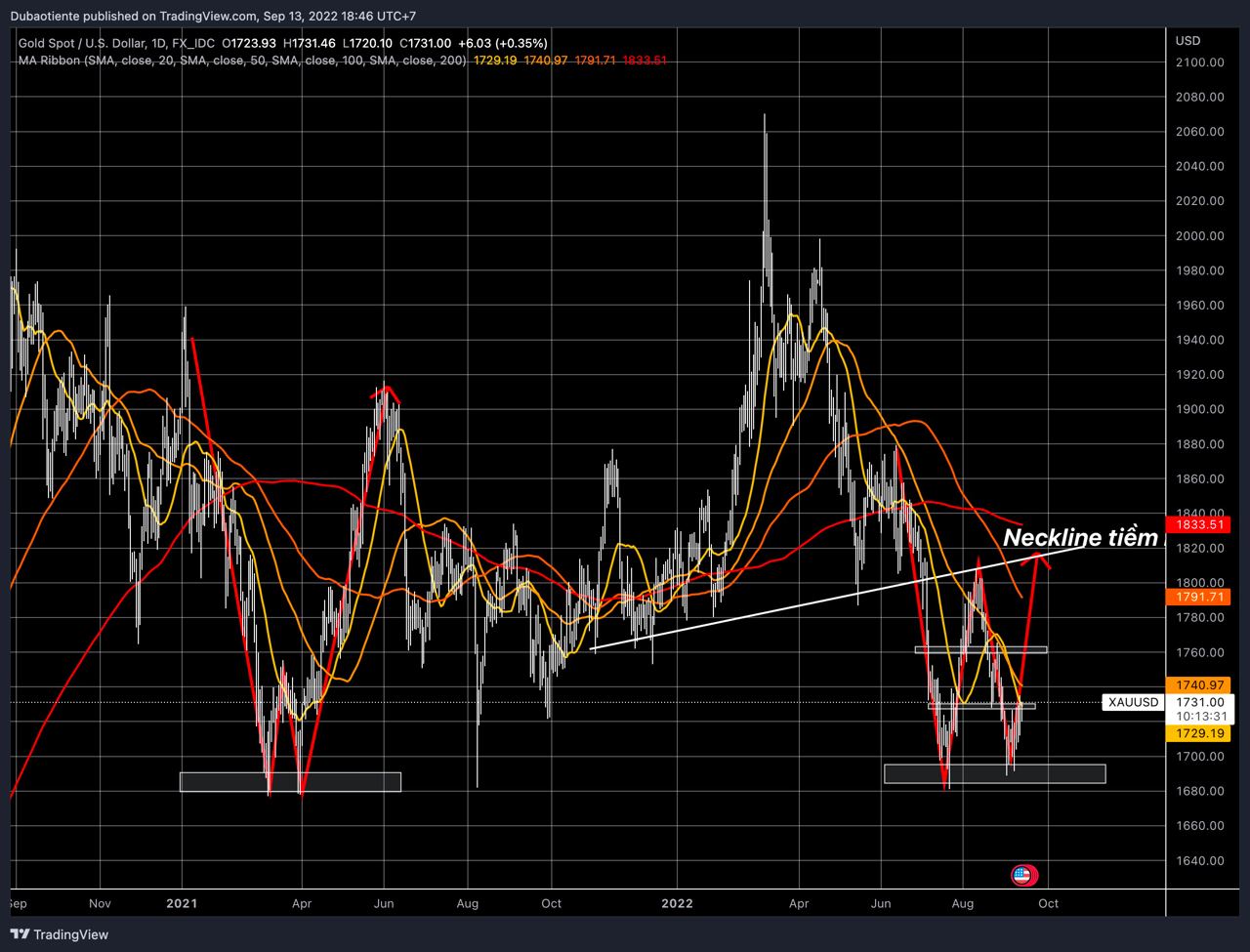

Có vẻ như vàng đã hình thành mô hình 2 đáy tại $1,680/90 giống giai đoạn tháng 3-4/2021. Tuy nhiên, chặng đường để xác nhận mô hình sẽ tương đối chông gai, với các kháng cự hiện tại ở mức $1,730 (đang kiểm tra, đã kiểm tra thất bại nhiều phiên trước), $1,740 (MA 50 ngày) và $1,760 (vùng đỉnh tháng 8). Nếu có thể vượt 3 kháng cự này, vàng có thể hướng tới đường neckline, hiện ở quanh mức $1,820.

Nếu phá qua neckline và xác nhận mô hình, vàng hoàn toàn có cửa kiểm tra lại $1,900 như giai đoạn tháng 3-4/2021. Tuy nhiên, câu chuyện lúc này đã khác. Fed không còn nới lỏng như trước, USD hiện tại vẫn đang rất mạnh (dù đã suy yếu tương đối). Để vàng thực sự bứt phá, có lẽ USD phải suy yếu trên diện rộng, nhưng để điều này xảy ra, Fed sẽ cần tuyên bố rằng lạm phát đang hạ nhiệt, chu kỳ thắt chặt sắp tới hồi kết, và đây không phải thứ thực sự khả dĩ trong giai đoạn hiện tại.

Nếu châu Âu nghiêm túc về việc chấm dứt hoàn toàn việc nhập khẩu dầu thô và nhiên liệu tinh chế từ Nga vào đầu năm tới, thì chìa khóa thành công cho kế hoạch này nằm ở châu Á, và cụ thể hơn là Trung Quốc.

Vào tháng 5, Liên minh châu Âu đã đồng ý chấm dứt việc nhập khẩu dầu thô của Nga bằng đường biển vào tháng 12 và cắt giảm các sản phẩm tinh chế hai tháng sau đó như một phần trong nỗ lực trừng phạt Moscow vì cuộc chiến với Ukraine.

Vấn đề là không có đủ dầu diesel trong hệ thống toàn cầu để bù đắp cho sự thiếu hụt tại châu Âu và cho đến nay vẫn chưa thể chấm dứt sự phụ thuộc của châu lục này vào việc nhập khẩu từ Nga.

Tuần trước, nhóm các nước G7 - Canada, Pháp, Đức, Ý, Nhật Bản, Vương quốc Anh và Hoa Kỳ - công bố kế hoạch áp đặt trần giá được công nhận trên toàn cầu đối với dầu xuất khẩu của Nga

Ngày 5 tháng 12, lệnh cấm nhập khẩu của Liên minh châu Âu đối với hàng hóa nhập khẩu của Nga cũng sẽ chính thức có hiệu lực sau các biện pháp mới nhất chống lại Nga của G7.

Công đoàn Unite hôm nay cho biết công nhân tại cảng container lớn nhất của Anh Felixstowe lên kế hoạch thực hiện cuộc đình công thứ hai kéo dài 8 ngày vì vấn đề tiền lương, gia tăng làn sóng bất ổn công nghiệp do lạm phát tăng cao.

Các cuộc đình công mới được lên kế hoạch từ ngày 27/9 đến ngày 5/10 sau khi công nhân cảng được đa số tán thành (82%) từ chối đề nghị trả lương 7%.

"Hành động đình công mạnh hơn nữa chắc chắn sẽ dẫn đến sự chậm trễ và gián đoạn chuỗi cung ứng của Anh nhưng đây hoàn toàn là do công ty gây ra", Unite đề cập đến nhà điều hành cảng CK Hutchison.

Với lạm phát đã lên đến 10% vào tháng 7 và được BOE dự đoán sẽ vượt 13% vào tháng tới, Unite cho biết đề nghị trả lương 7% có nghĩa là "cắt giảm lương theo điều kiện thực tế."

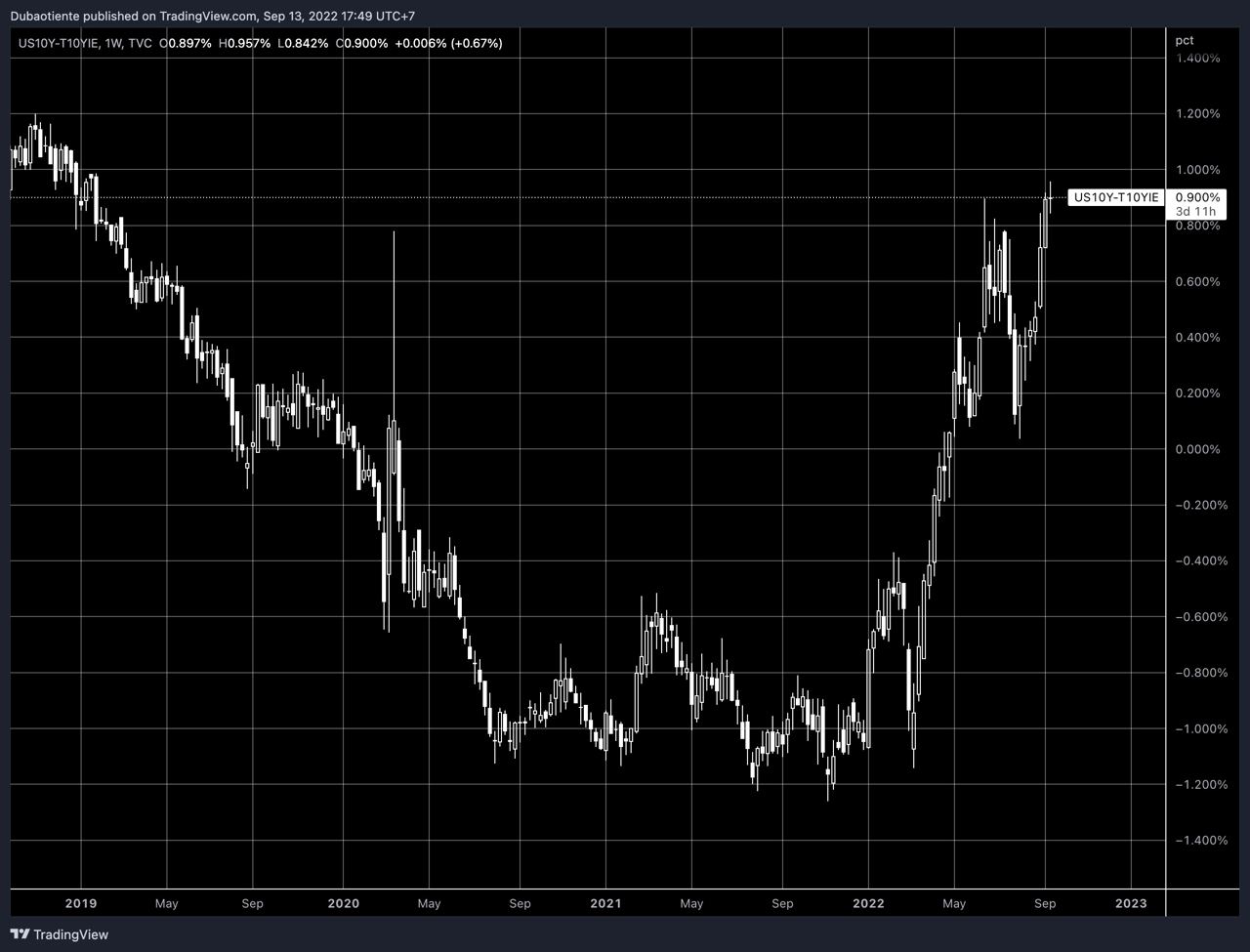

Trong thời gian gần đây, lợi suất thực tại Mỹ tiếp tục tăng mạnh nhờ kỳ vọng lạm phát hạ nhiệt và lợi suất danh nghĩa tăng không biết nghỉ. Trong phiên trước, lợi suất thực 10 năm đạt 0.95%, mức cao nhất kể từ tháng 1/2019. Với việc Fed sẽ tiếp tục tăng lãi suất và lạm phát đang hạ nhiệt (kéo theo đó là cả kỳ vọng lạm phát), đây vẫn chưa phải đỉnh của lợi suất thực.

Hầu hết các đồng tiền lớn khác đều đang tăng so với USD, mạnh nhất lúc này là EUR (+0.41%) và JPY (+0.42%).

Có vẻ như thị trường đang hướng tới kịch bản lạm phát tại Mỹ tăng thấp hơn kỳ vọng.

Kỳ vọng Fed tăng lãi suất đang tương đối ổn định đầu tuần này do chưa có xúc tác thực sự.

Báo cáo lần này nhiều khả năng sẽ không thay đổi triển vọng lãi suất ngắn hạn, nhưng sẽ tác động phần nào lên kỳ vọng dài hạn. Một báo cáo vượt kỳ vọng có thể hạ kỳ vọng lãi suất dài hạn (hiện ở khoảng 4% trong tháng 3/2023), và ngược lại, một báo cáo nóng sẽ tăng kỳ vọng lãi suất dài hạn.

Theo NFIB, trong tháng 8, chỉ số niềm tin doanh nghiệp vừa và nhỏ tăng từ 89.9 lên 91.8 điểm

Niềm tin doanh nghiệp nhỏ tại Mỹ tăng nhẹ trong tháng 8 khi lo lắng về lạm phát giảm xuống và nhu cầu lao động vẫn mạnh dù nền kinh tế tương đối không chắc chắn.

Ngân hàng trước đó cho rằng Anh sẽ rơi vào suy thoái trong năm tới vì lạm phát cao, lãi suất tăng mạnh và nhu cầu tiêu dùng suy yếu ảnh hưởng đến hoạt động kinh tế. Trước đây họ cũng "giả định không có việc hạ lãi suất nào cho đến cuối năm 2024 so với việc thị trường định giá vào giữa năm 2023."

Sẽ rất thú vị để xem BOE xoay sở ra sao, khi nhiều nhà hoạch định chính sách đã bớt diều hâu hơn.

Theo UOB, với khủng hoảng chi phí sinh hoạt, BoE chỉ có thể tăng lãi suất căng nhất 50bp lên 2.25%, trước khi phải dừng tăng.

UOB lưu ý BoE đã cảnh báo chính sách không được định sẵn, khi họ dự báo Anh sẽ rơi vào suy thoái trong quý IV và sẽ kéo dài suốt năm sau.

UOB cũng nâng dự báo lạm phát Anh sẽ chạm đỉnh 13.3% trong tháng 10 do giá khí đốt tăng.

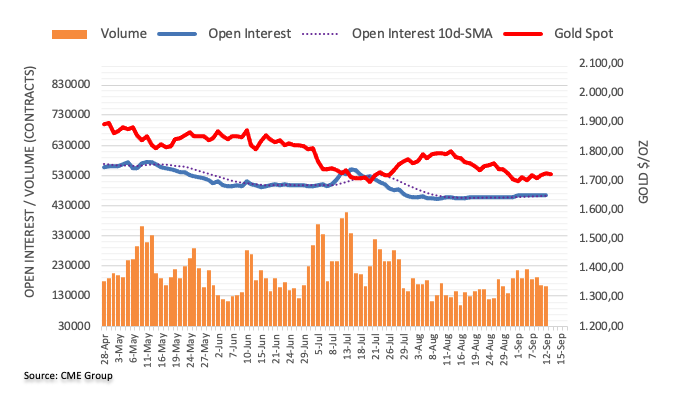

Open interest trên thị trường HĐTL vàng tăng 781 hợp đồng, còn khối lượng giao dịch giảm 4 nghìn hợp đồng, theo số liệu từ CME.

Vàng tăng cùng OI, tuy nhiên mức tăng của OI cũng rất nhẹ và khối lượng giao dịch giảm, do vậy kim loại này có thể tăng trong ngắn hạn, nhưng kéo dài đà hồi phục sẽ gặp khó khăn. Kháng cự đáng chú ý trước mắt sẽ là $1,730 và $1,765.

Cuối tuần qua đã có báo cáo từ Guardian rằng EU đang chia rẽ về quyết định giới hạn giá khí đốt của Nga do các nước không thể đạt được thỏa hiệp. Hiện tại, báo cáo mới nhất cho biết EU sẽ rút lui khỏi việc áp đặt trần giá nhưng sẽ đẩy mạnh tăng thuế với các công ty năng lượng.

Chủ tịch EU von der Leyen dự kiến sẽ công bố kế hoạch về vấn đề này vào ngày mai.

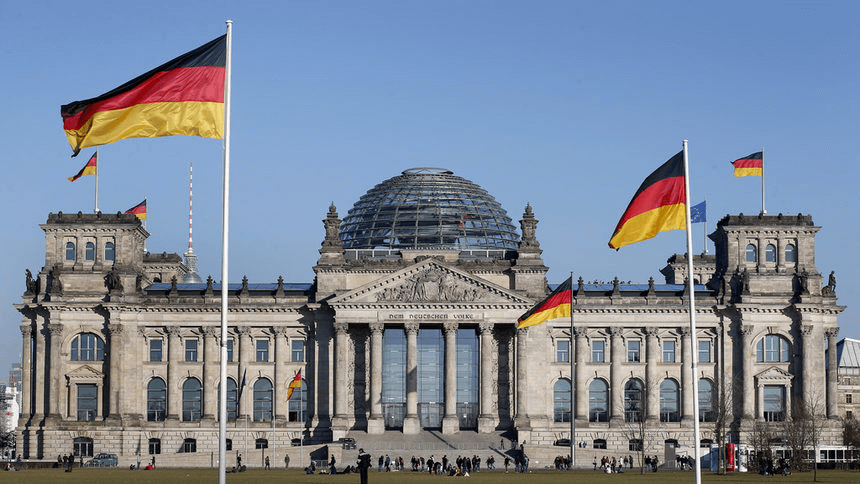

Tâm lý kinh tế trở lại mức tiêu cực vào tháng 9 và ZEW lưu ý rằng tình trạng thiếu hụt năng lượng trước mùa đông đã khiến kỳ vọng thậm chí giảm mạnh hơn đối với các bộ phận lớn của ngành công nghiệp Đức. Thêm vào đó, các số liệu mới nhất đã cho thấy sự sụt giảm trong đơn đặt hàng, sản xuất và xuất khẩu; tăng trưởng kém thuận lợi hơn ở Trung Quốc cũng tác động lên dữ liệu này.

Chỉ số DXY đã giảm xuống 107.98 - mức thấp nhất trong ngày khi sự chú ý đổ dồn vào dữ liệu lạm phát cuối ngày.

Công đoàn Unite hôm nay cho biết công nhân tại cảng container lớn nhất của Anh Felixstowe lên kế hoạch thực hiện cuộc đình công thứ hai kéo dài 8 ngày vì vấn đề tiền lương, gia tăng làn sóng bất ổn công nghiệp do lạm phát tăng cao.

Các cuộc đình công mới được lên kế hoạch từ ngày 27/9 đến ngày 5/10 sau khi công nhân cảng được đa số tán thành (82%) từ chối đề nghị trả lương 7%.

"Hành động đình công mạnh hơn nữa chắc chắn sẽ dẫn đến sự chậm trễ và gián đoạn chuỗi cung ứng của Anh nhưng đây hoàn toàn là do công ty gây ra", Unite đề cập đến nhà điều hành cảng CK Hutchison.

Với lạm phát đã lên đến 10% vào tháng 7 và được BOE dự đoán sẽ vượt 13% vào tháng tới, Unite cho biết đề nghị trả lương 7% có nghĩa là "cắt giảm lương theo điều kiện thực tế."

Quan tài của Nữ hoàng Elizabeth sẽ được đưa tới London vào thứ Ba sau 24 giờ nằm yên nghỉ trong nhà thờ lịch sử của Edinburgh, nơi con trai bà là Vua Charles và ba anh chị em của ông đã tổ chức một buổi cầu nguyện thầm lặng.

Vua Charles cùng chị gái Anne, các anh trai Andrew và Edward của mình tham gia buổi lễ nguyện kéo dài 10 phút vào thứ Hai tại Nhà thờ St Giles. Họ đã đứng cúi đầu ở bốn góc quan tài trong khi người dân đi qua để bảy tỏ tiếc thương.

Nhiều người dân đã xếp hàng xuyên đêm để tỏ lòng thành kính, cầu nguyện cho Nữ hoàng Elizabeth giữa tiết trời lạnh giá.

Tâm lý rủi ro tích cực hơn cũng đang giúp bảng Anh tăng ngày thứ ba liên tiếp so với đô la. Báo cáo thị trường lao động của Anh trước đó cho thấy tỷ lệ thất nghiệp giảm xuống còn 3.6% - mức thấp nhất kể từ 1974. Điều đó đang giúp GBP tìm lại đà tăng đối với mức thoái lui Fib 38.2 ở mức 1.1737. Đây sẽ là một điểm phục hồi đáng chú ý trước 1.1800.

Trong khi đó, tăng trưởng lương của Anh tiếp tục giảm khá mạnh và là điều đáng chú ý khi lạm phát bao trùm nền kinh tế.

GBP/USD đã có xu hướng giảm mạnh kể từ đầu năm khi suy yếu từ 1.3600 xuống gần 1.1400 vào đầu tháng 9. Bảng Anh ghi nhận một vài biến động tích cực trong bối cảnh giải ngân tài khóa để đối phó với cuộc khủng hoảng năng lượng và có lẽ BOE đang thực sự nỗ lực chống lại áp lực lạm phát.

Điều đó cho thấy Fed cũng đang 'ngồi trên cùng một thuyền', có nhiều cơ hội và đòn bẩy hơn so với BOE. Phân kỳ chính sách có thể sẽ duy trì, gây áp lực lên triển vọng GBP.

Chứng khoán châu Âu và HĐTL Mỹ đồng loạt tăng điểm ngay khi phiên Âu mở cửa. HĐTL S&P 500 và Nasdaq 100 tăng nhẹ, đặc biệt S&P 500 chạm mức cao nhất trong 4 ngày sau sau khi số liệu đơn đặt hàng iPhone 14 Pro Max của Apple tăng vọt. Tin tức về các doanh nghiệp, đặc biệt là tin UBS Group AG nâng mục tiêu cổ tức và mua lại cổ phiếu, đã thúc đẩy chỉ số Eurostoxx 600. Cổ phiếu ngành bán lẻ giảm nhẹ gần đây sau khi Ocado Group Plc cho biết lạm phát và chi phí năng lượng sẽ ảnh hưởng đến lợi nhuận.

USD giảm liên tiếp 4 ngày trong lúc chờ đợi dữ liệu lạm phát của Hoa Kỳ vào tối nay, đây là đà giảm dài nhất trong hơn 1 tháng khi các nhà đầu tư cân nhắc những dấu hiệu tích cực trong nền kinh tế trước luận điệu diều hâu của Fed. CPI tháng 8 được kỳ vọng sẽ hạ nhiệt xuống mức 8.1%. Trong khi nhiều trader kỳ vọng việc điều chỉnh giá cả sẽ cho phép Fed kết thúc chu kỳ thắt chặt sớm hơn, những người khác cảnh báo rằng còn một chặng đường dài trước khi chỉ số giá tiêu dùng đạt đến mức mà Fed có thể chấp nhận được. USD suy yếu phần nào giảm bớt áp lực trên các đồng tiền chính. Bảng Anh đã chạm mức cao nhất tháng 9 vào đầu phiên Âu, dẫn đầu đà tăng. Đồng nhân dân tệ ở nước ngoài suy yếu so với đồng đô la, ngay cả khi PBOC thiết lập tỷ giá tham chiếu hàng ngày cho đồng tiền này cao hơn dự kiến 14 ngày liên tiếp.

Tâm lý thị trường cải thiện đồng nghĩa lợi suất TPCP giảm. Lợi suất các kỳ hạn đồng loạt giảm cho thấy các nhà đầu tư đang tin tưởng rằng áp lực lạm phát tăng đột biến trong năm nay sẽ được kiểm soát.

Trên thị trường hàng hóa, dầu thô giao dịch khá ổn định. Đô la suy yếu giúp giá dầu cải thiện với WTI tăng 1.08% lên $88.66/thùng và Brent tăng 1.25% lên $94/thùng. Ngược lại, vàng đã không thể kéo dài đà phục hồi hôm qua, giảm nhẹ hơn $1/oz xuống mức $1,723.93/oz.

Đầu phiên Âu, GBP/USD tăng khoảng 10 pip lên 1.1723 - mức cao nhất trong ngày đồng thời là mức cao nhất kể từ đầu tháng 9.

Tâm lý ưa thích rủi ro của nhà đầu tư cải thiện khiến USD tiếp tục suy yếu, hỗ trợ cho nhiều đồng tiền, trong đó có GBP, tranh thủ cải thiện.

Các chỉ số chính chào phiên khá khiêm tốn bởi khẩu vị rủi ro cải thiện đã được phản ánh trước đó ở các HĐTL Hoa Kỳ. Hợp đồng tương lai S&P 500 tăng 16 điểm, tương đương 0.4%. Tuy nhiên, dữ liệu CPI cuối ngày hôm nay sẽ là yếu tố chính định hình tâm lý thị trường vào những ngày còn lại trong tuần.

Thị trường kì vọng khẩu vị rủi ro của nhà đầu tư sẽ tích cực hơn khi S&P 500 tương lai tăng 16 điểm, tương đương 0.4%, lên mức cao nhất trong ngày.

Kết quả phân tích cho thấy giá sản xuất của Thụy Sĩ tăng 0.2% trong tháng nhưng được bù đắp bởi giá nhập khẩu giảm 0.8%. Mặc dù có một số điều chỉnh, áp lực giá vẫn tương đối cao nhưng ít nhất đã có những dấu hiệu cho thấy chúng không tăng mạnh như trường hợp của một số khu vực khác ở Châu Âu.

Không có thay đổi so với các ước tính ban đầu vì lạm phát của Đức tiếp tục ở mức cao trong tháng trước. Hãy cảnh giác với mức tăng đột biến có thể xảy ra vào tháng 9 khi trợ cấp của chính phủ hết hạn vào ngày 31 tháng 8 có thể khiến áp lực giá tăng trong tháng này.

Tỷ lệ thất nghiệp giảm xuống còn 3.6%, đó là một điểm tích cực cần lưu ý trong khi ước tính ban đầu về số nhân viên được trả lương tháng 8 cho thấy mức tăng hàng tháng chạm mức kỷ lục là 29.7 triệu, tăng 71,000 so với tháng 7. Tổng số giờ làm việc trong ba tháng tính đến tháng Bảy giảm 3.5 triệu giờ xuống 1.04 tỷ giờ - vẫn thấp hơn 11.1 triệu giờ so với mức trước đại dịch.

Hôm nay có hai hợp đồng quyền chọn EUR/USD trị giá 1.4 tỷ Euro và 1 tỷ Euro lần lượt đáo hạn tại mức 1.0050 và 1.0175. Còn lại không có điều gì đáng chú ý.

Hầu hết các nhà phân tích đều có các ước tính khá giống nhau.

Thị trường đang định giá 88% lãi suất sẽ tăng 75 bps vào tuần tới. Dữ liệu lạm phát sẽ ảnh hưởng đáng kể đến quyết định này.

Thị trường đang tìm kiếm dấu hiệu cho thấy lạm phát đã đạt đỉnh khi hàng loạt ngân hàng trung ương đang trong chu kỳ thắt chặt.

Mọi sự chú ý đang đổ dồn vào dữ liệu CPI của Mỹ khi không có quá nhiều điều thực sự quan trọng ở châu Âu ngày hôm nay.

Đồng đô la giảm trong phiên giao dịch hôm qua nhưng đã ổn định phần nào trong phiên giao dịch Mỹ sau khi mất điểm sớm ở phiên châu Á và châu Âu. Traders vẫn đang chờ sự kiện công bố CPI Mỹ ngày hôm nay.

Chứng khoán tiếp tục lạc quan từ tuần trước khi chứng khoán châu Âu và Phố Wall tăng điểm. Đây là một tháng tốt đối với chứng khoán Mỹ với chỉ số Dow tăng gần 3% và S&P 500, Nasdaq đều tăng gần 4% cho đến nay. Nhưng báo cáo lạm phát hôm nay có thể là một bước ngoặt và thị trường cần phải cảnh giác với quyết định của Fed vào tuần tới.

Lịch kinh tế châu Âu hôm nay:

Số liệu lạm phát của Hoa Kỳ sẽ được công bố lúc 19h30 tối nay.

Theo Credit Suiise dự báo:

Ý nghĩa của dự báo đối với FOMC: Dù dự báo này thấp hơn một chút so với dự kiến trước đó nhưng có lẽ không đủ để thay đổi thái độ diều hâu của Fed khi dữ liệu việc làm và ISM tốt hơn dự kiến. Các quan chức Fed đã rất cởi mở về việc tăng lãi suất 50bp hoặc 75bp. Hầu hết thị trường đang định giá khả năng lãi suất tăng 75 bps.

Theo S&P Global:

Biểu đồ ngày của dầu:

Theo Ngoại trưởng Hoa Kỳ Blinken:

Cập nhật giá dầu:

Các cặp tiền chính chưa biến động mạnh trước thềm báo cáo CPI Mỹ.

Chứng khoán châu Á tăng cùng cổ phiếu Mỹ trong đêm, nhờ sự lạc quan rằng lạm phát của Mỹ đang có dấu hiệu chạm đỉnh. Ngoài ra, thị trường cũng đang kỳ vọng lần tăng lãi suất 75bp trong cuộc họp FOMC tuần sau sẽ là lần cuối tăng lãi suất mạnh như vậy

Về mặt dữ liệu, ta đã nhận được dữ liệu lạm phát PPI tháng 8 của Nhật Bản, chỉ số PPI cho tháng 8. Các số liệu đều đang tăng so với tháng trước và so với cùng kỳ năm ngoái. Đồng yên giảm không giúp gì cho các doanh nghiệp Nhật Bản.

Các quan chức BoJ chưa có can thiệp nào. USDJPY giảm nhẹ 27pip xuống 142.54.

Thông tin đến từ các nhà phân tích của ANZ:

PBOC đặt tỷ giá tham chiếu USD/CNY cho ngày hôm nay ở mức 6.8928 (giảm so với ước tính là 6.9080)