Bitcoin giao dịch quanh mức $62,500

Bitcoin giảm gần 1% trong ngày xuống giao dịch quanh $62,500 từ $63,000 trước đó.

Bitcoin giảm gần 1% trong ngày xuống giao dịch quanh $62,500 từ $63,000 trước đó.

Các chỉ số chứng khoán Mỹ hôm nay đều đang mở cửa phiên cuối tuần trong sắc xanh sau khi số liệu CPI tháng Mười Một đã không có quá nhiều bất ngờ. Lý do đó là Nhà Trắng nói rằng CPI lần này sẽ không tính đến đợt giá năng lượng giảm, do đó nhiều người lo sợ con số vượt 7%. Tuy nhiên, mức 6.8% YoY là chấp nhận được, dù vẫn cao nhất trong gần 40 năm. Chỉ số Dow Jones lúc này tăng 0.5%, chỉ số S&P 500 tăng 0.73% và chỉ số Nasdaq tăng 0.88%. Tuy nhiên, dịch bệnh và cuộc họp Fed vẫn sẽ được chú trọng trong tuần tới.

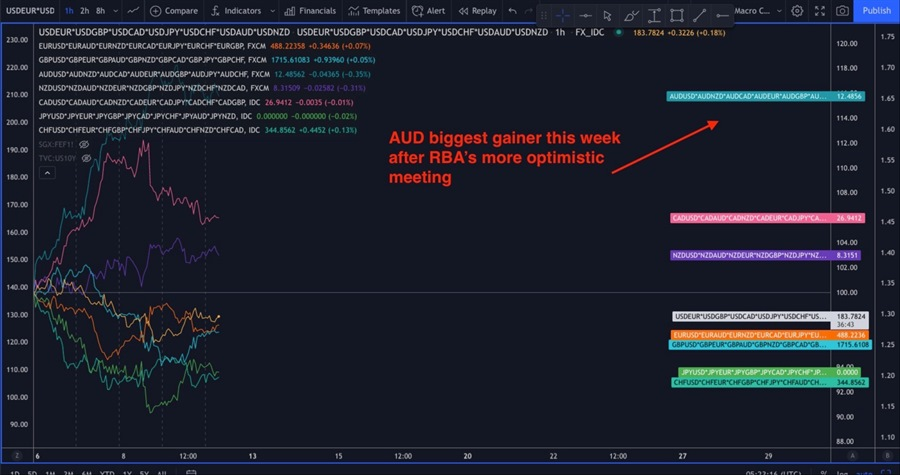

Đồng đô la đã suy yếu nhẹ sau tin CPI, chỉ số DXY chạm đáy ngày tại 96.1 điểm, tuy nhiên tới giờ đã hồi phục trở lại mức ban đầu và hầu như chưa có gì thay đổi. Các đồng tiền khác cũng gần như đứng im, chỉ duy nhất có AUD là có biến động đáng kể:

Vàng tăng 0.3% lên 1,780 một phần do lạm phát tăng cao. Dầu thô tăng 1.5% lên $71.66/thùng.

Đã có nhiều lo ngại rằng CPI tháng Mười Một sẽ tăng hơn 7% khi Nhà Trắng nói số liệu lần này sẽ không phản ánh đợt giá năng lượng giảm, tuy nhiên, tất cả đều đã thở phào nhẹ nhõm khi lạm phát thực tế đạt đúng như dự báo. Đồng đô la đang suy yếu nhẹ về vùng 96.1 điểm.

Các hợp đồng tương lai chỉ số tại Mỹ đều đang rất khởi sắc sau tin này: HĐTL Dow Jones tăng 0.53%, HĐTL S&P 500 tăng 0.72% và HĐTL Nasdaq tăng 0.82%.

Thị trường tiếp theo sẽ tiếp tục đánh giá rủi ro từ phía Omicron và cuộc họp Fed tuần tới.

Trong tháng Mười Một, CPI tại Mỹ tăng 6.8% YoY đúng với kỳ vọng thị trường. So với tháng trước, CPI tăng 0.8%. Với CPI lõi, con số này tăng 4.9% YoY, cũng đúng bằng thị trường. Đây là mức tăng mạnh nhất kể từ năm 1982.

Sau tin này, USD đang suy yếu, chỉ số DXY giảm xuống vùng 96.1 điểm. Vàng tăng lên 1,780. Ngoài ra, thị trường tiền ảo cũng đang khởi sắc khi Bitcoin tăng 5% và tiến sát $50,000.

Vàng hiện đang gần như không đổi trong ngày ở mức 1,777, vẫn quanh quẩn ở vùng giá quen thuộc trước khi báo cáo CPI tại Mỹ được công bố. Dự báo CPI lần này là 0.7% MoM. Nếu số liệu tăng mạnh hơn kỳ vọng, vàng hoàn toàn có thể tăng trước áp lực lạm phát cùng với USD (cả vàng và USD tăng là chỉ báo lo ngại lạm phát lên cao). Nếu CPI hạ nhiệt, có thể vàng sẽ giảm vì nỗi lo lạm phát không quá đáng sợ. Các trader sẽ chuẩn bị tinh thần cho một phiên biến động mạnh hôm nay.

Về yếu tố kỹ thuật, vùng các đường MA đang tập trung lại sẽ là một kháng cự tiềm năng, trên đó là 1,800. Phe bán sẽ tìm đường xuống 1,760.

Morgan Stanley đã cập nhật dự báo về lộ trình lãi suất của mình và hiện Fed sẽ tăng hai lần vào năm 2022, so với dự đoán trước đó là không thay đổi vào năm tới.

Công ty dự báo mức tăng đầu tiên vào tháng 9, tiếp theo là tháng 12 trong năm sau, sau đó là ba lần nữa vào tháng 3, tháng 6 và tháng 12 năm 2023.

• Hợp đồng tương lai cổ phiểu của Mỹ tăng trước khi chỉ số CPI được công bố, trong khi các hạn chế omicron đè nặng lên cổ phiếu châu Âu và cổ phiếu du lịch ở châu Á.

• Trái phiếu giảm khi đồng USD và Bitcoin tăng giá.

• Chỉ số Hàng hóa Bloomberg được dẫn dắt bởi dầu mạnh hơn, trong khi kim loại thể hiện điều ngược lại.

Đối với đồng, trường hợp cơ bản của các chiến lược gia Société Générale cho thấy triển vọng giảm giá, đẩy giá xuống 7,500 USD/tấn trong quý 2/2022.

Trong kịch bản tăng giá, tâm lý thị trường dựa trên rủi ro sẽ hỗ trợ đồng và giá dao động quanh mức 10,000 USD/tấn trong quý 2/2022. Cuối cùng, kịch bản kinh tế đi xuống sẽ cho thấy giá thấp hơn 1,000 USD/tấn so với trường hợp cơ bản.

Geoffrey Okamoto, Phó Giám đốc điều hành của Quỹ Tiền tệ Quốc tế (IMF) đã đưa ra nhận định về tác động có thể xảy ra của biến thể covid Omicron mới đối với dự báo tăng trưởng kinh tế toàn cầu.

Trích dẫn chính

"Chúng tôi dự báo tăng trưởng kinh tế toàn cầu ở mức 5.9% vào năm 2021 và giảm xuống 4.9% vào năm tới. Tôi nghĩ điều quan trọng là phải nhấn mạnh khả năng suy giảm do biến thể Omicron".

“Sự sụt giảm trong dự báo năm 2021 phù hợp với sự giảm sút của tổng sản phẩm quốc nội (GDP) trong quý 3 năm 2021 do sự lan rộng của các ca dương tính của biến thể Delta trên khắp thế giới.”

"Cuộc khủng hoảng này sẽ có ảnh hưởng kéo dài đến nền kinh tế vì biến thể Omicron đã tạo ra tình trạng không chắc chắn về tình hình COVID-19."

Đang có rất nhiều xung lực đang muốn hình thành xu hướng đối với vàng.

Thời vụ là yếu tố đầu tiền, với giá vàng từ cuối tháng 12 đến cuối tháng 2 thường gia tăng rất mạnh.

Tuy nhiên, nếu lợi suất thực tế tăng cao hơn khi CPI tăng nóng, vàng sẽ dễ bị giảm.

Thêm nữa, biểu đồ vàng hàng tháng có mô hình không khả quan - Sự phá vỡ lệch của nến Harami Inside (False break of a Harami Inside Bar).

Vì vậy, đây sẽ là chất xúc tác (nếu CPI tăng cao) để quay trở lại mức 1725 USD. Sau đó, có thể là một thời điểm thích hợp để bắt đáy trước thời vụ, phụ thuộc vào Fed.

Ngân hàng Trung ương của Cộng hòa Thổ Nhĩ Kỳ đã tuyên bố can thiệp vào thị trường vào đầu giờ sáng và nói rằng họ đang bán các giao dịch "do sự hình thành không lành mạnh trong tỷ giá hối đoái".

Livesquawk đặt câu hỏi liệu CBRT có đang cố gắng bảo vệ mốc 14.00 USD/TRY không.

Dựa vào tình hình hiện tại, câu trả lời chắc chắn là có. Tỷ giá trong ngày đã hồi phục nhẹ nhờ tin tức này từ CBRT.

AUD/USD đang dao động trong một biên độ hẹp trong suốt đầu phiên giao dịch châu Âu và hiện tỷ gia đang neo giữa mức 0.7100.

Sau đợt giảm giá hôm qua từ mức cao nhất gần hai tuần, cặp AUD/USD đã chứng kiến một sự sụt giảm khi các nhà đầu tư chờ đợi số liệu lạm phát tiêu dùng của Hoa Kỳ để hình thành động lực mới. Báo cáo CPI của Mỹ sẽ được công bố trong đầu phiên họp Bắc Mỹ và sẽ được xem xét để dự báo về triển vọng chính sách ngắn hạn của Fed.

Kỳ vọng diều hâu của Fed và lợi tức trái phiếu Mỹ tăng đang củng cố đồng USD và giới hạn xu hướng tăng của cặp AUD/USD.

Các đồng tiền lớn thể hiện động thái im ắng và chỉ có một số lệnh “đặt cược” nhẹ nhàng vào đồng USD. Những chắc chắn tỷ giá sẽ sôi động trong thời gian tới.

Một điều quan trọng cần theo dõi sau khi báo cáo CPI là kỳ vọng tăng lãi suất thay đổi như thế nào. Hiện tại, giá các hợp đồng tương lai của Fed sẽ tăng 2 lần trong năm tới.

Nếu chúng ta nhận được một báo cáo về chỉ số CPI cao “ngất ngưởng”, việc FED tăng lãi suất ba lần và vàng suy yếu là không thể tránh khỏi. Tuy nhiên, nếu điều ngược lại xảy ra, hãy xem tỷ giá AUDUSD “bay”.

• US đang ở trong tình trạng mức rủi ro COVID-19 cao nhất.

• Tờ South China Morning Post với tiêu đề khả năng sẽ đưa ra thắt chặt kiểm dịch đối với khách du lịch đến từ Mỹ.

Một thông báo về chính sách Covid có thể được đưa ra vào ngay hôm nay.

Đây là lần đầu tiên các cơ quan y tế đưa một quốc gia bên ngoài châu Phi vào vùng có nguy cơ cao nhất.

Tuy còn nhiều nghi vấn, nhưng đây là một lời nhắc nhở kịp thời rằng tình trạng nguy hiểm vẫn có thể xảy ra mặc dù có dấu hiệu ban đầu tích cực.

Đây là những điểm chính trong cuộc khảo sát hàng quý mới nhất của Ngân hàng Trung ương Anh về thái độ của công chúng đối với lạm phát, do công ty Kantar thay mặt ngân hàng trung ương thực hiện.

• Kỳ vọng lạm phát của Vương quốc Anh cho năm tới là 3.2% trong tháng 11 so với 2.7% vào tháng 8.

• Kỳ vọng lạm phát dài hạn đạt 3.1% trong tháng 11 so với 3.0% trong tháng 8.

• 60% số người được hỏi dự kiến lãi suất sẽ tăng trong 12 tháng tới, tăng từ mức 43% vào tháng 8.

Trong khi đó, việc BOE tăng lãi suất vào tuần tới hiện là điều không thể xảy ra, theo hợp đồng tương lai của SONIA. Định giá cho tháng 12/2022 hiện thấp hơn dự báo của BOE trong cuộc họp gần đây nhất là 0.87.

Các hạn chế mới do biến thể Omicron covid gây ra ở Anh kết hợp với những nhận xét “ôn hòa” từ chú diều hâu Michael Saunders của BOE đang chỉ ra một đợt tăng lãi suất vào tháng 12.

Hiện tại, GBP/USD đang “vật lộn” quanh mức 1.3200, với mức đáy nhiều năm trước dữ liệu lạm phát của Hoa Kỳ.

Theo các nhà kinh tế học tại Ngân hàng MUFG, nếu dữ liệu CPI của Mỹ tiếp tục tăng đáng ngạc nhiên, thì đồng bạc xanh sẽ còn tăng mạnh hơn nữa.

Theo đó, các chuyên gia nhận xét rằng: Một dữ liệu lạm phát cao hơn dự kiến có thể khiến đường cong trái phiếu UST phẳng hơn nữa, điều này sẽ củng cố sức mạnh của USD trong ngắn hạn.

Thị trường trái phiếu trước giờ công bố dữ liệu CPI có diễn biến khả quan. Lợi suất kỳ hạn 10 năm tăng 0.87%, lợi suất kỳ hạn 5 năm tăng 1.73%, giao dịch quanh mốc 1.29%

Chính quyền Tổng thống Mỹ Joe Biden được cho là đang xem xét các lệnh trừng phạt "chưa từng có" nhắm vào Nga nếu Moscow có hành động quân sự với Ukraine.

Với mối liên hệ của Nga với kinh tế toàn cầu hiện nay, các lệnh trừng phạt cứng rắn nhằm vào quốc gia này có thể sẽ gây tác động tiêu cực đến các doanh nghiệp đa quốc gia, các thị trường chứng khoán và nền kinh tế, đặc biệt là châu Âu.

Các chỉ số chứng chứng khoán châu Âu đồng loạt giảm mạnh sau những tuyên bố này, lợi suất trái phiếu chính phủ Mỹ kỳ hạn 5 và 10 năm tăng nhẹ.

Lợi suất thực đã bứt phá, nếu như chỉ số CPI Hoa Kỳ tăng nóng như dự báo và khiến Fed phải hành động sớm hơn, thì những biến động mất trật tự trên thị trường trái phiếu sẽ khiến giới đầu tư cổ phiếu phải dè chừng.

Rủi ro đối với cổ phiếu không chỉ là câu chuyện về biến thể Omicron, mà còn là câu chuyện về việc Fed đã đi quá nhanh. Chính sách của Fed đang dần trở thành trọng tâm lớn hơn khi những lo ngại về biến thể Omicron giảm dần.

Số liệu công bố mới nhất về GDP tháng 10 của Anh đạt mức 0.1%, thấp hơn mức dự báo là 0.6% m/m

Kỳ vọng của thị trường vào việc BoE sẽ tăng lãi suất vào tuần tới đã giảm xuống dưới 50%. Dữ liệu này không có khả năng có thể thay đổi định hướng chính sách, vì những diễn biến phức tạp xung quanh Omicron đang mối lo ngại hàng đầu đối với BoE.

Tin tức được công bố khiến GBP/USD giảm nhẹ về 1.3217 ( -0.02%).

ECB sẽ có cuộc họp vào tuần tới để xem xét việc tạm thời tăng lượng mua trái phiếu thông thường.

Mới đây, ECB công bố sắp đạt được thỏa hiệp về việc tăng cường mua trái phiếu tạm thời. Họ đang xem xét thúc đẩy chương trình mua tài sản hiện có của mình (APP). Chương trình mua trái phiếu thời kỳ đại dịch (lớn hơn nhiều) được triển khai vào tháng 3 năm 2022.

3 đồng tiền hàng hóa là AUD, NZD và CAD là các đồng tiền chính mạnh nhất trong tuần này.

AUD đang dẫn đầu nhóm sau khi cuộc họp RBA đưa ra quyết định ít ôn hòa hơn, và chuyên gia theo dõi tỷ giá McCrann cho rằng RBA sẽ tăng lãi suất vào đầu năm tới.

Bên cạnh đó, sự phục hồi của quặng sắt, giá than và việc PBOC nới lỏng RRR 50 điểm là những sự hỗ trợ cho đà tăng AUD.

Sự phục hồi của dầu đã khiến CAD bứt phá mặc dù BoC có phần ôn hòa hơn trong tuần này trước sự thiếu chắc chắn về Omicron.

Nhu cầu về phân chưa bao giờ nóng hơn do tình trạng thiếu phân bón hóa học, vốn dựa vào khí đốt tự nhiên và than làm nguyên liệu thô, đã tăng vọt trong bối cảnh khủng hoảng năng lượng và hạn chế xuất khẩu. Tại Iowa, phân được bán với giá từ 40 đến 70 đô la một tấn, tăng khoảng 10 đô la so với một năm trước. Một công ty phân bón ở Queensland của Úc đã bán được khoảng 15,000 tấn phân gia cầm ủ trong vài tháng qua, so với khoảng 2,000 tấn cùng kỳ năm ngoái.

Năm 1982, lạm phát của Mỹ đã tăng trong tháng 11, lên mức cao nhất kể từ nhiệm kỳ đầu tiên của Ronald Reagan, với mức tăng được các chuyên gia đồng thuận trong một năm là 6.8%, tăng từ 6.2% vào tháng 10. Hiện tại, mức tăng giá tiêu dùng có thể đang chậm lại xuống 0.7% so với tháng trước, giảm so với mức 0.9%. Tổng thống Biden đã cố gắng làm dịu tình hình, nói rằng dữ liệu hôm thứ Sáu sẽ không phản ánh sự sụt giảm gần đây của giá năng lượng.

Đồng USD chưa có xu hướng rõ ràng trong phiên Á khi chỉ số DXY đi ngang quanh mốc 96.18.

Lần đầu tiên Evergrande bị gắn mác vỡ nợ, cột mốc mới nhất của sự kiện drama này có khả năng sẽ kết thúc bằng một cuộc tái cơ cấu lớn. Fitch đã hạ xếp hạng tín dụng của Evergrande xuống mức hạn chế vỡ nợ do không trả được hai phiếu ghi nợ vào cuối thời gian gia hạn vào thứ Hai, điều này có thể gây ra các vụ vỡ nợ chéo đối với khoản nợ 19.2 tỷ đô la. Fitch cũng dán nhãn tương tự cho Kaisa. Hai công ty này chiếm khoảng 15% lượng trái phiếu USD đang lưu hành do các nhà phát triển Trung Quốc bán ra. Nhưng đừng mong đợi một gói cứu trợ của chính phủ: Thống đốc PBOC Yi Gang đã gọi vấn đề này là một sự kiện thị trường cần được xử lý theo định hướng thị trường.

Chứng khoán Mỹ giảm khi các nhà đầu tư kỳ vọng các quy định hạn chế mới nhằm kiểm soát biến thể omicron sẽ lấn át sự lạc quan về hiệu quả của vắc-xin và Evergrande Group và Kaisa Group chính thức vỡ nợ. Trong khi đó số đơn xin trợ cấp thất nghiệp lần đầu tuần trước tại Mỹ giảm xuống mức thấp nhất kể từ 1969, tuy nhiên nếu điều chỉnh yếu tố mùa vụ thì con số lại tăng.

Giá dầu thô tại Mỹ giảm xuống mốc $70.6/thùng sau 3 phiên tăng liên tiếp

Giá vàng trở về $1774/oz.

Trên thị trường tiền tệ đồng USD tăng giá khi chỉ số DXY tăng 0.3% lên 96.20

Tỷ giá EUR/USD giảm 0.4% xuống 1.1294

Đồng Bảng Anh giảm 0.1% xuống 1.3218 USD

Cặp USD/JPY giảm 0.2% xuống 113.45

Sau một khởi đầu kém thuận lợi, các chỉ số chứng khoán lúc này đang tiếp tục giảm sâu, một phần do tâm lý e ngại rủi ro từ dịch Covid, phần khác do Evergrande phá sản có thể đang tạo một đợt sóng risk-off mới. Hai chỉ số S&P 500 và Nasdaq đang lần lượt giảm 0.4% và 0.7%. Điều này đang gây khá nhiều sức ép lên các đồng tiền nhạy cảm với khẩu vị rủi ro như AUD (-0.37%).

Tại châu Âu, các chỉ số chính cũng đang giảm: chỉ số DAX giảm 0.4%, FTSE 100 giảm 0.3%.

Trên thị trường crypto, Bitcoin cũng đang sập về vùng $48,000. ETH đang giảm 5% về vùng $4,200.

Theo Scotiabank, chênh lệch lợi suất trái phiếu Mỹ - châu Âu sẽ tiếp tục có lợi cho đồng USD. Đợt tăng phiên hôm trước có thể là nhờ những tin tức tích cực về dịch bệnh, nhưng tâm điểm ngày mai sẽ là CPI, và sau đó là cuộc họp Fed. Trong thời gian Fed đang tính đến việc tăng tốc thắt chặt, ECB lúc này vẫn đang loay hoay với hai chương trình mua tài sản. Đây sẽ là động lực chính để EURUSD tiếp tục giảm.

Trong ngắn hạn, phân kỳ chính sách có thể đưa EURUSD xuống 1.10. Hiện tại, EURUSD đang được giao dịch quanh mức 1.1289 giảm 0.46%.

Chủng Omicron đã khiến thị trường phần nào thêm khó đoán khi một phiên xanh trước những tin tức lạc quan về vắc xin, để rồi lại một phiên đỏ. Sau phiên trước tăng, hôm nay chứng khoán Mỹ đang có một khởi đầu không được tốt khi cả 3 chỉ số đều đang giảm. Chỉ số Dow Jones giảm 0.35%, chỉ số S&P 500 giảm 0.18% và chỉ số Nasdaq giảm 0.03%. Ngoài ra, việc Evergrande chính thức phá sản có thể gây thêm áp lực lên tài sản rủi ro.

Trên thị trường tiền tệ, đồng đô la đang lấy lại những gì đã mất của phiên trước. Chỉ số DXY tăng 0.24% lên gần 96.2 điểm. Đa phần các đồng tiền lớn đều đang giảm so với USD, ngoại trừ đồng tiền risk-off JPY. Lợi suất trái phiếu giảm xuống 1.49% phần nào cũng đang hỗ trợ cho đồng Yên Nhật:

Vàng giảm 0.4% xuống 1,775. Dầu thô giảm 1.7% xuống $71.3/thùng.

Số đơn xin trợ cấp thất nghiệp tuần này giảm xuống 43 nghìn so với tháng trước xuống 184 nghìn, mức thấp nhất kể từ năm 1969. Tuy nhiên, điều này cho thấy thị trường lao động vẫn đang gặp bất trắc khi hoạt động thuê nhân lực vẫn đang biến động mạnh. Ngoài ra, lượng người bỏ việc trong tháng Mười đạt con số 4.2 triệu, giảm hơn 200 nghìn so với tháng trước, nhưng vẫn đang ở mức cao kỷ lục, và cơ hội việc làm đang mở đang ở mức kỷ lục 11 triệu.

Các trader vàng hôm nay tiếp tục một phiên trầm lắng khi vàng hiện giảm 0.37% xuống 1,776. Kim loại quý này đã giao dịch quanh mức này trong suốt tuần này, một phần do thiếu đi dữ liệu vĩ mô, phần khác do tâm lý thị trường chưa ổn định và còn khó đoán trước chủng Covid mới. Thị trường sẽ tiếp tục chờ đợi báo cáo CPI ngày mai để có thêm xúc tác. Ngoài ra, cuộc họp Fed tuần tới cũng sẽ rất được để tâm, khi các trader sẽ chờ đợi xem liệu Fed có xuống tay tăng tốc độ thắt chặt hay không.

MicroStrategy, một trong những công ty công nghệ tiên phong trong việc đầu tư tiền điện tử, đã mua thêm 1,434 Bitcoin với giá 82.4 triệu USD, tức trung bình $57,477 cho mỗi Bitcoin.

Đến ngày hôm nay, MicroStrategy đang nắm giữ 122,478 Bitcoin. Công ty này mua toàn bộ số Bitcoin của mình với giá 3.66 tỷ USD, trung bình $29,861 mỗi Bitcoin.

Sau những cải thiện đáng kể từ báo cáo NFP, số đơn xin trợ cấp thất nghiệp lần đầu tại Mỹ cũng tăng thấp hơn kỳ vọng, khi chỉ có thêm 184 nghìn đơn trong tuần trước, so với dự báo ban đầu là 215 nghìn. Con số này giảm 43 nghìn so với tuần trước, đồng thời cũng là mức thấp nhất kể từ tháng 9/1969.

Theo Bloomberg, ECB đang xem xét điều chỉnh các kế hoạch tái đầu tư PEPP. Ngân hàng trung ương này có thể tăng thêm linh hoạt địa lý cho các khoản tái đầu tư, hoặc kéo dài thời gian tái đầu tư. Tuy vậy, vẫn chưa có quyết định cuối cùng về những thay đổi đối với kế hoạch tái đầu tư của PEPP.

Hiện tại, ECB có kế hoạch tái đầu tư tất cả số tiền thu được từ trái phiếu mà họ đã mua trong Chương trình Thu mua Khẩn cấp Đại dịch (PEPP) cho đến cuối năm 2023. Bằng cách kéo dài thời gian lâu hơn, ECB sẽ trì hoãn việc thắt chặt - đây là khi ngân hàng cho phép trái phiếu trong danh mục đầu tư của mình hết hạn, làm giảm quy mô của bảng cân đối kế toán theo thời gian. Mục đích của việc này là cung cấp các hỗ trợ tiền tệ lớn hơn và lâu hơn.

Trong khi đó, linh hoạt địa lý cho thấy ECB đặc biệt quan tâm đến việc ngăn chặn sự chênh lệch đáng kể giữa lợi suất trái phiếu các quốc gia Eurozone, có khả năng nhằm ngăn chặn tái hiện các cuộc khủng hoảng đầu những năm 2010.

Cặp AUD/USD đã kéo dài mức giảm tuy nhiên đang ổn trong phiên giao dịch châu Âu, xung quanh khu vực 0.7140-35.

Cặp tiền này đã đình trệ động thái phục hồi mạnh mẽ trong tuần này khi các nhà đầu tư xem xét các số liệu lạm phát mạnh hơn tại Trung Quốc. Dữ liệu được công bố vào thứ Năm cho thấy CPI của Trung Quốc đã tăng 0.4% so với tháng trước trong tháng 11 và tốc độ hàng năm tăng lên 2.3%, đánh dấu tốc độ nhanh nhất kể từ tháng 8/2020.

Trong diễn biến mới nhất, BioNTech và Pfizer cho biết hôm thứ Tư rằng ba mũi tiêm vắc-xin COVID-19 có thể vô hiệu hóa biến thể Omicron. Tuy nhiên, điều này đã bị lu mờ bởi thực tế là Thủ tướng Anh Boris Johnson hôm thứ Tư đã áp đặt các hạn chế COVID-19 mới ở Anh để làm chậm sự lây lan của biến thể mới.

Các thị trường đã định giá về khả năng Fed mua tài sản sẽ ngừng hoạt động vào tháng 5 năm 2022 trong bối cảnh lo lắng về sự gia tăng liên tục của áp lực lạm phát. Do đó, báo cáo CPI mới nhất của Hoa Kỳ sẽ ảnh hưởng đến động lực giá USD và tạo động lực mới cho cặp AUD/USD.

Trong thời gian chờ đợi, các nhà giao dịch nên xem xét các tín hiệu từ việc phát hành báo cáo thất nghiệp hàng tuần của Hoa Kỳ. Ngoài ra, tâm lý rủi ro thị trường chung hơn sẽ thúc đẩy USD mở rộng.

PBOC đã tăng tỷ lệ dự trữ ngoại hối bắt buộc từ 7% lên 9% trong một nỗ lực kiềm chế sự tăng giá của đồng nhân dân tệ.

Đây là lần tăng RRR ngoại hối thứ hai trong năm nay. Trước mức tăng thứ 1, lần cuối cùng PBOC thực sự tăng RRR đối với tiền gửi ngoại tệ là vào tháng 5/2007.

Động thái mới nhất đưa tỷ lệ dự trữ lên 9% khi ngân hàng trung ương tìm cách cố gắng hạn chế sức mạnh quá mức của đồng nhân dân tệ.

Trong hoàn cảnh hiện tại, đồng Nhân dân tệ đã vượt qua mốc 6.35 (kể từ năm 2018) so với đồng USD lần đầu tiên trong tuần này. Tuy nhiên, sau thông báo của PBOC, tỷ giá đã suy yếu.

WHO hiện tại chưa tìm thấy bằng chứng thuyết phục rằng vắc xin không có hiệu quả chống lại Omicron.

Như đã đề cập vào đầu tuần, người ta chỉ có thể mong đợi WHO chia sẻ những điều mà các nhà sản xuất vắc-xin đã tìm hiểu và công bố với công chúng.

Tin tức của Pfizer ngày hôm qua rất đáng khích lệ nhưng chắc chắn sẽ còn nhiều khó khăn trước khi có thể ngăn chặn hoàn toàn chủng Omicron.

Lần đầu tiên, Tập đoàn China Evergrande chính thức bị gán mác vỡ nợ, đây là cột mốc mới nhất trong drama tài chính kéo dài nhiều tháng, mở đường cho một cuộc tái cơ cấu mạnh mẽ đối với công ty mắc nợ nhiều nhất thế giới.

Fitch Ratings đã cắt giảm nhà phát triển từ C xuống RD (Restricted Default – vỡ nợ giới hạn) do không đáp ứng được hai khoản trái phiếu sau khi thời gian đáo hạn vào thứ Hai, theo một tuyên bố. Người đánh giá tín dụng cho biết nhà phát triển đã không phản hồi yêu cầu xác nhận về khoản thanh toán và chắc chắn rằng khoản thanh toán đó không được thực hiện.

Việc hạ cấp có thể gây ra các vụ vỡ nợ chéo đối với khoản nợ 19.2 tỷ USD của Evergrande.

• Quan điểm không gia tăng mua APP của những “Diều Hâu” của ECB dường như muốn thỏa hiệp

• Hành động “chỉ quan sát” có nguy cơ gây nhiễu loạn thị trường

• ECB dự định tăng cường mua APP vào năm tới khi PEPP kết thúc

• Nhưng sẽ có giới hạn về kích thước và thời gian cam kết

• Rất khó có thể dự báo mức gia tăng giới hạn của APP

• Thay vào đó, ECB sẽ đảm bảo tính linh hoạt cho từng giai đoạn.

Đã có chính sách rằng việc mua hàng của PEPP sẽ không được kéo dài quá tháng 3 năm sau. Tuy nhiên, cuộc tranh luận trong ECB hiện đang tập trung vào những gì sẽ xảy ra tiếp theo. Như đã đề cập vào các bài trước, việc tăng lượng mua qua APP là dự định từ lâu và đó là điều mà các nhà hoạch định chính sách đang hướng tới vào lúc này.

Nhưng xem xét vấn đề hóc búa về lạm phát, các nhà hoạch định chính sách không muốn đưa ra bất kỳ phát biểu sai lầm nào. Không chỉ vậy, những chú “Diều Hâu” chắc chắn cũng đang chiến đấu chính sách nghị sự của riêng mình.

Báo cáo cũng cho biết rằng bất kỳ động thái gia tăng nào trong việc mua APP từ tháng 4 trở đi sẽ thấp hơn đáng kể so với việc kết hợp mua APP và PEPP hiện tại.

Vào thứ Ba, nhà phát triển bất động sản Trung Quốc Kaisa tiếp tục lỡ hạn hoàn trả 400 triệu USD, gây ra tình trạng vỡ nợ chéo đối với tất cả các khoản trái phiếu nước ngoài của họ. Tổng nợ nước ngoài của Kaisa trị giá khoảng 12 tỷ USD, chỉ đứng sau Evergrande.

Được biết, Kaisa dự kiến sẽ sớm ký NDA với Lazard, cố vấn của một nhóm trái chủ. NDA được cho là sẽ tạo điều kiện để thảo luận thêm về các giải pháp tài trợ và cấm vận.

Thị trường chứng khoán châu Âu mở cửa trong 1 tâm thế thoải mái, các chỉ số chính đều tăng cao khi tâm lý ưa thích rủi ro của giới đầu tư tăng cao trở lại.

Ngược lại trên thị trường hàng hóa, đà tăng của dầu sau 3 ngày liên tiếp bị chững lại và giảm -0.43% về mốc $72.37/thùng. Vàng tăng 0.14% và giao dịch quanh mốc $1785 - $1786/oz

Sức mạnh đồng USD tiếp tục suy yếu trong bối cảnh lợi suất trái phiếu Hoa Kỳ giảm trên diện rộng. Chỉ số DXY giảm 0.25%

Theo ông Dị Cương:

Lại một tuần nữa các công ty bất động sản lỡ trả nợ trái phiếu, tuy nhiên các quan chức PBOC vẫn đang cố gắng bình ổn thị trường. Các nhà hoạch định chính sách đã nói rằng hậu quả có thể kiểm soát được và những bình luận của ông Dị Cương đã củng cố lại điều đó.