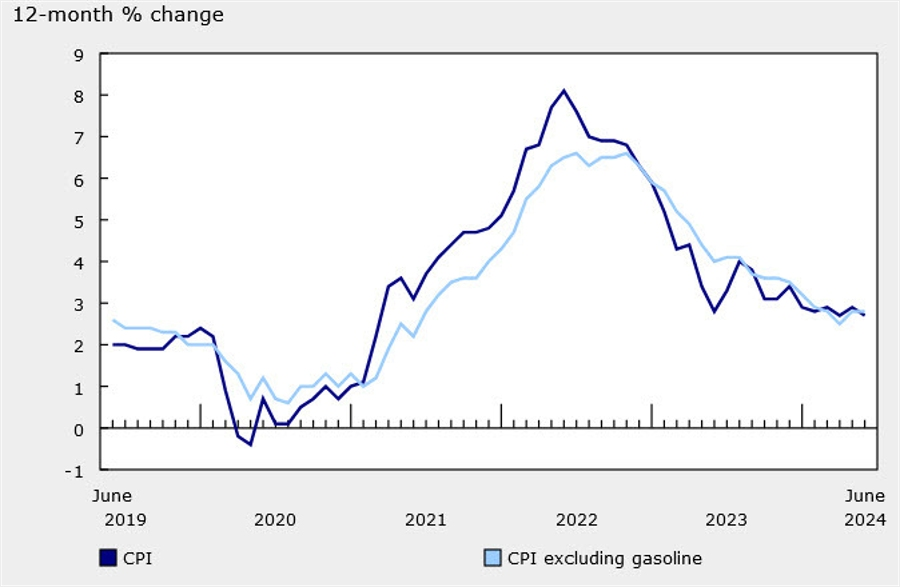

Dữ liệu CPI của Canada đang khiến BoC đến gần hơn với việc cắt giảm lãi suất vào tuần tới

BoC sẽ họp vào ngày 24/7 và các nhà kinh tế ngày càng chắc chắn về việc cắt giảm lãi suất. Thị trường đang định giá khả năng BoC cắt giảm lãi suất trong cuộc họp này lên tới 93%.

CPI giảm tốc từ 2.9% xuống 2.7%. Các số liệu cho thấy sự bất ngờ tăng giá của tháng trước chỉ là một sự cố khi nhu cầu trong nền kinh tế vẫn chịu áp lực, theo CIBC.

Họ lưu ý rằng lạm phát ở lĩnh vực nhà ở và tiền thuê nhà đã hạ nhiệt còn +0.4% m/m và 8.8% y/y.

"Khi tốc độ tăng trưởng dân số chậm lại do các hạn chế của chính phủ liên quan đến NPR, và ngày càng nhiều người mua nhà khi lãi suất giảm, giá thuê nhà sẽ tiếp tục giảm tốc.Trong thời gian tới, giá thuê nhà giảm dần cũng sẽ khiến lạm phát tiếp tục hạ nhiệt", các nhà kinh tế của CIBC viết.

"Nhìn chung, phần lạm phát do nhu cầu dường như đang giảm dần với chỉ một vài ngành đặc thù duy trì lạm phát ở mức trên mục tiêu. Theo quan điểm của chúng tôi, nền kinh tế Canada cần được giảm lãi suất để đảm bảo hạ cánh mềm. Với lạm phát toàn phần trở lại trong phạm vi mục tiêu và khảo sát của BOS cho thấy kỳ vọng lạm phát của công ty đang giảm dần, những lo ngại về rủi ro tăng lạm phát hoặc lạm phát bị kẹt ở mức trên mục tiêu đều không đúng".

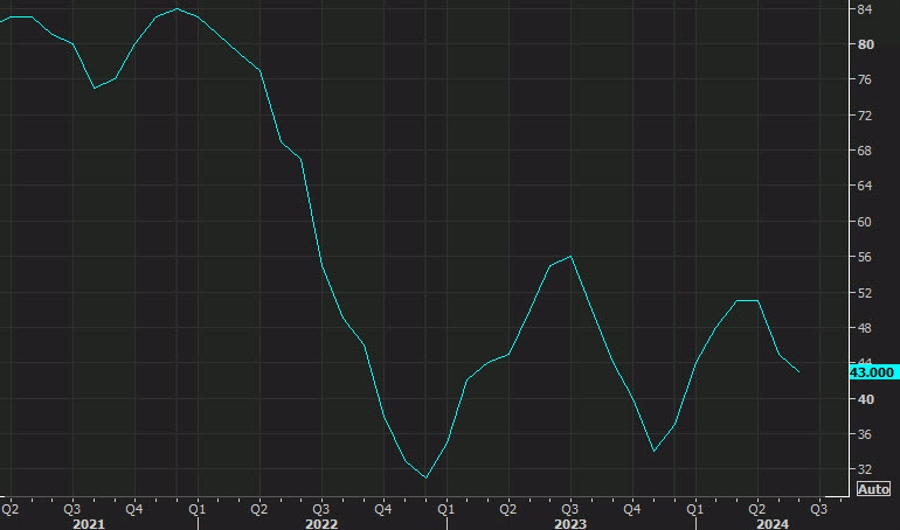

Chỉ số thị trường nhà ở NAHB của Mỹ thấp hơn dự kiến

- Chỉ số thị trường nhà ở NAHB của Mỹ: 42, thấp hơn một chút so với dự kiến 43.

- Doanh số bán nhà cho một gia đình hiện tại là 47

- Doanh số bán hàng trong sáu tháng tới là 48

Giá gỗ thực sự đang gặp khó khăn, đây không phải là dấu hiệu tốt cho ngành xây dựng trong năm nay. Việc cắt giảm lãi suất có thể bắt đầu có tác dụng vào năm 2025 nhưng không chắc chắc sẽ có tác dụng vào năm nay.

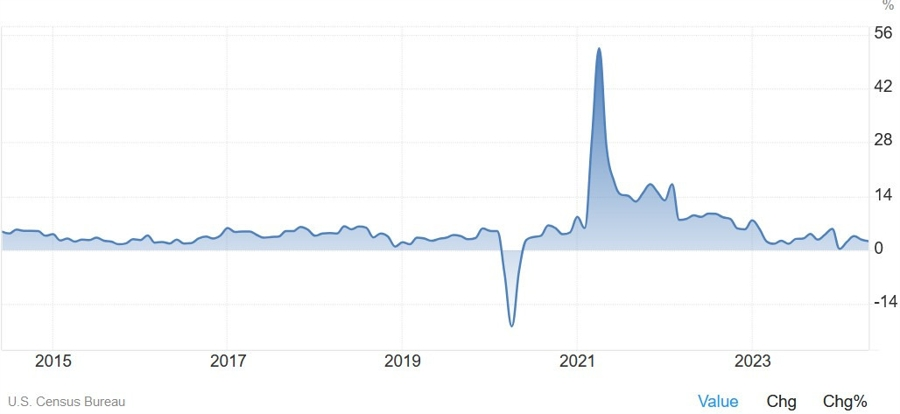

Hàng tồn kho doanh nghiệp tháng 5 của Mỹ tăng nhanh hơn dự kiến

Hàng tồn kho doanh nghiệp của Mỹ trong tháng 5 tăng 0.5%. Đây là mức tăng mạnh hơn so với dự kiến +0.3%. Tháng trước chỉ số này tăng 0.3%

Hàng tồn kho không bao gồm ô tô chững lại ở mức 0.0%

Đây hiếm khi là yếu tố tác động đến thị trường nhưng lại là con số quan trọng trong tính toán GDP

Chứng khoán Mỹ mở cửa cao hơn sau dữ liệu doanh số bán lẻ

Các chỉ số chứng khoán chính của Hoa Kỳ đang tăng, Russell 2000 tiếp tục dẫn đầu một lần nữa với mức tăng hơn 1.30%. Các cổ phiếu vốn hóa nhỏ tiếp tục hưởng lợi khi kỳ vọng Trump thắng cử có lợi cho các công ty nhỏ.

Sau ít phút mở cửa, các chỉ số chứng khoán chính đang biến động như sau:

- Chỉ số Dow Industrial Average tăng 0.57% lên mức 40441.68

- Chỉ số S&P tăng 0.37% lên mức 5651.95.

- NASDAQ tăng 0.47% lên mức 18558.73.

- Chỉ số Russell 2000 tăng 1.35% lên mức 2216.47

Lợi suất TPCP Mỹ kỳ hạn 2 năm tăng, lợi suất các trái phiếu kỳ hạn dài hơn giảm sau dữ liệu:

- Lợi suất TPCP Mỹ kỳ hạn 2 năm: 4.463%, +1.0 điểm cơ bản

- Lợi suất TPCP Mỹ kỳ hạn 5 năm: 4.121%, -1.1 điểm cơ bản.

- Lợi suất TPCP Mỹ kỳ hạn 10 năm: 4.202%, -2.7 điểm cơ bản

- Lợi suất TPCP Mỹ kỳ hạn 30 năm: 4.414%, -4.0 điểm cơ bản

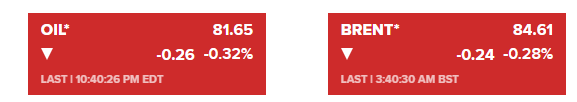

Dầu thô giảm, dầu WTI đang giao dịch ở mức 80.51 USD/thùng.

Bitcoin đang giao dịch ở mức 63,900 USD. Đồng tiền điện tử này đã tăng lên tới 65,012 USD vào hôm nay (mức cao nhất kể từ ngày 20/6)

IMF giữ nguyên dự báo tăng trưởng toàn cầu năm 2024, nâng dự báo năm 2025

GDP toàn cầu năm 2024 không đổi so với tháng 4 ở mức 3.2%

Trong năm 2025, GDP toàn cầu được dự báo tăng 3.3%

Dự báo GDP năm 2024 của Hoa Kỳ giảm từ 2.7% xuống 2.6%, dự báo năm 2025 không đổi ở mức 1.9%

Dự báo năm 2024 của Trung Quốc tăng từ 4.6% lên 5.0%

Dự báo năm 2025 của Trung Quốc tăng từ 4.1% lên 4.5%

GDP Eurozone năm 2024 được dự báo tăng +0.9%, năm 2025 không đổi ở mức 1.5%

Dự báo năm 2024 của Nhật Bản giảm từ +0.9% xuống +0.7%

IMF cho biết giảm lạm phát toàn cầu đang chậm lại với lạm phát dịch vụ khó kiểm soát, tăng trưởng tiền lương danh nghĩa nhanh chóng

Nhà kinh tế trưởng của IMF cho biết Trung Quốc cần khôi phục niềm tin của hộ gia đình, giải quyết khủng hoảng bất động sản để thúc đẩy tiêu dùng trong nước

USD tăng sau khi dữ liệu doanh số bán lẻ được công bố cao hơn kỳ vọng

Doanh số bán lẻ của nhóm kiểu soát tăng 0.9%, cao hơn nhiều so với mức dự kiến là 0.2%, đây cũng là mức tăng lớn nhất trong hơn một năm. Dữ liệu này hỗ trợ cho đồng USD và khiến thị trường tiếp tục đặt ra câu hỏi về thời điểm Fed cắt giảm lãi suất.

Thị trường hiện đang định giá Fed sẽ chỉ cắt giảm lãi suất 64 bps trong năm nay, giảm nhẹ từ mức 68 bps trước khi có dữ liệu. USD đã tăng 30-50 pip trên diện rộng .

Câu hỏi đặt ra cho Fed là họ muốn nghiêng về kịch bản 'hạ cánh mềm' đến mức nào. Một con số doanh số bán lẻ mạnh mẽ có thể sẽ không cản trở họ cắt giảm lãi suất, miễn là lạm phát tiếp tục giảm về mục tiêu. Tuy nhiên, nếu người tiêu dùng tiếp tục chi tiêu mạnh tay, thì việc các nhà bán lẻ tăng giá là điều không thể tránh khỏi.

USD tăng giá mạnh và khiến các quan chức Nhật Bản đau đầu hơn khi họ đang cố gắng hạn chế mức tăng của cặp USD/JPY.

Giá nhập khẩu tháng 6 của Mỹ thấp hơn so với dự kiến

Giá nhập khẩu tháng 6 của Mỹ không thay đổi ở mức 0.0%, các nhà kinh tế dự kiến chỉ số này sẽ tăng 0.2%

- Giá nhập khẩu trong tháng trước đó giảm 0.4% m/m

- Giá nhập khẩu theo năm tăng 0.0%

- Giá xuất khẩu theo tháng -0.5%, giảm mạnh hơn so với dự kiến -0.1%

Đây là bản phát hành cấp thấp, đặc biệt là khi được công bố sau CPI và PPI. Báo cáo này phản ánh áp lực lạm phát giảm nhưng được công bố cùng lúc với báo cáo doanh số bán lẻ tăng.

CPI của Canada trong tháng 6 tăng chậm hơn dự kiến

CPI tháng 6 của Canada +2.7%, tăng chậm hơn so với dự kiến là 2.8%

- CPI -0.1% m/m

- CPI lõi +0.1% m/m

- CPI trimmed +2.9% y/y

- CPI trung vị tăng +2.6%, chậm hơn so với mức 2.8% tháng trước đó

Đây là mức tăng theo năm thấp nhất của CPI kể từ khi xảy ra đại dịch và có thể khiến BoC cắt giảm lãi suất vào ngày 24/7. Thị trường dự đoán sẽ có nhiều đợt cắt giảm lãi suất liên tiếp tại mọi cuộc họp tới.

Tỷ giá USD/CAD tăng vọt lên 1.3687 nhưng phần lớn là do USD vì doanh số bán lẻ của Mỹ cao hơn kỳ vọng.

Giá tour du lịch giảm 11.1% và giá xăng giảm 3.1%.

So với cùng kỳ năm trước, giá hàng hóa lâu bền giảm -1.8% cũng góp phần làm chậm lại CPI của tất cả các mặt hàng trong tháng 6, giá ô tô giảm 0.4% y/y. Giá thực phẩm mua từ cửa hàng cũng tăng chậm lại ở mức +2.1%, giá dịch vụ di động trong tháng 6 giảm 12.8%.

Doanh số bán lẻ tháng 6 của Mỹ có gì đáng chú ý?

Doanh số bán lẻ tháng 6 của Mỹ không thay đổi. Các nhà kinh tế dự báo chỉ số này sẽ giảm -0.3%

Tháng trước đó, doanh số bán lẻ tăng 0.1%

Chi tiết:

- Doanh số bán lẻ +2.3% y/y

- Doanh số bán lẻ trừ ô tô +0.4%

- Doanh số bán lẻ của nhóm kiểm soát tăng 0.9%, cao hơn nhiều so với ước tính +0.2%

- Doanh số bán lẻ trừ ô tô và năng lượng tăng 0.8%

Nordea: ECB vẫn mong muốn có thêm dữ liệu

Thị trường không kỳ vọng nhiều vào khả năng ECB cắt giảm lãi suất tại cuộc họp tháng 7. Một đợt cắt giảm lãi suất khác dường như rất khó xảy ra, và lượng dữ liệu trước cuộc họp tháng 9 khiến việc đưa ra tín hiệu chắc chắn về cuộc họp tháng 9 trở nên rất khó khăn, Jan von Gerich, Trưởng nhóm phân tích của Nordea cho biết:

- Khi ECB cắt giảm lãi suất tại cuộc họp tháng 6, các tín hiệu về triển vọng chính sách trở nên khá mơ hồ qua phát biểu của phần lớn quan chức. Chỉ có một số ít thành viên có lập trường mạnh mẽ về điều này

- Do không có tín hiệu nào cho thấy dữ liệu gần đây phù hợp với kỳ vọng và ECB dường như muốn nới lỏng chính sách một cách từ tốn, một đợt cắt giảm khác tại cuộc họp tháng 7 sẽ là một bất ngờ lớn, và cũng sẽ là một bất ngờ nếu ECB đưa ra bất kỳ triển vọng chắc chắn nào tại cuộc họp tháng 7.

- Kịch bản cơ sở của chúng tôi vẫn là cắt giảm lãi suất lần tiếp theo vào tháng 9.

Cập nhật thị trường phiên Châu Âu: Triển vọng kinh tế tại Đức suy yếu lần đầu tiên trong năm

- Chỉ số DXY đi ngang trong phiên trước thềm dữ liệu quan trọng

- Dữ liệu bán lẻ Mỹ được chú ý nhiều hơn khi Nhật Bản có thể can thiệp sau tin

- Dữ liệu từ BOJ cho thấy Nhật Bản có thể đã can thiệp vào thị trường vào ngày 12/07

- Eurostat: Cán cân thương mại tại Eurozone giảm xuống trong tháng 5

- ZEW: Điều kiện kinh tế hiện tại của Đức ghi nhận sự cải thiện trong tháng 7

- Lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm thoái lui đà tăng ngày hôm qua

- Istat: CPI tháng 6 tại Ý tăng 0.8% so với tháng trước như dự báo

Đây là một phiên giao dịch ảm đạm tại Châu Âu khi không có phát biểu nào từ các NHTW và kết quả cuộc khảo sát của ZEW tại Đức là điểm nhấn chính. Triển vọng kinh tế đã ghi nhận sự suy yếu đầu tiên trong năm 2024 do xuất khẩu của Đức giảm mạnh hơn dự kiến vào tháng 5, bất ổn chính trị ở Pháp và tinh trạng mập mờ trong triển vọng chính sách tiền tệ của ECB.

Chỉ số này đã tăng đều đặn, vì vậy một đợt điều chỉnh nhỏ không phải là điều đáng lo ngại. Mặt khác, chỉ số tình hình nền kinh tế Khu vực Eurozone chỉ tăng nhẹ nhưng vẫn ở mức âm.

Trên thị trường, các cặp tiền chính đi ngang cùng với đồng USD. Lợi suất trái phiếu kho bạc đã xóa bỏ mức tăng của ngày hôm qua. HĐTL S&P 500 và Nasdaq hầu hết đều đi ngang trong khi Russell 2000 tăng tốt.

Vàng đang có một ngày tốt đẹp khi tăng 0.80% trong khi dầu thô đang hướng tới phiên giảm điểm thứ ba liên tiếp, giảm 1.40% trong ngày hôm nay. Bitcoin hiện chỉ còn giảm 1.5%

Dữ liệu CPI Canada tối nay có gì đáng chú ý?

Canada sẽ công bố dữ liệu CPI mới nhất vào 19h30 tối nay. Theo dự báo, lạm phát toàn phần sẽ ở mức 0.1% so với tháng trước giảm mạnh so với con số 0.6% của tháng trước.

Nếu dữ liệu sắp tới phù hợp với những dự báo này, BoC có thể thoải mái hơn trong việc nới lỏng chính sách tiền tệ và tiếp tục cắt giảm 0.25%, đưa lãi suất điều hành xuống 4.50% tại cuộc họp vào tháng 7.

Theo Biên bản cuộc họp tháng 6, BoC đã bày tỏ lo ngại rằng tiến trình suy yếu của lạm phát có thể bị đình trệ, đồng thời cho biết thêm rằng các quan chức đã xem xét những lợi ích của việc trì hoãn việc cắt giảm lãi suất thêm một tháng trước khi cuối cùng quyết định nới lỏng chính sách tiền tệ vào ngày 5 tháng 6.

Quay trở lại với lạm phát, tuyên bố của BoC sau khi cắt giảm lãi suất vào tháng 6 cho biết: “Với bằng chứng tiếp tục cho thấy lạm phát cơ bản đang suy yếu, Hội đồng đã đồng ý rằng chính sách tiền tệ không cần phải thắt chặt như hiện tại nữa. Dữ liệu gần đây đã củng cố niềm tin của chúng tôi rằng lạm phát sẽ tiếp tục hướng tới mục tiêu 2%. Tuy nhiên, những rủi ro đối với triển vọng lạm phát vẫn còn. Chúng tôi vẫn sẽ theo dõi chặt chẽ diễn biến của lạm phát cơ bản và vẫn đặc biệt tập trung vào sự cân bằng giữa cung và cầu trong nền kinh tế, kỳ vọng lạm phát, tăng trưởng tiền lương và hành vi của doanh nghiệp.”

Các nhà phân tích tại TD Securities lập luận rằng: “Thị trường đang định giá 70% cho khả năng cắt giảm lãi suất vào tháng 7 và chúng tôi cho rằng dữ liệu CPI sẽ củng cố thêm cho khả năng này cho trường hợp lạm phát toàn phần hoặc cơ bản giảm so với cùng kỳ năm trước …”.

Chỉ báo tâm lý Bitcoin lạc quan trở lại trong bối cảnh các ETF được mua ròng mạnh mẽ

- Tâm lý Bitcoin đã chuyển từ “cực kỳ sợ hãi” sang “tham lam” và “FOMO” chỉ trong vài ngày, với việc Bitcoin tăng hơn 12% trong tuần qua.

Theo nền tảng phân tích tiền điện tử Santiment , trong ba ngày từ ngày 13 tháng 7 đến ngày 16 tháng 7, Chỉ số Sợ hãi và Tham lam của Bitcoin đã chuyển từ “cực kỳ sợ hãi” sang “tham lam” trong bối cảnh thị trường tiền điện tử tăng giá. Santiment cho biết phần lớn sự lạc quan bắt nguồn từ việc các nhà đầu tư lạc quan về khả năng Donald Trump giành chiến thắng trong cuộc bầu cử vào tháng 11.

Nền tảng này cũng khuyến nghị các nhà đầu tư cần thận trọng hơn khi “đám đông đã đồng loạt trở nên lạc quan mạnh mẽ như vậy”

Trong khi đó, 11 quỹ ETF Bitcoin giao ngay tại Mỹ đã thu hút tổng cộng 300.9 triệu USD vào ngày 15 tháng 7. Theo dữ liệu của FarSide Investors, quỹ BlackRock và Ark 21 Shares được mua ròng lớn nhất với 117.2 triệu USD trong ngày.

Giá Bitcoin đã bật lên từ mức đáy vào ngày 5 tháng 7 là $53,500 USD, trong bối cảnh chính phủ Đức bán tháo BTC và khoản bồi thường trị giá 8.5 tỷ USD của Mt.Gox

Sau khi Bitcoin trở lại mức $62,000, một số nhà phân tích cho rằng tình hình vĩ mô đang dần ủng hộ BTC trở lại, đồng nghĩa với việc điều tồi tệ nhất “có thể đã ở phía sau.”

Chỉ số DXY đi ngang trong phiên trước thềm dữ liệu quan trọng

Thị trường khá ảm đạm trong phiên hôm nay. Đồng USD đi ngang trong phần lớn thời gian khi các nhà giao dịch tỏ ra thận trọng trước dữ liệu bán lẻ của Hoa Kỳ vào tối nay.

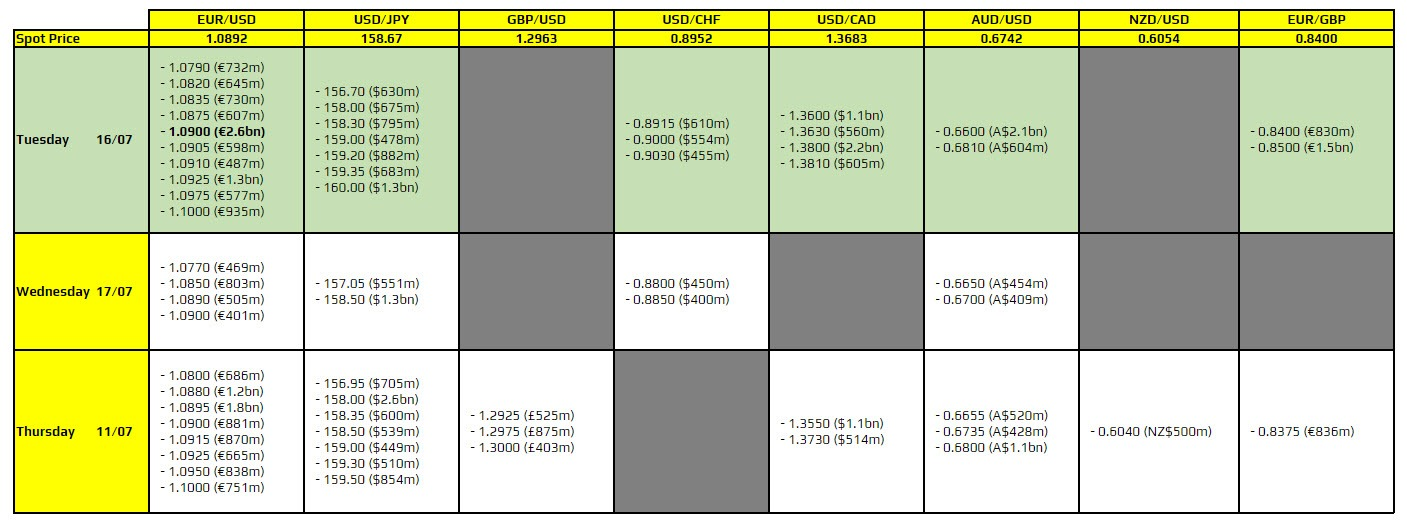

USD/JPY giảm nhẹ về mức 158.40. EUR/USD giao dịch quanh mức 1.0900, nơi có các hợp đồng quyền chọn lớn sắp đáo hạn. Đồng GBP, CHF và CAD cũng ít thay đổi so với đồng bạc xanh. AUD và NZD mất giá do ảnh hưởng từ đồng CNY.

Dữ liệu bán lẻ Mỹ được chú ý nhiều hơn khi Nhật Bản có thể can thiệp sau tin

Nỗ lực can thiệp đồng nội tệ của Nhật Bản gần đây đang cho thấy một chiến thuật khác thường. Đó là dựa vào dữ liệu kinh tế yếu của Hoa Kỳ để đẩy USD/JPY giảm.

Trước đó, dữ liệu cho thấy họ đã can thiệp vào thứ Năm sau báo cáo CPI của Hoa Kỳ và tiếp tục vào thứ Sáu sau báo cáo PPI khoảng 30 phút. Có vẻ như vào ngày thứ Sáu, họ đã đợi để đảm bảo rằng thị trường sẽ không phản ứng ngược lại.

Chính vì vậy, dữ liệu bán lẻ Mỹ sẽ được chú ý nhiều hơn trong tối nay bởi đây không chỉ là những con số ảnh hưởng đến triển vọng lãi suất của Fed, mà nó còn liên quan tới hành động can thiệp vào thị trường ngoại hối của chính phủ Nhật Bản

Dữ liệu này thấp hơn dự báo sẽ cho thấy hoạt động tiêu dùng đình trệ và khả năng Fed cắt giảm lãi suất sớm hơn. Đổi lại, đồng USD có thể bị bán tháo và các quan chức Tokyo có thể coi đó là một cơ hội khác để can thiệp.

Dữ liệu từ BOJ cho thấy Nhật Bản có thể đã can thiệp vào thị trường vào ngày 12/07

Theo Reuters, dữ liệu từ BOJ cho thấy chính quyền Nhật Bản có thể đã can thiệp vào thị trường ngoại hối với số tiền lên tới 2,140 tỷ yên. Con số này ít hơn so với những gì Nhật Bản đã đưa ra vào thứ Năm với báo cáo CPI của Hoa Kỳ.

Điều này sẽ khiến dữ liệu bán lẻ trở nên quan trọng hơn vì BOJ có thể hành động thêm một lần nữa.

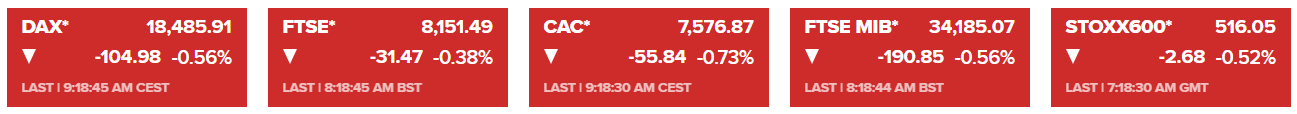

Cập nhật phiên Âu: Sắc đỏ bao trùm lên thị trường chứng khoán châu Âu, EUR/USD dao động quanh 1.0900

Chỉ số USD tăng nhẹ lên 104.30 trong phiên Âu, với lợi suất TPCP kỳ hạn 10 năm vẫn ở mức gần 4.2%. Trong khi đó, HĐTL chỉ số chứng khoán Mỹ tăng nhẹ sau khi chứng khoán Hoa Kỳ đóng cửa phiên thứ Hai trong sắc xanh. Tâm lý thận trọng của thị trường vào đầu tuần đã giúp USD duy trì được sức mạnh trước các đồng tiền chính khác khi Chủ tịch Fed Powell kiềm chế không xác nhận việc cắt giảm lãi suất vào tháng 9. Ông thừa nhận lạm phát đang giảm về mục tiêu và ba dữ liệu gần nhất cho thấy nhiều tiến triển tích cực hơn nữa, nhưng đồng thời cũng nhấn mạnh rằng Fed sẽ ra quyết định trong từng cuộc họp.

EUR/USD chạm mức cao nhất kể từ cuối tháng 3, trên 1.0920 vào thứ Hai, nhưng quay trở lại đi ngang ở khoảng 1.0900 trong phiên Âu khi động lực tăng có phần suy yếu. Khảo sát của ZEW ghi nhận sự cải thiện của cả điều kiện hiện tại và triển vọng kinh tế tại Đức trong tháng 7. Tuy nhiên, chỉ số điều kiện hiện tại vẫn nằm trong vùng tiêu cực, với 2 nguyên nhân chính đền từ bất ổn chính trị ở Pháp và việc thị trường không nắm chắc hướng đi tiếp theo của ECB. EUR không có phản ứng đáng kể với dữ liệu này.

Sau 2 tuần tăng ấn tượng, GBP/USD có nhịp điều chỉnh sau khi chạm mốc 1,3000 và hiện tích lũy trên 1.2950 trong phiên Âu, trước thềm báo cáo CPI Vương quốc Anh được công bố vào ngày mai.

Vàng thu hút thêm lực cầu sau khi kiểm tra mốc 2,400 USD sau bài phát biểu của Chủ tịch Fed Powell. XAU/USD hiện vẫn vững đà tăng và tiến tới mức 2,440 USD vào đầu phiên Âu. Dầu thô giảm 0.75% xuống 81.30 USD/thùng trong bối cảnh các nhà đầu tư lo ngại về sự chậm lại của nền kinh tế Trung Quốc sẽ làm giảm nhu cầu. Chứng khoán châu Âu mở cửa giảm điểm vào đầu phiên thứ Ba khi các nhà đầu tư đánh giá triển vọng kinh tế và chính trị ở trong và ngoài khu vực.

Eurostat: Cán cân thương mại tại Eurozone giảm xuống trong tháng 5

- 13.9 tỷ EUR (trước đó: 15 tỷ EUR)

Cán cân thương mại của Khu vực đồng Euro thu hẹp lại với con số đã được điều chỉnh theo chu kỳ là 12.3 tỷ EUR trong tháng trong bối cảnh xuất khẩu giảm 2.6% trong khi nhập khẩu giảm 0.1% vào tháng Năm.

ZEW: Điều kiện kinh tế hiện tại của Đức ghi nhận sự cải thiện trong tháng 7

- Điều kiện kinh tế hiện tại: -68.9 (dự báo: -74.5, trước đó: -73.8)

- Triển vọng kinh tế trong tương lai: 41.8 (dự báo: 42.3, trước đó: 47.5)

Bất ổn chính trị ở Pháp và việc thị trường không nắm chắc hướng đi tiếp theo của ECB là hai nguyên nhân chính gây áp lực lên tâm lý kinh tế. Trong nước, xuất khẩu của Đức giảm nhiều hơn dự báo và điều này cũng góp phần làm tâm trạng chung trở nên xấu hơn. Mặc dù dữ liệu ghi nhận sự cải thiện, nhưng vẫn nằm trong vùng tiêu cực.

Doanh số bán lẻ tại Mỹ được dự báo sẽ chậm lại trong tháng 6

Doanh số bán lẻ tháng 6 của Hoa Kỳ được kỳ vọng giảm tốc từ 0.1% xuống không đổi (0%) với tháng trước, trong khi thước đo Doanh số bán lẻ không bao gồm ô tô giảm nhiều hơn một chút, từ 0.1% xuống -0.1%. Nhóm kiểm soát (danh mục cụ thể được sử dụng để đo lường mức độ thay đổi trong doanh số bán lẻ bằng cách loại trừ một số thành phần giá biến động mạnh) ước tính giảm từ mức tăng 0.4% xuống 0.2%.

Chi tiêu của người tiêu dùng khá ổn định với kỳ vọng tăng trưởng tiền lương thực tế tích cực và thị trường lao động phục hồi. Tuy nhiên, dữ liệu Tâm lý người tiêu dùng UMich thấp hơn dự báo phản ánh rằng chi tiêu của người tiêu dùng có thể sẽ giảm sút.

Istat: CPI tháng 6 tại Ý tăng 0.8% so với tháng trước như dự báo

- CPI: +0.8% so với tháng trước (dự báo: 0.8%, trước đó: 0.8%)

- HICP: +0.9% so với tháng trước (dự báo: 0.9%, trước đó: 0.8%)

Tốc độ tăng lạm phát cơ bản hàng năm dự kiến giảm tốc từ 2% xuống 1.9% so với cùng kỳ trong tháng 5. Tuy dữ liệu có độ trễ về mặt thời gian, nhưng ít nhất đây là một báo cáo có thể làm hài lòng ECB.

Giá bạc tăng trở lại sau 2 ngày giảm liên tiếp

Giá bạc có nhịp hồi sau 2 ngày liên tục giảm. XAG/USD hiện giao dịch quanh 30.80 USD/oz trong phiên Âu. Động lực phục hồi được cho là đến từ các bình luận dovish hơn của Chủ tịch Fed Powell về lập trường chính sách tiền tệ do chi phí vay thấp hơn khiến các tài sản không sinh lời như bạc hấp dẫn hơn với các nhà đầu tư.

Tuy nhiên, đà tăng có thể bị hạn chế do dữ liệu kinh tế Trung Quốc hôm nay cho thấy tăng trưởng yếu hơn kỳ vọng trong quý II do nhu cầu ảm đạm. Bạc được coi là vật liệu thiết yếu được ứng dụng nhiều trong công nghiệp, chẳng hạn như điện tử, tấm pin mặt trời và linh kiện ô tô. Với vị thế là một trong những trung tâm sản xuất lớn nhất thế giới của Trung Quốc, nhu cầu công nghiệp của quốc gia này đối với bạc là rất lớn.

Chứng khoán châu Âu giảm điểm vào đầu phiên thứ Ba

Chứng khoán châu Âu mở cửa giảm điểm vào đầu phiên thứ Ba khi các nhà đầu tư đánh giá triển vọng kinh tế và chính trị ở trong và ngoài khu vực. Cổ phiếu của hãng thời trang Đức Hugo Boss giảm hơn 10% sau khi công ty hạ triển vọng doanh số bán hàng cả năm, trong bối cảnh “những thách thức kinh tế vĩ mô và địa chính trị vẫn dai dẳng”. Cổ phiếu Burberry cũng giảm 3.3% chỉ một ngày sau khi công ty này đưa ra cảnh báo về lợi nhuận do nhu cầu hàng xa xỉ yếu kém.

Trong khi đó, cổ phiếu Ocado tăng 18.5% sau khi nhà bán lẻ trực tuyến của Anh báo cáo mức lỗ nửa đầu năm thấp hơn và nâng mục tiêu hoạt động kinh doanh cả năm.

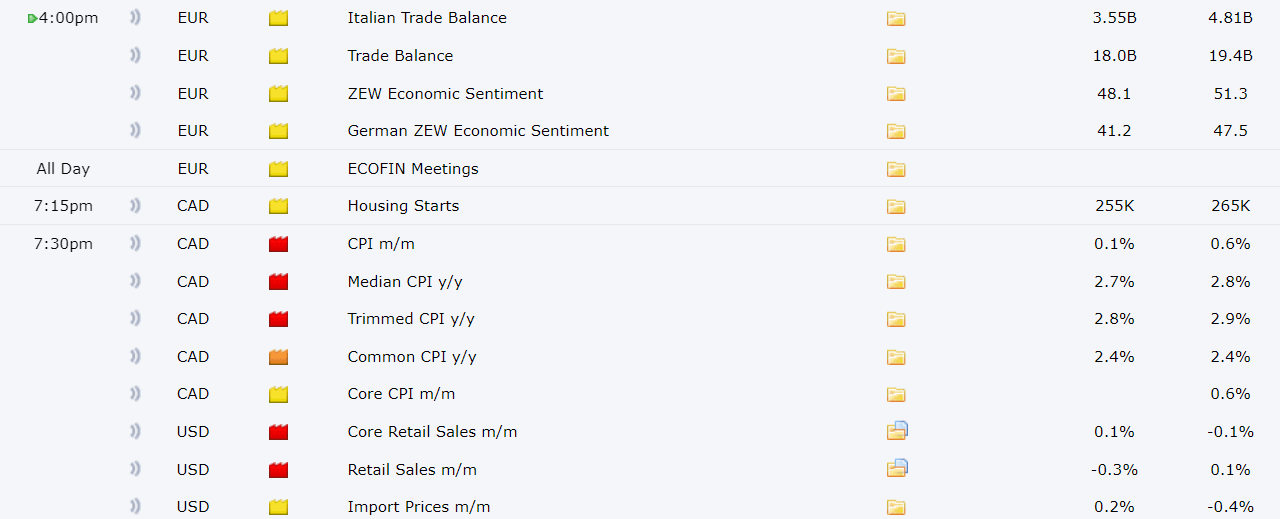

Lịch kinh tế trong ngày có gì đáng chú ý?

Trong phiên Âu, dữ liệu kinh tế đáng chú ý duy nhất là chỉ số Tâm lý kinh tế ZEW của Khu vực đồng tiền chung châu Âu đã ghi nhận sự cải thiện ổn định kể từ tháng 10/2022 và gần đây đã chạm mức cao nhất kể từ năm 2021. Các nhà kinh tế dự báo chỉ số ngày sẽ giảm từ 51.3 xuống 48.1.

Sự chú ý của thị trường sau đó sẽ chuyển sang các báo cáo kinh tế trong phiên Mỹ, bao gồm dữ liệu CPI Canada và Doanh số bán lẻ Hoa Kỳ. Đây là những báo cáo quan trọng có tác động mạnh lên thị trường, và mặc dù dữ liệu có thể không thay đổi nhiều bức tranh toàn cảnh nền kinh tế nhưng vẫn chi phối biến động giá trong ngắn hạn.

BofA: Rủi ro địa chính trị lấn át nỗi lo lạm phát gia tăng

Một vài điểm chính rút ra từ cuộc khảo sát của BofA với các nhà quản lý quỹ:

- Các nhà đầu tư vẫn lạc quan trước kỳ vọng Fed sẽ cắt giảm lãi suất và nền kinh tế hạ cánh mềm

- 68% nhà đầu tư dự đoán kịch bản nền kinh tế hạ cánh mềm

- 67% nhà đầu tư kỳ vọng không có suy thoái trong 12 tháng tới

- Duy trì các vị thế mua dài hạn với nhóm doanh nghiệp công nghệ thuộc "Magnificent Seven" vẫn là giao dịch mà nhiều nhà đầu tư tham gia nhất

- Rủi ro địa chính trị trở thành mối lo ngại lớn nhất đối với các nhà đầu tư, vượt qua nỗi lo lạm phát ở mức cao hơn

"Magnificent Seven": Đây là một thuật ngữ thường dùng để chỉ một nhóm các công ty hàng đầu, có ảnh hưởng lớn trên thị trường chứng khoán. Tên gọi này có thể thay đổi tùy theo ngữ cảnh, nhưng thường ám chỉ những công ty công nghệ lớn và nổi bật như Apple, Microsoft, Amazon, Google (Alphabet), Facebook (Meta), Tesla, và Nvidia.

Đồng AUD lao dốc phiên thứ 2 liên tiếp khi đồng USD duy trì sức mạnh

Đồng AUD tiếp tục đà giảm trong phiên thứ hai liên tiếp vào thứ Ba. Cặp AUD/USD lao dốc trong bối cảnh đồng USD phục hồi nhẹ, có thể là do tâm lý sợ rủi ro gia tăng sau vụ ám sát hụt cựu Tổng thống Hoa Kỳ Donald Trump vào thứ Bảy. Nhà đầu tư sẽ theo dõi chặt chẽ dữ liệu Doanh số bán lẻ của Hoa Kỳ trong tháng 6, dự kiến sẽ được công bố vào cuối ngày hôm nay.

Hợp đồng tương lai Eurostoxx giảm 0.4% đầu phiên Âu

- Hợp đồng tương lai DAX của Đức -0.4%

- Hợp đồng tương lai FTSE của Anh -0.3%

Hợp đồng tương lai S&P 500 hiện đang tăng 0.1%.

USD/JPY kéo dài đà tăng lên trên 158.75 đầu phiên Âu

USD/JPY tăng lên trên 158.75 trong phiên, bất chấp nguy cơ Nhật Bản can thiệp. Mặt khác, sự khác biệt về chính sách của Fed-BoJ đang đè nặng lên đồng JPY.

Các nhà giao dịch chờ đợi dữ liệu Doanh số bán lẻ của Hoa Kỳ và Fedspeak.

GBP/USD duy trì vị thế quanh mức 1.2950, tiệm cận vùng đỉnh trong 13 tháng

GBP/USD giao dịch quanh mức 1.2960 vào thứ Ba, vẫn tiệm cận vùng đỉnh trong 13 tháng là 1.2995 - đạt được trong phiên trước đó. Đồng GBP có thể tiếp tục tăng cao hơn nữa do nhà đầu tư coi thị trường Anh là điểm đến đầu tư hấp dẫn hơn so với thị trường Hoa Kỳ.

Áp lực bán trên diện rộng xung quanh đồng USD đã thúc đẩy đà tăng của GBP/USD vào tuần trước. Dữ liệu lạm phát yếu hơn dự kiến từ tháng 6 đã thúc đẩy kỳ vọng về việc Fed cắt giảm lãi suất vào tháng 9 và khiến USD suy yếu so với các đồng tiền chính. Theo công cụ FedWatch của CME, khả năng Fed giữ nguyên lãi suất chính sách vào tháng 9 hiện là dưới 6%.

Chứng khoán châu Âu dự kiến sẽ mở cửa với diễn biến trái chiều

Chỉ số FTSE của Anh dự kiến mở cửa giảm 15 điểm xuống mức 8,164, chỉ số DAX của Đức

mất 19 điểm còn 18,580, chỉ số CAC 40 của Pháp tăng 7 điểm lên 7,633 và chỉ số FTSE MIB của Ý giảm 31 điểm xuống còn 34,493, theo dữ liệu từ IG.

Thị trường toàn cầu đang đánh giá những bình luận ôn hòa từ Chủ tịch Cục Dự trữ Liên bang Hoa Kỳ Jerome Powell, trong đó ông cho biết ngân hàng trung ương sẽ không đợi cho đến khi lạm phát đạt 2% mới cắt giảm lãi suất vì chính sách của Fed có độ trễ.

Vì vậy, ông cho biết rằng “nếu đợi cho đến khi lạm phát giảm xuống mức 2%, thì có lẽ phải đợi quá lâu rồi”.

Quyền chọn FX đáo hạn vào ngày 16/7 lúc 10 giờ sáng theo giờ New York

Đợt đáo hạn đối với EUR/USD nằm ở mức 1.0900. Điều này có thể giúp kiềm chế hành động giá và hạn chế biến động quá mức, ít nhất là cho đến khi dữ liệu bán lẻ của Hoa Kỳ được công bố.

Bên cạnh đó, có một số đợt đáo hạn đối với cặp USD/JPY nằm trên mức 159.00, điều này có thể hạn chế bất kỳ đà tăng nào.

Lịch kinh tế phiên Âu hôm nay có gì đáng chú ý?

Trong phiên Mỹ sắp tới, dữ liệu bán lẻ của Hoa Kỳ sẽ là sự kiện chính. Phiên Âu hôm nay sẽ không có quá nhiều thông tin quan trọng.

- 15:00 - Số liệu CPI cuối cùng của Ý trong tháng 6

- 16:00 - Dữ liệu cán cân thương mại tháng 5 của khu vực đồng tiền chung châu Âu

- 16:00 - Khảo sát ZEW của Đức tháng 7: điều kiện hiện tại, tâm lý kinh tế

Triển vọng đồng Kiwi không mấy lạc quan, NZD/USD tiếp tục lao dốc

Mặc dù phục hồi nhẹ vào tuần trước, nhưng hiện tại triển vọng về đồng kiwi không mấy lạc quan. Cặp NZD/USD đã test các đường MA ngày quan trọng. Sau khi RBNZ cho thấy lập trường ôn hòa hơn vào tuần trước, cặp tiền này đã test cả đường MA100 ngày (đường màu đỏ) và MA200 ngày (đường màu xanh) tại thời điểm đó.

Hiện tại, mức thấp quanh 0.6047-6057 cũng đang được chú ý. Vì vậy, nếu break mạnh mẽ xuống dưới các đường MA ngày quan trọng và ngưỡng hỗ trợ cuối cùng đó, có khả năng dẫn đến một sự sụt giảm mạnh hơn đối với NZD/USD.

Ngưỡng hỗ trợ đầu tiên có thể là mốc 0.6000 nhưng nhưng mức này không có nhiều ý nghĩa khi xét đến các yếu tố gần đây.

Thứ nhất, RBNZ hiện nằm trong số các ngân hàng trung ương ôn hòa hơn khi so sánh với RBA và Fed. Mặt khác, những lo ngại về kinh tế Trung Quốc tiếp tục đè nặng lên đồng nhân dân tệ trong tuần này. Báo cáo CPI của Hoa Kỳ và hy vọng về các biện pháp kích thích kinh tế của Trung Quốc đã giúp đưa tỷ giá USD/CNY trở lại mức 7.250 vào cuối tuần trước nhưng cặp tiền này hiện đã tăng trở lại mức 7.265 vào ngày hôm đó.

Đó là chưa kể đến sự đột phá mới của AUD/NZD lên mức đỉnh kể từ tháng 10/2022, đây là một yếu tố mà thường bị bỏ qua.

Giá vàng tăng lên mốc 2,430 USD/oz, tiệm cần vùng đỉnh trong gần hai tháng

Giá vàng tăng phiên thứ 2 liên tiếp lên mức 2,430 USD trong Á vào thứ Ba, tiệm cận mức đỉnh gần 2 tháng đạt được vào thứ Hai. Nhà đầu tư dường như tin rằng Fed sẽ bắt đầu chu kỳ cắt giảm lãi suất vào tháng 9 và các khoản cược đã được củng cố bởi các bình luận từ Chủ tịch Cục Dự trữ Liên bang (Fed) Jerome Powell. Điều này khiến lợi suất TPCP Hoa Kỳ giảm và từ đó hỗ trợ giá vàng.

Trong khi đó, một vụ ám sát bất thành nhằm vào ông Donald Trump đã cải thiện cơ hội chiến thắng trong cuộc bầu cử tổng thống năm 2024 của ông. Điều này càng thúc đẩy nhu cầu của nhà đầu tư đối với các tài sản rủi ro và có thể hạn chế đà tăng của giá vàng. Ngoài ra, sức mạnh khiêm tốn của USD, được củng cố bởi giả định rằng các chính sách của Trump sẽ làm tăng nợ chính phủ và lạm phát, sẽ góp phần kiềm chế XAU/USD.

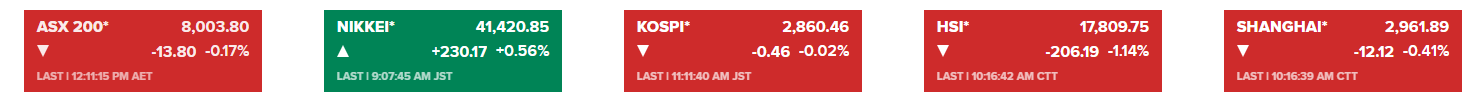

Cập nhật thị trường phiên Á: USD/JPY tăng trở lại mức 158.60, chứng khoán châu Á biến động trái chiều

Phiên hôm nay không có quá nhiều tin tức và dữ liệu mới.

Điểm đáng chú ý là bài phát biểu của Chủ tịch Fed San Francisco Mary Daly. Bà đồng tình với quan điểm của các quan chức Fed khác khi nhấn mạnh rằng lạm phát đang tiến gần hơn đến mục tiêu và việc cắt giảm lãi suất không còn quá xa. Bà không đưa ra mốc thời gian cụ thể.

USD/JPY tăng lên trên mức 158.60. Quan chức Nhật Bản Hayashi đã can thiệp bằng ngôn từ, nhưng không mấy hiệu quả.

Giá dầu giảm hôm thứ Ba do lo ngại về nền kinh tế Trung Quốc đang chậm lại làm giảm nhu cầu. Dữ liệu chính thức hôm thứ Hai cho thấy sản lượng lọc dầu của Trung Quốc giảm 3.7% trong tháng 6 so với một năm trước đó, giảm tháng thứ ba một phần do kế hoạch bảo trì, trong khi biên lợi nhuận xử lý thấp hơn và nhu cầu nhiên liệu mờ nhạt đã thúc đẩy các nhà máy độc lập cắt giảm sản lượng.

Giá vàng tăng phiên thứ 2 liên tiếp, hiện giao dịch quanh mức 2428 USD/oz.

Thị trường chứng khoán châu Á biến động trái chiều:

- Hang Seng giảm 1.14%, dẫn đầu là cổ phiếu tiêu dùng. CSI 300 giảm 0.11%.

- Nikkei 225 tăng 0.56% và Topix tăng 0.70%. Cổ phiếu của tập đoàn TDK Nhật Bản - cổ phiếu lớn thứ sáu trên Nikkei tính theo tỷ trọng, đã tăng hơn 4%.

- Kospi giảm 0.02%

- S&P/ASX 200 giảm 0.17%

Hiện tại, thị trường đang chờ đợi dữ liệu bán lẻ của Hoa Kỳ trong tháng 6.

AUDUSD duy trì dưới 0.6800 do tâm lý e ngại rủi ro gia tăng sau vụ ám sát cựu Tổng thống Mỹ Donald Trump

AUD hướng tới phiên giảm thứ hai liên tiếp vào thứ Ba. AUDUSD duy trì dưới 0.6800 do tâm lý e ngại rủi ro gia tăng sau vụ ám sát cựu Tổng thống Mỹ Donald Trump vào thứ Bảy. Các nhà đầu tư cũng đang chờ đợi dữ liệu Doanh số bán lẻ tháng 6 của Hoa Kỳ, sẽ được công bố vào cuối ngày hôm nay.

Hội nghị toàn thể lần thứ ba của Đại hội toàn quốc lần thứ 20 của Đảng Cộng sản Trung Quốc tiếp tục diễn ra hôm nay, được tổ chức từ ngày 15 đến ngày 18 tháng 7. Standard Chartered dự kiến Ngân hàng Nhân dân Trung Quốc sẽ cắt giảm cả lãi suất và tỷ lệ dự trữ bắt buộc (RRR), do tăng trưởng GDP giảm tốc trong Q2. Động lực tăng trưởng của Trung Quốc vẫn không đồng đều và căng thẳng thương mại đang gia tăng khi Mỹ và EU áp đặt mức thuế mới đối với xe điện (EV) của Trung Quốc.

AUD vẫn được hỗ trợ khi có nhiều đồn đoán rằng Ngân hàng Dự trữ Úc (RBA) có thể trì hoãn việc cắt giảm lãi suất hoặc thậm chí tăng lãi suất trở lại. Lạm phát dai dẳng ở Úc khiến RBA duy trì lập trường diều hâu. Ngược lại, lạm phát ở Mỹ hạ nhiệt đã củng cố đặt cược vào việc cắt giảm lãi suất của Fed vào tháng 9.

USD/JPY vượt mức 158.50, chờ đợi dữ liệu Doanh số bán lẻ của Hoa Kỳ

USD/JPY tăng lên trên 158.50 trong giao dịch châu Á vào thứ Ba. Bất chấp lo ngại rủi ro và sự khác biệt về chính sách của Fed-BoJ, JPY đang chịu áp lực bán mạnh so với USD.

Các nhà giao dịch chờ đợi dữ liệu Doanh số bán lẻ của Hoa Kỳ và Fedspeak.

Dầu giảm do lo ngại nhu cầu yếu tại Trung Quốc

Giá dầu giảm hôm thứ Ba do lo ngại về nền kinh tế Trung Quốc đang chậm lại làm giảm nhu cầu.

Nền kinh tế Trung Quốc tăng trưởng chậm hơn nhiều so với dự kiến trong quý 2, bị cản trở bởi tình trạng suy thoái tài sản kéo dài và tình trạng mất việc làm.

Dữ liệu chính thức cho thấy nền kinh tế lớn thứ hai thế giới tăng trưởng 4.7% trong thời gian từ tháng 4 đến tháng 6, chậm nhất kể từ quý đầu tiên năm 2023 và thấp hơn dự báo 5.1% trong cuộc thăm dò của Reuters.

Dữ liệu chính thức hôm thứ Hai cho thấy sản lượng lọc dầu của Trung Quốc giảm 3.7% trong tháng 6 so với một năm trước đó, giảm tháng thứ ba một phần do kế hoạch bảo trì, trong khi biên lợi nhuận xử lý thấp hơn và nhu cầu nhiên liệu mờ nhạt đã thúc đẩy các nhà máy độc lập cắt giảm sản lượng.

Trong khi đó, Chủ tịch Fed Jerome Powell cho biết hôm thứ Hai rằng ba chỉ số lạm phát của Mỹ trong quý 2 năm nay thêm phần nào vào niềm tin rằng lạm phát đang quay trở lại mục tiêu của ngân hàng trung ương một cách bền vững. Việc chuyển sang cắt giảm lãi suất có thể không còn xa nữa.

Lãi suất thấp hơn làm giảm chi phí vay, điều này có thể thúc đẩy hoạt động kinh tế và nhu cầu dầu mỏ.

Về phía nguồn cung, các chiến binh Houthi ở Yemen - đáp trả việc Israel bắn phá Gaza - đã nhắm mục tiêu vào ba tàu, bao gồm một tàu chở dầu, ở Biển Đỏ và Địa Trung Hải bằng tên lửa đạn đạo, máy bay không người lái.

Trong khi cuộc khủng hoảng ở Trung Đông không ảnh hưởng đến nguồn cung, các cuộc tấn công vào tàu ở Biển Đỏ đã buộc các tàu phải đi những tuyến đường dài hơn, nghĩa là dầu được vận chuyển trong thời gian dài hơn.

Phó Thủ tướng Nga Alexander Novak hôm thứ Hai cho biết thị trường dầu mỏ toàn cầu sẽ cân bằng trong nửa cuối năm do thỏa thuận sản xuất giữa Tổ chức các nước xuất khẩu dầu mỏ và các đồng minh, được gọi chung là OPEC+.

Thị trường chứng khoán châu Á biến động trái chiều

Thị trường chứng khoán châu Á biến động trái chiều:

- Hang Seng giảm 1.14%, dẫn đầu là cổ phiếu tiêu dùng. CSI 300 giảm 0.11%.

- Nikkei 225 tăng 0.56% và Topix tăng 0.70%. Cổ phiếu của tập đoàn TDK Nhật Bản - cổ phiếu lớn thứ sáu trên Nikkei tính theo tỷ trọng, đã tăng hơn 4%.

- Kospi giảm 0.02%

- S&P/ASX 200 giảm 0.17%

Sau báo cáo GDP Trung Quốc yếu hơn dự kiến hôm thứ Hai, Goldman Sachs đã hạ dự báo GDP của Trung Quốc từ 5% xuống 4.9%, trong khi JPMorgan hạ dự đoán từ 5.2% xuống 4.7%.

“Điều này nhấn mạnh sự cần thiết của chính phủ trong việc tăng cường hỗ trợ chính sách trong nửa cuối năm nếu họ muốn đảm bảo mức tăng trưởng khoảng 5% trong cả năm”, Hui Shan, nhà kinh tế trưởng Trung Quốc tại Goldman Sachs nói với “Squawk Box Asia” của CNBC hôm thứ Ba, giải thích rõ rằng nhu cầu trong nước yếu vẫn là một vấn đề lớn.

Các nhà đầu tư tiếp tục chờ đợi những diễn biến từ Hội nghị Trung ương lần thứ ba của Trung Quốc, nơi mức nợ chính quyền địa phương cao và việc thúc đẩy sản xuất tiên tiến sẽ nằm trong chương trình nghị sự.

Goldman Sachs hạ dự báo tăng trưởng kinh tế Trung Quốc

Goldman Sachs hạ dự báo tăng trưởng kinh tế Trung Quốc xuống 4.9% từ 5.0% trước đó.

GS đã đưa ra một số lời khuyên cho chính phủ Trung Quốc, nói rằng cần phải nới lỏng hơn nữa trong thời gian còn lại của năm 2024, đồng thời hỗ trợ thêm về tài chính và thị trường bất động sản