Bitcoin quay lại ngưỡng $70,000

Sau khi bất ngờ bật tăng hơn 2% lên trên $71,600, BTCUSDT hiện điều chỉnh trở lại ngưỡng $70,000

Sau khi bất ngờ bật tăng hơn 2% lên trên $71,600, BTCUSDT hiện điều chỉnh trở lại ngưỡng $70,000

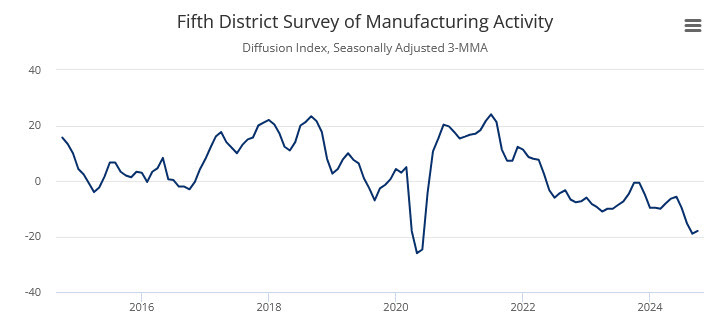

Công ty này nêu lên những khó khăn về kinh tế vĩ mô hàng hóa, vốn đã phải nỗ lực trở lại kể từ khi bùng nổ dịch covid. Một số bình luận trong cuộc gọi hội nghị ngày hôm qua nêu bật sự thận trọng đối với nền kinh tế Canada nhưng cũng có những bình luận về Hoa Kỳ:

Tracy Robinson (Chủ tịch kiêm Tổng giám đốc điều hành):

Ghislain Houle (Giám đốc tài chính):

Remi Lalonde (Giám đốc thương mại):

USD/JPY đã tăng vọt 200 pip hôm nay do USD mạnh hơn. Động thái này phù hợp với mức tăng của lợi suất trái phiếu kho bạc.

Tốc độ tăng của cặp tiền này hiện đang lớn nhất kể từ đầu tháng 8, một dấu hiệu tốt cho khẩu vị rủi ro mặc dù hợp đồng tương lai S&P 500 giảm 0.2%.

Điểm chính cần theo dõi hôm nay là USD/CAD với quyết định của BoC được đưa ra vào 20:45. Thị trường dự đoán BoC sẽ cắt giảm 50 điểm cơ bản lãi suất, nhưng cũng không thể loại trừ trường hợp họ mạnh tay hoặc nhẹ tay hơn vì nền kinh tế Canada đang khác biệt so với Mỹ.

Nếu BoC dovish hơn dự đoán, USD/CAD có thể sẽ tăng vọt lên mức cao nhất trong hơn 1 năm.

USD/JPY đã chạm mốc 153.00 ở thời điểm hiện tại, tương đương với mức tăng 190 pip. Động thái này diễn ra trong bối cảnh đồng bạc xanh mạnh lên khi thị trường đánh giá lại lộ trình lãi suất của Fed, cùng với đó là bất ổn chính trị và triển vọng yếu kém của nền kinh tế tại Nhật Bản

Các cuộc thăm dò gần đây cho thấy Đảng Dân chủ Tự do (LDP) cầm quyền có thể mất đa số ghế trong cuộc tổng tuyển cử sắp tới. Tình trạng bấp bênh này có thể làm phức tạp quá trình hoạch định chính sách của chính phủ, bao gồm cả chính sách tiền tệ do BoJ thực hiện. Bất ổn chính trị thường tạo ra tâm lý e ngại rủi ro, dẫn đến đồng tiền của đất nước đó suy yếu, trong trường hợp này là đồng Yên.

Ngoài ra, việc IMF hạ dự báo tăng trưởng kinh tế của Nhật Bản xuống còn 0.3% trong năm nay, từ mức 0.7% trước đó, càng làm gia tăng áp lực giảm giá lên đồng JPY.

Thị trường vay thế chấp tiếp tục chịu áp lực từ lãi suất cao, khiến cả hoạt động mua nhà và tái cấp vốn đều giảm mạnh. Dữ liệu trên cho thấy lãi suất cao đang khiến người vay không còn mặn mà với việc tái cấp vốn.

Tin tức:

Thị trường:

USD/JPY là cặp tiền chính tăng mạnh nhất trong ngày hôm nay và hiện đang dần tiến tới mốc 153.00. Lợi suất trái phiếu tăng tốt là chất xúc tác cho đà giảm của JPY, dẫn đến việc phá vỡ các mức kháng cự kỹ thuật quan trọng trên nhiều cặp tỷ giá chéo của đồng JPY.

Ngoài ra, đồng USD cũng tăng giá so với các đồng tiền khác. EUR/USD giảm xuống đáy đầu tháng 8, do một báo cáo của Reuters cho thấy ECB có thể cắt giảm lãi suất nhanh hơn và nhiều hơn dự kiến. AUD và NZD cũng gặp khó khăn trong bối cảnh khẩu vị rủi ro ảm đạm hơn. Lợi suất trái phiếu tăng đang gây áp lực lên chứng khoán, kéo AUD và NZD giảm. AUD/USD giảm xuống 0.6650, trong khi NZD/USD chạm mức 0.6020.

Sự kiện quan trọng trong phiên tới là quyết định chính sách của BoC. NHTW này dự kiến sẽ cắt giảm lãi suất 50 điểm cơ bản xuống 3.75%, với định giá thị trường cho thấy ~91% khả năng kịch bản này sẽ xảy ra. Mặc dù giá dầu tiếp tục giảm, nhưng USD/CAD không có nhiều biến động.

Ulrich Leuchtmann, Trưởng phòng bộ phận Nghiên cứu của Commerzbank, phân tích:

Chuyến thăm của ông Scholz với phái đoàn cấp cao nhằm tham vấn chính phủ, nhưng rõ ràng mục đính chính sẽ là thúc đẩy hợp tác kinh doanh giữa Đức và Ấn Độ. Chuyến thăm diễn ra vào thời điểm nhạy cảm, đặc biệt là khi nền kinh tế Đức đang gặp khó khăn và vẫn phụ thuộc phần lớn vào nhu cầu của Trung Quốc đối với một số ngành chủ chốt.

Bộ trưởng Kinh tế Đức, Robert Habeck, cho biết "Ấn Độ đóng vai trò quan trọng trong việc đa dạng hóa nền kinh tế Đức". Ông nói thêm rằng hai nước cần phải nỗ lực "tăng cường khả năng phục hồi của các công ty Đức và chuỗi cung ứng của họ đến và đi từ châu Á".

Tuy nhiên, con đường phía trước vẫn còn dài. Đầu tư trực tiếp của Đức vào Ấn Độ chỉ ở mức khoảng 25 tỷ euro vào năm 2022, chỉ bằng khoảng 20% so với mức đầu tư vào Trung Quốc.

Ấn Độ là một thị trường lớn với nhiều tiềm năng, nhưng nạn quan liêu và tham nhũng là hai rào cản lớn đối với các công ty muốn gia nhập và tận dụng cơ hội kinh doanh tại đây.

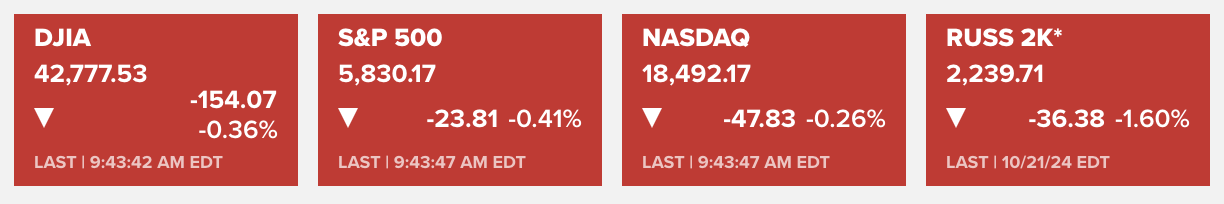

Cập nhật tình hình chỉ số:

Mức giảm của chứng khoán không quá đáng kể và có thể được coi là do các nhà đầu tư chốt lời sau những phiên tăng điểm mạnh mẽ trước đó. Tuy nhiên, lợi suất trái phiếu tăng cao chắc chắn là một mối đe dọa có thể dẫn đến nhịp điều chỉnh mạnh mẽ hơn trên thị trường chứng khoán, vì vậy nhà đầu tư cần thận trọng. Lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm hiện ở mức 4.23%, trong khi lợi suất kỳ hạn 2 năm đã vượt trên mốc 4%

Biến động của USD/JPY trong những tuần gần đây chủ yếu do đồng USD dẫn dắt, nhưng vào thứ Tư, những biến động đó đã lan sang các cặp tỷ giá chéo khác của đồng Yên Nhật.

Roberto Cobo, Trưởng phòng bộ phận phân tích chiến lược tại BBVA, cho biết: "Đồng JPY, cho đến nay trong năm nay, là đồng tiền nhạy cảm nhất với biến động của lợi suất trái phiếu Mỹ, vì vậy điều đó đang giúp USD/JPY tiếp tục tăng. Động lực thứ 2 đến từ BoJ, khi thị trường kỳ vọng rằng NHTW này sẽ vẫn thận trọng và họ thậm chí có thể không tăng lãi suất vào tháng 12."

Nhật Bản sẽ tổ chức tổng tuyển cử vào ngày 27 tháng 10. Các cuộc thăm dò dư luận gần đây cho thấy Đảng LDP cùng với đối tác chính trị là liên minh Komeito đang không còn chiếm đa số trong quốc hội. Rủi ro của một chính phủ liên minh thiểu số đã làm tăng khả năng bất ổn chính trị, gây phức tạp cho nỗ lực của BoJ trong việc giảm sự phụ thuộc vào kích thích tiền tệ.

"Nhưng động lực chính đối với đồng JPY vẫn là đường cong lợi suất của Mỹ", Cobo nó0 thêmi, đồng thời lưu ý rằng lợi suất trái phiếu chính phủ Mỹ kỳ hạn dài đã tăng khi thị trường giảm bớt kỳ vọng về việc Fed sẽ cắt giảm lãi suất đáng kể trong năm nay.

Lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm đã chạm mức đỉnh kể từ ngày 26/07 ở mức 4.222% vào thứ Ba, khi thị trường định giá khả năng Fed cắt giảm lãi suất 0.25 điểm phần trăm vào tháng 11 là 91%, nhờ dữ liệu kinh tế khả quan hơn dự kiến.

USD tiếp tục ổn định hơn trong tuần và đang giúp củng cố đợt tăng mới nhất của USD/JPY, mặc dù động thái hôm nay phần lớn được thúc đẩy bởi sự suy yếu của đồng yên. USD/JPY không phải là cặp tiền yên duy nhất biến động, các cặp tiền khác cũng tăng khoảng 0.7% đến 0.8% cho đến thời điểm hiện tại.

Quay trở lại với USD/JPY, cặp tiền này hiện đang củng cố mức phá vỡ trên đường MA 200 ngày. Mức quan trọng cần theo dõi ở 151.35, vì vậy phe mua hiện đang kiểm soát tốt và thiết lập xu hướng bullish nhiều hơn.

Không có nhiều tin tức hoặc chất xúc tác thúc đẩy động thái này, ngoài lợi suất trái phiếu cao trong tuần này.

Nhưng với động thái vượt qua các mức kỹ thuật quan trọng, cặp tiền này đang tạo thêm động lực cho phe mua thúc đẩy chương trình nghị sự của họ. Mức thoái lui Fibonacci 61.8 từ tháng 7 đến tháng 9 ở 153.40 sẽ là một trong những mức kỹ thuật quan trọng tiếp theo cần theo dõi.

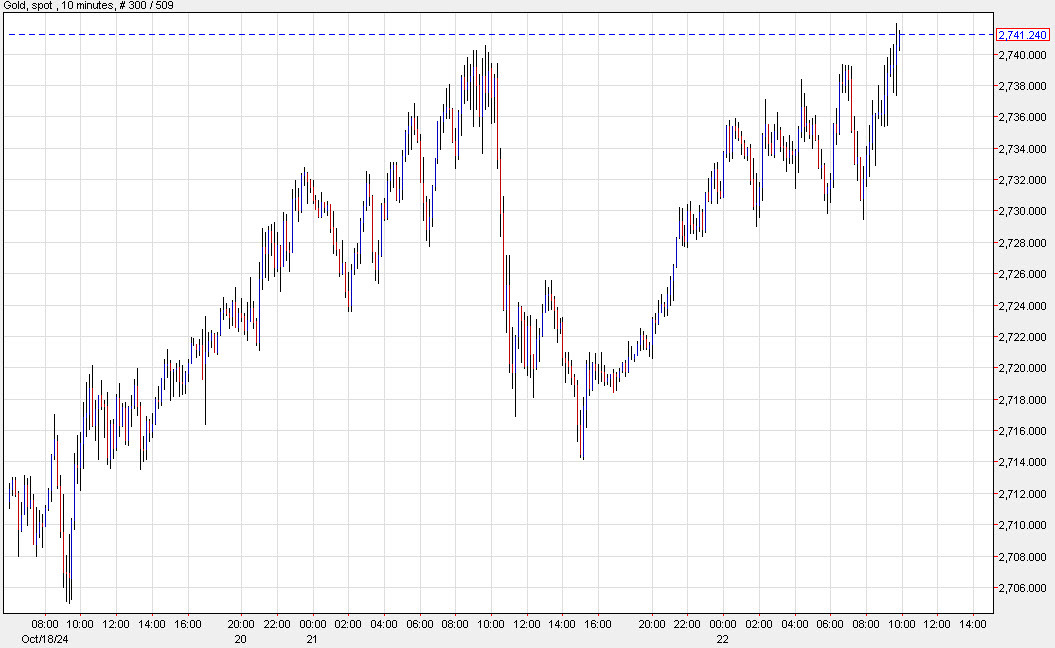

Hợp đồng tương lai S&P 500 và hợp đồng tương lai Nasdaq đi ngang, vì vậy không có nhiều thông tin để xem xét. Đây là một ngày ảm đạm về mặt dữ liệu ở châu Âu, mặc dù đồng yên vẫn đang khiến thị trường sôi động hơn một chút. USD/JPY hiện đang giao dịch tại mức đỉnh mới ở 152.52. Bên cạnh đó, vàng cũng tiếp tục duy trì mức đỉnh mới ở khoảng 2,753 USD.

Lịch kinh tế hôm nay khá trống trên mặt trận dữ liệu. Sự kiện chính sẽ là quyết định về lãi suất của Ngân hàng Canada (BoC). Các quan chức NHTW cũng sẽ đưa ra các bình luận mặc dù họ không có khả năng đưa ra bất kỳ thông tin mới nào tại thời điểm này.

20:45 theo giờ Việt Nam - Quyết định về lãi suất của BoC

Ngân hàng Canada dự kiến sẽ cắt giảm lãi suất 50 bps và đưa lãi suất chính sách xuống 3.75%. Những kỳ vọng như vậy được hình thành khi thống đốc Macklem đề cập rằng họ có thể cắt giảm nhiều hơn trong trường hợp tăng trưởng và lạm phát suy yếu hơn dự kiến.

Dữ liệu tăng trưởng không đến nỗi tệ, nhưng lạm phát vẫn không đạt kỳ vọng và báo cáo gần đây nhất đã báo hiệu mức cắt giảm 50 bps. Nhìn về phía trước, thị trường kỳ vọng sẽ có thêm một đợt cắt giảm 25 bps nữa vào tháng 12 và sau đó là bốn đợt cắt giảm 25 bps nữa vào cuối năm 2025.

Bài phát biểu của quan chức NHTW

Nhìn chung, cổ phiếu vẫn trong tâm trạng ảm đạm với hợp đồng tương lai S&P 500 cũng giảm 0.1%. Điều này tiếp nối tâm trạng tiêu cực hôm qua, mặc dù cổ phiếu đã kết thúc bằng việc bù đắp các khoản sụt giảm sớm trước khi đóng cửa. Vẫn còn nhiều điều để xem xét trong tuần với dữ liệu PMI cần chú ý trong phiên giao dịch ngày mai. Báo cáo kết quả kinh doanh của Boeing và Tesla cũng sẽ là những bản phát hành quan trọng.

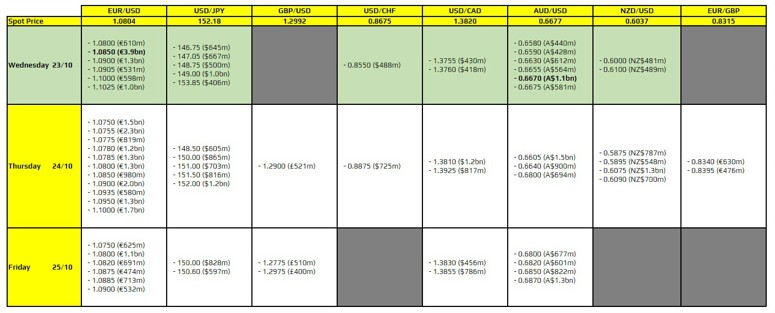

Đầu tiên là quyền chọn EUR/USD ở mức 1.0850. Quyền chọn này sẽ không có quá nhiều tác động vì sức mạnh của USD đang giữ vững trong tuần này. Bên cạnh đó, có đường MA 100 giờ ở mức 1,0834 đang duy trì mức trần cho biến động giá hiện tại.

Bên cạnh đó, có một quyền chọn hết hạn cho AUD/USD ở mức 0.6670. Xu hướng tăng trong ngắn hạn đối với cặp tiền này bị hạn chế nhiều hơn bởi đường MA 100 giờ ở mức 0.6689 hiện tại.

Tin tức vĩ mô và luồng dữ liệu hôm nay không có nhiều. Tuy nhiên USD/JPY vẫn tiếp tục tăng mạnh.

USD/JPY tăng vọt qua 152.00 trong phiên. Không có bình luận liên quan nào từ Nhật Bản nhằm hạn chế tổn thất của JPY.

USD mạnh lên so với các đồng tiền khác, đáng chú ý là so với AUD, NZD và CAD. Trong khi USD/CHF tăng, các cặp tiền khác đều đã giảm.

'Nhóm nghiên cứu' hàng đầu của Trung Quốc, Viện Khoa học Xã hội Trung Quốc (CASS) do Đảng hậu thuẫn, đã kêu gọi phát hành 2 nghìn tỷ nhân dân tệ trái phiếu chính phủ đặc biệt. Điều này sẽ giúp thành lập một quỹ ổn định thị trường chứng khoán.

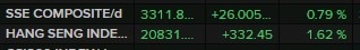

Cổ phiếu Trung Quốc tích cực trong phiên:

Trang Nikkei đưa tin Ủy ban Giám sát Chứng khoán và Giao dịch Nhật Bản (SESC) đang tiến hành điều tra một nhân viên của Sở Giao dịch Chứng khoán Tokyo (TSX), do nghi ngờ liên quan đến hành vi giao dịch nội gián.

Theo thông tin từ cơ quan chức năng, đối tượng là một nam nhân viên trong độ tuổi 20, bị nghi ngờ tiến hành mua bán cổ phiếu dựa trên thông tin nội bộ chưa được công bố. Cụ thể, trong năm nay, người này bị cáo buộc nhiều lần cung cấp thông tin về các đợt chào mua công khai của các công ty niêm yết cho một người thân của mình.

Các giao dịch bất hợp pháp này được ước tính đã mang lại lợi nhuận lên đến hàng trăm nghìn JPY từ việc mua bán cổ phiếu.

Công ty mẹ của TSX đã lên tiếng xin lỗi về sự cố này.

Thống đốc BoJ Kazuo Ueda sẽ phát biểu tại phiên họp "Governors Talk", được tổ chức bởi IMF. Sự kiện này dự kiến diễn ra vào Thứ tư, ngày 23/10/2024, lúc 18h00 (giờ Việt Nam).

Phấn lớn cổ phiếu châu Á - Thái Bình Dương tăng điểm trong phiên thứ Tư, phá vỡ xu hướng giảm của các chỉ số chính trên Phố Wall vào tối - đêm qua. Đặc biệt, màn "chào sân" ấn tượng của hãng tàu điện ngầm Tokyo Metro đến từ Nhật Bản trên thị trường chứng khoán đã củng cố tâm lý lạc quan của các nhà đầu tư.

Cổ phiếu Tokyo Metro đã bứt phá mạnh mẽ với mức tăng 45% ngay khi mở cửa phiên Á. Là một trong những đơn vị vận hành tàu điện ngầm hàng đầu Nhật Bản và lớn nhất tại Tokyo, công ty này đã huy động thành công 348.6 tỷ yên trong đợt phát hành cổ phiếu lần đầu ra công chúng, đồng thời là thương vụ IPO lớn nhất tại Nhật Bản kể từ năm 2018.

Với thương vụ IPO này, cổ phiếu Tokyo Metro đã được đăng ký mua gấp 15 lần so với khối lượng chào bán, với mức giá chào bán được ấn định ở ngưỡng cao nhất trong khung giá dự kiến, đạt 1,200 yên/cổ phiếu.

Thị trường đang chờ đợi số liệu lạm phát tháng 9 của Singapore. Theo khảo sát của Reuters với các chuyên gia kinh tế, chỉ số này được dự báo sẽ tăng 1.9%, mức tăng chậm nhất kể từ tháng 3/2021.

Các nhà phân tích của TD Securities dự báo rằng BoC sẽ tiếp tục hạ lãi suất 25bps tại mỗi cuộc họp cho đến tháng 6/2025 - đưa lãi suất chính sách xuống còn 3.75% vào cuối năm nay và 2.75% vào giữa năm 2025. Các dự đoán này được đưa ra trong bối cảnh cả lạm phát toàn phần và lạm phát cơ bạn đều thấp hơn dự báo trong Báo cáo Chính sách Tiền tệ (MPR) tháng 7 của BoC, khiến TD loại bỏ khả năng tạm dừng chu kỳ nới lỏng hiện tại của ngân hàng trung ương.

Mặc dù động lực tăng trưởng có dấu hiệu hạ nhiệt, TD nhận định triển vọng kinh tế sẽ phải suy yếu hơn nữa mới có thể thúc đẩy BoC cân nhắc cắt giảm lãi suất lên đến 50bps do hoạt động kinh tế mạnh hơn dự kiến kể từ quyết định chính sách vào ngày 4/9.

Hiện tại, TD giữ nguyên dự báo lãi suất trung lập của ở mức 3%, nhưng có thể sẽ chuyển sang trạng thái nới lỏng trước khi trở lại mức trung lập vào cuối năm 2026. Ngoài ra, TD cũng dự báo rằng BoC sẽ điều chỉnh tăng "lãi suất cuối cùng" (terminal rate) vào tháng 4/2025.

Thống đốc RBNZ Adrian Orr dự kiến sẽ phát biểu về chính sách tiền tệ tại Viện Peterson vào lúc 12h đêm nay (14/8/2024). RBNZ đã bắt đầu chu kỳ nới lỏng với tổng mức giảm 75bps và NHTW này được kỳ vọng sẽ tiếp tục hạ lãi suất nhiều hơn nữa.

Giá đóng cửa trước đó: 7.124

- PBOC bơm 793 tỷ nhân dân tệ thông qua các hợp đồng reverse repo kỳ hạn 7 ngày, với lãi suất không đổi là 1.5%

- 642 tỷ nhân dân tệ từ các hợp đồng reverse repo sẽ đáo hạn trong ngày hôm nay

- Một khoản bơm ròng 151 tỷ nhân dân tệ sẽ được thông qua trong hoạt động thị trường mở

Lạm phát tiêu dùng của Úc được dự báo đạt 3.6% trong năm 2025, cao hơn so với mức 2.8% trong dự báo trước đó vào tháng 4.

Lạm phát có thể đạt 3% vào tháng 12, nhờ sự hỗ trợ thông qua các khoản trợ cấp tiêu dùng của chính phủ. Tuy nhiên, các khoản trợ cấp này sẽ chỉ được áp dụng đến hết năm 2025.

RBA đặt mục tiêu lạm phát rơi vào khoảng 2 - 3%. Nếu vậy, khả năng NHTW này cắt giảm lãi suất sẽ là rất thấp. Các chuyên gia phân tích từ Commonwealth Bank of Australia cho rằng RBA có thể thực hiện một đợt hạ lãi suất vào tháng 12, nhưng thời điểm thích hợp hơn sẽ là vào khoảng quý II năm sau.

Theo CME, thị trường hiện đang định giá hơn 89% khả năng Fed cắt giảm lãi suất 25bps trong cuộc họp tháng 11, tăng từ mức 86% vào 1 ngày trước đó.

Kết quả của cuộc khảo sát người tiêu dùng thực hiện bởi Morgan Stanley vào cuối tháng 9 (Tổng số người tham gia khảo sát: 2000 người)

- 49% người tiêu dùng kỳ vọng nền kinh tế Trung Quốc sẽ cải thiện trong sáu tháng tới, giảm so với mức 55% vào tháng 6

- 13% tổng số người tham gia khảo sát lo ngại nền kinh tế sẽ lao dốc, tăng 1% so với hồi tháng 6

- 38% người tham gia tin rằng tăng trưởng kinh tế sẽ duy trì tại mức hiện tại, tăng 5% so với hồi tháng 6

Kế hoạch chi tiêu của các hộ gia đình:

- 25% người tiêu dùng dự định sẽ chi tiêu nhiều hơn trong quý cuối năm, giảm 3% so với hồi tháng 6

- 10% người tham gia khảo sát dự định thắt chặt chi tiêu, tăng 2% so với trước đó.

Chính vì vậy, Morgan Stanley tin rằng cần có thêm những biện pháp kích thích tiêu dùng phù hợp trong tương lai nhằm giải quyết vấn đề lạm phát suy yếu.

Cặp tiền USD/JPY tiếp tục tăng trong tuần này. Tuy nhiên, thị trường hiện không có quá nhiều tin tức liên quan từ Nhật Bản. Các quan chức cũng chưa có bất cứ bình luận nào về sự can thiệp vào tỷ giá của NHTW.

Chỉ số Dow Jones và S&P 500 giảm phiên thứ 2 liên tiếp. Cổ phiếu sụt giảm vào cuối phiên sau một số thông tin tiêu cực từ các doanh nghiệp lớn ở Mỹ, trong lúc các nhà đầu tư cũng đang xem xét khả năng Fed có thể giảm lãi suất với tốc độ chậm hơn. Nhà sản xuất chip analog Texas công bố dự báo tài chính yếu kém bất chấp lợi nhuận vượt kỳ vọng. Starbucks rút lại dự báo hoạt động cho năm 2025 sau quý thứ 3 liên tiếp ghi nhận sự sụt giảm về doanh thu. Cổ phiếu của McDonald bị ảnh hưởng tiêu cực vì vấn đề an toàn thực phẩm nghiêm trọng, khi món ăn của chuỗi nhà hàng này bị nghi ngờ gây ra dịch khuẩn E. coli. Thị trường cũng hạ kỳ vọng vào khả năng Fed nới lỏng chính sách mạnh mẽ hơn trong bối cảnh nền kinh tế Hoa Kỳ vững vàng và bài phát biểu của các quan chức Fed trong phiên thứ Ba tỏ ra thận trọng hơn về tốc độ cắt giảm lãi suất trong tương lai. Giá dầu tăng và triển vọng thâm hụt tài chính lớn hơn sau cuộc bầu cử tổng thống sắp tới đang làm trầm trọng thêm mối lo ngại của thị trường. Kết phiên:

Trên thị trường FX, USD tăng ngày thứ 2 liên tiếp, tiếp tục hưởng lợi từ nhu cầu trú ẩn và kỳ vọng Fed giảm tốc độ cũng như quy mô hạ lãi suất. EUR giảm nhẹ khi thị trường gia tăng kỳ vọng vào khả năng cắt giảm lãi suất 50bps trước những lo ngại tăng trưởng đáng thất vọng ở Eurozone, bất chấp bài phát biểu của các quan chức ECB trong ngày cẩn trọng hơn về định hướng chính sách. GBP chạm mức thấp nhất trong tháng 10, trước khi hồi lại hơn 30pip, khi quan chức BoE Lane đưa ra những nhận định trái chiều về quy mô nới lỏng trong tương lai. Các đồng tiền hàng hóa tăng cao hơn nhờ sự phục hồi của thị trường chứng khoán. AUD dẫn đầu đà tăng trong nhóm G7 khi các nhà đầu tư tiếp tục kỳ vọng vào các biện pháp kích thích tài khóa từ Trung Quốc trong vài tuần tới dù chưa chắc chắn về quy mô hỗ trợ. CAD tăng nhẹ trước thềm quyết định chính sách BoC hôm nay và giá dầu tăng vọt hơn 2%.

Vàng tiếp tục tăng tốc và đóng cửa gần đình lịch sử mới. Kết phiên, vàng tăng 29.20 USD lên 2,748 USD/oz. Trên thị trường nợ, lợi suất 10 năm tăng 1.4bp lên 4.21%, trong khi lợi suất 2 năm ổn định ở ở khoảng 4.04%. Dầu WTI tăng 1.7 USD lên 71.75 USD/thùng. Giá dầu thô phục hồi phần nào sau đợt bán tháo mạnh mẽ trong tuần trước khi thị trường không còn quá lo ngại về khả năng gián đoạn nguồn cung ở Trung Đông do xung đột leo thang giữa Israel - Iran.

GBP/USD biến động mạnh trong phiên hôm nay, sau khi chạm đỉnh quanh 1.3015, cặp tiền này đã lao dốc xuống mức đáy trong phiên tại 1.2944, hiện GBP/USD đang phục hồi lên 1.2980 trong bối cảnh đồng USD điều chỉnh giảm.

Bên cạnh đó, phát biểu của quan chức BoE Greene cho biết bà ủng hộ động thái cắt giảm lãi suất dần dần và cách tiếp cận thận trọng, điều này cũng phần nào củng cố cặp GBP/USD.

Thông tin chi tiết khác:

Vàng đã tăng lên mức đỉnh mới vào hôm qua, nhưng sau đó lại sụt giảm 25 USD do động thái chốt lời trên thị trường. Giá vàng ổn định trong phiên Á, bắt đầu tăng trở lại và vừa break lên mức đỉnh kỷ lục mới trên 2742 USD/oz.

Hiện giá vàng đang điều chỉnh giảm xuống 2735 USD/oz.

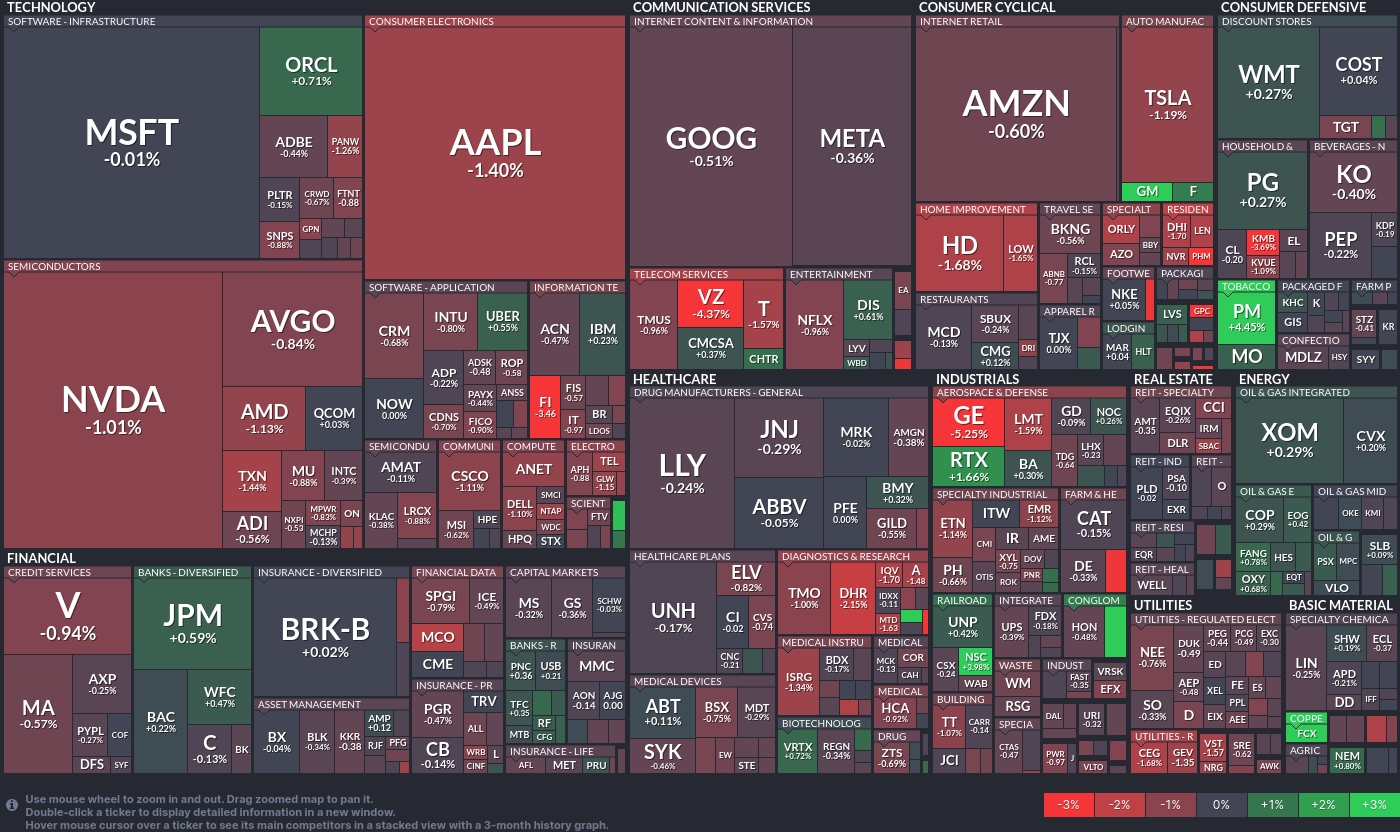

Ngành công nghệ: Mảng bán dẫn đang suy yếu, với Nvidia (NVDA) dẫn đầu đà giảm (-1.01%), AMD giảm 1.13% và Avago mất 0.84%. Lĩnh vực đồ điện tử tiêu dùng cũng chịu áp lực, Apple (AAPL) giảm 1.40%, cho thấy những lo ngại tiềm ẩn về nhu cầu trong tương lai.

Ngành tài chính: Duy trì sự ổn định, JPMorgan Chase (JPM) tăng nhẹ 0.59%, phản ánh niềm tin của nhà đầu tư, Berkshire Hathaway (BRK-B) cũng nhích nhẹ 0.02%.

Ngành năng lượng: Cổ phiếu ExxonMobil (XOM) tăng nhẹ 0.29%, cho thấy khả năng trụ vững trong một phiên biến động.

Chứng khoán Mỹ sụt giảm phiên thứ hai liên tiếp vào thứ Ba khi sự gia tăng lợi suất TPCP Mỹ làm lu mờ những tín hiệu tích cực của mùa báo cáo kết quả kinh doanh.

Chỉ số Dow Jones giảm 88 điểm, tương đương 0.2%. Chỉ số S&P 500 mất 0.5% và chỉ số Nasdaq giảm khoảng 0.5%.