Bitcoin quay về mốc 90,000 USD

Bitcoin quay về mốc 90,000 USD

Bitcoin quay về mốc 90,000 USD

Đồng USD đang trên đà tăng giá khi chỉ số DXY tăng 0.07% lên mức 95.932.

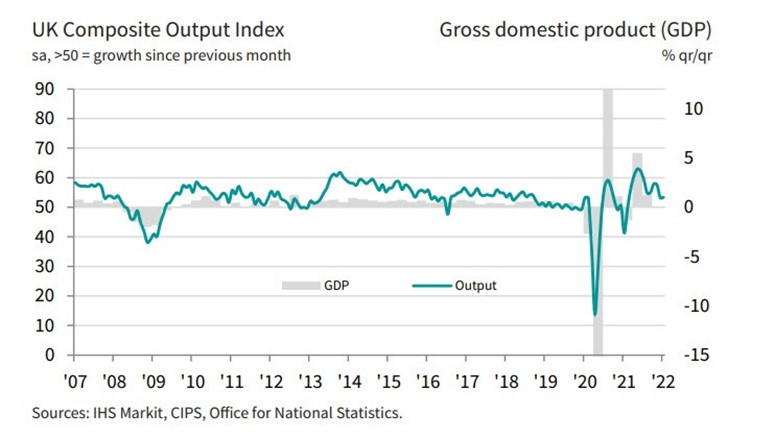

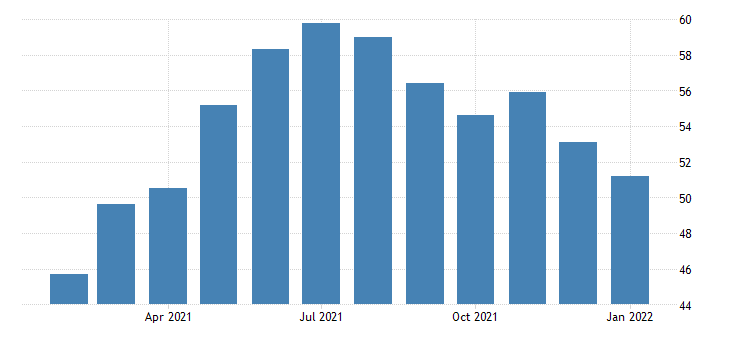

Hoạt động kinh tế tại khu vực đồng Euro tăng với tốc độ chậm nhất trong gần một năm khi biến thể Omicron ảnh hưởng lớn đến ngành dịch vụ. Mặc dù sự gián đoạn nguồn cung giảm bớt phần nào đối với các nhà sản xuất, chỉ số PMI đã giảm xuống 52.4 trong tháng 1 từ mức 53.3 trong tháng 12. Ngành dịch vụ gây ngạc nhiên khi ghi nhận tăng trưởng tại Đức. Tại Vương quốc Anh, chỉ số này bất ngờ giảm xuống mức 53.4 từ 53.6.

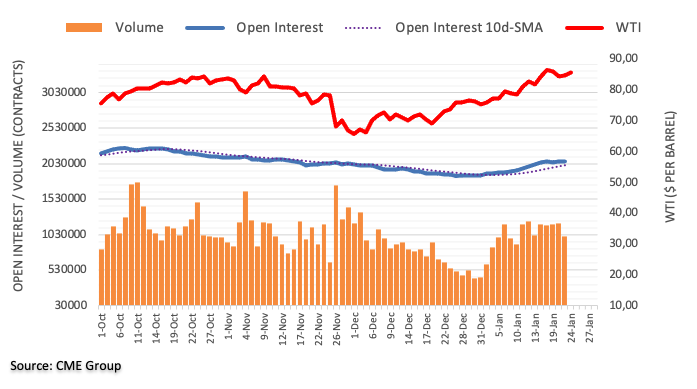

Thị trường dầu đang khan hiếm nguồn cung khi giá dầu tăng vọt lên gần $90/thùng. Khi các kho dự trữ toàn cầu giảm, các nhà giao dịch không cần phải bán nhiều hợp đồng tương lai để bảo vệ những nguồn cung đó. Các nhà sản xuất ở Hoa Kỳ cho thấy rất ít dấu hiệu về việc sẽ chốt doanh số bán hàng trong tương lai. Trong khi đó, các nhà đầu cơ đang ngày càng bullish về giá và tránh xa vị thế short.

Theo Jefferies, sự biến động của các cổ phiếu vốn hóa nhỏ đã đẩy chỉ số Russell 2000 giảm xuống 17% từ mức cao nhất trong tháng 11, dấu hiệu để các nhà đầu tư nhận ra một cuộc suy thoái sắp tới gần. Chiến lược gia Steven DeSanctis cho biết: “Thị trường đang nghĩ đến "the R word"". Khối lượng giao dịch các cổ phiếu vốn hóa nhỏ này cung cấp một cái nhìn thoáng qua về tâm lý giằng xé của nhà đầu tư giữa mối đe dọa kéo dài của biến thể Omicron, sự sợ hãi về đợt tăng lãi suất nhanh hơn dự kiến và dấu hiệu tăng trưởng nội địa đang đạt đỉnh, ông nói thêm.

Đợt bán tháo cổ phiếu vừa qua đã bị quét sạch hoàn toàn khi các nhà đầu tư mua bắt đáy xuất hiện vào cuối phiên thứ Hai, sự đảo ngược ngoạn mục mới nhất của các thị trường được gây ra bởi căng thẳng địa chính trị và chiến dịch chống lạm phát của Cục Dự trữ Liên bang. Mối lo ngại về việc Fed sắp tăng lãi suất đã gây áp lực lên các tài sản rủi ro. Theo Viện Đầu tư BlackRock, lãi suất cao hơn sẽ không gây ảnh hưởng lớn đến cổ phiếu, và khi nhìn xa hơn tầm nhìn ngắn hạn, vẫn có cơ hội để chứng khoán tăng ngay cả khi lợi suất trái phiếu chính phủ tiếp tục lên cao.

Giá dầu thô tại Mỹ giảm 1.6% xuống mức $83.81/thùng.

Giá vàng tăng 0.6% xuống $1,845.70/ounce.

Trên thị trường tiền tệ, đồng USD tăng giá khi chỉ số DXY tăng 0.3%.

MicroStrategy, Coinbase và các cổ phiếu liên quan đến tiền điện tử khác có vẻ sẽ nối tiếp đà giảm trong tuần trước khi thị trường tiền điện tử lao dốc trước bối cảnh bất ổn địa chính trị và kinh tế gia tăng.

Cổ phiếu của MicroStrategy đã giảm 15% trong phiên giao dịch hôm thứ Hai sau khi giảm gần 18% vào thứ Sáu, coinbase giảm 11%.

Bitcoin đã giảm hơn 7% và hiện đang được giao dịch trên mốc 33,500 USD. Tính từ mốc cao nhất mọi thời đại tại 68,990 USD từ ngày 10/11/2021 thì đồng tiền điện tử đã giảm hơn 50%

Giá dầu vào ngày hôm nay đã tụt dốc trước lo ngại về khả năng tăng lãi suất sớm hơn dự kiến của Fed, khiến cho đồng USD trở nên mạnh hơn.

Trong đó, USD đã tăng lên mức cao nhất trong 2 tuần, được thúc đẩy bởi căng thẳng Nga - Ukraine và định hướng chính sách diều hâu từ Fed.

Tính tới 14h30 GMT, giá dầu Brent giảm 1.6% về mốc $86.47/thùng, dầu WTi giảm 2% về mốc $83.44/thùng.

Chứng khoán Mỹ vào hôm nay mở cửa sụt giảm mạnh nối tiếp chuỗi ngày tồi tệ từ tuần trước, khi các nhà đầu tư vẫn đang chờ đợi thêm báo cáo thu nhập doanh nghiệp và quyết định chính sách từ Fed. Các chỉ số chính là S&P500 đã giảm 1.3%, Nasdaq giảm 1.4%, và chỉ số Dow Jones giảm 360 điểm (1.2%) kéo dài đà giàm 7 ngày liên tiếp.

Diễn biến ngược chiều lại xảy ra trên thị trường trái phiếu khi các nhà đầu tư tiếp tục dự đoán Fed sẽ tăng lãi suất trong 2022. Trong khi giá trái phiếu đang liên tục tăng, thì lợi suất trái phiếu (vốn có tương quan đối lập) kỳ hạn 10 năm lại giảm 4 điểm cơ bản về mốc 1.72%.

Khẩu vị rủi ro thị trường đang dần thay đổi và chuyển về thế phòng thủ, điều này khiến cho các tài sản rủi ro như Bitcoin liên tục thủng các mốc hỗ trợ quan trọng, và mới đây đã giảm thêm 4%, thủng mốc 34,000 USD. Dầu thô đã hạ nhiệt bớt trong phiên mở cửa hôm nay, khi giảm 2.15% về mốc $82.89/thùng, vàng biến động không đáng kể.

Đồng USD tiếp tục chiếm ưu thế vượt trội, khiến thị trường tiền tệ chìm trong sắc đỏ. Ảnh hưởng nặng nề nhất bởi sự lấn át của USD là AUD và GBP khi giảm lần lượt là -1.01% và -0.66%. Duy trì được sức mạnh ổn định là đồng CHF khi chỉ giảm -0.33%, theo sau là EUR (giảm -0.44%), và CAD (giảm -0.60%).

Goldman Sachs cho biết họ đã bổ nhiệm Luke Sarsfield làm đồng giám đốc mảng kinh doanh quản lý tài sản trị giá 2.47 nghìn tỷ USD.

Goldman Sachs cho biết họ đã bổ nhiệm Luke Sarsfield làm đồng giám đốc mảng kinh doanh quản lý tài sản trị giá 2.47 nghìn tỷ USD.

Sarsfield, người đã làm việc trong ngân hàng đầu tư hàng đầu hơn 22 năm, hiện là đồng giám đốc kinh doanh khách hàng của bộ phận quản lý tài sản. Ông trước đây là người đứng đầu toàn cầu của nhóm tổ chức tài chính Goldman Sachs và là giám đốc điều hành toàn cầu của bộ phận ngân hàng đầu tư.

Sarsfield sẽ đảm nhận vị trí này cùng với Julian Salisbury, người đã lãnh đạo đơn vị một mình kể từ khi Eric Lane từ chức vào tháng 3 năm ngoái để gia nhập công ty đầu tư Tiger Global Management.

Nhà kinh tế cao cấp Julia Goh của Tập đoàn UOB và Nhà kinh tế Loke Siew Ting mới đây nói rằng: "Ngân hàng Negara Malaysia (BNM) giữ nguyên chính sách lãi suất qua đêm (OPR) ở mức 1.75% (20 tháng 1). Điều này phù hợp với ước tính của chúng tôi và kỳ vọng của thị trường. Hai cuộc họp chính sách tiền tệ dự kiến tiếp theo là vào ngày 2-3 tháng 3 và ngày 10-11 tháng 5".

"Những phát biểu mới đây vẫn lạc quan về triển vọng tăng trưởng trong quý 4. Các động lực tăng trưởng chính bao gồm nhu cầu toàn cầu tăng, chi tiêu tư nhân trong nước, thị trường lao động được cải thiện và hỗ trợ chính sách liên tục. Lạm phát cơ bản tăng nhưng vẫn ở mức khiêm tốn trong bối cảnh nền kinh tế và thị trường lao động tiếp tục suy thoái. Tuy nhiên, triển vọng lạm phát vẫn phụ thuộc vào biến động giá cả hàng hóa toàn cầu và sự gián đoạn nguồn cung kéo dài”.

Ngân hàng trung ương Đức chú trọng điều này trong báo cáo hàng tháng của họ

• Nền kinh tế Đức có khả năng suy thoái vào quý 4 năm 2021.

• Sản xuất vẫn bị hạn chế do nguồn cung bị gián đoạn, tiêu thụ giảm do lo ngại COVID-19 mới gia tăng.

• Lạm phát có thể mất nhiều thời gian hơn để cải thiện.

• Giá cả leo thang có thể vẫn tiếp túc vào đầu năm nay do giá năng lượng tăng cao, tắc nghẽn nguồn cung.

Quek Ser Leang tại phòng Nghiên cứu Thị trường & Kinh tế Toàn cầu của Tập đoàn UOB cho rằng cặp USD/THB có thể mở rộng phạm vi giao dịch trong khoảng từ 32.85 đến 33.29 trong thời điểm hiện tại.

“Thứ Hai tuần trước (17/01, giao ngay ở mức 33.25), chúng tôi đưa ra quan điểm rằng USD/THB có thể giảm xuống dưới 33.25”’. Chúng tôi chia sẻ thêm, "hỗ trợ tiếp theo tại 32.83 khó có thể xuất hiện trong thời điểm hiện tại". Mặc dù quan điểm của chúng tôi về tỷ giá USD/THB yếu hơn là không sai, nhưng chúng tôi không mong đợi mức giảm mạnh xuống dưới 32.83 (mức đáy tại 32.81). Sự phục hồi từ mức đáy trong bối cảnh các điều kiện bán quá mức cho thấy USD/THB không có khả năng suy yếu thêm ”.

“Trong tuần này, USD/THB có nhiều khả năng củng cố và giao dịch đi ngang trong khoảng 32.85 và 33.29.”

Bitcoin đã giảm hơn 7% trong ngày xuống dưới $34,000.

Mức cao nhất mọi thời đại của Bitcoin đã trở lại vào tháng 11 ở mức 69,000 USD và giá trị của nó đã bị sụt giảm hơn 50% kể từ đó. Mức giảm 7% hôm nay đang tiếp tục đà giảm sau khi phá vỡ mức 40,000 Dollar từ tuần trước.

Hỗ trợ chính nằm gần $30,000 đến $32,000.

Chính phủ Mỹ hôm Chủ nhật đã yêu cầu các thành viên gia đình của nhân viên đại sứ quán của Mỹ ở Ukraine rời đi, với lý do Nga tiếp tục đe dọa hành động quân sự.

Đại sứ quán Hoa Kỳ tại Kyiv cảnh báo trong một tuyên bố rằng "hành động quân sự của Nga có thể xảy ra bất cứ lúc nào và chính phủ Hoa Kỳ sẽ không thể sơ tán công dân Hoa Kỳ trong trường hợp bất ngờ như vậy, vì vậy các công dân Hoa Kỳ hiện đang có mặt tại Ukraina nên lên kế hoạch phù hợp."

Hoạt động kinh doanh của Anh bất ngờ hạ nhiệt trong tháng này xuống mức thấp nhất trong 11 tháng nhưng áp lực chi phí vẫn ở mức cao.

Chỉ số nhà quản lý mua hàng tổng hợp IHS Markit (PMI) đã giảm trong tháng 1 từ mức 53.6 xuống 53.4.

Sự lây lan của biến thể Omicron một lần nữa ảnh hưởng đến các công ty sản xuất hàng tiêu dùng, khiến số đơn đặt hàng giảm xuống mức thấp nhất trong 1 năm.

Trong tháng Một, PMI flash ngành dịch vụ tại Anh giảm xuống 53.3 điểm từ mức 53.6 điểm, không đạt kỳ vọng tăng lên 54 điểm. Ngoài ra, PMI flash ngành sản xuất giảm 1 điểm xuống 56.9, không đạt kỳ vọng 57.6.

Nhìn chung, có thể thấy chủng Omicron đang có tác động khá nặng nề lên kinh tế Anh, ở cả mảng sản xuất và dịch vụ.

Trong tháng Một, số liệu PMI flash ngành dịch vụ Eurozone giảm xuống 51.2 điểm từ 53.1 của tháng trước, không đạt kỳ vọng 52.2. Ngoài ra, PMI ngành sản xuất tăng 1 điểm lên 59, vượt kỳ vọng ban đầu là giảm xuống 57.5. Như vậy, có thể thấy chủng Omicron đã có ảnh hưởng khá lớn lên ngành dịch vụ tại châu Âu.

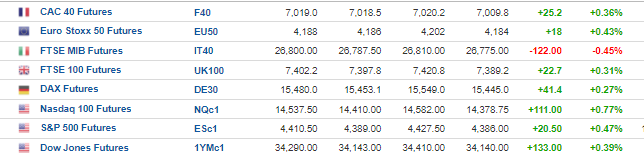

Các chỉ số chứng khoán châu Âu tiếp tục chịu sức ép đầu phiên hôm nay trước áp lực từ khả năng Fed thắt chặt mạnh tay để kiềm chế lạm phát. Nhìn chung, các chỉ số đã hồi phục so với lúc mở cửa, tuy nhiên, hiện vẫn đang trong sắc đỏ:

Trên thị trường tiền tệ, nhìn chung, vẫn chưa có quá nhiều biến động. Đồng đô la đang tiếp tục củng cố sức mạnh của mình sau phiên tuần trước. Ngoài ra, động thái tái cân bằng cuối tháng có thể sẽ có lợi cho USD:

Vàng tăng 0.35% lên 1,840. Dầu thô tăng 1% lên $85.6/thùng.

Ông Francois Villeroy de Galhau, thống đốc NHTW Pháp kiêm nhà hoạch định chính sách ECB cho biết ECB sẽ làm mọi thứ để đưa lạm phát về mức 2%. Ngoài ra, ông cũng cho biết ECB cần nhanh chóng bắt đầu bình thường hóa chính sách tiền tệ.

Những bình luận của ông chưa có quá nhiều ảnh hưởng tới EUR, hiện giảm 0.2% so với USD.

Các hợp đồng tương lai chỉ số chứng khoán châu Âu đa phần đều rất khởi sắc, ngoại trừ HĐTL chỉ số MIB. Đây là tín hiệu tốt trước khi phiên Âu chính thức mở cửa trong khoảng 1 giờ nữa.

Ánh mắt lúc này nên hướng về các HĐTL tại Mỹ. Sau 3 tuần giảm liên tiếp, các HĐTL chỉ số chứng khoán Mỹ hiện đang tăng trở lại. Đây có thể là động thái bắt đáy sau khi thị trường đã điều chỉnh kha khá, tuy nhiên, các tuần trước đều khởi đầu như vậy, để rồi sau đó lại đổ máu, trước những đợt bán tháo không thương tiếc. Và mức tăng phiên hôm nay chưa là gì với 3 tuần liên tiếp giảm cả.

Dữ liệu từ trên thị trường HĐTL dầu thô từ CME cho thấy các trader đã cắt bớt khoảng 2.5 nghìn hợp đồng open interest trong phiên thứ Sáu. Khối lượng giao dịch cũng giảm 184.5 nghìn.

Giá dầu WTI đóng cửa tăng nhẹ thứ Sáu tuần trước sau 2 phiên điều chỉnh. Hành động giá này đi cùng với cả khối lượng và open interest giảm, cho thấy khả năng điều chỉnh ngắn hạn là vẫn còn. Còn với phe bò, mục tiêu tiếp theo sẽ là $88/thùng.

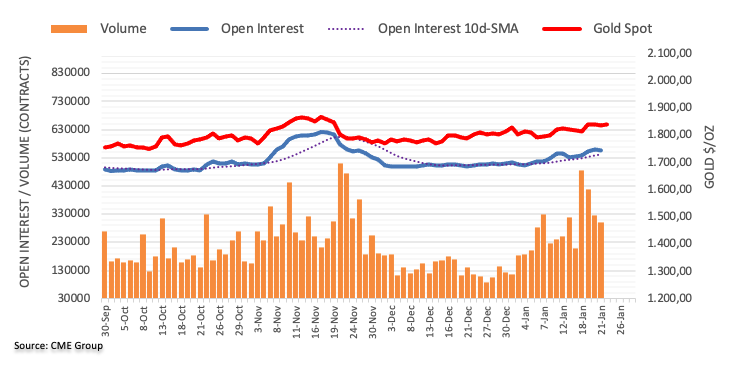

Dữ liệu từ CME Group cho thị trường vàng tương lai cho thấy số hợp đồng mở đã giảm khoảng 3.9 nghìn hợp đồng vào thứ Sáu sau 4 lần tăng liên tiếp. Trong khi đó khối lượng giảm phiên thứ ba liên tiếp, bây giờ là khoảng 25.5 nghìn hợp đồng.

Giá vàng giảm trong ngày thứ Sáu do có sự hỗ trợ của số hợp đồng mở và khối lượng giảm, để ngỏ khả năng phục hồi trong ngắn hạn với mục tiêu gần nhất là mức đỉnh gần đây ở khu vực $1,850/oz.

Lợi suất trái phiếu chính phủ Úc được cho là sẽ thiết lập mức đỉnh mới khi nhà đầu tư đang đặt cược rằng ngân hàng trung ương nước này sẽ thu hẹp định lượng trước báo cáo lạm phát quan trọng vào sáng mai.

Tỷ giá AUD/USD hiện giảm 0.14% xuống 0.7163.

Đồng USD đang bật tăng trở lại trong phiên hôm nay khi chỉ số DXY tăng 0.12% lên 95.74.

Các nhà kinh tế của Goldman Sachs do Jan Hatzius dẫn đầu cho biết trong một báo cáo cuối tuần cho khách hàng rằng họ hiện đang kỳ vọng lãi suất sẽ được tăng vào tháng 3, tháng 6, tháng 9 và tháng 12 và ngân hàng trung ương sẽ thông báo bắt đầu giảm bảng cân đối kế toán vào tháng 7.

Tây An là thành phố thủ phủ của Thiểm Tây - Tây Bắc Trung Quốc. Thành phố này đã bị khóa vào ngày 23 tháng 12.

Chính sách không COVID-19 của Trung Quốc có tác động rất lớn đến đời sống của người dân và nền kinh tế nhưng nó đã hạn chế được sự lây lan!

Với sự lan rộng của Omicron, New Zealand đã chuyển sang mức cảnh báo "đỏ", mức này không nghiêm trọng như những lần phong tỏa trước đó trong hai năm qua.

Căng thẳng về Ukraine vẫn tiếp tục. Hoa Kỳ bác bỏ việc áp đặt các biện pháp trừng phạt ngay lập tức đối với Nga, tuyên bố rằng làm như vậy sẽ hạn chế các lựa chọn trong tương lai và làm giảm tác dụng ngăn chặn các hành vi xâm lược đối với Ukraine. Nhưng Antony Blinken vẫn tiếp tục cảnh báo về những hậu quả lớn có thể xảy ra nếu Tổng thống Putin hành động. Trong khi đó, Matxcơva bác bỏ cáo buộc của Anh về việc cài một cán bộ cấp cao ở điện Kremlin vào Kyiv, và một sĩ quan hải quân cấp cao của Đức nghỉ việc sau khi ông kêu gọi thể hiện sự tôn trọng đối với Putin, gây ra một cuộc tranh cãi với Ukraine.

Thủ tướng Mario Draghi có nhiều khả năng được chọn làm Tổng thống tiếp theo sau khi Silvio Berlusconi rút lui. Việc bỏ phiếu giữa các thượng nghị sĩ, thành viên quốc hội và đại diện khu vực bắt đầu từ thứ Hai nhưng có thể cần nhiều ngày để kết thúc. Trong khi Sergio Mattarella có khả năng tái đắc cử, ông bày tỏ rằng ông không muốn có thêm một nhiệm kỳ nữa.

Chính sách tiền tệ nới lỏng ở Trung Quốc sẽ không đủ để ổn định nền kinh tế và cần phải tăng mức chi tiêu chính phủ nhanh hơn, theo Yu Yongding, thành viên Ủy ban Chính sách Tiền tệ của Ngân hàng Nhân dân Trung Quốc vào giữa những năm 2000. Ông nói nếu không có sự thay đổi quyết liệt trong chính sách tài khóa, thì việc hỗ trợ tín dụng sẽ "không hiệu quả vì nó có thể tạo ra những vấn đề khác" bằng cách hỗ trợ các lĩnh vực năng suất kém hơn, chẳng hạn như bất động sản.

Đồng USD tăng giá nhẹ khi chỉ số DXY tăng 0.06% lên mức 95.693.

Dầu đã đi đâu? Các ước tính cho thấy thế giới nên ngập trong các kho dự trữ, nhưng đó không phải là điều dữ liệu đang cho thấy, theo Julian Lee. Mặc dù lượng dầu chưa được báo cáo có thể giải thích cho một phần của mức chênh lệch, nhưng phần lớn có thể là kết quả của việc đánh giá thấp nhu cầu. Nếu một lượng lớn thùng thiếu đã thực sự được tiêu thụ hết, nó sẽ càng gia tăng khả năng cho mức già $100/thùng.

Fed nhóm họp trong tuần này và dự kiến sẽ có đợt tăng lãi suất đầu tiên kể từ năm 2018 vào tháng Ba. Goldman nhận thấy có nguy cơ Fed sẽ thắt chặt chính sách tiền tệ mạnh mẽ hơn trong năm nay so với dự đoán. Các nhà kinh tế do Jan Hatzius đứng đầu cho biết trong khi đường cơ sở hiện tại của họ là 4 lần tăng lãi suất vào năm 2022, áp lực lạm phát có nghĩa là "rủi ro sẽ nghiêng về phía tăng trưởng".

Chứng khoán Nga ghi nhận sụt giảm nghiêm trọng. Chỉ số MOEX của Nga đã giảm hơn 20% so với mức cao kỷ lục trong tháng 10 do lo ngại rằng Tổng thống Vladimir Putin sẽ tấn công Ukraine, làm gia tăng căng thẳng với Mỹ và NATO, dẫn đến các lệnh trừng phạt. Các chiến lược gia của Morgan Stanley dự báo chỉ số MSCI của Nga sẽ giảm 27% trong trường hợp chiến sự leo thang nghiêm trọng.

Chứng khoán Mỹ giảm, đánh dấu tuần tệ nhất kể từ khi đại dịch bùng nổ, với cổ phiếu nhóm ngành công nghệ chịu ảnh hưởng nặng nề do bán tháo liên tục, trong bối cảnh thu nhập các công ty giảm và Hoa Kỳ được dự đoán sẽ tăng lãi suất. Mùa báo cáo thu nhập của các doanh nghiệp tại Hoa Kỳ cho đến nay đang thể hiện sự không đồng đều, thị trường cũng đang chuẩn bị cho việc nâng lãi suất của Cục Dự trữ Liên bang. Các nhà kinh tế được Bloomberg khảo sát kỳ vọng rằng các nhà hoạch định chính sách sẽ tăng lãi suất lần đầu tiên sau hơn ba năm - vào tháng 3 và sớm thu hẹp bảng cân đối kế toán sau đó. Căng thẳng địa chính trị cũng gây thêm lo lắng. Một báo cáo cho biết Washington đang cho phép một số quốc gia Baltic gửi vũ khí do Mỹ sản xuất tới Ukraine, làm dấy lên lo ngại về mối quan hệ bất hòa với Nga.

Giá dầu thô tại Mỹ giảm 0.7% xuống mức $84.91/thùng.

Giá vàng giảm 0.7% xuống $1,832.70/ounce.

Trên thị trường tiền tệ, đồng USD giảm nhẹ khi chỉ số DXY giảm 0.1%.

Sau 4 phiên giảm liên tiếp, và sau ghi gãy hỗ trợ MA 100 ngày, chỉ số S&P 500 hiện giờ đang tiếp tục kiểm tra MA 200 ngày tại 4,429.49. Tại đây, lực mua có vẻ đã trở lại, hình thành một cây nến rút chân. Tuy nhiên, nếu hỗ trợ này tiếp tục gãy, rất có thể S&P 500 sẽ giảm về vùng 4,300. Kể từ đỉnh, chỉ số S&P 500 đã giảm khoảng 7%, còn 3% nữa để được cho là một đợt điều chỉnh (giảm 10-20%).

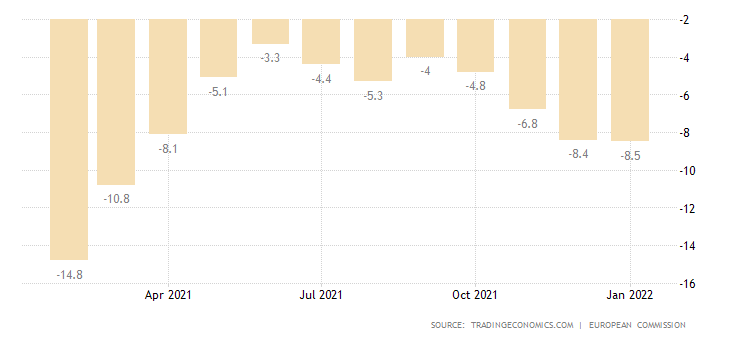

Chỉ số niềm tin của người tiêu dùng trong Khu vực đồng Euro ít thay đổi ở mức -8.5 vào tháng 1/2022 (tháng trước -8.4), mức thấp nhất kể từ tháng 3 năm 2021 và cao hơn kỳ vọng của thị trường là -9.0. Nhìn chung trong Liên minh châu Âu, chỉ số giảm 0.4 điểm xuống -10.

Tâm lý risk-off bao trùm tiếp tục ảnh hưởng nặng nề lên thị trường chứng khoán Mỹ hôm nay, và mục tiêu chính của phe gấu vẫn là các cổ phiếu công nghệ, tăng trưởng, cần lãi suất thấp. Do đó, triển vọng hawkish của Mỹ (tới giờ đã có những kỳ vọng 7 lần tăng lãi suất) sẽ khiến các cổ phiếu này bị đạp mạnh nhất (tiêu biểu là Netflix, như đồ thị, đã giảm tới 20% ngay từ lúc mở cửa).

Về phần còn lại, chỉ số Nasdaq bị đạp mạnh nhất, sau đó là S&P 500 và Dow Jones:

Trên thị trường tiền tệ, đồng đô la đang chịu sức ép khá lớn, đặc biệt là từ EUR và JPY. Đây có thể là do chứng khoán Mỹ suy yếu, nhà đầu tư không còn hấp dẫn bởi thị trường, qua đó, nhu cầu USD cũng đang giảm. Tuy nhiên, các đồng tiền risk-on, high-beta đều đang bị đạp mạnh.

Vàng chưa có nhiều thay đổi tại 1,840. Dầu cũng chưa có nhiều thay đổi gần mức $85/thùng. Bitcoin giảm xuống $38,000, còn ETH lần đầu tiên phá mốc $3,000 kể từ tháng Chín.

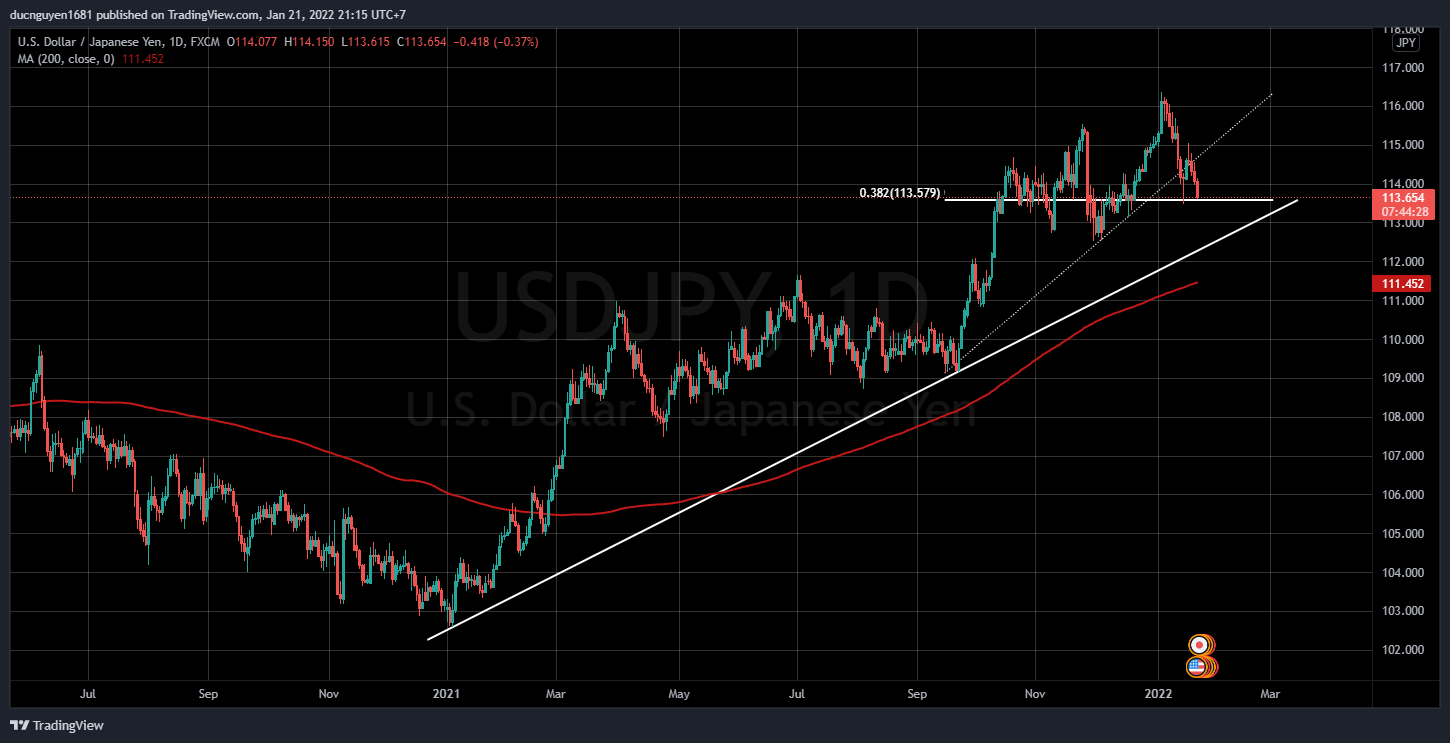

Theo Credit Suisse, chứng khoán suy yếu tiếp tục hỗ trợ cho JPY nhờ đồng tiền trú ẩn, đẩy USDJPY xuống đường Fibonacci thoái lui 38.2% của đợt tăng tháng Chín tại 113.58/48. Phá xuống dưới đường này sẽ mở cửa cho cặp tiền xuống các mức 113.15 và 113.15. Nếu tiếp tục suy yếu, đường uptrend từ tháng 1/2021 và đường MA 200 ngày có thể bị đe dọa.

Theo thống đốc Haruhiko Kuroda, không như Mỹ và châu Âu, BoJ phải tiếp tục duy trì chính sách siêu nới lỏng hiện tại. Đại dịch đã có ảnh hưởng rất lớn tới kinh tế Nhật Bản, đồng thời có thể chịu áp lực chậm tăng trưởng do các trường hợp biến thể Omicron tăng. Ông Kurodo tiếp tục nói rằng BoJ không sợ lạm phát vì nó đang quá thấp, đồng thời kiên quyết rằng BoJ sẽ quyết tâm đạt được mức lạm phát 2.0% càng sớm càng tốt.

Bình luận của ông chưa có nhiều ảnh hưởng tới USDJPY, hiện giao dịch quanh mức 113.76, nhưng với những gì ông nói, đây có phải cơ hội để short JPY?