Bitcoin tăng hơn 5% lên trên $47.5K

Bitcoin tiếp tục tăng cao sau khi phá vỡ mức đỉnh trong tháng 1. BTCUSDT hiện tăng 5.3% lên $47.7K

Bitcoin tiếp tục tăng cao sau khi phá vỡ mức đỉnh trong tháng 1. BTCUSDT hiện tăng 5.3% lên $47.7K

Standard Chartered đã công bố báo cáo dự đoán giá trị bitcoin có thể tăng, có thể đạt mức cao trước đó là 73,800 USD trước thềm cuộc bầu cử tổng thống Hoa Kỳ.

Một số yếu tố chính đang thúc đẩy xu hướng này:

Và:

Stan Chart dự đoán BTC/USD sẽ đạt mức cao kỷ lục mới vào cuối năm 2024

Mục tiêu giá tiềm năng là 125,000 USD nếu Trump thắng và 75,000 USD nếu Harris thắng.

Chủ tịch Hội đồng Giám sát chính sách của ECB, Claudia Buch sẽ có bài phát biểu vào thứ Tư, ngày 16/10/2024 tại Đại học Bocconi.

Dự kiến, bài phát biểu của bà Claudia Buch sẽ tập trung vào các vấn đề liên quan đến giám sát ngân hàng và tài chính, thay vì các quyết định chính sách cụ thể của ECB.

Phó Thống đốc RBNZ Silk đã bày tỏ niềm tin rằng lạm phát sẽ trở lại mức mục tiêu 2% trong trung hạn. Dưới đây là các điểm chính từ phát biểu của ông:

Ông Silk đã có bài phát biểu sau khi công bố dữ liệu CPI quý III từ New Zealand. Những dữ liệu này sẽ giúp RBNZ tiếp tục thực hiện thêm các đợt cắt giảm lãi suất trong tương lai. Cuộc họp tiếp theo của RBNZ dự kiến sẽ diễn ra vào ngày 27/11, sau đó thị trường sẽ chờ gần 3 tháng đến cuộc họp tiếp theo dự kiến diễn ra vào ngày 19/2. Nhiều khả năng mức cắt giảm lãi suất trong cuộc họp vào ngày 17/11 ít nhất là 50bps.

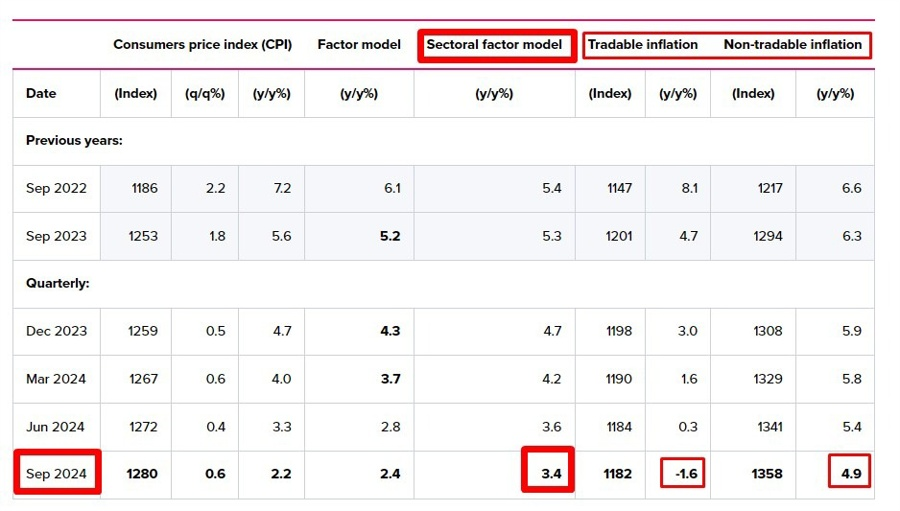

RBNZ đã công bố mô hình dự báo lạm phát mới nhất, cho thấy:

Mô hình lạm phát của RBNZ đưa ra các số liệu cao hơn ước tính từ Stats NZ vừa công bố trước đó. Điều này làm nổi bật sự khác biệt giữa lạm phát hàng hóa có thể giao dịch và không thể giao dịch trong bốn cột cuối cùng.

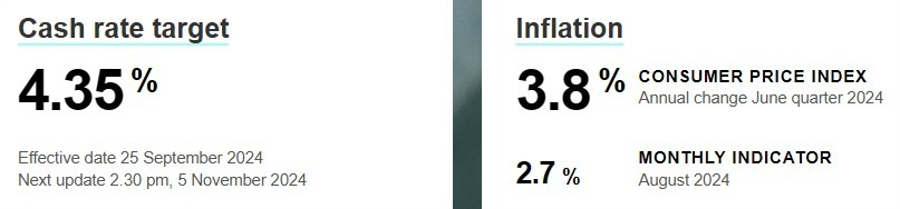

Westpac giữ nguyên dự báo rằng sẽ không có đợt cắt giảm lãi suất nào từ RBA trong năm nay, nhưng chính sách sẽ trở nên ít thắt chặt hơn vào năm 2025.

Chỉ báo kinh tế sớm của Westpac được công bố gần đây cho thấy tăng trưởng vẫn rất chậm chạp trong tương lai gần ở Úc. Trong báo cáo, Westpac đưa ra dự báo đối với hai cuộc họp cuối cùng của RBA trong năm nay:

Hội đồng chính sách RBA sẽ họp vào ngày 4-5 tháng 11. Westpac tiếp tục kỳ vọng không có thay đổi nào về mục tiêu lãi suất trong cuộc họp này cũng như trong cuộc họp cuối cùng vào tháng 12. Tuy nhiên, ngân hàng này dự đoán sẽ có sự thay đổi trong thông điệp "đề cao kiểm soát lạm phát," vốn chiếm thế chủ đạo trong định hướng chính sách của họ trong năm 2024.

Thời điểm và tính chất chính xác của việc điều chình này sẽ phụ thuộc vào dòng dữ liệu, đặc biệt là báo cáo CPI quý III dự kiến được công bố vào ngày 30/10 và các bản cập nhật tài khoản quốc gia cho quý III được công bố vào ngày 4/12. Những báo cáo này sẽ cung cấp đủ thông tin về triển vọng lạm phát và xác nhận tình trạng tăng trưởng chậm chạp, từ đó RBA có thể bắt đầu xem xét chính sách ít thắt chặt hơn.

Các nhà phân tích tại ngân hàng đang kỳ vọng về đợt cắt giảm lãi suất đầu tiên của RBA vào quý I năm 2025.

JPY tăng nhẹ sau các bình luận có phần hawkish của Thành viên hội đồng chính sách BOJ Adachi. Cặp USD/JPY đã giảm xuống dưới 149 khi ông Adachi cho biết các điều kiện kinh tế hiện đã sẵn sàng để bắt đầu bình thường hóa chính sách. Trong khi ông báo hiệu mức lãi suất sẽ sớm tăng cao hơn, ông vẫn chỉ ra một số cảnh báo khác đối với nền kinh tế.

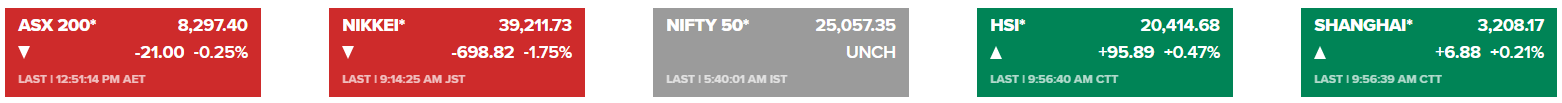

Hầu hết các thị trường chứng khoán châu Á - Thái Bình Dương giao dịch trong sắc đỏ, với chỉ số Nikkei của Nhật Bản dẫn đầu đà giảm, sau khi chứng khoán Phố Wall chìm trong sắc đỏ vào thứ Ba. Trong khi đó, các chỉ số chính của Trung Quốc tăng cao hơn khi các nhà đầu tư hiện đang chờ đợi thêm thông tin về các biện pháp kích thích kinh tế bổ sung nhằm hỗ trợ lĩnh vực bất động sản của Trung Quốc, khi Bộ trưởng Bộ Nhà ở của nước này dự kiến sẽ tổ chức một cuộc họp báo vào thứ Năm vào lúc 10 giờ sáng theo giờ địa phương, theo thông báo từ Văn phòng Thông tin Quốc vụ viện vào thứ Ba.

Lượng đơn đặt hàng nhà máy của Nhật Bản trong tháng 8/2024 cho thấy một sự sụt giảm đáng kể:

Dữ liệu gây thất vọng cho thấy những tín hiêu tiêu cực đối với hoạt động chi tiêu vốn trong 6-9 tháng tới. Mặc dù dữ liệu này có tính biến động, nhưng sự sụt giảm mạnh như vậy có thể gây lo ngại về sức khỏe của nền kinh tế Nhật Bản trong thời gian tới. Các nhà phân tích có thể sẽ cần phải xem xét kỹ lưỡng các yếu tố tác động đến tình hình này để đưa ra những dự báo hợp lý hơn.

Thành viên hội đồng chính sách BOJ Seiji Adachi đã phát biểu rằng các điều kiện kinh tế hiện tại đã đủ ổn định để bắt đầu quá trình bình thường hóa chính sách tiền tệ. Dưới đây là các điểm chính trong phát biểu của ông:

Cuối cùng, ông bày tỏ sự thận trọng về khả năng các công ty sẽ tiếp tục tăng lương đủ trong năm tới, đặc biệt là trong bối cảnh bất ổn toàn cầu.

Một bài viết từ trang Wall Street Journal cho rằng Chủ tịch nước Trung Quốc Tập Cận Bình đang đặt ra hai mục tiêu chính trong chính sách kinh tế:

Theo thông tin từ các quan chức và cố vấn chính phủ làm việc thường xuyên với quy trình ra quyết định, ông Tập muốn cứu trợ các địa phương nợ nần chồng chất và làm sống lại thị trường chứng khoán mà không làm mất đi định hướng của nhà nước trong việc biến Trung Quốc thành một cường quốc công nghiệp và công nghệ.

Những nhận định của Chủ tịch Fed Atlanta Raphael Bostic về nền kinh tế Mỹ:

Ông Bostic nhấn mạnh rằng ông không cam kết trước về quyết định của mình trong tương lai và nhận định rằng có khả năng sẽ có thêm một đợt cắt giảm lãi suất khác vào quý I hoặc quý II năm 2025. Ông cũng đã đưa ra những cảnh báo về việc sẽ không có cắt giảm lãi suất sớm trong năm nay trước khi các thành viên khác của Fed đồng ý với quan điểm của ông.

Cuộc họp tiếp theo của FOMC sẽ diễn ra vào ngày 6-7/11, sau đó là ngày 17-18/12.

Trợ lý Thống đốc RBA Sarah Hunter trong chuyên mục Giái đáp thắc mắc tại Hội nghị đầu tư Citi Australia & New Zealand ở Sydney cho biết:

Trợ lý Thống đốc RBA Sarah Hunter đã có bài phát biểu tại Hội nghị Đầu tư Citi Australia & New Zealand ở Sydney, cho biết ngân hàng không lo ngại về việc kỳ vọng lạm phát sẽ bị mất ổn định trong ngắn hạn.

Bà Hunter nhấn mạnh rằng:

Bà cũng cho biết: "Chúng tôi hiện không lo ngại rằng kỳ vọng lạm phát có thể trở nên mất ổn định trong ngắn hạn. Nhưng chúng tôi nghĩ rằng điều quan trọng là theo dõi sự phát triển của giá cả và hiểu cách mà kỳ vọng được hình thành, để chúng tôi có thể giám sát xem liệu có dấu hiệu nào cho thấy rủi ro này sẽ xuất hiện trong tương lai hay không."

Chỉ số giá tiêu dùng (CPI) của New Zealand cho quý III năm 2024: \

Dưới đây là một số điểm chính rút ra từ báo cáo:

Lạm phát hàng năm ở mức 2.2% lần đầu tiên kể từ tháng 3/2021 và đã nằm trong phạm vi mục tiêu 1-3% của RBNZ. Lạm phát hạ nhiệt dù vẫn ở mức cao, cho thấy chu kỳ cắt giảm lãi suất của RBNZ có khả năng sẽ tiếp tục diễn ra như kế hoạch.

Cập nhật FX: NZD/USD bị bán tháo về vùng 0.6040 trước khi hồi len 0.6052 ở thời điểm hiện tại, giảm 0.50% trong ngày.

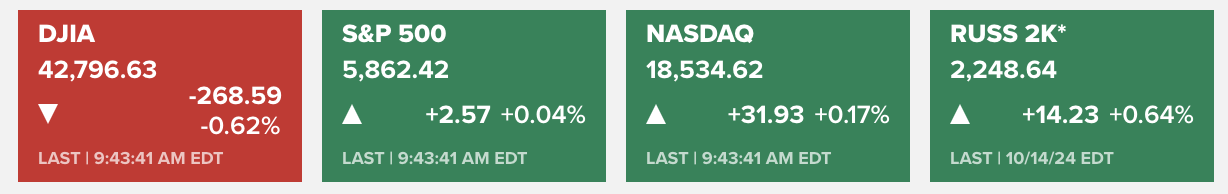

Chỉ số Dow Jones giảm hơn 300 điểm. Cổ phiếu điều chỉnh từ các mức đỉnh mọi thời đại trong bối cảnh khẩu vị rủi ro xấu đi do triển vọng kinh doanh không mấy tích cực từ nhóm công ty công nghệ lớn nhất châu Âu, cùng với lo ngại về các biện pháp hạn chế nghiêm ngặt hơn của Mỹ đối với việc bán chip, đã thúc đẩy một đợt bán tháo trên toàn ngành công nghiệp đóng vai trò then chốt trong việc thúc đẩy thị trường giá lên. Cổ phiếu của ASML niêm yết tại Mỹ đã giảm mạnh 16% sau khi tập đoàn của Hà Lan cắt giảm dự báo cho năm 2025. Cổ phiếu Nvidia cũng giảm 4.5% sau thông tin cho biết các quan chức Mỹ đang thảo luận về việc giới hạn việc bán chip AI tiên tiến của công ty và các hãng công nghệ Mỹ khác cho một số quốc gia. Cổ phiếu của UnitedHealth giảm 8.1% do triển vọng kinh doanh gây thất vọng. Kết phiên:

Trên thị trường FX, USD quét 2 chiều trong biên độ lớn và đóng cửa gần như không đổi. Những bình luận từ Chủ tịch Fed Daly đã thu hút sự chú ý khi bà nhấn mạnh khả năng tạm dừng tăng lãi suất trong năm nay, đồng thời cho biết có thể sẽ có một hoặc hai lần cắt giảm nữa trong năm. Lập trường hawkish của bà đã gây bất ngờ và đã góp phần hỗ trợ USD tăng giá trong phiên Mỹ. CAD hồi nhẹ sau chuỗi ngày giảm liên tục. Hoạt động bán tháo CAD gia tăng sau khi dữ liệu CPI thấp hơn kỳ vọng, kéo đồng tiền này chạm đáy 2 tháng. Tuy nhiên, nhờ động thái chốt lời USD/CAD, đồng Loonie nhanh chóng phục hồi và giữ mức ổn định. Thị trường hiện đang định giá 74% khả năng BoC cắt giảm lãi suất 50bps. Điều này phản ánh kỳ vọng rằng BoC sẽ phải hành động mạnh mẽ hơn để đối phó với áp lực lạm phát và sự suy yếu của CAD.

Vàng tăng trở lại nhờ lợi suất TPCP giảm, trong khi các nhà đầu tư thận trọng chờ đợi thêm dữ liệu có thể cung cấp manh mối mới về chu kỳ nới lỏng tiền tệ của Fed. Kết phiên, vàng tăng 13.6 USD lên 2,662 USD/ounce. Trên thị trường nợ lợi suấ 2 năm và 10 năm lần lượt giảm 3.5bp và 7.6bp xuống 3.95% và 4.04%. Lợi suất 10 năm giảm dần sau báo cáo yếu về hoạt động sản xuất tại tiểu bang New York. Dầu WTI giảm 3.25 USD xuống 70.60 USD/thùng. Dầu thô bị bán tháo và giảm hơn 4% sau khi Israel được cho là đã thông báo với Hoa Kỳ rằng họ không có kế hoạch tấn công các cơ sở dầu mỏ và hạt nhân của Iran, làm giảm bớt lo ngại về khả năng gián đoạn nguồn cung lớn ở Trung Đông.

S&P 500 hiện đang giảm 21 điểm, tương đương 0.3% sau khi tăng lên mức đỉnh kỷ lục vào phiên hôm qua. Điều này có lể được lý giải phần nào bởi đà giảm hơn 5% của cổ phiếu Nvidia.

Một báo cáo ngày hôm qua cho biết Hoa Kỳ đang cân nhắc việc hạn chế doanh số bán chip Nvidia ở nước ngoài khi Hoa Kỳ tìm cách thống trị trong lĩnh vực công nghệ. Báo cáo được công bố ngày hôm qua và không có nhiều sức hút vào thời điểm đó nhưng đang ảnh hưởng mạnh đến thị trường hôm nay.

Cổ phiếu lĩnh vực tài chính cũng giảm. Citi, Bank of America và Goldman Sachs ban đầu đều tăng cao hơn sau khi công bố thu nhập nhưng hiện giảm khoảng 1%.

Chuyên gia phân tích thị trường ngoại hối Carsten Fritsch của Commerzbank lưu ý rằng theo dữ liệu hải quan, lượng dầu thô nhập khẩu của Trung Quốc đã giảm xuống còn 11.1 triệu thùng/ngày vào tháng 9.

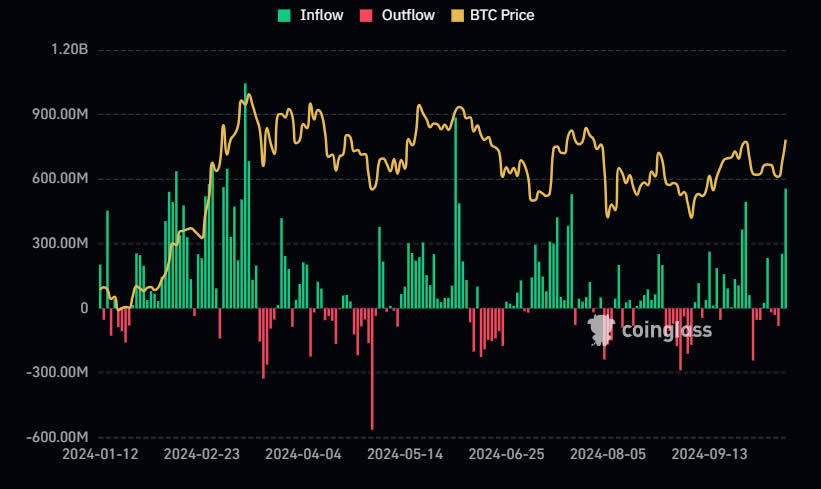

Bitcoin đã tăng hơn 2% hôm nay lên trên 67,500 USD - mức đỉnh kể từ cuối tháng 7 - cho thấy sự lạc quan ngày càng tăng về tiền điện tử và sự cải thiện về khẩu vị rủi ro (S&P 500 cũng đang giao dịch quanh mức đỉnh kỷ lục).

Lĩnh vực công nghệ ghi nhận đà tăng ấn tượng, được thúc đẩy bởi các cổ phiếu liên quan đến phần mềm như Microsoft (MSFT) tăng 0.42%. Trong khi đó, ngành năng lượng đang phải đối mặt với những thách thức, với sự sụt giảm đáng kể của các công ty chủ chốt như Exxon Mobil (XOM) giảm 2.30%.

Ngành công nghệ:

Ngành năng lượng:

Ngành chăm sóc sức khỏe và tiêu dùng

Tâm lý chung của thị trường có vẻ lạc quan nhưng vẫn thận trọng, với lĩnh vực công nghệ cho thấy sự ổn định trong bối cảnh thị trường chung còn nhiều biến động. Đà sụt giảm của cổ phiếu năng lượng phản ánh sự biến động gần đây trên thị trường dầu mỏ, tác động đến quyết định của nhà đầu tư.

GBP/USD phục hồi lên mức 1.3100 vào thứ Ba khi báo cáo mạnh mẽ về thị trường lao động tại Anh khiến khả năng BoE cắt giảm lãi suất tại cuộc họp tiếp theo vào tháng 11 giảm bớt.

Tỷ lệ thất nghiệp tại Anh đã giảm xuống còn 4.0% trong ba tháng tính đến tháng 8 và giảm mạnh hơn kỳ vọng. Dữ liệu thị trường lao động cũng cho thấy tín hiệu tích cực khi tạo ra thêm 373K việc làm, tăng từ mức 265K trước đó, đồng thời thu nhập trung bình tăng.

Chỉ số Dow Jone giảm 182 điểm, tương đương 0.4%, chỉ số S&P 500 tăng 0.1% và Nasdaq tăng 0.3%.

Cổ phiếu UnitedHealth đã bốc hơi 9% sau khi công ty cắt giảm triển vọng về lợi nhuận cho cả năm. Johnson & Johnson cũng giảm nhẹ sau khi công bố số liệu mới nhất. Cổ phiếu của Bank of America tăng 2% nhờ kết quả tốt hơn mong đợi.

Cho đến nay, khoảng 40 công ty S&P 500 đã báo cáo kết quả kinh doanh quý 3. Trong số đó, 80% đã vượt kỳ vọng của các nhà phân tích, theo FactSet.

Chỉ số Dow Jones đã trượt khỏi mức đỉnh mọi thời đại sau khi tăng hơn 200 điểm để vượt mức 43,000 lần đầu tiên.

Giá vàng hiện đang phục hồi lên trên 2651 USD/oz sau khi suy yếu xuống 2645 USD/oz do căng thẳng ở Trung Đông dịu đi. The Wall Street Journal viết rằng Thủ tướng Israel Benjamin Netanyahu được cho là đã nói với Tổng thống Hoa Kỳ Joe Biden rằng ông sẽ chỉ tấn công các mục tiêu quân sự ở Iran, thay vì nhắm vào các mỏ dầu.

Dầu sụt giảm mạnh sau khi báo cáo về việc Israel có thể không nhắm mục tiêu vào các mỏ dầu của Iran đã làm giảm bớt lo ngại về sự gián đoạn nguồn cung.

Giá dầu WTI hiện đang giảm giao dịch quanh mức 70.23 USD/thùng. Giá dầu Brent hiện đnag giảm xuống 73.75 USD/thùng.

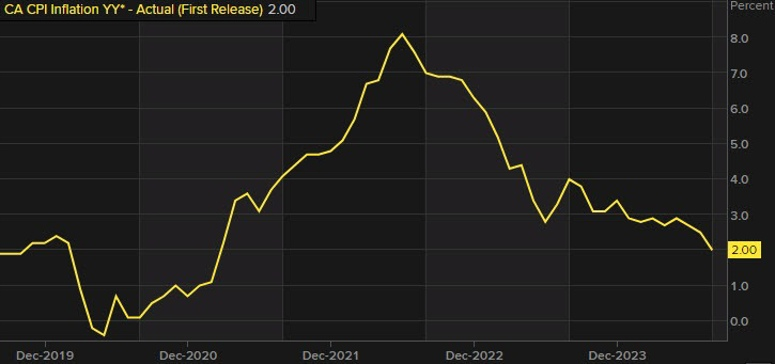

Lạm phát bất ngờ giảm xuống chỉ còn 1.6% y/y đã làm dấy lên đồn đoán Ngân hàng trung ương Canada sẽ hạ lãi suất 50 điểm cơ bản vào cuối tháng này.

USD/CAD tăng khoảng 15 pip sau báo cáo và đang trên đà tăng trong ngày thứ mười liên tiếp.

Sau báo cáo lạm phát yếu hơn dự kiến, kỳ vọng của thị trường về khả năng BoC cắt giảm lãi suất 0.5% đã tăng lên 67%, từ mức 48% trước khi có dữ liệu.

Phần lớn đà giảm ctrong dữ liệu CPI là do giá xăng, mà các ngân hàng trung ương có xu hướng bỏ qua. Giá dầu thô WTI được giao dịch ở mức 95 USD/thùng vào tháng 9 năm 2023 và quanh 65-73 USD/thùng vào tháng 9 năm nay.

Nhìn chung, khả năng cao BoC sẽ cắt giảm lãi suất 50 điểm cơ bản trong tháng này.

Chỉ số DXY đã chạm mức 103.08 sau khi chỉ số sản xuất Empire State của Fed New York trong tháng 9 đạt -11.9, giảm mạnh so với dự kiến là +3.85, cũng như trước đó là + 11.5.

USD/CAD đã tăng trong phiên thứ 10 liên tiếp, hiên cặp tiền này đang leo dốc lên trên 1.3837 sau khi dữ liệu CPI tháng 9 tại Canada cho thấy lạm phát hạ nhiệt. Điều này đã củng cố kỳ vọng rằng BoC sẽ cắt giảm lãi suất 50 điểm cơ bản vào cuộc họp ngày 23 tháng 10.

Chi tiết:

Dự báo trong sáu tháng tới:

Điều này đã củng cố lập luận Ngân hàng trung ương Canada sẽ cắt giảm lãi suất 50 điểm cơ bản vào ngày 23 tháng 10. USD/CAD đang ở mức đỉnh trong ngày và đang trên đà tăng trong phiên thứ 10 liên tiếp.

Tin tức:

Thị trường:

Sự kiện chính trong phiên giao dịch châu Âu hôm nay là công bố báo cáo thị trường lao động của Anh. Dữ liệu khả quan hơn dự kiến và sau một số biến động nhẹ, đã dẫn đến đà tăng giá của đồng GBP.

Chúng ta cũng đã có dữ liệu từ ZEW của Đức, với kết quả gây thất vọng, nhưng chỉ số kỳ vọng đã được cải thiện. Tuy nhiên, điều đó không giúp ích gì cho đồng Euro vì nó tiếp tục giao dịch thận trọng trước thềm quyết định của ECB vào thứ Năm.

Biến động đáng chú ý nhất trên thị trường là giá dầu thô, khi giá tiếp tục giảm sau thông tin Israel hạn chế các cuộc tấn công trả đũa vào các mục tiêu quân sự vào cuối ngày hôm qua.

Trên thị trường ngoại hối, chúng ta tiếp tục chứng kiến các biến động trong biên độ hẹp, mặc dù đà tăng của đồng USD dường như đã suy yếu vì thị trường có thể cần thêm thông tin để định giá một lộ trình "hawkish" hơn cho lãi suất so với dự báo hiện tại của Fed.

Trên thị trường chứng khoán, S&P 500 và Nasdaq đang củng cố quanh mức đỉnh của hôm qua. Hiện tại chưa có động lực giảm giá nào, vì vậy xu hướng tăng hiện tại có thể sẽ tiếp tục.

Sự kiện chính trong phiên giao dịch của Mỹ sẽ là công bố CPI của Canada. Thị trường đang định giá xác suất 48% BoC sẽ cắt giảm lãi suất 50 điểm cơ bản tại cuộc họp sắp tới. Dữ liệu yếu kém có thể sẽ củng cố khả năng cắt giảm 50 điểm cơ bản, trong khi số liệu cao hơn dự kiến có thể kích hoạt một đợt phục hồi của CAD.

Theo phân tích viên ngoại hối Antje Praefcke của Commerzbank:

11 ETF giao ngay tại Mỹ đã được mua ròng ở mức 555.9 triệu USD vào ngày 14 tháng 10, mức cao nhất trong ngày kể từ đầu tháng 6, theo dữ liệu từ Farside Investors. Điều này diễn ra khi Bitcoin (BTC) đạt mức đỉnh trong hai tuần là 66,500 USD vào cuối phiên.

Quỹ Fidelity Wise Bitcoin Origin (FBTC) dẫn đầu khi được mua ròng 239.3 triệu USD - mức cao nhất kể từ ngày 4 tháng 6, xếp sau là Bitwise Bitcoin ETF (BITB) với 100 triệu USD.

Dòng vốn của các quỹ ETF Bitcoin với dòng vốn vào (màu xanh), dòng vốn ra (màu đỏ)

Cuyên viên phân tích ETF cấp cao của Bloomberg, Eric Balchunas, đã so sánh ETF Bitcoin với các sản phẩm dựa trên vàng. Ông cũng lưu ý rằng kể từ khi ra mắt các quỹ BTC vào tháng 1, tài sản này đã đạt mức cao nhất mọi thời đại 5 lần.

Cơ quan Thống kê Canada sẽ công bố dữ liệu CPI cho tháng 9 vào 19h30 tối nay theo giờ Việt Nam. Thị trường dự báo CPI sẽ tăng 1.8% so với cùng kỳ năm ngoái (YoY)

Những số liệu lạm phát này đang được theo dõi chặt chẽ do tác động tiềm ẩn của chúng đối với đồng CAD, đặc biệt là trong chu kỳ nới lỏng hiện tại của BoC. Cần nhớ lại rằng BoC đã giảm lãi suất điều hành 25 điểm cơ bản tại các cuộc họp vào tháng 6, tháng 7 và tháng 9 trong năm nay, đưa mặt bằng lãi suất xuống 4.25%.

Sau khi BoC cắt giảm lãi suất vào ngày 4 tháng 9, Thống đốc Tiff Macklem tuyên bố rằng việc giảm 25 điểm cơ bản là phù hợp, ngay cả khi các quan chức BoC đã thảo luận về các kịch bản khác nhau, bao gồm cả việc giảm tốc độ cắt giảm lãi suất.

Trên thị trường ngoại hối, đồng CAD đã mất giá trong 9 ngày liên tiếp, đưa USD/CAD chạm mức 1.3800 lần đầu tiên kể từ đầu tháng 8.

Trước thềm công bố dữ liệu, các nhà phân tích tại TD Securities lưu ý: “Chúng tôi dự đoán mức tăng của CPI sẽ giảm xuống 1.9% do yếu tố xăng dầu, trong khi hàng hóa cơ bản và yếu tố du lịch tiếp tục dai dẳng. Dự báo của chúng tôi cho thấy CPI quý 3 thấp hơn dự báo của BoC từ tháng 7."

Theo Francesco Pesole, chuyên viên phân tích ngoại hối của ING, NZD sẽ phải đối mặt với thử thách từ dữ liệu CPI ngày mai