Cập nhật phiên Mỹ: Các chỉ số chính tiếp tục biến động trái chiều

Các chỉ số chính hầu hết tăng, riêng có Russell 2000 giảm:

- Chỉ số Dow tăng nhẹ 0.04% lên mức 39515

- Chỉ số Nasdaq tăng 0.87% lên mức 16884

- Chỉ số S&P 500 tăng 0.48% lên mức 5369

- Chỉ số Russell 2000 giảm 0.4% xuống mức 2072

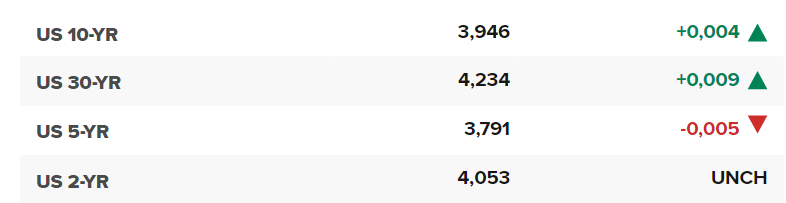

Lợi suất TPCP Mỹ biến động trái chiều:

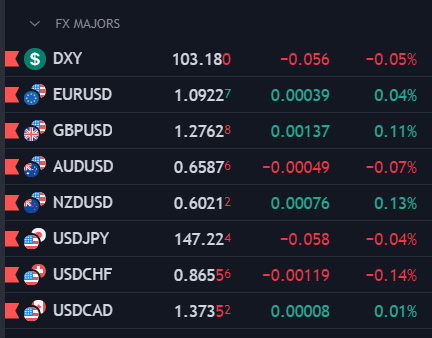

Chỉ số DXY dao động ở mức 103.160.

Giá vàng tăng 1% lên mức 2,455 USD/oz.

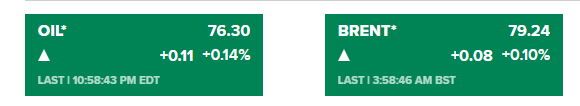

Giá dầu WTI tăng 1.57% lên mức 78.43 USD/thùng.

Bitcoin giao dịch ở mức 60,200 USD.

Bản tin FX Châu Á-Thái Bình Dương: USD/JPY tăng trở lại trên mức 147.00, Bitcoin giảm

USD/JPY đang tăng lên trên mức 147.10. Cựu thành viên hội đồng chính sách tiền tệ của BoJ Sakurai nói rằng ông nghĩ BoJ sẽ không thể tăng lãi suất thêm lần nữa trong năm nay do thị trường biến động và khả năng phục hồi kinh tế nhanh chóng là rất thấp. Sakurai dự kiến BoJ sẽ tăng lãi suất vào khoảng tháng 3/2025

Bộ trưởng Quốc phòng Mỹ Lloyd Austin đã ra lệnh triển khai một tàu ngầm tên lửa dẫn đường đến Trung Đông, cùng với việc đẩy nhanh tốc độ triển khai nhóm tàu sân bay Abraham Lincoln. Đây là động thái ứng phó với mối đe dọa về một cuộc tấn công sắp xảy ra của Iran/Hezbollah/Hamas vào Israel. Giá dầu tăng nhẹ trong phiên giao dịch.

NZD/USD đã trở lại mức trên 0.6010.

Hôm nay là ngày nghỉ lễ của thị trường Nhật Bản.

Bitcoin mất giá:

Quyết định chính sách trong cuộc họp tháng 8 của RBNZ có gì đáng chú ý?

ING dự đoán kết quả cuộc họp RBNZ vào thứ Tư ngày 14 tháng 8:

- Đây sẽ là một quyết định rất sít sao và các quan chức sẽ chia thành 2 phe: cắt giảm 25 bps và giữ nguyên lãi suất

- Tuy nhiên, chúng tôi có xu hướng nghĩ rằng RBNZ vẫn có thể thích chờ Fed hành động trước trong bối cảnh lo ngại về lạm phát không thể giao dịch kéo dài và có thể sẽ cắt giảm 50 bps vào tháng 10.

- Một số nhà phân tích dự đoán RBNZ bắt đầu cắt giảm ngay bây giờ, trước khi Fed thực hiện đợt cắt giảm đầu tiên được mong đợi rộng rãi vào tháng 9. Tuy nhiên, RBNZ có thể khá thận trọng khi ra tín hiệu sẽ cắt giảm thêm nữa. Dự báo lãi suất mới có thể báo hiệu sẽ có từ một đến hai đợt cắt giảm nữa vào cuối năm.

Tỷ giá tham chiếu USD/CNY hôm nay: 7.1458

- Dự kiến: 7.1777

- Giá đóng cửa trước đó: 7.1688

- PBOC bơm 74 tỷ nhân dân tệ thông qua reverse repo 7 ngày, đặt lãi suất ở mức không đổi 1.7%

- 1 tỷ nhân dân tệ reverse repo sẽ đáo hạn vào ngày hôm nay.

- Một khoản bơm ròng tương đương 73 tỷ nhân dân tệ được thông qua trong hoạt động thị trường mở trong ngày

Thành viên Hội đồng Thống đốc Fed Bowman: Lạm phát vẫn cao hơn mục tiêu 2%

Thành viên Hội đồng Thống đốc Fed Bowman cho biết:

- Tôi không tin rằng lạm phát sẽ giảm theo cùng một cách như trong nửa cuối năm ngoái.

- Lạm phát vẫn cao hơn một cách khó chịu so với mục tiêu 2%

- Thị trường lao động có dấu hiệu hạ nhiệt, nhưng vẫn còn bất ổn

- Rủi ro tăng đối với lạm phát vẫn tồn tại, bao gồm cả nhà ở và các yếu tố địa chính trị

- Kêu gọi kiên nhẫn trong các quyết định về chính sách tiền tệ

- Cần thiết phải thay đổi nhanh chóng các quy định trong lĩnh vực ngân hàng

- Ủng hộ khuôn khổ M&A thận trọng trong lĩnh vực ngân hàng

Good morning from Dubaotiente. Tổng hợp thị trường ngày 09.08: Chứng khoán Mỹ đồng loạt tăng điểm, USD giảm nhẹ khi các nhà đầu tư chờ đợi loạt kinh tế quan trọng trong tuần bắt đầu ngày 12/8

Thị trường chứng khoán Mỹ đồng loạt tăng điểm vào thứ Sáu - một ngày không có nhiều thông tin. Dow Jones kết thúc tuần với mức giảm 0.6%, trong khi S&P 500 giảm 0.04% và Nasdaq Composite giảm 0.18%. Tuần này, các nhà đầu tư hy vọng sẽ hiểu rõ hơn về tình hình kinh tế sau khi nỗi lo gần đây về sự suy thoái của thị trường việc làm đã khiến các nhà giao dịch hoảng sợ và làm rung chuyển thị trường. Vào thứ Ba, thị trường sẽ theo dõi báo cáo chỉ số PPI Mỹ tháng 7, tiếp theo là chỉ số CPI vào thứ Tư, để xác nhận thêm rằng tiến trình giảm phát vẫn tiếp tục ổn định. Doanh số bán lẻ tháng 7 cũng sẽ được công bố vào thứ Năm.

- Dow Jones: +0.13%

- S&P 500: +0.47%

- Nasdaq: +0.51%

Trên thị trường FX, USD suy yếu nhẹ. DXY giảm 0.08% xuống 103.15. JPY mạnh nhất và AUD yếu nhất trong nhóm tiền tệ chính. USDJPY giảm 0.4%, đóng cửa ở 146.45. USDCAD gần như đi ngang sau khi dữ liệu việc làm của Canada được công bố. Tỷ lệ thất nghiệp không thay đổi so với tháng trước. Số thay đổi việc làm là -2.8 nghìn so với kỳ vọng +22.5 nghìn, nhưng tình hình không đến nỗi tệ khi có mức tăng 61.6 nghìn số việc làm toàn thời gian. Số việc làm bán thời gian giảm 64.4 nghìn. Cặp tiền đóng cửa ở 1.3726.

- DXY: -0.08%

- EURUSD -0.03%

- GBPUSD +0.07%

- AUDUSD -0.35%

- NZDUSD -0.24%

- USDJPY -0.40%

- USDCHF -0.18%

- USDCAD -0.05%

Vàng tăng 4.30 USD hoặc 0.17% lên mức 2,430.75 USD. Trong tuần, vàng giảm 0.46%. Bạc giảm 9 cents hoặc 0.33% xuống mức 27.44 USD. Bitcoin đang giao dịch ở mức 60,757 USD. Lợi suất TPCP Mỹ đồng loạt giảm. Lợi suất trái phiếu kỳ hạn 10 năm giảm 5.3 bps xuống 3.943%. Trong tuần, lợi suất TPCP kỳ hạn 10 năm tăng 15 bps. Dầu thô WTI tăng 0.81 USD lên 77 USD/ thùng. Dầu thô WTI đã tăng hơn 4% trong tuần này khi nỗi lo suy thoái kinh tế lắng xuống và nguy cơ xảy ra một cuộc chiến tranh lớn hơn ở Trung Đông có thể làm gián đoạn sản xuất và vận tải đang đe dọa thị trường.

Cập nhật phiên Mỹ: Cổ phiếu giao dịch trái chiều vào một ngày không có nhiều thông tin

- Chỉ số Dow tăng 0.03% lên mức 39473

- Chỉ số Nasdaq tăng 0.22% lên mức 16696

- Chỉ số S&P 500 tăng 0.27% lên mức 5333

- Chỉ số Russell 2000 giảm 0.23% xuống 2079

Lợi suất TPCP Mỹ giảm:

Việc làm ở Canada tiếp tục giảm trong tháng 7, khiến USD/CAD giảm mạnh xuống mức 1.3726

DXY giao dịch quanh mức 103.100.

Giá vàng tăng 0.06% lên mức 2,428 USD/oz.

Bitcoin đi ngang trong phiên ở quanh mức 60,400 USD.

USD chịu một số áp lực bán khi lợi suất giảm

USD đang chịu áp lực bán nhẹ trên diện rộng vào cuối tuần.

Đầu tuần, USD được coi là "tài sản trú ẩn an toàn". Tuy nhiên, khi thị trường ổn định lại, nhu cầu mua USD giảm dần.

Hai phiên đấu thầu trái phiếu kho bạc vào thứ Tư và thứ Năm không đạt được kết quả như mong đợi, nhưng điều này diễn ra sau khi lợi suất đã giảm mạnh, cho thấy thị trường đã chấp nhận mức lợi suất thấp hơn.

Hôm nay, lợi suất trái phiếu Mỹ kỳ hạn 10 năm đã giảm 6% và điều đó đang gây thêm áp lực lên USD khi EUR và GBP đều tăng giá.

Quan chức Fed Collins: Dự kiến sẽ cắt giảm lãi suất "dần dần" khi lạm phát giảm bớt

Chủ tịch Fed Boston Susan Collins cho biết nếu xu hướng dữ liệu kinh tế hiện tại tiếp tục như mong đợi, thì có thể sớm bắt đầu điều chỉnh chính sách tiền tệ bằng cách "nới lỏng chính sách".

Bà tiếp tục nhấn mạnh rằng lạm phát sẽ cần phải giảm hướng tới mục tiêu 2%, đồng thời thị trường lao động cần phải duy trì lành mạnh.

Collins dự đoán lãi suất sẽ thấp hơn trong những năm tới, tuy nhiên bà không cung cấp thông tin chi tiết cụ thể về thời điểm và tốc độ cắt giảm lãi suất.

Bà nhấn mạnh tầm quan trọng của dữ liệu sắp tới trước cuộc họp của Fed vào tháng 9, tuyên bố rằng "Chúng tôi sẽ có thêm dữ liệu trước cuộc họp vào tháng 9".

Trong đánh giá của mình, Collins vẫn tự tin vào tốc độ tăng trưởng hiện tại của nền kinh tế, điều mà bà tin rằng sẽ giúp duy trì một thị trường lao động mạnh mẽ.

Cổ phiếu Mỹ giao dịch trái chiều vào đầu phiên

Các chỉ số chứng khoán chính của Mỹ đang giao dịch trái chiều. NASDAQ và S&P ít thay đổi. Chỉ số Dow giảm.

Sau ít mở cửa và cho thấy:

- Chỉ số Dow -0.32% xuống mức 39320.80.

- Chỉ số S&P -0.05% xuống mức 5316.41.

- NASDAQ không đổi ở mức 16660

- Chỉ số Russell 2000 cũng không thay đổi nhiều, tăng 0.04% lên mức 2085.15

Trong tuần giao dịch, chỉ số S&P và NASDAQ đang trên đà giảm tuần thứ tư liên tiếp:

- Chỉ số Dow giảm 1.17%

- Chỉ số S&P giảm 0.67%

- Chỉ số NASDAQ giảm 0.83%

Lợi suất TPCP Mỹ đang giảm:

- Lợi suất trái phiếu kỳ hạn 2 năm: 4.034%, -1.0 điểm cơ bản

- Lợi suất trái phiếu kỳ hạn 5 năm: 3.778%, -5.4 điểm cơ bản

- Lợi suất trái phiếu kỳ hạn 10 năm: 3.934%, -6.3 điểm cơ bản

- Lợi suất trái phiếu kỳ hạn 30 năm: 4.220%, -6.5 điểm cơ bản

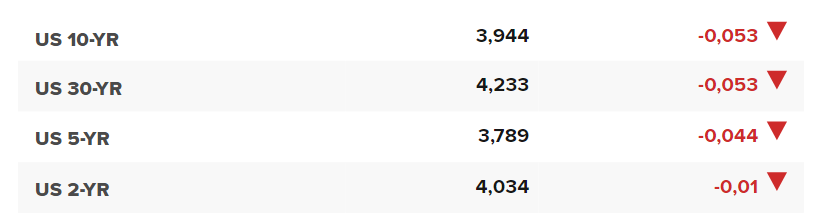

Dự báo tình hình bão ở khu vực Đại Tây Dương

Tin tốt là có một nhiễu động từng được theo dõi với khả năng phát triển thành bão tương tự như bão Beryl, nhưng may mắn là nó đã tan biến trong tuần này, không còn là mối đe dọa.

NHC cho biết một áp thấp nhiệt đới có thể hình thành vào đầu tuần tới và khả năng xảy ra trong 7 ngày tới là 60%.

Mùa bão đạt đỉnh vào giữa tháng 9 và tuần này NOAA dự báo nhiệt độ đại dương ấm sẽ thúc đẩy một mùa bão mạnh mẽ với 17-24 cơn bão được đặt tên và 4-7 cơn bão lớn.

BofA: Những dự đoán về báo cáo lạm phát tháng 7 của Mỹ vào tuần tới

BofA dự đoán rằng lạm phát ở Mỹ trong tháng 7 sẽ tăng nhẹ sau khi đã giảm bất ngờ trong tháng 6. Điều này có thể ảnh hưởng đến quyết định của Fed về việc cắt giảm lãi suất vào tháng 9.

Điểm chính:

Dự báo CPI toàn phần:

- CPI toàn phần tăng 0.3% m/m, với mức tăng không làm tròn là 0.25%.

- Chỉ số này sẽ tăng 3.0% y/y.

- Chỉ số NSA: Chỉ số NSA dự kiến sẽ đạt 314.993.

Các yếu tố góp phần:

- Lạm phát dịch vụ lõi.

- Giá năng lượng.

Dự báo CPI lõi:

- CPI lõi sẽ tăng 0.2% m/m, với mức tăng không làm tròn là 0.22%.

Ý nghĩa đối với Fed:

Mức tăng CPI lõi dự kiến sẽ đáp ứng kỳ vọng của Fed về việc bắt đầu cắt giảm lãi suất vào tháng 9, phản ánh rằng lạm phát tiếp tục được kiểm soát.

Kết luận: BofA dự kiến báo cáo CPI của tháng 7 sẽ cho thấy mức tăng khiêm tốn ở cả lạm phát toàn phần và lạm phát cơ bản. Những dự báo này phù hợp với kỳ vọng của Fed về việc bắt đầu cắt giảm lãi suất trong tháng 9.

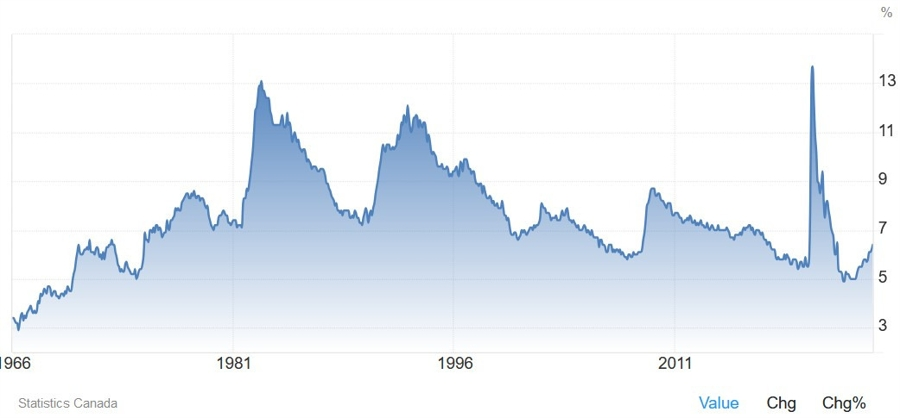

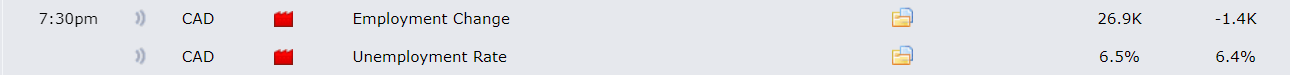

USD/CAD giảm mạnh sau dữ liệu thay đổi sau báo cáo việc làm của Canada

Cơ quan Thống kê Canada báo cáo rằng quốc gia này đã giảm 2,800 việc làm vào tháng 7, trong khi tỷ lệ thất nghiệp không đổi ở mức 6.4%. Các nhà kinh tế trong một cuộc khảo sát của Bloomberg đã kỳ vọng nền kinh tế sẽ tăng thêm 25,000 việc làm và tỷ lệ thất nghiệp sẽ tăng lên 6.5%. Tăng trưởng tiền lương cho nhân viên chính thức đã giảm xuống còn 5.2% từ mức 5.6% của tháng trước.

USDCAD giảm mạnh sau tin, hiện đang ở mức 1.3736.

Việc làm ở Canada tiếp tục giảm trong tháng 7

- Trong tháng 7, Canada đã giảm -2.8 nghìn việc làm

- Tỷ lệ thất nghiệp 6.4%

- Tỷ lệ việc làm tháng trước 6.4%

- Việc làm toàn thời gian +62.0 nghìn

- Việc làm bán thời gian -64.4 nghìn

- Tỷ lệ tham gia lực lượng lao động 65.0%

- Tiền lương trung bình theo giờ so với cùng kỳ năm trước +5.2%

Tuy tỷ lệ thất nghiệp không giảm, chỉ số này vẫn sẽ tăng đáng kể nếu không có sự sụt giảm về tỷ lệ tham gia.

Giá vàng liệu có thể vượt ngưỡng $2,475 sau ba lần thử sức?

Vàng hiện đã tăng lên mức cao nhất trong phiên là $2,430, chứng kiến một loạt các đáy cao dần trong tháng qua. Tuy nhiên, biểu đồ hàng ngày đang cho thấy mô hình hai đỉnh gần mức $2,475

Một vài yếu tố hỗ trợ cho đà tăng của giá vàng

-

Giá vàng có thể sẽ tích lũy quanh vùng $2,360 - $2.475 thay vì tạo ra mô hình hai đỉnh

-

Các vị thế đầu cơ đã bị thanh lý.

Vàng đã có một thời gian khó khăn vào cuối tuần trước và vào thứ Hai khi thị trường toàn cầu trở nên hoảng loạn. Vàng thường hoạt động tốt khi mọi thứ dần trở nên tồi tệ nhưng không phải khi nó thực sự tồi tệ. Đó là chính sách là trường hợp của ngày thứ Hai khi Nikkei giảm 12%, cổ phiếu công nghệ Mỹ bị bán tháo và chỉ số VIX đạt mốc 60.

Điều đó đã kích hoạt một đợt bán tháo từ các nhà đầu cơ, vốn đang ở mức cao ngất ngưởng trong báo cáo CFTC hàng tuần.

Vị thế nắm giữ vàng của nhóm đầu cơ

Điều duy nhất khiến nên thận trọng là tình hình tại Trung Đông. Thị trường vẫn cho rằng sẽ có khả năng xảy ra chiến tranh giữa Iran và Israel hoặc một số cuộc xung đột lớn hơn, nhưng điều đó có vẻ ít xảy ra. Luôn khó để định giá phần bù rủi ro địa chính trị, nhưng nhiều khả năng phần bù vẫn sẽ tăng.

Cuối cùng, với việc Hoa Kỳ đang hướng tới chu kỳ cắt giảm lãi suất và nền kinh tế đang chậm lại, nhu cầu vàng có vẻ như vẫn sẽ bền vững trong thời gian tới

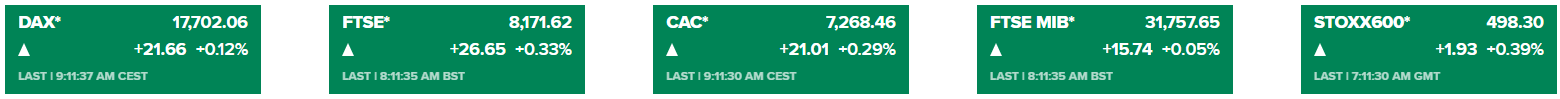

Cập nhật thị trường phiên Châu Âu: Khẩu vị rủi ro vẫn tích cực

Tin tức chính:

- Những sự kiện kinh tế quan trọng cần chú ý trong tuần tới

- PBoC: Sẽ điều tiết tăng trưởng tín dụng một cách hợp lý

- Chỉ còn BoJ được kỳ vọng tiếp tục thắt chặt chính sách vào nửa cuối năm

- Istat: CPI tháng 7 tại Ý phù hợp với dự báo

- CPI chính thức của Đức không đổi so với dự báo

Thị trường:

- CHF dẫn đầu đà tăng, AUD suy yếu nhất trong ngày

- Chứng khoán châu Âu tăng điểm; HĐTL S&P 500 tăng 0.20%

- Lợi suất trái phiếu kho bạc Hoa Kỳ kỳ hạn 10 năm giảm xuống 3.951%

- Vàng tăng 0.20% lên $2,432 USD

- Dầu thô WTI tăng 0.30% lên $76.42

- Bitcoin tăng 2.01% lên $60,726

Phiên châu Âu hôm nay một lần nữa diễn ra trầm lắng khi không có dữ liệu kinh tế mới hay tin tức đáng chú ý nào. Khẩu vị rủi ro vẫn tích cực sau số liệu đơn xin trợ cấp thất nghiệp của Hoa Kỳ vào ngày hôm qua và hầu như không có bất cứ điều gì có thể thay đổi trạng thái này trừ khi thị trường nhận được một số tin tức đáng sợ từ Trung Đông.

Trên thị trường, các tài sản rủi ro đang có hiệu suất khá tốt với chứng khoán và bitcoin tăng điểm trong ngày. Các cặp tiền tệ chính hầu như đi ngang và trái phiếu kho bạc Hoa Kỳ tăng. Dầu thô có động thái đáng chú ý, có thể đến từ việc căng thẳng ở Trung Đông vẫn còn hiện hữu.

Trong phiên Mỹ, báo cáo thị trường lao động của Canada sẽ được công bố, trong đó dữ liệu Thay đổi việc làm được dự báo ở mức 22,500 (Trước đó: -1,400), trong khi tỷ lệ thất nghiệp được dự báo tăng lên 6.5% so với 6.4% trước đó.

Người tiêu dùng tại Canada đang dần thắt chặt chi tiêu

- Điểm nổi bật trên lịch kinh tế Bắc Mỹ hôm nay là báo cáo việc làm tháng 7 của Canada, nhưng nó được đưa ra trong bối cảnh có dấu hiệu cho thấy mức độ chi tiêu tiêu dùng đang chậm lại.

RBC, ngân hàng lớn nhất Canada đã công bố công cụ theo dõi chi tiêu và tiêu dùng mới nhất của mình dựa trên dữ liệu thẻ tín dụng và dữ liệu này chứng kiến mức giảm 0.6% trong tháng 7. "Người tiêu dùng Canada đang thắt chặt chi tiêu trong mùa hè này sau nhiều năm thực hiện hành vi chi tiêu trả thù sau đại dịch", RBC cho hay và cũng lưu ý rằng doanh số bán hàng đã giảm trong 6/7 tháng qua.

Báo cáo lưu ý rằng chi tiêu cho thực phẩm và đồ uống đặc biệt bị ảnh hưởng nặng nề vào tháng 7, giảm 0.88%. Chi tiêu liên quan đến nhà ở cũng giảm 3.3% do lãi suất cao.

Những con số này cho thấy dấu hiệu căng thẳng khi nhiều người vẫn đnag chờ đợi tác động của việc BoC cắt giảm lãi suất lên chi phí lãi suất thế chấp. Những người dân gia hạn thế chấp lãi suất cố định vào năm 2024 vẫn phải đối mặt với lãi suất cao hơn đáng kể, điều này sẽ cắt giảm sức mua rộng rãi hơn. Tuy nhiên, khi BoC tiếp tục chu kỳ hạ lãi suất, những người nắm giữ thế chấp sẽ cảm thấy nhẹ nhõm phần nào và ít nhất là sức mua được khôi phục một phần. Chúng tôi dự báo tiêu dùng sẽ vẫn yếu (so với mức tăng trưởng dân số vẫn còn mạnh) trong nửa cuối năm trước khi tăng trở lại vào năm 2025 khi BoC tiếp tục nới lỏng chính sách tiền tệ.

PBoC: Sẽ điều tiết tăng trưởng tín dụng một cách hợp lý

PBoC đã phát hành báo cáo chính sách tiền tệ trong quý 2:

- Chính sách tiền tệ thận trọng nên linh hoạt, vừa phải, chính xác và hiệu quả.

- Sẽ điều tiết tăng trưởng tín dụng một cách hợp lý.

- Sẽ hỗ trợ cắt giảm chi phí tài chính của doanh nghiệp và chi phí tín dụng của hộ gia đình.

- Sẽ thúc đẩy chi phí tài chính xã hội giảm dần một cách bền vững

- Sẽ duy trì sự ổn định của tỷ giá hối đoái ở mức cân bằng và hợp lý.

- Sẽ thực hiện các biện pháp để ngăn chặn và giải quyết rủi ro trong các lĩnh vực chính như bất động sản, nợ chính quyền địa phương, các tổ chức tài chính vừa và nhỏ.

- Sẽ giữ thanh khoản ở mức hợp lý.

- Đề phòng rủi ro tỷ giá hối đoái vượt quá mức cho phép.

Những sự kiện kinh tế quan trọng cần chú ý trong tuần tới

Thị trường vẫn đang tập trung vào những dữ liệu để tìm kiếm sự bình tĩnh sau đợt bán tháo vào thứ Sáu tuần trước và đầu tuần này.

Đã có thời điểm, những lời kêu gọi Fed cắt giảm lãi suất khẩn cấp xuất hiện bởi đối với nhiều người, báo cáo việc làm của Hoa Kỳ vào thứ Sáu là đủ để báo hiệu sự u ám trong nền kinh tế.

Nhưng sau những ngày sau đó, thị trường đã trở nên bình tĩnh hơn. Tuy nhiên, điều đó không có nghĩa là nhưngx biến động đã kết thúc. Sẽ có rất nhiều dữ liệu kinh tế quan trọng được công bố vào tuần tới. Và điều đó có thể làm phức tạp thêm mọi thứ hoặc có thể góp phần vào đà phục hồi trong vài phiên gần đây.

Dưới đây là những sự kiện quan trọng trong lịch kinh tế tuần tới:

Thứ Hai, ngày 12 tháng 8

-

Thị trường Nhật Bản nghỉ lễ

Thứ Ba, ngày 13 tháng 8

- Dữ liệu tiền lương quý 2 của Úc

- Báo cáo thị trường lao động tháng 7 của Vương quốc Anh

- Số liệu PPI tháng 7 của Hoa Kỳ

Thứ Tư, ngày 14 tháng 8

- Quyết định chính sách tiền tệ của RBNZ

- Số liệu CPI tháng 7 của Vương quốc Anh

- Số liệu CPI tháng 7 của Hoa Kỳ

Thứ Năm, ngày 15 tháng 8

- Báo cáo thị trường lao động tháng 7 của Úc

- Doanh số bán lẻ, sản xuất công nghiệp tháng 7 của Trung Quốc

- Dữ liệu GDP của Vương quốc Anh tháng 6

- Dữ liệu doanh số bán lẻ tháng 7 của Hoa Kỳ

- Số đơn xin trợ cấp thất nghiệp lần đầu hàng tuần của Hoa Kỳ

- Chỉ số sản xuất từ Fed New York tháng 8

Thứ Sáu, ngày 16 tháng 8

- Dữ liệu doanh số bán lẻ tháng 7 của Vương quốc Anh

- Tâm lý người tiêu dùng sơ bộ của Đại học Michigan tháng 8 của Hoa Kỳ

Lưu ý:

-

() Dữ liệu có thể tác động đến đồng bảng Anh

() Dữ liệu có thể tác động đến đồng đô la Mỹ

() Dữ liệu có tác động cao và có thể gây ra biến động thị trường lớn

Dữ liệu việc làm Canada tối nay có gì đáng chú ý?

Khảo sát Lực lượng Lao động Canada tháng 7 sẽ được công bố vào 19h30 tối nay. Thị trường dự báo rằng báo cáo sẽ đưa ra kết quả trái chiều, điều này có thể hỗ trợ thêm cho chu kỳ nới lỏng đang diễn ra BoC.

Tỷ lệ Thất nghiệp của Canada được dự báo sẽ tăng nhẹ lên 6.5% trong tháng 7 (Trước đó: 6.4%). Trong khi đó, dữ liệu thay đổi việc làm được dự báo sẽ tăng 27,000, tăng mạnh so với mức giảm 1,400 của tháng 6. Một dữ liệu khác đáng chú ý là tăng trưởng tiền lương trung bình theo giờ được dự báo tiếp tục tăng 5.2% so với mức tăng 4.8% của tháng 6.

Theo các nhà phân tích tại TD Securities: “Chúng tôi dự báo dữ liệu thay đổi việc làm sẽ tăng 30,000 vào tháng 7 do sự phục hồi của ngành dịch vụ, mặc dù điều này sẽ không đủ để ngăn tỷ lệ thất nghiệp tăng lên 6.5%. Thị trường lao động yếu hơn sẽ củng cố thêm niềm tin của BoC rằng áp lực lạm phát/tiền lương sẽ tiếp tục giảm bớt, nhưng tăng trưởng tiền lương sẽ vẫn còn quá cao so với mức BoC mong muốn”

Vào tháng 7, BoC đã cắt giảm lãi suất chính sách thêm 0.25% xuống mức 4.50%. NHTW này cũng đã để ngỏ khả năng tiếp tục cắt giảm lãi suất nếu lạm phát tiếp tục trở về mục tiêu và dự báo lạm phát giá tiêu dùng sẽ dao động quanh mục tiêu 2.0% vào cuối năm 2025.

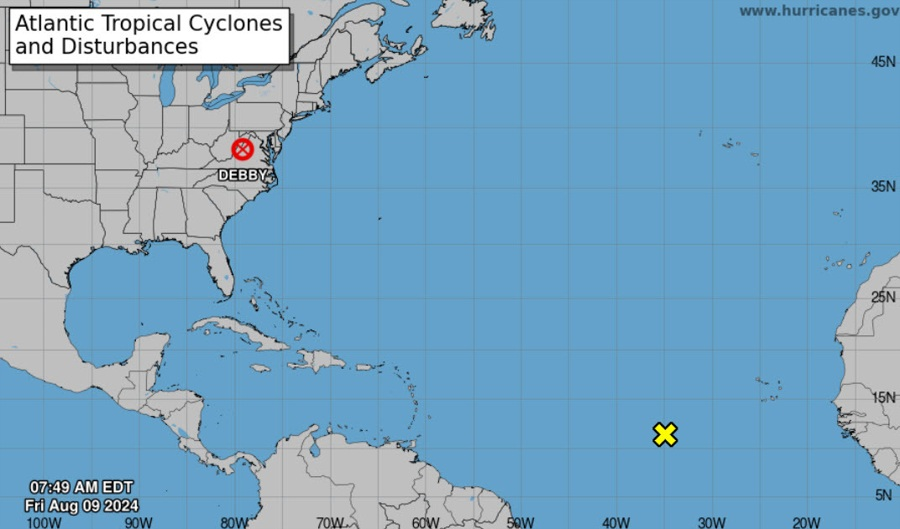

Số lượng địa chỉ ví Bitcoin mới cho thấy sự quan tâm trở lại từ các nhà đầu tư nhỏ lẻ

Nền tảng thông tin thị trường IntoTheBlock cho biết dữ liệu gần đây về số lượng địa chỉ ví Bitcoin mới có thể cho thấy sự quan tâm trở lại từ các nhà đầu tư nhỏ lẻ.

Theo Glassnode, số lượng địa chỉ mới của năm 2024 đã đạt mức thấp nhất là 203,536 vào ngày 7 tháng 6. Nhưng kể từ đầu tháng 8, con số này đã dao động dao động trong ngưỡng từ 286,000 ở đến 337,000.

"Sự thay đổi này cho thấy sự quan tâm trở lại từ các nhà đầu tư nhỏ lẻ, có khả năng dẫn đến một thị trường cân bằng hơn và một nền tảng vững chắc hơn cho giai đoạn tăng trưởng tiếp theo", IntoTheBlock cho biết.

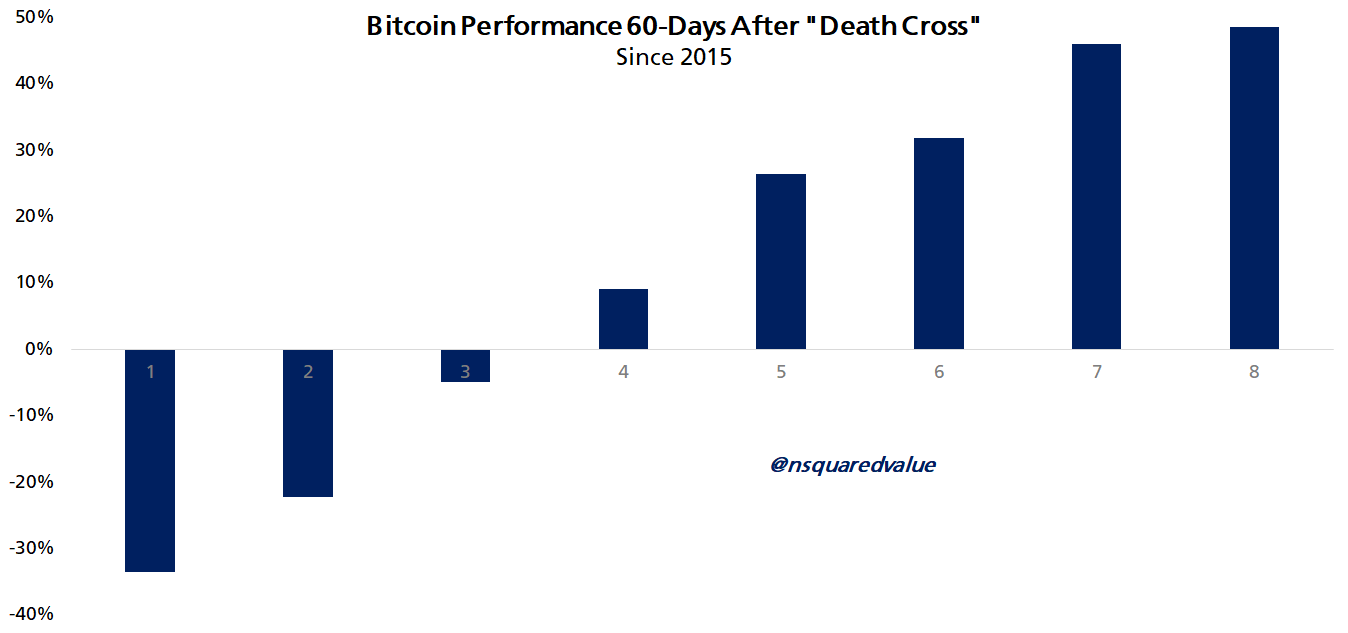

Điểm Death Cross của Bitcoin trước khi siêu tăng giá

Người sáng lập ITC Crypto, Benjamin Cowen, cho rằng thị trường có thể đang bước vào một "death cross".

Ông cho rằng “độ bền” của điểm giao cắt này có thể sẽ phụ thuộc vào việc giá vượt qua $62,000 USD và trở thành vùng hỗ trợ như những gì đã từng xảy ra vào năm 2023.

Tuy nhiên, nhà phân tích Bitcoin Timothy Peterson tuyên bố rằng điểm death cross có thể “không quá nguy hiểm”: Bitcoin phải đối mặt với Death Cross sắp xảy ra. Điều này chỉ xảy ra 8 lần kể từ năm 2015 và sau đó 60 ngày, Bitcoin đã tăng 62%."

Cập nhật phiên Âu: Các thị trường giao dịch ổn định khi tâm lý thị trường được cải thiện

Thị trường tài chính ổn định vào phiên giao dịch cuối cùng sau một tuần đầy biến động với nhiều loại tài sản. Sau khi đóng cửa phiên thứ Năm trong sắc xanh, hợp đồng tương lai của các chỉ số chứng khoán Mỹ vẫn vững vàng trong ngày. Và nhờ khẩu vị rủi ro được cải thiện, chứng khoán châu Âu cũng mở cửa tăng cao hơn. Các nhà đầu tư hiện hướng trọng tâm đến báo cáo việc làm tháng 7 tại Canada vào tối nay.

Các chỉ số chính của Phố Wall đã đạt mức tăng ấn tượng vào thứ Năm khi lo ngại về việc JPY phục hồi giảm bớt. Đồng thời, căng thẳng địa chính trị hạ nhiệt cũng góp phần cải thiện tâm lý rủi ro. Theo CNN, Iran có thể tránh tấn công Israel để đổi lấy một lệnh ngừng bắn ở Gaza.

Tại thị trường FX, USD ổn định trên 103 sau 3 phiên tăng liên tiếp. Lợi suất TPCP Mỹ kỳ hạn 10 năm dao động trong biên độ hẹp dưới 4% sau khi tăng vọt hơn 5% trong 3 phiên gần nhất. Cả EUR/USD và USD/JPY đều không có biến động nào đáng chú ý cho đến nay, trong khi GBP/USD tăng nhẹ 0.1% trong ngày nhờ tâm lý thị trường cải thiện. Vàng tiếp tục ổn định trên 2,420 USD sau phiên thứ Năm hồi mạnh hơn 40 USD.

Hợp đồng tương lai của Hoa Kỳ vẫn vững đà tăng trong phiên thứ Sáu

Tâm lý thị trường vẫn thận trọng khi chuyển từ phiên Á sang phiên Âu, nhưng hiện khẩu vị rủi ro đang dần cải thiện. Hợp đồng tương lai chỉ số S&P 500 tăng 0.4% và hợp đồng tương lai chỉ số Nasdaq tăng 0.7%. Điều này cũng hỗ trợ các chỉ số châu Âu duy trì tâm trạng tích cực, với chỉ số DAX tăng 0.6% và CAC 40 tăng 0.9%.

Chỉ số S&P 500 đang dần vượt qua đường MA 100 ngày, và nếu đà tăng được giữ vững, thị trường có thể phục hồi được mức giảm mạnh vào đầu tháng 8. S&P 500 hiện đang giảm 0.5% trong tuần.

Chỉ còn BoJ được kỳ vọng tiếp tục thắt chặt chính sách vào nửa cuối năm

BoJ được kỳ vọng sẽ tiếp tục được thắt chặt chính sách vào nửa cuối năm, trong khi thị trường lãi suất hiện không còn kỳ vọng ngân hàng sẽ tăng lãi suất trong thời gian tới.

Triển vọng nới lỏng chính sách và tổng mức cắt giảm lãi suất vào cuối năm:

- Fed: 102 bps (54% khả năng tăng lãi suất 50bp tại cuộc họp tiếp theo)

- ECB: 65 bps (87% khả năng cắt giảm lãi suất tại cuộc họp tiếp theo)

- BoE: 42 bps (67% khả năng giữ nguyên lãi suất tại cuộc họp tiếp theo)

- BoC: 73 bps (72% khả năng cắt giảm lãi suất tại cuộc họp tiếp theo)

- RBNZ: 67 bps (57% khả năng giữ nguyên lãi suất tại cuộc họp tiếp theo)

- SNB: 35 bps (84% khả năng cắt giảm lãi suất tại cuộc họp tiếp theo)

Triển vọng thắt chặt chính sách và tổng mức tăng lãi suất vào cuối năm:

- BoJ: 23 bps (64% khả năng tăng lãi suất tại cuộc họp tiếp theo)

- RBA: 7 bps (77% khả năng giữ nguyên lãi suất tại cuộc họp tiếp theo)

Istat: CPI tháng 7 tại Ý phù hợp với dự báo

- CPI: +1.3% (dự báo: 1.3%, trước đó: 0.8%)

- HICP: 1.6% (dự báo: 1.7, trước đó: 0.9%)

Lạm phát cơ bản hàng năm vẫn ổn định ở mức 1.9%. Ít nhất đây cũng là tín hiệu tích cực cho thấy áp lực lạm phát nói chung vẫn duy trì ở mức dưới 2% trong nền kinh tế Ý vào tháng trước.

Chứng khoán châu Âu tăng nhẹ đầu phiên thứ Hai

Hợp đồng tương lai S&P 500 và hợp đồng tương lai Nasdaq hiện đang đi ngang, do không có xúc tác mới từ dữ liệu hay tín tức chính trị. Tâm lý thị trường ổn định hơn sau khi các chỉ số đóng cửa trong sắc xanh nhờ dữ liệu thất nghiệp Hoa Kỳ khả quan vào tối qua. Hôm nay, các nhà đầu tư sẽ thận trọng hơn để kết thúc phiên giao dịch cuối cùng trong tuần.

Các nhà đầu tư hướng sự chú ý đến báo cáo việc làm tháng 7 tại Canada

Thị trường lao động Canada ước tính sẽ có thêm 22,500 việc làm được tạo ra vào tháng 7, tăng mạnh so với mức giảm 1,400 được ghi nhận trong tháng 6. Tỷ lệ thất nghiệp dự kiến tăng nhẹ từ 6.4% lên 6.5%. BoC đã cắt giảm lãi suất xuống còn 4.5% tại cuộc họp gần nhất và báo hiệu sẽ tiếp tục nới lỏng nhiều hơn trong tương lai. Thị trường lãi suất định giá 90% khả năng hạ lãi suất 25bp vào tháng 9, nâng tổng mức cắt giảm lên 75bp vào cuối năm.

Lịch kinh tế trong ngày có gì đáng chú ý?

Lịch kinh tế phiên Âu hôm nay khá nhạt nhòa, với chỉ báo cáo PMI chính thức của Đức và Ý được công bố. Tuy nhiên, các dữ liệu này không tạo ra biến động lớn trên thị trường nên các nhà đầu tư sẽ chuyển rời sự chú ý đến dữ liệu việc làm của Canada. Đây cũng là sự kiện đáng chú ý duy nhất trong ngày.

Nikkei kết thúc tuần giao dịch với mức giảm 2.46%

Nikkei kết thúc tuần giao dịch với mức giảm 2.46%. Vào thứ Hai, Nikkei đóng cửa giảm tới 12% xuống mức thấp nhất kể từ tháng 11 năm ngoái.

Vào thứ Ba, chỉ số này phục hồi 10%, sau khi khẩu vị rủi ro được cải thiện vài phiên gần đây.

CPI chính thức của Đức không đổi so với dự báo

- CPI Đức tăng 0.3% so với tháng trước. (Dự báo: 0.3%. Trước đó: 0.3%)

- Chỉ số này tăng 2.3% y/y

- HICP tăng 2.6% y/y

Lịch kinh tế phiên Âu hôm nay có gì đáng chú ý?

Trong phiên Âu, dữ liệu CPI của Đức và Ý sẽ được công bố nhưng đây là ước tính cuối cùng nên chúng sẽ không tác động quá mạnh đến thị trường. Do đó, thị trường sẽ phải tìm kiếm những yếu tố khác trong các phiên giao dịch sắp tới để duy trì đà phục hồi từ phiên hôm qua. Nhà đầu tư đang theo đánh giá xem liệu đà phục hồi có thể duy trì cho đến phiên Mỹ không.

- 13:00 - Số liệu CPI cuối cùng của Đức tháng 7

- 15:00 - Số liệu CPI cuối cùng của Ý tháng 7

Giá vàng vẫn ở mức thấp khi khẩu vị rủi ro được cải thiện

- Việc giảm bớt nỗi lo về suy thoái sắp xảy ra ở Mỹ khiến khẩu vị rủi ro được cải thiện, đây là lực cản chính cho đà tăng của vàng.

- Tuy nhiên, kỳ vọng Fed cắt giảm lãi suất 50 bps vào tháng 9 và rủi ro địa chính trị sẽ hỗ trợ giá kim loại này.

- Hiện tại, giá vàng đang giảm 0.14% xuống 2,423 USD/oz.

Thị trường trầm lắng trước phiên giao dịch châu Âu

Các loại tiền tệ chính đang không biến động nhiều. Nhìn chung, USD giảm nhẹ nhưng những thay đổi trong ngày vẫn chưa như mong đợi.

Số đơn xin trợ cấp thất nghiệp lần đầu hàng tuần của Mỹ tốt hơn ước tính và điều đó đã mang lại một số sự cứu trợ cho thị trường. Cổ phiếu tăng cao hơn, USD cũng tăng nhẹ nhưng từ từ giảm trở lại so với các đồng tiền như EUR và GBP kể từ báo cáo trên.

USD/JPY đang ở quanh mức 147.00.

Hợp đồng tương lai S&P 500 tăng 0.1%, chỉ số Nikkei tăng 0.9% trong ngày. Lợi suất trái phiếu Mỹ kỳ hạn 10 năm duy trì ở mức khoảng 3.97%.

Bản tin FX Châu Á-Thái Bình Dương: USD giảm nhẹ

Dữ liệu lạm phát từ Trung Quốc hôm nay gây bất ngờ. CPI tăng cao hơn dự kiến, mang lại tia hy vọng về sự phục hồi của nhu cầu trong nước. PPI cũng không giảm như dự kiến.

Trong khi đó, tại Trung Quốc, trái phiếu bị bán tháo khi có tin tức cho rằng các tài khoản giao dịch trái phiếu liên ngân hàng vay hoặc chuyển nhượng sẽ bị hạn chế.

Ngoài dữ liệu và tin tức của Trung Quốc, không có tin tức hay dữ liệu nào có nhiều liên quan.

Tỷ giá USD/JPY dao động trong phạm vi hẹp hơn so với những ngày gần đây. AUD, NZD, CAD, GBP, EUR đều tăng so với USD.

Bitcoin giao dịch quanh mức 60,000 USD.

Trái phiếu Trung Quốc giảm mạnh sau quy định mới về tài khoản giao dịch

Theo Reuters, chính quyền Trung Quốc đã có thêm động thái nhằm chống lại sự gia tăng trái phiếu trong nước:

- Trái phiếu Trung Quốc đã giảm sau khi truyền thông nhà nước cho biết không được vay mượn hoặc chuyển nhượng tài khoản giao dịch, sau khi các cơ quan quản lý tiến hành điều tra về hành vi đáng ngờ trên thị trường trái phiếu của nước này.

- Một tờ báo trực thuộc PBoC cho biết rằng các tài khoản giao dịch trái phiếu liên ngân hàng được vay mượn hoặc chuyển nhượng có thể dẫn đến gia tăng các giao dịch bất hợp pháp, làm méo mó giá thị trường và làm tăng rủi ro tín dụng.

- Hợp đồng tương lai trái phiếu kỳ hạn 30 năm của Trung Quốc đã giảm tới 0.7% trong phiên giao dịch đầu ngày và hợp đồng tương lai trái phiếu kỳ hạn 10 năm đã giảm 0.3%.

- Cả hai kỳ hạn này đều đang hướng đến mức giảm hàng tuần, chấm dứt chuỗi bốn tuần tăng giá. Lợi suất đã tăng trên diện rộng vào thứ Sáu.

S&P 500 đã dự đoán người chiến thắng trong cuộc bầu cử Tổng thống Hoa Kỳ như thế nào?

LPL - công ty môi giới độc lập lớn nhất tại Hoa Kỳ chỉ ra tính chính xác của việc sử dụng thị trường chứng khoán làm công cụ dự đoán cho cuộc bầu cử Hoa Kỳ:

- Chỉ số S&P 500 trong lịch sử là một công cụ dự đoán mạnh mẽ về kết quả bầu cử tổng thống Hoa Kỳ, với tỷ lệ chính xác 83% kể từ năm 1928. Chỉ báo này xuất phát từ hiệu suất của thị trường chứng khoán trong ba tháng trước cuộc bầu cử như một chỉ báo về đảng chính trị nào sẽ giành chiến thắng trong cuộc đua tới Nhà Trắng.

- Hiệu suất tích cực của S&P 500 trong ba tháng trước cuộc bầu cử đã khiến đảng đương nhiệm giữ được chức tổng thống 80% thời gian.

- Ngược lại, lợi nhuận âm trong giai đoạn đó đã khiến đảng đương nhiệm thua 89% thời gian.

- Mẫu hình này đã dự đoán đúng 20 trong số 24 cuộc bầu cử gần đây nhất.

- Tuy nhiên, cũng có những trường hợp ngoại lệ, chẳng hạn như năm 2020 khi S&P 500 tăng nhưng đảng đương nhiệm lại thua.

- Tính đến thời điểm hiện tại, S&P 500 đã giảm nhẹ kể từ khi bắt đầu khung thời gian ba tháng, cho thấy đảng Cộng hòa hiện đang chiếm ưu thế, mặc dù vẫn còn nhiều ngày nữa mới đến cuộc bầu cử.

Giá dầu tăng nhẹ trong phiên Á, trên đà tăng hơn 3% trong tuần

Giá dầu tăng nhẹ trong phiên Á vào thứ Sáu và đang trên đà tăng hơn 3% trong tuần khi dữ liệu việc làm của Hoa Kỳ làm dịu đi mối lo ngại về nhu cầu và nỗi lo về một cuộc xung đột Trung Đông đang lan rộng vẫn tiếp diễn.

Các lực lượng Israel đã tăng cường các cuộc không kích trên khắp Dải Gaza vào thứ Năm, khiến ít nhất 40 người thiệt mạng.

Nhà phân tích Daniel Hynes của ANZ cho biết: "Giá dầu thô tiếp tục phục hồi sau đợt lao dốc gần đây khi các rủi ro địa chính trị gia tăng được chú ý".

Việc giết hại các thành viên cấp cao của nhóm chiến binh Hamas và Hezbollah tuần trước đã làm dấy lên khả năng Iran sẽ tấn công trả đũa Israel, làm dấy lên lo ngại về nguồn cung dầu từ khu vực sản xuất lớn nhất thế giới.

Các chiến binh Houthi liên kết với Iran tiếp tục tấn công vào tàu vận chuyển quốc tế gần Yemen trong tuần này để đoàn kết với người Palestine trong cuộc chiến giữa Israel và Hamas.

Cơ quan Hoạt động Thương mại Hàng hải Vương quốc Anh (UKMTO) cho biết hôm thứ Năm rằng họ đã nhận được báo cáo về một sự cố gần bờ biển Mokha, một thành phố cảng ở Yemen.

Cũng hỗ trợ một phần, Tập đoàn Dầu khí Quốc gia Libya đã tuyên bố tình trạng bất khả kháng tại mỏ dầu Sharara của mình từ thứ Tư, một tuyên bố cho biết, đồng thời nói thêm rằng công ty đã dần dần giảm sản lượng của mỏ vì các cuộc biểu tình.

Giá cả tăng sau khi dữ liệu cho thấy số lượng người Mỹ nộp đơn xin trợ cấp thất nghiệp mới giảm nhiều hơn dự kiến vào tuần trước, cho thấy nỗi lo về thị trường lao động đang tan rã đã bị thổi phồng quá mức và làm giảm bớt lo ngại về suy thoái.

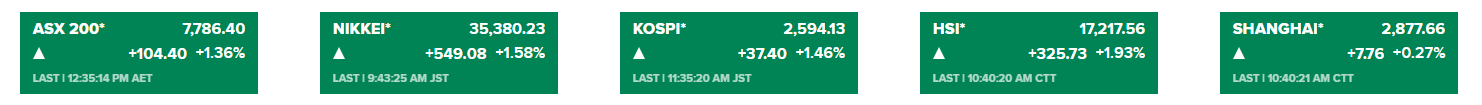

Sắc xanh lan tỏa thị trường chứng khoán châu Á

Thị trường Châu Á - Thái Bình Dương đồng loạt tăng điểm vào thứ Sáu, theo dõi đà tăng trên Phố Wall sau khi dữ liệu thị trường lao động mới thúc đẩy niềm tin của nhà đầu tư vào nền kinh tế Hoa Kỳ và xoa dịu lo ngại về suy thoái sau đợt bán tháo mạnh vào đầu tuần.

- S&P/ASX 200 tăng 1.36%

- Nikkei 225 tăng 1.58%, trong khi Topix tăng 1.43%.

- Kospi tăng 1.46%, trong khi Kosdaq tăng 2.67%.

- Hang Seng tăng 1.93% trong giờ giao dịch đầu tiên. CSI 300 tăng 0.46%.

Đầu tuần này, cổ phiếu và tiền tệ toàn cầu đã lao dốc sau khi dữ liệu việc làm của Hoa Kỳ làm dấy lên nỗi lo về suy thoái và các nhà đầu tư bắt đầu tháo gỡ các giao dịch chênh lệch lãi suất bằng đồng Yên.

Các nhà đầu tư đang phân tích chỉ số giá tiêu dùng và chỉ số giá sản xuất của Trung Quốc trong tháng 7. Chỉ số CPI của Trung Quốc tăng 0.5% so với cùng kỳ năm trước, vượt qua ước tính của Reuters .

Chỉ số PPI trong tháng 7 giảm 0.8% so với cùng kỳ năm ngoái. Con số này thấp hơn một chút so với mức giảm dự báo là 0.9% và không thay đổi so với mức giảm 0.8% của tháng 6.

Societe Generale: Còn quá sớm để cho rằng nền kinh tế Hoa Kỳ suy thoái

Societe Generale cho biết:

- "Những động thái lớn nhất trong tuần qua diễn ra ở Nhật Bản và với các cổ phiếu công nghệ, cho thấy định giá cổ phiếu công nghệ và sự đảo ngược giao dịch chênh lệch lãi suất là lời giải thích thuyết phục hơn cho sự biến động so với khả năng suy thoái đang gia tăng ở Hoa Kỳ

- Nếu Hoa Kỳ tránh được suy thoái và Fed nới lỏng chính sách tiền tệ, điều này sẽ có lợi cho cổ phiếu Hồng Kông và Trung Quốc đại lục

BoJ không cần phải tăng lãi suất nhiều hơn mức đã làm

Nhà phân tích Julius Baer giữ nguyên khuyến nghị tăng tỷ trọng cổ phiếu Nhật Bản trong danh mục đầu tư:

- BoJ không cần phải tăng lãi suất nhiều hơn mức đã làm

- Một khi thị trường ổn định, chênh lệch lãi suất 500 bps giữa Nhật Bản và Mỹ sẽ một lần nữa trở thành yếu tố chính

- Không thấy đồng Yên sẽ tiếp tục tăng giá

Các yếu tố hỗ trợ cho thị trường chứng khoán Nhật Bản vẫn không thay đổi, bao gồm:

- Tăng trưởng tiền lương 5% trở lên trong năm nay (so với mức tăng 7% trong 20 năm trước)

- cải cách doanh nghiệp

- Tăng chi trả cổ tức và mua lại cổ phiếu

- Giá trị thương hiệu vượt trội hơn các nước châu Á khác

- Một thị trường lớn và thanh khoản cao với khoảng 4,000 công ty niêm yết

- Hàng trăm công ty có tỷ lệ lợi nhuận trên vốn chủ sở hữu ở mức cao

- Tăng trưởng thu nhập của Niikkei 225 được dự báo là 7% trong năm nay và 8% vào năm tới.