ING: Đồng GBP bước vào quãng nghỉ trong tuần này

Theo Francesco Pesole, chuyên viên chiến lược ngoại hối của ING, lịch kinh tế của Anh trong tuần này rất trống vắng, và dự kiến đồng tiền này sẽ biến động theo khẩu vị rủi ro toàn cầu.

- Hôm nay, thành viên Ủy ban Chính sách Tiền tệ (MPC) của BoE Sarah Breeden sẽ phát biểu tại một sự kiện về hợp tác giám sát, vì vậy có thể bà sẽ không đề cập đến chính sách tiền tệ. Bà Breeden thường giữ quan điểm trung lập và luôn bỏ phiếu theo đa số tại các cuộc họp MPC.

- EUR/GBP có lẽ đang chờ đợi động lực cho bước chuyển biến tiếp theo: hoặc là phá vỡ mức đáy trong năm là 0.8380 hoặc quay trở lại vùng 0.85. Chúng tôi đã nhận thấy nhiều lý do để EUR/GBP sẽ tăng trở lại trong vài tháng qua.

- Chúng tôi thừa nhận rằng dữ liệu của BoE hoặc Anh chưa đưa ra lý do thuyết phục để chênh lệch lãi suất giữa EU và quốc gia này được thắt chặt đáng kể, nghĩa là rủi ro đối với cặp tỷ giá này có thể khá cân bằng trong ngắn hạn.

Cuộc tranh luận tổng thống Mỹ lần thứ hai sẽ diễn ra trong tuần tới

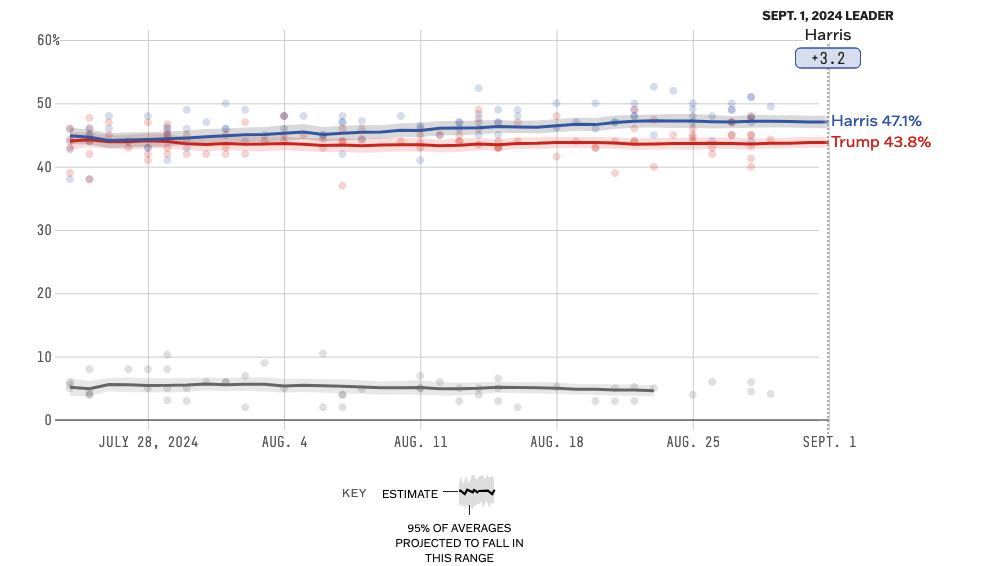

- Chỉ còn một tuần nữa là đến cuộc tranh luận tổng thống Mỹ tiếp theo, nơi Phó Tổng thống Kamala Harris và cựu Tổng thống Donald Trump sẽ đối đầu trực tiếp. Giới đầu tư đang "nín thở" chờ đợi, bởi kết quả cuộc tranh luận có thể ảnh hưởng lớn đến đồng USD.

Sự kiện sẽ diễn ra vào ngày 10/9 tại Trung tâm Hiến pháp Quốc gia ở Philadelphia. Câu hỏi được đặt ra là: Ai trong số hai ứng cử viên sẽ có ảnh hưởng tích cực hơn tới đồng bạc xanh?

Ông Trump được biết đến với lập trường ủng hộ doanh nghiệp và chính sách thương mại cứng rắn. Việc áp đặt thuế quan có thể thu hút dòng vốn trú ẩn chảy vào Mỹ, qua đó hỗ trợ đồng USD. Tuy nhiên, nếu các chính sách bảo hộ đi quá xa, đồng USD cũng có thể bị ảnh hưởng tiêu cực. Bên cạnh đó, ông Trump từng công khai mong muốn một đồng USD yếu hơn và cảnh báo Fed không cắt giảm lãi suất trước cuộc bầu cử. Điều này cho thấy chính sách tiền tệ của Mỹ dưới thời ông Trump có thể khó đoán.

Trong khi đó, bà Harris được kỳ vọng sẽ mang đến sự ổn định cho chính sách của Mỹ, do bà có khả năng sẽ kế thừa và duy trì các chính sách hiện hành của chính quyền Biden. Tuy nhiên, lo ngại về việc bà Harris có thể tăng chi tiêu chính phủ, làm gia tăng rủi ro cho tình trạng tài khóa của Mỹ, cũng có thể khiến đồng USD chịu áp lực giảm giá.

Cuộc tranh luận tuần tới sẽ là phép thử quan trọng để xác định ai sẽ là "người chiến thắng" trong cuộc đua vào Nhà Trắng, và từ đó, phác họa nên "bức tranh" tương lai cho đồng USD.

Vàng chờ đợi cú bứt phá mạnh mẽ trong tuần lễ quan trọng đối với đồng USD

Cách đây hai tuần, vàng đã có dấu hiệu bứt phá khi vượt qua ngưỡng kháng cự quan trọng lúc bấy giờ là $2,480. Đà tăng thậm chí còn đưa giá vàng vượt mốc $2,500, nhưng sau đó kim loại quý này lại thiếu động lực để tiếp tục tăng giá và đi ngang quanh mốc $2,500 cho tới thời điểm hiện tại.

Do đó, vàng vẫn đang chờ đợi một động lực mạnh mẽ vượt ngưỡng $2,500, đặc biệt là trong bối cảnh tuần này được xem là tuần lễ quan trọng đối với đồng USD.

Tâm điểm chú ý của thị trường trong tuần này sẽ là dữ liệu kinh tế của Mỹ, đặc biệt là các dữ liệu liên quan đến thị trường lao động. Hôm nay, chúng ta sẽ có số liệu PMI sản xuất từ ISM. Nhưng trong những ngày tới, tất cả sự chú ý của thị trường sẽ đổ dồn vào báo cáo việc NFP vào thứ Sáu.

Trong khi đó, đồng bạc xanh đã có sự phục hồi vào cuối tháng trước. Tuy nhiên, tuần này sẽ là phép thử thực sự để xem liệu đồng USD có thể giữ vững vị thế hay sẽ tiếp tục suy yếu khi thị trường lao động Mỹ gặp khó khăn.

HĐTL chứng khoán Mỹ giảm điểm trong phiên

Thị trường chứng khoán châu Âu mở cửa với tâm lý ổn định hơn vào sáng nay, nhưng đã nhanh chóng đảo chiều trong khoảng một giờ qua.Trong khi đó, tại Mỹ, HĐTL S&P 500 hiện giảm 0.5%, HĐTL Nasdaq giảm 0.8%. HĐTL Dow Jones cũng giảm 0.5%.

Diễn biến này đang gây áp lực lên chứng khoán châu Âu, đồng thời hỗ trợ đồng USD và JPY trên thị trường ngoại hối. EUR/USD và GBP/USD giảm lần lượt 30 và 25 pip.

Hiện chưa rõ nguyên nhân cụ thể dẫn đến đà giảm của thị trường chứng khoán Mỹ, nhưng diễn biến này xảy ra khi thị trường chuẩn bị đón chào Wall Street trở lại sau kỳ nghỉ lễ kéo dài. Chứng khoán Mỹ đã trải qua một tuần giao dịch đầy biến động vào tuần trước, với phiên phục hồi vào thứ Sáu phần nào xoa dịu tâm lý lo ngại.

Tuần này, thị trường sẽ tập trung vào dữ liệu kinh tế của Mỹ, vì vậy có lẽ còn quá sớm để đưa ra nhận định về biến động hiện tại.

Cập nhật phiên Âu: USD tăng so với các đồng tiền chính, ngoại trừ với JPY

Thị trường tài chính vẫn im ắng vào ngày giao dịch thứ hai trong tuần. Vào tối nay, báo cáo PMI sản xuất ISM tháng 8 tại Hoa Kỳ sẽ được các nhà đầu tư xem xét kỹ lưỡng để đánh giá nhanh dữ liệu NFP vào cuối tuần.

Chỉ số DXY duy trì ổn định trên 101.50, với lợi suất TPCP Mỹ kỳ hạn 10 năm dao động quanh 3.9%. Trong khi đó, hợp đồng tương lai chỉ số chứng khoán Mỹ giảm nhẹ, các chỉ số chứng khoán châu Âu diễn biến trái chiều cho thấy khẩu vị rủi ro không quá tốt.

Vào đầu phiên Âu, FSO đã công bố dữ liệu lạm phát tiêu dùng tại Thụy Sĩ trong tháng 8, tăng 1.1% so với cùng kỳ, thấp hơn mức 1.3% vào tháng 7 và kỳ vọng của thị trường là 1.2%. Tăng trưởng GDP hàng năm là 1.8% trong quý II, cao hơn mức 0.6% được ghi nhận trong quý I. USD/CHF không có phản ứng đáng kể sau dữ liệu này và hiện đang đi ngang trên mốc 0.8500.

Lạm phát nhập khẩu gần đây đang góp phần làm giảm áp lực giá cả do ảnh hưởng của CHF mạnh lên. EUR/CHF đã chạm mức thấp kỷ lục vào tháng 8 và hiện vẫn chỉ cách mức đó chưa đến 200 pips. Kết hợp với chuỗi dữ liệu lạm phát thấp hơn gần đây dường như chi phép SNB nới lỏng chính sách nhiều hơn trong thời gian tới.

EUR/USD chật vật duy trì đà phục hồi trong ngày và hiện giảm xuống dưới 1.1050. GBP/USD suy yếu trong phiên thứ Ba và hiện giao dịch dưới 1.3100.

Cập nhật các thị trường khác:

- Vàng tăng 0.2% lên 2,505 USD/oz

- Dầu WTI tăng 0.45% lên 73.90 USD/thùng

- BTC giảm 0.5% xuống 58,820 USD

Suy thoái sản xuất khiến lĩnh vực dịch vụ phải "gồng gánh" tăng trưởng ở Mỹ

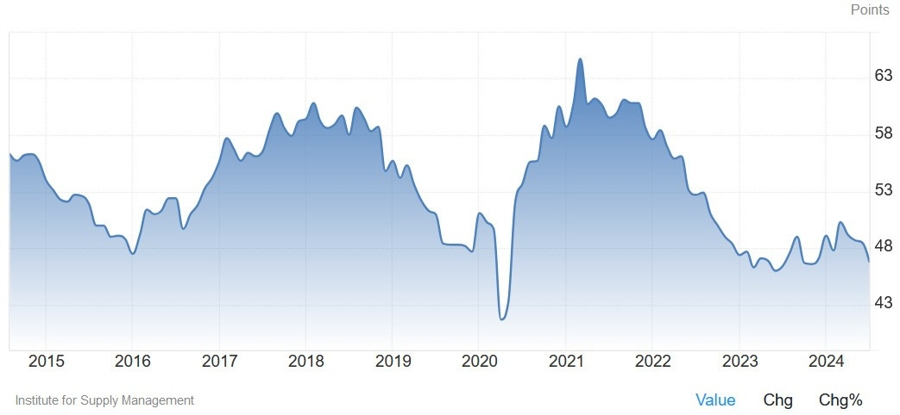

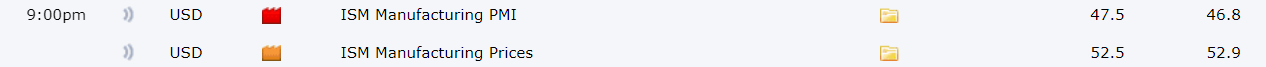

Chỉ số PMI của ISM dự kiến sẽ tăng nhẹ từ 46.8 lên 47.5 từ trong tháng 8. Vào tháng trước, dữ liệu đã gây ra một đợt bán tháo lớn trên các thị trường tài sản rủi ro, do lo ngại về tăng trưởng kinh tế. Đặc biệt, chỉ số phụ về việc làm chạm đáy 4 năm đã gây lo ngại về sức khỏe của thị trường lao động ngay trước thềm công bố báo cáo NFP.

Nhiều dữ liệu kinh tế trong tháng 8 cho thấy dữ liệu yếu kém trong tháng 7 có thể đã bị ảnh hưởng tiêu cực bởi cơn bão Beryl. Bởi vậy, thị trường sẽ chú ý xem liệu có thông tin nào xác nhận nào về ảnh hưởng của cơn bão này đến dữ liệu hay không.

Không chỉ vậy, báo cáo PMI từ S&P Global cũng cho thấy tình hình không mấy khả quan, khi chỉ số này giảm tháng thứ 2 liên tiếp, báo hiệu sự suy thoái trong ngành sản xuất. Sự suy giảm này đặt ra câu hỏi về việc liệu nền kinh tế Mỹ sẽ hạ cánh mềm hay rơi vào suy thoái.

S&P Global nhấn mạnh rằng tăng trưởng kinh tế ngày càng phụ thuộc vào lĩnh vực dịch vụ, trong khi lĩnh vực sản xuất, thường là đầu tàu của chu kỳ kinh tế, đang suy yếu. Tỷ lệ đặt hàng-tồn kho của ngành sản xuất đã giảm xuống mức thấp nhất kể từ cuộc khủng hoảng tài chính toàn cầu, và việc làm trong lĩnh vực này cũng đã giảm lần đầu tiên sau ba tháng tăng trưởng vào tháng 8.

Lịch kinh tế trong ngày có gì đáng chú ý?

Lịch kinh tế phiên Âu trở nên nhạt nhòa sau công bố báo cáo CPI Thụy Sĩ. Các nhà đầu tư hiện sẽ dồn sự chú ý đến báo cáo PMI sản xuất ISM của Hoa Kỳ vào tối nay để có những phán đoán đầu tiên cho báo cáo Bản lương phi nông nghiệp NFP vào thứ Sáu tuần này.

SNB có lý do để cắt giảm lãi suất nhiều hơn nữa

Chủ tịch Ngân hàng Quốc gia Thụy Sĩ (SNB) Thomas Jordan tuần trước đã phát biểu rằng đồng franc mạnh không giúp ích cho nền kinh tế Thụy Sĩ. Khi nghe những bình luận như vậy, có lý do để tin rằng SNB đang theo dõi tình hình chặt chẽ và có thể lên kế hoạch cho các động thái tiếp theo dựa trên cách họ muốn điều chỉnh hướng đi của đồng tiền này.

Khi SNB tăng lãi suất trước đây, họ cần một đồng franc mạnh hơn để chống lại lạm phát nhập khẩu, với nỗi lo là không để lạm phát vượt khỏi tầm kiểm soát. SNB đã làm tốt nhiệm vụ của mình khi lạm phát ở Thụy Sĩ không tăng quá cao và nhanh chóng được kiềm chế khi chính sách tiền tệ của SNB phát huy tác dụng.

Tuy nhiên, chuỗi dữ liệu lạm phát thấp gần đây đã cho thấy một điều: lạm phát nhập khẩu không còn là vấn đề đối với SNB nữa, mà thực ra là ngược lại. Báo cáo hôm nay cho thấy lạm phát trong lĩnh vực dịch vụ là 2.2%, nhưng chỉ số lạm phát toàn phần là 1.1% và lạm phát cơ bản là 1.3%.

Lạm phát nhập khẩu gần đây đang góp phần làm giảm áp lực giá cả do ảnh hưởng của đồng franc mạnh lên. EUR/CHF đã chạm mức thấp kỷ lục vào tháng 8 và hiện vẫn chỉ cách mức đó chưa đến 200 pips.

Xét trên tất cả các yếu tố này, SNB có đủ lý do để can thiệp vào thị trường một lần nữa. Họ có công cụ để làm điều đó, nhưng một cách tốt hơn là sử dụng chính sách tiền tệ. Vậy liệu có khả năng SNB sẽ cắt giảm lãi suất 50 điểm cơ bản để làm suy yếu đồng franc không?

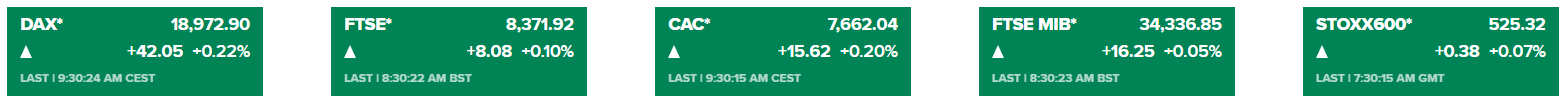

Chứng khoán châu Âu tăng nhẹ vào đầu phiên thứ Ba

Chứng khoán châu Âu tăng nhẹ sau phiên giao dịch khởi đầu tháng 9 trở nên ảm đạm vào đầu tuần. Thị trường đã gần như chắc chắn rằng Fed sẽ bắt đầu cắt giảm lãi suất vào tháng 9.

USDJPY giảm xuống gần 146 và xóa bỏ đà tăng của phiên thứ Hai

Phe mua USDJPY đã quay trở lại kiểm tra mức đỉnh phiên thứ Hai, ở khoảng 147.20, và đây cũng là mức cao nhất mà cặp tiền chạm đến trong phiên Á. Tuy nhiên, phe bán đã nhanh chóng lấy lại ưu thế trong ngày và tiếp tục giữ vững phong độ cho đến đầu phiên Âu.

Dù USD/JPY giảm xuống gần 146, xu hướng chính vẫn đang là tăng. Cặp tỷ giá này biến động mạnh hơn các đồng tiền chính khác trong 2 tháng qua và tình hình có vẻ sẽ tiếp diễn trong thời gian tới. Đà giảm tính đến thời điểm hiện tại không đem lại nhiều thông điệp. USD/JPY xóa bỏ đà tăng của phiên thứ Hai, nhưng điều này chỉ cho thấy cặp tiền chấm dứt chuỗi tăng 4 ngày liên tiếp và dường như đang tích lũy trên mốc 145 sau nhịp giảm mạnh kể từ tháng 7.

Thị trường trái phiếu không có nhiều biến động, với lợi suất TPCP Hoa Kỳ chỉ giảm nhẹ trong ngày. Trong khi đó, tâm lý các nhà đầu tư trở nên thận trọng hơn, nhưng không nhìn chung không quá xấu. Hợp đồng tương lai chỉ số S&P 500 hiện chỉ giảm 0.1%.

Trên thị trường FX, các đồng anitpodeans giảm mạnh, hỗ trợ USD hồi nhẹ trong ngày, cùng với giá quạng sắt sụt giảm. Câu chuyện USD/CNY phục hồi từ đáy tháng 12 hôm qua cũng là một yếu tố khác hỗ trợ cho đồng bạc xanh. Các nhà đầu tư đang chờ đợi thêm xúc tác từ các dữ liệu kinh tế để có cái nhìn toàn cảnh hơn về thị trường.

FSO: GDP quý II của Thụy Sĩ tăng cao hơn dự báo

- +0.7% so với quý trước (dự báo: 0.5%)

Ngân hàng Quốc gia Thụy Sĩ (SNB) có thể lo ngại về ngành công nghiệp của Thụy Sĩ, nhưng cần nhớ rằng nền kinh tế nước này phụ thuộc nhiều hơn vào lĩnh vực dịch vụ. Nhìn chung, mọi thứ dường như vẫn ổn. Tuy nhiên, điều đó không có nghĩa là SNB nên quá tự mãn và bỏ qua nguy cơ áp lực giảm phát có thể quay trở lại trong nền kinh tế. Vì vậy, đây là một sự cân bằng mà SNB phải nỗ lực duy trì.

HĐTL Eurostoxx giảm 0.1% trước giờ mở cửa phiên Âu

- HĐTL chỉ số DAX của Đức không đổi

- HĐTL chỉ số FTSE của Anh giảm 0.1%

- HĐTL chỉ số CAC40 của Pháp giảm 0.1%

Đây là diễn biến sau khi cá chỉ số chứng khoán châu Âu tăng nhẹ trong phiên thứ Hai. Hợp đồng tương lai của Mỹ đang có dấu hiệu chậm lại, khiến tâm lý thị trường trở nên u ám hơn. Có vẻ như thời điểm công bố dữ liệu doanh số bán lẻ của Đức cho tháng 5 đang bị Destatis hoãn vô thời hạn. Khẩu vị rủi ro nhìn chung đang thận trọng hơn, với sự chú ý đổ dồn vào chỉ số PMI sản xuất ISM của Mỹ sẽ công bố vào tối nay.

CPI toàn phần tại Thụy Sĩ thấp hơn dự báo trong tháng 8

- CPI toàn phần: +1.1% so với cùng kỳ (dự báo: 1.2%, trước đó: 1.3%)

- CPI lõi: 1.1% so với cùng kỳ (dự báo: 1.1%)

Chỉ số lạm phát cơ bản không thay đổi so với tháng 7, mang lại sự yên tâm cho Ngân hàng Quốc gia Thụy Sĩ (SNB). Sự ổn định này cho thấy SNB có thể thoải mái hơn trong việc cắt giảm lãi suất nếu cần thiết. Hiện tại, có khoảng 66% khả năng sẽ có một đợt giảm lãi suất 25 điểm cơ bản trong tháng này, trong khi phần còn lại dự đoán mức giảm 50 điểm cơ bản.

Giá vàng tiếp tục giảm khi thị trường chờ đợi dữ liệu PMI Mỹ

Giá vàng giao dịch dưới mức 2,500 USD/oz trong ngày hôm nay. Các nhà đầu tư đang chờ đợi PMI ISM tháng 8 của Mỹ.

Kỳ vọng Fed cắt giảm lãi suất và rủi ro địa chính trị gia tăng có thể giúp hạn chế tổn thất của giá vàng.

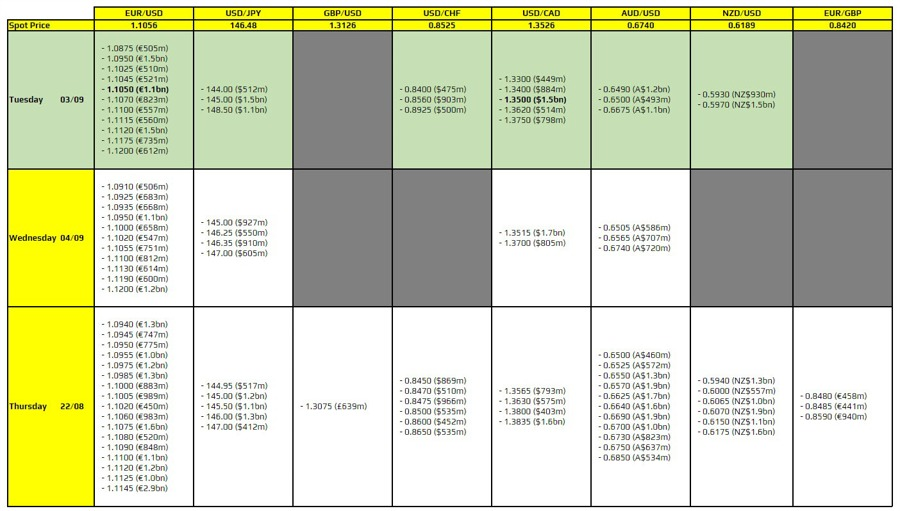

Quyền chọn FX đáo hạn hôm nay có gì đáng chú ý?

Đầu tiên là hợp đồng EUR/USD ở mức 1.1050. Hợp đồng này có thể hạn chế biến động trong phiên giao dịch sắp tới. Tương tự như vậy, quyền chọn USD/CAD ở mức 1.3500 cũng sẽ hạn chế biến động của cặp tiền này.

PMI sản xuất ISM là một trong những dữ liệu quan trọng mà thị trường đang chờ đợi ở phiên Mỹ tối nay

Lịch kinh tế phiên Âu hôm nay có gì đáng chú ý?

Trong phiên giao dịch sắp tới, dữ liệu của Thụy Sĩ sẽ được chú ý với CPI tháng 8 và GDP quý II. SNB đang theo dõi chặt chẽ CHF. Những dữ liệu sắp tới sẽ là:

- 13:00 - Doanh số bán lẻ tháng 5 của Đức

- 13:30 - Số liệu CPI tháng 8 của Thụy Sĩ

- 14:00 - Số liệu GDP quý 2 của Thụy Sĩ

Trung Quốc sẽ tiến hành điều tra chống bán phá giá đối với các sản phẩm hóa chất của Canada

Những mặt hàng này cũng sẽ bao gồm cả nhập khẩu cải dầu cũng như hạt cải dầu, trong đó hạt cải dầu là mặt hàng xuất khẩu chính của Canada sang Trung Quốc. Động thái trả đũa của Trung Quốc diễn ra sau khi chính phủ Canada công bố quyết định áp thuế 100% đối với xe điện của Trung Quốc vào tuần trước. Họ cũng quyết định áp thuế bổ sung 25% đối với một số sản phẩm nhôm từ Trung Quốc, bắt đầu từ ngày 15/10.

Trung Quốc đã cảnh báo rằng động thái này sẽ có "tác động rất tiêu cực".

Bitcoin tăng hơn 2% vào thứ Hai nhưng vẫn chưa "nhằm nhò gì" với đà lao dốc hơn 10% trong tuần trước

Bitcoin phục hồi nhẹ vào thứ Hai sau khi giảm 11% và đóng cửa dưới 57,500 USD vào tuần trước, chịu ảnh hưởng bởi nhu cầu giảm từ các quỹ Bitcoin spot ETF của Hoa Kỳ, với 279.4 triệu USD dòng vốn chảy ra. Ngoài ra, một con "cá voi" đã chuyển lượng lớn BTC vào Binance, đồng thời sự quan tâm giảm sút của nhà đầu tư đối với Coinbase cho thấy sự phục hồi của Bitcoin có thể chỉ trong thời gian ngắn vào đầu tháng.

-638608815451595561.png)

Giá vàng "giằng co" quanh mức 2,500 USD/oz vào phiên đầu tuần

Vàng đang "vật lộn" quanh mức 2,500 USD/oz khi tìm hướng đi vào thứ Hai. Vào cuối tuần, các dữ liệu kinh tế vĩ mô quan trọng sẽ được công bố tại Hoa Kỳ, bao gồm số liệu PMI tháng 8 và báo cáo việc làm, có thể tạo ra động lực mới cho XAU/USD.

Báo cáo của S&P Global: Libya vẫn tiếp tục đóng cửa các mỏ dầu

Các báo cáo về sản lượng của Libya gây nhiều tranh cãi, một số cho rằng sản lượng đang được khôi phục trong khi những người khác lại cho rằng sản lượng vẫn bị thu hẹp. Giá dầu thô WTI hiện đang đi ngang sau khi giảm lúc mở cửa, cho thấy sự không chắc chắn.

Báo cáo mới nhất đến từ S&P Global cho biết có tới 230,000 thùng/ngày đã được khôi phục tại ba mỏ dầu để giải quyết tình trạng thiếu nhiên liệu nhưng tình trạng đóng cửa vẫn tiếp tục.

Trong khi đó, dữ liệu của Kpler cho thấy lượng xuất khẩu của Nga giảm 450kbpd so với tháng trước.

Mặt khác, Goldman Sachs cuối tuần này đã hạ dự báo giá dầu xuống còn 70-85 USD/thùng và cảnh báo về nguy cơ giảm giá đối với mức này.

EUR/USD phục hồi lên trên 1.1070, một phần do phân kỳ định hướng chính sách tiền tệ giữa Mỹ và khu vực đồng Euro

EUR/USD tăng lên ở mức 1.1070 vào phiên hôm thứ Hai, do khả năng Cục Dự trữ Liên bang (Fed) thực hiện cắt giảm mạnh lãi suất tại cuộc họp vào tháng 9 vẫn khá cao. Điều này đã gây áp lực lên đồng USD vì lãi suất thấp hơn khiến đồng tiền này kém hấp dẫn hơn đối với các nhà đầu tư nước ngoài, từ đó dòng vốn chảy vào sẽ giảm.

Ngược lại, đồng EUR giữ vững vị thế của mình trong bối cảnh kỳ vọng lãi suất sẽ vẫn ở mức cao trong thời gian dài hơn tại Khu vực đồng Euro do lạm phát tiền lương dai dẳng và điều này sẽ khiến Ngân hàng Trung ương Châu Âu (ECB) phải thận trọng hơn trong việc cắt giảm lãi suất.

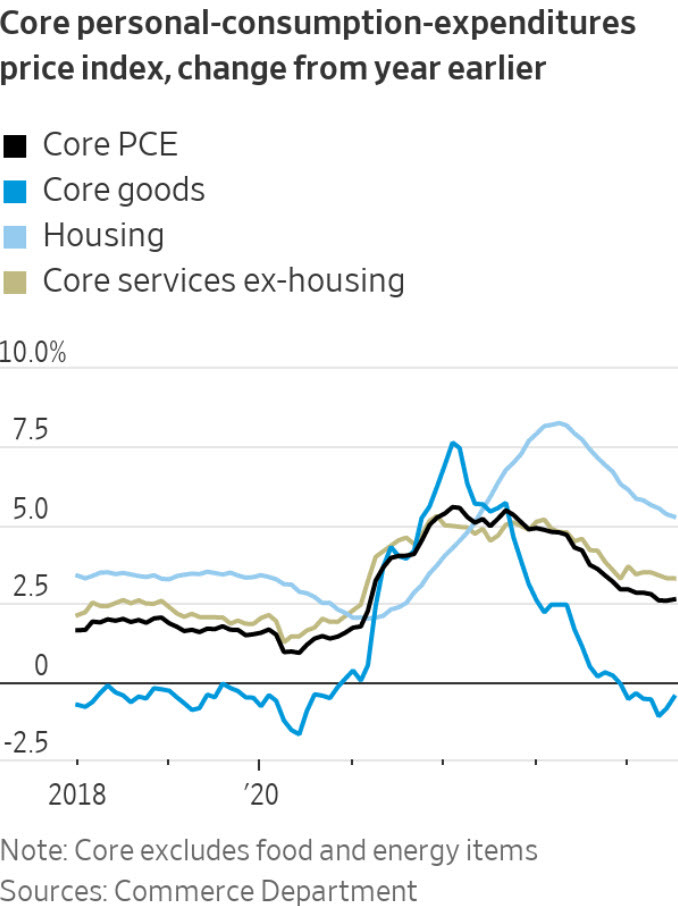

Timiraos: Báo cáo PCE tháng 7 của Mỹ cho thấy lộ trình giảm lạm phát vẫn tiến triển tích cực

Nhà báo WSJ Nick Timiraos vừa công bố báo cáo mới nhất và bày tỏ sự lạc quan về lộ trình giảm lạm phát:

- Những phân tích về chỉ số PCE tháng 7 cho thấy tình trạng giảm lạm phát trong ba tháng qua vẫn tiếp tục diễn ra trên diện rộng:

- Cải thiện dần dần đối với dịch vụ nhà ở và phi nhà ở

- Giảm phát liên tục đối với hàng hóa

Tổng thống Biden: Những gì mà Netanyahu đang làm là chưa đủ để đạt được thỏa thuận về con tin

Vẫn còn 60-70 con tin còn sống ở Palestine và ông Biden đã chia sẻ rằng ông muốn hoàn tất một thỏa thuận toàn diện ở Palestine trước khi kết thúc nhiệm kỳ tổng thống. Có lẽ ông muốn thực hiện điều đó trước cuộc bầu cử vì điều này sẽ giúp tăng cơ hội cho đảng Dân chủ.

Áp lực nội bộ cũng đang gia tăng đối với Netanyahu sau các cuộc biểu tình lớn vào cuối tuần. Ông cũng đang phải đối mặt với áp lực từ nội các của mình.

Đối với thị trường, giá dầu được dự đoán sẽ chịu áp lực giảm nếu/khi đạt được thỏa thuận.

Phó Thủ tướng Nga Novak: Nga sẽ cắt giảm sản lượng dầu theo thỏa thuận vào cuối tháng 8

- Phó Thủ tướng Nga Alexander Novak cho biết Nga sẽ cắt giảm sản lượng dầu xuống mức cần thiết theo thỏa thuận từ OPEC+ vào cuối tháng 8.

OPEC+ đã nỗ lực thúc đẩy việc tuân thủ thỏa thuận cắt giảm sản lượng trong hai tuần qua và dường như đã đạt được một số thành công. Có thể tổ chức này đang sử dụng chiến lược "cây gậy và củ cà rốt", với việc một số nhà sản xuất khác có thể gia hạn việc cắt giảm sản lượng sang tháng 10.

Sau tuyên bố của ông Novak, giá dầu WTI tiếp tục đi ngang trong ngày.

Quan chức ECB Buch: Ngành Ngân hàng tại khu vực đang cho thấy dấu hiệu phục hồi

- Bà Buch khẳng định ngành ngân hàng châu Âu đã thể hiện khả năng phục hồi tốt.

- Các điều kiện tiên quyết để triển khai Hệ thống Bảo hiểm Tiền gửi châu Âu (EDIS) hiện đã được đáp ứng, và việc thúc đẩy EDIS là rất quan trọng.

- Kêu gọi các nhà lập pháp chống lại sự cám dỗ của việc nới lỏng quy định ngân hàng.

- Lưu ý rằng mức lợi nhuận của ngành ngân hàng hiện tương đối cao, tạo cơ hội tốt để các ngân hàng đầu tư vào việc tăng cường khả năng phục hồi.

EDIS là một hệ thống bảo hiểm cấp EU được đề xuất nhằm bảo vệ người gửi tiền trong trường hợp ngân hàng sụp đổ, tương tự như cách thức hoạt động của các chương trình bảo hiểm tiền gửi quốc gia nhưng trên quy mô toàn châu Âu.

DBS: Báo cáo việc làm Mỹ sẽ là tâm điểm chú ý

Theo Philip Wee, Chuyên viên chiến lược ngoại hối cấp cao của DBS, chỉ số DXY đang gặp ngưỡng kháng cự quanh 102.20 sau khi hồi phục trong tuần trước:

- Báo cáo việc làm hàng tháng của Mỹ vào thứ Sáu tuần này có thể sẽ củng cố mong muốn của Fed trong việc ngăn chặn thị trường lao động Mỹ tiếp tục hạ nhiệt. Mặc dù dự báo của thị trường cho thấy dữ liệu NFP của Mỹ sẽ tăng lên 165,000 so với mức 114,000 trong tháng 7, nhưng con số này vẫn dưới mức 200,000. Tỷ lệ thất nghiệp dự kiến sẽ vẫn trên 4% mặc dù được kỳ vọng vẫn sẽ giảm nhẹ xuống 4.2%.

- Trước đó, sau khi dữ liệu việc làm được công bố, Chủ tịch Fed New York John Williams và Thống đốc Fed Christopher Waller dự kiến sẽ ủng hộ việc cắt giảm lãi suất theo như Fed đã báo hiệu tại cuộc họp FOMC vào ngày 18 tháng 9. Williams là một trong hai Chủ tịch Fed đã bỏ phiếu ủng hộ việc giảm lãi suất điều hành vào tháng 7, theo biên bản cuộc họp về lãi suất chiết khấu của Fed vào tuần trước.

Cập nhật thị trường phiên châu Âu: Đồng USD là tâm điểm trong phiên giao dịch đầu tuần

Tin tức chính:

- Cập nhật kỳ vọng lãi suất điều hành của các NHTW lớn

- AUD/USD chờ cơ hội kiểm tra lại ngưỡng 0.6800

- SNB: Tổng tiền gửi không kỳ hạn giảm xuống trong tuần trước

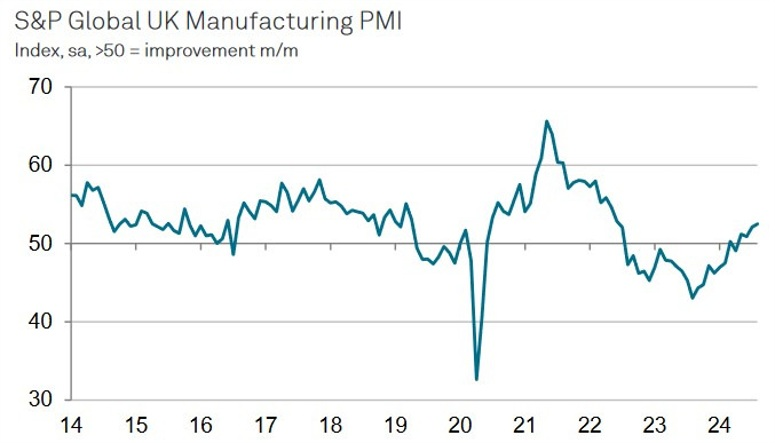

- S&P Global: PMI sản xuất tháng 8 tại Vương quốc Anh khớp với dự báo

- HCOB: PMI sản xuất tháng 8 tại Eurozone không đổi so với tháng trước

Thị trường:

- EUR dẫn đầu đà tăng, JPY suy yếu nhất trong ngày.

- Chứng khoán châu Âu giảm nhẹ.

- Giá vàng giảm 0.2% xuống $2,498.63.

- Giá dầu thô WTI tăng 0.3% lên $73.75.

- Giá Bitcoin tăng 2.3% lên $58,630.

Phiên giao dịch đầu tuần diễn ra khá ảm đạm với đồng USD biến động trái chiều trong khi JPY là đồng tiền suy yếu nhất. Thị trường Bắc Mỹ nghỉ lễ Lao động khiến thanh khoản giao dịch giảm sút, giới đầu tư không có nhiều động lực để tham gia thị trường.

Đồng Yên giảm giá khi lợi suất trái phiếu tăng nhẹ, đẩy USD/JPY tăng từ 146.10 lên gần 146.90.

EUR/USD tăng nhẹ lên 1.1063 trong khi USD/CHF tăng lên 0.8510 và AUD/USD đạt mốc 0.6773. NZD là đồng tiền duy nhất giảm giá so với USD, với NZD/USD giảm 20 pip.

Các chỉ số chứng khoán châu Âu cũng biến động nhẹ trong khi giá vàng giảm nhẹ xuống dưới $2,500.

Nhìn chung, thị trường khá trầm lắng do thiếu vắng các sự kiện đáng chú ý.Thị trường đang chờ đợi dữ liệu thị trường lao động quan trọng của Mỹ sẽ được công bố vào cuối tuần này.

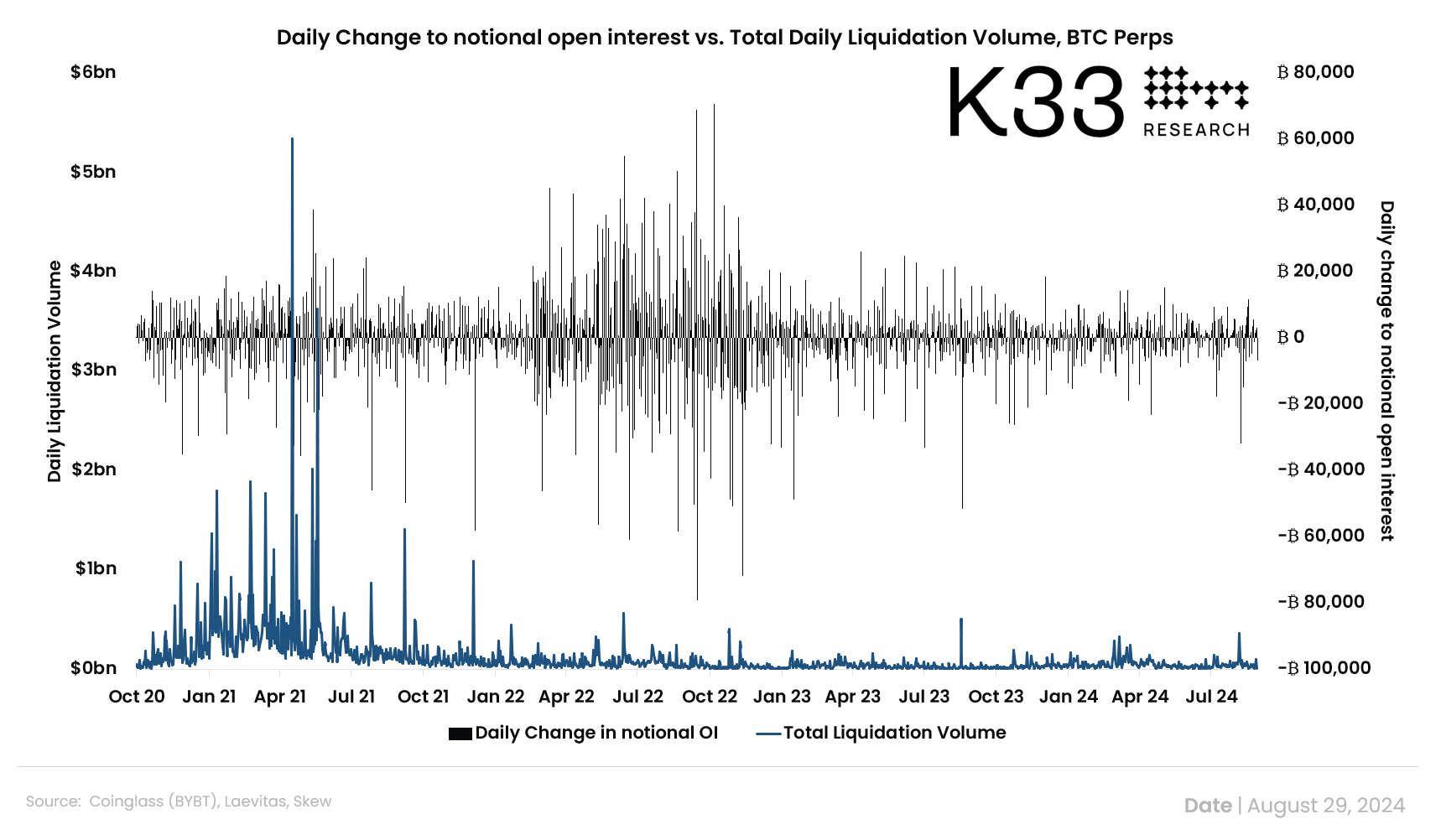

Làn sóng thanh lý của thị trường tiền điện tử có thể đang ở mức độ tồi tệ hơn nhiều so với báo cáo

Vetle Lunde, nhà phân tích cấp cao của K33 Research, đã báo cáo vào ngày 29/8 rằng các sàn giao dịch tiền điện tử lớn như Binance, Bybit và OKX đã thay đổi đáng kể cách họ báo cáo dữ liệu thanh lý kể từ năm 2021. Sự thay đổi này khiến các sàn giao dịch chỉ ghi nhận một lần thanh lý mỗi giây thay vì báo cáo tất cả các lần thanh lý.

“Dữ liệu thanh lý từ các sàn giao dịch là giả mạo và không phản ánh đầy đủ khối lượng hợp đồng thanh lý thực tế trên thị trường,” ông Lunde cho biết. "Dữ liệu này đã bị báo cáo thiếu sót trong 3 năm qua."

Nếu điều này là sự thật, điều đó có nghĩa là các nhà giao dịch tiền điện tử về cơ bản đã dựa vào một bức tranh mờ nhạt về thị trường.

Dữ liệu thanh lý thường được sử dụng như một "cách minh bạch để đánh giá mức độ chấp nhận rủi ro" và hiểu rõ hơn về tỷ lệ đòn bẩy trên các sàn giao dịch.

Nghiên cứu lưu ý rằng mức open interest OI, một thước đo giá trị của các hợp đồng phái sinh tiền điện tử chưa đáo hạn, không phải lúc nào cũng tương quan với dữ liệu thanh lý. Theo dõi những thay đổi về mức OI có thể giúp đánh giá mức độ thanh lý của các vị thế sử dụng đòn bẩy, nhưng "không thể tính đến việc các nhà giao dịch mở các vị thế mới trong bối cảnh hỗn loạn."

Tương quan giữa OI và thanh khoản của BTC

Ngoài ra, dữ liệu thanh lý cũng có thể được sử dụng để hiểu rõ hơn về tác động của sự biến động đột ngột và liệu mức đòn bẩy có bị ảnh hưởng mạnh trong các sự kiện thanh lý lớn như ngày 5/8 hay không - thời điểm giá Bitcoin giảm xuống dưới $50,000 USD

Nhà nghiên cứu suy đoán rằng các sàn giao dịch có thể đang hạn chế dữ liệu vì lý do PR hoặc duy trì lợi thế thông tin vì lợi ích riêng của họ: "Một số sàn giao dịch thậm chí còn có lợi ích trong các công ty đầu tư có thể giao dịch dựa trên thông tin mà phần còn lại của thị trường không có."

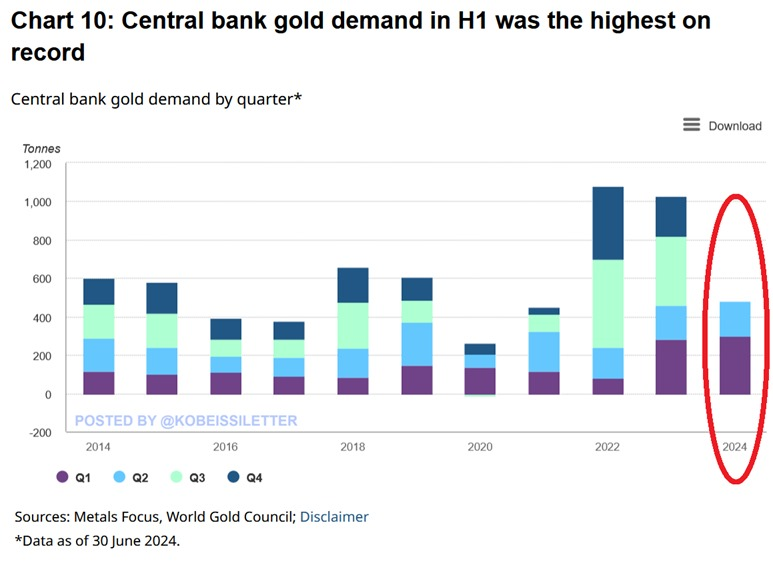

Các NHTW "gom" vàng ở mức kỷ lục trong nửa đầu năm 2024

- Làn sóng mua vàng của các NHTW trên toàn cầu đang diễn ra mạnh mẽ, đẩy giá vàng lên mức cao nhất mọi thời đại.

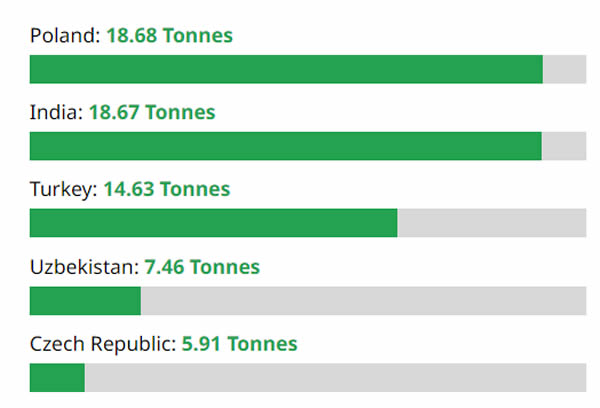

Theo Kobeissi Letter, lượng mua ròng vàng của các NHTW đã đạt 483 tấn trong nửa đầu năm 2024, mức cao kỷ lục, vượt qua con số 460 tấn của nửa đầu năm 2023. Tính riêng trong quý 2/2024, 183 tấn vàng đã được mua vào, tăng 6% so với cùng kỳ năm ngoái.

Ngân hàng Quốc gia Ba Lan, Ngân hàng Dự trữ Ấn Độ và Ngân hàng Trung ương Thổ Nhĩ Kỳ là những "tay chơi" lớn nhất trên thị trường vàng trong giai đoạn này. Ngân hàng Quốc gia Ba Lan thậm chí còn có kế hoạch tiếp tục mua vào, hướng tới mục tiêu nâng tỷ trọng vàng trong dự trữ ngoại hối lên 20%.

Nhiều chuyên gia cho rằng, động thái tích trữ vàng cho thấy các quốc gia đang dần dịch chuyển khỏi tài sản dự trữ bằng USD, đặc biệt là trong bối cảnh địa chính trị bất ổn. "Trung Quốc, Ấn Độ, Nga và Ả Rập Saudi không còn tin tưởng vào việc nắm giữ tài sản dự trữ của phương Tây", Spencer Hakimian, người sáng lập Tolou Capital Management, nhận định. "Vàng là tài sản dự trữ trung lập và ít biến động duy nhất."

Doanh nhân công nghệ Kim Dotcom dự đoán, stablecoin dự trữ bằng vàng của nhóm BRICS sẽ còn khiến nhu cầu đối với vàng tăng cao hơn nữa, đẩy đồng USD vào tình thế bất ổn.

Ngành công nghiệp tiền điện tử lên kế hoạch gây quỹ cho cuộc tranh cử của Kamala Harris

Nhóm các nhà điều hành và tổ chức vận động trong ngành công nghiệp tiền điện tử được cho là đang lên kế hoạch gây quỹ tranh cử cho Phó Tổng thống Hoa Kỳ Kamala Harris.

Theo Reuters, sự kiện gây quỹ dự kiến diễn ra vào ngày 13/9 tại Washington D.C., với giá vé từ 500 đến 5,000 USD. Động thái này cho thấy một bộ phận trong ngành công nghiệp tiền điện tử đang đặt cược vào bà Harris, bất chấp việc bà chưa đưa ra quan điểm rõ ràng nào về vấn đề này.

Giám đốc điều hành Blockchain Foundation, Cleve Mesidor, cho biết mục tiêu của sự kiện là "gửi đi thông điệp về vai trò của tiền điện tử" trong bối cảnh ứng cử viên của Đảng Dân chủ có thể trở thành tổng thống mới. Giới lãnh đạo ngành hy vọng bà Harris sẽ có cách tiếp cận cởi mở hơn, hỗ trợ ngành phát triển và tạo điều kiện tiếp cận vốn cho cộng đồng.

Khảo sát về mức độ ủng hộ của người dân đối với hai ứng cử viên hàng đầu

Động thái này diễn ra trong bối cảnh Ủy ban Chứng khoán và Giao dịch Hoa Kỳ (SEC) đang siết chặt quản lý ngành công nghiệp tiền điện tử. Trước đó, một số "ông lớn" trong ngành như Coinbase và Ripple đã chi tới 120 triệu USD để vận động tranh cử thông qua các ủy ban hành động chính trị, nhằm gây ảnh hưởng đến kết quả bầu cử.

Bản thân bà Harris cũng đã có hai cuộc gặp với đại diện ngành công nghiệp tiền điện tử vào tháng 7 và tháng 8 vừa qua. Cố vấn cấp cao của bà, Brian Nelson, cho biết bà Harris sẽ "hỗ trợ các chính sách đảm bảo cho công nghệ mới nổi và các ngành công nghiệp tương tự tiếp tục phát triển".

Sự kiện gây quỹ sắp tới diễn ra sau khi một nhóm khác có tên Crypto4Harris cũng đã tổ chức một buổi gặp mặt trực tuyến vào tháng 8 để vận động cho bà Harris.

Có thể thấy, ngành công nghiệp tiền điện tử đang nỗ lực vận động để có được sự ủng hộ từ chính quyền mới. Tuy nhiên, vẫn còn phải chờ xem liệu bà Harris có thực sự thay đổi lập trường của mình đối với ngành công nghiệp này hay không, nếu bà đắc cử.

Cập nhật kỳ vọng lãi suất điều hành của các NHTW lớn

Dự báo cắt giảm lãi suất cho đến cuối năm:

-

Fed: 99 điểm cơ bản (Xác suất cắt giảm 25 điểm cơ bản tại cuộc họp tới: 69%)

-

ECB: 58 điểm cơ bản (Xác suất cắt giảm 25 điểm cơ bản tại cuộc họp tới: 98%)

-

BoE: 39 điểm cơ bản (Xác suất giữ nguyên lãi suất tại cuộc họp tới: 78%)

-

BoC: 75 điểm cơ bản (Xác suất cắt giảm 25 điểm cơ bản tại cuộc họp tới: 79%)

-

RBA: 19 điểm cơ bản (Xác suất giữ nguyên lãi suất tại cuộc họp tới: 94%)

-

RBNZ: 72 điểm cơ bản (Xác suất cắt giảm 25 điểm cơ bản tại cuộc họp tới: 79%)

-

SNB: 51 điểm cơ bản (Xác suất cắt giảm 25 điểm cơ bản tại cuộc họp tới: 70%)

Dự báo tăng lãi suất cho đến cuối năm:

-

BoJ: 7 điểm cơ bản (Xác suất giữ nguyên lãi suất tại cuộc họp tới: 97%)

AUD/USD chờ cơ hội kiểm tra lại ngưỡng 0.6800

Đồng USD đã trải qua những phiên giao dịch đầy biến động vào cuối tháng trước, khiến AUD/USD bị kìm hãm quanh ngưỡng kháng cự của vùng đỉnh tháng 7. Mức giá quan trọng này sẽ tiếp tục là tâm điểm chú ý trong tuần này, đặc biệt là khi đồng USD dự kiến sẽ đối mặt với nhiều áp lực.

Hiện tại, đồng bạc xanh đang khá trái chiều. USD/JPY tăng lên 146.70, nhưng AUD/USD cũng tăng khoảng 30 pip, một con số không quá lớn. Do đó, vẫn còn quá sớm để khẳng định AUD/USD sẽ kiểm tra lại ngưỡng 0.6800 ngay lập tức.

Động lực chính khiến AUD/USD tăng giá vẫn là kỳ vọng về sự phân kỳ trong chính sách tiền tệ giữa RBA và Fed. Dữ liệu lạm phát của Úc được công bố vào tuần trước vẫn chưa đủ để thúc đẩy đà tăng của AUD/USD.

Thị trường chờ đợi tín hiệu từ thị trường lao động Mỹ:

Thị trường đang dồn sự chú ý vào dữ liệu việc làm của Mỹ, bởi đây là yếu tố định hướng cho tuần giao dịch đầu tiên của tháng 9. Điều này không chỉ ảnh hưởng mạnh đến tâm lý đối với đồng USD mà còn tác động đến khẩu vị rủi ro của thị trường

Định giá của thị trường cho thấy Fed có 29% khả năng cắt giảm lãi suất ở mức 50 điểm cơ bản vào cuối tháng này. Với 3 cuộc họp còn lại trong năm nay, thị trường kỳ vọng Fed sẽ cắt giảm tổng cộng 98 điểm cơ bản.

Liệu những số liệu yếu kém sẽ buộc Fed phải hành động? Hay đây chỉ là một cú hích tạm thời và thị trường sẽ điều chỉnh lại kỳ vọng trong những tuần tới?

Câu trả lời sẽ là chìa khóa quyết định hướng đi tiếp theo cho AUD/USD. Cặp tỷ giá này đã tăng giá tốt kể từ đầu tháng 8, nhưng hiện đang ở ngã ba đường. Sẽ là khôn ngoan hơn nếu chờ đợi thêm tín hiệu rõ ràng từ dữ liệu của Mỹ trước khi đưa ra quyết định giao dịch.

Cập nhật phiên Âu: EUR tăng cao hơn trong ngày khi đà phục hồi của USD suy yếu

Lịch kinh tế đầu phiên Âu khá sôi động, với loạt báo cáo PMI tại châu Âu được công bố.

Tại Eurozone, ngành sản xuất đang đối mặt với suy thoái kéo dài 26 tháng, với điều kiện kinh doanh xấu đi liên tục trong ba tháng qua. Số liệu từ các nền kinh tế lớn tại Khu vực như Pháp, Đức hayTây Ban Nha đều cao hơn dự báo, nhưng giảm xuống so với tháng trước và thấp hơn mức trung bình dài hạn là 50 - phản ánh suy thoái sản xuất dai dẳng. Đơn đặt hàng mới giảm, cả trong nước và quốc tế, làm mất hy vọng phục hồi ngắn hạn. Giá đầu vào tăng trở lại từ tháng 6, nhưng một số công ty đã chuyển được chi phí này sang khách hàng vào tháng 8. Giá bán hàng hóa tăng lần đầu tiên từ tháng 4 năm ngoái, do tác động từ Pháp, Hà Lan, Hy Lạp, và Ý, gây áp lực lên ECB trong bối cảnh lạm phát dai dẳng. Một số quốc gia như Áo, Ý, và Ireland cho thấy dấu hiệu tích cực hơn, nhưng nhìn chung, tình hình vẫn ảm đạm.

Dù vậy EUR/USD tiếp tục tăng cao hơn trong ngày là 1.1077, trước khi giảm xuống mức hiện tại là 1.1065, tăng 0.15% trong ngày. Trong khi đó, các đồng tiền chính khác dao động trong các biên độ hẹp vào đầu tuần. GBP/USD duy trì dưới 1.3150 trong phiên Âu. Cặp tiền không có phản ứng đáng kể với dữ liệu sản xuất phản ánh tăng trưởng được duy trì ổn định trong tháng 8 tại Vương quốc Anh.

Tại Thụy Sĩ, PMI sản xuất bất ngờ tăng mạnh hơn dự báo, dù vẫn trong vùng thu hẹp cũng hỗ trợ CHF tăng gần 10pip ngay khi số liệu được công bố. Tuy nhiên, USDCHF hiện đã phục hồi lên 0.8500, từ mức 0.8484 trước đó.

Chỉ số DXY mở rộng đà phục hồi vào thứ Sáu và tăng khoảng 1% trong tuần, đóng cửa trong sắc xanh lần đầu tiên kể từ giữa tháng 7. Nhưng động lực tích cực của USD đã suy yếu trở lại trong phiên Âu thứ Hai.

Chứng khoán các nước khu vực đồng tiền chung Euro giảm điểm vào đầu phiên thứ Hai khi các nhà đầu tư đánh giá triển vọng tăng trưởng toàn khu vực, đặc biệt là sau loạt báo cáo PMI sản xuất bi quan trong tháng 8. HĐTL các chỉ số chứng khoán đi ngang, cho thấy khẩu vị rủi ro ảm đạm.

Thị trường tài chính tại Hoa Kỳ và Canada đóng cửa để nghỉ lễ Ngày Lao động.

Cập nhật các thị trường khác:

- Vàng tăng 0.15% lên 2,506 USD/oz

- Dầu WTI tăng 0.1% lên 73.60 USD/thùng

- BTC tăng 1.35% lên 58,100 USD

SNB: Tổng tiền gửi không kỳ hạn giảm xuống trong tuần trước

- Tổng tiền gửi không kỳ hạn: 456.7 tỷ CHF (trước đó: 463.6 tỷ CHF)

- Tổng tiền gửi không kỳ hạn trong nước: 448.6 tỷ CHF (trước đó: 445.7 tỷ CHF)

Lượng tiền gửi giảm trong tuần qua và đây là một diễn biến khá thú vị sau khi SNB cảnh báo về sức mạnh tăng lên của CHF có thể gây ảnh hưởng đến hoạt động xuất khẩu khẩu.

Chứng khoán Eurozone chìm trong sắc đỏ trong phiên giao dịch đầu tiên của tháng 9

Chứng khoán các nước khu vực đồng tiền chung Euro giảm điểm vào đầu phiên thứ Hai khi các nhà đầu tư đánh giá triển vọng tăng trưởng toàn khu vực, đặc biệt là sau loạt báo cáo PMI sản xuất bi quan trong tháng 8.

Chỉ số Stoxx 600 toàn châu Âu giảm 0.32%, với hầu hết các sàn giao dịch chứng khoán và ngành khu vực đều giảm. Cổ phiếu ô tô giảm khoảng 1%.

Cổ phiếu của Rightmove tăng vọt tới 24% khi thị trường mở cửa và tăng 21.16% sau khi đối thủ cạnh tranh tại Úc là REA Group cho biết họ đang cân nhắc đưa ra lời đề nghị mua lại nền tảng có trụ sở tại Anh.

S&P Global: PMI sản xuất tháng 8 tại Vương quốc Anh khớp với dự báo

- 52.5 (dự báo: 52.1, trước đó: 52.1)

Ngành sản xuất của Anh đóng góp tích cực vào tăng trưởng kinh tế trong tháng 8, với chỉ số PMI đạt mức cao nhất trong 26 tháng là 52,5. Sản lượng, đơn đặt hàng mới và việc làm đều tăng mạnh, đặc biệt là trong lĩnh vực hàng hóa đầu tư. Tuy nhiên, sự tăng trưởng chủ yếu được thúc đẩy bởi thị trường nội địa, trong khi xuất khẩu tiếp tục giảm do nhu cầu yếu từ châu Âu và Trung Quốc, cùng với các vấn đề vận chuyển và bất ổn chính trị.

HCOB: PMI sản xuất tháng 8 tại Eurozone không đổi so với tháng trước

- 45.8 (dự báo: 45.6, trước đó: 45.6)

Mặc dù có sự điều chỉnh tích cực trong số liệu, nhưng ngành sản xuất của khu vực Eurozone vẫn đang tồn tại nhiều vấn đề. Sản lượng sản xuất tiếp tục giảm, và lượng đơn đặt hàng mới giảm với tốc độ nhanh nhất trong năm hiện tại. Tình hình việc làm cũng bắt đầu gặp khó khăn, và niềm tin của doanh nghiệp giảm xuống mức thấp nhất trong năm tháng. Điều này cho thấy nhiều khó khăn đang tiếp tục ảnh hưởng đến lĩnh vực sản xuất.

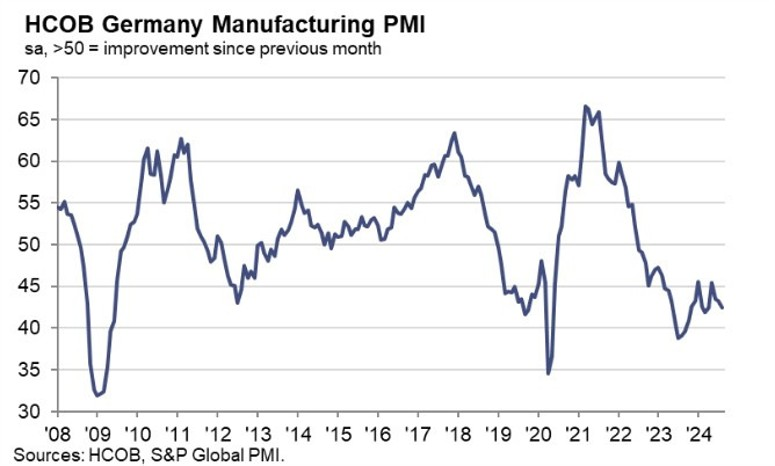

HCOB: PMI sản xuất tháng 8 tại Đức giảm xuống như dự báo

- 42.4 (dự báo: 42.1, trước đó: 43.2) - chạm đáy 5 tháng

- Số lượng đơn đặt hàng mới giảm với tốc độ nhanh nhất trong 9 tháng.

Suy thoái trong lĩnh vực sản xuất của Đức đang kéo dài hơn dự kiến, với tháng 8 ghi nhận sự sụt giảm mạnh trong các đơn đặt hàng mới, làm tiêu tan hy vọng phục hồi nhanh chóng. Chỉ số PMI cho thấy suy thoái đã kéo dài từ giữa năm 2022, lâu hơn so với các chu kỳ trước đây. Trung Quốc được cho là nguyên nhân chính, khi nước này cạnh tranh mạnh mẽ với các công ty Đức trong nhiều lĩnh vực, đặc biệt là ô tô và kỹ thuật cơ khí, cả trong và ngoài nước Đức. Khi Đức chuẩn bị hưởng lợi từ sự gia tăng sản xuất toàn cầu, chu kỳ kinh tế lại đột ngột suy giảm.