Đây là điều mà các NHTW lớn cần quan tâm lúc này

- Trừ khi bạn là BoJ

Căng thẳng ở Trung Đông đã leo thang đáng kể trong tuần qua. Và điều đó khiến tình hình liên quan đến Israel và Hamas chuyển sang một giai đoạn chưa từng có. Sự bất ổn địa chính trị cuối cùng đã ảnh hưởng đến thị trường vào ngày hôm qua.

Dầu mỏ đã có một ngày nổi bật, với dầu thô WTI tăng hơn 4%, hiện đang giữ ở mức gần $78.50, trong khi dầu thô Brent cũng tăng gần 4% và chạm mức $82.13

Mặc dù không thể hiện nhiều trên biểu đồ nhưng giá dầu là điều cần quan tâm trong trường hợp tình trạng ở Trung Đông tiếp tục trở nên căng thẳng hơn. Trong cuộc họp của Fed hay cả BoJ, sự kiện này không cũng không được nhấn mạnh nên bởi vậy rất dễ bị bỏ qua

Nếu giá năng lượng bắt đầu tăng vọt trở lại, điều đó có thể dẫn đến sự lan tỏa áp lực giá. Nếu chỉ trong ngắn hạn, thì các NHTW và thị trường sẽ dàng dễ dàng gạt bỏ điều này, cũng như nhiều cuộc biểu tình về căng thẳng địa chính trị trong những năm qua. Nhưng nếu giá dầu hướng tới mức 90 USD một lần nữa, ngay cả trong ngắn hạn, thì đó là điều mà các NHTW lớn cần quan tâm lúc này, để có thể đưa ra đối sách phù hợp trong cuộc chiến chống lạm phát và cả lộ trình cắt giảm lãi suất sắp tới.

Liệu việc Fed cắt giảm lãi suất vào tháng 9 đã được an bài?

- Có vẻ như điều đó rất có thể xảy ra, đặc biệt là sau cuộc họp báo của Powell ngày hôm qua.

Tuyên bố của cuộc họp FOMC không cung cấp quá nhiều thông tin mới, nhưng những thay đổi nhỏ vẫn là một bước tiến hướng tới những thay đổi trong lãi suất điều hành. Điều đáng chú ý nhất là việc nhấn mạnh "rủi ro cho cả hai phía của nhiệm vụ kép". Nghe có vẻ không quá ôn hòa nhưng nó phù hợp với động cơ của Fed về việc bắt đầu thay đổi mọi thứ. Tuy nhiên, điểm mấu chốt của ngày hôm qua là ngôn ngữ của Powell trong cuộc họp báo.

Ông đã đưa ra ý tưởng rằng có thể có "một vài" lần cắt giảm lãi suất trong năm nay. Điều quan trọng nhất là không có bất kỳ sự phản đối nào đối với định giá của thị trường, với khả năng cắt giảm vào tháng 9 được định giá ở mức 100% và thị trường dự báo Fed sẽ cắt giảm 1% lãi suất điều hành cho đến quý 1/2025. Những nhận xét của Powell chỉ nhằm mục đích bật đèn xanh cho kỳ vọng đó.

Điều đó khiến chúng ta tin rằng Fed sẽ cắt giảm lãi suất vào tháng 9, trừ khi có bất kỳ cú sốc hoặc diễn biến bất thường nào trong nền kinh tế. Và điều đó chủ yếu phụ thuộc vào dữ liệu lạm phát sắp tới. Đối với dữ liệu về nền kinh tế và việc làm, rủi ro thậm chí còn khá bất cân xứng.

Điều mà Fed muốn thể hiện ở đây là quá trình suy yếu của lạm phát đang tiếp tục và họ có thể kiểm soát một cuộc hạ cánh mềm cho nền kinh tế. Đối với dữ liệu lạm phát, họ sẽ chỉ cần thêm một chút thúc đẩy. Nhưng nhiều khả năng NHTW này vẫn sẽ cắt giảm lãi suất vào tháng 9 ngay cả khi số liệu lạm phát giữ nguyên hoặc tích cực hơn một chút so với hai tháng trước.

Đối với nền kinh tế, họ tin rằng các điều kiện đang đủ tốt. Điều đó có nghĩa là Fed không cần phải cường điệu hóa nhu cầu cắt giảm lãi suất một cách khẩn cấp.

Thay vào đó, họ có sự linh hoạt để dẫn dắt câu chuyện cắt giảm lãi suất vào tháng 9. Nếu báo cáo việc làm mạnh hơn dự kiến trong tuần này, điều đó có nghĩa là thị trường lao động đang đi theo hướng hạ cánh mềm. Hoặc ít nhất đó là những gì Fed sẽ cố gắng chỉ ra. Nhưng nếu nó yếu hơn dự báo, thì nó sẽ chỉ bác bỏ lập trường hiện tại rằng việc cắt giảm vào tháng 9 đã được định đoạt, trừ khi có bất kỳ bất ngờ lớn nào.

Cập nhật thị trường phiên Châu Á: Đồng JPY tiếp tục biến động

TIn tức chính:

- CFO Marubeni: Tác động từ quyết định lãi suất của BoJ sẽ hạn chế

- Phó Ủy ban Cải cách và Phát triển Quốc gia Cộng hòa Nhân dân Trung Hoa: Sẽ tích cực mở rộng nhu cầu trong nước

- Chánh Văn phòng Nội các Nhật Bản Hayashi cho biết điều quan trọng là thị trường ngoại hối phải ổn định.

- PMI sản xuất Caixin tháng 7 của Trung Quốc thấp hơn dự kiến

- Nhật Bản đã chi 36.8 tỷ USD để can thiệp vào thị trường ngoại hối vào tháng 7

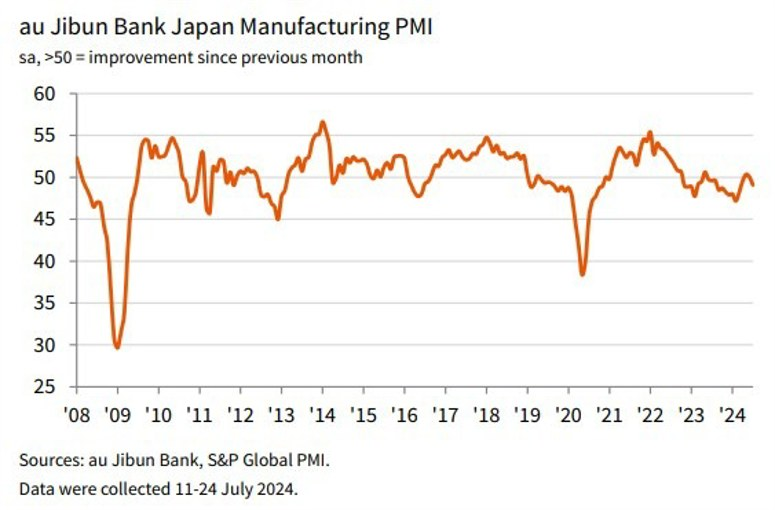

- PMI sản xuất Nhật Bản có lần đầu tiên giảm xuống dưới ngưỡng 50.0 trong 3 tháng

- Tỷ giá tham chiếu USD/CNY hôm nay: 7.1323

- Trung Quốc: Tỉnh Hà Nam đã nêu tên 25 ngân hàng địa phương sẽ được sáp nhập.

- Bộ trưởng Tài chính Hàn Quốc cho biết sẽ nhanh chóng hành động để ổn định thị trường tài chính nếu cần.

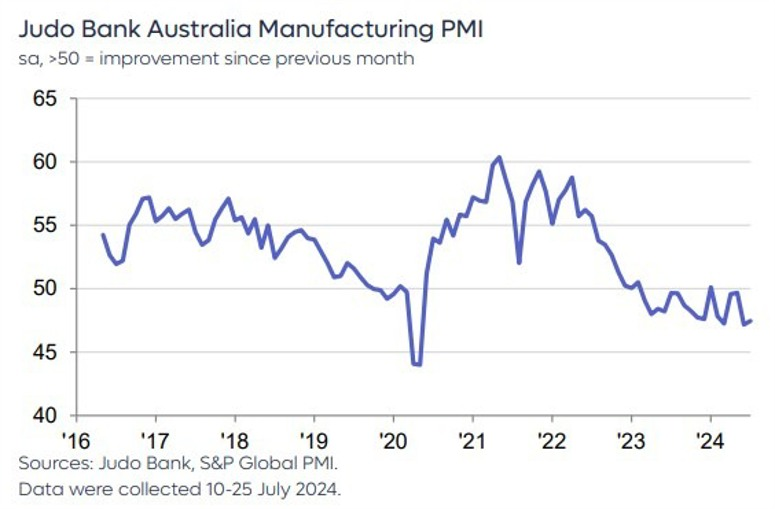

- PMI sản xuất Úc tăng nhẹ trong tháng 7

USD/JPY và các cặp tiền tệ liên quan với JPY đã có một ngày biến động mạnh mẽ sau quyết định tăng lãi suất của BoJ vào thứ Tư và những dấu hiệu từ Fed cho thấy việc cắt giảm lãi suất của họ có thể diễn ra ngay trong tháng Chín.

Từ mức trên 150 vào buổi sáng, USD/JPY đã giảm về ngưỡng 148.50 trước khi hồi phục trở lại 149.80. Các dữ liệu kinh tế từ Nhật Bản đã được công bố, nhưng đó không phải là nguyên nhân chính khiến đồng JPY biến động. Chúng ta cũng có một số bình luận từ Chánh Văn phòng Nội các Nhật Bản Hayashi về thị trường ngoại hối. Nhưng có vẻ đây cũng chỉ là phát biểu mang tính hình thức.

Trong khi đó, vàng hiện đang giảm về mức $2,440. Bitcoin vẫn giao dịch dưới ngưỡng $64,000 tại thời điểm viết bài.

HĐTL chứng khoán Hoa Kỳ tiếp tục phục hồi, hưởng ứng vào mức tăng của thị trường từ thứ Tư.

CFO Marubeni: Tác động từ quyết định lãi suất của BoJ sẽ hạn chế

CFO của Marubeni, một trong những tập đoàn thương mại đa ngành tại Nhật Bản, cho biết:

- Quyết định của BoJ sẽ không làm tăng chi phí tài chính quá mạnh

- Việc đồng JPY mất giá chuyển sang tăng giá do chính sách tiền tệ ở Nhật Bản và Hoa Kỳ diễn ra như dự báo của chúng tôi

- Xu hướng mất giá của đồng JPY so với USD và AUD trong giai đoạn tháng 4-tháng 6 đã đóng góp khoảng 9 tỷ JPY vào lợi nhuận của chúng tôi

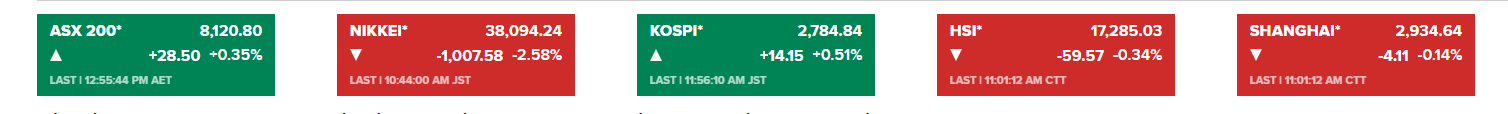

Thị trường chứng khoán châu Á biến động trái chiều

Cổ phiếu Châu Á phần lớn tăng điểm sau khi cuộc họp của Ủy ban Thị trường Mở Liên bang của Fed kết thúc vào thứ Tư, nơi các nhà hoạch định chính sách quyết định giữ nguyên lãi suất quỹ liên bang ở mức hiện tại là 5.25% - 5.5%. Chủ tịch Fed Powel nhấn nhá tín hiệu cắt giảm lãi suất vào tháng 9.

Các nhà đầu tư ở châu Á cũng đang đánh giá dữ liệu hoạt động kinh doanh từ khắp khu vực ngoài các bình luận của Fed, với chỉ số PMI tháng 7 từ Trung Quốc, Nhật Bản và Úc

- Nikkei 225 giảm 2.58%, trong khi Topix giảm 3.72%. Vào thứ Tư, Ngân hàng Nhật Bản đã tăng lãi suất lên 0.25%, đánh dấu mức cao nhất kể từ năm 2008. Bộ Tài chính nước này tiết lộ rằng đã chi 5.53 nghìn tỷ yên (36.8 tỷ USD) cho hoạt động can thiệp ngoại hối từ ngày 27 tháng 6 đến ngày 29 tháng 7. USDJPY hiện tăng lên trên 149.50 sau khi giảm mạnh xuống 148.56 đầu phiên Á. PMI sản xuất Nhật Bản có lần đầu tiên giảm xuống dưới ngưỡng 50.0 trong 3 tháng

- S&P/ASX 200 tăng 0.35%, đạt đỉnh kỷ lục mới trong phiên. PMI sản xuất Úc tăng nhẹ trong tháng 7. Dữ liệu Cán cân Thương mại tốt hơn dự kiến được công bố vào thứ Năm. Cục Thống kê Úc báo cáo thặng dư thương mại 5.589 tỷ cho tháng 6, vượt mức dự đoán 5.000 tỷ nhưng vẫn thấp hơn mức 5.773 tỷ của kỳ trước.

- Kospi tăng 0.51%, trong khi Kosdaq tăng 0.86%. Reuters đưa tin xuất khẩu của nước này đã tăng với tốc độ nhanh nhất trong sáu tháng vào tháng 7, theo dữ liệu sơ bộ. Xuất khẩu của Hàn Quốc tăng 13.9% so với cùng kỳ năm ngoái lên 57.49 tỷ USD, sau khi tăng 5.1% vào tháng trước. Tuy nhiên, con số này yếu hơn mức tăng 18.4% dự kiến trong cuộc khảo sát các nhà kinh tế của Reuters.

- HangSeng giảm 0.34%. GDP của Hồng Kông tăng 3.3% so với cùng kỳ năm ngoái trong quý 2, vượt qua kỳ vọng tăng 2.7% của các nhà kinh tế do Reuters thăm dò.

- Shanghai Composite giảm 0.14%. Theo cuộc khảo sát Caixin do S&P Global thực hiện, hoạt động sản xuất của Trung Quốc đã giảm vào tháng 7. Chỉ số PMI sản xuất của nước này đạt 49.8, gây bất ngờ cho các nhà kinh tế do Reuters thăm dò, những người dự kiến con số mở rộng là 51.5.

Phó Ủy ban Cải cách và Phát triển Quốc gia Cộng hòa Nhân dân Trung Hoa: Sẽ tích cực mở rộng nhu cầu trong nước

Phó Ủy ban Cải cách và Phát triển Quốc gia Cộng hòa Nhân dân Trung Hoa cho biết:

- Có đủ dư địa cho các điều chỉnh chính sách phản chu kỳ

- Trung Quốc có điều kiện, khả năng và sự tự tin để đạt được mục tiêu tăng trưởng cả năm

- Sẽ chủ động mở rộng nhu cầu trong nước, đưa việc thúc đẩy tiêu dùng

- Sẽ thúc đẩy đầu tư hiệu quả

Vàng giảm xuống dưới $2,441 khi đồng bạc xanh hồi nhẹ

Sau khi tăng lên trên $2,450 đầu phiên Á, vàng hiện điều chỉnh trở lại dưới $2,441

Đồng bạc xanh hồi nhẹ. DXY trở lại lên trên 104.00

Chánh Văn phòng Nội các Nhật Bản: Quan trọng là tỷ giá hối đoái phải biến động theo cách ổn định và phản ánh các yếu tố cơ bản

Chánh Văn phòng Nội các Nhật Bản cho biết:

- Nhật Bản bổ nhiệm cựu nhà ngoại giao ngoại hối hàng đầu Masato Kanda làm cố vấn đặc biệt cho nội các

- Kanda được giao nhiệm vụ tư vấn cho Thủ tướng Nhật Bản Kishida về xu hướng tài chính quốc tế

- Sẽ không bình luận về mức xảy ra can thiệp

- Quan trọng là tỷ giá hối đoái phải biến động theo cách ổn định và phản ánh các yếu tố cơ bản

- Theo dõi chặt chẽ các biến động tỷ giá hối đoái một cách kỹ lưỡng

USDJPY hiện tăng trở lại lên gần 149.50:

Tỷ giá tham chiếu USD/CNY hôm nay: 7.1323

- Dự kiến: 7.2167

- Giá đóng cửa trước đó: 7.2265

- PBOC bơm 10 tỷ nhân dân tệ thông qua reverse repo 7 ngày, đặt lãi suất ở mức không đổi 1.8%

- 235 tỷ nhân dân tệ reverse repo sẽ đáo hạn vào ngày hôm nay.

- Một khoản rút ròng tương đương 225 tỷ nhân dân tệ được thông qua trong hoạt động thị trường mở trong ngày

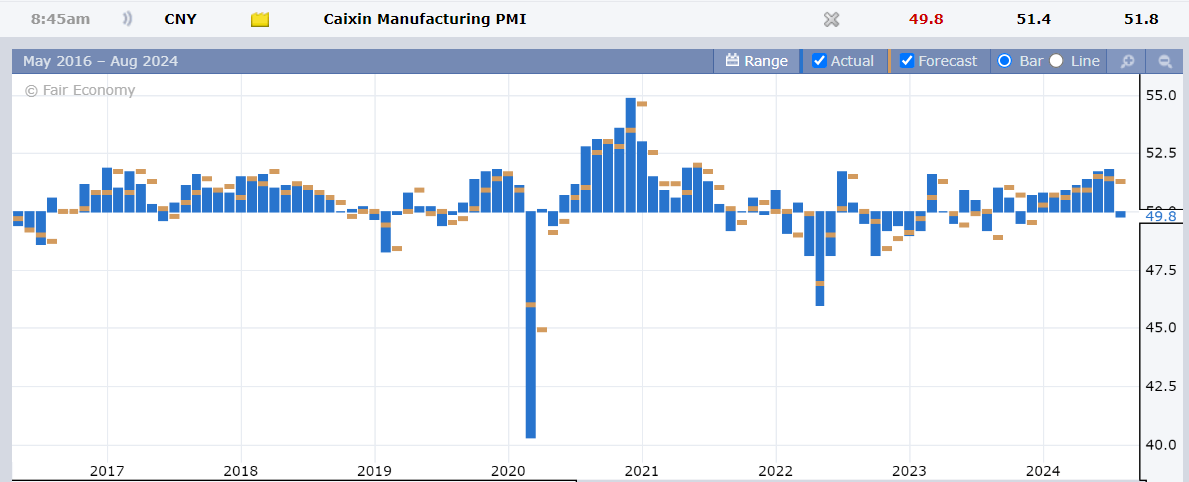

PMI sản xuất Caixin tháng 7 của Trung Quốc thấp hơn dự kiến

- PMI sản xuất Caixin tháng 7 của Trung Quốc: 49.8

- Dự kiến: 51.4

- Trước đó: 51.8

Đây là lần đầu tiên nền kinh tế Trung Quốc suy giảm trong 9 tháng. Dữ liệu chỉ ra những rắc rối tiềm ẩn trong nền kinh tế Trung Quốc. PMI Caixin cao hơn PMI chính thức và mang lại một chút hy vọng, nhưng hiện tại cả hai đều đang suy giảm.

Báo cáo chỉ ra rằng:

- Sản lượng sản xuất tăng trong tháng thứ chín liên tiếp, nhưng ở mức biên.

- Tổng đơn đặt hàng mới giảm, với hàng tiêu dùng vượt trội hơn hàng đầu tư.

- Việc làm vẫn ổn định mặc dù thị trường lao động đang thu hẹp.

- Chi phí đầu vào tăng, nhưng giá bán giảm do cạnh tranh.

Báo cáo kết luận bằng cách nói rằng cần tập trung chính sách vào việc ổn định tăng trưởng và cải thiện nhu cầu trong nước. Vâng, đúng vậy. Nhưng với tình trạng nợ nần chồng chất ở Trung Quốc, mọi thứ sẽ diễn ra chậm chạp.

Vàng tiếp đà tăng, vượt mức $2,450

Đà tăng của kim loại quý được hỗ trợ nhờ việc Fed hé lộ khả năng cắt giảm lãi suất vào tháng 9 và căng thẳng địa chính trị ở Trung Đông.

Chủ tịch Fed Powell khẳng định có thể đặt kịch bản nới lỏng chính sách tiền tệ lên bàn cân trong cuộc họp tháng 9 nếu lạm phát giảm nhanh hoặc ít nhiều phù hợp với kỳ vọng.

Thủ tướng Israel Benjamin Netanyahu vừa đánh "một canh bạc lớn". Chỉ trong vài giờ đồng hồ, lực lượng Israel đã thực hiện một cuộc không kích ở Beirut nhằm vào một chỉ huy cấp cao của Hezbollah, đồng thời, Israel cũng đã bị Hamas cùng Iran cáo buộc ám sát một vị lãnh đạo chính trị của nhóm này trong một vụ tấn công ở Tehran. Điều này dấy lên lo ngại về một cuộc chiến tranh toàn diện tại Trung Đông.

XAUUSD hiện tăng 0.17% lên $2,453

Nhật Bản đã chi 36.8 tỷ USD để can thiệp vào thị trường ngoại hối vào tháng 7

Các số liệu này là từ Bộ Tài chính Nhật Bản trong giai đoạn từ ngày 27 tháng 6 đến ngày 29 tháng 7. Trong giai đoạn này, USD/JPY đã ở trên 161.75

Liệu đây có phải một khoản đầu tư khôn ngoan?

Tại sao BoJ không bất ngờ tăng lãi suất khi đồng yên đang yếu đi? Nếu làm vậy thì mọi thứ sẽ được giải quyết rất nhanh. Dù sao thì các nhà hoạch định chính sách cuối cùng cũng đã tăng lãi suất trong cuộc họp tháng 7

USDJPY hiện duy trì đà giảm sâu sau quyết định chính sách của BoJ và Fed. Cặp tiền giảm gần 0.70% xuống dưới 149.00:

PMI sản xuất Nhật Bản có lần đầu tiên giảm xuống dưới ngưỡng 50.0 trong 3 tháng

- PMI sản xuất chính thức Nhật Bản tháng 7: 49.1

- Dữ liệu sơ bộ: 49.2

- Trước đó: 50.0

Báo cáo chỉ ra rằng:

- Có sự sụt giảm đáng kể trong các đơn đặt hàng mới, dẫn đến mức sản lượng giảm mạnh.

- Lạm phát giá đầu vào đạt mức cao nhất kể từ tháng 4 năm 2023, do chi phí lao động, hậu cần và nguyên liệu thô tăng.

- Mức độ việc làm tăng trong tháng thứ năm liên tiếp, phản ánh sự lạc quan về sự phục hồi nhu cầu trong tương lai.

PMI sản xuất Úc tăng nhẹ trong tháng 7

- PMI sản xuất Úc chính thức tháng 7: 47.5

- Dữ liệu sơ bộ: 47.4

- Trước đó: 47.2

Báo cáo chỉ ra rằng:

- Sản lượng sản xuất giảm nhanh hơn trong bối cảnh đơn đặt hàng mới giảm

- Đơn đặt hàng xuất khẩu giảm với tốc độ nhanh nhất trong bốn năm

- Việc cắt giảm việc làm diễn ra với tốc độ nhanh nhất kể từ tháng 6 năm 2020

Tóm lại:

- Sản lượng và đơn đặt hàng mới đang ở mức thấp theo chu kỳ, cho thấy sự chậm lại trong sản xuất.

- Chỉ số việc làm dưới 50 cho thấy việc cắt giảm việc làm, có khả năng là do những thay đổi về cơ cấu.

- Giá đầu vào vẫn ổn định nhưng tăng cao

- Lạm phát giá đầu ra thấp, phù hợp với mục tiêu lạm phát của RBA.

- Mức tồn kho thấp phản ánh sự thận trọng trong sản xuất.

Chủ tịch Fed Powell: Việc giảm lãi suất chính sách có thể được đưa ra thảo luận ngay trong cuộc họp tiếp theo

Chủ tịch Fed Powell cho biết:

- Thị trường lao động 'mạnh nhưng không quá nóng' và gần bằng mức trước đại dịch

- Dự báo lạm phát dài hạn có vẻ được neo giữ tốt

- Tỷ lệ thất nghiệp vẫn ở mức thấp

- Thị trường lao động đã hạ nhiệt, lạm phát đã giảm và rủi ro đã chuyển sang trạng thái cân bằng hơn

- Chú ý đến cả hai phía của nhiệm vụ kép

- Số liệu lạm phát quý 2 đã làm tăng thêm sự tự tin vào lạm phát

- Cần có sự tự tin hơn vào lạm phát

- Chúng tôi sẽ đánh giá cẩn thận dữ liệu đầu vào để đưa ra quyết định trong tương lai

- Chính sách đang ở vị thế tốt để giải quyết rủi ro và bất ổn

- Việc giảm lãi suất chính sách có thể được đưa ra thảo luận ngay trong cuộc họp tiếp theo

- Nếu chúng tôi thấy lạm phát giảm nhanh hoặc ít nhiều phù hợp với kỳ vọng thì tôi nghĩ rằng việc cắt giảm lãi suất có thể được đưa ra thảo luận vào tháng 9

- Nếu lạm phát chứng tỏ là ổn định hơn, thì chúng tôi sẽ cân nhắc điều đó cùng với những điều khác

- Nó sẽ không chỉ là một điều, mà sẽ là sự cân bằng của các rủi ro

- Chỉ là vấn đề xem xét thêm dữ liệu tốt

- Con đường phía trước sẽ phụ thuộc vào nền kinh tế

- Dữ liệu trên thị trường lao động cho thấy sự bình thường hóa đang diễn ra dần dần

- Chúng tôi không nghĩ thị trường lao động như hiện tại là nguồn có khả năng gây áp lực lạm phát

- Có thể có tính mùa vụ trong dữ liệu lạm phát nên đó là lý do tại sao chúng tôi xem xét lạm phát 12 tháng, ở mức 2,5%

- Dữ liệu lạm phát hiện nay tốt hơn nhiều so với một năm trước

- Chúng tôi đang cân bằng rủi ro của việc cắt giảm quá sớm hoặc quá muộn

- Chúng tôi xem xét nhu cầu tư nhân một cách cẩn thận hơn (so với chính phủ)

- Đa số ủng hộ không hành động ngày hôm nay

- Độ trễ của chính sách tiền tệ đang xuất hiện

- Bức tranh không phải là nền kinh tế chậm lại hoặc thực sự tồi tệ

- Khả năng hạ cánh cứng là 'thấp'

Good morning from Dubaotiente. Tổng hợp thị trường ngày 31.07: Sắc xanh lan tỏa thị trường chứng khoán Mỹ, USD giảm mạnh khi Fed hé lộ khả năng cắt giảm lãi suất vào tháng 9

Sắc xanh lan tỏa thị trường chứng khoán Mỹ khi Fed hé lộ khả năng cắt giảm lãi suất vào tháng 9. S&P 500 tăng 1.58% trong ngày tốt nhất kể từ tháng 2. Nasdaq Composite tăng 2.64%, trong khi Dow Jones Industrial Average tăng 99.46 điểm, tương đương 0.24%. Chủ tịch Fed Jerome Powell ra hiệu rằng ngân hàng trung ương có thể cắt giảm lãi suất tại cuộc họp tiếp theo nếu dữ liệu tiếp tục hỗ trợ cho quan điểm cho rằng lạm phát đang giảm. Cục Dự trữ Liên bang giữ nguyên lãi suất trong cuộc họp tháng 7. Cổ phiếu công nghệ và bán dẫn vốn hóa lớn đã phục hồi vào thứ Tư. Nvidia đã tăng gần 13% sau báo cáo thu nhập mạnh mẽ từ Advanced Micro Devices. VanEck Semiconductor ETF (SMH) đã tăng gần 8% để có phiên giao dịch tốt nhất trong hơn một năm. Amazon và Meta đều tăng hơn 2%, trong khi Apple tăng hơn 1%.

- Dow Jones: +0.24%

- S&P 500: +1.58%

- Nasdaq: +2.64%

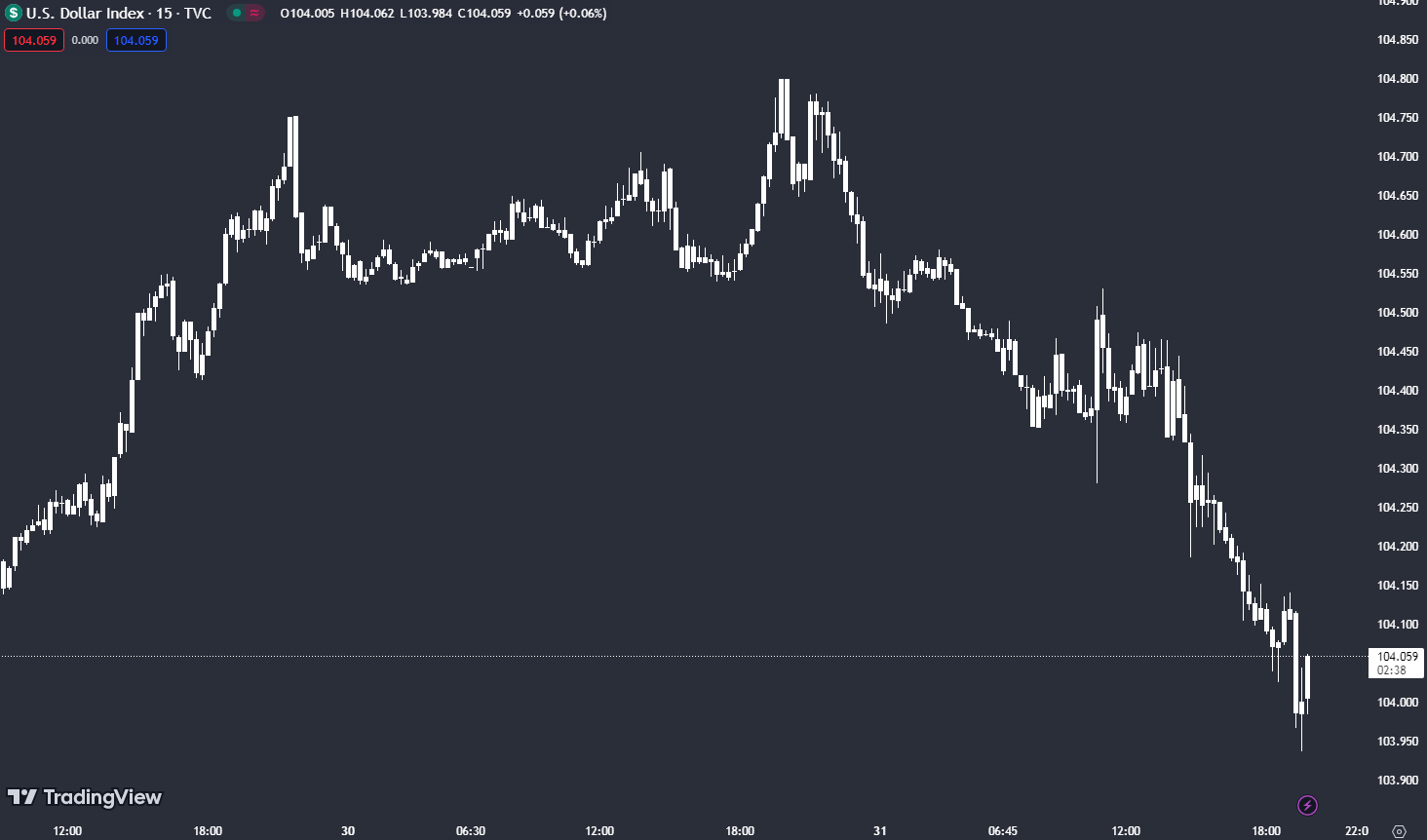

Trên thị trường FX, JPY mạnh nhất, USD yếu nhất trong nhóm tiền tệ chính. USD giảm mạnh khi chủ tịch Fed Powell rất "dovish", liên tục nhấn nhá khả năng Fed nới lỏng chính sách trong tháng 9. DXY giảm 0.42% xuống 104.01. USD/JPY giảm 500 pip so với thời điểm quyết định lãi suất của BoJ bắt đầu rò rỉ. BoJ đã gây bất ngờ cho thị trường với mức tăng lãi suất 25 bps. CPI quý 2 của Úc là yếu tố thay đổi cuộc chơi, PMI của Trung Quốc yếu. AUDUSD tăng 0.07% lên 0.6540. GBPUSD tăng 0.16% lên 1.2857. Thị trường chờ đợi quyết định chính sách của BoE. Ngân hàng Anh được kỳ vọng sẽ cắt giảm lãi suất 25 bps trong cuộc họp tháng 8.

- DXY: -0.42%

- EURUSD +0.11%

- GBPUSD +0.16%

- AUDUSD +0.07%

- NZDUSD +0.81%

- USDJPY -1.83%

- USDCHF -0.52%

- USDCAD -0.29%

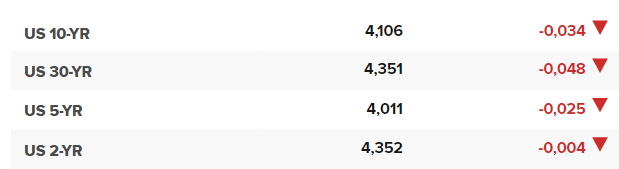

Vàng tăng $38 lên $2,446. Bitcoin giảm hơn 2% xuống $64,500. Lợi suất TPCP Mỹ đồng loạt giảm. Lợi suất trái phiếu kỳ hạn 10 năm giảm 11 bps xuống 4.03%. Hợp đồng tương lai WTI tăng 4% vào thứ Tư sau khi nhà lãnh đạo chính trị Hamas Ismail Haniyeh bị ám sát tại Tehran, Iran, làm dấy lên lo ngại rằng Trung Đông đang bên bờ vực của một cuộc chiến tranh khu vực. Dầu thô WTI tăng $3.74 lên $78.47/ thùng.

Cập nhật phiên Mỹ: Chứng khoán Mỹ tiếp tục chìm trong sắc xanh

Những dữ liệu đáng chú ý trong phiên:

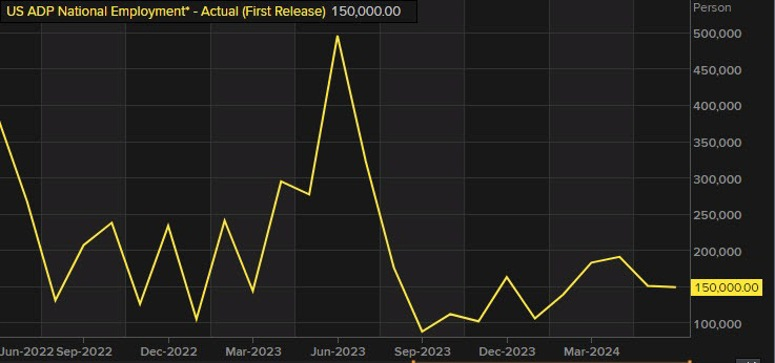

- Dữ liệu thay đổi việc làm ADP thấp hơn dự báo, củng cố kỳ vọng Fed hạ lãi suất, USD giảm sau tin

- Chỉ số chi phí việc làm quý II của Mỹ tăng chậm hơn so với dự kiến

- Doanh số nhà chờ bán tại Mỹ trong tháng 6 tăng 4.8%, đây là mức tăng mạnh hơn nhiều so với dự kiến là +1.5%

Cổ phiếu phục hồi trong bối cảnh các dữ liệu kinh tế củng cố kỳ vọng Fed sẽ phát tín hiệu cắt giảm lãi suất vào tháng 9.

- Chỉ số Dow Jones tăng 0.47% lên 40935

- Chỉ số S&P tăng 1.62% lên 5524

- Chỉ số Nasdaq tăng 2.45% lên 17568

- Chỉ số Russell 2000 tăng 0.44% lên 2253

Lợi suất TPCP Mỹ đang giảm tại các kỳ hạn:

Chỉ số DXY giảm sau dữ liệu ADP, hiện đang dao động ở mức 104.100.

Giá vàng đang ở mức 2,421 USD/oz.

Giá dầu WTI tăng 2.24% lên 77.56 USD/thùng.

Bitcoin đang giao dịch ở gần mức 66,500 USD.

Dự trữ dầu thô hàng tuần của EIA tại Mỹ giảm nhiều hơn dự báo

Dự trữ dầu thô hàng tuần của EIA tại Mỹ -3436K thùng, đây là mức giảm mạnh hơn nhiều so với dự kiến -1088K

- Xăng -3665K thùng

- Sản phẩm chưng cất +1534K thùng

- Hiệu suất lọc dầu -1.5%

- Sản lượng không đổi ở mức 13.3 mbpd

Doanh số nhà chờ bán tại Mỹ tăng mạnh trong tháng 6

- Doanh số nhà chờ bán tại Mỹ trong tháng 6 tăng 4.8%, đây là mức tăng mạnh hơn nhiều so với dự kiến là +1.5%

- Chỉ số ở mức 74.3, cao hơn so với mức 70.8 trước đó (đã sửa đổi thành 70.9)

Doanh số của các vùng Trung Tây, Nam và Tây đều tăng trưởng mạnh. Đây là dấu hiệu hiếm hoi gần đây cho thấy sự hồi phục của thị trường nhà ở.

Cổ phiếu Mỹ mở cửa cao hơn trước thềm quyết định lãi suất của FOMC

Các chỉ số chứng khoán chính của Mỹ mở cửa cao hơn trước quyết định về lãi suất của FOMC. Chi phí việc làm tăng yếu hơn một chút so với kỳ vọng ở mức 0.9% so với 1.0%. Báo cáo thu nhập của Meta Platforms sẽ có mặt sau khi đóng cửa phiên giao dịch. Amazon và Apple sẽ báo cáo vào ngày mai sau khi đóng cửa.

Sau ít phút mở cửa:

- Chỉ số Dow Industrial Average tăng 0.12% lên mức 40790

- Chỉ số S&P tăng 64.91 điểm hoặc 1.19% lên mức 5501

- Chỉ số NASDAQ tăng 312.63 điểm hoặc 1.82% lên mức 17460

- Chỉ số Russell 2000 vốn hóa nhỏ tăng 15.65 điểm hoặc 0.70% lên mức 2258

Cổ phiếu của Microsoft hiện đang giảm -1.4%, chỉ số này đã giảm -6 đến -7% ngay sau khi phát hành báo cáo thu nhập.

AMD đã báo cáo sau khi đóng cửa phiên giao dịch ngày hôm qua và cổ phiếu công ty này đã tăng 7.67% sau khi thu nhập mạnh.

Nvidia là lựa chọn hàng đầu của Morgan Stanley. Cổ phiếu này tăng 8.43% lên mức 112.46 USD.

Amazon đang tăng 1.88%. Meta Platforms tăng 1.47%. Apple tăng 1.5% và cổ phiếu Tesla tăng 3.32%.

Mastercard nhận thấy chi tiêu của khách hàng vẫn đang tiếp tục lành mạnh

Cổ phiếu của Mastercard tăng 2.7% trước giờ mở cửa sau khi báo cáo thu nhập và doanh thu vượt kỳ vọng. Quan trọng hơn, công ty nhấn mạnh rằng họ không thấy sự chậm lại từ phía người tiêu dùng.

Doanh thu là 7.00 tỷ USD, cao hơn so với 6.85 tỷ USD dự kiến và lợi nhuận là 3.59 USD, cao hơn so với 3.51 USD dự kiến.

Chúng tôi đã có một quý mạnh mẽ khác trên mọi khía cạnh của doanh nghiệp", Michael Miebach, CEO của Mastercard cho biết. “Điều này được hỗ trợ bởi chi tiêu tiêu dùng lành mạnh liên tục, tăng trưởng khối lượng giao dịch quốc tế là 17%."

Khối lượng mua hàng tăng 10% theo cơ sở tiền tệ địa phương và các con số cho thấy nhu cầu du lịch lành mạnh. Phân tích theo khu vực cho thấy tăng trưởng GDV tích cực trên tất cả các khu vực chính, bao gồm Hoa Kỳ (6.4%), Châu Âu (14.3%), Mỹ Latinh (16.5%) và Canada (5.8%).

Công ty cũng không thấy sự chậm lại trong tương lai với dự báo tăng trưởng doanh thu năm 2024.

Đồng USD yếu đi sau khi dữ liệu việc làm ADP của Mỹ

- USD giảm do kỳ vọng Fed sẽ đưa ra những bình luận mang tính dovish.

- Các nhà đầu tư dự đoán rằng Fed sẽ thừa nhận tiến triển trong lạm phát và rủi ro ngày càng tăng đối với sức mạnh của thị trường lao động.

- Sau quyết định chính sách của Fed, báo cáo bảng lương phi nông nghiệp (NFP) của Mỹ cho tháng 7 sẽ là yếu tố sẽ tiếp tục khiến cho USD biến động.

- Chỉ số DXY hiện đang ở mức 104.055

USD/JPY giảm xuống dưới mức 150.00

USD/JPY đã kéo dài đà giảm hôm nay lên 280 pip và hơn 450 pip kể từ khi có một số tin đồn về việc BoJ sẽ tăng 15 bps lãi suất.

Chỉ số chi phí việc làm quý II của Mỹ tăng chậm hơn so với dự kiến

- Chỉ số chi phí việc làm quý II của Mỹ +0.9%, đây là tốc độ chậm hơn so với dự kiến +1.0%

- Tiền lương theo quý +0.9%

- Phúc lợi +1.0%

Dữ liệu này hơi chậm trễ nhưng làm nổi bật sự suy yếu của tăng trưởng tiền lương và có thể giúp Fed tự tin hơn.

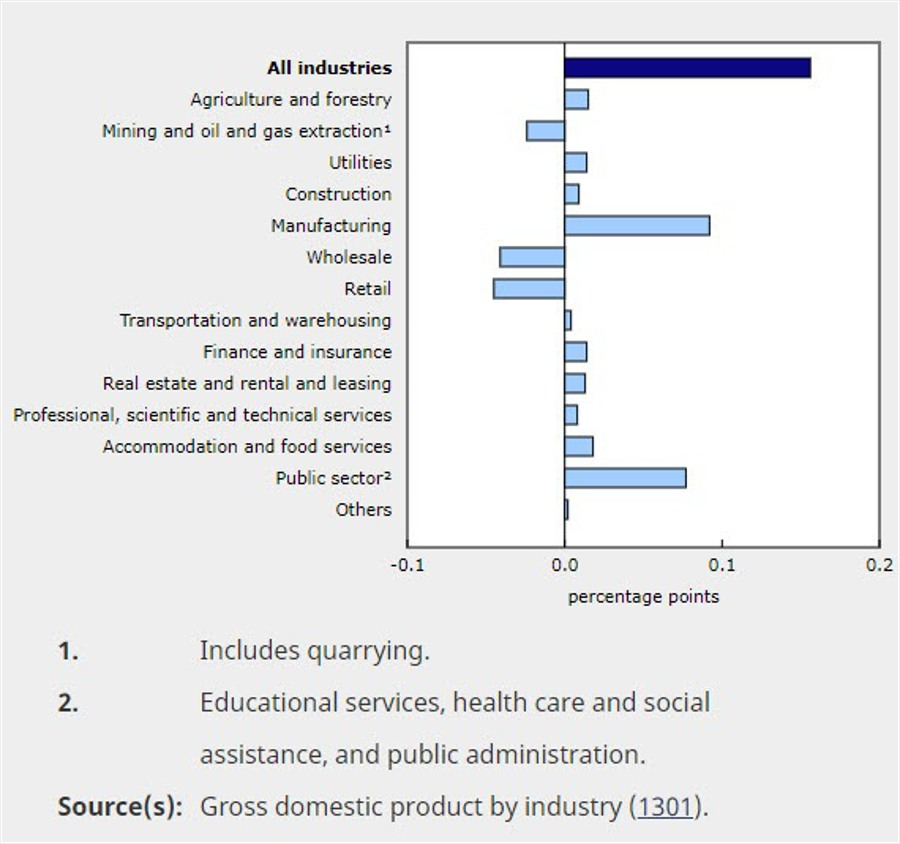

GDP Canada trong tháng 5 cao hơn dự báo

- GDP tháng 5 của Canada +0.2%, cao hơn so với ước tính +0.1%.

- Các ngành dịch vụ +0.1%

- Các ngành sản xuất hàng hóa +0.4%

Chi tiết

- Ngành sản xuất (+1.0%) dẫn đầu mức tăng trưởng trong tháng 5 và đã tăng trong hai tháng liên tiếp. Đây là mức tăng lớn nhất kể từ tháng 1/2023

- Hàng hóa không lâu bền +1.4%. Tốc độ tăng trưởng lớn nhất kể từ tháng 11/2023

- Hàng hóa lâu bền +0.7% với 6/10 phân ngành tăng.

Dữ liệu thay đổi việc làm ADP thấp hơn dự báo

- Dữ liệu thay đổi việc làm ADP: 122,000 (Dự báo: 147,000. Trước đó: 155,000)

- Mức tăng lương hàng năm đối với người giữ việc: 4.8%, mức thấp nhất trong 3 năm (Trước đó: 5.0%

- Mức tăng lương của những người nhảy việc: 7.2% (Trước đó: 7.7%)

Theo lĩnh vực:

- Ngành sản xuất đã tăng thêm 37,000 việc làm, trong đó ngành xây dựng dẫn đầu với mức tăng 39,000.

- Ngành dịch vụ đã tăng thêm 85,000 việc làm, dẫn đầu là thương mại/vận tải/tiện ích với mức tăng 61,000.

- Ngành dịch vụ kinh doanh chứng kiến mức giảm 37,000 việc làm.

Nela Richardson, kinh tế trưởng của ADP, cho biết: "Với việc tăng trưởng tiền lương suy yếu, thị trường lao động đang ủng hộ nỗ lực kiềm chế lạm phát của Cục Dự trữ Liên bang. Nếu lạm phát tăng trở lại, đó sẽ không phải là do lao động."

Cập nhật thị trường phiên Châu Âu: Đồng JPY giữ vững đà tăng sau quyết định của BoJ

Tin tức chính:

- BoJ tăng lãi suất lên 0.25% trong cuộc họp chính sách tháng 7

- Thống đốc BoJ Ueda: Sự suy yếu của JPY không hẳn là lý do lớn nhất khiến lãi suất tăng

- Thống đốc BoJ Ueda: Một số nhà tạo lập thị trường tỏ ra lo ngại về triển vọng tăng trưởng và lạm phát

- Thống đốc BoJ Ueda: Nền kinh tế Nhật Bản đang phục hồi vừa phải

- Ngân hàng lớn nhất Nhật Bản tăng lãi suất cho vay sau quyết định của BoJ

- Eurostat: CPI sơ bộ tháng 7 tại Eurozone cao hơn dự báo

- Istat: CPI sơ bộ tháng 7 tại Ý tăng mạnh hơn dự báo

- FEA: Tỷ lệ thất nghiệp tháng 7 tại Đức giữ nguyên ở mức 6%

- UBS: Chỉ số tâm lý nhà đầu tư tại Thụy Sĩ giảm xuống trong tháng 7

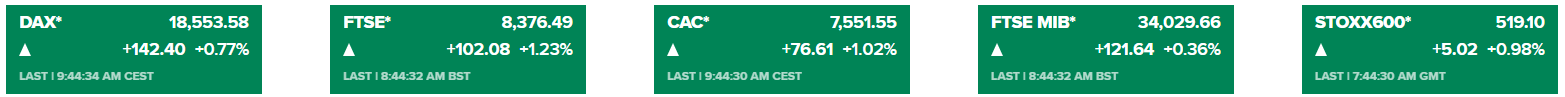

Thị trường:

- JPY dẫn đầu đà tăng, AUD suy yếu nhất trong ngày

- Chứng khoán châu Âu tăng điểm; HĐTL S&P 500 tăng 0.9%

- Lợi suất trái phiếu kho bạc Hoa Kỳ kỳ hạn 10 năm giảm xuống 4.135%

- Vàng tăng 0.35% lên $2,419

- Dầu thô WTI tăng 3.2% lên $76.27

- Bitcoin giảm 0.1% xuống 66,095

BoJ đã tăng lãi suất điều hành lên mức 0.25% đồng thời công bố kế hoạch giảm mua trái phiếu chính phủ trong ngày hôm nay

Đồng JPY biến động mạnh sau quyết định ban đầu, với USD/JPY giảm xuống 151.60 trước khi tăng trở lại ngưỡng 153.88. Sau đó, cuộc họp báo của Thống đốc BoJ Ueda diễn ra và cặp tiền đã có đà giảm mạnh cho đến thời điểm hiện tại và chạm mốc 150.13

Diễn biến của các cặp tiền chính lại không quá sôi động. EUR/USD tăng lên mức 1.0830 nhưng không có tin tức gì nổi bật. GBP/USD đi ngang ở mức 1.2835 và USD/CHF giảm về mức 0.8800 trong ngày. AUD/USD suy yếu nhất trong ngày sau báo cáo CPI quý 2.

Thị trường chứng khoán đang được hỗ trợ trước khi kết thúc tháng 7 với HĐTL S&P 500 tăng gần 1% nhờ đà hồi phục của cổ phiếu công nghệ. Các chỉ số châu Âu cũng đang hướng tới việc kết thúc tháng một cách tích cực với chứng khoán Pháp dẫn đầu đà tăng.

Bây giờ đến lượt đồng bạc xanh và thị trường trái phiếu kho bạc Hoa Kỳ phản ứng với dữ liệu việc làm ADP của Hoa Kỳ và quyết định của Fed vào cuối ngày.

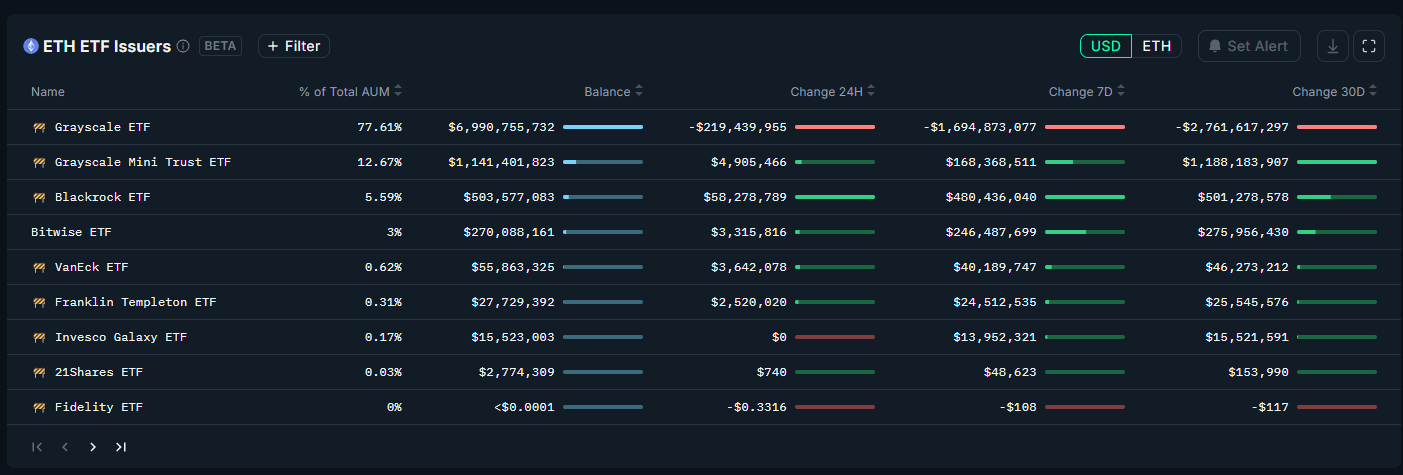

BlackRock và Bitwise cạnh tranh gay gắt khi ETF Ethereum mới gặp khó khăn trong việc thu hút nhà đầu tư

Trong khi ETF Bitcoin chứng kiến dòng vốn tích cực khi ra mắt, ETF Ethereum lại gặp khó khăn và bị bán ròng đáng kể, cho thấy tâm lý nhà đầu tư và tác động pháp lý khác nhau.

Kể từ khi ra mắt, các quỹ ETF Ethereum đã bị rút ròng gần 750 triệu USD trong bốn trên năm ngày giao dịch được ghi nhận. Tuy nhiên, vào ngày 30/07, ETF Ether giao ngay đã có lần đầu tiên được mua ròng với con số 33.6 triệu USD.

Nansen cho biết Bitwise đã vượt qua BlackRock vào ngày 30/07 về khối lượng giao dịch khi Bitwise miễn phí mức phí quản lý 0.2% trong 6 tháng đầu tiền của mình để “thúc đẩy dòng tiền”. Tuy vậy, trong ngày giao dịch hôm nay BlackRock đã lấy lại vị trí của mình về khối lượng giao dịch, chiếm 5.59% tổng tài sản được quản lý toàn thị trường (AUM) theo dữ liệu của Nansen.

Dữ liệu từ các quỹ ETF Ethereum (Nguồn: Nansen)

Theo dữ liệu của Nansen, xu hướng mà các ETF Ether này đang phải đối mặt này khác biệt đáng kể so với ETF Bitcoin (BTC), cho thấy sự khác biệt rõ ràng về mặt pháp lý. SEC trước đây đã bày tỏ lo ngại về các yếu tố staking đằng sau cơ chế đồng thuận PoS của Ethereum.

Do tính phức tạp của Ethereum đối với khoản đầu tư và quyết định của SEC chống lại việc cho phép phần thưởng từ staking, Consensys đã được nhắc nhở để giải quyết vấn đề này vào ngày 31 tháng 3. Dù vậy, Consensys giải thích rằng cơ chế PoS của ETH “đáp ứng và thậm chí vượt quá tính bảo mật của cơ chế PoW của Bitcoin”.

Bitwise kỳ vọng tác động lớn hơn từ ETF Ethereum

Vào ngày 18 tháng 7, giám đốc đầu tư của Bitwise, Matt Hougan, giải thích rằng ETF Ethereum giao ngay của Hoa Kỳ có thể có tác động lớn hơn đến giá của tài sản so với ETF BTC. Hougan giải thích chi tiết rằng vài tuần đầu tiên có thể “biến động” khi Grayscale Ethereum Trust (ETHE) chuyển đổi “thành ETP”, nhưng ông “tin tưởng” rằng mức đỉnh mọi thời đại sẽ xuất hiện vào cuối năm 2024.

Lý do của giám đốc đầu tư dựa trên xu hướng sử dụng ETH rộng rãi, đà bán tháo bắt buộc của thợ đào BTC và khoảng một phần ba tổng số ETH (28%) bị khóa thông qua staking

Lượng đơn đăng vay thế chấp MBA tại Mỹ tiếp tục giảm trong tuần qua

- Lượng đơn đăng ký vay thế chấp giảm 3.9% so với mức giảm 2.2% của tuần trước.

- Chỉ số thị trường: 201.2 so với 209.3 của tuần trước.

- Chỉ số mua nhà: 132.8 so với 134.8 của tuần trước.

- Chỉ số tái cấp vốn: 570.7 so với 614.9 của tuần trước.

- Lãi suất thế chấp 30 năm: 6.82% so với 6.82% của tuần trước.

Sự sụt giảm trong tuần qua chủ yếu đến từ việc hoạt động tái cấp vốn và hoạt động mua nhà giảm. Điều này tiếp tục cho thấy tâm lý ảm đạm hơn trong thị trường nhà đất nói chung.Chỉ số thị trường đang ở mức thấp nhất kể từ tuần cuối cùng của tháng 5.

Quyết định lãi suất của Fed rạng sáng mai có gì đáng chú ý?

Fed sẽ công bố quyết định lãi suất và chính sách tiền tệ vào 01:00 rạng sáng mai.

CME FedWatch Tool cho thấy thị trường dự báo sẽ Fed sẽ không có bất kỳ hành động nào trong tháng 7, trong khi khả năng cắt giảm lãi suất vào tháng 9 rất gần mức 100%. Do đó, nhà đầu tư sẽ xem xét kỹ lưỡng những thay đổi trong ngôn ngữ của tuyên bố và nhận xét từ Chủ tịch Fed Jerome Powell để dự báo lộ trình nới lỏng của Fed trong phần còn lại của năm 2024. Ngoài ra, thị trường cũng cho rằng có gần 70% khả năng NHTW này sẽ cắt giảm tổng cộng 75 điểm cơ bản trong năm 2024.

Sự lạc quan ngày càng tăng về việc triển vọng lạm phát, sau những dấu hiệu suy yếu trong quý hai, đã trở nên rõ ràng trong các nhận xét của các quan chức Fed trước giai đoạn blackout.

Chủ tịch Fed Richmond, Thomas Barkin, cho biết các quan chức sẽ tranh luận tại cuộc họp chính sách tháng 7 về việc liệu cho rằng lạm phát vẫn còn ở mức cao có còn phù hợp hay không. Trong một cuộc phỏng vấn với Yahoo Finance, Chủ tịch Fed Chicago Austan Goolsbee thừa nhận rằng họ đã thấy triển vọng tích cực của lạm phát. Ngoài ra, Chủ tịch Fed San Francisco Mary Daly cho biết đã có những tiến bộ đáng kể về lạm phát và bà nhận thấy sự tin tưởng ngày càng tăng vào việc đạt được mục tiêu 2%.

Dự báo cuộc họp chính sách tháng 7 của Fed, các nhà phân tích của TD Securities cho biết: “Fed được dự báo sẽ giữ nguyên lãi suất điều hành trong cuộc họp thứ tám liên tiếp vào tuần tới, với quan điểm trong tuyên bố và nhận xét sau cuộc họp sẽ là yếu tố cần thiết để thiết lập giai đoạn khởi đầu của chu kỳ nới lỏng” và cho biết thêm: “Mặc dù Powell có thể không cam kết khả năng cắt giảm lãi suất vào tháng 9, nhưng ông có thể gợi ý rằng Fed gần như đã sẵn sàng.”

Nhà đầu tư kỳ vọng Bitcoin sẽ chạm ngưỡng $100,000 trong năm 2025

Vào ngày 29 tháng 7, 100 ngày sau sự kiện halving tháng 4, Bitcoin chỉ giao dịch ở mức 66.343 USD, theo dữ liệu của CoinMarketCap.

Một số nhà giao dịch tin rằng Bitcoin có nhiều khả năng vượt qua mốc $100,000 USD vào năm 2025 hơn là vào năm 2024.

Nhà giao dịch tiền điện tử ẩn danh Daan Crypto Trades cho rằng: "Biểu đồ Bitcoin trong khung thời gian dài trông khá tiềm năng". Ông lặp lại quan điểm tương tự với Will Clemente, người sáng lập công ty nghiên cứu tiền điện tử Reflexivity Research, người đã nhận xét rằng “biểu đồ hàng quý của Bitcoin trông thật điên rồ” trong một bài đăng trên X vào ngày 30 tháng 7.

Nhà giao dịch này cũng cho rằng BTC sẽ chinh phục được mức 6 chữ số vào năm 2025 với lập luận rằng: “BTC đã đạt đỉnh ở mức $69,000 trong chu kỳ trước và $100,000 sẽ chỉ gấp 1.5 lần so với mức cao nhất mọi thời đại trước đó. Nếu tính toán đến lạm phát trong thời gian đó, con số này thậm chí còn ít hơn, vì vậy tôi nghĩ 100 nghìn USD là một mục tiêu hoàn toàn hợp lý.”

Người sáng lập Quantum Economics, Mati Greenspan, tin rằng việc cựu Tổng thống Hoa Kỳ Donald Trump gần đây đã có hành động thúc đẩy Bitcoin sẽ chỉ giúp giá của đồng tiền điện tử này thoát ra khỏi giai đoạn tích lũy kéo dài.

“Có vẻ như dự đoán của tôi vào đầu năm nay rằng chu kỳ này sẽ bị thúc đẩy bởi sự FOMO của các quốc gia giờ đây đang trở thành hiện thực,” Greenspan nói.

Ngân hàng lớn nhất Nhật Bản tăng lãi suất cho vay sau quyết định của BoJ

Ngân hàng Mitsubishi UFJ (MUFG) sẽ tăng lãi suất cho vay cơ bản từ mức 1.475% lên 1.625% bắt đầu từ ngày 02/09. Động thái này đã được dự đoán trước và phản ánh việc BoJ tăng lãi suất điều hành trong cuộc họp này.

Trong khi đó, MUFG sẽ chỉ tăng lãi suất tiền gửi lênmức 0.10% - tăng từ 0.02% trước đó. Rõ ràng là ngân hàng đang lấy lý do chi phí vốn tăng để biện minh cho việc mức tăng lãi suất cho vay cao hơn so với lãi suất tiền gửi.

Cập nhật phiên Âu: Quá trình giảm lạm phát ở khu vực đồng Euro còn chậm

Cổ phiếu toàn cầu tăng giá vào thứ Tư khi BoJ chính thức nâng lãi suât chính sách lên 0.5% - mức cao nhất kể từ năm 2008 và nhóm cổ phiếu công nghệ phục hồi. Vào cuối ngày thứ Tư, Chủ tịch Fed Jerome Powell được kỳ vọng sẽ ra tín hiệu cắt giảm lãi suất vào tháng 9. Ngoài ra, Meta dự kiến sẽ công bố báo cáo lợi nhuận sau khi đóng cửa ngày giao dịch.

Thống đốc BoJ Ueda không đưa ra quá nhiều thông điệp trong cuộc họp vào chiều nay. Ông cho biết mức lãi suất chính sách 0.5% không được coi là trần lãi suất và sự suy yếu của JPY chắc chắn đã đóng một vai trò quan trọng cho quyết định ngày hôm nay, cho dù đây không phải là yếu tố lớn nhất.

USDJPY giảm mạnh về 150 sau khi cặp tiền phá qua 2 mốc kỹ thuật quan trọng là đường MA 200 ngày ở khoảng 151.63 và hỗ trợ 151.10, với mức Fibo 50% của pha tăng từ đáy tháng 12 đến đỉnh tháng 7.

Trên thị trường hàng hóa, dầu WTI mở rộng đà tăng thêm 2.7% lên 76.80 USD/thùng sau khi Hamas tuyên bố Israel đã giết chết nhà lãnh đạo chính trị của họ, làm gia tăng căng thẳng địa chính trị tại Khu vực Trung Đông. Ngoài ra, vàng cũng tăng phiên thứ 2 liên tiếp, khoảng 0.4% lên 2,420 USD/oz.

Dữ liệu trọng tâm trong lịch kinh tế phiên Âu hôm nay là báo cáo CPI sơ bộ tháng 7 tại một số nước Eurozone và báo cáo chung trên toàn khu vực. Quá trình giảm lạm phát ở khu vực đồng Euro còn chậm và vẫn chưa đem lại đủ niềm tin để ECB giảm lãi suất. Thị trường sẽ tiếp tục chờ thêm dữ liệu tháng 8, với xác suất cắt giảm lãi suất vào tháng 9 khoảng 67% - gần như không đổi so với đầu ngày. EUR/USD không có phản ứng đáng kể với dữ liệu này.

Eurostat: CPI sơ bộ tháng 7 tại Eurozone cao hơn dự báo

- CPI: +2.6% so với cùng kỳ (dự báo: 2.5%, trước đó: 2.5%)

- CPI cơ bản: +2.9% so với cùng kỳ (dự báo: 2.8%, trước đó: 2.9%)

Quá trình giảm lạm phát tại khu vực đồng Euro vẫn cần thêm thời gian để nhìn thấy tiến triển và điều này chưa tạo thêm niềm tin để ECB có thể bổ sung thêm các đợt giảm lãi suất. Thị trường sẽ tiếp tục chờ đợi thêm dữ liệu tháng 8, với khả năng hạ lãi suất vào tháng 9 vẫn chưa chắc chắn. Xác suất cắt giảm lãi suất vào tháng 9 đang ở khoảng 67%, ít thay đổi so với mức 68% được ghi nhận vào đầu ngày.

EUR/USD không có phản ứng đáng kể với dữ liệu này.

Istat: CPI sơ bộ tháng 7 tại Ý tăng mạnh hơn dự báo

- CPI: +1.3% so với cùng kỳ (dự báo: 1.2%, trước đó: 0.8%)

- HICP: +1.7% so với cùng kỳ (dự báo: 1.2%, trước đó: 0.9%)

Trong khi các số liệu lạm phát toàn phần cao hơn dự báo và tăng mạnh hơn số liệu được ghi nhận vào tháng 6, lạm phát cơ bản hàng năm đã giảm nhẹ từ 2% xuống 1.9% vào tháng 7.

USD/JPY mở rộng đà giảm về gần 150

Phe bán tiếp tục nắm quyền kiểm soát vào thời điểm hiện tại. Cặp tiền đã giảm vượt đường MA 200 ngày (màu xanh) là 151.63 và hỗ trợ 151.10, với mức Fibo 50% của pha tăng từ đáy tháng 12 đến đỉnh tháng 7.

Thống đốc BoJ Ueda không đưa ra quá nhiều thông điệp trong cuộc họp vào chiều nay. Ông cho biết mức lãi suất chính sách 0.5% không được coi là trần lãi suất và sự suy yếu của JPY chắc chắn đã đóng một vai trò quan trọng cho quyết định ngày hôm nay, cho dù đây không phải là yếu tố lớn nhất.

Thị trường có thể sẽ bị sốc sau quyết định của BoJ nếu không có tin tức rò rỉ về việc tăng lãi suất 15bp hôm qua. Đây được cho là một động thái táo bạo và hiệu quả. Các nhà đầu cơ đồng JPY tiến lên chiếm lấy quyền kiểm soát, với mốc 150 sẽ là ngưỡng cản quan trọng với đợt giảm giá hiện tại. Nhưng trước hết, thị trường cần xem trước mức tỷ giá đóng cửa sau quyết định chính sách FOMC vào đêm nay.

FEA: Tỷ lệ thất nghiệp tháng 7 tại Đức giữ nguyên ở mức 6%

Dữ liệu việc làm từ Cơ quan Việc làm Liên bang trong tháng 7:

- Lượng người lao động thất nghiệp: +18,000 việc làm (dự báo: 15,000; trước đó: 19,000)

- Tỷ lệ thất nghiệp: 6% (dự báo: 6%, trước đó: 6%)

Tốc độ tăng lao động thất nghiệp tăng ít hơn dự báo, với tỷ lệ thất nghiệp tại Đức giữ nguyên ở mức 6% trong tháng 7. Điều này cho thấy thị trường lao động có phần yếu hơn sau những diễn biến kinh tế tiêu cực gần đây.

UBS: Chỉ số tâm lý nhà đầu tư tại Thụy Sĩ giảm xuống trong tháng 7

- 9.4 (trước đó: 17.5)

Chỉ số tâm lý nhà đầu tư tiếp tục giảm trong tháng, nhưng vẫn duy trì trong vùng tích cực cho thấy triển vọng vẫn lạc quan ở mức vừa phải. UBS cũng lưu ý rằng các nhà phân tích đang dần đồng thuận về về lãi suất ngắn hạn thấp hơn ở Thụy Sĩ, Eurozone và Hoa Kỳ.

Sắc xanh lan tỏa trên thị trường chứng khoán châu Âu trước thềm dữ liệu lạm phát Eurozone

Thị trường chứng khoán châu Âu vẫn tăng tích cực vào thứ Tư khi các nhà đầu tư hân hoan chờ đợi dữ liệu lạm phát Eurozone và các báo cáo lợi nhuận khác từ doanh nghiệp. Một cuộc khảo sát của Reuters đối với các nhà kinh tế cho thấy lạm phát toàn phần sẽ giữ nguyên ở mức 2.5% vào tháng 7.

Tâm lý thị trường nhìn chung khá tích cực, với Hợp đồng tương lai chỉ số S&P 500 tăng 0.8% khi nhóm cổ phiếu công nghệ phục hồi, trong khi Hợp đồng tương lai chỉ số Nasdaq tăng 1.4%.

Thống đốc BoJ Ueda: Sự suy yếu của JPY không hẳn là lý do lớn nhất khiến lãi suất tăng

Nếu BoJ không tăng lãi suất vào hôm nay, thị trường có thể phản ứng tiêu cực hơn sau lần can thiệp của Ngân hàng vào đầu tháng. USD/JPY ổn định gần 152, với hỗ trợ quan trọng là đường MA 200 ngày (màu xanh) ở mức 151.63.