Dữ liệu bán lẻ từ Anh Quốc liệu có tiếp tục gây thất vọng?

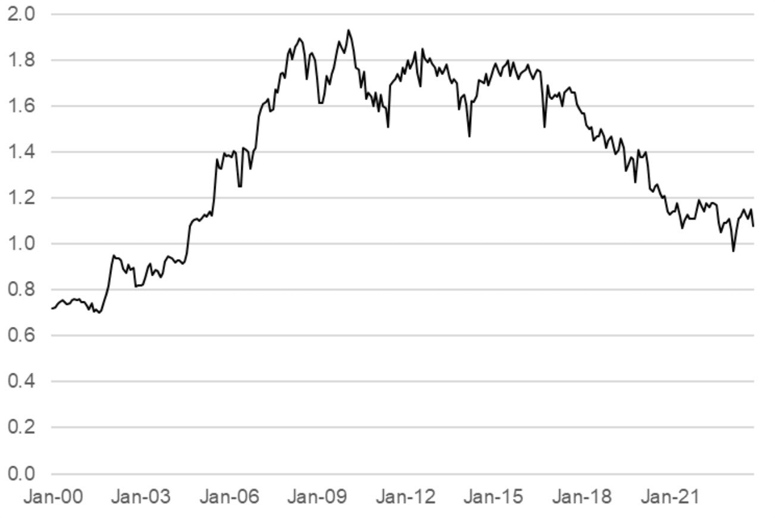

Doanh số bán lẻ tại Anh được ước tính sẽ tăng nhẹ 0.4% trong tháng 11, sau mức giảm 0.3% trước đó. Tuy nhiên, dữ liệu thực tế có thể khiến thị trường tiếp tục gây thất vọng khi người dân nước này tiếp tục chịu ảnh hưởng nặng nề từ lạm phát cao và lãi suất tăng.

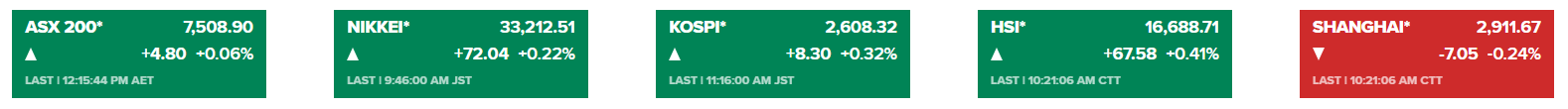

Dưới đây là Hiệu suất tháng theo tháng của doanh số bán lẻ Anh trong nửa cuối năm 2023:

Sự chênh lệch đáng kể giữa khối lượng và doanh số bán hàng tiếp tục nhấn mạnh sức ép mà người tiêu dùng đang phải đối mặt. Ngay cả khi dữ liệu có mức tăng tốt hơn dự báo, báo cáo mới nhất về tâm lý thị trường của CBI cho thấy triển vọng kinh tế trong tháng 12 dường như khá ảm đạm.

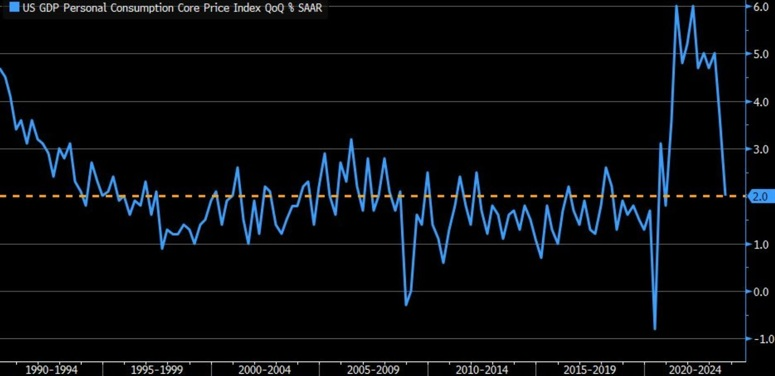

Tổng hợp thị trường nửa đầu phiên Á: USDJPY tiếp tục tăng trong phiên

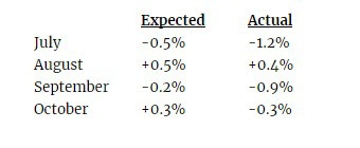

Dữ liệu CPI Nhật Bản một lần nữa tăng cao hơn nhiều so với mức mục tiêu 2% của Ngân hàng Trung ương Nhật Bản. USD/JPY kể từ đó đã tăng mạnh lên khoảng 142.50. Biên bản cuộc họp tháng 10 của Ngân hàng Trung ương Nhật Bản không cho thấy bất kỳ sự chuyển hướng nào sắp xảy ra. Các thành viên của hội đồng chính sách đã thảo luận về các chiến lược truyền thông khi họ quyết định thoát khỏi chính sách nới lỏng.

Bên cạnh đó, EUR, AUD và NZD đều giảm trong phiên.

UBS: Dự báo S&P 500 sẽ giảm trong quý I năm 2024

UBS dự đoán S&P 500 sẽ giảm trong quý I năm 2024, tức là đạt khoảng 4,200 điểm vào tháng 3 năm sau

Đà tăng được ghi nhận trước phiên thứ Tư vừa qua được UBS gọi là "bẫy bullish" thay vì một giai đoạn tăng trưởng mạnh mẽ hơn, nguyên nhân là do:

- Biến động chung của thị trường chứng khoán ở mức thấp

- Lợi suất TPCP Hoa Kỳ tiến vào vùng quá bán

- Các chỉ số đo lường của UBS xuất hiện tín hiệu phân kỳ

Ngân hàng Trung Quốc cắt giảm lãi suất đối với một số khoản tiền gửi bằng NDT

Ngân hàng Trung Quốc (Bank of China) - một ngân hàng thương mại tại Trung Quốc đã cắt giảm lãi suất đối với một số khoản tiền gửi bằng nhân dân tệ từ Thứ sáu (22/12/2023):

Ngân hàng Trung Quốc không phải là ngân hàng duy nhất ở Trung Quốc cắt giảm lãi suất, bên cạnh đó còn có Ngân hàng Công thương Trung Quốc (ICBC):

- Lãi suất tiền gửi 1 năm: giảm từ 1.55% xuống 1.45%

- Lãi suất tiền gửi 2 năm: giảm từ 1.85% xuống 1.65%

- Lãi suất tiền gửi 3 năm: giảm từ 2.2% xuống 1.95%

- Lãi suất tiền gửi 1 năm: giảm từ 2.25% xuống 2%

Tín dụng khu vực tư nhân tháng 11 tại Úc tăng cao hơn dự kiến

Dẫn đầu là đà tăng từ tín dụng nhà ở và tín dụng cho vay kinh doanh:

CEO MUFG: BoJ có thể loại bỏ chính sách lãi suất âm vào tháng 1/2024

Chủ tịch Tập đoàn tài chính Mitsubishi UFJ (MUFG) Hiroki Kamezawa đã phát biểu trong một cuộc phỏng vấn với hãng truyền thông Asahi Shimbun của Nhật Bản:

- BoJ đang dần đạt được mục tiêu giá và tăng lương

- "Đây chỉ còn là vấn đề về mặt thời gian".

Chính sách lãi suất âm có thể được loại bỏ sớm nhất vào năm 2024 do những diễn biến tích cực về tiền lương và giá cả. Chính sách này đã gây áp lực lên hoạt động kinh doanh của các tổ chức tài chính vì nó làm giảm tỷ suất lợi nhuận mà họ có thể kiếm được khi cho vay.

MUFG là tập đoàn tài chính lớn nhất Nhật Bản và là công ty mẹ ngân hàng lớn thứ hai thế giới.

Biên bản họp BoJ tháng 10: Kiên trì kiểm soát YCC để hỗ trợ tăng trưởng tiền lương

Các thành viên đồng tình rằng cần kiên nhẫn tiếp tục nới lỏng chính sách

Một số thành viên cho biết:

- Cần phải duy trì kiểm soát YCC để tiếp tục hỗ trợ lương tăng

- Nhật Bản có khả năng đạt được mục tiêu lạm phát 2% bền vũng, khi đó BOJ phải giảm dần mức độ nới lỏng tiền tệ

- Diễn biến lạm phát ở Nhật Bản có thể trở thành yếu tố thúc đẩy lãi suất dài hạn tăng cao

- Linh hoạt trong việc kiểm soát YCC sẽ giúp giảm bớt các động thái đầu cơ trên thị trường

- Nếu BoJ kiểm soát chặt chẽ lợi suất JBG, nguồn vốn doanh nghiệp có thể tăng mạnh và gây tác dụng phụ lên thị rường.

Một thành viên khác cho biết:

- Cần phải xác nhận tốc độ tăng lương và chu kỳ lạm phát để xác định xem liệu có thể được mục tiêu giá cả bền vững hay không

- Lợi suất JGB kỳ hạn 10 năm có thể đạt 1% tùy theo diễn biến trên thị trường trái phiếu Mỹ và diễn biến lạm phát trong nước

- Các động thái chính sách trong tháng 12 không phải là tín hiệu mở đường cho việc loại bỏ việc kiểm soát YCC và chính sách lãi suất âm

- Các động thái chính sách kể từ tháng 12 nhằm mục đích duy trì chính sách siêu nới lỏng

- Mục tiêu giá cả đã gần đạt được, nửa cuối năm tài chính hiện tại là giai đoạn quan trọng để đánh giá kỹ lưỡng vấn đề này

- Các doanh nghiệp nhỏ hơn bị hạn chế khả năng tăng lương

- Kỳ vọng tăng trưởng tiền lương trong năm tới có thể tăng tốc nhanh hơn năm nay

- BoJ sẽ tiến hành thông báo tới thị trường khi muốn tăng lãi suất trở lại

Cả 3 chỉ số CPI tháng 11 tại Nhật Bản tiếp tục cao hơn mục tiêu của BoJ

Mặc dù cả hai thước đo CPI lõi đều giảm trong tháng 11, tuy nhiên vẫn cao hơn mục tiêu của BoJ và tiếp tục chỉ ra lạm phát cơ bản vững chắc.

Tỷ giá tham chiếu USD/CNY hôm nay: 7.0953

- Giá đóng cửa trước đó là 7.1410

- PBOC bơm 40 tỷ nhân dân tệ reverse repo kỳ hạn 7 ngày với lãi suất không đổi ở mức 1.8%

- PBOC bơm 291 tỷ nhân dân tệ reverse repo kỳ hạn 14 ngày với lãi suất không đổi ở mức 1.95%

- 50 tỷ nhân dân tệ reverse repo sẽ đáo hạn trong ngày hôm nay

- Một khoản bơm ròng 22 tỷ nhân dân tệ sẽ được thông qua trong hoạt động thị trường mở

Goodmorning from Dubaotiente. Tổng hợp thị trường ngày 20.12: Chứng khoán đảo chiều tăng, USD lao dốc trước thềm báo cáo PCE lõi tháng 11 tại Hoa Kỳ

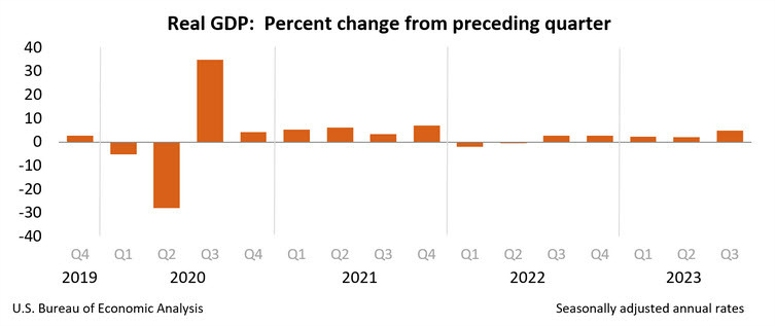

Chứng khoán phục hồi trước thềm công bố dữ liệu PEC lõi dự kiến cho thấy thước đo lạm phát ưa thích của Fed đã gần đạt mục tiêu 2%. Về mặt dữ liệu, Số đơn xin trợ cấp thất nghiệp tuần trước thấp hơn dự kiến và tiếp tục duy trì gần mức thấp trong lịch sử (205K so với dự báo 214K), trong khi đó tăng trưởng GDP quý 3 đã được điều chỉnh giảm xuống chỉ còn +4.9% y/y so với dự báo 5.2%. Ngoài ra, cả chỉ số giá trong GDP và chỉ số sản xuất Filly Fed đều kém kỳ vọng củng cố cái nhìn về một nền kinh tế tăng trưởng đã dần giảm tốc. Nhóm cổ phiếu tiêu dùng không thiết yếu và chăm sóc sức khỏe dẫn đầu đà tăng trong các lĩnh vực. Chốt phiên, cả 3 chỉ số chứng khoán đã xóa bỏ phần lớn đà giảm mạnh của phiên thứ Năm. Trong đó, chỉ số Dow Jones giảm gần 500 điểm tăng hơn 200 điểm, trong khi Nasdaq dẫn đầu đà tăng với hơn 180 điểm:

- Dow Jones +0.87%

- S&P 500 +1.03%

- Nasdaq +1.26%

Trên thị trường FX, USD lao dốc trước thềm mở cửa phiên Mỹ. Dữ liệu kém khả quan tại Hoa kỳ đã gây thêm áp lực khiến USD mở rộng đà giảm trong thời gian còn lại của ngày giao dịch. Chốt phiên USD giảm trên diện rộng. AUD dẫn dầu đã tăng trong số các đồng tiền chính, theo sau là JPY.

- Chỉ số DXY -0.59%

- EURUSD +0.63%

- GBPUSD +0.40%

- AUDUSD +1.07%

- NZDUSD +0.76%

- USDJPY -1%

- USDCHF -0.76%

- USDCAD -0.64%

Vàng tăng mạnh hơn $14 và đóng cửa ở đỉnh ngày $2045.85/oz , hưởng lợi từ việc USD suy yếu trên diện rộng trong khi lợi suất TPCP phục hồi. Vào sáng sớm nay. vàng đã tăng vọt lên $2055/oz, sau đó nhanh chóng đảo chiều giảm xuống quanh $2048/oz trong vòng 1 tiếng sau đó. Trên thị trường nợ, lợi suất TPCP đóng cửa tại đáy ngày, với lợi suất 2 năm và 10 năm lần lượt tăng 1.2 bp và 4.2bp lên 4.35% và 3.89%. Dầu thô đảo chiều tăng mạnh từ đáy ngày tại gần $72.50/thùng được thiết lập trong phiên Mỹ, khiến giá đóng cửa giảm nhẹ $0.33 xuống $73.90/thùng. Đây là phiên giảm đầu tiên của dầu thô sau 9 phiên liên tục phục hồi.

Thị trường tiếp tục kỳ vọng vào việc Fed sẽ cắt giảm lãi suất nhiều hơn vào năm tới

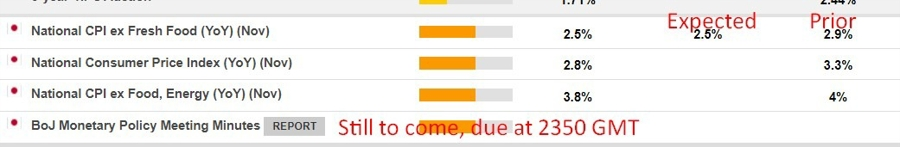

Dự liệu thu hút sự chú ý của thị trường trong báo cáo GDP quý 3 là PCE lõi giảm xuống 2.0% từ 2.3%, đây là một sự sụt giảm bất ngờ.

Con số 2.0% rất quan trọng vì nó đưa Fed trở lại mục tiêu lạm phát và diễn ra trước thềm báo cáo PCE vào ngày mai. Hiện tại, dự kiến PCE lõi là +3.3% so với cùng kỳ năm ngoái và +0.2% so với tháng trước, nhưng dựa trên dữ liệu hôm nay, có thể con số thực tế sẽ thấp hơn.

Thông thường, lần điều chỉnh GDP thứ ba không ảnh hưởng nhiều đến thị trường, nhưng do gần với thời điểm công bố PCE, có lẽ hôm nay là một ngoại lệ.

Dù sao đi nữa, thị trường hiện đang định giá 160 điểm cơ bản giảm lãi suất trong năm 2024, mức cao nhất cho đến nay và vượt xa so với 75 điểm cơ bản trong biểu đồ chấm của Cục Dự trữ Liên bang.

Giá dầu bất ngờ giảm sau khi Angola thông báo rời khỏi OPEC

Giá dầu bất ngờ giảm sau khi Angola thông báo rời khỏi Tổ chức các nước Xuất khẩu Dầu mỏ (OPEC).

Bộ trưởng Dầu mỏ Angola cho biết: "Quyết định đã được cân nhắc kỹ lưỡng và đưa ra tại một phiên họp của Hội đồng Bộ trưởng, dưới sự điều hành của Tổng thống João Lourenço."

Lo ngại đang gia tăng rằng việc Angola rời OPEC có thể là "lỗ hổng" đầu tiên trong "bức tường ngăn" của OPEC, dẫn đến khả năng tan rã của tổ chức, điều này có thể giải phóng thêm 4 triệu thùng dầu/ngày vào thị trường và khiến giá dầu giảm về mức 30 USD.

Angola là một nhà sản xuất dầu có quy mô đáng kể, với sản lượng khoảng 1.1 triệu thùng/ngày. Tuy nhiên, không rõ lý do vì sao họ lại chọn "mạnh mẽ" rời khỏi OPEC trong khi chính họ đã gặp khó khăn trong việc duy trì sản lượng trong nhiều năm qua.

Căng thẳng bắt đầu vào tháng 6 khi Angola bị giảm hạn ngạch khai thác xuống 1.28 triệu thùng/ngày cho năm 2024, giảm 175 nghìn thùng/ngày so với mục tiêu năm 2023. Mức hạn ngạch này tiếp tục bị cắt giảm xuống còn 1.08 triệu thùng/ngày trong cuộc họp gần nhất. Angola yêu cầu 1.18 triệu thùng/ngày và dường như tranh chấp này đủ lớn để khiến họ rời khỏi OPEC.

Khả năng tăng thêm 50.000 thùng/ngày trong năm nay có thể không đáng kể đối với thị trường dầu toàn cầu, nhưng khả năng OPEC tan rã chắc chắn cao hơn hiện nay và đó là lý do tại sao giá dầu giảm 1.5 đô la.

Gần đây, giá dầu đã tăng nhẹ trở lại khi các nhà giao dịch tiếp nhận tin tức.

Thị trường chứng khoán Mỹ hồi phục sau phiên giảm trước đó

Các chỉ số chính của Mỹ đang xóa bỏ mức giảm đáng kể từ phiên giao dịch trước đó. Nasdaq dẫn đầu đà tăng với mức tăng 1.0% đầu phiên giao dịch tại Mỹ. Chi tiết cụ thể:

- Dow Jones tăng 266 điểm (tương đương 0.72%) lên 37,345.

- S&P 500 tăng 36.723 điểm (tương đương 0.78%) lên 4,734.80.

- Nasdaq Composite tăng 148 điểm (tương đương 1.01%) lên 14,928.20.

- Russell 2000 (chỉ số đại diện cho cổ phiếu vốn hóa nhỏ) tăng 23 điểm (tương đương 1.18%) lên 2,006.19.

Cùng lúc, lợi suất trái phiếu chính phủ Mỹ giảm khi thị trường chứng khoán bắt đầu giao dịch:

- Trái phiếu kỳ hạn 2 năm: 4.307%, giảm 6.2 điểm cơ bản.

- Trái phiếu kỳ hạn 5 năm: 3.826%, giảm 4.6 điểm cơ bản.

- Trái phiếu kỳ hạn 10 năm: 3.841%, giảm 3.5 điểm cơ bản.

- Trái phiếu kỳ hạn 30 năm: 3.988%, giảm 1.5 điểm cơ bản.

Giá vàng hồi phục sau khi đồng USD giảm do dữ liệu GDP quý 3 chính thức không mấy khả quan

- Dữ liệu GDP quý 3 yếu hơn dự kiến khiến vàng tăng giá do lo ngại về sức mạnh nền kinh tế Mỹ.

- Báo cáo PCE lõi của Mỹ, một thước đo lạm phát quan trọng, vẫn chưa được công bố và có thể ảnh hưởng đến hướng đi tiếp theo của vàng. Một báo cáo cho thấy lạm phát dai dẳng có thể làm giảm sức hấp dẫn vàng trong ngắn hạn.

- Chủ tịch Fed James Bullard (Harker) cho biết việc cắt giảm lãi suất sẽ không xảy ra sớm hơn dự kiến của thị trường, có thể gây áp lực giảm lên giá vàng.

Đồng USD giảm, hợp đồng tương lai các chỉ số chứng khoán Mỹ tăng mạnh sau loạt dữ liệu kinh tế Mỹ

- Vào thời điểm cuối năm, việc xác định nguyên nhân chính xác của biến động thị trường trở nên khó khăn hơn. Mới đây nhất, sau khi dữ liệu GDP, số đơn xin trợ cấp thất nghiệp và chỉ số Philly Fed được công bố, đồng USD giảm và hợp đồng tương lai các chỉ số chứng khoán Mỹ tăng mạnh.

- Bản thân dữ liệu không hoàn toàn phản ánh xu hướng này. Thực tế, số đơn xin trợ cấp thất nghiệp ban đầu giảm, vốn là yếu tố tích cực cho đồng đô Mỹ. Chỉ số Philadelphia Fed yếu và có một số chi tiết ôn hòa trong dữ liệu GDP, nhưng đây là báo cáo cũ và không còn quá mới mẻ. Có lẽ thị trường tập trung vào con số PCE lõi giảm từ 2.3% xuống 2.0% trong quý 3, cho thấy Fed đang tiến gần hơn đến mục tiêu lạm phát. Có lẽ thị trường tập trung vào con số PCE lõi quý 3 giảm từ 2.3% xuống 2.0%, cho thấy Cục Dự trữ Liên bang đang tiến gần mục tiêu lạm phát của mình.

- Dù thế nào đi chăng nữa, hợp đồng tương lai các chỉ số chứng khoán Mỹ đã tăng 0.7%, xóa gần một nửa mức giảm của ngày hôm qua.

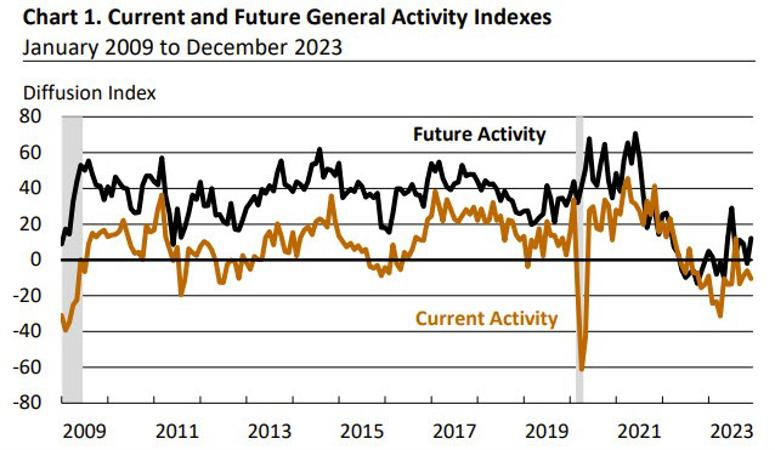

Chỉ số kinh doanh của Fed Philadelphia cho tháng 12 là -10.5 so với -3.0 dự kiến

- Trước đó: -5.9

- Chỉ số kinh doanh trong tháng 12 là -10.5 so với -3.0 dự kiến

- Việc làm: -1.70 so với +0.80 tháng trước

- Đơn đặt hàng mới -25.60 so với 1.30 tháng trước

- Giá mua: 25.10 so với 14.80 tháng trước

- Giá bán: 13.6 so với 14.8 tháng trước

- Xuất hàng: -10.8 so với -17.9 tháng trước

- Đơn hàng tồn đọng: -7.9 so với -9.8 tháng trước

- Thời gian giao hàng: -16.8 so với -8.7 tháng trước

- Hàng tồn kho: -4.2 so với -3.1 tháng trước

- Tuần làm việc trung bình của nhân viên: -5.0 so với -11.4 tháng trước

Chỉ số 6 tháng +12.10 so với -2.10 tháng trước:

- Việc làm: 1.4 so với 4.3 tháng trước

- Đơn đặt hàng mới: 20.2 so với 11.3 tháng trước

- Xuất hàng: 21.5 so với 16.3 tháng trước

- Giá mua: 19.9 so với 37.9 tháng trước

- Giá bán: 28.6 so với 34.5 tháng trước

Dữ liệu gây bất ngờ với việc làm chuyển sang mức tiêu cực. Số lượng đơn đặt hàng mới sụt giảm trong khi giá tăng khá đáng kể.

GDP quý 3 năm 2023 của Mỹ (số liệu điều chỉnh lần 3) tăng 4.9%, thấp hơn dự kiến là 5.2%

- GDP được điều chỉnh giảm

- GDP chính thức quý 2 là +2.1%.

Chi tiết:

- Chi tiêu tiêu dùng tăng 3.1%, dự kiến là 3.6%.

- Chi tiêu tiêu dùng hàng hóa bền tăng 6.7%, trước đó -0.3%

- Doanh thu GDP chính thức là 3.6%, dự kiến 3.7%.

- Chỉ số giảm phát GDP +3.3% so với +3.5% trước đó

- PCE lõi +2.0% so với +2.3% sơ bộ

- Lợi nhuận doanh nghiệp +3.7% so với +4.1% trước đó

- Đầu tư kinh doanh +5.2% so với +3.9% trước đó

Phần trăm thay đổi:

- Thương mại ròng +0.03 pp so với -0.04 pp trước đó

- Hàng tồn kho +1.27 pp so với +1.40 pp trước đó

- Chính phủ: +0.99 pp so với +0.94 pp sơ bộ

Số đơn xin trợ cấp thất nghiệp lần đầu ở Mỹ trong tuần qua là 205K, thấp hơn dự kiến là 215K

- Tuần trước: 202K (dự kiến trước đó là 220K)

- Số đơn xin tiếp tục trợ cấp thất nghiệp là 1.865K, thấp hơn dự kiến là 1.888K

- Số đơn xin tiếp tục trợ cấp thất nghiệp tuần trước là 1.876K

AUD/USD giữ vững trên mức 0.6700 trước thềm công bố dữ liệu PCE quan trọng của Mỹ

- AUD vẫn gần mức đỉnh gần đây, với lực bán bị kiềm chế trên 0.6700.

- Biên bản hawkish của RBA (Ngân hàng Dự trữ Australia) và kỳ vọng về việc Fed cắt giảm lãi suất tiếp tục hỗ trợ AUD.

- BNP Paribas dự đoán AUD/USD có thể đạt 0.70 vào cuối năm tới.

Angola tuyên bố rút khỏi OPEC

- Trích dẫn thông báo chính phủ Angola

Nước này chính thức tuyên bố rút khỏi Tổ chức Các nước Xuất khẩu Dầu mỏ (OPEC).

Angola gia nhập OPEC năm 2007 và là một trong số các thành viên đề xuất tăng trưởng sản lượng thấp hơn sau nhiều năm không đạt được hạn ngạch. Theo Reuters, tính đến tháng 10 năm nay, sản lượng dầu của Angola đã thấp hơn hạn ngạch được phân bổ cho năm 2024.

Trước đó, vào tháng 11, Angola đã từ chối hạn ngạch sản lượng mới do OPEC đưa ra. Việc này góp phần vào mâu thuẫn giữa các thành viên OPEC, dẫn đến việc trì hoãn cuộc họp vào cuối tháng 11.

- Cập nhật giá dầu:

Cập nhật thị trường phiên Châu Âu: Đồng bạc xanh bất ngờ giảm khi thị trường chờ đợi Giáng sinh

Tin tức nổi bật:

- USD/JPY giảm về mức kỹ thuật quan trọng.

- Quan chức ECB de Guindos: Còn quá sớm để nới lỏng chính sách tiền tệ.

- Chỉ số niềm tin kinh doanh Pháp tháng 12: 98. (Trước đó: 97)

- Doanh số bán lẻ CBI Anh Quốc tháng 12: -32 so với -11 trước đó.

- Các ngân hàng lớn Trung Quốc được cho là sẽ cắt giảm lãi suất tiền gửi vào thứ Sáu.

- Đồng Dollar tiếp tục giữ vị thế thống trị trên toàn cầu

Thị trường:

- JPY dẫn đầu, USD yếu nhất trong ngày.

- Cổ phiếu châu Âu giảm; S&P 500 tương lai tăng 0.5%.

- Lợi suất trái phiếu 10 năm của Mỹ giảm xuống 3.871%.

- Vàng tăng 0.3% lên 2,035.72 USD.

- Dầu WTI giảm 0.3% xuống 74.02 USD.

- Bitcoin tăng 1.6% lên 44,172 USD.

Phiên giao dịch hôm nay tiếp tục yên ắng khi ngày lễ Giáng sinh đang đến gần. Tuy nhiên, đồng Dollar đã giảm mạnh khiến USD/JPY chịu áp lực quanh mức 142.7, trong khi EUR/USD và AUD/USD lần lượt tăng lên mức 1.0980 và 0.6760. Không có tin tức lớn nào thúc đẩy động thái này khi tâm lý thị trường nói chung vẫn khá trầm lắng.

Chỉ số chứng khoán châu Âu theo sau đà giảm của thị trường Mỹ hôm qua, mặc dù HĐTL S&P 500 hôm nay tăng nhẹ 0.5%. Chỉ số chính của chứng khoán Mỹ chứng kiến mức giảm lớn nhất trong ba tháng qua nên ngay cả khi kỳ hạn S&P 500 tăng hôm nay, điều này cũng không giúp ích nhiều cho tâm lý thị trường.

Trên thị trường trái phiếu, lợi suất trái phiếu 10 năm vẫn giữ quanh mức đáy cũ ở vùng 3.87%

Nordea: "Hạ cánh mềm" là kịch bản khả dĩ nhất cho nền kinh tế toàn cầu

- Diễn biến của kinh tế thế giới và thị trường tài chính năm 2023 may mắn tốt đẹp hơn nhiều so với lo ngại ban đầu.

Theo Helge J. Pedersen, Kinh tế trưởng Tập đoàn Nordea, một năm mới đầy thách thức đang chờ đợi chúng ta, hứa hẹn nhiều khó khăn:

- Tôi dự đoán năm 2024 sẽ rất khó khăn và diễn biến trong 6 tháng đầu tiên sẽ định hình kinh tế Châu Âu khu vực đang trên bờ vực suy thoái.

- Tuy nhiên, nếu lãi suất thực sự đã đạt đỉnh và lạm phát được kiểm soát, tôi cho rằng 'hạ cánh mềm' - không có sụt giảm GDP và tăng mạnh thất nghiệp - là kịch bản khả dĩ nhất. Nếu vậy, có khả năng các nền kinh tế có thể hồi phục và tăng trưởng mạnh mẽ hơn vào cuối năm.

- Đến lúc đó, sức mua mạnh mẽ hơn có thể giúp chi tiêu và tiêu dùng tăng, đồng thời các khoản đầu tư lớn vào chuyển đổi xanh, kỹ thuật số và chi tiêu quốc phòng sẽ có thể kích thích toàn bộ nền kinh tế.

PBOC: Sẽ duy trì thanh khoản dồi dào trong hệ thống ngân hàng

- PBOC cho biết sẽ duy trì thanh khoản dồi dào ở mức hợp lý, theo phát biểu của Thống đốc Phan Công Thắng.

- Họ cũng sẽ duy trì tốc độ tăng trưởng tín dụng ở mức hợp lý.

- Thông báo này được đưa ra sau các báo cáo trước đó về việc các ngân hàng lớn của Trung Quốc được cho là sẽ cắt giảm lãi suất tiền gửi vào thứ 6.

Doanh số bán lẻ Anh lao dốc khi triển vọng kinh tế tiếp tục u ám

- Doanh số bán lẻ CBI tháng 12: -32. (Trước đó: -11)

Báo cáo bán lẻ CBI của Anh cho thấy doanh số bán lẻ đã giảm mạnh trong tháng 12, tiếp tục tình trạng ảm đạm và củng cố triển vọng u ám cho nền kinh tế Anh trong năm tới. Dự báo doanh số bán hàng cho tháng tới sẽ giảm mạnh xuống -41, mức thấp nhất kể từ tháng 3 năm 2021.

CBI cho rằng:

- Tình trạng tài chính eo hẹp của các hộ gia đình và mức lãi suất cao tiếp tục ảnh hưởng đến chi tiêu của người tiêu dùng và khiến các nhà bán lẻ sẽ phải đối mặt với môi trường khó khăn hơn trong những tháng tới.