Đồng USD ổn định quanh mức đáy trong năm

Đồng USD ổn định trong phiên Âu vào thứ Tư sau khi sụt giảm so với hầu hết các đồng tiền chính tại châu Á, như đồng Nhân dân tệ (CNY) hoặc Rupee (INR). Sự thay đổi diễn ra sau khi các nhà đầu tư chuyển hướng từ Hoa Kỳ sang đầu từ vào cổ phiếu Trung Quốc. Động thái này được thúc đẩy bởi một kế hoạch kích thích lớn từ chính phủ Trung Quốc được triển khai vào thứ Ba.

Rabobank: Dầu thô sẽ bước sang trang sử mới

Phân tích từ Rabobank:

- Dữ liệu gần đây cho thấy nhu cầu yếu kém của Trung Quốc và Mỹ, cùng với tình trạng dư thừa nguồn cung sắp xảy ra và sự thay đổi trong xu hướng nhân khẩu học, đã khiến chúng tôi xem xét lại các mô hình và dự báo của mình và dự báo giá dầu Brent sẽ đạt mức trung bình $71 USD trong quý IV/2024. Xa hơn nữa, chúng tôi dự báo giá trung bình năm 2025 là $70, năm 2026 tăng lên $72 và năm 2027 giao dịch quanh mốc $75.

- Theo phân tích độ nhạy của chúng tôi, 500,000 thùng dầu dư thừa mỗi ngày đồng nghĩa với việc giá dầu Brent giảm khoảng $10. Thị trường có vẻ như sẽ dư thừa khoảng 700,000 thùng mỗi ngày vào năm tới, điều này phản ánh sự thay đổi mạnh mẽ trong dự báo của chúng tôi.

- Chúng tôi vẫn đang chờ đợi sự sụt giảm sản lượng dầu đá phiến của Mỹ vào năm 2025, cùng với việc Nga cắt giảm sản lượng để thúc đẩy giá tăng vào cuối năm và vào năm 2026, nhưng nhìn chung, thị trường có vẻ như đang trên quỹ đạo đi ngang trong dài hạn. Mức giá thấp hơn ở Mỹ sẽ không khuyến khích việc khai thác thêm.

Cập nhật thị trường phiên châu Âu: Đồng USD hồi phục nhẹ trong phiên

Tin tức:

- Lượng đơn đăng ký vay thế chấp MBA tại Mỹ tiếp tục tăng mạnh

- OECD nâng dự báo về tăng trưởng kinh tế toàn cầu

- Quan chức BoE Greene: Nên tiếp cận việc gỡ bỏ sự thắt chặt trong chính sách với thái độ thận trọng

- Tâm lý nhà đầu tư UBS của Thuỵ Sĩ suy yếu trong tháng 9

- Dữ liệu Niềm tin người tiêu dùng của Pháp phục hồi vượt dự kiến

Thị trường:

- EUR tăng mạnh nhất, JPY suy yếu nhất trong ngày.

- Chứng khoán châu Âu biến động trái chiều; HĐTL S&P 500 đi ngang.

- Lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm tăng 2.4 điểm cơ bản lên 3.760%.

- Giá vàng đi ngang ở mức $2,655.73.

- Giá dầu thô WTI giảm 0.7% xuống $71.05.

- Giá Bitcoin giảm 1.0% xuống $63,603.

Thị trường giao dịch hôm nay diễn ra khá ảm đạm, nhưng vẫn có một số biến động đáng chú ý. Đồng USD đang dần hồi phục sau khi mất giá mạnh trong phiên giao dịch hôm qua, trong khi đồng JPY và CHF là những đồng tiền suy yếu nhất. Tuy nhiên, điều này không phải do khẩu vị rủi ro hồi phục bởi chứng khoán vẫn giao dịch khá ảm đạm trong phiên.

USD/JPY tăng từ 143.30 lên 144.30. Không có nhiều yếu tố xúc tác, nhưng lợi suất trái phiếu Mỹ đang tăng nhẹ trong ngày. Lợi suất trái phiếu kho bạc Mỹ kỳ hạn 2 năm đã giảm xuống mức thấp nhất trong hơn hai năm vào hôm qua, nhưng hiện đang tăng nhẹ.

Đồng CHF mất giá so với hầu hết các đồng tiền khác, khi thị trường hướng sự chú ý vào quyết định của SNB vào ngày mai. EUR/CHF kiểm tra mức 0.9500, trong khi USD/CHF tăng gần 60 pip. Hiện tại, các nhà giao dịch đang định giá xác suất 51% SNB sẽ cắt giảm lãi suất 50 điểm cơ bản vào ngày mai, mặc dù "kỳ vọng" chung là cắt giảm 25 điểm cơ bản.

Ngoài ra, các đồng tiền biến động mạnh đang chững lại sau khi tăng giá so với đồng USD kể từ cuộc họp của Fed vào tuần trước. GBP/USD giảm từ mức đỉnh quanh 1.3400 xuống 1.3370 trong khi AUD/USD giảm xuống ngưỡng 0.6880. EUR/USD dao động quanh mức 1.1190, gần với các mức đáo hạn quyền chọn quan trọng là 1.1200-10 trong ngày.

Hợp đồng tương lai chứng khoán Mỹ và chứng khoán châu Âu đều giảm điểm kể từ khi mở cửa. Tuy vậy hiện tại, HĐTL S&P 500 đi ngang sau khi giảm 0.3% trong khi chứng khoán tại khu vực châu Âu diễn biến khá trái chiề

Lượng đơn đăng ký vay thế chấp MBA tại Mỹ tiếp tục tăng mạnh

- Lượng đơn đăng ký vay thế chấp tăng 11.0% trong tuần qua (so với +14.2% của tuần trước)

- Chỉ số thị trường: 296.1 (Trước đó: 266.8)

- Chỉ số mua nhà: 148.2 (Trước đó: 146.1)

- Chỉ số tái cấp vốn: 1,132.9 (Trước đó: 941.4)

- Lãi suất thế chấp cố định 30 năm: 6.13% (Trước đó: 6.15%)

Lượng đơn xin vay thế chấp tiếp tục tăng mạnh trong vài tuần qua, với một cú hích đến từ sự suy giảm của lãi suất thúc đẩy hoạt động tái cấp vốn tăng mạnh. Hoạt động mua nhà cũng tăng tích cực

Commerzbank: Liệu đồng GBP tăng giá có thể khiến BoE cắt giảm lãi suất mạnh hơn?

Liệu sức mạnh gần đây của đồng GBP có đồng nghĩa với việc lạm phát đến từ việc nhập khẩu hàng hóa sẽ thấp hơn, và sẽ khiến BoE sẽ có thể cắt giảm lãi suất nhanh hơn? Theo Michael Pfister, chuyên viên phân tích của Commerzbank, về nguyên tắc, đây là một ý tưởng rất hấp dẫn, không chỉ đối với riêng BoE:

- Những ví dụ điển hình nhất cho tình huống này bao gồm Norges Bank và RBA, bên cạnh BoE.

- Ở Anh, hầu hết áp lực lạm phát hiện nay đến từ ngành dịch vụ. Vai trò của hàng hóa ít quan trọng hơn. Trên thực tế, trong những tháng gần đây, sự giảm phát của hàng hóa đang diễn ra ở một số khu vực, điều này đã góp phần đẩy lạm phát cơ bản xuống. Sự đảo chiều nhẹ kể từ đó đã xác nhận quan điểm của chúng tôi.

- Kể từ đầu năm, GBP đã tăng gần 5% so với USD. Điều đó khiến nó trở thành đồng tiền có hiệu suất tốt nhất trong G10, nhưng có lẽ vẫn chưa đủ. GBP có thể cần phải tăng giá nhiều hơn nữa để có thể khiến lạm phát cơ bản giảm về mục tiêu.

ING: Bằng chứng cho sự suy thoái của nền kinh tế Mỹ đang ngày càng rõ ràng

Theo Chris Turner, chuyên viên phân tích chiến lược của ING cho biết:

- Nếu gói kích thích tiền tệ của Trung Quốc được hỗ trợ bởi các biện pháp kích thích tài khóa, thì chúng tôi sẽ tự tin hơn một chút rằng những xu hướng ở thời điểm hiện tại này có thể tiếp diễn. Ngoài ra, chúng tôi đang bắt đầu thấy tỷ giá USD/CNH thấp hơn USD/CNY - điều rất hiếm thấy trong vài năm qua.

- Nếu USD/CNH phá vỡ ngưỡng hỗ trợ 7.00, chúng tôi cho rằng điều đó sẽ hỗ trợ cho các đồng tiền tại thị trường mới nổi và khiến đồng USD mất giá hơn nữa.

- Hôm qua, niềm tin của người tiêu dùng Mỹ bất ngờ yếu hơn nhiều so với dự báo. Thị trường rất nhạy cảm với chủ đề này vì người tiêu dùng Mỹ đã quá kiên cường trong một thời gian dài.

- Lịch kinh tế của Mỹ hôm nay chỉ có dữ liệu doanh số bán nhà mới tháng 8, nhưng chúng tôi nghi ngờ đồng USD có thể tiếp tục giao dịch ở mức thấp cho đến sự kiện chính của tuần, đó là chỉ số PCE lõi tháng 8 của Mỹ vào thứ Sáu. Mức tăng thấp, ví dụ như 0.1% so với tháng trước, có thể khiến đồng bạc xanh giảm mạnh hơn.

- Dự kiến chỉ số DXY sẽ dao động trong phạm vi 100.50-101.00.

Đồng CHF suy yếu trước thềm quyết định từ SNB

Đồng CHF đang mất giá so với EUR và USD trong phiên giao dịch châu Âu hôm nay, khi thị trường hướng sự chú ý vào quyết định chính sách của SNB vào ngày mai. EUR/CHF tăng 57 pip,, trong khi USD/CHF cũng tăng khoảng 50 pip.

Thị trường hiện đang định giá ~53% xác suất SNB sẽ cắt giảm lãi suất 50 điểm cơ bản vào ngày mai, trong khi ~47% còn lại nghiêng về phía cắt giảm 25 điểm cơ bản.

SNB muốn đồng nội tệ hơn, nhưng các nhà giao dịch đang bắt đầu tin vào khả năng SNB hành động bất ngờ. Việc cắt giảm 50 điểm cơ bản trong tuần này sẽ khiến SNB có ít không gian hơn để xoay xở trong việc hỗ trợ nền kinh tế trong tương lai.

OECD nâng dự báo về tăng trưởng kinh tế toàn cầu

Tổ chức Hợp tác và Phát triển Kinh tế (OECD) đã công bố dự báo mới nhất về nền kinh tế toàn cầu và lộ trình lãi suất của các NHTW:

- Tăng trưởng toàn cầu năm 2024 được dự báo đạt 3.2% (Trước đó: 3.1%), năm 2025 đạt 3.2%

- Kinh tế Mỹ được dự báo tăng trưởng 2.6% trong năm 2024 và 1.6% trong năm 2025 (Trước đó: 1.8%)

- Kinh tế Trung Quốc được dự báo tăng trưởng 4.9% trong năm 2024 và 4.5% trong năm 202

- Nền kinh tế Nhật bản được dự báo sẽ suy giảm nhẹ vào 2024 (giảm 0.1%) và tăng trưởng ở mức 1.4% trong năm 2025

- Tăng trưởng tại khu vực Eurozone được dự báo ở mức 0.7% vào năm 2024 và 1.3% vào năm 2025

Dự báo lộ trình lãi suất:

- Fed: Dự kiến sẽ cắt giảm lãi suất điều hành xuống 3.50% vào cuối 2025.

- ECB: Dự kiến sẽ cắt giảm lãi suất điều hành xuống 2.25% vào cuối năm 2025.

OECD đã nâng dự báo tăng trưởng toàn cầu cho năm 2024, cho thấy sự lạc quan thận trọng về triển vọng kinh tế. OECD dự đoán Fed sẽ nới lỏng chính sách tiền tệ mạnh mẽ hơn trong năm tới, trong khi ECB cũng sẽ cắt giảm lãi suất nhưng với tốc độ chậm hơn.

Quan chức BoE Greene: Nên tiếp cận việc gỡ bỏ sự thắt chặt trong chính sách với thái độ thận trọng

Quan chức BoE Greene phát biểu:

- Cách tiếp cận thận trọng đối với việc nới lỏng chính sách tiền tệ là cần thiết

- Tìm kiếm dữ liệu đầu vào để cung cấp bằng chứng cho thấy rủi ro lạm phát dai dẳng đang giảm dần

- Tăng trưởng tiền lương đã giảm nhưng vẫn cao hơn mức mà bộ mô hình của BoE có thể giải thích

- Rủi ro đối với hoạt động tăng lên, điều này có thể cho thấy lãi suất trung lập dài hạn cao hơn

Điều này chỉ khẳng định lại lập trường của BoE từ tuần trước. Nhưng theo tình hình hiện tại, các nhà giao dịch đang kỳ vọng họ sẽ cắt giảm lãi suất một lần nữa vào tháng 11 sau khi tạm dừng trong tháng này. OIS định giá 86% cho động thái cắt giảm lãi suất 25 bps trong cuộc họp vào tháng 11 của BoE.

Tâm lý nhà đầu tư UBS của Thuỵ Sĩ suy yếu trong tháng 9

Chỉ số Tâm lý nhà đầu tư UBS của Thuỵ Sĩ trong tháng 9 ở mức -8.8 so với mức -3.4 trước đó.

Chỉ số điều kiện hiện tại đã giảm xuống 0.0 từ mức 13.3 trước đó. Nhìn chung, điều này làm nổi bật sự bi quan ngày càng tăng đối với triển vọng kinh tế của Thuỵ Sĩ trong sáu tháng tới.

Cổ phiếu châu Âu giảm khi mở cửa phiên giao dịch

- Eurostoxx -0.6%

- DAX -0.6%

- CAC 40 -0.6%

- FTSE -0.3%

- IBEX -0.5%

- FTSE MIB -0.5%

Điều này đi kèm với HĐTL của Hoa Kỳ cũng giảm. HĐTL S&P 500 giảm 0.3% trong khi HĐTL Nasdaq giảm 0.5%. Phố Wall đã làm tốt khi cứu vãn một số mức tăng vào hôm qua nhưng tâm trạng có vẻ ngày càng tệ.

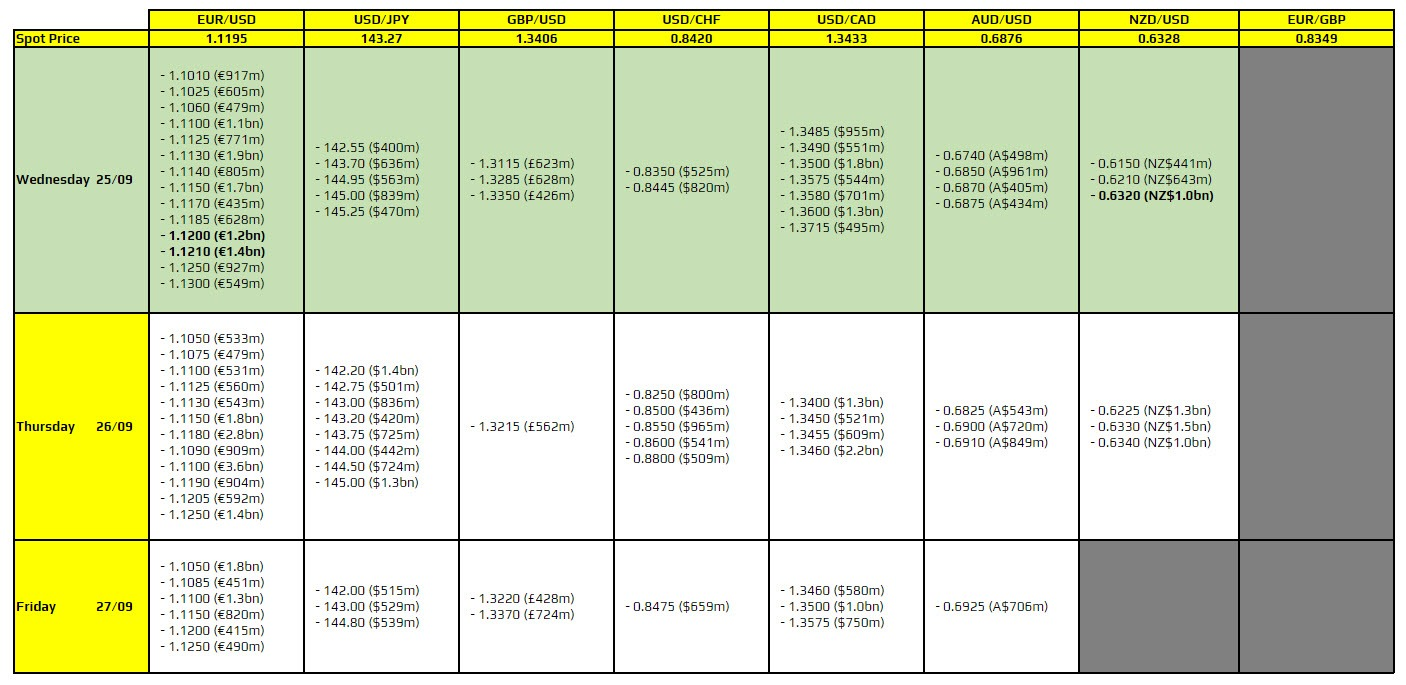

Hợp đồng quyền chọn FX đáo hạn hôm nay có gì đáng chú ý?

Đáng chú ý nhất là với cặp EUR/USD ở mức 1.1200-10. Đã có một ngưỡng kháng cự kỹ thuật quan trọng giữ cặp tiền này ở mức đó, vì vậy các hợp đồng đáo hạn sẽ thêm một lớp tác động nữa. Điều này có thể kìm hãm biến động giá trước khi bước vào phiên giao dịch Mỹ sau đó. Tuy nhiên, tâm lý USD hiện là yếu tố chính trên thị trường, vì vậy tốt nhất vẫn nên cảnh giác với điều này khi USD đang chịu áp lực so với các đồng tiền chính khác.

Tiếp theo là cặp NZD/USD ở mức 0.6320. Mức này không có nhiều ý nghĩa về mặt kỹ thuật nhưng có thể thu hút một chút biến động giá trong phiên giao dịch sắp tới.

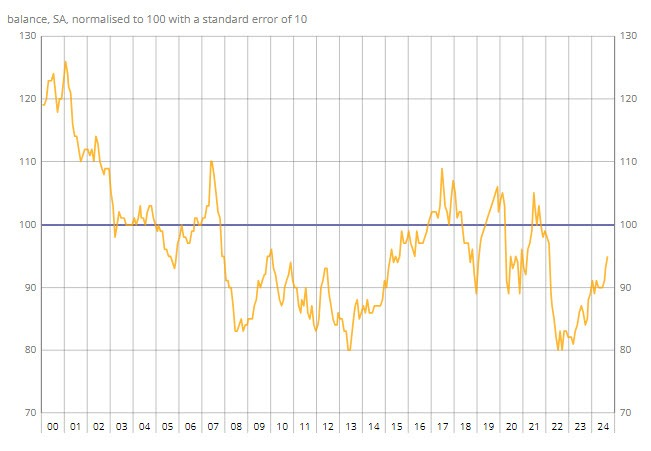

Dữ liệu Niềm tin người tiêu dùng của Pháp phục hồi vượt dự kiến

- Dữ liệu của tháng 9 ở mức 95 so với mức dự kiến 92

- Dữ liệu của tháng 8 ở mức 92, đã điều chỉnh thành 93

Dữ liệu Niềm tin hộ gia đình của Pháp đã tăng trở lại vào tháng 9, tăng lên mức đỉnh kể từ tháng 2 năm 2022. Chỉ số này vẫn thấp hơn mức trung bình dài hạn 100 nhưng ít nhất thì tình hình chung đang được cải thiện. Nỗi lo thất nghiệp đã giảm trong khi lo ngại về áp lực lạm phát cả cũng có dấu hiệu hạ nhiệt.

Lịch kinh tế hôm nay có gì đáng chú ý?

Hôm nay lịch kinh tế trống. Thị trường sẽ giữ vững hoặc tiếp tục giao dịch dựa trên báo cáo niềm tin người tiêu dùng của Hoa Kỳ yếu bất ngờ trong ngày hôm qua.

Chi tiết về thị trường lao động trong báo cáo đã dịu đi rất nhiều và thị trường đã nâng khả năng cắt giảm lãi suất 50 bps vào tháng 11 lên khoảng 60%. Điều này không báo hiệu sự tích cực cho báo cáo NFP sẽ được công bố vào thứ Sáu tuần tới vì thị trường đã nhận được bình luận ảm đạm trong S&P Global PMI và bây giờ là báo cáo niềm tin người tiêu dùng này.

Tuy nhiên, số đơn xin trợ cấp thất nghiệp của Hoa Kỳ vẫn tiếp tục cho thấy một bức tranh vững chắc và hiện tại đó là ngoại lệ duy nhất. Chắc chắn điều này khiến việc nắm giữ tài sản rủi ro trong báo cáo NFP trở nên khó khăn hơn. Bản phát hành quan trọng tiếp theo sẽ là PMI sản xuất ISM Hoa Kỳ sẽ được công bố vào thứ Ba tuần tới.

HĐTL Eurostoxx giảm 0.5% trước giờ mở cửa phiên Âu

- HĐTL DAX -0.6%

- HĐTL FTSE -0.6%

HĐTL của Hoa Kỳ cũng đang giữ mức thấp hơn ngày hôm qua, do đó, điều này ảnh hưởng khá nhiều đến tâm trạng. HĐTL S&P 500 giảm 0.3% sau khi Phố Wall cố gắng cứu vãn mức đóng cửa tích cực hơn.

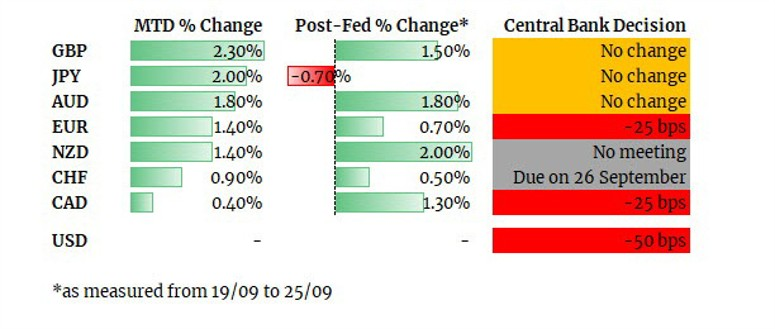

USD vẫn đang gặp khó khăn sau dư âm của quyết định từ Fed

Tính từ sau cuộc họp của Fed tuần trước, USD đã suy yếu đáng kể so với các đồng tiền chính, trừ JPY. Các đồng tiền có biến động cao như AUD và GBP hưởng lợi nhờ tâm lý tích cực và chính sách thắt chặt hơn từ RBA và BoE.

Fed đang chịu áp lực từ thị trường, và tốc độ cắt giảm lãi suất sẽ phụ thuộc vào diễn biến kinh tế. Hiện tại, có khoảng 59% khả năng Fed sẽ cắt giảm 50 bps lãi suất vào tháng 11. Lợi suất trái phiếu kỳ hạn 2 năm giảm xuống 3.52%, mức thấp nhất trong hai năm, cũng khiến khẩu vị rủi ro suy yếu.

Bộ trưởng Tài chính Úc Chalmers sẽ đến Trung Quốc vào tuần này

Bộ trưởng Tài chính Úc Jim Chalmers:

- "Chúng tôi đã thấy sự suy yếu trong nền kinh tế Trung Quốc, điều này rõ ràng gây ra hậu quả cho chúng tôi

- Chúng tôi không miễn nhiễm với sự suy yếu của nền kinh tế Trung Quốc và đó là lý do tại sao trong hai ngày tới, tôi sẽ gặp gỡ các đối tác chủ chốt của Trung Quốc tại Bắc Kinh.

- Đây là một bước đi thực sự quan trọng hướng tới việc ổn định mối quan hệ kinh tế của chúng tôi với Trung Quốc."

Trung Quốc là thị trường xuất khẩu số 1 của Úc.

Một quan chức bị bãi nhiệm và giam giữ sau khi có những bình luận chỉ trích Đảng cộng sản Trung Quốc trong nhóm chat riêng

Zhu Hengpeng, phó giám đốc Viện Kinh tế thuộc Viện Hàn lâm Khoa học Xã hội Trung Quốc (CASS), đã bị bãi nhiệm và giam giữ sau khi đăng những bình luận chỉ trích chính sách kinh tế của Chủ tịch Tập Cận Bình trong một nhóm chat riêng trên ứng dụng WeChat. Những bình luận của ông đề cập đến tình trạng suy yếu của nền kinh tế Trung Quốc và bao hàm sự chỉ trích ngầm về tuổi thọ của ông Tập, thể hiện sự lo ngại về cách quản lý kinh tế của lãnh đạo.

Sự việc này diễn ra trong bối cảnh CASS đang tiến hành một chiến dịch củng cố tư tưởng nhằm nhắc nhở các Đảng viên tuân thủ nghiêm ngặt các quy định của Đảng Cộng sản. Đảng viên trong các vị trí lãnh đạo được yêu cầu ký cam kết chính thức về việc thực hiện kỷ luật và được nhắc nhở về "10 điều cấm", bao gồm xuất bản tài liệu không đúng quy định và hợp tác với các thực thể nước ngoài mà không nhận được sự chấp thuận.

Hành động này cho thấy sự kiểm soát ngày càng chặt chẽ của chính quyền đối với các ý kiến chỉ trích và việc tuân thủ các quy tắc của Đảng. Trong khi những ý kiến phản biện có thể mang lại góc nhìn quan trọng về các vấn đề kinh tế, thì sự đàn áp đối với những người có quan điểm khác biệt đang gia tăng, phản ánh môi trường chính trị căng thẳng tại Trung Quốc hiện nay.

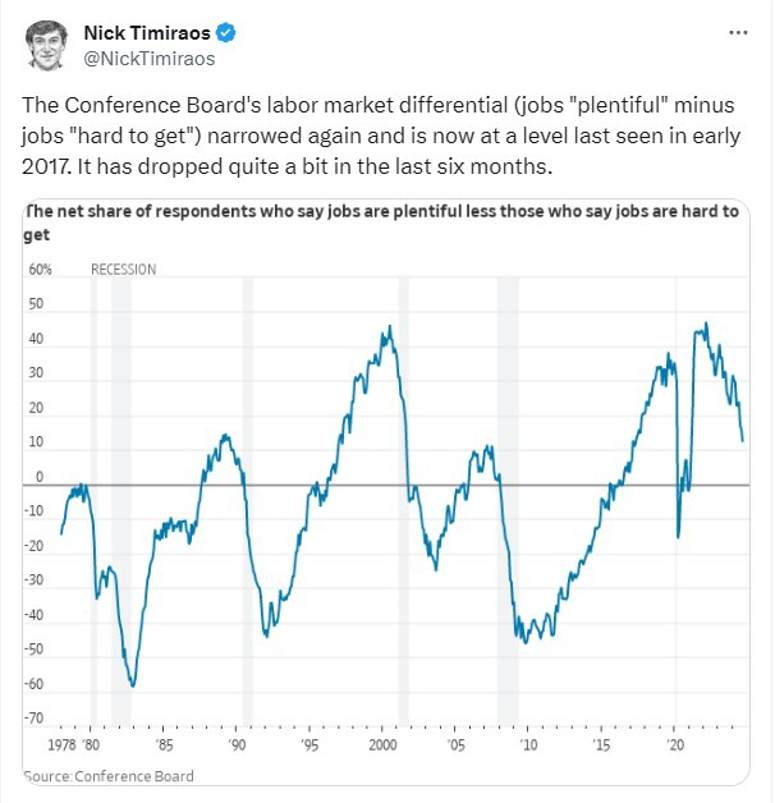

WSJ Timiraos ra tín hiệu về thị trường lao động Mỹ yếu hơn

Chỉ số chênh lệch thị trường lao động của Conference Board đo lường sự khác biệt giữa tỷ lệ người nghĩ rằng việc làm "dồi dào" và tỷ lệ người cho rằng việc làm "khó kiếm". Khi chỉ số này cao, điều đó có nghĩa là nhiều người cảm thấy dễ kiếm việc làm, cho thấy một thị trường lao động mạnh. Ngược lại, khi chỉ số giảm, điều này cho thấy người lao động cảm thấy khó khăn hơn trong việc tìm việc, báo hiệu thị trường lao động đang yếu đi.

Việc chỉ số này thu hẹp lại, đạt mức tương tự như đầu năm 2017, và giảm trong 6 tháng qua cho thấy thị trường lao động đang gặp nhiều thách thức hơn, với ít cơ hội việc làm dễ dàng hơn trước đây.

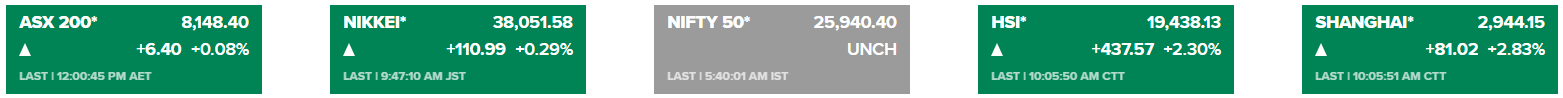

Chứng khoán châu Á tăng nhẹ vào đầu phiên thứ Tư

Chúng khoán châu Á - Thái Bình Dương phần lớn dao động trong phạm vi hẹp vào thứ Tư, ngoại trừ chỉ số Hang Seng của Hồng Kông tiếp tục tăng thêm 2.6% nhờ các biện pháp kích thích từ Trung Quốc. Cổ phiếu Trung Quốc tăng mạnh sau khi PBOC công bố loạt biện pháp hỗ trợ kinh tế. Chỉ số HSI có ngày giao dịch với hiệu suất tốt nhất trong 7 tháng, với chỉ số CSI 300 của Trung Quốc đại lục ghi nhận phiên giao dịch tích cực nhất trong hơn 4 năm.

Vào thứ Tư, PBOC cũng đã công bố cắt giảm lãi suất cơ sở cho vay trung hạn xuống 2%, mức giảm thứ hai trong ba tháng. CNH cũng mạnh lên tạm thời, phá mốc 7.00 so với USD. Các nhà đầu tư cũng đang đánh giá dữ liệu lạm phát hàng tháng mới nhất của Úc, với chỉ số giá tiêu dùng tăng 2.7% so với cùng kỳ năm ngoái, giảm mạnh so với mức 3.5% trong tháng 7.

Reuters: Thị trường coi việc cắt giảm lãi suất là tin tốt

Giám đốc quản lý danh mục tài khoản thị trường mở hệ thống của Fed (SOMA), Roberto Perli đã có bài phát biểu vào hôm nay rằng thị trường không coi việc cắt giảm lãi suất 50bp của FOMC là dấu hiệu cho thấy nền kinh tế đang căng thẳng.

Khảo sát thị trường do Fed New York thu thập cho thấy các nhà đầu tư "có thể hiểu được dụng ý của FOMC trong việc cắt giảm lãi suất 50bp theo hướng trung lập hơn - tức là giúp duy trì sức mạnh của nền kinh tế và thị trường lao động trong khi lạm phát vẫn tiếp tục giảm".

WSJ: Làn sóng kích thích mạnh mẽ từ Trung Quốc liệu có đủ để thúc đẩy những biến chuyển mới trong nền kinh tế?

Trang Wall Street Journal đã trích dẫn nhận định từ nhiều nhà kinh tế và các nhà phân tích, những người tỏ ra không mấy ấn tượng với làm sóng kích thích kinh tế khổng lồ từ Trung Quốc vào sáng hôm qua:

- Chi phí vay vốn đã giảm xuống, nhưng dữ liệu tín dụng cho thấy các hộ gia đình và doanh nghiệp không mấy quan tâm đến việc vay vốn

- Niềm tin của người tiêu dùng đang ở mức thấp kỷ lục, phản ánh sự lo lắng về thị trường lao động trong nền kinh tế yếu kém

- Sự sụp đổ của bất động sản vẫn tiếp diễn

Tuy nhiên, WSJ cũng đưa ra bình luận từ Capital Economics khi các nhà phân tích đồng tình rằng những động thái này đang đi đúng hướng, “nhưng chúng không thực sự đủ để thúc đẩy sự thay đổi trong nền kinh tế.”

- Trung Quốc cần bổ sung nhiều gói hỗ trợ tài chính mạnh mẽ hơn

- Hoạt động kinh tế suy yếu đang ảnh hưởng đến doanh thu thuế và chính quyền địa phương đang phải vật lộn với các khoản chi tiêu trong hạn ngạch vay cho các dự án cơ sở hạ tầng

- Chính quyền trung ương cần phải vay và chi tiêu nhiều hơn để thúc đẩy tăng trưởng và lạm phát

- Chính quyền địa phương cần có nhiều quyền tự do hơn để điều chỉnh hạn ngạch vay của họ nhằm hỗ trợ tiêu dùng

Tỷ giá tham chiếu USD/CNY hôm nay: 7.0202

- Giá đóng cửa trước đó: 7.0318.

- PBOC bơm 196.5 tỷ nhân dân tệ reverse repos kỳ hạn 7 ngày với lãi suất không đổi là 1.85%.

- 568 tỷ nhân dân tệ hợp đồng reverse repo sẽ đáo hạn trong ngày hôm nay.

- Một khoản rút ròng 372 tỷ nhân dân tệ sẽ được thông qua trong hoạt động thị trường mở.

PPI tháng 8 tại Nhật Bản cao hơn dự báo

- +2.7% so với cùng kỳ (dự báo: 2.6%, trước đó: 2.8%)

BOJ theo dõi chặt chẽ dữ liệu lạm phát trong lĩnh vực dịch vụ nhằm đánh giá liệu việc tăng lương có thúc đẩy các doanh nghiệp tăng giá hay không. Điều này có thể báo hiệu lạm phát tiêu dùng tăng cao trên diện rộng hơn. Mặt khác, tỷ lệ lạm phát cũng chính là yếu tố quyết định liệu BOJ có nên tăng lãi suất hay không.

USDJPY hiện tăng 0.15% lên 143.44.

![]()

CPI toàn phần tại Úc giảm nhiều hơn dự báo trong tháng 8, nhưng CPI cơ bản vẫn trên 3%

- CPI toàn phần: +2.7% so với cùng kỳ (dự báo: 2.8%, trước đó: 3.5%)

- CPI điều chỉnh trung bình (CPI cơ bản): +3.4% so với cùng kỳ (dự báo: 3.4%, trước đó: 3.8%)

Lạm phát cơ bản vẫn trên 3% đang là vấn đề nan giải đối với RBA. Trong cuộc họp sáng hôm qua, Ngân hàng đã lấy việc lạm phát cơ bản cao ở mức khó kiểm soát làm lý do để giữ nguyên lãi suất chính sách (OCR) ở mức cao.

Cập nhật FX: AUDUSD giảm hơn 10pip sau công bố dữ liệu

PBOC hạ lãi suất cho vay trung hạn MLF từ 2.3% xuống 2%

PBOC bơm 300 tỷ nhân dân tệ vào thị trường tài chính thông qua các hoạt động thị trường mở.

Goodmorning from Dubaotiente. Tổng hợp thị trường ngày 24.09: Chứng khoán tăng nhẹ, USD bị bán tháo và vàng lập đỉnh mới ở mức 2,662 USD/oz.

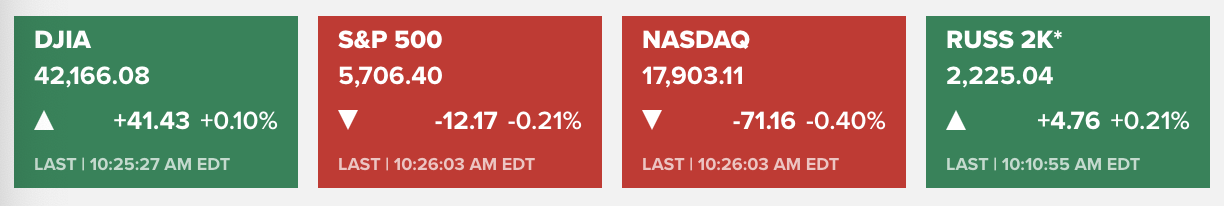

Chỉ số S&P 500 tăng ngày thứ 2 liên tiếp lên mức cao kỷ lục mới. Chứng khoán Hoa Kỳ vững vàng nhờ đà tăng vọt hơn 4% của cổ phiếu Nvidia và các nhà đầu tư hân hoan tiếp nhận thông tin về việc Trung Quốc dự kiến sẽ sớm tung ra các biện pháp kích thích tiền tệ lớn nhất kể từ sau đại dịch, bất chấp niềm tin tiêu dùng ảm đạm trong tháng 9 tại Mỹ. Ban đầu giá cổ phiếu giảm đáng kể khi dữ liệu niềm tin tiêu dùng ghi nhận mức giảm mạnh nhất trong hơn 3 năm trước những lo ngại về sức khỏe của thị trường lao động, nhưng phục hồi mạnh mẽ nhờ thông tin CEO Jensen Huang của Nvidia đã bán hết cổ phần của mình. Thị trường lãi suất đã gia tăng kỳ vọng vào mức cắt giảm 75bps lãi suất vào cuối năm, cho thấy ít nhất sẽ có thêm một đợt nới lỏng 50bps nữa sau công bố dữ liệu. Điều này trái ngược hoàn toàn với quan điểm của thành viên Hội đồng thống đốc Fed Bowman. Bà giải thích lý do không đồng ý với quyết định tuần trước của FOMC vì nhận thấy "rủi ro lạm phát gia tăng vẫn còn đó" và lo lắng rằng việc giảm mạnh lãi suất dường như sẽ phát tín hiệu rằng Fed e ngại nền kinh tế đang dần suy yếu. Kết phiên:

- Dow Jones +0.15%

- S&P 500 +0.28%

- Nasdaq +0.14%

Trên thị trường FX, USD bị bán tháo sau dữ liệu Niềm tin tiêu dùng Mỹ tiêu cực và ghi nhận phiên giao dịch tồi tệ nhất trong gần 1 tháng. Các đồng tiền chính đều tăng so với đồng bạc xanh, dẫn đầu là các đồng antipodeans. RBA đã quyết định giữ nguyên lãi suất chính sách ở mức 4.35%. RBA nhắc lại rằng họ không loại trừ bất kỳ kịch bản nào cho tương lai. Việc tăng lãi suất một lần nữa vẫn đang được cân nhắc, nhưng khó có thể xảy ra do nền kinh tế suy yếu gần đây. Dù vậy, RBA vẫn đang tranh luận về việc có nên cắt giảm lãi suất hay không, chứ không còn cân nhắc về vấn đề thời điểm. Hiện tại, lập trường hawkish của RBA đang hỗ trợ đồng AUD, kết hợp với thông báo bất ngờ về gói kích thích lớn từ các quan chức Trung Quốc. CAD cũng tăng vọt nhờ USD suy yếu và giá dầu thô tăng cao hơn.

- Chỉ số DXY -0.55%

- EURUSD +0.62%

- GBPUSD +0.49%

- AUDUSD +0.80%

- NZDUSD +1.17%

- USDJPY -0.26%

- USDCHF -0.50%

- USDCAD -0.83%

Vàng tiếp tục tăng tốc và lập đỉnh mọi thời đại mới ở mức 2,662 USD nhờ USD lao dốc và căng thẳng địa chính trị giữa Israel và Hezbollah của Lebanon. Kết phiên, vàng tăng 28.82 USD lên 2,657 USD/oz - ghi nhận phiên tăng thứ 4 liên tiếp. Trên thị trường nợ, lợi suất 2 năm và 10 năm lần lượt giảm 4.9bp và 2.3bp xuống 3.59% và 3.17%. Dầu WTI tăng 1.2 USD lên 71.50 USD/thùng. Giá dầu được tiếp thêm động lực nhờ gói kích thích kinh tế khổng lồ từ Trung Quốc và lo ngại rằng xung đột ở Trung Đông có thể ảnh hưởng đến nguồn cung trong khu vực, trong khi một cơn bão thứ 2 có nguy cơ gián đoạn sản xuất tại Hoa Kỳ.

USDCAD lao dốc xuống mức đáy kể từ đầu tháng 9

USDCAD cũng đang sụt giảm và cùng xu hướng với đồng USD. USDCAD đang giao dịch quanh mức đáy kể từ ngày 6 tháng 9 tại 1.3465. Mức này chỉ cao hơn một chút so với vùng đáy vào ngày 30 tháng 8 là 1.34643 (đáy kép).

Chỉ số DXY lao dốc sau dữ liệu niềm tin của người tiêu dùng yếu kém

Đồng USD sụt giảm mạnh vào thứ Ba sau khi phiên Mỹ mở cửa, chạm đáy gần 100.53 trong phiên và hiện giao dịch quanh mức 100.60. Động lực chính cho đà giảm này là cả chỉ số niềm tin tiêu dùng tháng 9 và chỉ số sản xuất của Fed Richmond tháng 9 đều thấp hơn dự kiến. Dữ liệu yếu củng cố cho một đợt cắt giảm lãi suất sâu hơn trong cuộc họp sắp tới của Cục Dự trữ Liên bang Hoa Kỳ.

Giá vàng tăng trở lại mức đỉnh trong phiên tại 2640 USD/oz

Giá vàng đã lập đỉnh lịch sử mới tại 2640 USD/oz trong phiên hôm thứ ba. Giá vàng sau đó đã sụt giảm xuống mức đáy quanh 2634 USD/oz, hiện giá vàng lại một lần nữa quay trở lại mức đỉnh trong phiên khi đồng USD sụt giảm do niềm tin người tiêu dùng Mỹ suy yếu trong tháng 9.

S&P 500 sụt giảm sau dữ liệu niềm tin tiêu dùng Mỹ yếu

Chỉ số S&P 500 đã giảm vào thứ Ba sau khi chỉ số niềm tin tiêu dùng thấp hơn dự kiến.

Chỉ số S&P 500 giảm 0.2%. Chỉ số Dow Jones tăng tới 110.34 điểm và đạt mức đỉnh mọi thời đại đầu phiên, nhưng đã giảm 13 điểm, hay 0.04%. Chỉ số Nasdaq mất 0.3%.

Niềm tin của người tiêu dùng đã giảm xuống mức đáy trong hơn ba năm vào tháng 9, giảm từ mức 105.6 vào tháng 8 xuống 98.7 và thấp hơn ước tính 104.

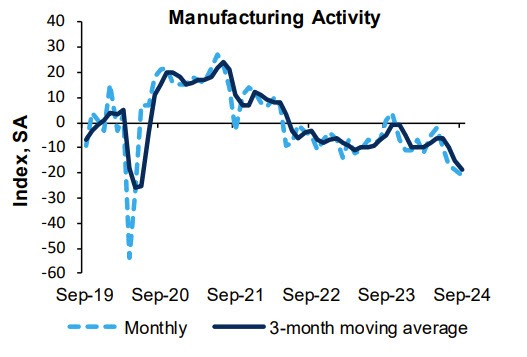

Chỉ số tổng hợp của Fed Richmond trong tháng 9 thấp hơn nhiều so với dự kiến

- Chỉ số tổng hợp của Fed Richmond cho tháng 9: -21, ước tính -13

- Tháng trước: -19

- Chỉ số dịch vụ: -1, tháng trước: -11

- Lượng hàng sản xuất: -18: tháng trước: -15

Thông tin chi tiết khác:

- Việc làm: -22, tháng trước: -15

- Tiền lương: 15, tháng trước: +14

- Giá mua là 3.36, cao hơn so với 2.45 của tháng trước

- Giá bán là 1.57, thấp hơn so với 1.87 của tháng trước

- Đơn hàng mới: -23, tháng trước: -26

- Số lượng đơn hàng tồn đọng: -16, tháng trước: -27

- Công suất hiệu dụng: -20, tháng trước: -17

- Chi phí vốn: -13, tháng trước: -14

- Chi tiêu dịch vụ: -17, tháng trước: -12

- Thành phẩm tồn kho: 20, tháng trước: 16

- Lượng nguyên vật liệu tồn kho là 12, tháng trước là 18

- Chi tiêu cho thiết bị và phần mềm: 13, tháng trước: -13

Niềm tin của người tiêu dùng tại Mỹ trong tháng 9 thấp hơn ước tính

- Niềm tin của người tiêu dùng tại Mỹ trong tháng 9 là 98.7, ước tính là 104.0

- Tháng trước là 103.3, điều chỉnh thành 105.6

- Chỉ số tình hình hiện tại tăng lên 134.4

- Chỉ số kỳ vọng đạt mức 82.5

Vào tháng 8, chỉ số kỳ vọng đã ở mức trên 80 trong tháng thứ hai liên tiếp.

Giá dầu WTI mở rộng đà tăng lên trên 73 USD/thùng trong phiên

Giá dầu thô đã tăng thêm 2 USD lên mức 72.36 USD/thùng, tương đương tăng 2.77% trong phiên. Giá dầu chạm đáy tại 70.47 USD vào phiên hôm trước.

Giám đốc điều hành của JP Morgan Chase, Jaime DImon, đã nhấn mạnh lại mối quan ngại về những rủi ro ngày càng tăng do tình hình bất ổn toàn cầu, ông nhận định rằng địa chính trị vẫn là mối đe dọa lớn nhất đối với nền kinh tế thế giới. Phát biểu trong một cuộc phỏng vấn từ Ấn Độ, Dimon cảnh báo rằng tình hình địa chính trị đang xấu đi với những rủi ro từ sự gián đoạn nguồn cung năng lượng và việc các quốc gia khác tham gia ngày càng nhiều vào các cuộc xung đột đang diễn ra. Căng thẳng giữa Israel và Hezbollah và Iran đang leo thang.

Quan chức Fed Bowman: Phản đối động thái cắt giảm lãi suất 50bps do lạm phát vẫn cao hơn mục tiêu

Thành viên hội đồng FOMC Michelle Bowman phát biểu:

- Phản đối quan điểm cắt giảm 50bps do lạm phát vẫn cao hơn mục tiêu

- Lạm phát cơ bản vẫn cao hơn mục tiêu 2% một cách dai dẳng với rủi ro tăng giá do chi tiêu và tiền lương tiếp tục tăng

- Việc điều chỉnh chính sách là phù hợp với những tiến triển của lạm phát, nhưng không nên "ngủ quên trên chiến thắng" ngay lúc này

- Rủi ro lạm phát gia tăng vẫn "đáng chú ý", bao gồm những bất ổn của chuỗi cung ứng, chính sách tài khóa, sự không cân xứng giữa cung và cầu nhà ở

- Mặc dù thị trường lao động đã có dấu hiệu hạ nhiệt, tăng trưởng tiền lương, chi tiêu và GDP "không nhất quán" với sự suy yếu đáng kể của nền kinh tế

- Vẫn còn nhiều việc làm hơn số lượng người lao động có sẵn

- Tỷ lệ thất nghiệp tăng chủ yếu do tuyển dụng chậm lại và nguồn cung lao động được cải thiện

- Ước tính lãi suất trung lập "cao hơn nhiều" so với trước đại dịch, chính sách không hạn chế như những gì nó thể hiện ra ngoài.

Bowman không đồng tình với việc cắt giảm lãi suất 50bps, bà muốn cắt giảm 25bps. Bà thấy cần phải điều chỉnh lại, nhưng những bình luận khác thì diều hâu hơn nhiều.

Giá nhà Case Shiller tháng 7 tăng ít hơn ước tính

- Giá nhà Case Shiller tháng 7 là 0.3% m/m, ước tính là 0.4% m/m

- Tháng trước là 0.5%, được điều chỉnh từ 0.4%

- Giá nhà tăng 5.9% y/y, dự kiến là 5.9% y/y

- Tháng trước là 6.5%.

Đồng USD sụt giảm trong bối cảnh thị trường đánh giá kế hoạch kích thích kinh tế của Trung Quốc

Đồng USD biến động trái chiều vào thứ Ba sau khi chính phủ Trung Quốc ban hành các biện pháp để kích thích nền kinh tế trì trệ. Điểm đáng chú ý của kế hoạch là khoản tiền mặt 500 tỷ Nhân dân tệ và Ngân hàng Nhân dân Trung Quốc (PBoC) cho phép các quỹ và nhà môi giới rút tiền mặt để mua cổ phiếu. Điều này khiến đồng CNY tăng gần 0.50% so với đồng USD trong phiên Á.

Commerzbank: Năm nay, giá vàng có hiệu suất tốt nhất trong 14 năm

Giá vàng tiếp tục tăng từ mức đỉnh kỷ lục mới trong phiên hôm nay - khoảng 2,640 USD/ounce. Mức này cao hơn 110 USD so với mức đỉnh kỷ lục vào năm tuần trước - vốn được duy trì cho đến giữa tháng 9, chuyên gia phân tích hàng hóa Carsten Fritsch của Commerzbank lưu ý.

“Vàng được hưởng lợi từ vai trò là tài sản trú ẩn an toan trong bối cảnh lạm phát dai dẳng và bất ổn ngày càng tăng, đồng thời vàng cũng là khoản đầu tư phi lãi suất trong thời kỳ lãi suất giảm. Sức mạnh của giá vàng không chỉ giới hạn ở đồng USD. Đối với nhiều loại tiền tệ khác, chẳng hạn như đồng EUR, GBP, CHF, Nhân dân tệ và Rupee, giá vàng cũng ở mức kỷ lục.”

“Chúng tôi đã nâng dự báo giá vàng vào cuối năm lên 2,600 USD/ounce (trước đó là 2,500 USD/oz)."

Hợp đồng tương lai chứng khoán Mỹ tăng nhẹ sau khi Dow Jones đóng cửa ở mức đỉnh kỷ lục mới

Hợp đồng tương lai của Dow Jones tăng hơn 56 điểm, hay 0.1%. Hợp đồng tương lai S&P 500 tăng 0.08% và Hợp đồng tương lai Nasdaq 100 tăng 0.1%.

Phố Wall vừa chứng kiến một phiên khởi sắc, với S&P 500 và Dow Jones lần lượt tăng 0.3% và 0.2%. Nasdaq tăng 0.1%.

Đà tăng khiêm tốn nhưng có vẻ là sự tiếp nối đợt tăng tuần trước sau khi Cục Dự trữ Liên bang cắt giảm lãi suất 50bps. Lãi suất chính sách hiện ở mức từ 4.75% đến 5%.

Các ngành nhạy cảm với lãi suất như tiện ích và tài chính đã tăng cao hơn trong những tuần gần đây trước dự đoán về đợt cắt giảm của Fed. Theo Paul Hickey, đồng sáng lập của Bespoke Investment Group, hiện có bốn ngành trong S&P 500 vượt trội hơn thị trường vào năm 2024, so với chỉ hai ngành vào tháng 7.

Cập nhật thị trường châu Âu: Lợi suất trái phiếu kho bạc Mỹ tăng sau gói kích thích của PBoC

Tin tức:

- Quan chức ECB Muller: Không loại trừ hoàn toàn khả năng cắt giảm lãi suất vào tháng 10

- SNB khép lại lịch trình bận rộn của các NHTW bằng cuộc họp trong tuần này

- Chỉ số môi trường kinh doanh Ifo tháng 9 tại Đức thấp hơn dự báo

- Thống đốc BoE Bailey: Lạm phát đã hạ nhiệt đáng kể

- Thống đốc BoJ Ueda: Thị trường toàn cầu vẫn còn khá bất ổn

- Thống đốc RBA Bullock: RBA sẽ hành động theo dữ liệu

Thị trường

- NZD tăng mạnh nhất, JPY suy yếu nhất trong ngày.

- Chứng khoán châu Âu tăng điểm; HĐTL S&P 500 tăng 0.03%.

- Lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm tăng 4 điểm cơ bản lên 3.791%.

- Giá vàng tăng 0.08% lên $2,630.

- Giá dầu thô WTI tăng 2.49% lên $72,13.

- Giá Bitcoin tăng 0.28% lên $63,517.

Phiên giao dịch hôm nay khá yên ắng về mặt dữ liệu, với dữ liệu IFO của Đức là thông tin đáng chú ý duy nhất, tuy thấp hơn một chút so với dự báo nhưng không đáng kể. Quan chức ECB Muller đã mở ra cánh cửa cho việc cắt giảm lãi suất vào tháng 10, với thị trường hiện đang định giá xác suất 95% cho động thái 25 điểm cơ bản.

Thông báo bất ngờ về gói kích thích lớn từ các quan chức Trung Quốc vẫn đang gây tiếng vang trên thị trường, với các mặt hàng như đồng và dầu thô tăng đáng kể trong ngày. Lợi suất trái phiếu kho bạc Mỹ cũng tăng khi thị trường hiện đang tập trung vào tăng trưởng toàn cầu.

Trọng tâm hiện sẽ chuyển sang niềm tin của người tiêu dùng Mỹ và chi tiết về thị trường lao động trong báo cáo. Trong thời gian tới, nếu dữ liệu của Mỹ trong những tuần và tháng tới cho thấy sự phục hồi, lợi suất trái phiếu kho bạc Mỹ kỳ hạn dài có thể sẽ tiếp tục tăng.