Ngân hàng trung ương Nhật Bản thông báo rằng họ sẽ mua 100 tỷ yên trái phiếu có kỳ hạn từ 3 năm đến 5 năm và 300 tỷ yên trái phiếu có kỳ hạn từ 5 năm đến 10 năm vào thứ Năm.

Lợi suất JGB kỳ hạn 10 năm hiện ở mức 0.965% trong ngày.

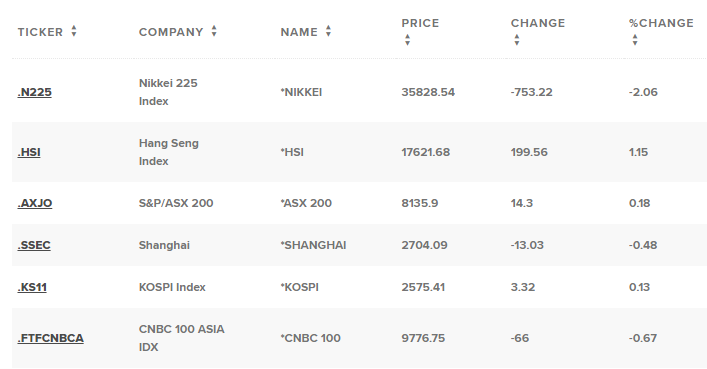

Hầu hết các thị trường Châu Á - Thái Bình Dương đều có diễn biến trái chiều vào thứ Ba, sau phiên giao dịch trái chiều trên Phố Wall khi các nhà đầu tư chuẩn bị cho việc Fed bắt đầu chu kỳ nới lỏng chính sách tiền tệ. Fed dự kiến sẽ công bố đợt cắt giảm lãi suất đầu tiên kể từ tháng 3 năm 2022, nhưng các thị trường đang chia rẽ về quy mô của đợt cắt giảm từ cuộc họp chính sách kéo dài hai ngày bắt đầu vào thứ Ba. Dữ liệu bán lẻ của Mỹ cũng sẽ trở thành tâm điểm chú ý khi các nhà đầu tư theo dõi sức khỏe của người tiêu dùng trước thềm cuộc họp của Fed.

Các nhà giao dịch ở châu Á cũng sẽ phân tích kim ngạch xuất khẩu trong nước không bao gồm dầu mỏ của Singapore trong tháng 8, tăng 10.7% so với cùng kỳ năm ngoái, dữ liệu chính thức cho thấy vào thứ Ba, trong khi giảm 4.7% so với tháng trước. Các số liệu này so sánh với dự báo của Reuters với tăng trưởng 15% so với cùng kỳ năm trước và giảm 3.3% so với tháng trước. Dữ liệu kinh tế của thứ Ba cũng bao gồm giá bán buôn của Ấn Độ trong tháng 8, dự kiến tăng 1.85% so với cùng kỳ năm trước, mức tăng thấp hơn so với mức 2.04% của tháng 7.

Cổ phiếu của nhà sản xuất thiết bị gia dụng Trung Quốc Midea Group tăng hơn 7% trong lần ra mắt tại Hồng Kông, giao dịch ở mức 59 HKD/cổ phiếu, tăng so với giá chào bán là 54.80 HKD. Đây là đợt niêm yết lớn nhất trong hơn ba năm qua.

Chỉ số Hang Seng mở cửa tăng 0.56%.

Một số thị trường châu Á sẽ đóng cửa nghỉ Tết Trung thu, cụ thể là Hàn Quốc, Trung Quốc và Đài Loan.

S&P/ASX 200 mở cửa tăng 0.24%.

Nikkei 225 của Nhật Bản giảm 1.24%% trong khi Topix giảm 1.07%.

USD/JPY đã hồi phục lên mức 140.69 vào sáng thứ Ba, sau khi giảm xuống mức đáy 139.58, mức thấp nhất kể từ tháng 7 năm 2023.

Cập nhật các chỉ số chứng khoán:

Ngân hàng trung ương Nhật Bản thông báo rằng họ sẽ mua 100 tỷ yên trái phiếu có kỳ hạn từ 3 năm đến 5 năm và 300 tỷ yên trái phiếu có kỳ hạn từ 5 năm đến 10 năm vào thứ Năm.

Lợi suất JGB kỳ hạn 10 năm hiện ở mức 0.965% trong ngày.

Thứ trưởng Bộ Tài chính phụ trách các vấn đề quốc tế Kanda, Bộ trưởng Tài chính Suzuki và Chánh văn phòng Nội các Matsuno bình luận về:

USD/JPY đã giảm xuống dưới 151.20

NZD/USD giảm sau khi báo cáo việc làm quý 3 cho thấy mức tăng lương dưới ước tính trung bình trong khi tỷ lệ thất nghiệp tăng so với báo cáo quý 2 trước đó. Ngân hàng Dự trữ New Zealand đã công bố Báo cáo ổn định tài chính mới nhất và tổ chức một cuộc họp báo sau đó. Không có bình luận quan trọng mới nào về triển vọng của chính sách tiền tệ.

Dữ liệu chính hôm nay có PMI sản xuất toàn cầu của S&P cho tháng 10 từ Úc, Nhật Bản và Trung Quốc. Trong đó, chỉ số PMI của Úc và Nhật Bản vẫn giảm.

Thứ trưởng Bộ Tài chính Nhật Bản Kanda:

Cập nhật USD/CNH:

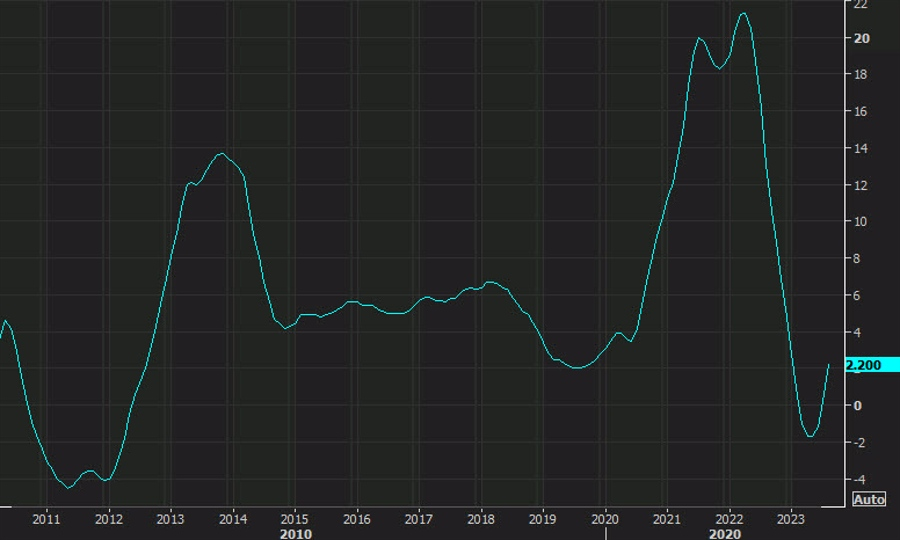

Chứng khoán Hoa Kỳ tiếp tục tăng trở lại với những nỗ lực hồi lại mức giảm của nhiều phiên trước đó, bất chấp sự phục hồi của lợi suất trong phiên Mỹ, khi các nhà đầu tư tiếp tục theo dõi làn sóng thu nhập quý 3 với tâm trạng tích cực. Thị trường tiếp tục hướng sự tập trung vào cuộc họp Fed rạng sáng thứ năm tuần này. Thị trường lãi suất đang định giá xác suất gần như tuyệt đối rằng Fed sẽ tiếp tục giữ nguyên lãi suất. Nhóm cổ phiếu bất động sản và tài chính dẫn đầu trong số các lĩnh vực. Tuy nhiên, kết thúc tháng 10, chứng khoán Mỹ ghi nhận tháng giảm thứ ba liên tiếp lần đầu tiên kể từ khi đại dịch COVID bùng phát vào đầu năm 2020.

Trên thị trường FX, USD giảm mạnh hơn 50pip về cuối phiên Á, xóa bỏ hoàn toàn đà tăng được thiết lập từ đầu ngày giao dịch. Tuy nhiên, khi bước sang đầu phiên Âu, giá đảo chiều tăng vọt gần 95pip, được hỗ trợ bởi dữ liệu chỉ số chi phí lao động và tâm lý tiêu dùng CB tại Hoa Kỳ vượt dự kiến trong tháng 9. Kết phiên, JPY yếu nhất trong số các tiền tệ chính, theo sau là CHF và AUD. Trong khi JPY giảm mạnh do BoJ không thắt chặt chính sách như kỳ vọng thì AUD chịu áp lực khi báo cáo PMI phản ánh sự mong manh của nền kinh tế Trung Quốc. Cụ thể, trong cuộc họp chính sách hôm qua, BoJ quyết định sẽ cho phép lợi suất JBG 10 năm tăng lên 1%, thay vì “kiểm soát linh hoạt” như trước, bất chấp tăng trưởng mạnh hơn và dự báo lạm phát cao hơn. Đồng thời Thống đốc Ueda cho hay Nhật Bản vẫn sẽ tiếp tục nới lỏng tiền tệ với các biện pháp mới đã được lên kế hoạch và trọng tâm vẫn sẽ là cuộc đàm phán tiền lương vào mùa xuân tới để quyết định thời điểm chấm dứt 1 trong 2 chính sách lãi suất âm và kiểm soát YCC. Tại Trung Quốc, dữ liệu PMI gây thất vọng phản ánh sự thu hẹp trong cả lĩnh vực dịch vụ và sản xuất, nền kinh tế vẫn còn yếu và cần thêm nhiều sự hỗ trợ

Vàng tiến tới kiểm tra mốc $2009/oz trong phiên Mỹ, sau khi đã tăng khoảng $17 trong ngày. Giá vàng sau đó đảo chiều giảm mạnh trước áp lực tăng vọt của lợi suất khắp các kỳ hạn, chững lại tại $1979/oz và đánh dấu đà suy yếu $11.76 trong ngày. Giá dầu thô cũng tiếp tục giảm trước nhu cầu suy yếu và xung đột tại Trung Đông được kiềm chế. Dầu WTI đóng cửa giảm $1.3 xuống $81/thùng. Những phiên giảm gần đây đã xóa đi mức tăng đạt được sau cuộc tấn công vào đầu tháng 10 của Hamas vào Israel. Hiện cuộc xâm lược trên bộ vào Gaza vẫn chưa gây ra một cuộc xung đột lớn nào tại Trung Đông mà có thể gây nguy hiểm cho nguồn cung dầu thô. Trên thị trường nợ, lợi suất TPCP 2 năm và 10 năm lần lượt tăng 3.8bp và 3.9bp lên 5.09% và 4.93%, phục hồi mạnh mẽ trong phiên Mỹ sau khi liên tục giảm từ đầu ngày giao dịch. Bitcoin tiếp tục đi ngang và trồi sụt trong biên độ từ 34K đến 34.7K.

Quỹ Tiền tệ Quốc tế (IMF) đã công bố báo cáo thường niên về nền kinh tế Úc và đưa ra cảnh báo rằng mặc dù lạm phát đã giảm bớt nhưng vẫn ở mức quá cao.

Đồng thời Chính phủ Úc cũng cần phải cân nhắc nhiều hơn về chính sách tài khóa:

RBA sẽ họp vào ngày 7/11 và được kỳ vọng sẽ tăng lãi suất 25bp lên 4.35%.

Phó Thống đốc Christian Hawkesby với bài phát biểu tại một cuộc họp báo cho hay:

Chỉ số PMI sản xuất tháng 10 tại Nhật Bản theo khảo sát của Jibun/S&P Global:

Bình luận từ báo cáo:

Số đơn cáp phép xây dựng tại Úc trong tháng 9/2023:

Úc tiếp tục ghi nhận một báo cáo tồi tệ cho lĩnh vực bất động sản. Nếu RBA theo dõi chặt chẽ "sức khỏe" của nền kinh tế Úc, họ sẽ cảm thấy lo lắng ngay khi cả báo cáo PMI sản xuất cũng kém khả quan.

Bộ trưởng Tài chính Nhật Bản Suzuki không đưa ra bình luận nào liên quan đến sự suy yếu của JPY sau quyết định chính sách của Ngân hàng Nhật Bản ngày hôm qua.

Thống đốc Ngân hàng Estonia, đồng thời là thành viên Hội đồng ECB Madis Müller đã đưa ra một số bình luận trong một cuộc phỏng vấn qua đêm như sau:

Trong khi Bộ trưởng Tài chính Suzuki từ chối bình luận về sự suy yếu của JPY nhưng lai tuyên bố sẽ can thiệp nếu cần thiết. Trong khi Thứ trưởng Bộ Tài chính Kanda lại bày tỏ lo ngại về những biến động tỷ giá mạnh. Điều thú vị là ông Kanda cho biết Nhật Bản đã không tiến hành can thiệp tỷ giá vào tháng trước .

Các nhà chức trách Nhật Bản đã cố gắng duy trì USD/JPY ở khoảng 150 trong nhiều tuần mà không cần tiến hành can thiệp, nhưng đã tăng mạnh lên trên 151 sau quyết định của BoJ ngày hôm qua.

Liệu ông Suzuki và Bộ Tài chính Nhật Bản có tiến hành 'can thiệp bằng lời nói' khi USDJPY đạt 152 hay không?

Tại đây có bài đọc PMI tháng 10 của Flash Judo Bank / S&P Global:

Cố vấn kinh tế trưởng tại Ngân hàng Judo, Warren Hogan đưa ra một số bình luận về báo cáo:

Đài truyền hình Trung ương Trung Quốc đưa tin:

Trong cuộc phỏng vấn với CNBC, Chiến lược gia chứng khoán toàn cầu tại JPMorgan đã đưa ra một số nhận định về tác động của các đợt tăng lãi suất trước đó đến nền kinh tế:

Cập nhật FX: NZD/USD giảm hơn 25pip sau dữ liệu lao động New Zealand. Hiện giá giảm hơn -0.40% và dẫn đầu đà giảm trong số các đồng tiền chính.

Dữ liệu không cho thấy vòng xoáy lạm phát tiền lương - giá cả ở New Zealand, do đó sẽ không cản trở quyết định của RBNZ, mặc dù vẫn làm giảm kỳ vọng RBNZ tăng lãi suất. Cho đến thời điểm hiện tại, NHTW cũng không đưa ra tín hiệu về việc tiếp tục thắt chặt, mà lựa chọn tiến tới tạm dừng tăng lãi suất.

Báo cáo ổn định tài chính của Ngân hàng Dự trữ New Zealand hầu như không tác động nhiều đến NZD/USD:

Nhận định của Goldman Sachs về giá dầu Brent:

Hôm nay đồng đô la Mỹ mạnh nhưng điều đó không ngăn được sự tăng giá của vàng. Giá vàng tăng 9.50 đô la lên 2,005 đô la.

Hội đồng Vàng Thế giới cho biết các ngân hàng trung ương đã mua 800 tấn vàng trong 9 tháng đầu năm, tăng 14% so với cùng kỳ năm ngoái. Trong đó, 181 tấn thuộc về Trung Quốc. Sự gia tăng trong năm nay diễn ra bất chấp mức mua cao kỷ lục trong năm trước là 1,081 tấn.

Có tin đồn rằng ngân hàng trung ương Trung Quốc và người dân nước này đã mua vàng rất nhiều trong suốt cả năm. Sự sụt giảm mạnh gần đây của giá vàng vào cuối tháng 9 trùng với một kỳ nghỉ lễ của Trung Quốc, càng củng cố cho quan điểm này.

Tháng 11 thường là thời điểm chững lại theo mùa của vàng, sau đó là ba tháng mua vào cho đến kỳ nghỉ lễ tiếp theo của Trung Quốc. Năm tới, việc Fed nới lỏng chính sách tiền tệ và đồng đô la Mỹ giảm giá có thể tiếp tục thổi luồng sinh khí mới vào vàng, vốn đang hoặc gần mức cao kỷ lục so với hầu hết các loại tiền tệ khác.

Sau những phiên biến động mạnh mẽ ngày hôm qua, các chỉ số chứng khoán chính của Mỹ đã mở cửa trái chiều với S&P 500 tăng cao, Dow Jones và NASDAQ giảm.

Thị trường hiện tại đang cho thấy:

Nhìn vào lợi suất trái phiếu Mỹ:

Trên các thị trường khác:

Chi tiết:

“Niềm tin người tiêu dùng lại giảm trong tháng 10 năm 2023, đánh dấu ba tháng liên tiếp giảm,” Dana Peterson, Chuyên gia kinh tế trưởng của The Conference Board cho biết. “Sự sụt giảm trong tháng 10 phản ánh sự suy yếu của cả Chỉ số tình hình hiện tại và Chỉ số kỳ vọng. Phản hồi của người tiêu dùng cho thấy họ tiếp tục quan tâm đến việc giá cả tăng, đặc biệt là giá thực phẩm và xăng dầu. Người tiêu dùng cũng bày tỏ lo ngại về tình hình chính trị và lãi suất tăng cao. Mối lo ngại xung quanh chiến tranh/xung đột cũng gia tăng, trong bối cảnh tình hình bất ổn ở Trung Đông. Sự suy giảm niềm tin của người tiêu dùng thể hiện rõ ràng ở tất cả các hộ gia đình từ 35 tuổi trở lên, và không giới hạn bất kỳ nhóm thu nhập nào.”

Hôm nay có vẻ là một cuộc chiến giữa 2 quan chức ECB là Stournaras và Kazaks, nhưng thực tế là vài tháng nữa ECB mới bàn luận về việc cắt giảm lãi suất. Đến lúc đó, tất cả đều phụ thuộc vào dữ liệu.

Đồng euro đang giảm do đồng USD tăng giá mạnh sau quyết định của Ngân hàng Trung ương Nhật Bản.

Villeroy đang chờ đợi. Dữ liệu lạm phát của khu vực euro hôm nay là 2.9% so với mức dự kiến 3.1%, đây là một khởi đầu tốt. Hơn nữa, chỉ số CPI của Ý chỉ tăng 1.8% so với cùng kỳ năm ngoái vào tháng 10.

Hôm nay USD/JPY đã tăng 185 pip lên 150.95

Ngân hàng Trung ương Nhật Bản đã tiết lộ rằng họ sẽ điều chỉnh chính sách, nhưng sau đó chỉ đưa ra một sự thay đổi nhỏ và thiếu rõ ràng. Cuối cùng, họ phải lựa chọn giữa thị trường trái phiếu và thị trường tiền tệ và quyết định bảo vệ chi phí vay khỏi tình trạng hỗn loạn.

Nhưng cũng có thể hiểu rằng thị trường ngoại hối không còn coi 150.00 là một rào cản.

Điều này đúng vì dữ liệu từ Nhật Bản hôm nay cho thấy Bộ Tài chính không can thiệp vào đồng Yen trong tháng 10. Đây là một chi tiết khó hiểu vì USD/JPY đã giảm 300 pip vào ngày 2 tháng 10.

Nếu lần trước họ không can thiệp ở mức 150.00, thị trường sẽ tìm hiểu xem họ sẽ can thiệp ở mức nào và có vẻ như thị trường sẽ có đáp án trong tương lai gần. Như Justin đã viết trước đó: "Đây dường như là một tín hiệu bật đèn xanh cho phép USD/JPY tăng cao hơn."

Dữ liệu giá nhà hàng tháng trên toàn quốc từ FHFA:

Lưu ý: Tất cả các số liệu mạnh của tháng 8 đều được công bố trước khi lãi suất thế chấp cố định 30 năm tăng lên 8%. Dữ liệu tháng 9 và tháng 10 có thể sẽ yếu hơn nhiều.

Trong một cuộc phỏng vấn với Handelsblatt, quan chức Yannis Stournaras của ECB cho biết sẽ cân nhắc việc cắt giảm lãi suất vào giữa năm 2024 nếu lạm phát "vĩnh viễn" giảm xuống dưới 3%.

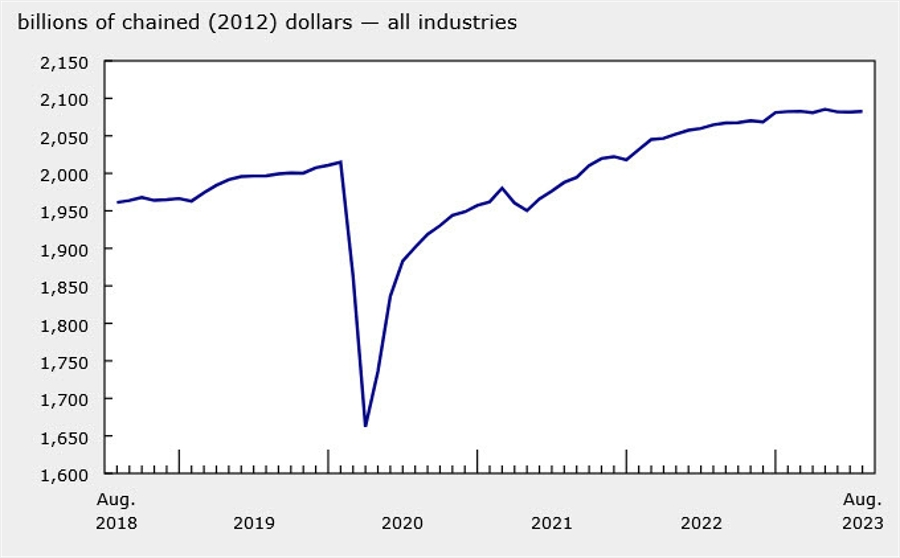

Vì vậy, GDP của tháng 7, tháng 8 và tháng 9 đều là 0.0%. Điều này làm cho việc tính toán GDP quý 3 trở nên rất dễ dàng.

Về tổng thể, GDP quý 3 đi ngang và có thể nhanh chóng chuyển sang âm trong quý 4. Ngân hàng Canada sẽ sớm cắt giảm lãi suất. Nền kinh tế có thể sẽ hạ cánh cứng nếu Ngân hàng Canada duy trì lập trường vững chắc cho đến tháng 4 khi mùa kinh doanh bất động sản mùa xuân bắt đầu.