- Tâm lý người tiêu dùng GfK tháng 5 của Đức -25.7 (dự kiến là -27.9)

- Trước đó: -29.5

Tinh thần của người tiêu dùng Đức đã tăng lên vào tháng 5 khi giá năng lượng giảm và tăng lương đang giúp cải thiện tình trạng của các hộ gia đình.

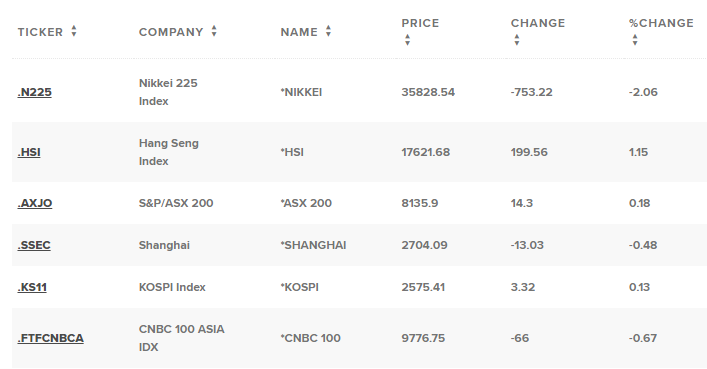

Hầu hết các thị trường Châu Á - Thái Bình Dương đều có diễn biến trái chiều vào thứ Ba, sau phiên giao dịch trái chiều trên Phố Wall khi các nhà đầu tư chuẩn bị cho việc Fed bắt đầu chu kỳ nới lỏng chính sách tiền tệ. Fed dự kiến sẽ công bố đợt cắt giảm lãi suất đầu tiên kể từ tháng 3 năm 2022, nhưng các thị trường đang chia rẽ về quy mô của đợt cắt giảm từ cuộc họp chính sách kéo dài hai ngày bắt đầu vào thứ Ba. Dữ liệu bán lẻ của Mỹ cũng sẽ trở thành tâm điểm chú ý khi các nhà đầu tư theo dõi sức khỏe của người tiêu dùng trước thềm cuộc họp của Fed.

Các nhà giao dịch ở châu Á cũng sẽ phân tích kim ngạch xuất khẩu trong nước không bao gồm dầu mỏ của Singapore trong tháng 8, tăng 10.7% so với cùng kỳ năm ngoái, dữ liệu chính thức cho thấy vào thứ Ba, trong khi giảm 4.7% so với tháng trước. Các số liệu này so sánh với dự báo của Reuters với tăng trưởng 15% so với cùng kỳ năm trước và giảm 3.3% so với tháng trước. Dữ liệu kinh tế của thứ Ba cũng bao gồm giá bán buôn của Ấn Độ trong tháng 8, dự kiến tăng 1.85% so với cùng kỳ năm trước, mức tăng thấp hơn so với mức 2.04% của tháng 7.

Cổ phiếu của nhà sản xuất thiết bị gia dụng Trung Quốc Midea Group tăng hơn 7% trong lần ra mắt tại Hồng Kông, giao dịch ở mức 59 HKD/cổ phiếu, tăng so với giá chào bán là 54.80 HKD. Đây là đợt niêm yết lớn nhất trong hơn ba năm qua.

Chỉ số Hang Seng mở cửa tăng 0.56%.

Một số thị trường châu Á sẽ đóng cửa nghỉ Tết Trung thu, cụ thể là Hàn Quốc, Trung Quốc và Đài Loan.

S&P/ASX 200 mở cửa tăng 0.24%.

Nikkei 225 của Nhật Bản giảm 1.24%% trong khi Topix giảm 1.07%.

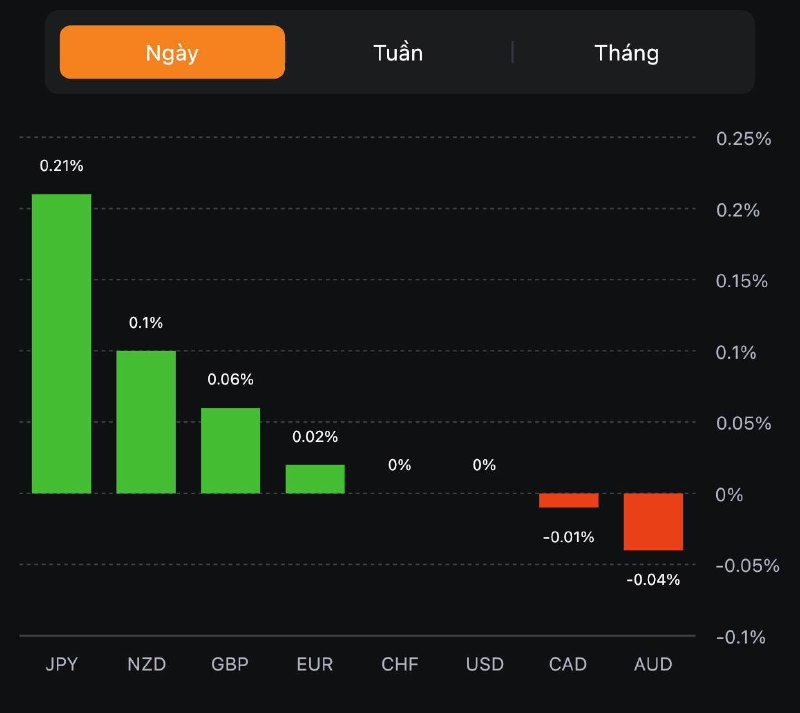

USD/JPY đã hồi phục lên mức 140.69 vào sáng thứ Ba, sau khi giảm xuống mức đáy 139.58, mức thấp nhất kể từ tháng 7 năm 2023.

Cập nhật các chỉ số chứng khoán:

Sau khi tăng nhẹ, dầu thô WTI hiện đã giảm xuống dưới $77.5/thùng và đang ở mức $77.3/thùng.

USD tiếp tục đà giảm trong phiên, hiện DXY đang dao động quanh 101.468.

Sự lo lắng về ngân hàng đã đè nặng lên chứng khoán vào thời điểm đó, với phần lớn hoạt động bán ra diễn ra sau khi châu Âu đóng cửa. Tuy nhiên, các hợp đồng tương lai của Hoa Kỳ hôm nay đang nổi lên sau khi Microsoft đánh bại các ước tính về lợi nhuận và Alphabet đã công bố khoản mua lại cổ phiếu trị giá 70 tỷ đô la.

Cổ phiếu công nghệ tăng mạnh, với hợp đồng tương lai Nasdaq tăng 1.2% trong ngày. Hợp đồng tương lai chỉ số Dow chỉ tăng 0.1% và do đó, chứng khoán châu Âu (tương tự về số dư danh mục đầu tư, nghĩa là ít nặng về công nghệ hơn) không thực sự được hưởng lợi nhiều từ sự lạc quan khi bắt đầu phiên giao dịch.

Niêm tin của người tiêu dùng Pháp được cải thiện đôi chút trong tháng nhưng số liệu vẫn tiếp tục duy trì quanh mức được nhìn thấy lần cuối vào năm 2013.

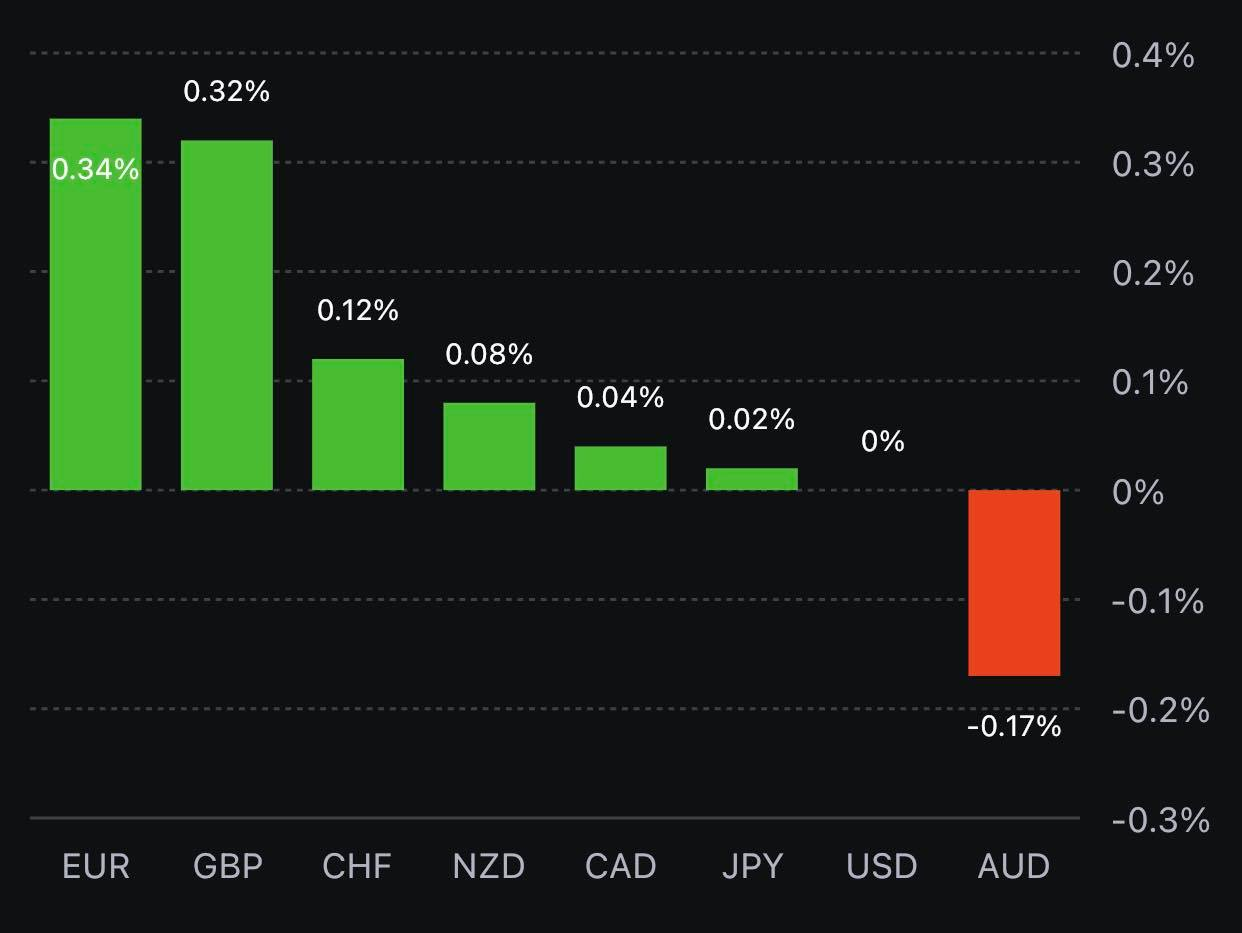

EUR là đồng tăng mạnh nhất so với USD, EURUSD hiện đang dao động quanh 1.1009.

Đồng bảng Anh theo sát nút, GBPUSD dao động quanh 1.2446.

DXY suy yếu nhẹ hiện đang dao động quanh mức 101.65.

Theo ngân hàng trung ương Singapore, triển vọng kinh tế của Singapore ngày càng trở nên không chắc chắn do các điều kiện tài chính thắt chặt hơn ảnh hưởng đến nhu cầu toàn cầu và việc mở cửa trở lại của Trung Quốc không giúp ích gì nhiều ngoài việc thúc đẩy du lịch.

Cơ quan tiền tệ Singapore cho biết trong Đánh giá kinh tế vĩ mô sáu tháng một lần được công bố hôm thứ Tư: “Với sự gia tăng căng thẳng trong ngành ngân hàng trên thị trường toàn cầu kể từ tháng 3, các điều kiện cho vay dự kiến sẽ còn thắt chặt hơn nữa, dẫn đến tăng trưởng tín dụng giảm mạnh hơn và hoạt động kinh tế yếu hơn trong giai đoạn tới.”

Tinh thần của người tiêu dùng Đức đã tăng lên vào tháng 5 khi giá năng lượng giảm và tăng lương đang giúp cải thiện tình trạng của các hộ gia đình.

Theo thành viên Hội đồng quản trị, ông Boris Vujcic, Ngân hàng Trung ương châu Âu phải tăng chi phí vay hơn nữa vì áp lực lạm phát vẫn còn quá cao.

“Lạm phát đang giảm, nhưng lạm phát cơ bản vẫn ở mức cao,” ông nói với tờ báo Delo của Slovenia hôm nay. “Chúng tôi không có lựa chọn nào khác ngoài việc tiếp tục tăng lãi suất. Chúng tôi sẽ phải làm điều này cho đến khi chúng tôi thấy một sự thay đổi thật sự trong xu hướng.”

13:00 - Tâm lý người tiêu dùng GfK tháng 5 của Đức

13:45 - Niềm tin tiêu dùng tháng 4 của Pháp

15:00 - Thụy Sĩ Tháng 4 Tâm lý nhà đầu tư Credit Suisse

17:00 - Báo cáo doanh số bán lẻ CBI tháng 4 tại Vương quốc Anh

18:00 - Đơn xin thế chấp bằng MBA của Hoa Kỳ vào ngày 21 tháng 4

BTC hiện đang dao động trên mức 28,300 sau khi tăng mạnh vào rạng sáng hôm nay. Bên cạnh đó, đồng bạc xanh suy yếu nhẹ, đang giảm giá so với EUR và GBP.

Thị trường trầm lắng vì không có nhiều tin tức và dữ liệu kinh tế quan trọng, DXY hiện đang đi ngang ở mức 108.00.

Dầu tăng vào thứ Tư sau khi giảm hơn 2% trong phiên trước đó do các báo cáo về dự trữ dầu thô và nhiên liệu của Mỹ giảm khiến các nhà đầu tư tập trung trở lại vào nhu cầu mạnh mẽ tại quốc gia tiêu thụ dầu hàng đầu thế giới.

Dầu thô Brent tăng 30 cent, tương đương 0.4%, lên 81.07 USD/thùng. Dầu thô WTI tăng 39 cent, tương đương 0.5%, lên 77.46 USD/thùng.

Dự trữ dầu thô của Mỹ giảm khoảng 6.1 triệu thùng trong tuần trước, theo các nguồn tin thị trường trích dẫn số liệu của Viện Dầu mỏ Mỹ (API) hôm thứ Ba. Các nhà phân tích đã dự đoán tồn kho dầu thô sẽ giảm khoảng 1.5 triệu thùng.

/cloudfront-us-east-2.images.arcpublishing.com/reuters/6B7K6EZSVZJWNG5NUYDW5C2LSE.jpg)

Theo một cuộc khảo sát mới, các công ty Mỹ ở Trung Quốc ngày càng bi quan về mối quan hệ giữa Washington và Bắc Kinh khi căng thẳng địa chính trị leo thang, ngay cả khi họ có quan điểm tích cực hơn về sự phục hồi kinh tế của quốc gia.

Khoảng 87% số người được hỏi trong một cuộc khảo sát nhanh được thực hiện vào tuần trước cho biết họ có cái nhìn bi quan và tiêu cực về mối quan hệ Mỹ-Trung, theo cuộc khảo sát được Phòng Thương mại Mỹ tại Trung Quốc công bố hôm thứ Tư. Con số này cao hơn 14% so với cuộc thăm dò trước đó của phòng.

Sau phiên giảm mạnh ngày hôm qua, dầu thô hiện giao dịch ổn định trong phạm vi từ $77- $77.5/thùng

Thông tin từ CNBC cho biết:

Chứng khoán châu Á trái chiều sau khi chứng khoán Mỹ lao dốc trước lo ngại về cuộc khủng hoảng ngân hàng chưa hoàn toàn lắng xuống, sau báo cáo gây thất vọng của First Republic Bank và các động thái không mấy khả quan của ngân hàng này.

Tuy nhiên, HĐTL chứng khoán Hoa Kỳ lại tăng sau các dữ liệu tích cực từ báo cáo thu nhập quý 1 của Microsoft và Google.

USDJPY hiện đang giao dịch quanh 133.48 khi

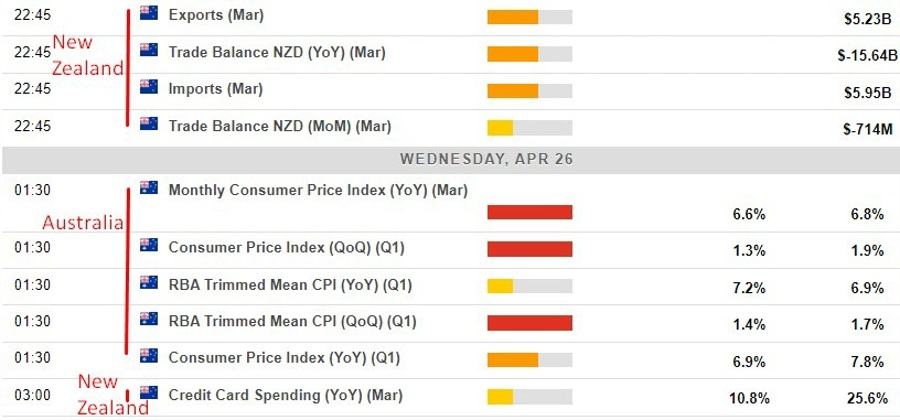

CPI toàn phần trong Q1:

CPI điều chỉnh trung bình của RBA: +1.2% q/q (dự báo +1.4%, trước đó: +1.7%)

Thống đốc BOJ Ueda:

Úc sẽ tổ chức hội nghị thượng đỉnh các nhà lãnh đạo QUAD vào ngày 24 tháng 5. Tổng thống Hoa Kỳ Biden cũng sẽ tham dự sự kiện này.

Chứng khoán có phiên giảm mạnh nhất trong hơn 1 tháng qua sau báo cáo tài chính gây thất vọng từ First Republic Bank, với lượng tiền gửi -40% xuống còn hơn $100 tỷ trong quý 1. Ngân hàng này dự kiến sẽ cắt giảm hơn 20% lực lượng lao động và bán các tài sản với tổng trị giá $100 tỷ trong quý 2 để cơ cấu lại bảng cân đối kế toán. Kết phiên, cổ phiếu của FRB giảm hơn 49%. Cổ phiếu các ngân hàng khu vực cũng không mấy tích cực, với chứng chỉ quỹ ETF giảm 4.21%. Ngoài ra, mặc dù doanh số bán nhà tháng 3 vượt dự kiến (683K so với dự báo là 633K) nhưng báo cáo niềm tin tiêu dùng và chỉ số phi sản xuất Fed Richmond tháng 4 thấp hơn kỳ vọng (lần lượt đạt 101.3 và -10 so với dự báo là 104.1 và -8) đã khiến thị trường lo lắng nhiều hơn về một nền kinh tế hạ nhiệt vào cuối năm. Thị trường hạ kỳ vọng xuống 75% cơ hội Fed tăng lãi suất, từ mức gần như chắc chắn (hơn 90%) trước đó.

Trên thị trường FX, sau ba phiên giảm liên tiếp, các dữ liệu kinh tế từ Hoa Kỳ đã hỗ trợ USD tăng trên diện rộng, ngoại trừ với JPY dù lợi suất đồng loạt giảm. JPY là đồng tiền duy nhất tăng so với USD (+52.7 pip) khi kỳ vọng tăng lãi suất từ Fed giảm xuống. Ngược lại, AUD đóng cửa giảm hơn 69 pip và là đồng tiền yếu nhất so với đồng bạc xanh trong ngày giao dịch thứ Ba.

Vàng tăng giá và trong ngày có lúc chạm ngưỡng 2K, hưởng lợi từ dòng tiền gửi chuyển sang các tài sản trú ẩn an toàn và lợi suất đồng loạt giảm. Chốt phiên, vàng tăng $7.89 lên $1996.74/oz. Lợi suất 2 năm và 10 năm lần lượt giảm hơn 13bp và 9bp xuống 3.957% và 3.403%. Dầu đóng cửa giảm gần $1.7 xuống $77.07/thùng.

Dữ liệu lạm phát quý 1 của Úc sẽ được công bố vào hôm nay:

Nhận định của TD:

Thông tin từ Bloomberg:

Nhận định của nhà phân tích tại Ngân hàng Saxo cho thấy:

Saxo kết luận:

Trận động đất cách thành phố Lower Hutt, New Zealand khoảng 185 km, theo hướng Đông Bắc với độ sâu 20 km

Dữ liệu thương mại từ New Zealand cho tháng 3 năm 2023

Thương mại đã có một bước nhảy vọt so với tháng Hai. Sự gia tăng trong nhập khẩu là một dấu hiệu phả ánh sức mạnh của nền kinh tế New Zealand.

RBNZ đề xuất:

RBNZ dường như đang tiến gần hơn đến kế hoạch nới lỏng chính sách.

RBNZ cho biết:

Quan chức ECB Fitch đã phát biểu vào hôm thứ Ba:

Nhà kinh tế trưởng của BOE Huw Pill cho biết người dân Anh cần chấp nhận rằng họ đang nghèo hơn:

Pill cho biết một số áp lực thúc đẩy lạm phát cao có thể sẽ tiêu tan trong những tháng tới:

Thu nhập của Microsoft:

Cổ phiếu của Microsoft đóng cửa ở mức $275.56 (+4.20%).

Cổ phiếu của Alphabet giao dịch tăng khoảng 4.1% sau khi kết phiên.

Các báo cáo thu nhập khác:

Texas Instruments:

Cổ phiếu của Texas Instruments giảm xuống $167.50 sau khi đóng cửa tại $169.39.

Visa:

Cổ phiếu Visa +$4.65 (+2.03%) lên $234 sau khi kết phiên.

Chipotle:

Cổ phiếu Chipotle giao dịch +3%, ở mức $1837.72

Cổ phiếu của Ngân hàng PacWest đã tăng tới 10% trong phiên sau báo cáo tiền gửi phù hợp với ước tính, đạt $28.19 tỷ so với dự báo là $28.53 tỷ. Lượng tiền gửi đã tăng $700 triệu kể từ cuối quý này.

Tuy nhiên, vấn đề từ ngân hàng này nếu muốn được giải quyết triệt để sẽ cần sự vào cuộc của Nhà Trắng và các cơ quan quản lý.

MUFG Research duy trì vị thế mua EUR/USD từ mức 1.10950, chờ đợi cặp tỷ giá di chuyển tới 1.1350 và dừng tại 1.0750.

Thống đốc Jerome Powell và Fed một lần nữa lại phải đối mặt với câu chuyện khủng hoảng trong hệ thống ngân hàng.

Mọi chuyện dường như đã lắng xuống cho đến khi sự việc về FRB nổ ra và một lần nữa yêu cầu sự giúp đỡ từ bên ngoài để giải quyết vấn đề. Nếu không được xử lý triệt để, thị trường sẽ phải chứng kiến một đợt căng thẳng ngân hàng mới diễn ra và khả năng cung cấp tín dụng cũng sẽ yếu hơn.