Dự báo giá vàng: Commerzbank cho rằng chưa có lý do gì để giá vàng giảm mạnh

Giá vàng đã giảm xuống dưới mốc 2.020 USD vào cuối tuần trước. Tuy nhiên, các chuyên gia tại Commerzbank cho rằng đây chỉ là một điều chỉnh tạm thời và không có lý do gì để vàng giảm mạnh trong thời gian tới.

Lý do chính là việc Chủ tịch Fed New York John Williams dội gáo nước lạnh vào kỳ vọng cắt giảm lãi suất của thị trường. Ông cho rằng hiện tại vẫn quá sớm để nghĩ đến việc cắt giảm lãi suất và thậm chí còn ám chỉ rằng việc cắt lãi sớm nhất vào tháng 3 là khó xảy ra. Quan chức Fed Chicago Austan Goolsbee cũng cảnh báo rằng chưa thể nói Mỹ đã kiểm soát được lạm phát, càng làm giảm hy vọng về việc cắt giảm lãi suất.

Mặc dù vậy, các chuyên gia vẫn tin rằng việc Fed cắt giảm lãi suất chỉ là vấn đề thời gian. Do đó, họ không thấy lý do gì để giá vàng giảm mạnh trong tương lai gần.

Hiện tại, giá vàng đã tăng lên mức 2042.08

Dow Jones và Nasdaq hướng tới ngày tăng thứ 9 liên tiếp

Các chỉ số chứng khoán chính của Mỹ đều tăng đầu phiên giao dịch Mỹ. Hôm nay, tâm điểm chú ý là chuỗi 8 ngày tăng liên tiếp của Dow Jones và Nasdaq.

Thị trường hiện tại đang cho thấy:

- Dow Jones tăng 60.63 điểm (0.16%) lên 37,366.66.

- S&P 500 tăng 8.14 điểm (0.17%) lên 4,748.71.

- Nasdaq tăng 41.38 điểm (0.28%) lên 14,946.20.

Lợi suất trái phiếu kho bạc Mỹ giảm, hỗ trợ xu hướng tăng của thị trường chứng khoán:

- Lợi suất trái phiếu kỳ hạn 2 năm: 4.44%, giảm 0.9 điểm cơ bản.

- Lợi suất trái phiếu kỳ hạn 5 năm: 3.927%, giảm 2.3 điểm cơ bản.

- Lợi suất trái phiếu kỳ hạn 10 năm: 3.918%, giảm 3.8 điểm cơ bản.

- Lợi suất trái phiếu kỳ hạn 30 năm: 4.032%, giảm 3.7 điểm cơ bản.

Trên các thị trường khác:

- Dầu thô tăng 0.65 USD lên 73.45 USD/thùng.

- Vàng tăng 8.06 USD (0.40%) lên 2,035.15 USD/ounce.

- Bitcoin giao dịch ở mức 42,632 USD.

EUR/USD có khả năng tăng cao hơn sau khi vượt qua ngưỡng 1.1015/1.1020 - Scotiabank

EUR/USD có thể tăng cao hơn. Các nhà kinh tế tại Scotiabank phân tích triển vọng của cặp tiền này.

Khả năng giảm của EUR/USD là hạn chế:

- Mặc dù cặp tiền đang hồi phục chậm chạp sau cú giảm mạnh vào thứ Sáu, nhưng các điểm hỗ trợ quanh 1.09 và các chỉ báo xu hướng dài hạn vẫn cho thấy tín hiệu tích cực cho EUR.

- Điều này cho thấy khả năng giảm của EUR/USD bị hạn chế, còn tiềm năng tăng vẫn hiện hữu. Nếu vượt qua ngưỡng 1.1015/1.1020, EUR/USD có thể tăng mạnh hơn nữa.

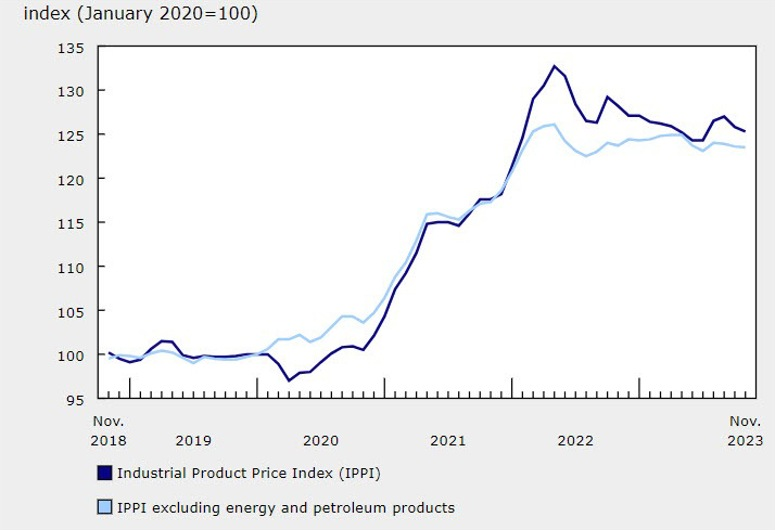

Giá sản phẩm công nghiệp của Canada tháng 11 là -0.4%, dự kiến -0.6%

- IPPI tháng trước -0.9% so với -1.0% trước đó

- Giá sản phẩm công nghiệp m/m -0.4% so với -0.6% dự kiến

- IPPI y/y -2.3% so với -2.6% mỗi tháng (điều chỉnh từ -2.7%)

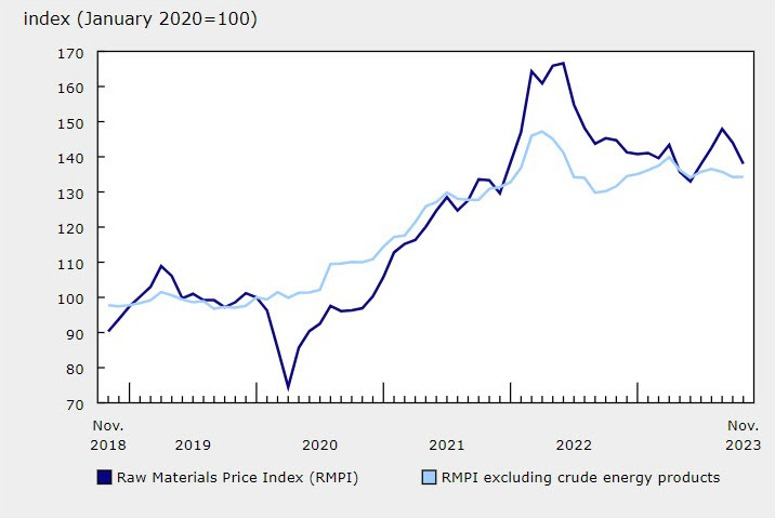

- Giá nguyên liệu thô m/m -4.2% so với -3.5% dự kiến. Tháng trước -2.6% (điều chỉnh từ -2.5%)

- Giá nguyên liệu thô y/y -4.6% so với -0.9% tháng trước (điều chỉnh từ -0,8%)

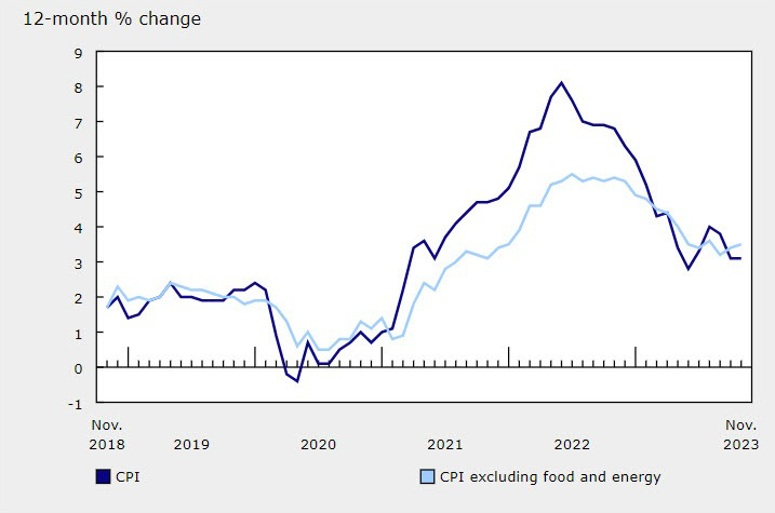

Lạm phát CPI Canada tháng 11 là 3.1% y/y, dự kiến 2.9%

- Tháng trước: 3.1% y/y

- Lạm phát CPI y/y: 3.1% so với dự kiến 2.9%

- Lạm phát CPI m/m: 0.1% so với dự kiến -0.1%. Tháng trước 0.1%

Các chỉ số lõi:

- CPI lõi của Ngân hàng Trung ương Canada y/y: 2.8%, tháng trước 2.7%

- CPI lõi của Ngân hàng Trung ương Canada m/m: 0.1%, tháng trước 0.3%

- CPI lõi m/m SA: 0.3%, tháng trước 0.3%

- Trimmed CPI: 3.5%, tháng trước 3.5% (tháng trước).

- Median CPI: 3.4%, tháng trước 3.4% (đã điều chỉnh từ 3.6%)

- Common CPI: 3.9%, tháng trước 4.2%

Số lượt khởi công xây dựng nhà ở của Mỹ trong tháng 11 đạt 1.560M, cao hơn đáng kể so với dự kiến và là mức cao nhất kể từ tháng 5/2023

- Số lượt khởi công xây dựng nhà ở tháng trước: 1.359M

- Số lượt khởi công xây dựng nhà trong tháng 11 đạt 1.560M, dự kiến 1.360M

- Giấy phép xây dựng đạt 1.460M, dự kiến 1.465M

- So với tháng 10, khởi công nhà ở tăng 14,8% (mức tăng dự kiến là 1,9%), tháng trước tăng 0.2%

- Giấy phép xây dựng -2.5% so với +1.1% tháng trước

Phó thống đốc BOE Sarah Breeden: Cần duy trì chính sách tiền tệ thắt chặt trong một thời gian dài

- Lạm phát đang giảm nhưng vẫn ở mức cao.

- Điều quan trọng là duy trì chính sách tiền tệ thắt chặt trong một thời gian dài.

- Chưa có lộ trình chính sách tiền tệ cụ thể nào được xác định.

- Thị trường lao động đang nới lỏng nhưng vẫn còn căng thẳng.

Phát biểu của Phó Thống Đốc Breeden tiếp nối thông báo của BOE sau cuộc họp chính sách tuần trước, khẳng định chưa đến thời điểm thay đổi chính sách.

Tổng hợp phiên Âu ngày 19/12: Yên Nhật tiếp tục giảm sau khi BOJ giữ nguyên lãi suất, USD suy yếu cùng lợi suất trái phiếu

Các tin chính:

- Đồng Yên Nhật tiếp tục chịu áp lực sau khi Ngân hàng Trung ương Nhật Bản (BOJ) giữ nguyên lãi suất.

- Thống đốc Ueda của BOJ cho biết khả năng thay đổi chính sách vào tháng tới là rất ít.

- Tuy nhiên, ông cũng nhấn mạnh sẵn sàng nới lỏng chính sách hơn nếu cần thiết.

- Chủ tịch ECB Vasle tái khẳng ECB sẽ không tăng lãi suất thêm.

- Ngân hàng Trung ương Pháp dự báo lạm phát Pháp sẽ giảm xuống dưới 2% vào năm 2025.

- Chỉ số lạm phát CPI của khu vực đồng euro tháng 11 phù hợp với dự kiến.

- Chỉ số đơn hàng CBI của Anh giảm so với tháng trước nhưng vẫn tốt hơn so với dự kiến.

- Chính phủ Nhật Bản giữ nguyên đánh giá tổng thể về tình hình kinh tế trong tháng 12.

Thị trường:

- GBP dẫn đầu đà tăng, JPY giảm trong ngày

- Cổ phiếu châu Âu tăng nhẹ; Hợp đồng tương lai chỉ số chứng khoán S&P 500 tăng 0.2%

- Lợi suất 10 năm của Mỹ giảm 5.3 bps xuống 3.903%

- Vàng tăng 0.1% lên $ 2,028.93

- WTI thô giảm 0.3% xuống còn 72.26 đô la

- Bitcoin tăng 0.6% lên 42,873 đô la

Phiên giao dịch diễn ra khá yên ắng, mọi sự chú ý đổ dồn vào Ngân hàng Trung ương Nhật Bản (BOJ). BOJ tiếp tục gây thất vọng cho phe mua đồng Yên khi giữ nguyên lãi suất.

Thống đốc Ueda tái khẳng họ muốn đợi kết quả đàm phán lương vào mùa xuân năm tới trước khi đưa ra bất kỳ cam kết nào, khiến đồng Yên suy yếu. USD/JPY tăng từ 143.60 lên 144.95 trước khi kết phiên quanh mức 144.20-30, vẫn tăng 1% trong ngày.

Đồng yen giảm giá diễn ra trong bối cảnh lợi suất trái phiếu chính phủ Nhật Bản giảm, bất chấp lợi suất trái phiếu kho bạc Mỹ cũng giảm trong ngày.

EUR/USD tăng 0.4% lên 1.0970, GBP/USD tăng 0.7% lên 1.2735, đạt mức cao nhất trong ngày hiện tại. AUD/USD và NZD/USD đều tăng khoảng 0.5% nhờ tâm lý rủi ro mạnh mẽ hơn trên thị trường.

Cổ phiếu châu Âu tăng nhẹ, hợp đồng tương lai chỉ số S&P 500 tăng 0.2% sau khởi đầu phiên giao dịch chậm chạp.

Giá khí tự nhiên giảm hơn 2% sau khi thị trường giảm bớt lo ngại về tình hình Biển Đỏ

- Giá khí tự nhiên giao dịch đảo chiều, giảm xuống dưới 2.5 USD

- Các doanh nghiệp và chính phủ đã can thiệp suốt đêm để giảm căng thẳng tại Biển Đỏ, giải tỏa lo ngại về gián đoạn nguồn cung.

- Đồng USD ổn định sau khi tăng hơn 1.2% so với Yên Nhật.

USD/CAD: Vùng hỗ trợ tiềm năng tiếp theo nằm ở mức 1.3300/1.3280 - SocGen

Đồng USD đã giảm mạnh so với CAD sau khi phá vỡ đường trung bình động 200 ngày ở mức 1.3510. Các nhà kinh tế tại Société Générale phân tích triển vọng của cặp tiền này.

BoC có thể bắt đầu cắt giảm lãi suất vào năm 2024:

- Dữ liệu lạm phát của Canada sẽ được công bố hôm nay (dự kiến 2.9% so với 3.1% trước đó). Thống đốc BoC Macklem cho biết vào thứ Hai rằng việc cắt giảm lãi suất có thể bắt đầu vào năm 2024 nếu lạm phát cơ bản giảm trong 'một vài tháng'. Chỉ số CPI trung bình đã giảm xuống 3.5% vào tháng 10 nhưng không có nhiều tiến triển kể từ tháng 5.

- Về mặt kỹ thuật, USD/CAD đã giảm mạnh xuống 1.3350 sau khi phá vỡ đường trung bình động 200 ngày (1.3510) sau cuộc họp của Fed vào tuần trước. Vùng hỗ trợ tiềm năng tiếp theo nằm ở mức 1.3300/1.3280.

Liệu đà tăng của thị trường chứng khoán có tiếp tục trong năm 2024?

- Điều gì cản trở đà tăng của chứng khoán khỏi đỉnh kỷ lục mới vào năm 2024?

Sau cú giảm vào cuối tháng 10, thị trường chứng khoán đã chứng kiến một cú tăng ngoạn mục trong 8 tuần qua. Đáng chú ý, Dow Jones, DAX và CAC 40 đều đạt đỉnh kỷ lục mới. Câu hỏi đặt ra hiện tại là liệu chứng khoán có thể duy trì phong độ tốt trong năm tới?

Động lực quan trọng cho đợt tăng gần đây là việc thị trường kỳ vọng vào khả năng cắt giảm lãi suất mạnh mẽ từ các NHTW, trong đó Fed và ECB lần lượt được kỳ vọng cắt giảm 1.42% và 1.5% trong năm tới. Trừ trường hợp một vài NHTW khác có thể hành động vào tháng 3, thì đây là mức kỳ vọng mạnh mẽ nhất của thị trường. Nói cách khác, động lực chính của đà tăng giá trên thị trường chứng khoán đã đạt đỉnh trừ khi các nhà chức trách tiếp tục nhượng bộ trước kỳ vọng của thị trường.

Vậy, liệu điều đó có nghĩa là chứng khoán đã đạt đỉnh trước khi bước sang năm mới? Không hẳn là như vậy

Kịch bản hạ cánh mềm của nền kinh tế toàn cầu có thể xảy ra. Tuy nhiên yếu tố này hiện ít quan trọng hơn khi các NHTW lớn đang tập trung hơn vào việc giảm lạm phát. Chính lạm phát đang tạo điều kiện thuận lợi cho việc cắt giảm lãi suất, do đó tình hình nền kinh tế không quá xấu trong giai đoạn này. Và khi họ (NHTW) sắp thay đổi chính sách tiền tệ, điều này có thể thu hút thêm dòng vốn tham gia vào thị trường.

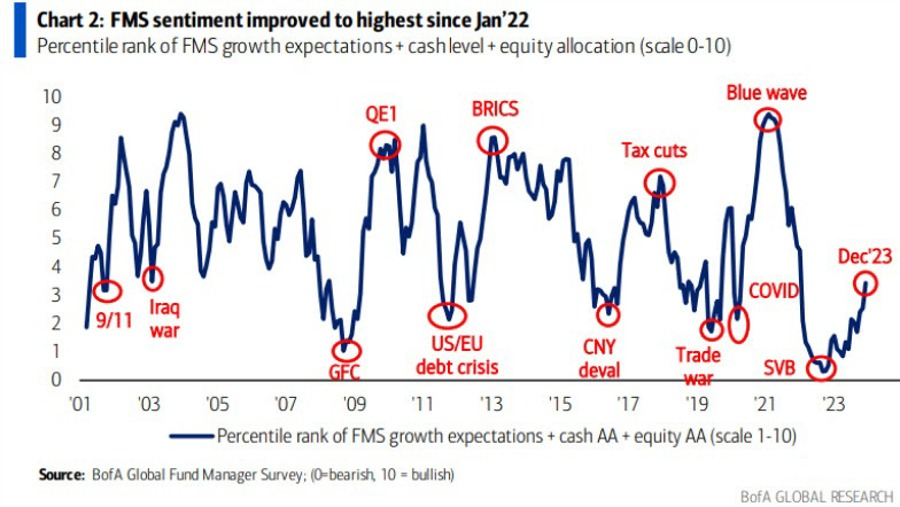

Theo khảo sát quản lý quỹ của BofA, tâm lý lạc quan trên thị trường vẫn chưa đạt đỉnh. Hiện tại, tâm lý thị trường đang dần cải thiện từ đầu năm 2022. Và đó vẫn còn là một chặng đường dài nếu so với mức đỉnh trong thời kỳ đại dịch Covid-19.

Kết luận lại, thị trường chứng khoán chưa chắc sẽ có một hành trình dễ dàng trong năm 2024, đặc biệt là với khả năng lạm phát dai dẳng và rủi ro suy thoái kéo dài của nền kinh tế toàn cầu. Nhưng nếu mọi thứ diễn ra theo kịch bản của thị trường, vẫn có lý do để tin rằng chứng khoán sẽ có màn thể hiện tốt trong năm tới.

Giá khí tự nhiên giảm 2% khi các tàu chở dầu phải thay đổi lộ trình

- Giá khí tự nhiên giảm về dưới mức 2.5 USD trong phiên hôm nay.

- Các công ty vận chuyển và chính phủ các nước đã can thiệp nhằm giảm bớt căng thẳng ở Biển Đỏ.

- Đồng USD ổn định sau khi tăng hơn 1% so với Yên Nhật.

Khí tự nhiên (XNG/USD) đảo chiều và đánh mất đà tăng trước đó từ thứ Hai. Điều này xảy ra khi các công ty vận chuyển và chính phủ các nước lớn đã thực hiện các biện pháp thay đổi lộ trình và giảm bớt căng thẳng ở Biển Đỏ sau khi phiến quân Houthi tiếp tục tấn công một tàu chở hàng trong khu vực này. Các công ty vận chuyển như Maersk, BP và MSCI đã hủy bỏ tất cả chuyến tàu đi qua khu vực trên và chuyển hướng đội tàu của họ qua các tuyến đường khác dài hơn, trong khi một lực lượng đặc nhiệm gồm quân đội các nước Anh, Canada, Pháp và Mỹ sẽ tuần tra nhằm đảm bảo an toàn.

Trong khi đó, chỉ số DXY đang đi ngang sau đà giảm mạnh từ tuần trước. Trong khi đó, BoJ một lần nữa trì hoãn thời kỳ bình thường hóa chính sách tiền tệ , khiến đồng Yên Nhật mất giá hơn 1% so với đô la Mỹ.

ING: Đồng CAD sẽ yếu đi so với các đồng tiền khác trong tương lai

Các phân tích viên tại ING dự báo triển vọng của đồng đô la Canada trong thời gian tới:

- Đồng đô Canada đang mất giá mạnh so với các đồng tiền khác sau phát biểu gây bất ngờ của Thống đốc BoC Tiff Macklem khi ông dự kiến cắt giảm lãi suất trong năm tới

- Phát biểu này mâu thuẫn với tuyên bố trước đây của BoC rằng họ "vẫn sẵn sàng tăng lãi suất hơn nữa nếu cần" và dường như xác nhận kỳ vọng của thị trường về mức giảm 1% lãi suất trong năm tới.

- Mặc dù USD sẽ suy yếu, chúng tôi cho rằng CAD sẽ thua kém các đồng tiền hàng hóa khác do BoC cắt lãi mạnh mẽ (ước tính 1.50% trong năm 2024) do triển vọng kinh tế ảm đạm và mối liên hệ chặt chẽ với kinh tế Mỹ.

Đơn đặt hàng sản xuất CBI của Anh có dấu hiệu cải thiện

- Số liệu tháng 12: -23. (Trước đó: -35)

- Đơn hàng nhà máy tại Anh giảm nhẹ trong tháng 12 và ở mức đạt mức cao nhất so với hai tháng trước

- Đây tiếp tục là một con số không mấy khả quan, nhưng kỳ vọng về sản xuất đã tăng lên mức +5 so với mức -7 trong tháng 11.

ING: Đồng USD có thể tiếp tục đà giảm

Các nhà kinh tế tại ING phân tích triển vọng của đồng USD:

- Bài phát biểu của các quan chức Fed trong ngày hôm nay bao gồm Thomas Barkin và Raphael Bostic (giữ quan điểm "dovish").

- Dữ liệu với dự báo khởi công nhà ở và giấy phép xây dựng của Mỹ cũng sẽ là tâm điểm (Được dự báo giảm trong tháng 11).

- Chỉ số niềm tin người tiêu dùng vào Thứ Tư và dữ liệu PCE cùng thu nhập cá nhân vào Thứ Sáu sẽ là những tin tức cuối cùng có thể tác động đến thị trường trước Giáng sinh.

- Hôm nay, thị trường ngoại hối có thể sẽ trầm lắng và đồng bạc xanh có thể mất giá nhẹ, trừ khi chúng ta nghe được quan điểm "hawkish" hơn về lãi suất từ các quan chức Fed.

Dữ liệu CPI tháng 11 của Châu Âu đúng như dự báo

- Chỉ số CPI tăng 2.4% so với cùng kỳ (Trước đó: 2.9%. Sơ bộ: 2.4%)

- CPI lõi tăng 3.6% so với cùng kỳ (Trước đó: 4.2%. Sơ bộ 3.6%)

Số liệu không có sự thay đổi so với dự báo sơ bộ và tiếp tục thể hiện sự hạ nhiệt trong áp lực giá cả tại khu vực Eurozone.

Nhật Bản giữ nguyên đánh giá tổng thể về tình hình nền kinh tế

Đánh giá của chính phủ Nhật Bản về tình hình kinh tế trong tháng 12:

- Mặc dù đánh giá tổng thể tiếp tục là " giữ vững đà phục hồi mặc dù một số lĩnh vực có xu hướng chững lại trong thời gian gần đây", chính phủ ghi nhận rằng "tâm lý của doanh nghiệp đang được cải thiện".

- "Tâm lý và kết quả kinh doanh của doanh nghiệp dần tốt trở lại nhưng điều này chưa có tác động đáng kể đến nhu cầu trong nước".

Nhìn chung, mọi sự chú ý hiện đang đổ dồn vào các cuộc đàm phán tiền lương mùa xuân vào tháng 3 và tháng 4 tại Nhật Bản khi đây là những sự kiện quan trọng ảnh hưởng tương đối đến chính sách của BoJ

Vàng tăng nhẹ lên trên $2.027

Vàng giảm xuống dưới $2,025 đầu phiên Âu trước khi tăng lên trên $2,027 ở thời điểm hiện tại

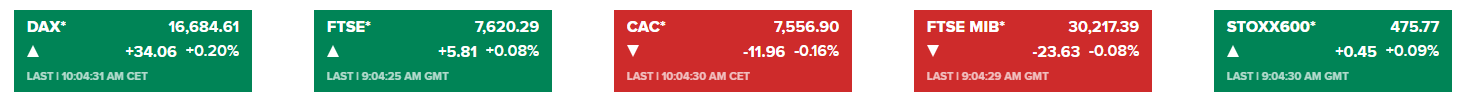

Thị trường chứng khoán châu Âu tăng nhẹ đầu giờ mở cửa

- Eurostoxx +0.2%

- DAX +0.2%

- CAC 40 đi ngang

- FTSE +0.1%

- IBEX +0.2%

- FTSE MIB +0.2%

Thị trường chứng khoán châu Âu tăng nhẹ đầu giờ mở cửa trong khi hợp đồng tương lai chứng khoán Mỹ đi ngang. Thị trường tiền tệ không có nhiều biến động ngoại trừ việc BOJ không đưa ra bất kỳ gợi ý nào về việc xoay trục chính sách khiến JPY suy yếu.

USDJPY tăng 1% lên trên 144.00 sau cuộc họp báo của Thống đốc BoJ

USDJPY tăng 1% lên trên 144.00 khi các phát biểu của Thống đốc BoJ và chánh văn phòng nội các Nhật Bản cho thấy sự đồng thuận của chính phủ và BoJ trong việc sẽ không có bất kì động thái xoay trục chính sách nào cho đến sau cuộc đàm phán tiền lương mùa xuân vào khoảng tháng 3-4 năm sau

Chánh văn phòng Nội các Nhật Bản Hayashi: Chính sách tiền tệ thuộc thẩm quyền của BoJ

Chánh văn phòng Nội các Nhật Bản Hayashi cho biết:

- Chính sách tiền tệ thuộc thẩm quyền của BoJ

- Kỳ vọng BoJ sẽ thực hiện chính sách tiền tệ phù hợp để đạt được mục tiêu giá cả ổn định, bền vững đi kèm với việc tăng lương

Từ khóa chính trong phát biểu trên là "đi kèm với việc tăng lương". Điều đó khẳng định rằng chính phủ và BoJ đang nhất trí chờ đợi các cuộc đàm phán tiền lương vào mùa xuân vào năm tới trước khi bắt tay vào thực hiện các biện pháp xoay trục chính sách tiền tệ.

Thống đốc BOJ Ueda: Muốn đánh giá kết quả của cuộc đàm phán lương mùa xuân năm tới

Thống đốc Ueda bình luận về triển vọng của bất kỳ sự thay đổi chính sách nào của BoJ:

- Sự thay đổi chính sách có thể liên quan đến yếu tố bất ngờ

- Thị trường có thể ít nhiều dự báo sự thay đổi chính sách của BoJ

- Muốn đánh giá kết quả của cuộc đàm phán lương mùa xuân năm tới

- Muốn xem kết quả có đủ mạnh để hỗ trợ tiêu dùng không

Thống đốc cũng cho biết thêm rằng:

- Rất ít cơ hội để khẳng định rằng: 'chúng tôi sẽ thay đổi chính sách' vào tháng tới

- Sẽ có một số dữ liệu từ bây giờ đến cuộc họp chính sách tiếp theo, nhưng không nhiều

- Sẽ không có nhiều dữ liệu mới trước cuộc họp chính sách tháng 1

Nhìn chung, cuộc họp báo của người đứng đầu BOJ xác nhận rằng các nhà hoạch định chính sách đang chờ đợi đến tháng 3 đến tháng 4 năm sau. Và nếu các nhà giao dịch đang chờ đợi ngân hàng trung ương xoay trục chính sách sau các cuộc đàm phán tiền lương mùa xuân thì họ đang đi đúng hướng.

HĐTL Eurostoxx tăng 0.1% trước giờ mở cửa phiên Âu

- HĐTL DAX: +0.1%

- HĐTL FTSE: đi ngang

Điều này phản ánh khẩu vị rủi ro ảm đạm khi hợp đồng tương lai Hoa Kỳ, với hợp đồng tương lai S&P 500 hiện cũng đang đi ngang trong ngày trong bối cảnh điều kiện giao dịch giảm dần trước kỳ nghỉ lễ Giáng sinh vào tuần tới.

NHTW Pháp: Lạm phát sẽ giảm xuống dưới 2% vào năm 2025

NHTW Pháp cho biết:

- Lạm phát sẽ giảm xuống 2.5% vào năm 2024

- Lạm phát sẽ giảm xuống dưới 2% vào Q1 năm 2025 và giảm xuống 1.8% trong năm 2025

- Kinh tế tăng trưởng 0.8% trong năm 2023

- Kinh tế tăng trưởng 0.9% trong năm 2024 và 1.3% trong năm 2025

Thống đốc BoJ Ueda: Sẽ không ngần ngại thực hiện các biện pháp nới lỏng bổ sung nếu cần thiết

Thống đốc BoJ Ueda cho biết:

- Sẽ không ngần ngại thực hiện các biện pháp nới lỏng bổ sung nếu cần thiết

- Nền kinh tế Nhật Bản đang dần hồi phục

- Phải theo dõi cẩn thận các biến động của thị trường tài chính, ngoại hối và tác động đến nền kinh tế, giá cả

- Vẫn cần đánh giá liệu giá có tăng trong tương lai hay không

- Cần tiếp tục rà soát chu kỳ tiền lương-giá cả

- Sẽ rất coi trọng dữ liệu cũng như tăng trưởng tiền lương của công ty

Như vậy, BoJ đang chờ đợi kết quả đàm phán tiền lương mùa xuân trước khi quyết định bất cứ điều gì. Và điều đó có nghĩa là giữ nguyên hiện trạng ít nhất cho đến tháng 3 hoặc tháng 4 năm sau.

Lịch kinh tế châu Âu hôm nay có gì đáng chú ý?

Lịch kinh tế châu Âu hôm nay có:

- 17:00 - Số liệu CPI cuối cùng tháng 11 của Eurozone

- 18:00 - Tổng số đơn đặt hàng có xu hướng CBI tháng 12 của Vương quốc Anh

Goldman Sachs dự báo sẽ có 5 lần cắt giảm lãi suất của Cục Dự trữ Liên bang vào năm 2024

Nhà kinh tế trưởng tại Goldman Sachs, Jan Hatzius, đã phác thảo 5 đợt cắt giảm lãi suất sắp tới của Cục Dự trữ Liên bang:

- Chúng tôi thấy Fed thực hiện ít nhất ba lần cắt giảm 25 bp liên tiếp, có thể là vào tháng 3, tháng 5 và tháng 6. Sự điều chỉnh như vậy sẽ giống với các đợt 1995, 1998 và 2019 và hai lần khác vào nửa cuối năm tới.

Bộ Tài chính Nhật Bản giảm nguồn cung trái phiếu chính phủ kỳ hạn 20 năm

Bộ Tài chính Nhật Bản sẽ “dự phòng trước” việc giảm nguồn cung trái phiếu chính phủ kỳ hạn 20 năm kể từ tháng 1. MoF sẽ cắt giảm 200 tỷ yên JGB do nhu cầu từ các nhà đầu tư giảm.

Quan chức ECB Kazimir sẽ có bài phát biểu ngày hôm nay

Thống đốc Peter Kazimir của Ngân hàng Quốc gia Slovakia (Národnábanka Slovenska), là thành viên của Hội đồng Điều hành ECB, sẽ phát biểu hôm nay lúc 16:00 tại cuộc họp báo giới thiệu báo cáo triển vọng của Ngân hàng Quốc gia Slovakia.

Goldman Sachs: Thị trường tiền điện tử đã phát triển vượt bậc trong năm 2023

Vào tuần trước, Goldman Sachs (GS) đã đưa ra một báo lập luận rằng thị trường tiền điện tử đã phát triển vượt bậc trong năm 2023 và được nhiều tổ chức ứng dụng trong nhiều hoạt động:

- “Việc thể chế hóa thị trường được thể hiện rõ nhất thông qua sự tăng trưởng của các sản phẩm phái sinh”, với lãi suất và khối lượng giao dịch tăng mạnh trên Sàn giao dịch Chicago Mercantile Exchange (CME)

- “CME đã chứng kiến cả giao dịch hợp đồng tương lai và quyền chọn bitcoin (BTC) và ether (ETH) tăng cao. Trong quý IV, CME đã trở thành sàn giao dịch hợp đồng tương lai BTC hàng đầu tính theo lãi suất mở.”

GS cho biết đã có nhiều sự thay đổi rõ rệt so với trước đây khi thị trường tiền điện tử bị chi phối bởi các điểm giao dịch không được kiểm soát và hoạt động của nhà đầu tư bán lẻ. Biến động giá tăng vọt trong 9 tháng đầu năm chủ yếu là do các nhà đầu tư và các tổ chức mong muốn quỹ ETF BTC giao ngay tiềm năng được phê duyệt khiến dòng tiền đổ vào các sản phẩm giao dịch hoán đổi (ETP) và các quỹ ETF tương lai.