Lợi nhuận công nghiệp tháng 9: +11.9% y/y

So với đầu năm, lợi nhuận công nghiệp tháng 9 của Trung Quốc:

- -9.0% so với đầu năm (trước đó: -11.7%)

Lợi nhuận công nghiệp tháng 9: +11.9% y/y

So với đầu năm, lợi nhuận công nghiệp tháng 9 của Trung Quốc:

Truyền thông nhà nước Trung Quốc đưa tin cựu Thủ tướng Trung Quốc Lý Khắc Cường (2013 - 2023) qua đời vì một cơn đau tim tại Thượng Hải, thọ 68 tuổi.

Cục Thống kê Úc (ABS) cho biết:

Sắc đỏ bao trùm thị trường chứng khoán Mỹ. Chỉ số Nasdaq Composite đã giảm 1.76% sau khi trượt vào vùng điều chỉnh vào thứ Tư. Chỉ số Nasdaq hiện đã giảm hơn 12% kể từ mức đóng cửa cao nhất trong năm vào tháng 7. S&P 500 kết thúc ngày với mức giảm 1.18%, chỉ số đã giảm 9/8% so với mức đóng cửa cao nhất trong năm vào tháng 7 và tiến gần đến vùng điều chỉnh. Trong khi đó, Dow Jones giảm 251.63 điểm, tương đương 0.76%, chứng kiến phiên giảm thứ sáu trong bảy phiên gần nhất.

Trên thị trường FX, USD có một phiên giao dịch biến động trái chiều. DXY đóng cửa với mức tăng khiêm tốn 0.07% lên 106.65. NZD mạnh nhất, CHF yếu nhất trong số các loại tiền tệ chính. USDCHF tăng 0.22% lên 0.8986. AUDUSD tăng 0.21%, kết ngày ở 0.6325 trong khi NZDUSD tăng 0.31% lên 0.5820. ECB giữ nguyên lãi suất ở mức 5% như dự đoán. Chủ tịch ECB Lagarde thừa nhận rằng tăng trưởng kinh tế đã suy yếu, đồng thời nhấn mạnh rằng các chỉ số PMI không phản ánh đáng kể sức sống của nền kinh rế. Điều quan trọng là bà nhấn mạnh rằng việc duy trì lãi suất hiện tại không có nghĩa là cam kết lâu dài về việc không tăng lãi suất, tạo cơ hội cho những điều chỉnh trong tương lai. EURUSD giảm 0.04% trong ngày xuống 1.0562.

Vàng tăng 0.25% lên $1,985. Lợi suất trái phiếu kho bạc đồng loạt giảm với lợi suất kỳ hạn 10 năm giảm 10.4 điểm cơ bản xuống 4.848%. Lợi suất giảm bất chấp việc GDP quý 3 của Mỹ cao hơn dự kiến và dữ liệu hàng hóa lâu bền cũng mạnh hơn. Số đơn xin trợ cấp liên tục cao hơn dự kiến và đang cho thấy xu hướng tích cực hơn trong vài tháng qua. Lời giải thích có thể là nền kinh tế không thể mạnh hơn trong quý 4 sau mức tăng trưởng 4.9% trong quý 3 với những cơn gió ngược đến từ giá năng lượng ngày càng cao và tình trạng nợ thẻ tín dụng quá hạn ngày càng cao. Giá dầu giảm sau khi dự trữ dầu thô của Mỹ tăng báo hiệu nhu cầu suy yếu và lo ngại về triển vọng kinh tế đã thúc đẩy đợt bán tháo cổ phiếu toàn cầu trên diện rộng. Dầu thô WTI giảm 2.13% trong ngày xuống $83.20/ thùng.

Hầu như không một tuần nào trôi qua mà không có cơ quan truyền thông do nhà nước Trung Quốc bảo trợ đưa tin về việc cắt giảm RRR sắp xảy ra.

Tuần này là Tạp chí Chứng khoán Trung Quốc:

UBS cho biết:

Bộ trưởng Tài chính Nhật Bản Suzuki

Nhà báo Mark Urban - BBC tweet rằng Hamas đang cân nhắc rời Gaza để tị nạn ở Lebanon, Thổ Nhĩ Kỳ hoặc một nơi khác.

Thông tin này có vẻ sẽ khiến Isreal - quốc gia vốn vẫn là đồng minh chủ chốt của Mỹ và Châu Âu ở Trung Đông thở phào nhẹ nhõm

Ngân hàng Dự trữ Liên bang Kansas City đã công bố khảo sát hàng tháng của họ:

Tóm tắt từ KC Fed:

Vào tháng 10, chỉ số tổng hợp ở mức -8, không đổi so với tháng 9 và giảm so với mức 0 của tháng 8. Chỉ số tổng hợp này là giá trị trung bình của các chỉ số kinh tế khác nhau, bao gồm sản xuất, đơn đặt hàng mới, việc làm, thời gian giao hàng của nhà cung cấp và tồn kho nguyên liệu.

Sản xuất hàng hóa bền đã giảm mạnh hơn so với hàng hóa không bền, nhưng cả hai lĩnh vực đều giảm với tốc độ tương tự tháng trước. Hầu hết các chỉ số kinh tế đều ở mức tiêu cực. Sản lượng, lô hàng, lượng đơn hàng tồn đọng và đơn đặt hàng mới đều giảm ở một mức nào đó. Việc làm giảm nhẹ, trong khi thời gian làm việc trung bình của người lao động vẫn ổn định. Tồn kho không thay đổi so với tháng trước.

Trên cơ sở hàng năm, hoạt động sản xuất giảm với tốc độ tương tự, với chỉ số tổng hợp cải thiện nhẹ từ -12 trong tháng 9 và -9 trong tháng 8 lên -11 trong tháng 10. Các chỉ số chính như sản xuất, đơn đặt hàng mới, khối lượng lô hàng, tồn đọng và chi tiêu vốn đều tiếp tục giảm. Chỉ số tổng hợp tương lai duy trì ở mức 1 trong tháng 10, giảm nhẹ so với mức 2 trong tháng 8, phản ánh kỳ vọng của các doanh nghiệp về việc tăng sản xuất mặc dù một số chỉ số kinh tế khác có phần suy yếu.

Không có niềm vui nào trên thị trường chứng khoán Mỹ, bất chấp lợi nhuận khả quan hơn. Ý tưởng về một nền kinh tế chậm lại không được đón nhận cho lắm mặc dù thực tế nền kinh tế đang thể hiện sức mạnh khá tốt. Ngoài ra, nỗi lo ngại về việc lãi suất tăng vẫn là một mối đe dọa thực sự, và điều này không chỉ phụ thuộc vào Fed mà còn do nhu cầu của nhà đầu tư toàn cầu (nhu cầu của nhà đầu tư nước ngoài trong cuộc đấu giá trái phiếu kỳ hạn 5 năm hôm qua là rất kém), mức nợ chính phủ cao hơn khi chi tiêu tài khóa vượt khỏi tầm kiểm soát, v.v.

Nhìn vào các chỉ số chính:

Chỉ số NASDAQ đã giảm xuống dưới đường MA 200 ngày lần đầu tiên kể từ ngày 15 tháng 3. Giá cũng đang break dưới mức thoái lui 38.2% của đợt tăng từ mức đáy ngày 13 tháng 10 năm 2022.

ECB đã không tăng lãi suất trong cuộc họp hôm nay. Lãi suất tiền gửi dự kiến sẽ duy trì ở mức 4.0% vào năm tới, theo quan điểm của các nhà kinh tế tại Commerzbank.

Ít khả năng ECB sẽ cắt giảm lãi suất trong năm 2024:

"Tại cuộc họp báo hôm nay, một lần nữa ECB lại đưa ra tín hiệu rằng có lẽ họ sẽ không tăng lãi suất thêm nữa. Tuy nhiên, Commerzbank không đồng ý với quan điểm của thị trường rằng ECB sẽ hạ lãi suất đáng kể ngay từ đầu năm sau.

Việc cắt giảm lãi suất sẽ là rủi ro vì lãi suất tiền gửi ở mức 4.0% không cao so với vấn đề lạm phát cơ bản."

Cụ thể từng khu vực:

Lawrence Yun, trưởng nhóm kinh tế của NAR:

Các chỉ số chứng khoán chính của Mỹ giao dịch trái chiều vào đầu phiên. Cả chỉ số Dow Jones và chỉ số S&P 500 đều giao dịch quanh mức không đổi. Chỉ số NASDAQ vẫn chìm trong sắc đỏ nhưng đã vượt xa mức đáy trước đó.

Thị trường hiện tại đang cho thấy

Nhìn vào thị trường trái phiếu Mỹ, lợi suất đang giảm ở tất cả các kỳ hạn.

Các chỉ số chứng khoán tương lai của Mỹ có thể sẽ mở cửa giảm sau khi giảm mạnh vào ngày hôm qua. Chỉ số NASDAQ có ngày giao dịch tệ thứ 2 trong năm với mức giảm -2.43% (ngày tệ nhất trong năm là -2.5% vào ngày 21/2).

Cổ phiếu của Meta tăng mạnh sau khi công bố thu nhập, nhưng sau đó lại giảm mạnh. Hiện tại, cổ phiếu này đang phục hồi và chỉ giảm 2.23 USD tương đương -0.74%.

Lợi suất trái phiếu Mỹ tăng vào đầu ngày, nhưng sau đó đã giảm xuống ngay cả sau khi dữ liệu hàng hóa bền tốt hơn dự kiến và GDP mạnh hơn.

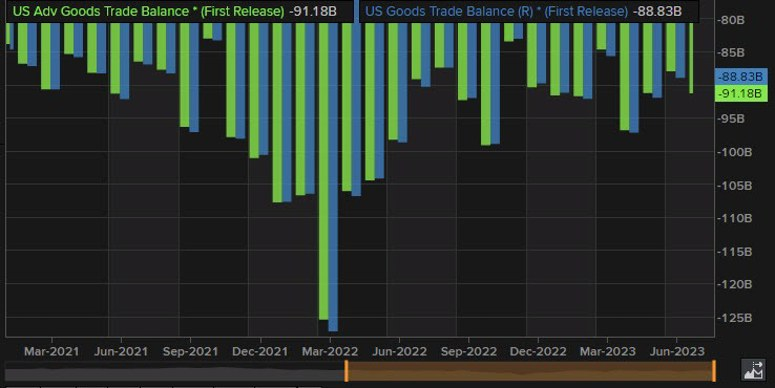

Trước đó: -84.64 tỷ USD

Điều đáng chú ý là số đơn xin trợ cấp thất nghiệp lần đầu vẫn ở mức quanh 200,000, nhưng số đơn xin tiếp tục trợ cấp thất nghiệp có xu hướng tăng trong vài tuần qua.

Đơn đặt hàng chưa thực hiện đối với hàng hóa bền tăng 1.4% hoặc 18.5 tỷ USD lên 1,353,8 tỷ USD. Mức tăng này tiếp nối mức tăng 0.3% vào tháng 8. Sự tăng trưởng chủ yếu được thúc đẩy bởi lĩnh vực thiết bị vận tải, tăng 2.1% tương đương 17.8 tỷ USD lên 855.7 tỷ USD.

Tồn kho hàng hóa bền tiếp tục tăng, đánh dấu hai tháng tăng liên tiếp. Tổng tồn kho tăng 0.5 tỷ USD tương đương 0.1% lên 523,7 tỷ USD. Mức tăng này tiếp nối mức tăng 0.2% vào tháng 8. Lĩnh vực máy móc đóng vai trò quan trọng trong sự tăng trưởng này, với mức tăng 0.3 tỷ USD tương đương 0.3%, nâng tổng giá trị lên 95.1 tỷ USD. Đơn đặt hàng hàng hóa bền tăng mạnh mẽ và vượt xa dự kiến, cho thấy lĩnh vực sản xuất đang phục hồi. Mức tăng này diễn ra sau 2 tháng giảm liên tiếp (tháng trước được sửa đổi giảm xuống -0.1%). Tuy nhiên, 5 trong số 7 tháng qua đã tăng. Đây là mức tăng lớn nhất trong năm.

Tất cả có thể sẽ xoay quanh cách ECB muốn thể hiện quan điểm của họ trong tương lai, mặc dù các nhà giao dịch có tin điều đó hay không lại là một chuyện khác.

Trường hợp cơ bản là ngân hàng trung ương sẽ duy trì phần lớn quan điểm từ tháng 9 và có thể ghi nhận những diễn biến lạm phát tích cực hơn. Việc giữ mức lãi suất cao hơn trong thời gian dài là quyết định có tác động mạnh mẽ hơn trong cuộc chiến chống lạm phát.

Tôi cho rằng Lagarde cũng có thể chỉ ra một số rủi ro trong bối cảnh căng thẳng địa chính trị ở Trung Đông nhưng có thể các diễn biến tại Trung Đông chưa chắc dẫn đến chính sách thắt chặt hơn nữa trong bối cảnh lạm phát dai dẳng hơn. Tuy vậy, vẫn còn quá sớm để nói.

Ngoài ra, ECB chưa chắc đã làm được gì khác vào thời điểm này. Có thể có một vài hành động từ việc hủy bỏ các khoản tái đầu tư PEPP sớm hơn nhưng hy vọng rằng các nhà hoạch định chính sách sẽ tiếp tục loại bỏ điều đó. Do đó, điều này có thể không nổi bật quá trong tuyên bố hoặc trong các bình luận của Lagarde sau này.

Vì vậy, đồng euro sẽ đi về đâu?

Xét về mặt bằng chung, đồng euro sẽ không bị ảnh hưởng quá nhiều vì chúng ta đã biết điều gì sẽ xảy ra từ ECB. Với cặp tiền EUR/USD, đồng đô la tăng giá cùng với lợi suất trái phiếu là các yếu tố cần lưu ý đối với nhà giao dịch.

Khí đốt tự nhiên phục hồi sau khi Israel xác nhận sẵn sàng tiến hành cuộc tấn công trên mặt đất. Bất chấp những lời kêu gọi từ lãnh đạo các nước yêu cầu các biện pháp nhân đạo hơn, Israel đã vạch ra kế hoạch và triển khai binh lính và vật tư. Điều này có thể khiến giá khí có thể vượt lên trên mức 3.60 đô la và cao hơn nữa.

Trong khi đó, Đô la Mỹ (USD) tiếp tục thu hút dòng tiền của nhà đầu tư. Mặc dù lợi suất Mỹ đang tăng vọt trở lại 5%, có vẻ như thị trường thà chịu đựng nỗi đau của lợi suất cao hơn là để tiền của họ an toàn trong trường hợp cuộc tấn công trên mặt đất của Israel gây ra một cuộc chiến lớn hơn ở khu vực. Điều này có nghĩa là Chỉ số Đô la Mỹ (DXY) sẽ duy trì ở mức cao hơn trong thời gian dài.

USD/JPY tiếp tục có một phiên biến động mạnh sau khi chạm mức 150.70. Hiện tại, cặp tiền tệ này tiếp tục giao dịch trên mức 150.4:

Nhà giao dịch cần lưu ý về khả năng BOJ sẽ tăng trần lợi suất trái phiếu kỳ hạn 10 năm lên 1.50% vào tuần tới, trong bối cảnh áp lực lợi suất trái phiếu toàn cầu ngày càng tăng. Nhưng việc USD/JPY có thể hồi phục lên trên mức 150.00 là đủ thuyết phục để nói rằng đà giảm này không phải là vấn đề quá quan trọng từ góc độ kỹ thuật - ít nhất là vào thời điểm hiện tại.

Thủ tướng Nhật Bản Kishida đã bày tỏ mong muốn cắt giảm thuế thu nhập và thuế cá nhân cư trú trong một nỗ lực nhằm đẩy nhanh quá trình thoát khỏi tình trạng giảm phát, với mong muốn gói kích thích kinh tế tổng hợp này sẽ được tung ra trước ngày 2/11.

Sau báo cáo hoạt động kinh doanh quý III kém khả quan từ Meta và Alphabet, khẩu vị rủi ro đối với nhóm cổ phiếu công nghệ có phần xấu đi. Hôm qua, chỉ số Nasdaq đã break xuống hỗ trợ quan trọng là đường xu hướng, dưới mốc 13,000 điểm. Đà giảm hiện đang mở rộng xuống dưới đường MA 200 ngày (đường màu xanh). Điều này sẽ là tín hiệu xấu đối với thị trường chứng khoán nói chung và làm gia tăng thêm sự bi quan của các nhà đầu tư, như cách thị trường đã chứng kiến trong khoảng tuần trước. Câu hỏi đặt ra lúc này là phe mua giá thấp có đủ quyết tâm để cứu vãn tình hình?

Đây sẽ là 1 trong số các tâm điểm mà thị trường cần chú ý khi bước vào những ngày giao dịch cuối cùng của tháng 10. Trong bối cảnh khẩu vị rủi ro xấu đi và lợi suất TPCP tăng cao hơn, liệu USD có bứt phá lên các mức cao mới hay không?

Trong cuộc khảo sát:

Điểm đáng chú ý ở đây là phần lớn số doanh nghiệp Đức nhận thấy gia tăng rủi ro đối với các hoạt động kinh doanh của họ do chịu ảnh hưởng từ các chính sách kinh tế hiện nay: thắt chặt các điều kiện tài chính và tín dụng, đồng thời làm giảm triển vọng đối với các hoạt động đầu tư. Bên cạnh đó, các doanh nghiệp cũng tiếp tục bày tỏ sự lo lắng đối với nhu cầu nội địa suy giảm, giá năng lượng và nguyên liệu thô tăng cao.