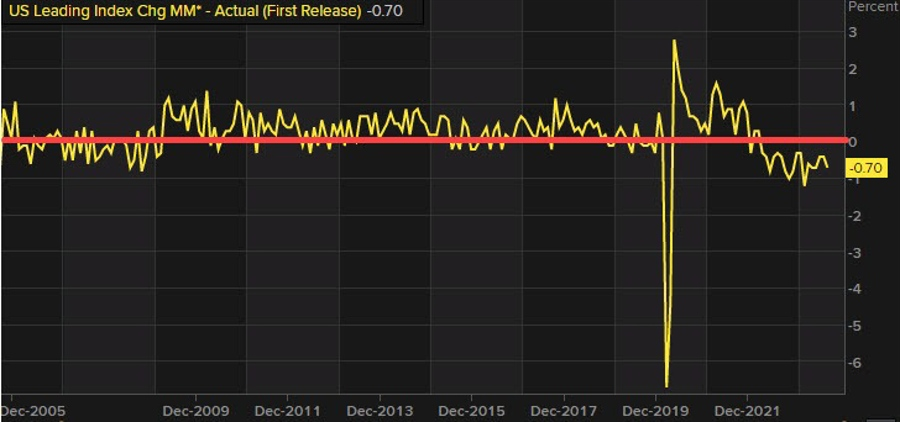

Chỉ số dự báo kinh tế hàng đầu của Hoa Kỳ tháng 10 là -0.8% so với dự kiến -0.7%

Tháng trước: -0.7%

Chỉ số dự báo kinh tế hàng đầu: -0.8% so với dự kiến -0.7%

Chỉ số dự báo kinh tế hàng đầu: 103.9

Tháng trước: -0.7%

Chỉ số dự báo kinh tế hàng đầu: -0.8% so với dự kiến -0.7%

Chỉ số dự báo kinh tế hàng đầu: 103.9

Không có bất ngờ ở đây. Trong hầu hết mọi trường hợp, Trung Quốc rò rỉ động thái lãi suất cho báo chí trong những ngày dẫn đến quyết định, giống như Fed đã làm vào tuần trước.

Trong một tin tức khác, Trung Quốc hôm nay đã báo cáo 38 trường hợp nhiễm covid mới được xác nhận ở Trung Quốc đại lục so với 36 trường hợp một ngày trước.

Những tiêu cực đang nổi lên trên thị trường toàn cầu ngày nay có thể bắt nguồn từ Trung Quốc.

Giá quặng sắt giảm 9% do lo ngại nhu cầu giảm. Chỉ số năng lượng CSI của Trung Quốc giảm hơn 5%, thép cây giảm 6% và chỉ số than đá giảm 4,5%.

NH Nhân dân Trung Hoa đã họp ngày hôm nay nhưng không đưa ra điều gì mới về chính sách, khiến lãi suất khoản vay kỳ hạn 1 năm ở mức 3.70% đúng với kỳ vọng của thị trường.

Thị trường chứng khoán cuối tuần trước ghi nhận khối lượng giao dịch khổng lồ, cao nhất trong cả năm. Dòng tiền bắt đáy một lần nữa có xuất hiện khi thị trường đã giảm gần 25%. Tuy vậy, các chỉ số không tăng mạnh, thậm chí còn giữ nguyên sắc đỏ đến hết phiên:

Trên thị trường FX, DXY hồi phục mạnh sau 2 phiên điều chỉnh trước đó, chỉ số đã chạm mốc 105 (+1.2%) trong phiên nhưng kết phiên điều chỉnh về 104.650 (+0.82%).

Các cặp tiền chéo chứa USD cũng biến động mạnh:

Vàng điều chỉnh sau 2 phiên tăng mạnh trước đó, giá -$17.92/oz về $1839.3/oz (-0.96%). Dầu tương tự nhưng với mức giảm lớn nhất từ đầu tháng 6. Cụ thể dầu WTI -$7.02/thùng về $110.01/thùng (-6%).

Trên thị trường tiền điện tử, BTC cuối tuần đã có lúc về đến vùng giá $17.6k, hiện đã hồi phục về giao dịch quanh $20k.

Nguyên nhân dẫn đến mức tăng mạnh của của USDJPY là do quyết định của Ngân hàng Trung ương Nhật Bản vào thứ Sáu. Đó là một tuần mà mọi thứ đều có thể xảy ra sau khi Fed tăng 75 bps và 50 bps bất ngờ từ Ngân hàng Quốc gia Thụy Sĩ.

Nhưng thống đốc Kuroda và BOJ vẫn giữ vững lập trường, không thay đổi chính sách. Đồng yên đã tăng hơn 200 pips gây lo lắng trước quyết định nhưng sau đó đã giảm trở lại tất cả. Xu hướng đó tiếp tục duy trì trong phiên giao dịch sáng nay. Tâm lý rủi ro cũng tích cực với HĐTL S&P 500 tăng 25 điểm.

Cùng với đó, USDJPY tăng 32 pip lên 135.27 gần với mức cao nhất trong 24 năm đạt được vào thứ Ba tuần trước là 135.60. Nếu vượt qua mức này, tỷ giá có thể tiếp tục chinh phục mức cao nhất những năm 90 tại 147.63.

Theo Scotia:

"Petro dự định giảm sự phụ thuộc của Colombia vào ngành công nghiệp dầu mỏ bằng cách ngăn chặn hoạt động khai thác dầu. Nếu được bầu làm tổng thống, ông có thể làm điều này bằng cách chặn các vòng đấu thầu thăm dò trong tương lai thông qua sự kiểm soát của nước ANH. Ông Petro cũng sẽ có thể làm chậm lại việc cho phép khai thác tại các giếng dầu mới. "

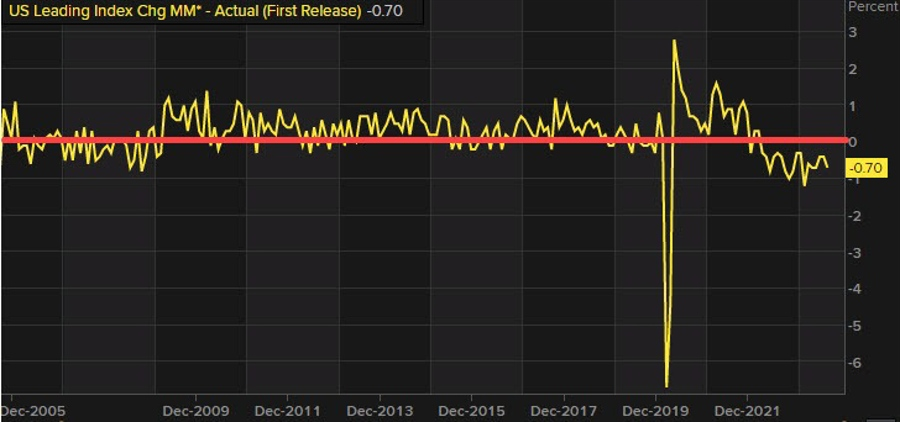

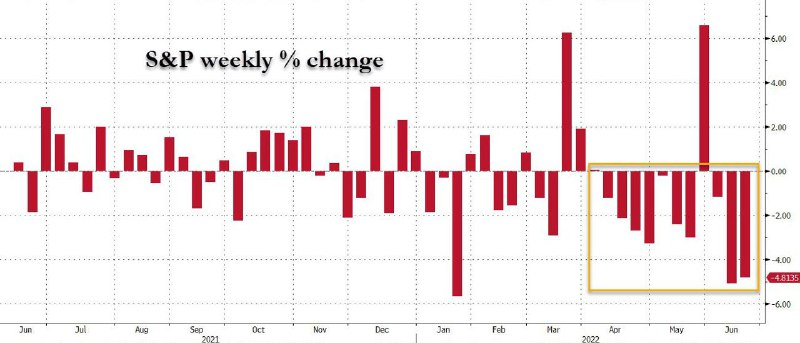

Chứng khoán Mỹ đang chịu áp lực bán mạnh với áp lực từ nhiều phía: Chính sách tiền tệ thắt chặt, gián đoạn chuỗi cung ứng toàn cầu. Nguyên nhân sinh ra từ hậu quả của dịch bệnh cũng như xung đột chính trị tại Ukraine.

Các chỉ số chứng khoán Mỹ đã giảm nhiều tuần liên tiếp. Cụ thể, S&P 500 đã điều chỉnh hơn 24% tính từ đỉnh hồi đầu năm nay.

Kỳ vọng hồi phục của thị trường vào chứng khoán ngày một giảm, thậm chí nhiều chuyên gia nhận định đây mới chỉ là khởi đầu cho đợt downtrend lần này.

Theo khảo sát thì trung bình mức điều chỉnh cho mỗi lần downtrend của thị trường vào khoảng 32%.

Đồng đô la ở mức cao nhất trong ngày so với:

Đồng đô la mạnh lên một phần là do Ngân hàng Trung ương Nhật Bản chưa có động thái mới.

Phe bán đã yếu thể, đồng đô la đang có lợi trở lại. Ngoài ra, lợi suất kỳ hạn 2 năm của Mỹ có mức cao nhất phiên ở 3.19%, tăng từ mức thấp 3.09% chỉ hai giờ trước.

Để chinh phục đỉnh mới, USDJPY sẽ cần phải vượt lên trên 135.60, mức cao nhất trong 24 năm vào thứ Hai.

Sự bất đồng quan điểm của Chủ tịch KC Fed Esther George là một điều bất ngờ. Thông thường, George là một trong những lãnh đạo diều hâu của Fed nên đây là một cú sốc khi bà không đồng ý.

Một giả thuyết hàng đầu cho rằng bà không đồng ý vì muốn Fed tập trung nhiều hơn vào bảng cân đối kế toán nhưng các bình luận của bà cho thấy bà không thích gây ngạc nhiên cho thị trường và tăng giá với tốc độ nhanh như vậy.

Bà nói: “Tốc độ chúng tôi điều chỉnh lãi suất chính sách là rất quan trọng và những thay đổi đột ngột có thể gây lo lắng cho các hộ gia đình và doanh nghiệp nhỏ ”.

Chứng khoán Mỹ mở phiên tích cực với sắc xanh lan tỏa trên các chỉ số, mức tăng tiếp tục được duy trì hiện tại:

Trên thị trường FX, DXY hồi phục tương đối mạnh sau 2 phiên điều chỉnh trước đó, chỉ số hiện tại 104.774 (0.92%).

Các cặp tiền chính khác đang có biến động như sau:

Vàng điều chỉnh về $1842/oz (-0.8%), dầu thô tương tự khi giá dầu WTI về $114.12/thùng (-2.51%).

BTC tăng 1.32% nhưng đang chịu áp lực điều chỉnh mạnh trong phiên Mỹ. Khối lượng giao dịch cũng thấp nhất tuần tính đến hiện tại.

Điều này có nghĩa là: Cả Fed và ECB đều không có bất kỳ sự tín nhiệm nào và một cuộc hạ cánh khó khăn là không thể tránh khỏi.

Khi một quan chức Fed phải lên nói tốt đẹp về mình, thì nhiều khả năng họ đang chẳng tốt đẹp gì.

Cụ thể, ông cho biết:

Đầu tiên là chi phí cho một khoản thế chấp cố định của Hoa Kỳ trong 30 năm. Dưới đây là những con số từ Mortgage Daily News, được cập nhật mới nhất:

Đó là mức tăng gấp đôi kể từ đầu năm và đang giảm sút không phanh trên thị trường nhà đất.

Xếp trên đó là các biểu đồ làm nổi bật chi phí mua nhà hàng tháng đang tăng lên.

Có một bức tranh rõ ràng ở đó và khi bạn kết hợp nó với kỳ vọng thị trường vào việc Fed thắt chặt xuống 3.75% thì không hề tốt chút nào.

Nhưng đó có phải là toàn bộ câu chuyện?

Đây là biểu đồ không được nhìn thấy thường xuyên. Nó cho thấy sự chênh lệch giữa Lợi suất trái phiếu Kho bạc kỳ hạn 30 năm so với lãi suất thế chấp.

Mức chênh lệch 132 điểm cơ bản lên trên mức trung bình 10 năm.

Nói cách khác, có một số điều xấu đang xảy ra trên thị trường thế chấp ngay bây giờ nhưng đến một thời điểm nào đó, mức chênh lệch sẽ bình thường hóa và điều đó khiến khoảng cách 132 điểm cơ bản được thu hẹp.

Chắc chắn, nếu Fed tiếp tục tăng lãi suất và lãi suất thế chấp kỳ hạn 30 năm tiếp tục tăng, sẽ có vấn đề về nhà ở.

Cụ thể:

Giá nhà tháng 5 +2.3% so với tháng trước, tháng 4 +2.7%

Thị trường:

Một ngày bắt đầu với việc BOJ thông báo rằng họ sẽ là người cuối cùng giữ chính sách tiền tệ dễ dàng và điều đó chứng kiến đồng yên tiếp tục suy giảm.

Các cổ phiếu có thể tìm kiếm thời gian hồi phục sau đợt bán tháo mạnh ngày hôm qua trong khi lợi suất trái phiếu đang giảm, với chênh lệch giá châu Âu cũng thắt chặt khi các nhà giao dịch chú ý đến cam kết của ECB về chống phân mảnh.

USD/JPY đã tăng cao hơn từ cuối phiên giao dịch Châu Á vào khoảng 133.80 đến 134.90 do đồng yên được chào bán trong bối cảnh phân kỳ chính sách đang diễn ra. Điều đó cũng mang lại sự hồi phục cho đồng đô la sau khi vụt sáng ngày hôm qua với tỷ giá EUR/USD giảm xuống 1.0500 và GBP/USD giảm 0.6% xuống 1.2280 vào thời điểm hiện tại.

Đồng aussie và kiwi cũng giảm trở lại.

Nhưng đồng Franc Thụy Sĩ lại tỏa sáng rực rỡ một lần nữa với tỷ giá EUR/CHF giảm xuống 1.0100 và CHF/JPY tăng lên 140 - mức cao nhất kể từ năm 1980 - khi đồng tiền này tiếp tục tăng mạnh sau khi SNB xoay trục chính sách vào ngày hôm qua.

Xoay trục chính sách của SNB đã tác động lên thị trường FX và đồng Franc được cho là lựa chọn hấp dẫn vào lúc này.

Thị trường chứng khoán đã phải trải qua một tuần tồi tệ. Việc định giá lại theo hướng tăng lãi suất 75 bps của Fed đã khởi động mọi thứ, sau đó là sự xoay chuyển chính sách bất ngờ của SNB.

Hiện tại:

S&P 500 phá xuống dưới mức hỗ trợ 38.2% Fib và chờ kiểm tra MA 200 tuần tại 3,502.

Trong khi đó, Nasdaq đang đe dọa phá xuống dưới MA 200 tuần tại 10,795. Mức thoái lui Fib 61.8 tại 10,291 có thể cung cấp hỗ trợ trước khi đến với 10.000.

Theo ông Huw Pill, chuyên gia kinh tế trưởng của BoE:

Vì vậy, ông cho rằng BoE không thể thực hiện các đợt tăng lãi suất lớn hơn trong trường hợp kinh tế có những biến động lớn.

Không có thay đổi so với các ước tính ban đầu vì lạm phát khu vực đồng euro được xác nhận ở mức cao kỷ lục trên 8% vào tháng Năm.

"Nếu Fed dự đoán một cuộc suy thoái, điều này sẽ ảnh hưởng đến Vương quốc Anh và kết hợp với việc thắt chặt các điều kiện tài chính trong nước, có thể tạo ra một cuộc suy thoái ở Vương quốc Anh."

Đối với việc BOE tăng lãi suất, JP Morgan cho biết một cuộc suy thoái sẽ có nhiều khả năng xảy ra hơn nếu lãi suất cao hơn mức dự báo dài hạn là 3%.

Klass Knot là một trong những quan chức hawkish nhất ECB. Tuy nhiên, ECB phải chuyển bị tinh thần đối phó với rủi ro phân mảnh trong những tháng sắp tới và cần xem điều kiện kinh tế khu vực đồng euro sẽ tệ đi nhanh hay chậm trong Q3/Q4.

SNB gây ngạc nhiên với chính sách hawkish và BOJ tiếp tục duy trì chính sách nới lỏng có thể khiến CHF/JPY thiết lập một sự bứt phá mạnh mẽ trong giai đoạn tiếp theo.

Cặp tiền này đang giao dịch cao hơn khi BOJ tái khẳng định rằng họ vẫn tiếp tục chính sách tiền tệ nới lỏng vào thời điểm hiện tại.

Tỷ giá USD/JPY tăng cao hơn và đang giao dịch gần mức cao nhất trong ngày tại khoảng 134.50.

Việc kiểm tra lại các mức cao trước đó trong tuần trong khoảng 135.47-59 rất quan trọng nhưng mức đóng cửa hàng tuần trên 135.00 sẽ mang lại cho phe mua nhiều sự tự tin hơn và thiết lập đà tăng tiếp theo.

USD/JPY đang cho thấy sự phục hồi mạnh mẽ trong ngày sau phát biểu của ông Kuroda.

GBP/USD đang giảm xuống gần 1.2300 và AUD/USD giảm trở lại dưới 0.7000 vào ngày sau khi gặp phải mức kháng cự Fib

Hợp đồng tương lai của Mỹ đang tăng nhẹ trong ngày với HĐTL S&P 500 tăng 0.5%, HĐTL Nasdaq tăng 0.6% và HĐTL Dow Jones tăng 0.5%.

Các nhà giao dịch trái phiếu hiện có thể thở phào nhẹ nhõm, nhưng áp lực vẫn còn đó.

Ngày hôm qua bà Lagarde cho biết ECB đang cố "bình thường hóa" mức chênh lệch trái phiếu. Hiện tại, thị trường trái phiếu châu Âu đang chú ý đến mức chênh lệch TPCP kỳ hạn 10 năm của Ý và Đức tại 206 bps:

Đầu tuần này mức chênh lệch TPCP Ý và Đức ở mức cao 253 bps.

Thống đốc Macklem và Phó thống đốc Beaudry đang muốn mở ra cánh cửa cho đợt tăng lãi suất tiềm năng 75 bps vào đầu tháng này. Các nhà kinh tế học tại TD Securities dự đoán một động thái 75 bps của Ngân hàng Trung ương Canada (BoC) vào tháng tới.

“Chúng tôi mong đợi Ngân hàng Trung ương Canada sẽ nâng lãi suất qua đêm lên 75 bps vào tháng 7, tiếp theo là 50 bps vào tháng 9 và tháng 10”.

“Chúng tôi dự báo mức lãi suất dài hạn là 3.25%, vì chúng tôi kỳ vọng chính sách thắt chặt hơn sẽ có tác động đáng kể hơn ở Canada so với ở Mỹ do mức nợ hộ gia đình cao.”

Sau khi phục hồi vào ngày 15/6 trước động thái tăng lãi suất thêm 75 bps của FOMC, và khả năng tăng 75 bps tiềm năng khác sẽ diễn ra vào tháng 7, các cổ phiếu đã bị bán tháo mạnh. Ngoài lo lắng của các nhà đầu tư về lạm phát và suy thoái có thể xảy ra, David Faber của CNBC nhấn mạnh rằng trong động thái tăng lãi suất bất ngờ ngày hôm qua, SNB cũng có thể bán chứng khoán của Mỹ để giữ cho đồng Franc Thụy Sĩ mạnh hơn.

Thêm vào đó, Ngân hàng Quốc gia Thụy Sĩ sở hữu 177 tỷ USD chứng khoán của Mỹ.

Hoạt động kinh tế của Sri Lanka gần như đi vào bế tắc khi quốc gia này đối mặt với cuộc khủng hoảng tài chính tồi tệ nhất, hết nhiên liệu cho phương tiện giao thông và có rất ít dấu hiệu về nguồn cung mới.

Chính phủ đã tuyên bố ngày thứ Sáu là ngày nghỉ cho các văn phòng công cộng và trường học để hạn chế di chuyển của xe cộ, khiến nhiều con đường trong và xung quanh thủ đô Colombo trở nên vắng vẻ. Trong khi đó, hàng nghìn phương tiện đang xếp hàng dài hàng km khi tài xế chờ đổ xăng đổ xăng.

Bộ trưởng Năng lượng Kanchana Wijesekera cho biết hôm thứ Năm rằng Tập đoàn Dầu khí Ceylon do nhà nước điều hành đã không nhận được đấu thầu cho các kho dự trữ nhiên liệu mới vì nguồn cung cấp bị cản trở bởi các khoản thanh toán chưa thanh toán.

Wijesekera cho biết, quốc gia Nam Á này đã liên hệ với một số công ty và quốc gia, bao gồm cả Nga, để cung cấp nguồn cung cấp và hy vọng sẽ được Ấn Độ chấp thuận hạn mức tín dụng 500 triệu USD mới cho nhập khẩu nhiên liệu.

Cặp EUR/USD đang chứng kiến động thái điều chỉnh sau đà tăng lên gần 1.0600 vào thứ Năm. Cặp tiền hiện giảm nhẹ xuống gần 1.0522, giảm 0.22%!

Các nhà đầu tư đang chờ đợi công bố dữ liệu HICP khu vực đồng euro và bài phát biểu của Fed Powell để được định hướng chính sách trong tương lai.

Một ước tính sơ bộ cho thấy con số HICP hàng năm dự kiến sẽ không thay đổi ở mức 8.1%. Ngoài ra, HICP lõi không bao gồm thực phẩm, năng lượng, rượu và thuốc lá không thay đổi ở mức 3.8%.

Sự chú ý trong tuần này thuộc về các ngân hàng trung ương lớn và BOJ cũng đã phải vật lộn trong việc cố gắng duy trì kiểm soát đường cong lợi suất trong vài ngày qua.

Ngân hàng trung ương Nhật Bản vẫn “cố chấp” khi vẫn giữ nguyên chính sách. Tuy nhiên, động thái này đã khiến lợi suất JGB 10 năm giảm xuống 0.227%, khiến các nhà hoạch định cảm thấy nhẹ nhõm hơn khi lợi suất ở dưới giới hạn ngầm 0.25%.

Yên Nhật cũng trở nên yếu hơn sau quyết định chính sách, với thị trường đặt cược vào BOJ sẽ tăng lãi suất bất ngờ trước đó. Miễn là BOJ cố gắng bảo vệ lập trường nới lỏng của mình, thì rất khó cho JPY bứt phá.