Chỉ số PMI sản xuất S&P Global trong tháng 9 của Hoa Kỳ tăng mạnh hơn dữ liệu sơ bộ

- Chỉ số PMI sản xuất S&P Global trong tháng 9 của Hoa Kỳ: 47.3

- Dữ liệu sơ bộ: 47.0

- Tháng trước: 47.9

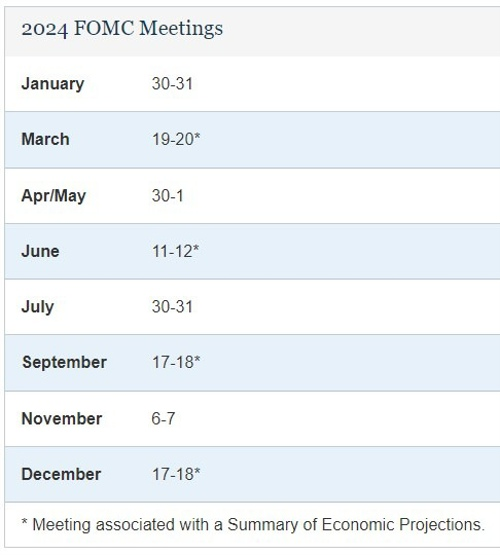

BoA kỳ vọng đợt cắt giảm đầu tiên của Fed sẽ diễn ra vào tháng 12, nhưng thừa nhận rủi ro cắt giảm sớm hơn:

Giá dầu giảm nhẹ khi cơn bão Beryl không gây thiệt hại nặng nề cho các nhà máy lọc dầu và cảng của Mỹ dọc Vịnh Mexico.

Bên cạnh đó, hy vọng một thỏa thuận ngừng bắn có thể đạt được ở Gaza cũng làm giảm lo lắng về sự gián đoạn nguồn cung dầu thô toàn cầu. Tại Trung Đông, các cuộc đàm phán về kế hoạch ngừng bắn của Mỹ nhằm chấm dứt cuộc chiến kéo dài 9 tháng ở Gaza đang được tiến hành và có sự trung gian của Qatar và Ai Cập.

BoJ sẽ tổ chức các cuộc họp trực tiếp với những người tham gia thị trường trái phiếu trong vài ngày tới. Ba cuộc họp được lên lịch với các ngân hàng, công ty chứng khoán và những người mua trái phiếu của các tổ chức tài chính

Các cuộc họp nhằm mục đích đánh giá tác động thực tế của việc giảm mua TPCP Nhật Bản.

Ngân hàng sẽ công bố kế hoạch cắt giảm tại cuộc họp tiếp theo vào ngày 30 và 31 tháng 7.

Bloomberg đưa tin:

Bộ trưởng Tài chính Nhật Bản Suzuki cho biết:

BoJ hiện đang gặp gỡ những người tham gia thị trường trái phiếu để thảo luận về các động thái cắt giảm lượng mua TPCP Nhật Bản

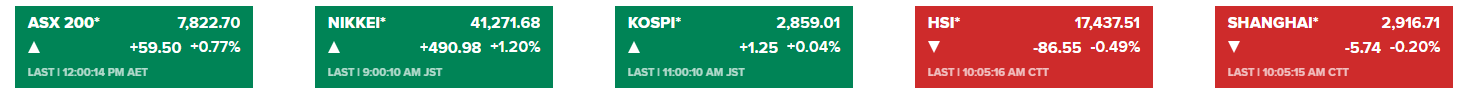

Thị trường chứng khoán châu Á biến động trái chiều sau khi S&P 500và Nasdaq Composite đóng cửa ở mức đỉnh kỷ lục.

Các nhà đầu tư cũng đang mong chờ công bố chỉ số CPI sắp tới của Mỹ vào thứ Năm để có những gợi ý về quyết định chính sách của Fed. Trước đó, phiên điều trần trước Quốc hội của Powell vào thứ Tư và thứ Năm là tâm điểm.

Dữ liệu lạm phát của Trung Quốc được công bố vào thứ Tư sẽ cung cấp những hiểu biết sâu sắc về tình trạng phục hồi kinh tế của đất nước.

RBNZ cũng sẽ công bố quyết định chính sách tháng 7 vào thứ Tư.

Reuters đưa tin:

Báo cáo chỉ ra rằng:

Robert Kaplan, cựu chủ tịch Fed Dallas, hiện đang làm việc tại Goldman Sachs cho biết trong bài phỏng vấn với CNBC vào thứ Hai:

Thị trường chứng khoán Mỹ biến động trái chiều. S&P 500 và Nasdaq Composite đóng cửa ở mức cao nhất mọi thời đại khi các nhà đầu tư chờ đợi dữ liệu lạm phát quan trọng vào cuối tuần này. Dow Jones tụt dốc, đóng cửa giảm 31 điểm, tương đương 0.1%. S&P 500 tiếp tục tăng điểm khi lạm phát hạ nhiệt và tăng trưởng kinh tế chậm lại, củng cố kỳ vọng Fed sẽ sớm bắt đầu nới lỏng chính sách tiền tệ. Chủ tịch Fed Jerome Powell sẽ điều trần trước Quốc hội với bản cập nhật nửa năm một lần về chính sách tiền tệ trong tuần này. Powell sẽ phát biểu trước Ủy ban Ngân hàng Thượng viện vào thứ Ba, sau đó là xuất hiện trước Ủy ban Dịch vụ Tài chính Hạ viện vào thứ Tư.

Trên thị trường FX, USD tăng nhẹ, EUR mạnh nhất, CHF yếu nhất trong nhóm tiền tệ chính. DXY tăng 0.13% lên 105.00. GBP, EUR không có nhiều biến động sau kết quả bầu cử tại Anh và Pháp. GBPUSD tăng lên 1.2845 đầu phiên Mỹ nhưng dần dần giảm trở lại và đóng cửa ở mức 1.2806. EURUSD tăng 0.13% lên 1.0823. USDJPY duy trì dưới ngưỡng 161.00.

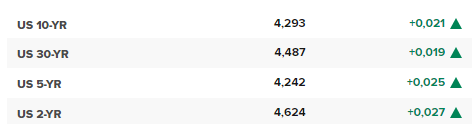

Vàng giảm $32 xuống $2,359 sau khi Trung Quốc không mua vàng trong tháng thứ 2 liên tiếp. Bitcoin tăng gần 2% lên $56,800. Lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm đi ngang ở 4.27%. Dầu cũng chịu áp lực vừa phải sau khi các báo cáo cuối tuần cho thấy nhu cầu xăng của Mỹ ít hơn so với dự báo ban đầu vào cuối tuần ngày 4 tháng 7. Điều đó cho thấy nhu cầu nhìn chung năm nay ít hơn và cơn bão Beryl cũng không để lại nhiều ảnh hưởng. Dầu thô WTI giảm 94-cents xuống $82.23/ thùng.

Người tiêu dùng dự báo giá thuê nhà, thực phẩm, chăm sóc y tế, đại học và xăng tăng chậm hơn.

Tăng trưởng thu nhập dự kiến trong năm tới là tốt nhất kể từ tháng 9/2023.

Tình hình tài chính hộ gia đình đã mất đà vào tháng 6.

Cổ phiếu tăng có thể là do các trader đang chờ đợi báo cáo thu nhập của các công ty, đồng thời cũng theo dõi sát sao những manh mối về việc cắt giảm lãi suất của Fed.

Lợi suất TPCP Mỹ tăng ở tất cả các kỳ hạn:

DXY vẫn dao động ở mức thấp, khoảng 104.900. GBPUSD tăng 0.16% lên 1.2831. EURUSD giảm 0.04% xuống 1.0834.

Vàng giảm 0.73% xuống 2,373 USD/ounce.

Dầu WTI giảm 0.77% xuống 82.81 USD/thùng.

Bitcoin dao động ở mức 56,000 USD.

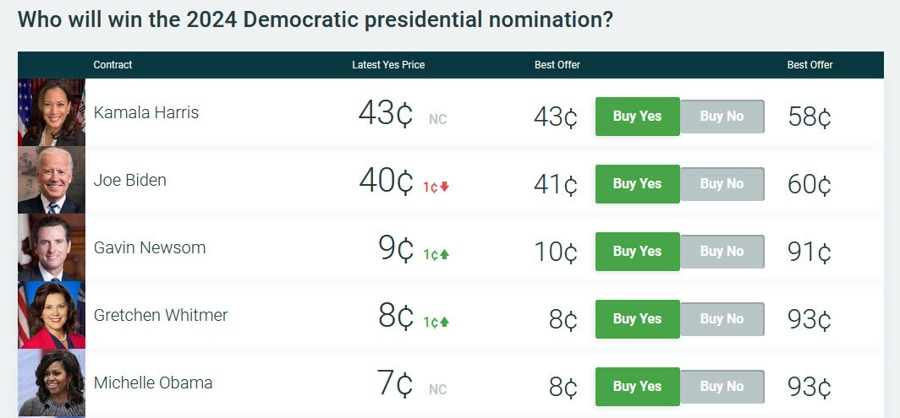

Biden đã phát biểu trong một cuộc phỏng vấn với MSNBC và nói rằng:

Dù tuần này rất quan trọng đối với chiến dịch tranh cử của Biden, nhưng quyết định tranh cử của ông có thể được xem là một sai lầm lớn. Ông ấy chắc chắn có vẻ quyết tâm và không ai có thể ngăn cản ông ấy.

Đối với thị trường, Bridgewater đã đưa ra bình luận về chiến thắng của Đảng Cộng hòa, đồng thời cho rằng điều này có thể gây lạm phát và gây tổn hại đến mục tiêu dài hạn.

Xu hướng việc làm tại Mỹ: 110.27, thấp hơn so với mức 111.44 trước đó

Đây là dữ liệu tổng hợp cấp thấp nhưng làm nổi bật xu hướng giảm.

Lợi suất TPCP Mỹ đang tăng:

Cuối cùng, người duy nhất có thể đẩy Biden ra ngoài vào thời điểm này là Biden. Gia đình ông dường như cũng cam kết chắc chắn sẽ giữ ông ở lại Nhà Trắng.

Đây là điều bình thường khi một người mới tiếp quản một vị trí, họ thường có xu hướng nói rằng tình hình hiện tại rất tồi tệ.

Tuy nhiên, GBPUSD đã tăng trong ngày thứ sáu liên tiếp.

Ngày hôm nay gần như không có thông tin kinh tế nào ảnh hưởng đến USD.

USD chịu một số áp lực, GBPUSD đang tăng mạnh nhất. Đây có thể là phản ứng chậm trễ đối với bảng lương phi nông nghiệp của cặp tỷ giá này.

GBPUSD hiện đang gần đạt mức cao nhất của tháng 6 và tháng 3.

Đối với nhiều người trong đảng Dân chủ, kỳ nghỉ ngày 4/7 sẽ là thời điểm thích hợp để Tổng thống Biden tuyên bố rằng ông không còn tìm cách tái đắc cử nữa. Tuy nhiên, ông đã tăng gấp đôi nỗ lực và tạm thời an toàn sau một cuộc phỏng vấn với ABC.

Tổng cộng có 5 đảng viên Dân chủ tại quốc hội hiện đang công khai kêu gọi Biden rút lui nhưng một số đảng viên khác đã họp vào Chủ Nhật và có khả năng sẽ có nhiều cuộc họp hơn nữa khi Quốc hội trở lại Washington vào tuần này.

Biden cũng đang tổ chức hội nghị thượng đỉnh NATO từ ngày 9 đến ngày 11/7, sự kiện này sẽ mang đến cho ông nhiều cơ hội để phát biểu trực tiếp. Tuy vậy, nếu Biden phạm phải bất kỳ sai lầm nào trong các buổi phát biểu trực tiếp, áp lực đối với ông sẽ tăng cao hơn.

Các cuộc thăm dò cũng đáng để theo dõi. Vị trí của ông đã ổn định trong một số cuộc thăm dò, điều này đang giúp ích cho mục tiêu của ông.

Tin tức chính:

Thị trường:

Tin tức chính ở châu Âu vào cuối tuần qua là kết quả bất ngờ trong cuộc bầu cử Pháp. Người dân Pháp đã bỏ phiếu chống lại một chính phủ cực hữu và điều đó đã khiến liên minh cánh tả, Mặt trận Bình dân Mới (NFP), vươn lên dẫn đầu. Nó dẫn đến tình hình mà không một đảng nào chiếm thế thượng phong và có khả năng xảy ra bế tắc chính trị cho đến khi mớ hỗn độn được giải quyết.

Đồng euro và chứng khoán Pháp không quá tích cực vào lúc phiên Châu Âu bắt đầu. Nhưng tất cả đã thay đổi khi các nhà giao dịch xua tan một số lo ngại về bế tắc chính trị ở nền kinh tế lớn thứ hai châu Âu. EUR/USD đã xóa bỏ phần lớn khoản lỗ trong phiên châu Á, tăng lên 1.0830 cho đến thời điểm hiện tại. Trong khi đó, chỉ số CAC 40 mặc dù giảm 0.5% đầu phiên nhưng hiện tăng 0.2%.

Bên cạnh đó, không có nhiều diễn biến nào khác khi đồng USD không quá biến động. USD/JPY đang nằm ngay dưới mức 161.00 trong ngày.

Các cặp tiền khác không tác động được gì nhiều khi các nhà giao dịch đã kỳ vọng hơn vào hai lần cắt giảm lãi suất của Fed trong năm nay sau dữ liệu NFP tuần trước.

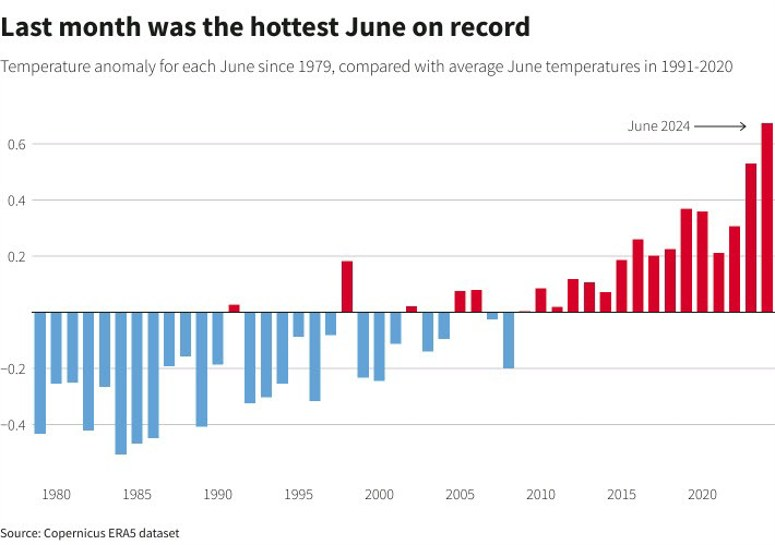

Theo Dịch vụ Biến đổi Khí hậu Copernicus (C3S) của EU, năm 2024 chắc chắn sẽ trở thành năm nóng nhất được ghi nhận khi biến đổi khí hậu tiếp tục khiến nhiệt độ trung bình lên mức cao kỷ lục trong năm nay. Họ ước tính có khoảng 95% khả năng năm nay sẽ phá vỡ kỷ lục được thiết lập vào năm 2023.

Nếu vậy, điều đó có nghĩa là nhiệt độ được ghi nhận trên toàn cầu trong năm nay sẽ là nóng nhất kể từ khi kỷ lục này xuất hiện vào giữa những năm 1800.

Sự nóng lên toàn cầu có thể không tác động trực tiếp đến thị trường nhưng khi xu hướng trên tiếp tục, điều đáng chú ý là những điều kiện thời tiết như vậy có tác động đến một số mặt hàng nhất định và về mặt nhân khẩu học, nó cũng tác động đến hành vi của người tiêu dùng ở một mức độ nhất định.

Nhận định của Jonathan Haskel, quan chức BoE:

Thật tốt khi những nhận xét của quan chức đang tập trung vào mục tiêu của BOE và không bị phân tâm bởi cuộc bầu cử. Và nó cũng cho thấy ông ấy thuộc về phe nào, vì quyết định tăng lãi suất vào tháng 6 được cho là "khá cân bằng" mặc dù tỷ lệ bỏ phiếu là 7-2.

Theo báo cáo của CoinShares, thị trường tài sản kỹ thuật số đã chứng kiến dòng tiền chảy vào trị giá vào đáng kể 441 triệu USD trong tuần qua. Dựa theo vị trí địa lý, Hoa Kỳ là nơi mua ròng nhiều nhất với 384 triệu USD, tiếp theo là Hồng Kông (32 triệu USD), Thụy Sĩ (24 triệu USD) và Canada (12 triệu USD), trong khi Đức chứng kiến đợt bán ròng trị giá 23 triệu USD.

Trong đó, lượng mua ròng của Bitcoin lên tới 398 triệu USD. Theo CoinShares, sự suy yếu của giá Bitcoin, cùng với hoạt động thanh toán từ Mt. Gox và áp lực bán ra từ chính phủ Đức, có thể là nguyên nhân khiến các nhà đầu tư đổ xô mua vào.

Tuần trước là một tuần quan trọng đối với sàn giao dịch Mt. Gox. Vào ngày 5 tháng 7, sàn giao dịch này đã chuyển hơn 47,000 BTC, trị giá khoảng 2.7 tỷ USD vào thời điểm đó, đến một địa chỉ ví không xác định khi bắt đầu hoàn trả tiền cho các chủ nợ. Cũng trong tuần trước, hoạt động thanh toán và bồi thương bằng Bitcoin và Bitcoin Cash đã bắt đầu thông qua các sàn giao dịch tiền điện tử được chỉ định.

Một số nhà phân tích đã suy đoán rằng phần lớn các chủ nợ cũ của Mt. Gox có thể bán Bitcoin của họ bởi giá trị của nó đã tăng hơn 8,500% kể từ khi sàn giao dịch này sụp đổ.

Báo cáo của CoinShares cũng nhấn mạnh dòng vốn chảy vào Bitcoin chiếm khoảng 90% tổng lượng mua ròng do các nhà đầu tư đang để mắt đến "một nhóm các altcoin".

Klaas Knot, quan chức ECB phát biểu:

Điều này không khác gì so với những gì thị trường đã biết. Ông Knot cũng bổ sung rằng ngày mà họ phải đạt được mục tiêu lạm phát không được vượt quá năm 2025.

Phân tích viên của Danske Bank cho hay:

Giá dầu WTI tiếp tục giảm trong phiên và hiện giao dịch quanh mức $82.2. Sự sụt giảm này được cho là do căng thẳng địa chính trị ở Trung Đông đang dịu bớt. Theo Reuters, các cuộc thảo luận về kế hoạch ngừng bắn của Hoa Kỳ nhằm chấm dứt cuộc xung đột kéo dài chín tháng ở Gaza đang được tiến hành, với sự hòa giải của Qatar và Ai Cập.

Tuy vậy, cơn bão nhiệt đới Beryl đang là yếu tố hỗ trợ cho giá dầu bởi nhiều khả năng sẽ làm gián đoạn nguồn cung năng lượng của Hoa Kỳ. Vào Chủ nhật, các cảng Corpus Christi, Houston, Galveston, Freeport và Texas City đã bị đóng cửa để chuẩn bị cho cơn bão Beryl.

Lịch trình kinh tế phiên Âu không có nhiều điều đáng chú ý. USD vẫn vững vàng so với các đồng tiền chính vào đầu tuần mới, sau khi giảm gần 1% và phá vỡ chuỗi 4 tuần tăng liên tiếp vào tuần trước. Chỉ số DXY hiện dao động trong phạm vi hẹp quanh mức 105.

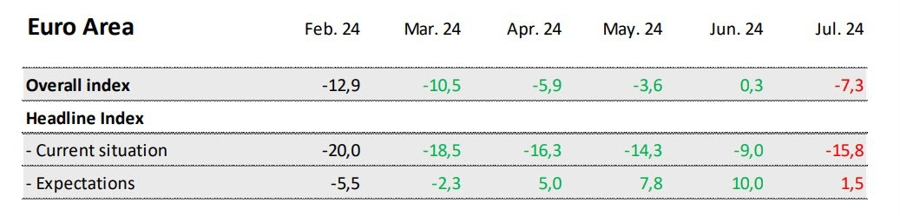

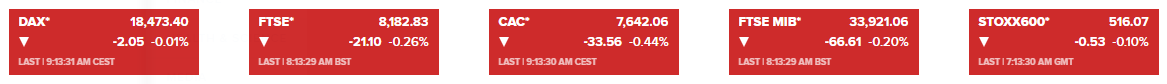

Về mặt dữ liệu, chỉ số Tâm lý các nhà đầu tư Sentix trong tháng 7 tại Eurozone giảm trở lại vùng tiêu cực sau 8 tháng liên tục ghi nhận sự cải thiện. Điều đáng buồn là tâm lý tích cực nhờ mùa giải Euro 2024 dường như không hỗ trợ được nhiều cho niềm tin trên toàn khu vực, với cả chỉ số điều kiện hiện tại và kỳ vọng tương lai đều sụt giảm. EUR/USD không có phản ứng đáng chú ý với dữ liệu này và hiện vẫn tăng nhẹ trong ngày.

Sắc xanh lan tỏa trên thị trường chứng khoán châu Âu sau khi các chỉ số mở cửa thấp hơn vào đầu tuần mới. CAC40 của Pháp xóa bỏ mức giảm 0.40% vào đầu phiên và hiện tăng 0.72%, khi các nahf dầu tư phản ứng với sự trỗi dậy của Liên minh cánh tả trong vòng bầu cử thứ 2 và nguy cơ không có đảng nào giành được đại đa số phiếu sau cuộc bầu cử sớm.

Trên thị trường hàng hóa, vàng chịu áp lực trong ngày sau thông tin Trung Quốc tiếp tục ngừng bổ sung dự trữ vàng trong tháng thứ 2 liên tiếp vào tháng 6 vừa qua. Kim loại quý này hiện giảm 0.80% trong ngày xuống gần $2370/oz. Dầu WTI giảm gần 1% xuống $82.30/thùng khi các nhà đầu tư gia tăng lo ngại về gián đoạn nguồn cung năng lượng, trong bối cảnh các cảng lớn nhất ở Texas đóng cửa trước khi Bão nhiệt đới Beryl có khả năng mạnh lên thành bão cấp 2 và đổ bộ vào đất liền.

BTC tăng hơn 3% lên 57,500 USD.

Tâm lý các nhà đầu tư tại Eurozone quay trở lại vùng tiêu cực sau 8 tháng liên tiếp ghi nhận sự cải thiện. Có sự sụt giảm trong cả chỉ số phản ánh tình hình hiện tại và kỳ vọng trong tương lai, đặc biệt là tâm lý kinh tế của Đức đang xói mòn.

Điều đáng lo ngại hơn là niềm tin từ mùa giải Euro sẽ thúc đẩy tâm lý các nhà đầu tư dường như không trở thành hiện thực, và Sentix lưu ý rằng sẽ cần nhiều nỗ lực hơn nữa để xây dựng niềm tin trong quá trình phục hồi kinh tế.

Các nhà phân tích của UOB Group đưa ra một số dự báo về diễn biến cặp tỷ giá EUR/USD trong phiên thứ Hai như sau:

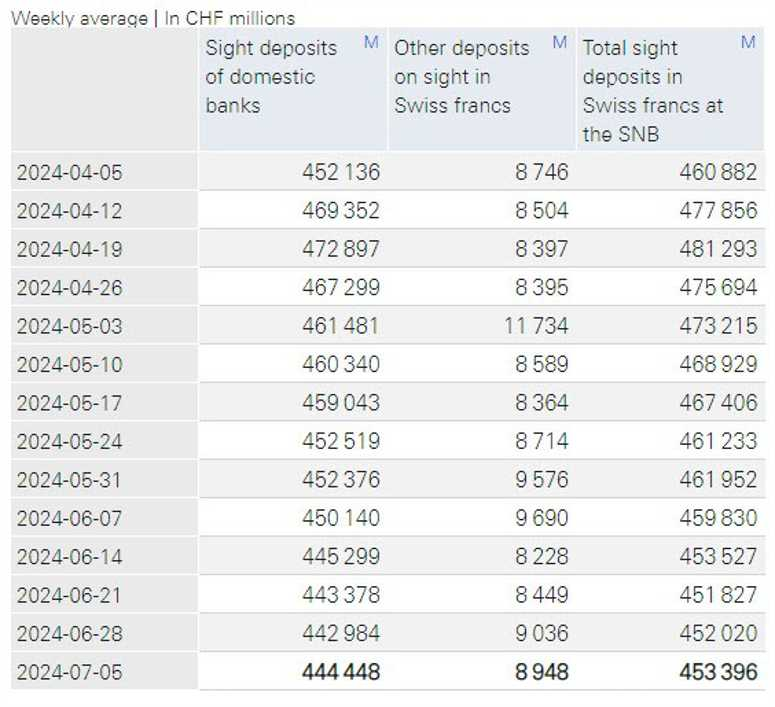

Tổng tiền gửi không kỳ hạn tại SNB trong tuần tính đến ngày 5/7:

Tổng tiền gửi không kỳ hạn trong nước vẫn ổn định trong thời gian qua và có xu hướng tăng cao hơn vào tuần trước, sau khi liên tục giảm nhẹ trong các tuần trước đó.

BoJ và RBA là hai ngân hàng trung ương lớn được kỳ vọng tiếp tục thắt chặt chính sách vào nửa cuối năm.

Triển vọng nới lỏng chính sách và tổng mức cắt giảm lãi suất vào cuối năm:

Triển vọng thắt chặt chính sách và tổng mức tăng lãi suất vào cuối năm:

Tâm lý thị trường có phần xấu đi vào đầu tuần mới, với chỉ số CAC40 của Pháp giảm 0.4% trước sự trỗi dậy của Liên minh cánh tả và nguy cơ không có đảng nào giành được đại đa số phiếu sau cuộc bầu cử sớm. Khẩu vị rủi ro nhìn chung cũng ảm đạm hơn, với HĐTL chỉ số S&P 500 giảm 0.1%.

Vàng chịu áp lực bán trong ngày sau thông tin PBOC tiếp tục ngừng mua vàng để dự trữ trong tháng thứ hai liên tiếp vào tháng 6/2024, theo dữ liệu chính thức từ Cục Quản lý Ngoại hối Trung Quốc cho biết ngày 7/7. Hiện kim loại quý này giao dịch ở mức 2377 USD/oz và giảm 0.60% trong ngày.

Trên khung D1, XAU/USD vẫn giữ được xu hướng tăng khi duy trì giá trên đường EMA 100 ngày quan trọng và phá qua biên trên của kênh giá giảm (hình hành từ ngày 10/5). Chỉ báo RSI tăng lên 57 hiện cũng củng cố cho động lực tăng của vàng.

Kháng cự trước mắt là mốc 2,400 USD, với mục tiêu tiếp theo của phe mua là đỉnh phiên 12/4 tại 2,432 USD. Phá qua kháng cự này, vàng có thể quay lại vùng đỉnh mọi thời đại là 2,450 USD.

Trái lại, phe bán có thể hướng tới đáy phiên 17/6 ở vùng 2,330/40 USD. Áp lực bán gia tăng hơn nữa có thể đẩy vàng giảm về khu vực đường EMA 100 ngày ở khoảng 2,273 USD.

Lịch kinh tế phiên Âu hôm nay không có sự kiện nào đáng chú ý. Thị trường sẽ tiếp tục giao dịch dựa trên dư âm từ báo cáo NFP Hoa Kỳ vào thứ Sáu tuần trước và có thể chuyển sang giai đoạn tích lũy cho đến ngày công bố báo cáo CPI Mỹ vào thứ Năm.

Nhìn chung, các nhà đầu tư sẽ trải qua một tuần giao dịch khá ảm đạm, với chỉ một vài sự kiện quan trọng như Phiên điều trần của Chủ tịch Fed Powell, báo cáo CPI và Số đơn xin trợ cấp thất nghiệp hàng tuần của Hoa Kỳ.

Happy Trading!

USD/CHF lao dốc phiên thứ tư liên tiếp vào thứ Hai, hiện giao dịch dưới mốc tâm lý 0.9000 do triển vọng của đồng USD có vẻ bị ảnh hưởng bởi kỳ vọng ngày càng tăng rằng Cục Dự trữ Liên bang (Fed) sẽ bắt đầu nới lỏng chính sách vào cuộc họp tháng 9.

Chỉ số DXY ghi nhận ngưỡng hỗ trợ tạm thời gần mức đáy trong ba tuần tại 104.85. Lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm tăng nhẹ lên 4.3% nhưng giao dịch tiệm cận mức thấp nhất trong tuần.

Mặt khác, áp lực lạm phát hạ nhiệt có thể buộc Ngân hàng Quốc gia Thụy Sĩ (SNB) tiếp tục giảm lãi suất sâu hơn nữa. Chỉ số giá tiêu dùng (CPI) của Thụy Sĩ đã giảm tốc xuống còn 1.3% vào tháng 6, trong khi các chuyên gia kinh tế dự đoán áp lực giá sẽ tăng đều đặn 1.4%.

Hợp đồng tương lai S&P 500 giảm 0.2% trong phiên.

Dữ liệu mới nhất được công bố bởi Destatis ngày 8 tháng 7 năm 2024:

Thặng dư thương mại tăng nhưng theo hướng tiêu cực, với xuất khẩu giảm 3.6% trong tháng trong khi nhập khẩu cũng giảm 6.6% trong tháng. Cụ thể, xuất khẩu sang Trung Quốc giảm 10.2% trong khi nhập khẩu từ Anh giảm 9.3% trong tháng. Ngoại thương với các nước EU cũng tương đối kém với xuất khẩu giảm 2.5% và nhập khẩu giảm 8.9%.

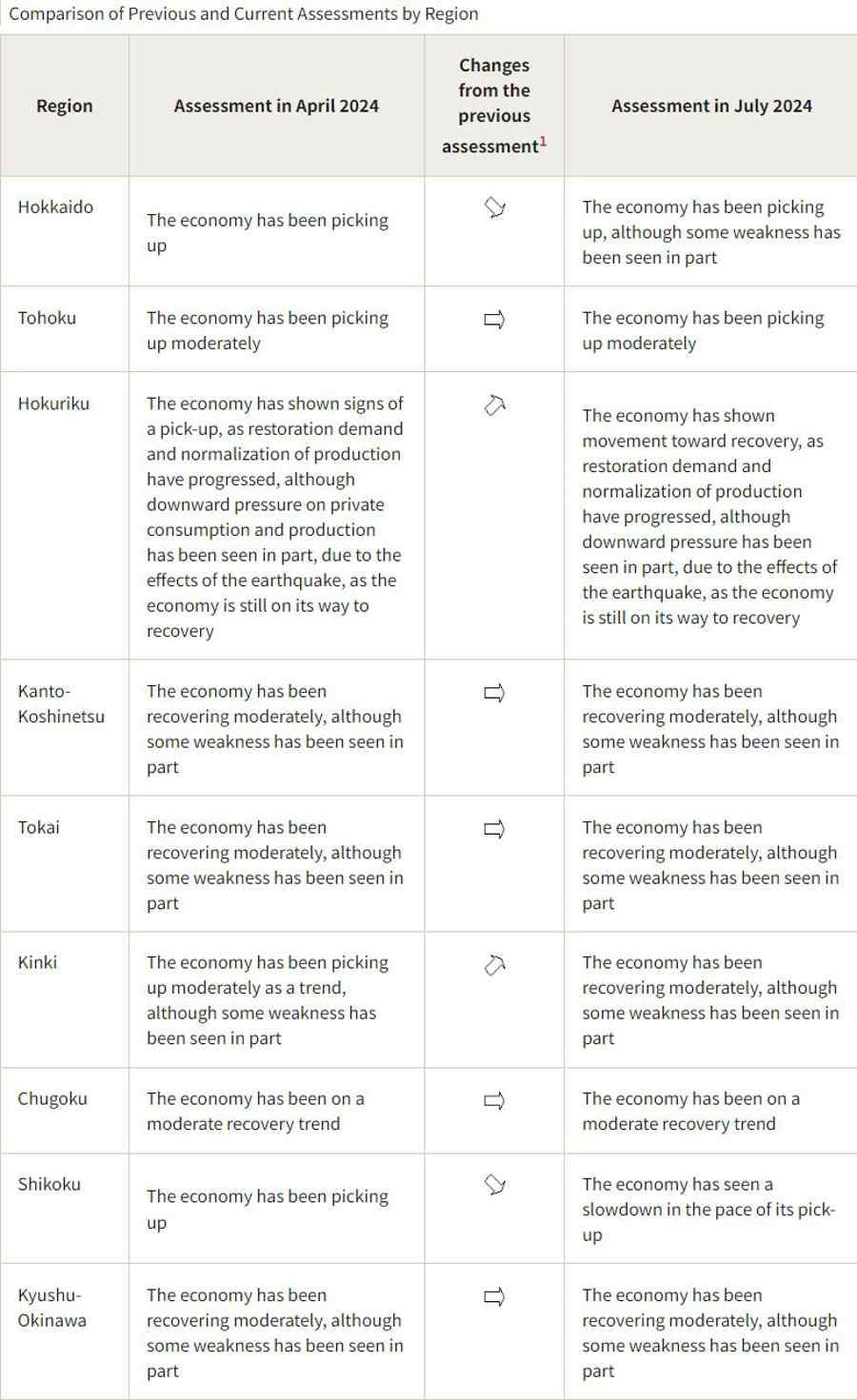

Đánh giá về kinh tế cho 2 khu vực đã được nâng lên trong khi 2 khu vực khác bị giảm xuống trong báo cáo được công bố ngày hôm nay.

BoJ lưu ý rằng nhiều khu vực cho biết việc tăng lương đang được áp dụng rộng rãi trong các công ty nhỏ hơn. Vì vậy, đây là một điểm tích cực mà ngân hàng trung ương có thể xem xét trước lộ trình tăng lãi suất trong tương lai.

Dưới đây là bảng phân tích chi tiết:

Trong phiên Âu hôm nay, dữ liệu sẽ không tác động quá mạnh đến biến động thị trường. Các nhà giao dịch sẽ xem xét và đánh giá kết quả bầu cử của Pháp. Mặt khác, báo cáo CPI của Hoa Kỳ sẽ được công bố vào thứ năm. Đó sẽ là một báo cáo lớn cần theo dõi đối với thị trường.