Chỉ số PMI sản xuất S&P Global trong tháng 9 của Hoa Kỳ tăng mạnh hơn dữ liệu sơ bộ

- Chỉ số PMI sản xuất S&P Global trong tháng 9 của Hoa Kỳ: 47.3

- Dữ liệu sơ bộ: 47.0

- Tháng trước: 47.9

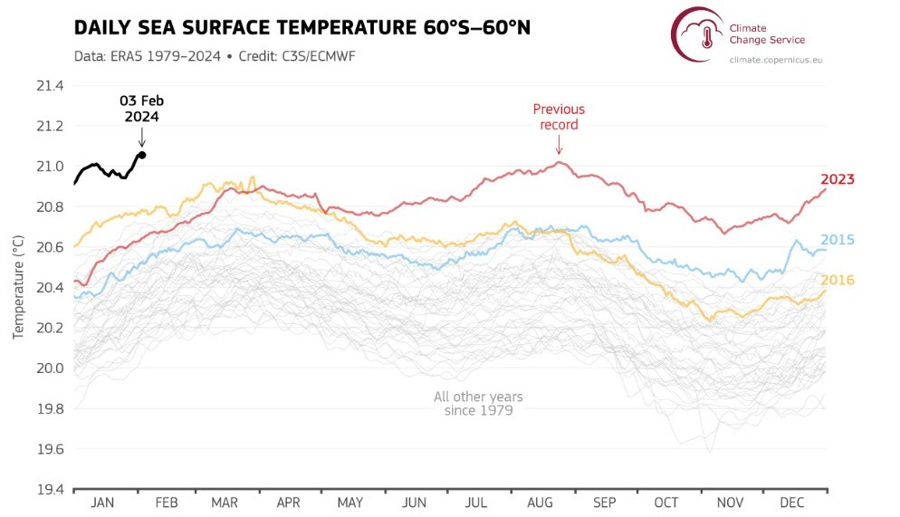

Theo Cơ quan Dịch vụ Biến đổi Khí hậu Copernicus (C3S), tháng Giêng năm 2024 đã trở thành tháng nóng nhất được ghi nhận trên toàn cầu. Đây cũng là tháng thứ tám liên tiếp giữ kỷ lục nóng nhất với mức hiệt độ không khí trung bình quanh bề mặt Trái Đất là 13.14°C, cao hơn 0.70°C so với mức trung bình trong giai đoạn 1991-2020.

Nhìn chung, nhiệt độ trung bình toàn cầu trong 12 tháng qua (tháng 2/2023 - tháng 1/2024) là cao nhất từ trước đến nay. Dữ liệu cho thấy nhiệt độ cao hơn 0.64°C so với mức trung bình 1991-2020 và cao hơn 1.52°C so với mức trung bình giai đoạn 1850-1900:

Không chỉ nhiệt độ không khí bề mặt Trái Đất tăng lên, mà nhiệt độ bề mặt trung bình của nước biển toàn cầu cũng đạt mức kỷ lục 20.97°C, cao hơn 0.26°C so với thời điểm nóng nhất được ghi nhận trước đó vào năm 2016.

Biến đổi khí hậu nói chung đã có tác động đến thị trường nhiều hơn trong những năm qua. Đây là một biểu đồ của IMF nhằm giải thích mối tương quan giữa chúng:

Theo Phó Thống đốc BOJ Uchida:

Một lần nữa, trọng tâm lại là về tiền lương và mọi thứ sẽ xoay quanh cuộc đàm phán tiền lương mùa xuân vào tháng 3/ tháng 4.

Theo Phó Thống đốc BoJ Shinichi Uchida:

Nhìn chung vẫn chưa có nhiều niềm tin khi các thị trường dường như đang chờ đợi dữ liệu lớn vào tuần tới trước khi đưa ra động thái. Cho đến nay, các đồng tiền chính ít biến động khi đồng đô la ổn định hơn.

Đây là một tuần không có nhiều định hướng chắc chắn vì các traders thiếu động lực thực sự. Đồng Yên giảm nhẹ trong ngày sau một số bình luận ôn hòa của BOJ. Tuy nhiên, mức đỉnh tháng 1 của USD/JPY là 148.80 vẫn được giữ vững cho đến nay giúp hạn chế bất kỳ động lực tăng giá lớn nào đối với cặp tiền này.

Ngoài ra, GBP/USD đã chính thức quay trở lại phạm vi 1.2600 đến 1.2800. Phe bán phải cố gắng lấy lại động lực để thúc đẩy động thái giảm giá một lần nữa.

Tỷ giá EUR/USD đã dần dần rời khỏi mức đáy tháng 12 tại 1.0723 đến 1.0780. Đáng chú ý, cặp tiền này đang tiến tới mức kiểm tra mức trung bình động 100 ngày tại 1.0786.

AUD/USD cũng đang tăng so với mức trung bình động 100 ngày ở 0.6533 kể từ hôm qua. Hiện tại, phe bán vẫn đang bảo vệ điều đó và duy trì xu hướng ôn hòa hơn cho cặp tiền này - ít nhất là vào thời điểm hiện tại.

USD/JPY đã tăng vọt hôm nay sau bài phát biểu của Phó Thống đốc Ngân hàng Nhật Bản Shinichi Uchida. Ông một lần nữa nhắc lại tầm quan trọng của việc duy trì chính sách tiền tệ nới lỏng và BOJ khó có thể tăng lãi suất mạnh mẽ, ngay cả sau khi chấm dứt chính sách lãi suất âm.

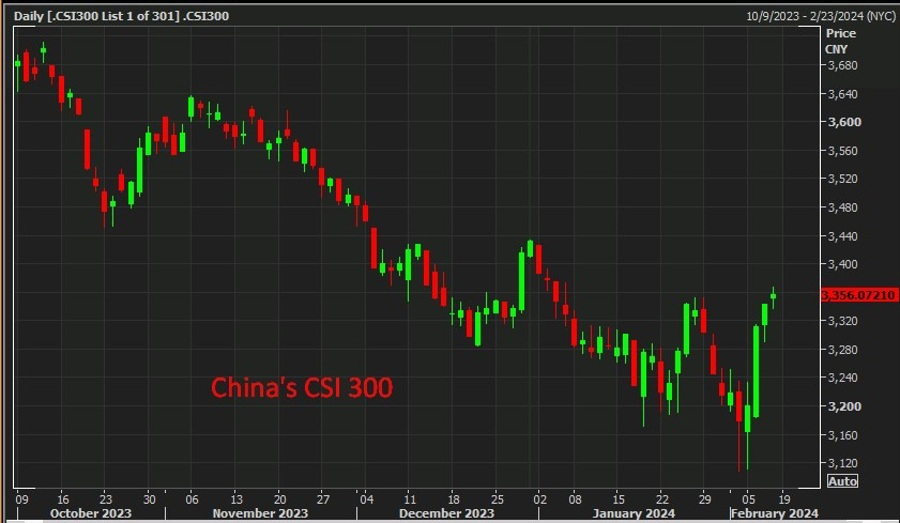

Trong lịch kinh tế hôm nay, trọng tâm là dữ liệu lạm phát (giảm phát) của Trung Quốc trong tháng 1. CPI giảm so với cùng kỳ (ở mức -0.8% do lại có kết quả giảm phát) với tốc độ nhanh nhất kể từ cuộc khủng hoảng tài chính toàn cầu. Không phải tất cả dữ liệu đều cho thấy giảm phát, khó khăn. Lạm phát cơ bản (CPI không bao gồm giá thực phẩm và năng lượng) +0.4% m/m so với +0.6% trong tháng 12.

Trong cả năm 2023, CPI đã tăng 0.2% so với cùng kỳ, thấp hơn nhiều so với mục tiêu 3% của PBoC. Tuy nhiên, điều này không quá bất thường vì nó đã không đạt được mục tiêu trong 12 năm liên tiếp. Lãi suất cho vay cơ bản (LPR) duy trì ở mức 3.45% trong một năm và 4.20% trong 5 năm, tình trạng giảm phát vẫn kéo dài trong hôm nay trên thực tế đã làm tăng lãi suất thực ở Trung Quốc một lần nữa.

Chứng khoán Trung Quốc tiếp tục tăng điểm trước kỳ nghỉ Tết Nguyên đán dài ngày. Thị trường Trung Quốc đóng cửa vào thứ Sáu ngày 9 tháng 2, và sẽ mở cửa trở lại vào thứ Hai ngày 19 tháng 2.

Thị trường Hồng Kông và Singapore sẽ đóng cửa trong thời gian ngắn.

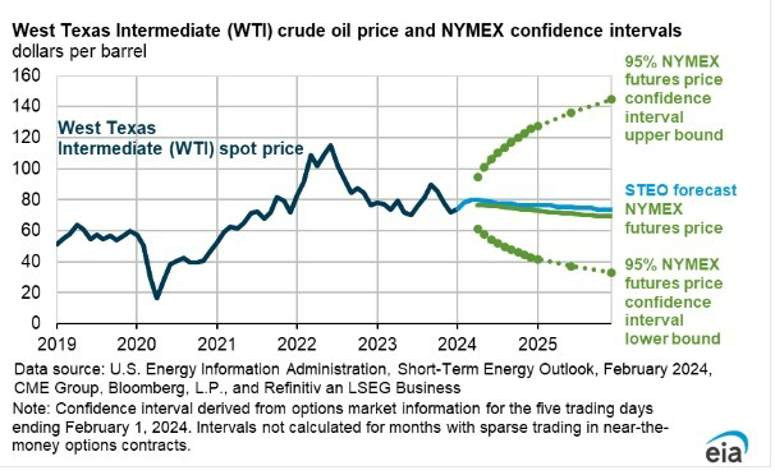

EIA dự báo sản lượng dầu của Hoa Kỳ sẽ giảm trong năm tới:

EIA dự báo giá dầu ở mức trung bình 80 USD/thùng:

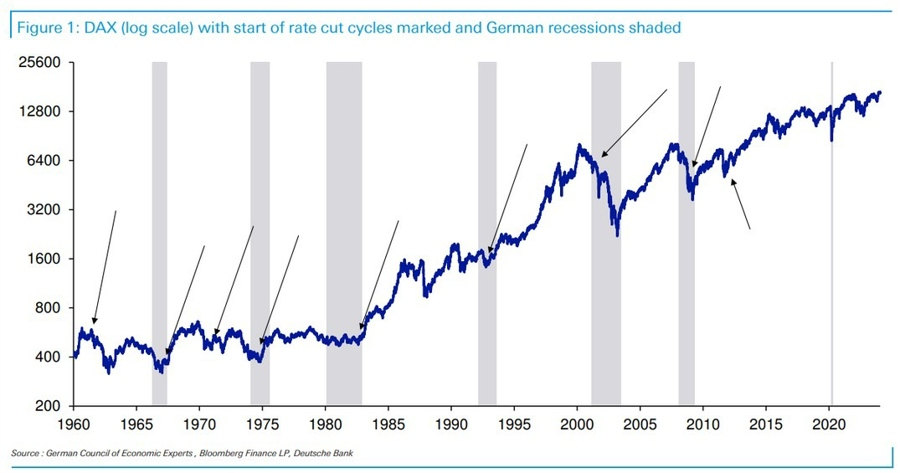

Theo Deutsche Bank, Ngân hàng Trung ương Châu Âu sẽ không cắt giảm lãi suất bởi:

Hơn một nửa thời kỳ ở châu Âu, Bundesbank là ngân hàng có quan điểm diều hâu hơn về mặt thể chế so với ECB. Nhưng trong 25 năm kể từ khi ECB được thành lập, mô hình của Bundesbank chỉ nhỏ hơn chứ không khác nhiều so với ECB.

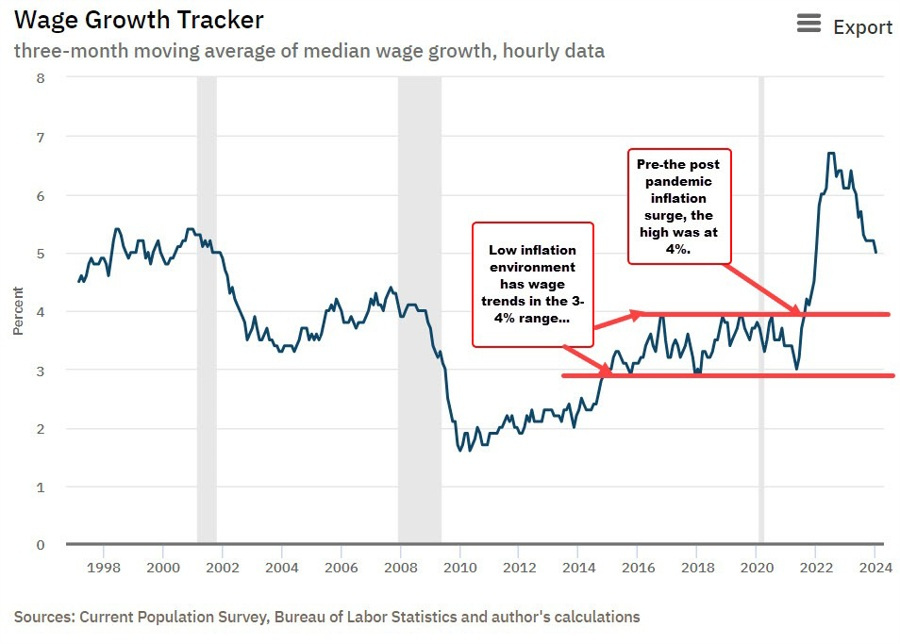

Dữ liệu theo dõi tăng trưởng tiền lương của Fed Atlanta đã giảm xuống 5% từ mức 5.2% vào tháng trước. Tốc độ tăng trưởng đang ở mức thấp nhất kể từ tháng 12 năm 2021 khi đạt 4.5%.

Mức lạm phát tăng cao trước đại dịch là gần 4% với phạm vi lạm phát trong khoảng 3% đến 4%. Mức 5% vẫn còn cách đỉnh của phạm vi đó 100 điểm cơ bản.

Một số quan chức Fed gần đây cho rằng tiền lương vẫn ở mức quá cao để lạm phát có thể giảm xuống 2%. Dữ liệu theo dõi tăng trưởng tiền lương này là bằng chứng tích cực cho quan điểm đó.

Tín dụng tiêu dùng tháng 12 của Mỹ tăng 1.56 tỷ USD, thấp hơn nhiều so với ước tính 16 tỷ USD.

Tháng trước: 23.48 tỷ USD

Giá hàng hóa đã giảm tháng thứ 16.

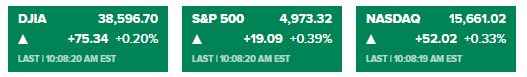

Các chỉ số chứng khoán chính của Mỹ tăng đầu phiên Mỹ. Thị trường hiện tại đang cho thấy:

Axios:

Thủ tướng Netanyahu của Israel sẽ tổ chức một cuộc họp báo lúc 00:30

Neel Kashkari không có quyền biểu quyết trong Ủy ban Thị trường Mở Liên bang (FOMC) năm 2024. Gần đây, ông có xu hướng ủng hộ quan điểm "hawkish" hơn về chính sách tiền tệ.

Các tin chính:

Thị trường:

Một phiên giao dịch trầm lắng khác khi thị trường tiếp tục thận trọng và thiếu định hướng.

Sau đà giảm vào hôm qua, hôm nay, lợi suất trái phiếu Mỹ đang phục hồi nhẹ, phản ánh sự giằng co trên thị trường trong tuần này. Cổ phiếu châu Âu nhìn chung không có nhiều biến động, trong khi hợp đồng tương lai chỉ số chứng khoán Mỹ đang tăng nhẹ trong nửa giờ qua.

Đồng đô la Mỹ gần như đi ngang. GBP/USD tăng 0.2% lên 1.2625 và có vẻ như đang quay trở lại phạm vi 1.2600 - 1.2800. USD/JPY cũng tăng 0.2% lên 148.23 do lợi suất trái phiếu Mỹ tăng nhẹ.

Trong khi đó, USD/CAD giảm 0.2% xuống 1.3470 và USD/CHF tăng 0.3% lên 0.8723, cho thấy tâm lý trái chiều hiện tại đối với đồng đô la Mỹ.

Bây giờ thị trường Mỹ đã bắt đầu giao dịch. Một điều đáng lưu ý là phiên đấu trái phiếu kho bạc Mỹ kỳ hạn 10 năm sẽ diễn ra trong thời gian tới.

EUR/USD duy trì mức tăng nhẹ trên 1.0750 trong phiên giao dịch chiều thứ Tư. Đồng đô la Mỹ gặp khó khăn trong việc tìm kiếm nhu cầu sau đà giảm vào thứ Ba, giúp cặp tiền này giữ vững đà tăng trước dữ liệu kinh tế Mỹ tầm trung và phát biểu của quan chức Fed.

Sự phục hồi trong tuần qua phần lớn nhờ vào sự gia tăng mạnh mẽ của hoạt động tái cấp vốn. Điều này giúp bù đắp cho sự sụt giảm hoạt động mua nhà, khi lãi suất trung bình của các khoản vay nhà tăng nhẹ.

Những rủi ro địa chính trị đang gia tăng rõ rệt. Liệu các sự kiện địa chính trị có làm chệch hướng sự phục hồi kinh tế trong năm 2024 và 2025?

Các nhà kinh tế học tại Citigroup đã phân tích những căng thẳng địa chính trị trong thời gian gần đây:

Một quan chức Israel nói rằng một số yêu cầu của Hamas trong bản đề xuất mới là hoàn toàn không thể chấp nhận được.

Theo ước tính từ Phòng Thương mại và Công nghiệp Đức (DIHK):

Năm 2023, tổng giá trị xuất nhập khẩu giữa Đức và Trung Quốc dự kiến đạt khoảng 253 tỷ euro, mặc dù điều này giúp Trung Quốc tiếp tục giữ vị trí đối tác thương mại hàng đầu của Đức, trong khi thương mại Đức với Mỹ dự kiến đạt tổng giá trị khoảng 252.3 tỷ euro trong năm 2023.

Những thông tin này cho thấy xu hướng chuyển dịch trong quan hệ thương mại của Đức trong bối cảnh căng thẳng thương mại Mỹ-Trung leo thang và xung đột Nga-Ukraine diễn ra. DIHK cũng nhấn mạnh tầm quan trọng của việc đa dạng hóa các đối tác thương mại để giảm thiểu rủi ro.

Các nhà kinh tế tại ING phân tích triển vọng của đồng USD:

Vàng hiện trong tình thế tiến thoãi lưỡng nan khi Fed sẵn sàng cắt giảm lãi suất nhưng vẫn chưa chắc chắn về thời điểm bắt đầu.

Chỉ số DXY và lợi suất Trái phiếu Kho bạc Mỹ đã giảm nhẹ mặc mặc dù Fed khó có thể cắt giảm lãi suất vào tháng 3. Ngay cả kỳ vọng về việc cắt giảm lãi suất vào tháng 5 cũng giảm đáng kể vì Fed thiếu bằng chứng để chứng minh lạm phát sẽ giảm bền vững xuống mức mục tiêu 2%. Các nhà hoạch định chính sách của Fed lo ngại việc cắt giảm quá sớm có thể làm bùng phát áp lực giá cả một lần nữa trong khi cảnh báo thị trường rằng việc kiềm chế lạm phát trong giai đoạn cuối luôn khó khăn.

Trong thời gian tới, các bài phát biểu của Thomas Barkin, Chủ tịch Fed Richmond và Thống đốc Michelle Bowman sẽ là những nội dung quan trọng nhất.

Dầu WTI dao động quanh mức $74 sau khi tăng gần 1.6% trong hai phiên trước đó. Phiến quân Houthi tuyên bố đã tấn công hai tàu ở phía nam Biển Đỏ, hành động mới nhất trong chuỗi các cuộc tấn công đã định hướng lại con đường thương mại toàn cầu. Mỹ đã tuyên bố thực hiện thêm các cuộc tấn công nhằm vào lực lượng của Iran và đồng minh trong khu vực.

Trong phi đó, theo API, dự trữ dầu thô toàn quốc của Mỹ tăng 674,000 thùng trong tuần trước. Số liệu chính thức sẽ được công bố vào 22h30 đêm nay.

Giá dầu chỉ cao hơn một chút so với đầu năm dù cho căng thẳng địa chính trị cùng chi phí vận chuyển tăng cao. Mặc dù vậy, thị trường phái sinh của mặt hàng này đang chứng kiến sự bùng nổ với tổng giá trí của các hợp đồng tương lai dầu mỏ đạt đỉnh cũ của tháng 3/2022.

Cặp EUR/USD tiếp tục đà tăng nhẹ từ vùng 1.0720 của ngày hôm trước và hồi phục trong ngày thứ hai liên tiếp. Đồng tiền chung châu Âu được củng cố sau phát biểu của quan chức ECB Isabel Schnabel, giúp cho bức tranh kinh tế vĩ mô đáng thất vọng của Đức không ảnh hưởng tiêu cực đến đồng tiền này.

Cùng với đó, hy vọng về tình hình căng thẳng ở Trung Đông giảm dần khiến đồng USD thoái lui khỏi mức đỉnh 104.6, một yếu tố khác thúc đẩy cặp tiền này. Tuy nhiên, đà mất giá nào của đồng USD vẫn khó xác định khi nhà đầu tư tiếp tục cho rằng khả năng Fed cắt giảm lãi suất sớm khá thấp do nền kinh tế Mỹ vẫn kiên cường. Ngoài ra, kỳ vọng rằng ECB có thể bắt đầu cắt giảm lãi suất vào tháng 4 do lạm phát giảm ở Eurozone cũng hạn chế đà tăng của cặp EUR/USD.

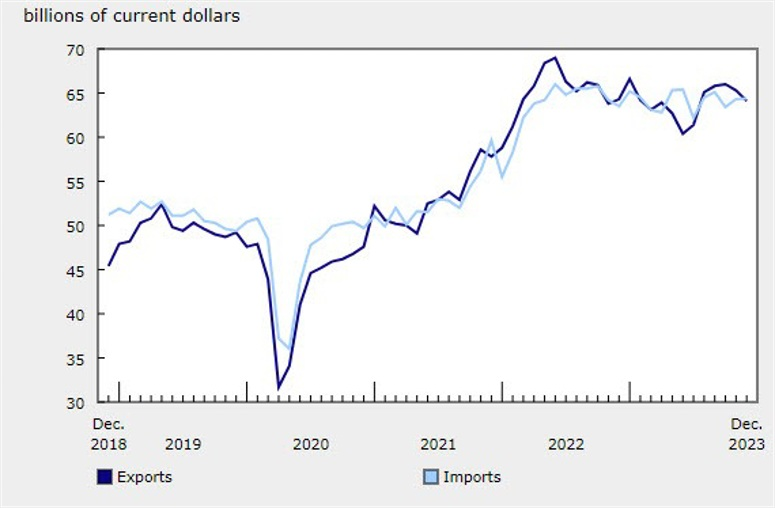

Các nhà giao dịch hiện đang chờ đợi dữ liệu Cán cân Thương mại Mỹ được công bố trước bài phát biểu của các thành viên FOMC trong phiên Mỹ để có thêm động lực trong ngắn hạn.

Trong tháng 1, tỷ lệ thất nghiệp tại Thụy Sĩ ổn định ở mức 2.2% và dự trữ ngoại tệ tăng lên 662 tỷ do với mức 654 tỷ trước đó. Các dự báo cho năm 2024 phản ánh kỳ vọng lạm phát trung bình dưới 2%. Bởi vậy, các nhà đầu tư đang kỳ vọng rằng SNB có thể bắt đầu cắt giảm lãi suất vào tháng 9 năm nay.

Các bình luận của bà Breeden khá phù hợp với lập trường chính sách tổng thể hiện tại và điều này tiếp tục phản ánh sự trái chiều trong quan điểm chính sách của các nhà hoạch định BoE.

Các đồng tiền chính giao dịch trong biên độ hẹp, với GBP dẫn đầu đà tăng trong ngày (+0.2% lên 1.2623). Tuy nhiên có vẻ như cặp GBP/USD sẽ sớm quay trở lại trạng thái tích lũy trước đó khi USD phục hồi.

Tâm lý các nhà đầu tư có phần ảm đạm trên cả thị trường chứng khoán và trái phiếu. Lợi suất TPCP 10 năm tăng trở lại lên 4.102% sau khi giảm xuống 4.091% trong phiên thứ Ba. Biến động thị trường vẫn còn nhiều điều đáng mong đợi khi các trader hướng tới loạt dữ liệu kinh tế còn lại trong ngày.

Trên thị trường chứng khoán, khẩu vị rủi ro có vẻ xấu đi. Các chỉ số châu Âu mở cửa trái chiều, với HĐTL Mỹ hiện đang đi ngang trong ngày. Không có dữ liệu kinh tế quan trọng nào tại Hoa Kỳ được công bố tối nay.

Dữ liệu từ SECO cho biết:

Thâm hụt thương mại của Pháp tăng vào cuối năm ngoái khi lượng nhập khẩu (+2.6%) tăng vượt xuất khẩu (+1.1%) trong tháng 12.

Hôm qua, chỉ số DAX đã đóng cửa ở mức cao kỷ lục. Tuy nhiên, khẩu vị rủi ro có phần ảm đạm trước giờ mở cửa phiên Âu trong bối cảnh HĐTL Mỹ cũng giảm, với S&P 500 không đổi khi các nhà đầu tư đánh giá lại các dữ liệu trong tuần.