Chỉ số PMI sản xuất S&P Global trong tháng 9 của Hoa Kỳ tăng mạnh hơn dữ liệu sơ bộ

- Chỉ số PMI sản xuất S&P Global trong tháng 9 của Hoa Kỳ: 47.3

- Dữ liệu sơ bộ: 47.0

- Tháng trước: 47.9

Chỉ số PMI sản xuất của Tây Ban Nha cho tháng 9 vượt xa kỳ vọng (53.0 so với dự kiến 50.2). PMI trên 50 cho thấy sự mở rộng trong lĩnh vực sản xuất, điều này ám chỉ sự cải thiện đáng kể so với các tháng trước. Báo cáo cũng chỉ ra rằng sản lượng và đơn đặt hàng mới đều tăng mạnh, cùng với sự tăng trưởng trở lại trong việc làm. Đáng chú ý, chi phí đầu ra đã được giảm lần đầu tiên kể từ tháng 4, điều này có thể giúp ổn định giá cả trên thị trường.

Cập nhật FX: EUR/USD hồi nhẹ sau công bố dữ liệu.

Deutsche là ngân hàng mới nhất điều chỉnh dự báo về triển vọng nới lỏng chính sách của ECB vào tháng 10. Tuy nhiên, họ đang đặt nhiều kỳ vọng hơn vào việc Ngân hàng có thể hạ lãi suất 50bps vào tháng 12, nếu đặt trong bối cảnh xu hướng tăng trưởng và lạm phát yếu hơn được ghi nhận gần đây tiếp tục được duy trì.

Nhìn vào bức tranh toàn cảnh, Deutsche nhận thấy lãi suất ECB sẽ giảm xuống còn 2-2.5% vào giữa năm 2025.

Điểm nhấn trong phiên Âu là báo cáo CPI sơ bộ của khu vực đồng Euro. Tuy nhiên, thị trường đã dự báo trước về việc cắt giảm lãi suất trong tháng 10, nên trừ khi dữ liệu khác biệt nhiều so với dự kiến, nhiều khả năng các sự kiện này sẽ không tác động đáng kể đến kỳ vọng của thị trường. Ngoài ra, loạt báo cáo PMI từ các nước châu Âu dự kiến được công bố vào đầu ngày, nhưng cũng không được dự báo sẽ chi phối mạnh biến động thị trường.

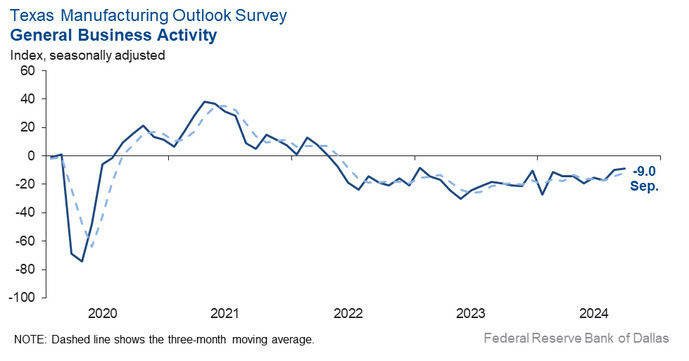

Bước vào phiên Mỹ, trọng tâm sẽ là báo cáo PMI sản xuất ISM của Mỹ, một chỉ số quan trọng đánh giá sức mạnh của ngành sản xuất Mỹ. Bên cạnh đó, thị trường cũng chú ý đến dữ liệu PMI của Canada và thông tin về cơ hội việc làm JOLTS của Mỹ.

Mặc dù kết thúc tháng 9 không thuận lợi, trong ngày hôm nay, cổ phiếu châu Âu có sự hồi phục nhẹ, khẩu vị rủi ro cũng được cải thiện. Tuy nhiên các HĐTL chứng khoán Mỹ hôm nay giảm 0.1%, cho thấy tâm lý trái chiều giữa 2 khu vực.

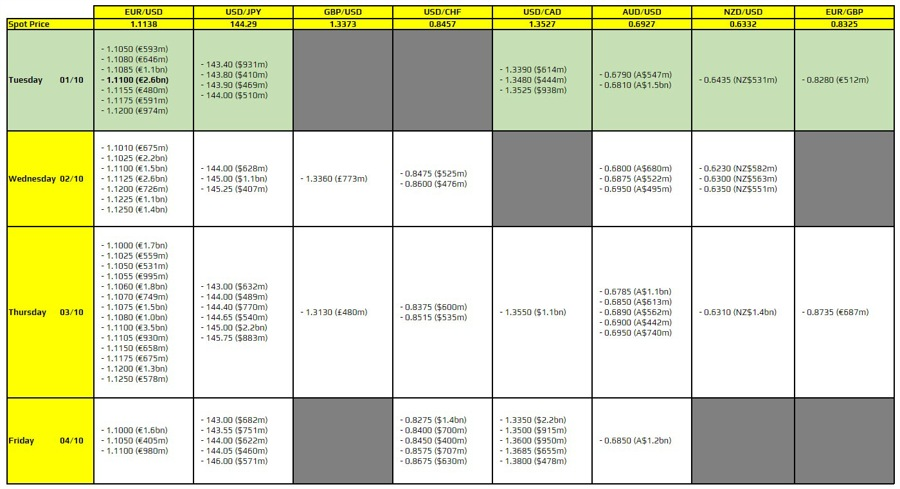

Chỉ có một hợp đồng cần lưu ý trong ngày hôm nay. Đó là hợp đồng quyền chọn EUR/USD ở mức 1.1100. Diễn biến giá kể từ tuần trước cho thấy mặc dù việc đạt đến mức 1.1100 có thể mất thời gian, nhưng nếu điều đó xảy ra, sẽ có nhiều yếu tố giúp ổn định tỷ giá ở mức này. Nếu USD không biến động nhiều, thì các hợp đồng đáo hạn sẽ không có ảnh hưởng đáng kể đến diễn biến thị trường trong phiên giao dịch tiếp theo.

Những nhận xét này khá tương đồng với những gì Thống đốc Ueda đã đề cập vào tuần trước, cho thấy có thể có một chiến lược chung của chính phủ và BoJ.

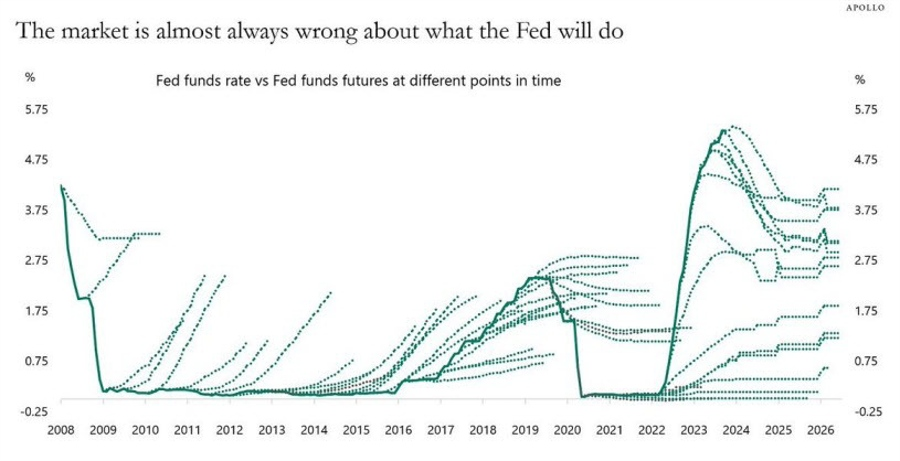

Mọi người đang chú ý vào việc Fed cắt giảm lãi suất, nhưng USD sẽ như thế nào khi chu kỳ này kết thúc? Hiện tại, thị trường đang định giá Fed sẽ cắt giảm khoảng 163 bps lãi suất cho đến tháng 6 năm sau. Tuy nhiên, nếu Fed chỉ cắt giảm 25 bps trong mỗi cuộc họp, điều này có thể không đủ. Những phát biểu gần đây của chủ tịch Fed Powell đã làm giảm bớt những kỳ vọng về việc Fed sẽ hạ lãi suất 50 bps vào tháng 11.

Lịch sử cho thấy thị trường thường hiểu sai về kỳ vọng của Fed, đặc biệt trong các giai đoạn đầu và cuối của chu kỳ. Ví dụ, thị trường đã dự đoán Fed sẽ cắt giảm lãi suất sớm trong năm 2024, nhưng thực tế thì lần cắt giảm lãi suất đầu tiên của họ chỉ mới diễn ra gần đây. Ngược lại, Fed có thể bị ảnh hưởng bởi dữ liệu kinh tế, dẫn đến những quyết định mạnh mẽ hơn. Điều này đã khiến thị trường kỳ vọng vào việc Fed sẽ mạnh tay hơn, mặc dù nền kinh tế Mỹ vẫn hướng tới hạ cánh mềm.

Trong bối cảnh này, USD có thể không gặp nhiều khó khăn như dự kiến. Nếu nền kinh tế Mỹ duy trì ổn định, lãi suất có thể giữ ở mức khoảng 3% hoặc cao hơn. So với các nền kinh tế lớn khác, Mỹ sẽ ở vị trí tương đối tốt, đặc biệt là khi các ngân hàng trung ương khác vẫn cần điều chỉnh. Mặc dù USD đang gặp khó khăn trong ngắn hạn, nhưng đồng tiền này vẫn có thể tiếp tục ổn định trở lại khi những kỳ vọng cắt giảm lãi suất lắng xuống.

Cặp tiền này đã cố gắng đột phá vượt lên trên mức 1.1200 ba lần vào tháng 9 nhưng không thành công. Mức là này một rào cản mà người mua EUR/USD khó vượt qua và tâm trạng thị trường đang bị ảnh hưởng bởi sự phục hồi của USD và những phát biểu từ Chủ tịch Fed.

Thị trường đang định giá có khoảng 62% khả năng Fed sẽ cắt giảm lãi suất 25 bps vào tháng 11. Và khả năng Fed cắt giảm lãi suất 50 bps đã giảm xuống còn khoảng 38% ở thời điểm hiện tại. Sự kiện quan trọng tiếp theo sẽ là dữ liệu báo cáo việc làm của Mỹ vào cuối tuần này.

Về phía EUR, thị trường đã định giá có 100% khả năng ECB sẽ cắt giảm lãi suất 25 bps vào cuối tháng này.

Vì vậy, cần có những dữ liệu thật sự bất ngờ để EUR/USD có thể vượt qua mức 1.1200.

Hiện tại, mức hỗ trợ 1.1121-25 có khả năng thu hút người mua. Tuy nhiên, nếu EUR/USD giảm xuống dưới đường MA 4 giờ (1.1102-13), cặp tiền này có thể giảm mạnh hơn nữa.

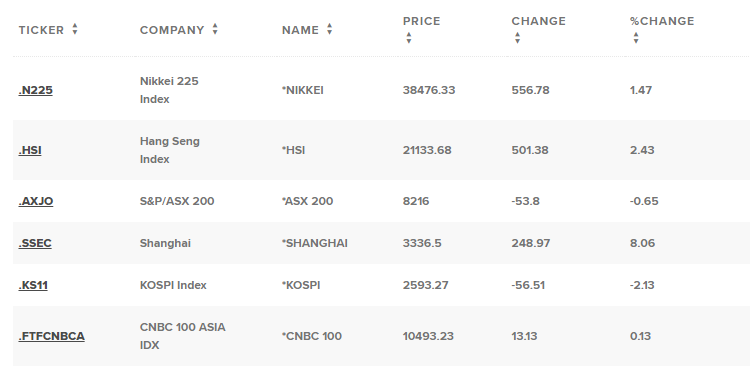

Thị trường Châu Á - Thái Bình Dương diễn biến trái chiều vào thứ Ba, sau khi Chủ tịch Fed Jerome Powell cho biết các đợt cắt giảm quá mức gần đây do NHTW Hoa Kỳ ban hành không nên được hiểu là dấu hiệu cho thấy các động thái trong tương lai sẽ mạnh mẽ như vậy.

Tại Châu Á, các nhà giao dịch sẽ tập trung vào cuộc khảo sát Tankan quý 3 của BoJ, cuộc khảo sát này đo lường mức độ lạc quan trong kinh doanh của các công ty lớn của Nhật Bản.

Sự lạc quan trong kinh doanh của các nhà sản xuất lớn của Nhật Bản đạt +13, không thay đổi so với quý trước và phù hợp với dự báo từ cuộc thăm dò của Reuters.

Riêng biệt, tâm lý của các công ty phi sản xuất lớn tại Nhật Bản đã cải thiện, tăng nhẹ lên +34 từ +33 trong quý 2 và vượt qua kỳ vọng của Reuters là +32. Một con số tích cực cho thấy số người lạc quan nhiều hơn số người bi quan và ngược lại.

BoJ cũng đã công bố bản tóm tắt ý kiến cho cuộc họp ngày 19-20 tháng 9, diễn ra một ngày sau khi Fed cắt giảm 50 bps và trước cuộc bầu cử của Đảng Dân chủ Tự do cầm quyền vào tuần trước.

Trong cuộc họp đó, BoJ đã không thực hiện bất kỳ thay đổi nào đối với lãi suất chính sách của mình, với bản tóm tắt ý kiến cho thấy ít nhất một thành viên hội đồng quản trị cho rằng việc tăng lãi suất là "không mong muốn" vì điều này sẽ cho thấy ngân hàng đang chuyển sang chu kỳ thắt chặt toàn diện.

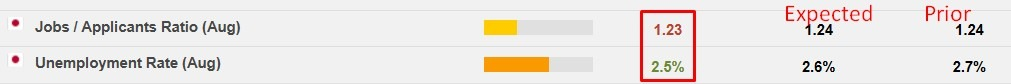

Nhật Bản cũng báo cáo tỷ lệ thất nghiệp trong tháng 8 đã giảm xuống còn 2.5%, từ mức 2.7% của tháng 7 và thấp hơn mức 2.6% mà các nhà kinh tế được Reuters thăm dò dự kiến.

Một số thị trường châu Á đóng cửa nghỉ lễ vào thứ Ba, cụ thể là Hàn Quốc, Hồng Kông và Trung Quốc. Trung Quốc sẽ đóng cửa trong phần còn lại của tuần do kỳ nghỉ Tuần lễ Vàng.

Nikkei 225 của Nhật Bản đã phục hồi 1.473%, sau khi giảm 4.8% vào thứ Hai, trong khi Topix tăng 1.43% vào thứ Ba.

S&P/ASX 200 của Úc giảm 0.65%, giảm từ mức đỉnh.

Cập nhật chỉ số chứng khoán châu Á:

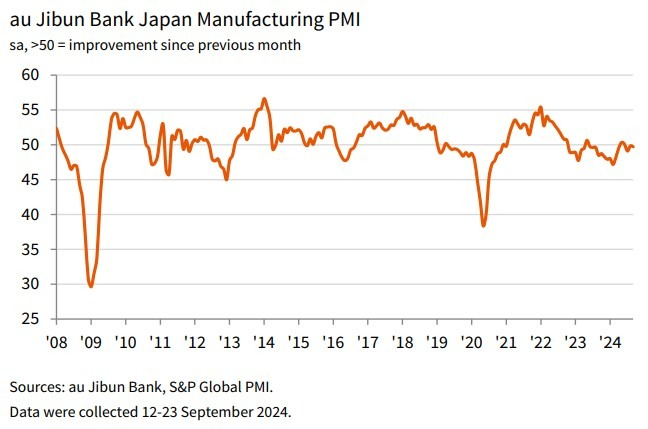

PMI sản xuất Jibun chính thức của Nhật Bản trong tháng 9 ở mức 49.7, so với mức trước đó 49.8

Những điểm chính trong báo cáo:

Dữ liệu PMI mới nhất của Nhật Bản cho thấy triển vọng ảm đạm đối với lĩnh vực sản xuất, với cả sản lượng và đơn đặt hàng mới đều giảm. Dữ liệu cũng cho thấy sự chậm lại đáng kể trong việc tạo việc làm và các công ty đã báo cáo rằng hiệu suất của nhà cung cấp giảm.

Để ứng phó với những thách thức này, nhiều nhà sản xuất đã tăng cường mua đầu vào, nhằm mục đích tích trữ vật liệu để dự đoán nhu cầu sẽ phục hồi trong tương lai. Một số doanh nghiệp cũng trích dẫn thời gian giao hàng kéo dài là động lực để mua sắm sớm, nhằm giảm thiểu rủi ro chậm trễ hơn nữa.

Bất chấp những thách thức hiện tại, các nhà sản xuất vẫn lạc quan về sự phục hồi sản lượng trong năm tới, với sự tự tin chung cao hơn mức trung bình dài hạn. Tuy nhiên, mức độ tâm lý tích cực đã giảm xuống, đạt mức thấp nhất kể từ cuối năm 2022, vì một số công ty bày tỏ mối lo ngại ngày càng tăng về tương lai.

BNZ dự báo RBNZ sẽ cắt giảm lãi suất 50bps vào tuần tới

NZD/USD đã giảm xuống mức đáy trong phiên, ở 0.6335.

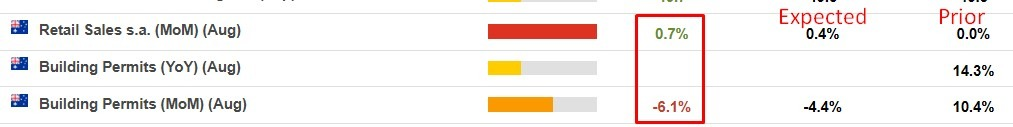

Cục Thống kê Úc:

Số liệu bán lẻ là trọng tâm, cho thấy chi tiêu hộ gia đình phục hồi. Đây sẽ là lập luận phản đối việc cắt giảm lãi suất của RBA trong thời gian tới.

Bất chấp những câu chuyện của ABS, phản ứng của thị trường đang nghiêng về việc cắt giảm giá để RBA cắt giảm lãi suất.

AUD/USD tăng một chút:

Doanh số bán lẻ tháng 8 của Úc tăng 0.7% so với tháng trước, vượt mức dự kiến 0.4%.

Phê duyệt giấy phép xây dựng giảm nhiều hơn dự báo.

Số liệu bán lẻ là trọng tâm, cho thấy chi tiêu hộ gia đình ổn định. Đây sẽ là lập luận phản đối việc cắt giảm lãi suất của RBA trong thời gian tới.

Bộ trưởng Tài chính Nhật Bản Suzuki:

Tóm tắt cuộc họp tháng 8 của BoJ đã được phát hành sáng nay, đây không phải tin tức mới khi các thông tin đã được thị trường định giá. BoJ sẽ thận trọng trong động thái tăng lãi suất tiếp theo.

Đồng yên suy yếu một chút. Có dấu hiệu cho thấy USD/JPY đang kiểm tra ngưỡng kháng cự trên 144.00.

Những điểm chính từ cuộc họp:

Tỷ lệ thất nghiệp tháng 8 của Nhật Bản ở mức 2.5% so với mức dự kiến 2.6%.

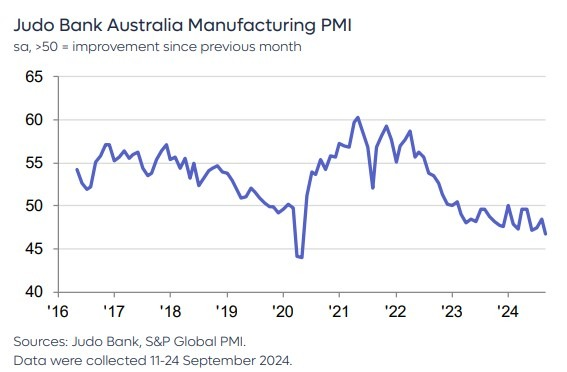

PMI sản xuất chính thức của Úc trong tháng 9 ở mức 46.7, giảm so với mức trước đó ở 48.5

Tóm tắt từ báo cáo:

Niềm tin kinh doanh của New Zealand trong quý 3 ở mức -1%, so với mức -44% trước đó.

5% công ty được khảo sát dự kiến tình hình kinh tế chung sẽ xấu đi trong những tháng tới, giảm so với mức 40% trước đó.

31% công ty báo cáo hoạt động kinh doanh của họ giảm trong quý 3, nhưng chỉ 2% dự kiến hoạt động yếu hơn trong quý 4.

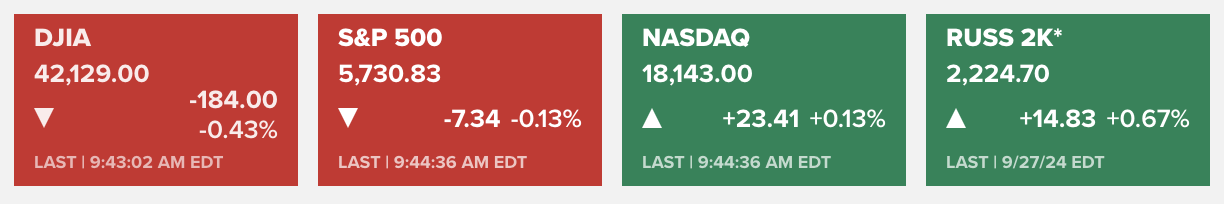

Chủ tịch Fed Jerome Powell cho biết hôm thứ Hai rằng ngân hàng sẽ không đi theo bất kỳ lộ trình định sẵn nào. Ông cho biết sẽ kỳ vọng thêm hai lần cắt giảm nữa trong năm nay - tức là mỗi lần cắt giảm 25 bps - nếu nền kinh tế hoạt động như dự kiến. Cổ phiếu Mỹ đã giảm khi Powell phát biểu, nhưng khi đóng cửa, các chỉ số chính vẫn tăng lên mức tích cực để kết thúc tháng giao dịch, trong đó Dow Jones và S&P 500 ghi nhận mức đỉnh. Chỉ số Dow Jones tăng 17.15 điểm - 0.04% lên mức 42,330.15. Chỉ số S&P 500 tăng 24.31 điểm - 0.42% lên mức 5,762.48. Chỉ số Nasdaq tăng 69.58 điểm - 0.38% lên mức 18,189.17. Tháng 9 thường là tháng tồi tệ nhất trong năm đối với cổ phiếu, nhưng lần này đã phá vỡ xu hướng trước đó. Cả ba chỉ số trung bình chính đều ghi nhận mức tăng hàng tháng và đây là tháng 9 tích cực đầu tiên của S&P 500 kể từ năm 2019. S&P 500, Dow và Nasdaq Composite cũng đã kết thúc quý thứ ba trong vùng tích cực. Động thái cắt giảm lãi suất 50 bps của Fed tại cuộc họp gần đây nhất đã thúc đẩy hiệu suất của cổ phiếu trong thời gian gần đây. Các nhà đầu tư hiện sẽ hướng đến báo cáo bảng lương phi nông nghiệp của tháng 9 vào thứ Sáu, đây sẽ là chất xúc tác tiếp theo cho các chỉ số trung bình chính.

Trên thị trường FX, USD tăng vào thứ Hai sau khi Chủ tịch Fed Jerome Powell đưa ra quan điểm hawkish hơn về nền kinh tế, khiến các nhà giao dịch cắt giảm đặt cược rằng Fed sẽ cắt giảm lãi suất thêm 50 bps tại cuộc họp tiếp theo. Các nhà giao dịch hiện đang định giá 35% khả năng giảm 50 bps vào tháng 11, giảm so với mức khoảng 37% trước bài phát biểu của Powell và so với mức 53% vào thứ Sáu, theo Công cụ FedWatch của CME Group. Chỉ số DXY tăng 0.34% lên mức 100.76. Điều này đã thúc đẩy USD so với nhóm tiền tệ chính, USD/JPY đã bù đắp đợt sụt giảm cuối tuần trước, tăng 1.03% lên mức 143.62. Hai đồng tiền trong nhóm chính cũng được hưởng lợi ngày thứ Hai là AUD và NZD. Hai đồng tiền này tăng sau khi PBoC hạ lãi suất và bơm thanh khoản vào hệ thống ngân hàng vào thứ Sáu. AUD/USD tăng 0.21% lên mức 0.69 trong khi NZD/USD tăng 0.14% lên mức 0.63.

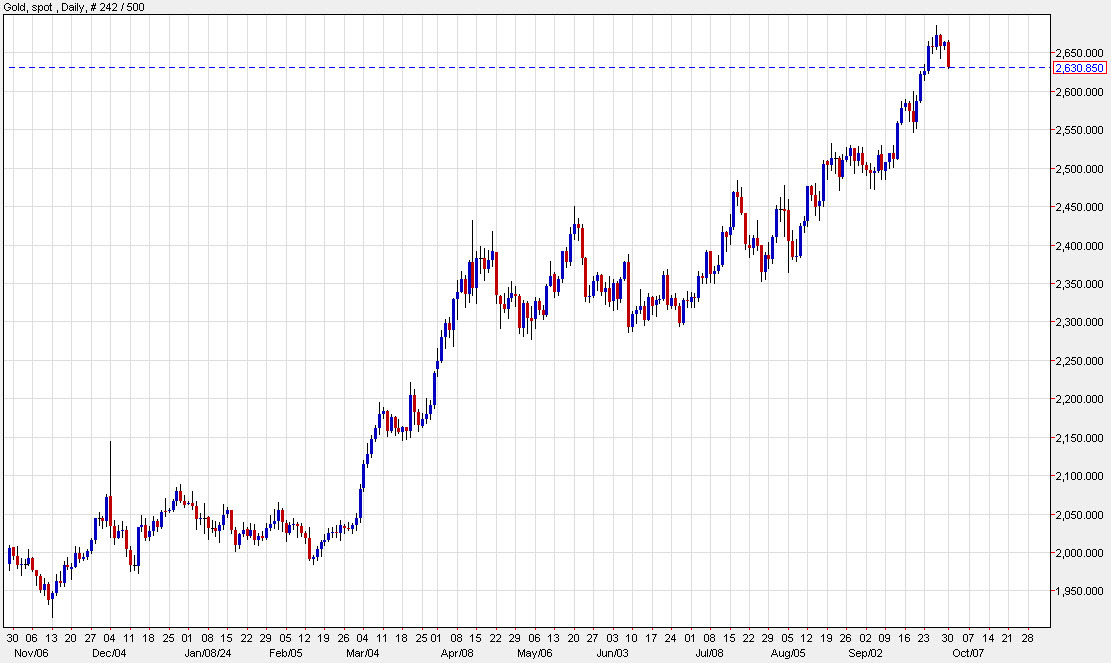

Vàng tiếp tục đà giảm vào thứ Hai, giảm 0.90% xuống mức 2,634.69 USD/ounce. Kết thúc tháng 9, vàng đã tăng 13% tính từ đầu quý, mức tăng tốt nhất kể từ đầu năm 2020. Bình luận từ Chủ tịch Fed Powell đã đẩy lợi suất TPCP lên cao hơn khi thị trường hạ kỳ vọng cắt giảm lãi suất 50 bps vào tháng 11. Lợi suất 2y tăng 8.0 bps lên 3.643% trong khi lợi suất 10y tăng 3.6 bps lên 3.784%. Giá dầu ghi nhận mức giảm trong ngày kết thúc tháng 9 do nguồn cung tăng từ OPEC+ và nhu cầu yếu ở Trung Quốc ám ảnh thị trường. Dầu thô WTI giảm 34 xu xuống mức 68.23 USD/thùng.

Cặp USD/JPY tăng mạnh lên trên mức 143.20 trong phiên Mỹ hôm thứ Hai. Cặp tiền này tăng vọt khi những phát biểu ôn hòa từ nhà lãnh đạo mới của Nhật Bản Shigeru Ishiba, người đã giành chiến thắng trong cuộc bầu cử Thủ tướng vào thứ Sáu, gây áp lực lớn lên đồng Yên.

Nhà đầu tư hiện đang chờ đợi bài phát biểu của Chủ tịch Fed Powell để tìm kiếm thêm động lực.

Như đã cam kết vào tuần trước, Trung Quốc đã hạ tỷ lệ đặt cọc tối thiểu cho những người mua nhà lần đầu xuống 15%, tỷ lệ này đối với những người mua nhà lần thứ hai cũng đã giảm xuống 20%.

Đây không phải là thông báo mới mà là sự xác nhận các báo cáo của chính phủ từ tuần trước.

Nhìn chung đây là một dữ liệu khá trung lập.

Giá vàng hôm nay giảm 27 USD/oz, xuống còn 2630 USD.

Giá vàng chỉ giảm 1% và diễn ra sau một đợt tăng mạnh nhưng vẫn đáng để cân nhắc đầu tư vàng vào thời điểm này khi xét đến những diễn biến ở Trung Quốc.

Trung Quốc là nước mua vàng lớn nhất trong năm nay. Ngân hàng trung ương đã ngừng mua vào tháng 5 nhưng nhu cầu cá nhân tại Trung Quốc đã được thúc đẩy nhanh chóng. Khối lượng vàng ở Trung Quốc đã tăng vọt.

Lý giải cho động thái mua vàng ồ ạt vào tháng 8 là do các nhà đầu tư Trung Quốc đã quay lưng với bất động sản và cổ phiếu nên vàng được hưởng lợi.

Những thông tin về gói kích thích tuần trước và đợt tăng mạnh trên thị trường chứng khoán liệu có thể thay đổi tình thế? Và liệu những người đã mua vàng có bán vàng và mua cổ phiếu hoặc bất động sản không? Có thể có những yếu tố khác sẽ thúc đẩy cả hai và không chỉ có mỗi Trung Quốc mua vàng nhưng đây vẫn là một điểm đáng chú ý.

Tin tốt cho những nhà đầu cơ vàng là xu hướng theo mùa diễn ra rất mạnh từ tháng 11 đến tháng 1 nên bất kỳ đợt giảm nào cũng có thể là cơ hội mua vào.

Đồng Euro vẫn ổn định vào ngày hôm nay.

Vàng tiếp tục điều chỉnh giảm mạnh vào đầu tuần và đã chạm đáy 2630 USD/oz trong phiên. Hoạt động chốt lời trước kỳ nghỉ lễ dài của Trung Quốc và tâm lý thận trọng của thị trường dường như đang gây áp lực lên XAU/USD khi thị trường chờ đợi bài phát biểu của Chủ tịch Fed Powell.

Chỉ số Dow Jones sẽ kết thúc phiên giao dịch cuối cùng của một tháng và một quý vào thứ Hai, hiệu suất được dự đoán sẽ rất ấn tượng.

Chỉ số Dow Jones mất 112 điểm, tương đương 0.3%. Chỉ số S&P 500 giảm 0.1%, trong khi chỉ số Nasdaq gần như đi ngang.

Những động thái này diễn ra sau khi các chỉ số chính ghi nhận tuần tăng thứ ba liên tiếp. Thứ Hai đánh dấu phiên giao dịch cuối cùng của tháng 9 và quý ba, chỉ số Dow jones dẫn đầu trong quý này, dự kiến tăng hơn 7%, S&P 500 và Nasdaq lần lượt tăng hơn 5% và 2% kể từ đầu tháng 7.

Truyền thông Trung Quốc cho biết chính phủ nước này sẽ tăng cường cho vay các dự án "white list”, đáp ứng nhu cầu tài chính hợp lý của các dự án bất động sản

Một lưu ý khác nhấn mạnh rằng Trung Quốc đang cố gắng "tháo gỡ nút thắt" tăng trưởng. Đây là một lý do khiến chỉ số Shanghai tăng thêm 8% vào hôm nay.

Thị trường hiện đã gần như chắc chắn về đợt cắt giảm lãi suất vào tháng 10 của ECB.

Đồng USD giao dịch khá ổn định vào đầu tuần này, gần mức đáy trong năm, khởi đầu một tuần "bận rộn" với dữ liệu quan trọng về Bảng lương phi nông nghiệp sẽ được công bố vào thứ Sáu. Thị trường chờ đợi dữ liệu việc làm nhằm tìm kiếm thêm manh mối xem Cục Dự trữ Liên bang Hoa Kỳ (Fed) sẽ cắt giảm lãi suất bao nhiêu trong cuộc họp vào tháng 11.

Tin chính:

Thị trường:

Thị trường hôm nay biến động trái chiều khi chúng ta sắp kết thúc tháng 9 và quý III. Đồng USD biến động trái chiều, với một số biến động nhỏ khiến thị trường trở nên thú vị hơn trong phiên giao dịch sáng nay tại châu Âu.

Chứng khoán Trung Quốc tăng mạnh một lần nữa, với cả hai chỉ số Shanghai Composite và CSI 300 đều đóng cửa tăng hơn 8%. Điều đó dẫn đến một số mức tăng nhẹ đối với AUD và NZD, nhưng hai đồng tiền này không thể tạo ra đà tăng mạnh mẽ trong phiên.

Đồng USD đã phục hồi nhẹ so với AUD và NZD, nhưng lại mất giá so với EUR và GBP. EUR/USD tăng một lần nữa kiểm tra mức 1.1200, trong khi GBP/USD tăng trở lại trên 1.3400.

USD/JPY hiện giữ vững quanh mức 142.55. Lợi suất trái phiếu tăng đã hỗ trợ cho USD/JPY. Cả lợi suất của Mỹ và châu Âu đều tăng, mặc dù số liệu lạm phát từ Đức và Ý trong ngày hôm nay yếu hơn.

Thị trường chứng khoán châu Âu giảm điểm trên diện rộng, với dòng tiền cuối tháng dường như đang gây áp lực. HĐTL chứng khoán Mỹ cũng giảm nhẹ sau khi hầu như đi ngang trong phần lớn thời gian đầu ngày.

Thị trường đang tập trung vào việc kết thúc tháng và quý, trước khi bước sang tháng 10 vào ngày mai.

Số liệu CPI chung thấp hơn dự kiến là điều đã được dự đoán sau khi các số liệu của các bang được công bố trước đó. Tuy nhiên, lạm phát cơ bản hàng năm dự kiến sẽ ở mức 2.7%, chỉ thấp hơn một chút so với mức 2.8% của tháng 8. Điều này cho thấy Đức vẫn còn nhiều việc phải làm để thuyết phục thị trường về một xu hướng giảm phát mạnh mẽ hơn ở nền kinh tế lớn nhất châu Âu.

Theo Jane Foley và Molly Schwartz, chuyên viên phân tích ngoại hối của Rabobank, vị thế mua ròng USD đã giảm sau cú giảm mạnh vào tuần trước:

Chủ tịch Fed Jerome Powell sẽ tham gia một cuộc thảo luận có chủ đề "Quan điểm từ Hội đồng Dự trữ Liên bang" tại Hội nghị thường niên của Hiệp hội Kinh tế Kinh doanh Quốc gia ở Nashville vào 0h00 đêm nay. Ông Powell dự kiến sẽ phát biểu về triển vọng kinh tế và bình luận về lộ trình chính sách tiền tệ.

Fed đã quyết định cắt giảm lãi suất 50 điểm cơ bản (bps) sau cuộc họp chính sách tháng 9, đưa lãi suất điều hành về mức 4.75% -5.0%. Dot plot được công bố cùng với tuyên bố chính sách, cho thấy các khả năng cắt giảm thêm 50 bps cho đến hết năm 2024, 100 bps nữa vào năm 2025 và 50 bps vào năm 2026. Công cụ CME FedWatch cho thấy thị trường hiện đang định giá xác suất gần 50% Fed sẽ cắt giảm lãi suất thêm 50 điểm cơ bản tại cuộc họp chính sách tiếp theo vào đầu tháng 11.

Phát biểu gần đây của các nhà hoạch định chính sách cho thấy một bức tranh hỗn hợp. Thống đốc Fed Michelle Bowman, người cũng sẽ phát biểu một lần nữa vào lúc 2:50 sáng, lưu ý rằng bà đang thấy rủi ro lớn hơn đối với mục tiêu ổn định giá cả. Trong khi đó, Chủ tịch Fed Chicago Austan Goolsbee lập luận rằng lãi suất cần phải giảm đáng kể và cho biết "nhiều khả năng vẫn cần cắt giảm lãi suất" trong năm tới.

Theo Frances Cheung và Christopher Wong, chuyên viên phân tích ngoại hối của OCBC, đồng EUR gần đây đã cho thấy khả năng phục hồi bất chấp số liệu PMI yếu kém của khu vực cũng như khả năng ECB sẽ cắt giảm lãi suất vào tháng 10 ngày càng gia tăng. Cặp tỷ giá này hiện đang giao dịch ở mức 1,1187.

EUR/USD đã có lúc chạm mốc 1.1200 trong phiên hôm nay, ngưỡng kháng cự quan trọng đối với cặp tiền này. Hiện cặp tiền đã thoái lui nhẹ nhưng vẫn tăng 28 pip. Mức đỉnh của tháng 7 năm 2023 là 1.1275 có thể sẽ là ngưỡng kháng cự tiếp theo.

Mặc dù các nhà giao dịch có thể đang kỳ vọng ECB sẽ cắt giảm lãi suất vào tháng tới, nhưng điều đó không ngăn cản đà tăng của cặp tỷ giá này, kể từ khi bật lên khỏi mức 1.1000 vào đầu tháng.

Tuy nhiên, cần lưu ý rằng hành động giá hôm nay diễn ra trong bối cảnh cuối tháng và cuối quý và giai đoạn này thường có một số biến động bất thường.

Đồng USD đang giao dịch trái chiều trong ngày hôm nay, tăng giá so với đồng JPY và CHF, trong khi mất giá so với EUR, GBP, AUD và NZD.

Trên các thị trường khác, hợp đồng tương lai chứng khoán Mỹ vẫn đi ngang, trong khi các chỉ số chứng khoán châu Âu giảm điểm. Thị trường chứng khoán nói chung không có nhiều biến động tích cực, bất chấp việc các chỉ số chứng khoán Trung Quốc tăng mạnh một lần nữa, đóng cửa tăng hơn 8%.

Lợi suất trái phiếu tăng trên diện rộng, khiến tâm lý thị trường trái chiều trong phiên giao dịch sáng nay tại châu Âu.

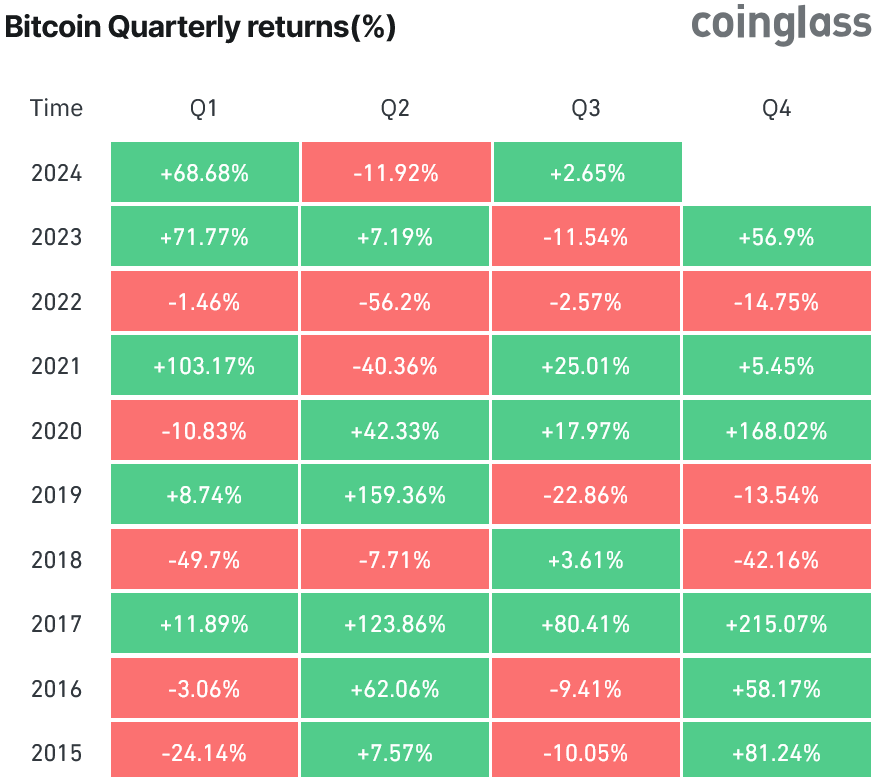

CK Zheng, giám đốc đầu tư của quỹ đầu cơ tiền điện tử ZX Squared Capital, cho biết "Vì cả hai đảng Cộng hòa và Dân chủ đều không giải quyết thỏa đáng vấn đề nợ và thâm hụt ngày càng tăng của Hoa Kỳ trong cuộc bầu cử này, điều này sẽ rất có lợi cho Bitcoin, đặc biệt là sau cuộc bầu cử."

Trong lịch sử, Bitcoin cũng được hưởng lợi từ sự bất ổn liên quan đến các cuộc bầu cử tổng thống Mỹ trước đây. Trong đợt halving năm 2020, Bitcoin đã tăng 168% trong quý IV; và thời điểm đó cũng là năm diễn ra cuộc bầu cử tổng thống Mỹ gần đây nhất.

Hiệu suất của Bitcoin trong các quý kể từ 2015

Zheng cho biết việc Fed cắt giảm lãi suất điều hành 50 điểm cơ bản cũng có thể "tích cực" đối với Bitcoin và các tài sản rủi ro nếu nền kinh tế Mỹ có thể "hạ cánh mềm".

Lịch kinh tế phiên Âu hôm nay khá sôi động, với nhiều dữ liệu tại khu vực được công bố, tuy nhiên không có dữ liệu nào gây tác động lớn lên thị trường. CPI tại các tiểu bang Đức giảm xuống trong tháng 8, với CPI Ý cũng thấp hơn dự báo. Điều này tiếp tục gây áp lực lên ECB phải cân nhắc cắt giảm lãi suất trong cuộc họp tháng 10 sắp tới.

Tổng tiền gửi không kỳ hạn tại SNB tăng vọt, với mức tăng mạnh nhất kể từ đầu tháng 5. Điều này cho thấy SNB đã tiến hành can thiệp trên thị trường ngoại hối trong tuần qua.

Vào đầu phiên, chỉ số DXY đã giảm mạnh hơn 16pip xuống trở lại vùng đáy phiên thứ Sáu, dưới 100.20. Đây được cho là động thái cân bằng dòng tiền khi các nhà đầu tư tiến hành điều chỉnh danh mục của họ.

Văn phòng Thống kê Quốc gia Anh (ONS) đã điều chỉnh tăng trưởng GDP quý II lên tăng 0.7% so với cùng kỳ, thấp hơn mức 0.9% trong dự báo trước đó. GBP/USD tích lũy quanh mốc 1.3380, trước khi tăng vọt lên 1.3420. EUR/USD tăng vọt hơn 30pip và tiến đến kiểm tra mốc 1.1200.

Vàng tiếp tục điều chỉnh xuống dưới 2,650 USD/oz sau khi liên tục thiết lập kỷ lục mới trong tuần trước. Kim loại quý hiện giảm 0.30% xuống 2,649 USD/oz. Dàu WTI tăng 0.3% lên 68.40 USD/thùng. Phần lớn đà tăng trong ngày của dầu thô đã bị xóa bỏ sau khi giá tiệm cận mốc 69.50 USD.

Sắc đỏ bao trùm lên thị trường chứng khoán, dẫn đầu bởi chỉ só CAC40 của pháp giảm hơn 1.5%.