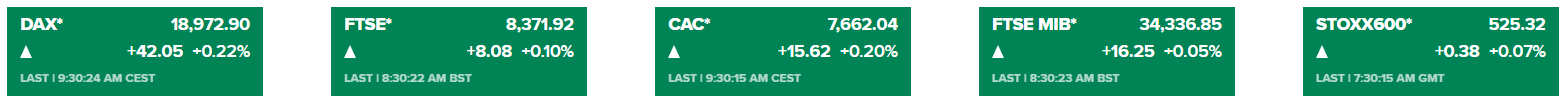

Chứng khoán châu Âu tăng nhẹ vào đầu phiên thứ Ba

Chứng khoán châu Âu tăng nhẹ sau phiên giao dịch khởi đầu tháng 9 trở nên ảm đạm vào đầu tuần. Thị trường đã gần như chắc chắn rằng Fed sẽ bắt đầu cắt giảm lãi suất vào tháng 9.

Chứng khoán châu Âu tăng nhẹ sau phiên giao dịch khởi đầu tháng 9 trở nên ảm đạm vào đầu tuần. Thị trường đã gần như chắc chắn rằng Fed sẽ bắt đầu cắt giảm lãi suất vào tháng 9.

Các tin chính:

Thị trường:

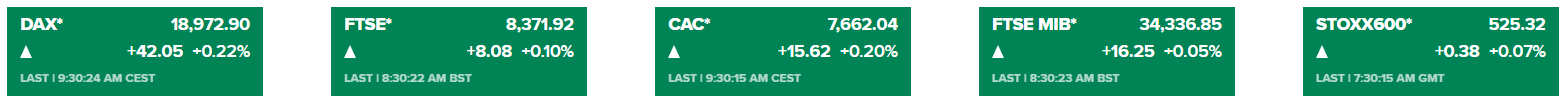

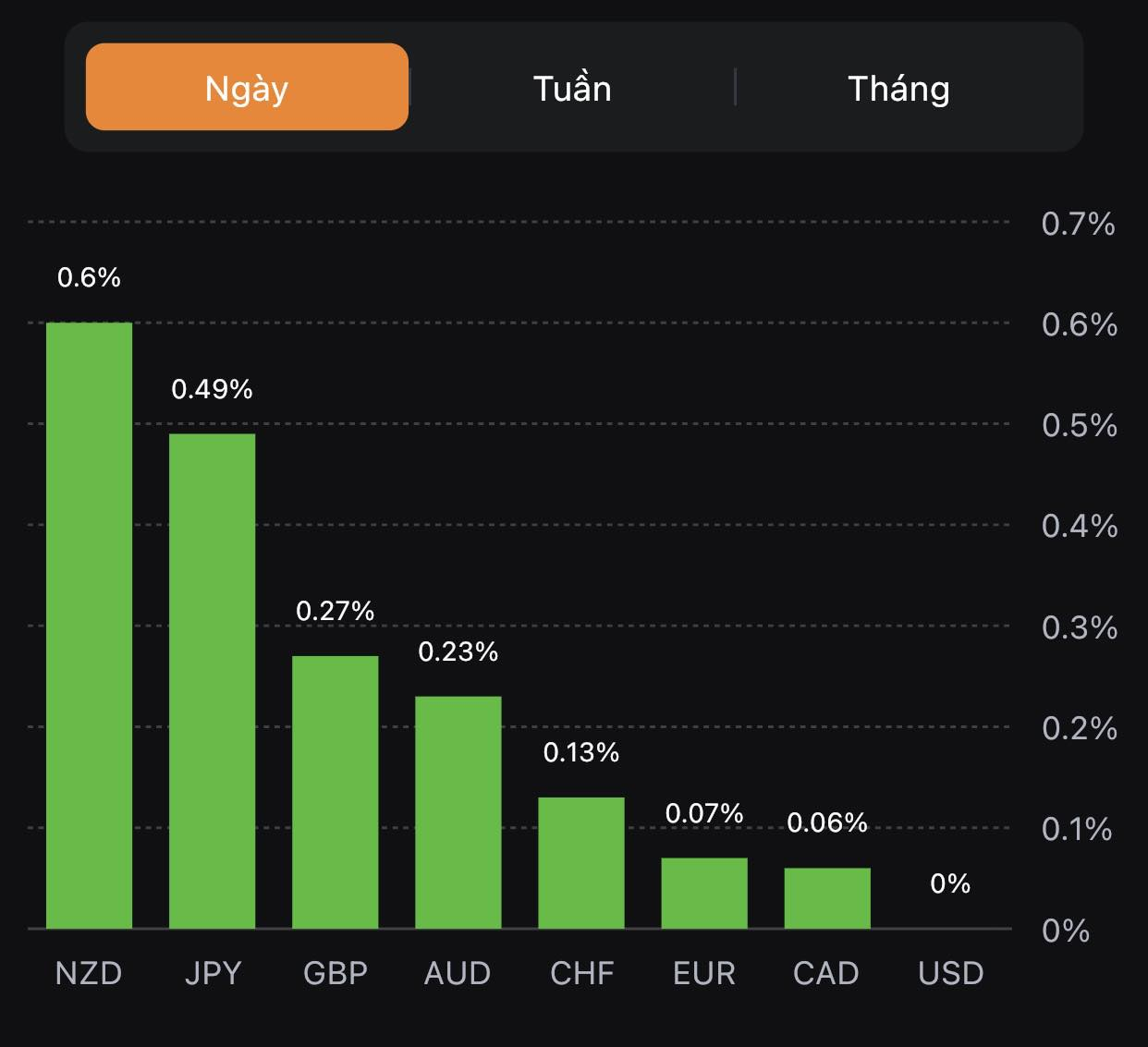

Đồng đô la vẫn yếu, với USD/JPY bị đẩy xuống mức thấp hơn và dự kiến sẽ giảm trong ngày thứ tư liên tiếp. Cặp tiền này đã giảm 0.5% xuống còn 147.55, mức đáy trước đó là 147.15 trong phiên Á.

Các đồng tiền bên kia bán cầu tiếp tục được hưởng lợi với NZD/USD tăng 0.6% lên 0.6705 và AUD/USD tăng 0.3% lên 0.6575 và gần chạm mức kháng cự quan trọng trên biểu đồ. Euro và đồng bảng Anh cũng đang chứng kiến sự tăng nhẹ so với đồng bạc xanh. Hiện tại, EUR/USD tăng 0.1% lên 1.0948 và GBP/USD tăng 0.3% lên 1.2537

Các hợp đồng tương lai cổ phiếu chứng khoán Mỹ giảm nhẹ khi thu nhập Nvidia được chú ý trong bối cảnh những ồn ào xoay quanh OpenAI.

Trên thị trường trái phiếu, lợi suất trái phiếu kho bạc cũng giảm nhẹ nhưng hầu hết ít biến động trong ngày. Điều này đã hỗ trợ vàng tăng 0.5% lên 1,987 USD và một lần nữa hướng tới mức 2.000 USD.

Trích dẫn từ nguồn tin thân cận, quá trình xúc tiến hòa giải do Qatar thực hiện giữa Israel và Hamas đang ở giai đoạn cuối.

Thỏa thuận sẽ bao gồm một khoảng thời gian tạm ngừng xung đột, cùng với việc Hamas phải giải phóng khoảng 50 con tin dân thường trong khi Isarel sẽ giải phóng phụ nữ và trẻ em Palestine khỏi các nhà tù của họ.

Giá dầu đã tăng mạnh liên tiếp trong hai ngày liên tiếp khi thị trường chuẩn bị cho khả năng cắt giảm nguồn cung từ OPEC+. Mặc dù cuộc họp tiếp theo sẽ diễn ra vào ngày 26 tháng 11, các tin đồn hiện cho rằng Ả Rập Saudi có thể kéo dài thời gian cũng như tăng sản lượng cắt giảm trong thời gian tới. Các nhà máy lọc dầu sẽ chịu ảnh hưởng khi trữ lượng tồn kho đang tăng trong khi nhu cầu giảm, biên lợi nhuận xuống thấp và nguồn cung đang cạn kiệt.

Trong khi đó, đồng đô la Mỹ (USD) tiếp tục giảm sâu trong thời gian vừa qua với chỉ số DXY hiện đang ở mức 103.36

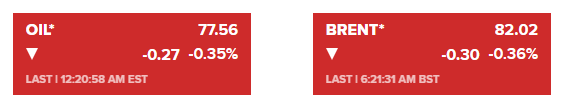

Dầu thô WTI hiện được giao dịch ở mức $77.55, dầu Brent được giao dịch ở mức $82.1

Họ yêu cầu mức tăng lương hàng tháng kỷ lục 12.000 yên tương đương 4% lương cơ bản. Chủ tịch JAM, Katahiro Yasukochi phát biểu rằng “Mức lương cần phải tăng nhanh hơn mức lạm phát”. Đây là điều mà BOJ và chính phủ muốn nghe sau khi đã gây áp lực lên các công ty nhằm có mức tăng lương lớn hơn vào năm sau.

Trước đó, liên hiệp công đoàn lớn nhất Nhật Bản đã yêu cầu mức tăng 5% cho cuộc họp đàm phán lương sắp tới vào tháng 3.

Đồng Euro tiếp tục xu hướng tăng của mình so với đồng đô la Mỹ thúc đẩy EUR/USD tăng trở lại vùng 1.0960-1.0965 của tháng tám và cho thấy tín hiệu kháng cự tại khu vực này.

Mặt khác, chỉ số DXY hiện đang ở mức 103.00. Đà giảm liên tục của đồng Đô la thúc đẩy bởi quan điểm Fed sẽ cắt giảm lãi suất vào mùa xuân 2024 sau dữ liệu lạm phát tốt hơn dự báo trong tuần trước.

Các sự kiện đáng chú ý sắp tới:

Tiếp tục là các phát biểu của thống đốc và các quan chức BOE:

Thống đốc Ngân hàng Anh Andrew Bailey có mặt tại phiên điều trần trước quốc hội:

Triều Tiên thông báo rằng việc phóng thử sẽ được thực hiện từ ngày 22/11 đến 1/12. Phát ngôn từ Tokyo và Seoul cho rằng đây có thể là lần thứ ba Triều Tiên cố gắng đưa một vệ tinh gián điệp lên quỹ đạo - hành vi vi phạm lệnh cấm của Liên Hợp Quốc.

Đây sẽ là lần phóng thử đầu tiên sau chuyến thăm của Kim Jong Un đến thăm cảng hàng không vũ trụ của Nga vào tháng 9 vừa qua.

Trong khi đó, hợp đồng tương lai chứng khoán Mỹ cũng cho thấy sự trầm lắng. Không có quá nhiều sự kiện nổi bật trong phiên, ngoại trừ đà suy yếu của đồng USD

Nhập khẩu của Thụy Sĩ không thay đổi trong tháng nhưng cán cân thương mại bị thu hẹp do xuất khẩu giảm, khoảng 6.8% từ tháng 9 đến tháng 10.

Hôm nay, các nhà giao dịch sẽ phụ thuộc tâm lý đồng đô la, khẩu vị rủi ro và diễn biến thị trường trái phiếu. Không có bất kỳ dữ liệu quan trọng nào được công bố ở Châu Âu:

Giá dầu giảm do lo ngại về nhu cầu yếu hơn trong bối cảnh nền kinh tế toàn cầu chậm lại lấn át triển vọng cắt giảm nguồn cung sâu hơn của OPEC và các đồng minh như Nga.

Tsuyoshi Ueno, nhà kinh tế cấp cao tại Viện nghiên cứu NLI cho biết:

Thị trường dầu đã giảm gần 20% kể từ cuối tháng 9 do sản lượng dầu thô tại Mỹ, nhà sản xuất hàng đầu thế giới, giữ ở mức cao kỷ lục, trong khi thị trường lo ngại về nhu cầu yếu, đặc biệt là từ Trung Quốc, nhà nhập khẩu dầu số 1. Các nhà giao dịch cũng đang theo dõi các dấu hiệu nhu cầu bị suy giảm do khả năng xảy ra suy thoái kinh tế ở Mỹ vào năm 2024 và xem xét cảnh báo về khả năng giảm phát từ Walmart, nhà bán lẻ lớn nhất của Mỹ.

Về phía nguồn cung, theo dự đoán của Reuters, OPEC+ có thể sẽ gia hạn hoặc thậm chí cắt giảm sâu hơn nguồn cung dầu vào năm tới. Goldman Sachs cho biết dựa trên mô hình thống kê về các quyết định của OPEC, không nên loại trừ khả năng cắt giảm sâu hơn do vị thế đầu cơ giảm và chênh lệch thời gian cũng như tồn kho cao hơn dự kiến.

Nhận định về tình hình Trung Quốc, Goldman Sachs cho biết:

USD suy yếu khi lợi suất trái phiếu kho bạc đồng loạt giảm:

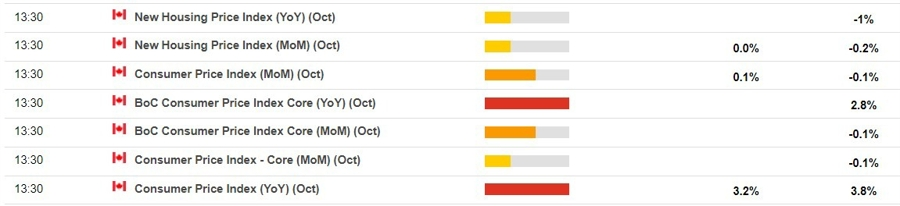

Báo cáo CPI tháng 10 tại Canada sẽ là dữ liệu kinh tế quan trọng cuối cùng trước thềm cuộc họp chính sách BoC diễn ra vào ngày 6/12. Thời gian công bố:

Dự báo:

Nhận định từ CIBC:

Báo cáo CPI tháng 10 tại Canada sẽ là dữ liệu kinh tế quan trọng cuối cùng trước thềm cuộc họp chính sách BoC diễn ra vào ngày 6/12.

Dự báo:

Nhận định từ RBC:

Theo một bài đăng của cơ quan truyền thông tài chính nhà nước Trung Quốc Yicai Global, Tổng cục Hải quan Trung Quốc báo cáo:

Nguyên nhân đến từ:

Barclays dự báo chứng khoán châu Âu sẽ tăng cao hơn vào năm 2024:

Nguyên nhân là do:

Thống đốc RBA Bullock đã phát biểu trước đó:

Điều này được thể hiện rất rõ ràng trong biên bản cuộc họp tháng 11 được công bố ngay sau khi bà Bullock phát biểu:

Bà Bullock cũng chỉ ra sự khác biệt giữa vấn đề nguồn cung và nhu cầu mạnh mẽ:

Nói rằng chính sách tiền tệ đã thắt chặt và làm giảm chi tiêu. Tuy nhiên, Biên bản cuộc họp tháng 11 cho thấy RBA lo ngại về sự thay đổi trong kỳ vọng lạm phát cao hơn, điều này đã thúc đẩy một đợt tăng lãi suất trong cuộc họp vừa ra.

Ngoài ra, AUD cũng được hỗ trợ nhờ việc PBoC thiết lập tỷ giá tham chiếu mạnh mẽ cho CNY ở mức 7.1406 - mức thấp nhất đối với USD/CNY kể từ ngày 7/8 và là lần đầu tiên PBoC hỗ trợ CNY mạnh hơn ước tính kể từ tháng 7 đến nay.

Thống đốc Ngân hàng Dự trữ Úc Bullock đã có phát biểu với tư cách là thành viên của một hội thảo ở Melbourne sáng nay:

Những bình luận có phần diều hâu từ bà Bullock cho thấy RBA vẫn sẽ có xu hướng thắt chặt trong thời gian tới.

Theo Bloomberg, chính quyền Trung Quốc đang soạn thảo danh sách 50 nhà phát triển bất động sản đủ điều kiện nhận được nhiều nguồn tài trợ mạnh mẽ trong bối cảnh rủi ro vỡ nợ ngày càng tăng.

Một nguồn tin khác từ Reuters cho biết Ngân hàng Nhân dân Trung Quốc (PBoC) và Cục Quản lý Tài chính Quốc gia (NAFR) đã từ chối trả lời phỏng vấn. Như vậy, nếu nguồn tin trên là chính xác thì việc tăng cường tài chính sẽ giúp ích một phần nào đó cho sự phục hồi kinh tế bền vững trong bối cảnh rủi ro vỡ nợ ngày càng tăng của các nhà phát triển tư nhân đã đe dọa sự ổn định kinh tế và tài chính của Trung Quốc.

Các Tiểu vương quốc Ả Rập sẽ tăng mục tiêu sản lượng lên 3.075 triệu thùng/ngày trong tháng 1, hay nhiều hơn khoảng 135,000 thùng/ngày so với nguồn cung vào tháng trước. Không có gì bất ngờ khi thỏa thuận này vốn đã đạt được tại cuộc họp OPEC vào tháng 6.

Gia tăng hạn ngạch không đồng nghĩa với việc tổng sản lượng của OPEC sẽ tăng. Cần lưu ý, một số thành viên OPEC+, chẳng hạn như Iraq, Kazakhstan và Gabon đang cung cấp sản lượng trên mức trần tương ứng của từng quốc gia. Nếu họ quay trở lại cung cấp đúng ngưỡng trần thì bất cứ sự gia tăng sản lượng nào từ UAE đều có thể bù đắp vào những thiếu hụt này. Hạn ngạch đối với Angola, Congo và Nigeria cũng đã được điều chỉnh giảm xuống.

Các mức mục tiêu sản lượng mới cần phải được xem xét dựa trên năng lực sản xuất của mỗi quốc gia và có khả năng sẽ được điều chỉnh lại trước khi có hiệu lực vào tháng 1.

Thị trường hiện đang hướng sự tập trung vào cuộc họp của OPEC+ diễn ra vào ngày 26 tháng 11.