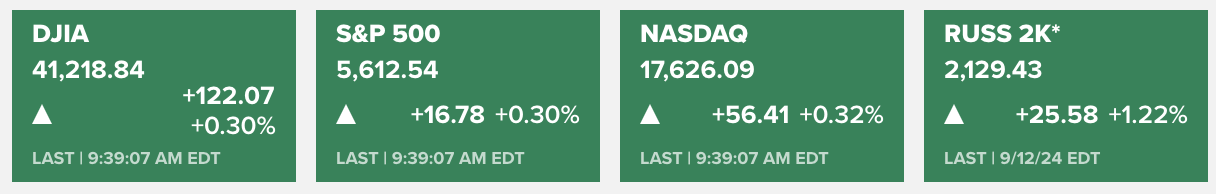

Chứng khoán Hoa Kỳ thoái lui khỏi mức cao nhất mọi thời đại vào ngày hôm qua trong bối cảnh dữ liệu kinh tế khá trái chiều và cuộc họp kéo dài hai ngày của Cục Dự trữ Liên bang sắp đến. S&P 500 giảm 0.2% xuống 4,246.58, Nasdaq mất 0.71% còn 14,072.86 điểm.

Vàng đã có ngày trượt dốc thứ 3 liên tiếp khi thị trường kỳ vọng sẽ có quan điểm hawkish hơn từ Fed trong cuộc họp tối nay. Vàng hiện dao động quanh mức $1,860/oz.

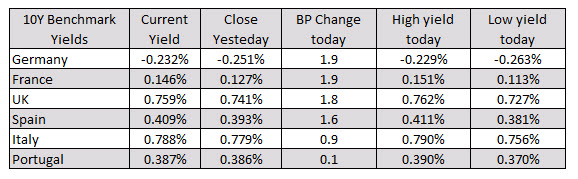

Lợi suất TPCP Mỹ kỳ hạn 10 năm hầu như không đổi trong ngày hôm qua, giữ vững vùng 1.5%.

Dầu thô tiếp tục bay cao với mức tăng 1.79% lên 72.44 USD/thùng, nhu cầu sử dụng nhiên liệu ngày một tăng khi các lệnh hạn chế đi lại được dỡ bỏ và ngành du lịch tại các nước phát triển đã bắt đầu trở lại.

Trên thị trường FX, đồng USD nhìn chung ít thay đổi trong bối cảnh các nhà đầu tư chờ đợi những manh mối về “taper” từ Fed. Các đồng tiền hàng hóa như AUD, NZD và CAD là những đồng yếu nhất trong ngày hôm qua, khi những hàng hóa chính như đồng hay gỗ đều suy giảm đáng kể. Tâm lý có phần risk off lúc này cũng góp phần khiến các đồng có hệ số beta cao yếu đi, trong khi đó những đồng "safe haven" như JPY và CHF đều tăng giá, đóng cửa lần lượt tại 110.01 và 0.8983. Mặc dù báo cáo việc làm và tăng trưởng tiền lương tháng 5 tích cực tại Anh, đồng Cable vẫn mất 0.19% xuống 1.40843, có lẽ việc hoãn thời điểm mở cửa hoàn toàn nền kinh tế vẫn đang khiến thị trường lo ngại.