- CPI tháng 9 của Trung Quốc : +0.2% m/m; +0% y/y

- Dự kiến: +0.3% m/m; +0.2% y/y

- Trước đó: +0.3% m/m; +0.1% y/y

- PPI tháng 9 của Trung Quốc: -2.5% y/y

- Dự kiến: -2.4% y/y

- Trước đó: -3.0% y/y

Lạm phát lõi y/y được dự kiến ở mức 3.0% trong tháng và cao hơn một chút so với mức 2.9% trong tháng 10.

Reuters cho biết:

Trong đợt hạn chế đầu tiên, chính quyền Biden đã để cho các công ty con ở nước ngoài của các công ty Trung Quốc có quyền truy cập tự do vào các chất bán dẫn và AI, nghĩa là chúng có thể dễ dàng được tuồn lậu vào Mỹ từ Trung Quốc hoặc bị người dùng ở Trung Quốc truy cập từ xa.

Cơ quan tiền tệ Singapore (MAS) giữ nguyên các thiết lập chính sách đúng như mong đợi.

MAS cho biết họ sẽ tăng tần suất các cuộc họp và tuyên bố, một sự phát triển khá lớn:

MAS cũng chỉ ra rằng:

Chứng khoán Mỹ đồng loạt giảm điểm sau khi báo cáo CPI mới nhất cho thấy rằng lạm phát vẫn dai dẳng, đẩy lợi suất trái phiếu lên cao hơn. Cả ba chỉ số chính đều kết thúc phiên giao dịch trong sắc đỏ, với Dow Jones giảm 0.51% trong khi S&P 500 và Nasdaq Composite giảm lần lượt 0.62% và 0.63%. Mặc dù ba chỉ số chính giảm trong ngày giao dịch thứ 5 nhưng đều đang trên đà đạt được mức tăng hàng tuần. S&P 500 tăng 0.9%, trong khi Dow Jones tăng gần 0.7% trong tuần. Nasdaq Composite tăng 1% tính đến thời điểm đóng cửa ngày thứ 5. Đây là tuần tích cực thứ ba liên tiếp đối với Nasdaq và là tuần tích cực thứ hai liên tiếp đối với S&P 500. Dow Jones cũng chuẩn bị chấm dứt chuỗi ba tuần giảm liên tiếp.

Trên thị trường FX, USD kết phiên với tư cách là đồng tiền mạnh nhất, AUD yếu nhất trong nhóm tiền tệ chính. Báo cáo CPI là yếu tố thúc đẩy việc mua USD khi một số con số cốt lõi vẫn ở mức cao. Kỳ vọng của thị trường về quyết định chính sách của Fed hầu như không thay đổi. USD/JPY quay trở lại 150.00, điều đó sẽ khiến thị trường luôn ở thế cảnh giác trong phiên giao dịch ở Tokyo. AUD và NZD chịu áp lực khi kịch bản lãi suất cao hơn trong thời gian dài hơn của Fed nhiều khả năng sẽ xảy ra do đòn bẩy nhà ở cao và chính sách ZIRP kéo dài nhiều năm.

Vàng giảm $5 xuống còn $1868. Lợi suất trái phiếu chính phủ Mỹ đồng loạt tăng mạnh sau khi Kho bạc Hoa Kỳ bán đấu giá 20 tỷ USD trái phiếu kỳ hạn 30 năm. Lợi suất trái phiếu kỳ hạn 10 năm tăng 10.4 điểm cơ bản lên 4.70%. Giá dầu tăng đầu phiên Mỹ trước khi quay đầu giảm sau khi dự trữ dầu thô của Mỹ tăng mạnh. Tồn kho dầu thô của Mỹ (USOILC=ECI) tăng 10.2 triệu thùng trong tuần trước lên 424.2 triệu thùng, cao hơn nhiều so với kỳ vọng của các nhà phân tích về mức tăng 500,000 thùng. Dầu thô WTI kết phiên ở 83.51 USD.

USDJPY đang tiệm cận 150.00 trong bối cảnh sự chênh lệch lợi suất giữa Mỹ và Nhật Bản ngày càng lớn. Có vẻ như sẽ có những can thiệp bằng lời từ phía Nhật Bản trong phiên họp của các nhà lãnh đạo tài chính G7 tại Marrakech hôm nay. Một quan chức cấp cao của Bộ tài chính Nhật Bản tham dự cuộc họp đã nhấn mạnh tuyên bố của G7:

Quan chức Fed Collins cho biết:

Dữ liệu API được công bố muộn vào hôm qua

Mùa bơm tiếp tục khi người dân chờ đợi thời tiết chuyển lạnh. Giá khí đốt tự nhiên giảm nhẹ hôm nay và giao dịch ở mức 3.35 đô la. TTF tiếp tục tăng do sự cố gián đoạn đường ống Baltic.

Báo cáo dầu sẽ được công bố vào đầu giờ.

G7 đã đưa ra một tuyên bố cho biết họ đang gia hạn nỗ lực thiết lập giá trần đối với dầu Nga trên biển.

Liên minh đưa ra tuyên bố này để nhấn mạnh những rủi ro vi phạm các quy tắc về giá trần. Trong quá trình kinh doanh bình thường, các nhà cung cấp dịch vụ của Liên minh có thể tương tác với những người tham gia thị trường ở các khu vực pháp lý khác. Trường hợp có bằng chứng cho thấy các công ty hoặc cá nhân đã tham gia vào các hoạt động phi pháp hoặc lừa đảo liên quan đến việc vận chuyển dầu thô và các sản phẩm dầu mỏ có xuất xứ từ Nga, họ sẽ đưa ra các biện pháp hạn chế tương ứng được các Thành viên Liên minh thiết lập.

Mỹ đã có hành động áp đặt các biện pháp trừng phạt đối với hai thực thể vì vi phạm giá trần.

Dầu thô WTI hôm nay tăng 1.15 đô la lên 84.64 đô la mặc dù đồng đô la đang mạnh và tài sản rủi ro thấp hơn. Cuối ngày thứ Tư, API đã công bố lượn tồn kho dầu của Mỹ tăng mạnh và dữ liệu EIA chính thức sẽ được công bố vào cuối giờ.

Đây lẽ ra là một thời điểm Nasdaq được kỳ vọng giảm nhưng điều đó đã không xảy ra. Chỉ số Nasdaq Composite đang ở mức đỉnh trong phiên, tăng 0.3%.

Đây có thể là ngày tăng thứ năm liên tiếp của chỉ số này và khả năng tăng trưởng của nó rất ấn tượng mặc dù lợi suất trái phiếu kho bạc cũng tăng.

Các chỉ số chính:

Nhìn vào lợi suất trái phiếu Mỹ:

Lợi suất trái phiếu kỳ hạn 2 năm là 5.071%, tăng 0.085 điểm cơ bản.

Lợi suất trái phiếu kỳ hạn 5 năm là 4.664%, tăng 0.087điểm cơ bản.

Lợi suất trái phiếu kỳ hạn 10 năm là 4,641% tăng 0.081 điểm cơ bản.

Lợi suất trái phiếu kỳ hạn 30 năm là 4,779%, tăng 0.083 điểm cơ bản

Phe bán AUD/USD đã nắm quyền kiểm soát sau khi CPI mạnh hơn dự kiến. Tuy nhiên, đường MA 200 giờ tại 0.63708 đã giữ nguyên mức hỗ trợ và cần phải bị phá vỡ để xu hướng giảm tiếp tục trong tương lai. Điều mà phe bán không muốn thấy là giá quay trở lại trên mức đó hoặc đường MA 100 giờ tại 0.6399.

Đồng đô la Mỹ mạnh hơn sau báo cáo lạm phát CPI ngày hôm nay.

Giá tăng 3.7% y/y so với mức dự kiến 3.6% khi lạm phát nhà ở và năng lượng là nguyên nhân chính gây ra mức tăng này. CPI lõi phù hợp với dự kiến nhưng nhìn chung, báo cáo đã khiến thị trường lo ngại và đẩy lợi suất trái phiếu kho bạc và đồng đô la Mỹ lên cao. USD/JPY tăng lên 149.44, chỉ cách mức đỉnh kỷ lục sau báo cáo việc làm phi nông nghiệp 9 pip.

Động thái này được thị trường kho bạc xác nhận với lợi suất trái phiếu kỳ hạn 10 năm tăng lên 4.62% từ mức 4.55% trước khi công bố dữ liệu. Hợp đồng tương lai S&P 500 gần như không thay đổi sau khi công bố dữ liệu.

Hôm qua, thị trường đã nhanh chóng giảm sự chú ý với báo cáo PPI nhưng đồng đô la hôm nay vẫn tiếp tục mạnh lên.

Một đợt giảm của đồng euro hôm nay sẽ chấm dứt chuỗi tăng sáu ngày của đồng tiền chung này.

Thị trường nên theo dõi chặt chẽ thị trường trái phiếu. Hôm qua, Bộ Tài chính Mỹ đã bán trái phiếu kỳ hạn 10 năm với lợi suất cao hơn dự kiến và đó có thể là một tín hiệu đáng ngại lo rằng mức cao gần đây sẽ không phải là đỉnh.

Thị trường đang định giá 10% Fed tăng lãi suất vào tháng 11 và 30% vào tháng 12 trước khi CPI của Hoa Kỳ được công bố.

Lợi suất trái phiếu Mỹ kỳ hạn 10 năm giảm 4.7 bps xuống 4.55% trước khi công bố dữ liệu.

Chỉ số nhà ở là yếu tố đóng góp nhiều nhất, chiếm hơn một nửa mức tăng trong tháng của tất cả các mặt hàng.

Dưới đây là nhận định của Guy Lebas tại Janney:

"Dịch vụ (trừ thực phẩm), năng lượng và nhà ở tăng 0.1% và 1.1% q/q không đáng lo ngại.

CPI hôm nay sẽ không ảnh hưởng đến việc tăng lãi suất vào tháng 11. Thị trường cần cẩn trọng với việc lạm phát tăng cao thể hiện qua dữ liệu của tháng tới."

Các chỉ số lõi:

Thị trường:

Trong quá trình chờ đợi dữ liệu CPI của Hoa Kỳ, các loại tiền tệ chính không biến động quá nhiều. Đồng đô la nhìn chung đang ổn định và ít thay đổi so với đồng Euro, Yên và bảng Anh.

EUR/USD ổn định ở mức 1.0621, trong khi USD/JPY và GBP/USD cũng giao dịch ổn định ở mức lần lượt là 149.13 và 1.2306 trong ngày.

Ở thị trường chứng khoán, nhà đầu tư đang giữ tâm lý lạc quan trước sự kiện chính với các chỉ số châu Âu cùng với hợp đồng tương lai của Mỹ tiếp tục đà tăng. Trong khi đó, lợi suất trái phiếu giảm nhẹ và đà tăng của vàng tiếp tục được củng cố.

Đã có rất nhiều cuộc thảo luận từ các nhà hoạch định chính sách của nhưng tất cả đều đồng ý với quan điểm rằng họ đã hoàn tất quá trình tăng lãi suất.

Như vậy, thị trường sẽ đổ dồn sự chú ý vào dữ liệu CPI của Mỹ. Phản ứng của thị trường trái phiếu ngay sau đó sẽ rất quan trọng vì các thị trường khác sẽ lấy manh mối từ đó để xác định tâm lý giao dịch trong phiên giao dịch ngày mai.

Việc thiếu đi sự hỗ trợ đến từ chính sách tài khóa đã trở thành vấn đề nan giải của vùng Eurozone kể từ thời Draghi.

Hợp đồng tương lai S&P 500 tăng 0.4% trong khi các chỉ số chính của châu Âu hiện đang tăng khoảng từ 0.6% - 1.0%. Có thể thấy, thị trường chứng khoán đang tìm cách phục hồi nhiều hơn sau đà giảm mạnh trong hai tuần vừa qua.

Xét về tâm lý chung, cổ phiếu công nghệ tiếp tục nâng đỡ của thị trường:

Chỉ số Nasdaq đã kiểm tra mức hỗ trợ của đường xu hướng chính trong khoảng một tuần qua trước khi quay trở lại trên mức MA 100 ngày (đường màu đỏ) vào ngày hôm qua, trong khi nhà đầu tư hy vọng sẽ có nhiều manh mối hơn về xu hướng thị trường sau dữ liệu CPI của Mỹ ngày hôm nay.

Giá khí đốt tự nhiên đi ngang sau khi tăng cao do lo ngại về nguồn cung do căng thẳng xung quanh xung đột Israel-Hamas. Việc đóng cửa mỏ Tamar không hẳn là vấn đề khi kho lưu trữ khí châu Âu đang đạt 97% dung lượng. Điều này có nghĩa là nhu cầu sẽ duy trì ở mức thấp và có thể thậm chí giảm xuống trong tương lai gần, giúp cân bằng lại rủi ro nguồn cung do việc đóng cửa trường khí Tamar và có thể là cuộc đình công của lao động tại Úc.

Trong khi đó, Đô la Mỹ (USD) đang ở vùng giá quan trọng với tín hiệu điều chỉnh sau đà tăng trong mùa hè. Đô la Mỹ hồi phục vào ngày đầu tuần mặc dù cuộc xung đột Hamas - Isarel khiến tâm lý risk-off gia tăng. Kể từ đó, Đồng xanh vẫn tiếp tục điều chỉnh khi quan điểm của quan chức Fed về việc ngừng tăng lãi suất khiến đống tiền này ngày càng chịu nhiều áp lực bán.

Khí đốt tự nhiên được giao dịch ở mức 3.57 USD cho mỗi MMBtu vào thời điểm viết

Trước đó cùng ngày, nhà hoạch định chính sách của BOE, Dhingra, cho biết nền kinh tế Anh chỉ hấp thụ được khoảng 20% đến 25% tác động của việc tăng lãi suất. Nói cách khác, họ đang thể hiện quan điểm rằng chờ đợi lạm phát giảm xuống trong thời gian tới là tốt nhất vì họ cho rằng việc tăng lãi suất sẽ khiến nền kinh tế chuyển sang chiều hướng tiêu cực hơn.

Mỹ:

Vương quốc Anh:

Phân tích kỹ thuật GBPUSD - Khung thời gian ngày

Trên biểu đồ ngày, cặp GBPUSD hiện đang ở vùng kháng cự quan trọng, nơi mức Fibonacci thoái lui 38,2% và đường xu hướng giảm hội tụ với nhau. Đây là mức giá tốt để mở vị thế bán trong khi phe mua có thể chờ đợi các nhịp điều chỉnh về vùng thấp hơn để mở mới vị thế của mình.

Phân tích kỹ thuật GBPUSD - Khung thời gian 4 giờ

Trên biểu đồ 4 giờ, chỉ báo MACD đã có tín hiệu phân kỳ báo hiệu sự phục hồi. Xu hướng tăng được thể hiện rõ ràng khi giá tiếp tục hình thành các đỉnh cao hơn và đáy cao hơn với các đường MA được tiếp tục cắt lên. Mức 1.2240 sẽ là vùng giá quan trọng để nhà đầu tư có thể quyết định vị thế mua hay bán trong thời gian sắp tới.

Phân tích kỹ thuật GBPUSD - Khung thời gian 1 giờ

Trên biểu đồ 1 giờ, tiếp tục là tín hiệu phân kỳ với chỉ báo MACD. Trong trường hợp này, tín hiệu phân kỳ cùng việc phá vỡ xuống dưới đường xu hướng ở mức 1.2290 sẽ đưa xác nhận về một đợt bán tháo có thể sẽ diễn ra.

sự kiện sắp tới

Hôm nay chúng ta sẽ nhận được báo cáo quan trọng nhất trong tuần là số liệu CPI của Mỹ. Nếu như các số liệu được công bố thay đổi mạnh so với dự báo thì Fed có thể cân nhắc lại quan điểm của mình về việc tăng lãi suất một lần nữa vào tháng 11 và kế hoạch cắt giảm lãi suất vào năm 2024.

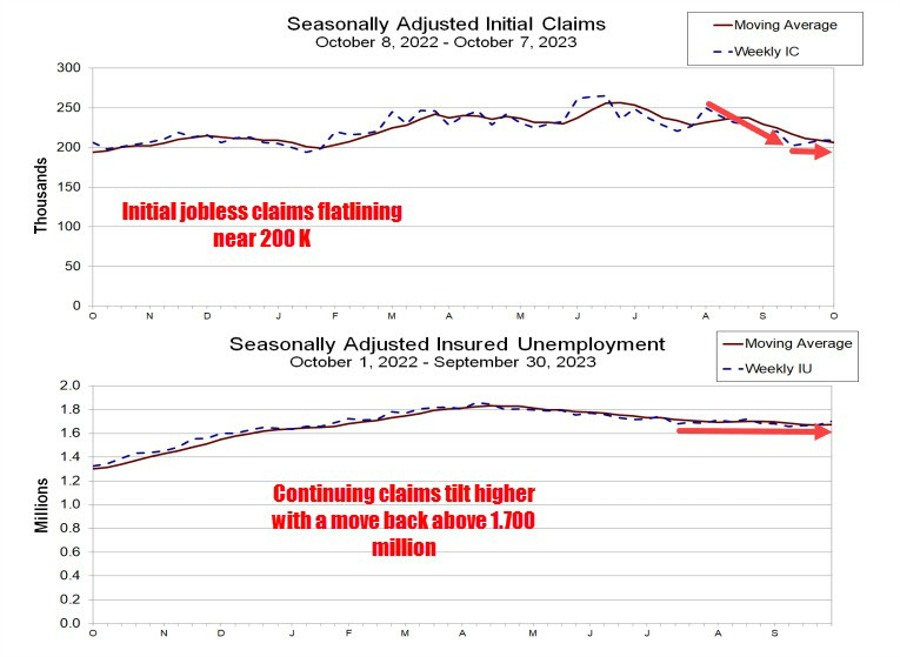

Đồng thời, chúng ta cũng sẽ được cung cấp dữ liệu Trợ cấp thất nghiệp mới nhất của Hoa Kỳ, đây là một báo cáo quan trọng về thị trường lao động. Ngày mai, chúng ta kết thúc tuần với báo cáo Tâm lý người tiêu dùng của Đại học Michigan.

Một cuộc khủng hoảng mới ở Trung Đông dường như không khiến bất kỳ ai sợ hãi, kể cả các nhà đầu tư cũng như các Ngân hàng Trung ương. Điều này khiến cho tâm lý risk-off ra tăng trên khắp các thị trường. Có vẻ như thị trường đang ủng hộ quan điểm rằng cuộc xung đột sẽ không kéo dài và đợt tăng giá năng lượng gần đây sẽ không tác động đáng kể đến nền kinh tế.

Tuy nhiên, tình hình có vẻ như rất khác.

Hãy bắt đầu với tác động của giá dầu. Mức tăng của giá dầu đã ảnh hưởng đến quá trình kiềm chế lạm phát của thị trường trong tháng 8 và có thể là cả trong tháng 9 nữa. Vì vậy, không có gì ngạc nhiên khi các nhà phân tích tại JPMorgan và cựu Bộ trưởng Tài chính Hoa Kỳ Larry Summers lo ngại về một làn sóng lạm phát mới tương tự như những năm 1970 và 1980.

Tất nhiên, việc so sánh hoàn cảnh hiện tại với những gì đã xảy ra 50 năm trước là không hẳn chính xác bởi khó có khả năng OPEC sẽ lặp lại quyết định của OAPEC nhằm áp đặt lệnh cấm vận đối với những nước ủng hộ Israel trong cuộc xung đột.

Tuy nhiên, các công ty có thể tận dụng tình trạng căng thẳng kéo dài để tăng giá hàng hóa và dịch vụ với mục đích phòng vệ. Vì vậy, còn quá sớm để chúng ta có thể ăn mừng chiến thắng trước lạm phát.

Mặt khác, cần lưu ý rằng việc kết thúc chu kỳ tăng lãi suất không đồng nghĩa với việc xem xét lại chính sách tiền tệ. Cả người dân và doanh nghiệp nói chung đều sẽ không gặp khó khăn gì nếu không có điều kiện trước đây.

Số vụ phá sản doanh nghiệp đã tăng với tốc độ kỷ lục kể từ đại dịch: theo S&P Global, 459 công ty đã nộp đơn xin phá sản vào cuối tháng 8. Trên toàn cầu, tình hình cũng không khá hơn: có 107 vụ vỡ nợ doanh nghiệp trong tháng 8, con số cao nhất hàng tháng kể từ năm 2009. Và xét đến các hành động của các ngân hàng trung ương, con số này có thể sẽ tiếp tục tăng. Các tiêu chuẩn cho vay chặt chẽ hơn, chi phí tăng và các chương trình hỗ trợ đại dịch giảm góp phần làm gia tăng thêm thách thức cho doanh nghiệp.

Không chỉ các doanh nghiệp mà cả ngành bất động sản và lĩnh vực ngân hàng cũng đang bắt đầu cảm nhận được những tác động tiêu cực. Đặc biệt, lĩnh vực bất động sản đang chịu ảnh hưởng từ nhu cầu sụt giảm do chi phí trả nợ tăng cao.

Theo Bankrate, lãi suất trung bình cho khoản thế chấp 30 năm hiện ở mức dưới 8%, cao nhất kể từ tháng 6 năm 2000. Ngoài ra, giá nhà trung bình ở mức 407,100 USD.

Trong lĩnh vực ngân hàng, 25 ngân hàng lớn nhất của Mỹ đã trải qua sự suy giảm đáng kể về tăng trưởng cho vay, với mức tăng trưởng chỉ 1.5%, giảm so với mức 8% một năm trước đó. Ngoài ra, các ngân hàng đang chịu áp lực phải đưa ra lãi suất tiết kiệm cao hơn để giữ lại tiền gửi của khách hàng, vốn là nguồn vốn chính của họ.

Hơn nữa, nỗ lực của chính phủ Hoa Kỳ nhằm bán gần 13 tỷ USD trái phiếu thế chấp được mua từ những ngân hàng cho vay thất bại là Silicon Valley Bank và Signature Bank có thể gây bất ổn cho một thị trường vốn đã yếu kém.

Tóm lại, có đủ lý do để lo lắng ngay cả khi cuộc chiến tranh ở Trung Đông không xảy ra. Mặc dù chúng ta chưa chắc chắn về sự sụp đổ của thị trường chứng khoán nhưng khả năng cao là điều đó sẽ xảy ra.

Xem xét các loại tài sản tiềm năng có thể được hưởng lợi từ sự thay đổi của thị trường, Trái phiếu Kho bạc Hoa Kỳ sẽ hấp dẫn hơn vàng (XAUUSD), đặc biệt là các quỹ ETF TMF và TLT.

IEA cũng lưu ý rằng điều duy nhất khiến thị trường dầu mỏ rơi vào tình trạng thâm hụt lúc này là việc cắt giảm tự nguyện của OPEC+. Và nếu OPEC+ không thực hiện cắt giảm sẽ ảnh hưởng đến mức độ thặng dư trong dữ liệu cán cân thương mại tháng 1 năm sau. Đây là một rủi ro càn đề phòng trong toàn cảnh diễn biến giá dầu hiện nay.