Theo dữ liệu từ Bộ Tài chính Nhật Bản:

- Chi phí vốn doanh nghiệp: +2.3% q/q và +11% y/y (dự kiến +5.5%, trước đó +7.7%)

- Doanh số +5% y/y (dự kiến +2.3%, trước đó +6.1%)

- Lợi nhuận định kỳ +4.3% y/y (dự kiến +0.9%, trước đó -2.8%)

Theo dữ liệu từ Bộ Tài chính Nhật Bản:

Berkshire Hathaway đã mua thêm cổ phiếu của Occidental Petroleum trong 03 ngày giao dịch vừa qua:

Vào năm 2022, Berkshire đã nhận được sự chấp thuận theo quy định để mua tối đa 50% cổ phần trong doanh nghiệp này. Động thái này đã tích cực khích lệ các nhà đầu cơ chờ giá lên trong ngành dầu mỏ.

Vào hôm thứ Tư, Bộ trưởng Tài chính Pháp Bruno Le Maire đã có một buổi trò chuyện với đài phát thanh France Inter:

Trước đó, báo cáo CPI sơ bộ tháng 5 của Pháp được công bố:

Bình luận của các nhà phân tích tại Barclays:

Nhà báo Nick Timiraos đã có bài viết trên Wall Street Journal rằng:

Giám đốc điều hành BlackRock Larry Fink đã có bài phát biểu tại một hội nghị dịch vụ tài chính của Deutsche Bank với nhận định FOMC vẫn chưa hoàn thành chu kỳ tăng lãi suất:

Không cho rằng Mỹ sẽ xảy ra suy thoái:

Về vấn đề trần nợ:

Thị trường hiện định giá 32% khả năng Fed tăng lãi suất, từ mức 70% trước đó.

BTCUSD giảm 2.67% trong ngày xuống $26,964

XAUUSD hiện tăng 0.55% trong ngày lên $1,970.40

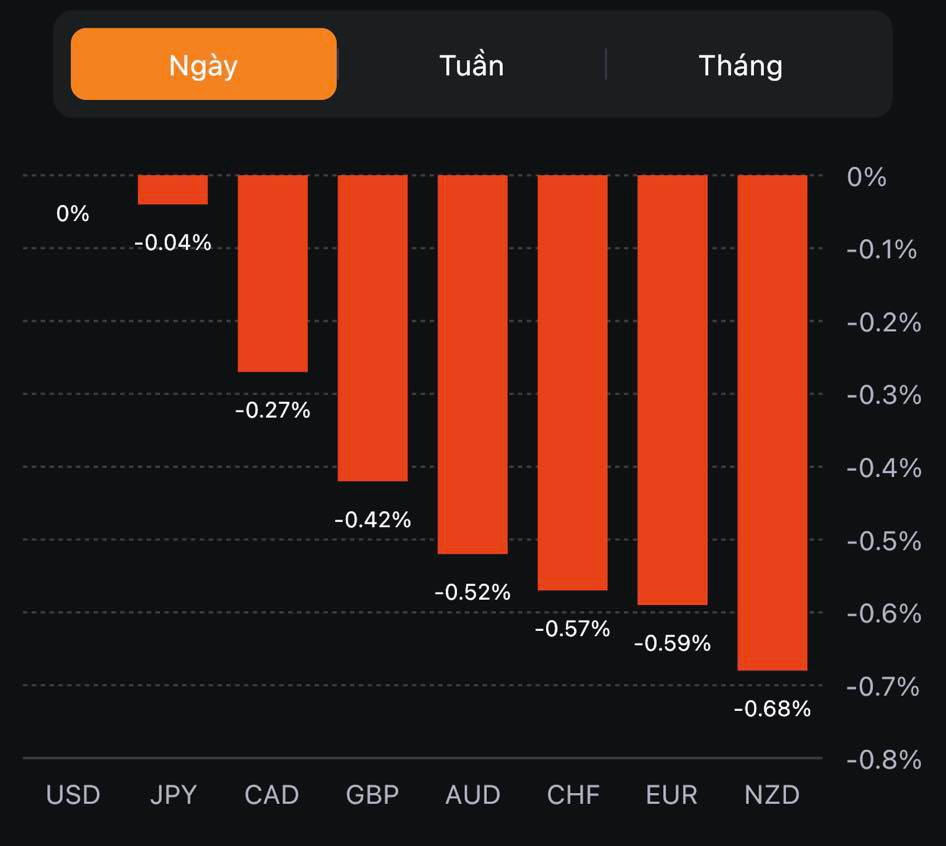

USD suy yếu trước khi dữ liệu JOLTS tháng 4 được công bố nhưng hiện đã hồi phục. DXY tăng trở lại 104.58

Điều này cho thấy rằng các công ty vẫn đang nỗ lực tìm kiếm công nhân. Thị trường đang định giá 62% cơ hội Fed tăng lãi suất vào tháng 6.

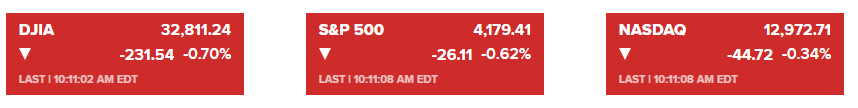

Chứng khoán Mỹ tiếp tục giảm điểm:

Vào tháng 1, Ngân hàng Trung ương Canada đã tăng lãi suất lên 4.50% và cho biết:

Kể từ đó, BoC giữ nguyên lãi suất tại các cuộc họp vào tháng Ba và tháng Tư. Biên bản cuộc họp tháng 4 cho thấy BOC đang thảo luận về việc tăng lãi suất và các thành viên "đồng ý rằng có cảm giác rằng nền kinh tế hồi phục hơn so với dự kiến vào đầu năm."

Hôm nay, chúng tôi đã có bằng chứng cụ thể về điều đó với GDP quý 1 cao hơn dự kiến khi tăng 3.1% so với cùng kỳ năm trước và 0.8% so với quý trước.

Không giống như Fed, BoC sẽ phải đưa ra quyết định trước khi có dữ liệu CPI tháng 5. Các nhà hoạch định chính sách của Ngân hàng Trung ương Canada sẽ phải dựa vào dữ liệu CPI tháng 4 nóng: +4.4% y/y (+4.1% dự kiến), +0.7% m/m

Từ khi dữ liệu CPI tháng 4 được công bố tỷ lệ thị trường định giá BoC tăng lãi suất tăng lên 38%, từ mức 27% trước khi có dữ liệu. Một kịch bản khác là BoC sẽ tăng lãi suất tại cuộc họp tháng 7 hoặc tháng 9. Thị trường đã định giá khoảng 75% khả năng BoC tăng lãi suất vào tháng 9.

Điều có thể khiến BOC dừng tăng lãi suất là vấn đề thế chấp. Thị trường Canada hoạt động dựa trên các khoản thế chấp cố định 5 năm và có thể thay đổi, vì vậy, cứ mỗi tháng mà lãi suất vẫn ở mức cao, người Canada sẽ phải chịu lãi suất cao hơn. Theo thời gian, điều đó sẽ bóp nghẹt chi tiêu của người tiêu dùng và khiến BoC có thể muốn chờ đợi. Động lực đó cũng làm tăng khả năng xảy ra sai lầm chính sách và BoC buộc phải cắt giảm sau đó.

Thành viên Hội đồng Thống đốc Fed Bowman cho biết:

Quan chức Fed Bowman đang phát biểu tại một sự kiện của Fed Listens ở Boston cùng với Thượng nghị sĩ Susan Collins. Bình luận này có thể không truyền tải quan điểm của Bowman về vấn đề lãi suất nhưng đó là một lĩnh vực quan trọng mà các quan chức Fed cần lưu tâm. Vấn đề nhà ở Hoa Kỳ còn một chặng đường dài phía trước và sẽ khiến Fed gặp khó khăn trong việc kiểm soát lạm phát khi quá nhiều nhu cầu bị dồn nén.

Theo Cơ quan Thống kê Canada, thương mại quốc tế thuận lợi và tăng trưởng trong chi tiêu hộ gia đình đã được điều chỉnh bởi tích lũy hàng tồn kho chậm hơn cũng như đầu tư vào nhà ở và đầu tư kinh doanh vào máy móc và thiết bị giảm. Nhu cầu trong nước đã tăng 0.7% trong quý đầu tiên của năm 2023 sau khi giữ nguyên trong quý IV năm 2022.

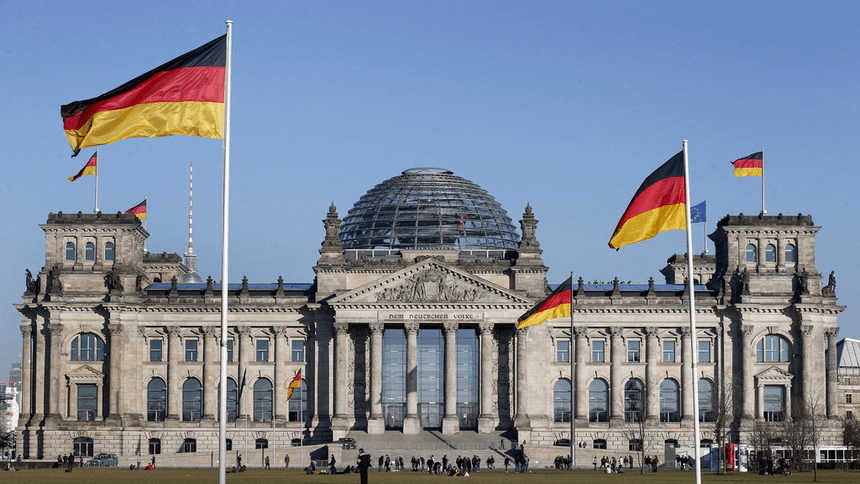

Trong báo cáo Đánh giá Ổn định Tài chính được phát hành vào ngày thứ tư vừa qua, Ngân hàng Trung ương châu Âu cho biến triển vọng nền kinh tế châu Âu vẫn nhạy cảm do những hậu quả từ đợt khủng hoảng ngành ngân hàng, sự kiện mà đã chứng kiến hàng loạt sự sụp đổ của các ngân hàng tại Mỹ.

Báo cáo của ECB cũng đề cập đến khả năng phải có những sự điều chỉnh trên thị trường tài chính, mặc cho các điều kiện kinh tế được thắt chặt hơn và thanh khoản thị trường kém hơn.

Đó là mức điều chỉnh cao hơn trong Q1 sau khi giảm 0.1% ở Q4 năm ngoái. Bên cạnh đó, chi tiêu của người tiêu dùng tăng 0.3%, chi tiêu chính phủ tăng 0.2% và đầu tư tăng 0.2%, hàng tồn kho và xuất khẩu, giảm 0.1% trong quý.

Dầu thô WTI tiếp tục giảm trong phiên Âu, hiện đang giao dịch ở mức $68.92/thùng.

Thay đổi tình trạng thất nghiệp ở Đức tăng ít hơn so với ước tính trong tháng 5, với tỷ lệ thất nghiệp giữ ổn định ở mức 5.6%. Điều này chỉ tiếp tục tái khẳng định rằng thị trường lao động nhìn chung vẫn ổn định ở Đức.

USD tiếp tục phục hồi trong phiên Âu, hiện DXY đang ở mức 104.513.

AUDUSD tiếp tục giảm trong phiên Âu, hiện đang dao động quanh mức 0.64791.

Điều này phản ánh các ước tính sơ bộ, vì vậy nó chỉ tái khẳng định mức tăng trưởng cận biên của nền kinh tế Pháp trong Q1.

Chỉ số hài hòa của EU ở mức thấp nhất kể từ tháng 5 năm ngoái nhưng lạm phát giá lương thực hàng năm vẫn ở mức cao 14.1% - giảm từ mức 15.0% trước đó.

Trong bối cảnh USD phục hồi, USDCHF tiếp tục tăng, hiện đang dao động quanh mức 0.90900.