Dữ liệu PMI dịch vụ tại Nhật Bản từ Jibun Nhật Bản/ S&P Global trong tháng 7 năm 2023:

- Chỉ số PMI dịch vụ: 53.8 điểm

- Chỉ số toàn phần: 52.2 điểm

Theo các nguồn tin nội bộ, OPEC+ dự kiến sẽ họp vào cuối tuần này và đang cân nhắc việc trì hoãn kế hoạch khôi phục lại sản lượng, vốn được kỳ vọng sẽ diễn ra vào tháng 1, do lo ngại dư cung. Thông tin này giúp ngăn giá dầu giảm sâu hơn sau thỏa thuận ngừng bắn giữa Israel và Hezbollah.

Thị trường dầu mỏ gần đây dao động trong biên độ hẹp, chịu tác động bởi cả tín hiệu tích cực và tiêu cực:

Robert Rennie, chuyên gia từ Westpac Banking Corp. đã nhận định: "Giá dầu Brent dao động trong khoảng 70-75 USD/thùng được coi là hợp lý ở thời điểm hiện tại. OPEC+ gần như chắc chắn sẽ kéo dài thời gian cắt giảm sản lượng ít nhất đến hết quý I năm sau."

Viện Dầu khí Mỹ (API) báo cáo lượng tồn kho dầu thô của Mỹ tuần trước giảm 5.9 triệu thùng, mức giảm lớn nhất kể từ tháng 8 nếu được xác nhận bởi dữ liệu chính phủ vào thứ Tư. Canada cảnh báo rằng các mức thuế do Trump đề xuất, áp dụng lên khoảng 4 triệu thùng dầu thô nhập khẩu từ Canada, có thể đẩy giá xăng và giá năng lượng tại Mỹ tăng cao.

Dữ liệu PMI dịch vụ tại Nhật Bản từ Jibun Nhật Bản/ S&P Global trong tháng 7 năm 2023:

Thông tin từ Bloomberg cho biết các nhà chức trách Trung Quốc đang đẩy nhanh việc đàn áp một số giao dịch hàng hóa mà họ cho là mang lại ít lợi ích kinh tế cho đất nước này:

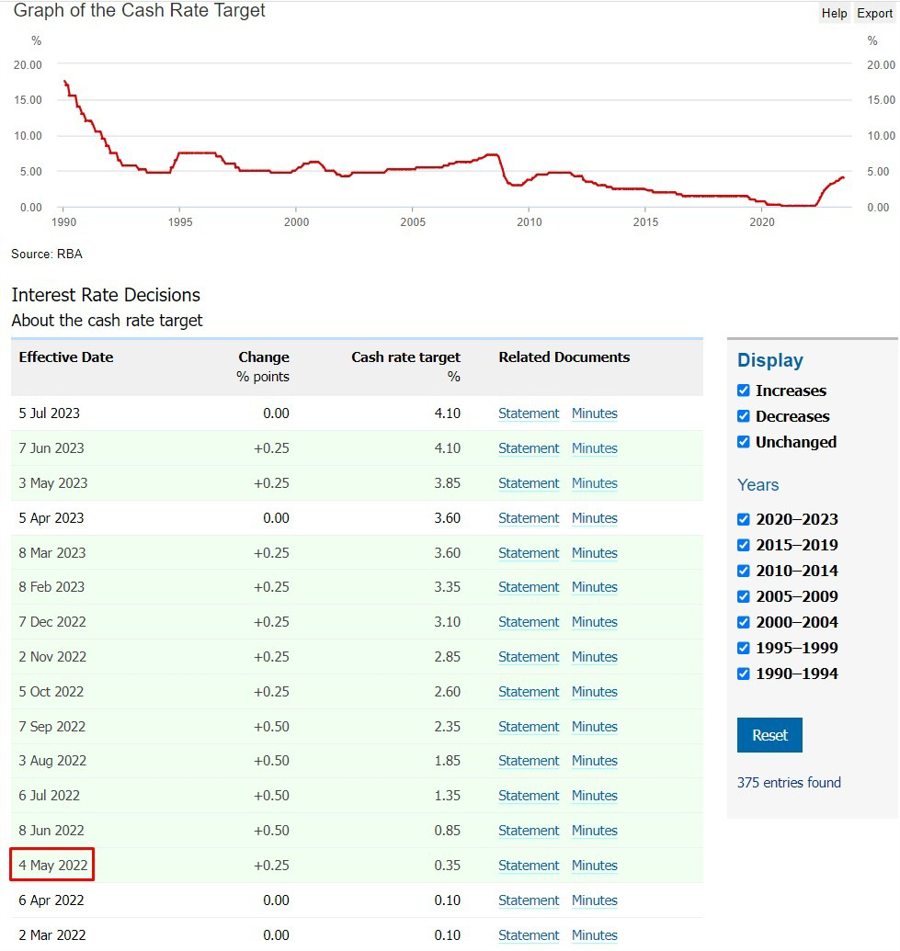

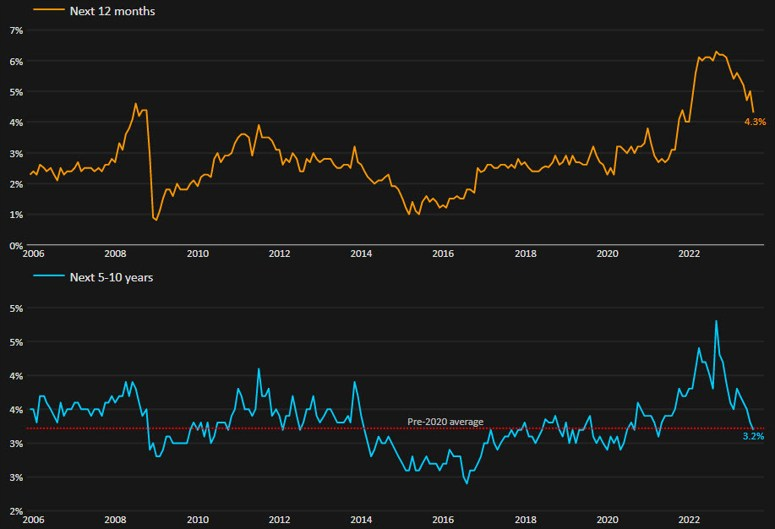

Westpac cho biết chu kỳ tăng lãi suất tại Úc đã kết thúc. RBA sẽ giữ nguyên lãi suất cho đến lần đầu cắt giảm vào tháng 9 năm 2024:

Chứng khoán lao dốc sau quyết định hạ bậc tín dụng của Hoa Kỳ từ AAA xuống AA+ từ Fitch, do những bế tắc trong cuộc chiến trần nợ tháng 6 và dự kiến suy thoái cũng như thâm hụt chính phủ trong vài năm tới. Kho bạc tăng quy mô đấu thầu trái phiếu do công nợ gia tăng và nỗi lo về hướng đi tiếp theo của Fed cũng phần nào làm xói mòn tâm lý thị trường trong phiên giao dịch thứ Tư. Kết phiên, chỉ số Nasdaq và S&P 500 lần lượt có phiên giao dịch tồi tệ nhất kể từ cuối tháng 2 và tháng 4 đến nay:

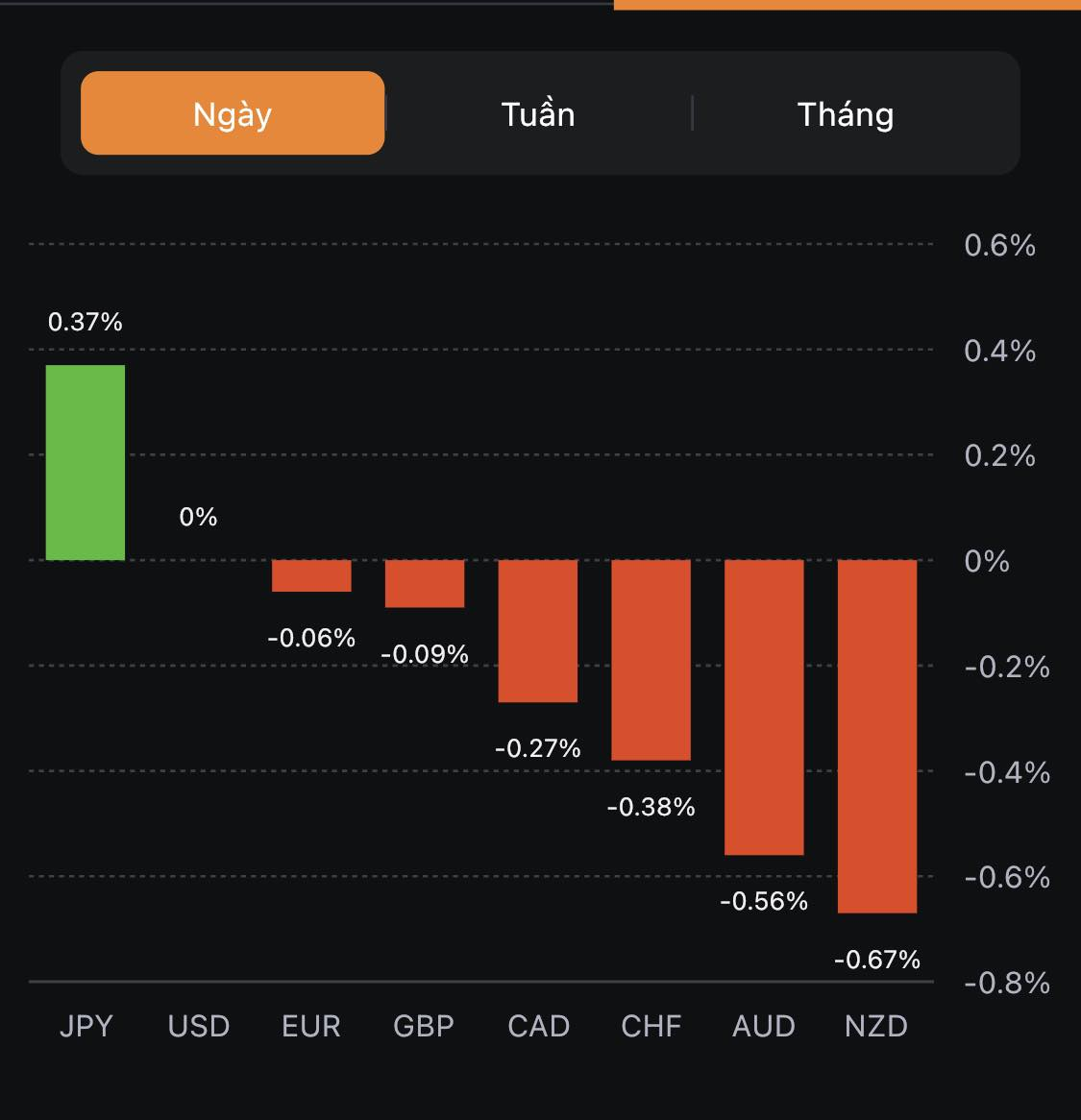

Trên thị trường FX, USD tăng trên diện rộng nhờ sức mạnh lợi suất, đặc biệt là lợi suất dài hạn trong bối cảnh dữ liệu việc làm ADP tháng 7 mạnh mẽ (+324K so với dự báo +191K) và vụ việc Fitch hạ xếp hạng tín dụng tại Hoa Kỳ. AUD và NZD dẫn đầu đà giảm trong số các tiền tệ chính, trong khi JPY đóng cửa đi ngang. EUR và GBP lao dốc, phần nào chịu ảnh hưởng lo ngại BoE sẽ thận trọng tăng lãi suất 25bp thay vì 50bp trong cuộc họp chính sách diễn ra vào tháng 8. CAD cũng giảm sâu trước áp lực USD tăng và giá dầu giảm mạnh trong phiên.

USD và lợi suất tăng đã gây áp lực khiến vàng giảm mạnh xuống dưới $1935/oz đầu phiên Mỹ. Chốt phiên, vàng giảm $8.52 xuống $1933.64/oz. Trên thị trường nợ, lợi suất 2 năm giảm nhẹ 2.3bp xuống 4.883% trong khi lợi suất dài hạn tăng mạnh. Cụ thể, lợi suất 10 năm và 30 năm lần lượt tăng 5.7bp và 7.8bp lên 4.084% và 4.176%. Hoa Kỳ đã tăng quy mô đấu thầu trái phiếu kho bạc do nợ công gia tăng. Dầu thô có một phiên giao dịch tồi tệ khi lấp phần lớn mức tăng được thiết lập từ 3 phiên liên tiếp trước đó do lo ngại Ả Rập sẽ Saudi sẽ không gia hạn cắt giảm 500,000 thùng/ngày vào tháng 9, bất chấp dữ liệu tồn kho dầu thô tại Hoa Kỳ bất ngờ giảm kỷ lục (-17M so với dự báo -0.9M). Chốt phiên, dầu WTI giảm $1.88 xuống gần $79.50/thùng. Bitcoin lao dốc xuống dưới vùng 29K sau khi break 30K đầu phiên Á và đi ngang quanh 29.1K về gần cuối phiên giao dịch.

Theo dữ liệu từ S&P Global/ Judo Bank cho tháng 7 năm 2023.

Bình luận từ báo cáo, tóm tắt:

Tuyên bố Chính sách tiền tệ quý 2 của RBA sẽ được công bố vào Thứ Sáu, ngày 4 tháng 8 năm 2023:

Nhận định từ phía ngân hàng Commonwealth của Úc:

Nhận định từ TD:

Nhận định từ Scotia:

Có thể chỉ số ít nhà đầu tư sẽ mong muốn có thêm một đợt tăng lãi suất 50bp như hồi tháng 6. Một số dữ liệu đã hạ nhiệt, bao gồm lượng việc làm tháng 5 đã -36K m/m với số liệu bảng lương giảm nhẹ (-6K) trong tháng 6. Tuy nhiên, tăng trưởng tiền lương vẫn giữ vững ở mức +7.3% y/y và tăng lên hàng tháng.

Ngoài ra, điều quan trọng là những đánh giá của MPC về các bằng chứng lạm phát gần đây. Thước đo CPI lõi năm nay đã tăng nóng hơn so với các tháng tương tự trong lịch sử. Điều này vẫn đúng trong các dữ liệu mới nhất trong tháng 6, nhưng với biên bộ thấp hơn so với một số tháng khác.

Quyết định của Ngân hàng Trung ương Anh sẽ được công bố vào lúc:

Nhận định từ Nomura về quyết định chính sách tiền tệ của Ngân hàng Trung ương Anh (BoE) hôm nay, Thứ Năm, ngày 3 tháng 8 năm 2023.

Giám đốc điều hành của hãng đá phiến lớn tại Mỹ, Pioneer Natural Resources dự báo giá dầu thô sẽ nằm trong khoảng từ $80 - $100/thùng trước biến động số dư năm nay.

Dự đoán trước đó là từ $90 - $100/thùng

Ngân hàng trung ương của Brazil, Banco Central do Brasil, đã cắt giảm lãi suất cơ bản và lãi suất mục tiêu Selic xuống 50bp (kỳ vọng -25bp) do những biến chuyển tích cực về lạm phát:

Thật kỳ lạ khi CEO kiêm chủ tịch của JP Morgan, ông Jamie Dimon - người đã nhiều lần đưa ra quan điểm rằng Hoa Kỳ cần phải khẩn cấp cắt giảm thâm hụt ngân sách lại cảm thấy khó chịu khi một cơ quan xếp hạng lấy hạ bậc tín nhiệm của quốc gia này.

Nhận định từ Barclays về cuộc họp chính sách của Ngân hàng Trung ương Anh (BoE) vào ngày mai:

Kỳ vọng tăng lãi suất: giữ nguyên kỳ vọng BoE sẽ tăng lãi suất 50bp trong cuộc họp sắp tới, dự kiến vào ngày 3 tháng 8. Nếu dự đoán của họ đúng, điều này sẽ đưa lãi suất điều hành lên 5.5%.

Cơ sở lý luận cho việc tăng 50bp: Barclays tin rằng quyết định tăng 50bp của BoE vào tháng 6 cho thấy một sự thay đổi trong chiến lược phản ứng với lạm phát của ngân hàng, chủ yếu là do:

Dự đoán về lập trường biểu quyết : Ngân hàng dự báo tỷ lệ biểu quyết là 8-1 đối với việc ủng hộ tăng lãi suất 50 bp so với việc giữ nguyên. Họ dự đoán một thành viên bên ngoài của Ủy ban Chính sách Tiền tệ, Dhingra sẽ biểu quyết ủng hộ việc giữ nguyên lãi suất.

Định hướng chính sách: BoE sẽ không thay đổi định hướng chính sách của mình. Biên bản hiện tại đã truyền đạt lập trường có căn cứ về khả năng tăng lãi suất hơn nữa.

Giá dầu có mức giảm nhanh chóng xuống còn $79.61

Mối lo ngại lớn là Ả Rập Saudi sẽ không gia hạn cắt giảm 500,000 thùng/ngày vào tháng 9.

Nguyên nhân là do Fitch hạ bậc xếp hạng tín dụng của Mỹ và việc làm ADP của Hoa Kỳ mạnh hơn nhiều so với dự kiến.

Đây là một động lực tích cực đối với đồng đô la Mỹ, đặc biệt là với tâm lý e ngại rủi ro của chứng khoán.

USD/JPY hiện đang ở mức 143.24 và mục tiêu tiếp theo sẽ trong khoảng từ 143.439 đến 143.539.

Hợp đồng tương lai SPX giảm 33 điểm xuống còn 4568 ngay trước khi mở cửa.

Trái phiếu Mỹ 30 năm hiện đang tăng lên 4.15%.

Tin tức quan trọng trong ngày là Fitch hạ xếp hạng tín dụng của Hoa Kỳ. Điều đó dẫn đến tâm lí thị trường thận trong hơn, cổ phiếu giảm và trái phiếu tăng. Hợp đồng tương lai S&P 500 đã giảm sâu xuống 1.1% nhưng hiện quay trở lại giảm 0.5% trong ngày.

USD/JPY giảm từ 142.90 xuống mức thấp 142.25 trước khi tăng trở lại mức 142.80-90 ở thời điểm hiện tại

AUD/USD giảm xuống dưới mức đáy trong hai tháng - hiện ở 0.6575.

Mọi con mắt hiện đang đổ dồn vào dữ liệu việc làm ADP được công bố 19:15 tối nay.

Nga có thể sẵn sàng đàm phán thỏa thuận ngũ cốc ở Biển Đen

Mỹ đã được thông báo rằng Nga chuẩn bị quay trở lại đàm phán thỏa thuận cho phép xuất khẩu ngũ cốc Ukraine an toàn ở Biển Đen, nhưng "chúng tôi chưa thấy bất kỳ bằng chứng nào về điều đó", đặc phái viên Mỹ tại Liên Hợp Quốc cho biết vào thứ ba.

Nga đã không đồng ý gia hạn thỏa thuận vào ngày 17/7. Đại sứ Mỹ tại Liên Hợp Quốc Linda Thomas-Greenfield nói rằng nếu Nga muốn đưa phân bón của riêng họ ra thị trường toàn cầu và thực hiện các giao dịch nông nghiệp thì "họ sẽ phải quay lại thỏa thuận này."

Số đơn xin thế chấp của Hoa Kỳ tiếp tục giảm trong tuần qua khi cả hoạt động mua và tái cấp vốn đều giảm mạnh. Lãi suất cao hơn đang tiếp tục gây áp lực lên thị trường nhà ở và điều này có thể sẽ kéo dài hơn nữa cho đến khi có dấu hiệu về một chính sách xoay trục mạnh mẽ hơn của Fed.

Khi lạm phát tiếp tục là một vấn đề và dữ liệu tiền lương vẫn mạnh, BoE sẽ không có nhiều lựa chọn ngoài việc tăng lãi suất ngân hàng thêm 25 điểm cơ bản trong tuần này. Quyết định ngày mai gần như đã được đưa ra nhưng câu hỏi sẽ là BoE cần tăng lãi suất thêm bao nhiêu nữa để kiềm chế áp lực lạm phát?

Thị trường hiện định giá 63% khả năng BoE tăng lãi suất 25 bps, trong khi 37% còn lại tin vào kịch bản tăng 50 bps.

Thị trường định giá lãi suất cuối kỳ ở 5.75%, thấp hơn 6% trước đó do con số lạm phát nhẹ hơn của Vương quốc Anh vào tháng trước. Nhưng thực tế là, các nhà giao dịch vẫn đang định giá ít nhất ba lần tăng lãi suất nữa của BoE vào cuối năm.

GBP có thể không có nhiều biến động vào ngày mai nếu BoE tăng lãi suất 25 bps như mong đợi và không đưa ra phản hồi về thị trường hiện tại. Nhưng nếu ngân hàng trung ương gợi ý rằng chu kỳ thắt chặt sắp kết thúc, thì GBP sẽ sụt giảm mạnh. Nếu BOE sẽ không thực hiện tăng lãi suất thêm 3 lần nữa từ giờ đến cuối năm như thị trường kỳ vọng thì điều đó sẽ gây áp lực đến đồng bảng Anh.Trong trường hợp BoE ám chỉ việc phụ thuộc vào dữ liệu nhiều hơn, thì định giá của thị trường nhiều khả năng không có nhiều thay đổi cho đến khi báo cáo lạm phát tiếp theo của Vương quốc Anh được công bố vào ngày 16 tháng 8.

XAUUSD tăng trở lại $1,951.11 sau khi kiểm tra mức hỗ trợ gần mức đáy trong ba tuần quanh mức $1.940. Kim loại quý tìm thấy sự hỗ trợ khi Hội đồng Vàng Thế giới (WGC) cho biết nhu cầu vàng đang được cải thiện và PMI sản xuất của Hoa Kỳ tiếp tục giảm trong quý thứ ba liên tiếp.

Mọi con mắt hiện đổ dồn vào công bố dữ liệu việc làm ADP tối nay. Dữ liệu sẽ tạo cơ sở cho quyết định lãi suất của Fed trong cuộc họp chính sách tiền tệ vào tháng 9 khi điều kiện thị trường lao động vẫn cực kỳ chặt chẽ.

EUR/USD đang giữ ổn định dưới 1.1000 khi các nhà đầu tư thận trọng trong bối cảnh Fitch hạ tín nhiệm của Hoa Kỳ và dữ liệu việc làm ADP quan trọng của Hoa Kỳ được công bố lúc 19:15 tối nay.