Thủ tướng Canada: Chúng tôi sẽ phản ứng mạnh mẽ nếu bị áp thuế

Thủ tướng Canada khẳng định chính phủ đang tập trung hoàn toàn vào việc ngăn chặn bất kỳ mức thuế nào có thể bị áp đặt lên Canada, đồng thời nhấn mạnh rằng nếu điều đó xảy ra, phản ứng của Canada sẽ ngay lập tức và mạnh mẽ.

Hiện tại, tỷ giá USD/CAD đang ở mức 1.4210.

Putin: Đường ống Caspian "không thể khôi phục nhanh chóng"

Putin cho biết cuộc tấn công mới nhất khiến đường ống Caspian "không thể khôi phục nhanh chóng" vì thiết bị của phương Tây đã bị hư hại.

Đường ống vận chuyển dầu của Kazakhstan đến các thị trường thế giới và đã giảm 30-40% sau một cuộc tấn công bằng máy bay không người lái tại một trạm bơm ở miền nam nước Nga. Mức giảm 30% sẽ tương đương với 380,000 thùng/ngày.

Vào hôm qua, Novak cho biết việc sửa chữa có thể mất vài tháng.

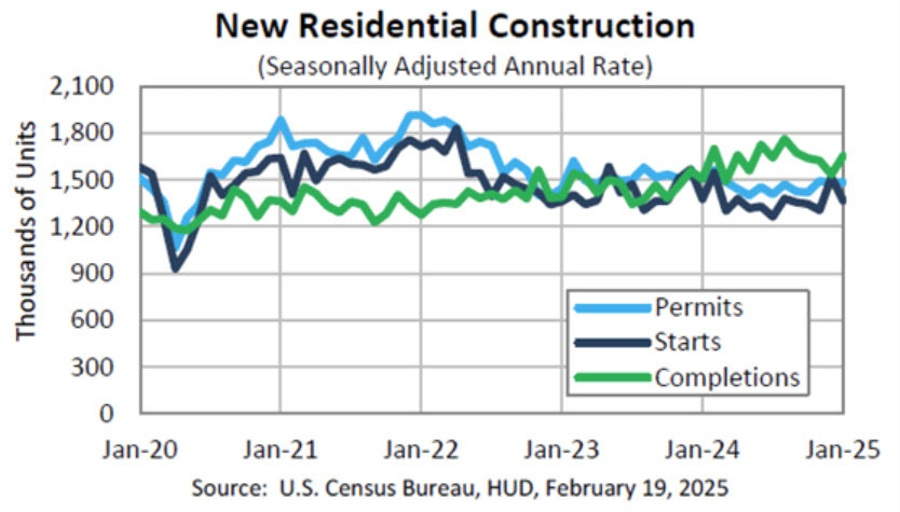

Số nhà khởi công xây dựng tại Mỹ vào tháng 1 ít hơn dự kiến

- Số nhà khởi công xây dựng tại Mỹ vào tháng 1: 1.366 triệu căn, ít hơn so với dự kiến là 1.39 triệu

- Số nhà khởi công xây dựng -9.8% trong tháng 1

- Giấy phép xây dựng: 1.483 triệu, nhiều hơn so với dự kiến là 1.46 triệu

Cập nhật thị trường phiên Âu: Lạm phát ở Anh tăng, đồng USD ổn định

- NZD dẫn đầu, GBP suy yếu mạnh nhất trong ngày.

- Chứng khoán châu Âu giảm, hợp đồng tương lai S&P 500 giảm nhẹ.

- Lợi suất trái phiếu Mỹ kỳ hạn 10 năm tăng lên 4.565%.

- Giá vàng đi ngang, dầu WTI tăng, Bitcoin tăng.

- EUR/USD và GBP/USD giảm 0.2%, GBP/USD trước đó tăng do CPI Anh cao hơn dự kiến.

- USD/JPY giảm nhẹ, NZD/USD tăng sau khi RBNZ cắt giảm lãi suất.

- Chứng khoán châu Âu chịu áp lực, ECB có thể tạm dừng cắt giảm lãi suất.

- Hợp đồng tương lai chứng khoán Mỹ ổn định, chờ cuộc đàm phán thương mại Mỹ-EU.

Trung Quốc cho biết sẵn sàng hợp tác với Mỹ để giải quyết các mối quan ngại về thương mại thông qua đối thoại

- Trung Quốc không hài lòng với thuế quan của Hoa Kỳ đối với hàng hóa của họ

- Thuế quan làm suy yếu sự hợp tác kinh tế, thương mại bình thường giữa hai nước

- Hy vọng giải quyết các mối quan ngại thông qua đối thoại và tham vấn bình đẳng

- Sẵn sàng hợp tác để tạo ra môi trường chính sách công bằng, có thể dự đoán được cho sự hợp tác thực tế

Lượng đơn đăng ký vay thế chấp MBA Hoa Kỳ giảm mạnh trong tuần qua

- Lượng đơn đăng ký giảm 6.6% so với mức tăng 2.3% của tuần trước

- Chỉ số thị trường: 214.9 (so với 230.0 của tuần trước)

- Chỉ số mua: 144.0 (so với 153.1 của tuần trước)

- Chỉ số tái cấp vốn: 593.6 (so với 640.6 của tuần trước)

- Lãi suất thế chấp 30 năm: 6.93% (so với 6.95% của tuần trước)

Các đơn đăng ký vay thế chấp đã giảm trở lại trong tuần qua sau một khởi đầu khá tốt cho năm mới. Cả hoạt động mua và tái cấp vốn đều giảm, dẫn đến sự sụt giảm khi lãi suất trung bình của khoản vay mua nhà phổ biến nhất ở Hoa Kỳ vẫn ở mức dưới 7%.

Quan chức ECB Schnabel: Chúng ta đang tiến gần đến thời điểm tạm dừng hoặc ngừng cắt giảm lãi suất

- Sự thắt chặt đã giảm đáng kể, đến mức chúng ta không còn có thể tự tin nói rằng chính sách của chúng ta vẫn còn thắt chặt.

- Tỷ lệ tiết kiệm đã bắt đầu giảm.

- Lạm phát trong nước vẫn ở mức cao.

- Tăng trưởng tiền lương vẫn ở mức cao.

- Chúng ta đã thấy những cú sốc mới đối với giá năng lượng.

- Tôi loại trừ việc tăng lãi suất.

- Lạm phát dịch vụ sẽ bắt đầu giảm vào tháng Hai.

- Nhiều dấu hiệu cho thấy tăng trưởng tiền lương sẽ giảm tốc.

- Rủi ro đối với triển vọng lạm phát có phần nghiêng về phía tăng.

ING: Đồng USD vẫn còn dư địa phục hồi

Trong những ngày tới, thị trường sẽ tiếp tục đánh giá cẩn thận khả năng của một thỏa thuận ngừng bắn ở Ukraine. Nga và Mỹ đã tổ chức các cuộc thảo luận song phương mà không có cả Ukraine và EU. Những gợi ý về hợp tác Moskva-Washington trong tương lai có thể củng cố quan điểm về sự cô lập đối với châu Âu từ góc độ quốc phòng và kinh tế, theo chuyên viên phân tích từ ING, Francesco Pesole:

- Hiệu suất kém của Trái phiếu Kho bạc Hoa Kỳ có thể cũng đã giúp đồng đô la lấy lại một số lượi thế. Lợi suất 10 năm đã trở lại mốc 4.55%. Chúng tôi cũng đang chứng kiến sự sụt giảm trong mối tương quan chỉ số S&P500 và chỉ số DXY từ mức -0.60 một tháng trước xuống -0.35 hiện tại. Ngay sau cuộc bầu cử ở Mỹ, mối tương quan đó đã trở nên tích cực một cách bất thường. Việc S&P500 đạt mức đỉnh mới vào ngày hôm qua dường như không ảnh hưởng đến sự phục hồi của đồng USD.

- "Sự kiện vĩ mô lớn nhất trong tuần là biên bản cuộc họp FOMC từ cuộc họp ngày 29/01 được công bố tối nay. Thị trường đã nhận được nhiều thông điệp từ Chủ tịch Fed Powell rằng không cần phải vội vàng cắt giảm lãi suất và trọng tâm đã chuyển trở lại lo ngại về lạm phát. Chúng tôi sẽ tìm kiếm bất kỳ đánh giá nào về các kế hoạch chính sách của chính quyền mới trong biên bản.

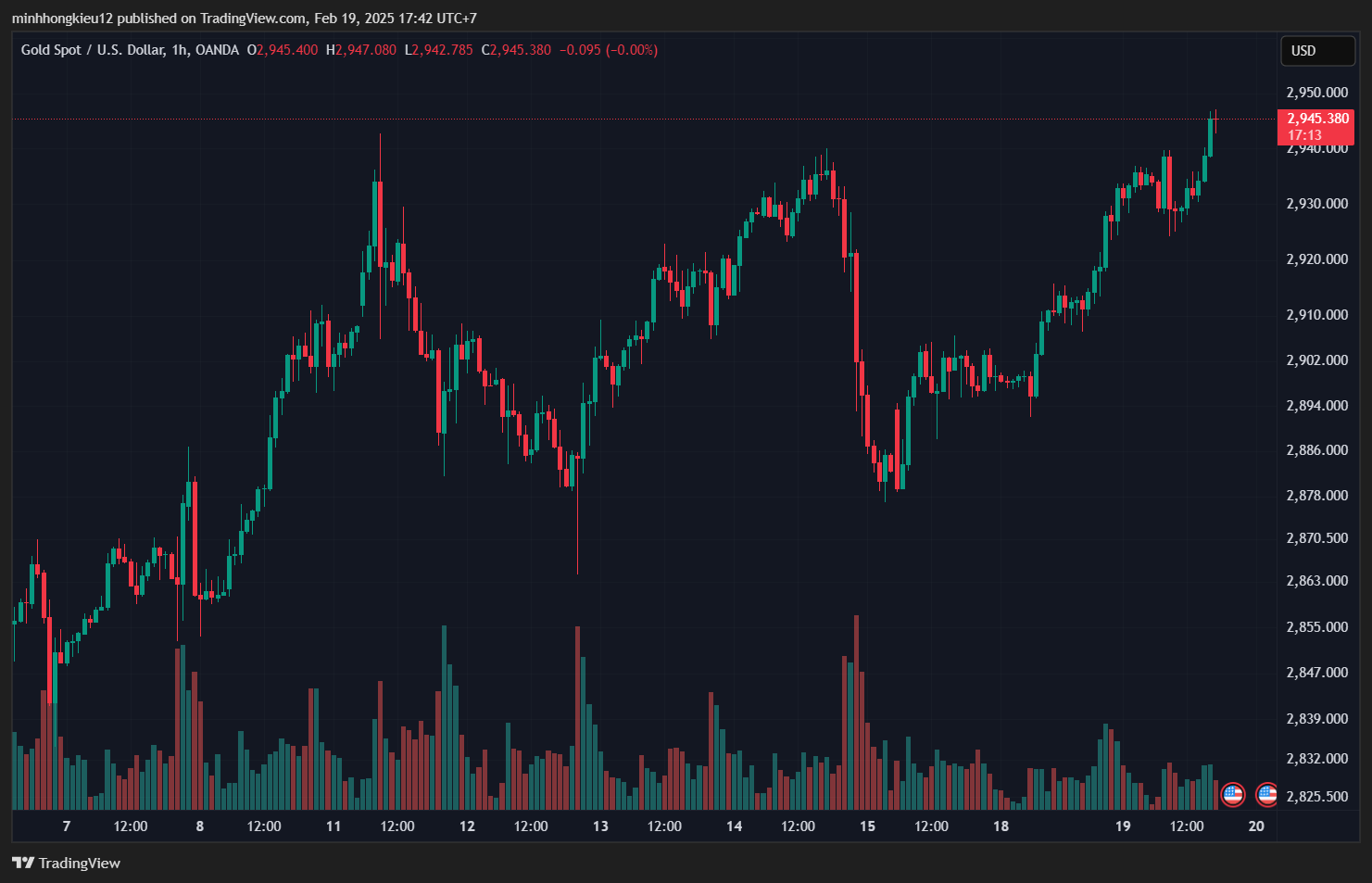

Vàng đạt đỉnh mới khi thuế quan của Trump "trở lại sân khấu"

Giá vàng (XAU/USD) tiếp tục duy trì đà tăng trong tuần này và đạt mức đỉnh kỷ lục mới là $2,945 trong phiên châu Âu vào thứ Tư. Động thái tăng giá diễn ra sau những phát biểu gay gắt của Tổng thống Hoa Kỳ (Mỹ) Donald Trump đối với Ukraine, chỉ vài giờ sau khi các cuộc đàm phán đầu tiên giữa các quan chức Mỹ và Nga làm dấy lên lo ngại trên thị trường về việc liệu một thỏa thuận hòa bình có nằm trong tầm tay hay không.

Trong khi đó, Tổng thống Trump một lần nữa xác nhận rằng thuế quan 25% đối với nhập khẩu ô tô sắp tới, mở rộng sang nhập khẩu dược phẩm và chất bán dẫn.

Các cuộc đàm phán thương mại giữa Mỹ và EU sẽ cần được theo dõi trong phiên tới

- Ủy viên phụ trách Thương mại EU, Maroš Šefčovič, sẽ có cuộc gặp với chính quyền Trump tại Washington hôm nay.

Ông Šefčovič sẽ gặp cố vấn kinh tế hàng đầu của Trump, Kevin Hassett, đại diện thương mại, Jamieson Greer và bộ trưởng thương mại, Howard Lutnick.

Sẽ có rất nhiều điều để thảo luận, từ thuế quan thép và nhôm, dầu khí cho đến thuế quan đối ứng liên quan đến ô tô. Về vấn đề thứ hai, Trump tuyên bố EU đã hạ thuế quan đối với ô tô vào tuần trước, nhưng EU đã phủ nhận điều này. Thuế quan hiện tại của EU đối với ô tô Mỹ là 10% và Trump muốn giảm xuống mức ngang bằng với thuế quan 2.5% của Mỹ.

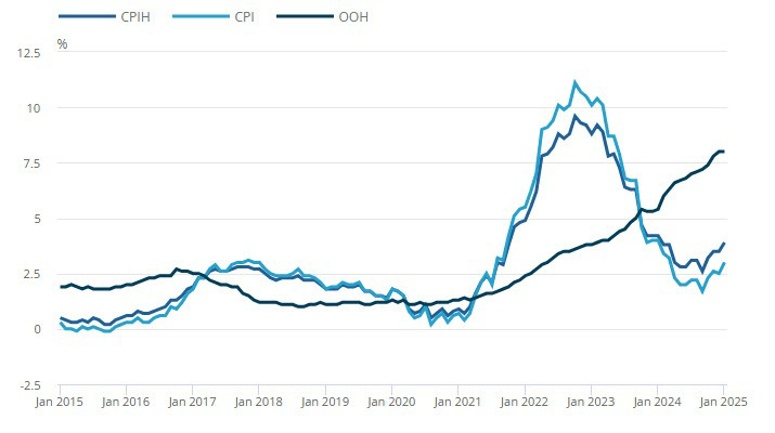

ING: Lạm phát Anh Quốc tăng trở lại không phải là vấn đề đối với GBP trong dài hạn

Việc công bố dữ liệu lạm phát tháng 1 của Vương quốc Anh sáng nay đã ít tác động đến đồng bảng Anh. CPI tăng 3.0%, cao hơn một chút so với dự báo 2.9% của ING và mức đồng thuận là 2.8%, theo ghi nhận của chuyên viên phân tích từ ING, Francesco Pesole:

- Lạm phát dịch vụ thấp hơn một chút so với dự kiến ở mức 5.0%. Mặc dù điều này đánh dấu mức tăng tốc 0.6% so với tháng trước, nhưng số liệu tháng 12 thấp do các tính toán không chính xác về mức giá vé máy bay Giáng sinh.

- Quan trọng hơn, CPI lõi, không bao gồm các mặt hàng biến động (bao gồm cả vé máy bay) và tiền thuê nhà, đã suy yếu, hiện ở mức 4.2%, từ mức 4.7% hai tháng trước. Chúng tôi kỳ vọng xu hướng suy yếu của lạm phát dịch vụ sẽ vẫn tồn tại trong quý 2 và hỗ trợ dự báo của chúng tôi về việc cắt giảm lãi suất mỗi quý một lần trong năm nay.

- EUR/GBP đã phá vỡ mức hỗ trợ 0.8300 vào ngày hôm qua khi đồng EUR tiếp tục có hiệu suất kém, có thể liên quan đến chủ nghĩa biệt lập địa chính trị của EU so với Hoa Kỳ.

Eurozone: Thặng dư tài khoản vãng lai tháng 12 tăng đáng kể cho với tháng trước

- Thặng dư tài khoản vãng lai tháng 12 của Eurozone đạt €50.5 tỷ, cao hơn nhiều so với mức €34.6 tỷ của tháng trước.

- Số liệu điều chỉnh theo mùa đạt €38.4 tỷ.

- Tổng thặng dư tài khoản vãng lai năm 2024 là €419 tỷ, tăng mạnh so với €241 tỷ của năm 2023.

- Nguyên nhân chính: Điều kiện thương mại dần bình thường hóa sau cuộc xung đột Nga - Ukraine.

Chứng khoán châu Âu mở cửa ít biến động

- Eurostoxx đi ngang.

- Chỉ số DAX của Đức tăng 0.1%.

- Chỉ số CAC 40 của Pháp giảm 0.1%.

- Chỉ số FTSE của Anh giảm 0.1%.

- Chỉ số IBEX của Tây Ban Nha giảm 0.1%.

- Chỉ số FTSE MIB của Ý tăng 0.4%.

Hợp đồng tương lai chứng khoán Mỹ cũng ít biến động, tăng nhẹ 0.1% trong ngày. Những phiên gần đây diễn ra khá chậm rãi khi các nhà giao dịch tạm thời điều chỉnh sau những tuần biến động mạnh vừa qua.

Thuế quan của Trump vẫn là một yếu tố đáng chú ý, với việc Ủy viên Thương mại EU, Maroš Šefčovič, dự kiến sẽ gặp nhóm của Trump vào cuối ngày hôm nay. Ngoài ra, thời hạn ngày 4 tháng 3 đối với việc tạm hoãn thuế đối với Mexico và Canada cũng đang đến gần.

Quan chức ECB Panetta: Các dấu hiệu suy yếu của nền kinh tế Eurozone dai dẳng hơn dự kiến

ECB kỳ vọng kinh tế phục hồi nhờ tiêu dùng, nhưng điều đó đã không xảy ra.

Thật khó khăn khi trụ cột được cho là của nền kinh tế khu vực đồng euro - Đức - đang gặp khó khăn nghiêm trọng. Những lo ngại về đình lạm vẫn còn khi giá cả tiếp tục duy trì ở mức cao trong nền kinh tế lớn nhất châu Âu. Và đó là một lực cản lớn đối với triển vọng chung.

Lịch kinh tế hôm nay có gì?

Các sự kiện chính trong ngày hôm nay là quyết định chính sách của RBNZ và báo cáo CPI của Anh. RBNZ đã cắt giảm lãi suất 50 điểm cơ bản đúng như dự báo, nhưng Thống đốc Orr tỏ ra ít "dovish" hơn kỳ vọng khi cho rằng mức 3.75% là giới hạn cao của phạm vi lãi suất trung lập, trong khi trước đó ông từng nói là 3.50%.

CPI lõi của Anh phù hợp với dự báo, trong khi CPI dịch vụ theo năm thấp hơn một chút so với kỳ vọng, ở mức 5.0% so với 5.1% dự báo.

Sắp tới, phiên Mỹ sẽ có dữ liệu nhà ở, sau đó là biên bản cuộc họp FOMC vào cuối ngày. Đây đều không phải là những dữ liệu có khả năng tác động mạnh đến thị trường, vì dữ liệu nhà ở hiện không phải là trọng tâm, còn biên bản FOMC là dữ liệu từ ba tuần trước.

Lịch phát biểu của các quan chức ngân hàng trung ương (giờ Việt Nam):

02:10 sáng ngày 20/2 – Thống đốc RBNZ Orr (trung lập, có quyền biểu quyết).

05:00 sáng ngày 20/2 – Thành viên Fed Jefferson (trung lập, có quyền biểu quyết).

Hợp đồng tương lai Eurostoxx giảm nhẹ trước thềm phiên châu Âu

- Hợp đồng tương lai Euro Stoxx giảm nhẹ 0.1% trong phiên giao dịch châu Âu đầu ngày.

- DAX (Đức) và FTSE (Anh) không có biến động đáng kể (đi ngang).

- Phố Wall cũng kết thúc phiên ít thay đổi, tương tự với các chỉ số châu Âu trong ngày hôm qua.

CPI tháng 1 của Anh cao hơn dự báo

- CPI tháng 1/2025 của Anh: 3.0% y/y (Dự kiến: 2.8%; Trước đó: 2.5%)

- CPI lõi: 3.7% y/y (Dự kiến: 3.7%; Trước đó: 3.2%)

BoJ không có kế hoạch cố định về thời điểm hoặc mức độ tăng lãi suất trong tương lai

Theo phát biểu của quan chức BoJ Takata:

- BoJ sẽ xem xét lạm phát lõi (trừ thực phẩm tươi sống) để đánh giá xu hướng giá cả.

- Tuy nhiên, cũng cần lưu ý rằng giá thực phẩm tươi sống tăng có thể ảnh hưởng đến kỳ vọng lạm phát của hộ gia đình.

- Càng tiến gần đến mức lãi suất trung lập, việc xác định mức cụ thể càng khó khăn hơn.

- Không có mục tiêu cụ thể hoặc thời điểm chính xác cho các đợt tăng lãi suất tiếp theo.

- BoJ sẽ quyết định tăng lãi suất dựa trên hoạt động doanh nghiệp, tình hình kinh tế và diễn biến thị trường.

Takata không đưa ra tín hiệu rõ ràng về lộ trình tăng lãi suất, đúng như cách tiếp cận thận trọng của BoJ hiện tại. Hiện tại, thị trường đang chờ xem liệu BoJ có đẩy nhanh quá trình thắt chặt chính sách sau các cuộc đàm phán lương vào tháng 3 hay không. Vẫn còn vài tuần để theo dõi phản ứng của các nhà hoạch định chính sách.

Lãi suất dài hạn đang phản ánh đúng trạng thái của nền kinh tế Nhật Bản

- Lãi suất thực vẫn ở mức âm.

- BoJ đã từ bỏ chính sách Kiểm soát đường cong lợi suất (YCC), do đó thị trường phải tự quyết định mức lợi suất TPCP.

- Tuy nhiên, BoJ cần cảnh giác với bất kỳ biến động mạnh nào trên thị trường.

- Không muốn bình luận về mức lợi suất TPCP Nhật Bản (JGB) hiện tại.

- Khó đánh giá tác động của chính sách Trump đối với kinh tế Mỹ.

- Tuy nhiên, sự bất định về triển vọng kinh tế Mỹ đã giảm do thị trường lao động vẫn vững chắc.

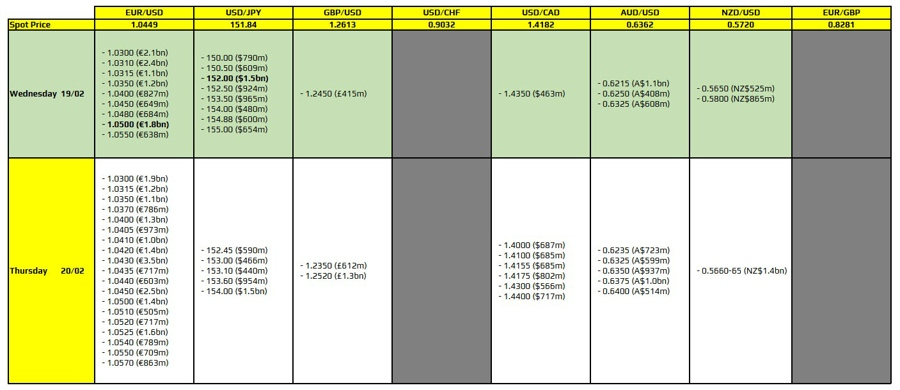

Hợp đồng quyền chọn FX đáo hạn hôm nay có gì đáng chú ý?

Thị trường ghi nhận các hợp đồng quyền chọn FX đáo hạn quan trọng, trong đó đáng chú ý là EUR/USD ở mức 1.0500. Cặp tiền này hiện đang dao động giữa các đường MA quan trọng, khiến tác động từ các quyền chọn đáo hạn có thể không quá lớn. Tuy nhiên, nếu phe mua cố gắng đẩy giá lên cao hơn, ngưỡng này có thể tạo ra lực cản tạm thời trước khi hợp đồng hết hạn.

Trong khi đó, USD/JPY cũng có một hợp đồng đáo hạn tại 152.00, nhưng mức này không mang ý nghĩa kỹ thuật đáng kể. Do đó, tác động lên giá có thể chỉ giới hạn ở một số biến động nhỏ trong phiên. Hiện tại, động lực chính của USD/JPY vẫn là thị trường trái phiếu, khiến giới đầu tư cần theo dõi sát diễn biến lợi suất để đánh giá triển vọng của cặp tiền này.

Cập nhật tin tức phiên Á: RBNZ cắt giảm lãi suất 50 bps lần thứ 3 liên tiếp

Trump đe dọa áp thuế 25% lên ô tô nhập khẩu (châu Âu, Trung Quốc, Nhật Bản, Hàn Quốc), dược phẩm và chip bán dẫn, có thể có hiệu lực từ ngày 2/4.

RBNZ cắt giảm lãi suất 50bps lần thứ ba liên tiếp, dự kiến sẽ giảm thêm 50bps vào giữa năm. NZD biến động mạnh sau tin

Thành viên BoJ Takata, phát biểu rằng:

- Lãi suất thực của Nhật Bản vẫn ở mức âm sâu và chính sách tiền tệ vẫn đang hỗ trợ nền kinh tế.

- BoJ cần điều chỉnh mức độ hỗ trợ nếu nền kinh tế diễn biến theo dự báo.

- Ngân hàng cần dần điều chỉnh chính sách để tránh rủi ro lạm phát tăng cao.

Giá nhà mới ở Trung Quốc giảm tháng thứ 20 liên tiếp, giá nhà cũ giảm tháng thứ 21 liên tiếp.

Giá bạc giảm 1%.

S&P Global Ratings điều chỉnh triển vọng xếp hạng tín nhiệm của Queensland, Úc xuống mức tiêu cực

S&P Global Ratings vừa điều chỉnh triển vọng xếp hạng tín nhiệm của bang Queensland, Úc xuống mức tiêu cực, với lý do hiệu suất ngân sách suy yếu. Động thái này làm dấy lên lo ngại rằng các bang khác, đặc biệt là Victoria, có thể sớm đối mặt với tình trạng tương tự. Việc triển vọng tài chính của Queensland xấu đi càng củng cố quan điểm bi quan về đồng AUD, khi rủi ro tài khóa gia tăng có thể ảnh hưởng đến niềm tin của nhà đầu tư.

Kẻ ám sát cựu Thủ tướng Nhật Bản Kishida bị phạt 10 năm tù

Một nam thanh niên 25 tuổi đã cố ám sát Thủ tướng Kishida vào năm 2023 đã bị kết án 10 năm tù.

Vụ tấn công xảy ra ở Wakayama.

Người đàn ông ném một quả bom ống tự chế vào Kishida vào ngày 15 tháng 4 năm 2023. Vụ nổ đã làm hai người trong đám đông bị thương.

Phó Chủ tịch Fed Philip Jefferson sẽ có bài phát biểu sau khi phiên Mỹ kết thúc rạng sáng ngày mai

Vào lúc 5 giờ sáng mai, Phó Chủ tịch Fed Philip Jefferson sẽ có bài phát biểu về "Bảng cân đối kế toán hộ gia đình" trước sự kiện Bài giảng kinh tế của Martin H. Crego

Ngoài ra, biên bản cuộc họp FOMC mới nhất của Fed cũng sẽ được công bố lúc 2 giờ sáng mai

Goldman Sachs: OPEC+ có thể trì hoãn tăng sản lượng dầu

- OPEC+ có khả năng hoãn kế hoạch tăng sản lượng dầu từ tháng 4 sang tháng 7.

- Thỏa thuận hòa bình tiềm năng giữa Ukraine - Nga và khả năng nới lỏng trừng phạt Nga khó có thể làm gia tăng nguồn cung dầu từ Nga.

Trump đẩy căng thẳng thương mại lên cao: Đề xuất thuế 25% với ô tô, dược phẩm và chip bán dẫn

- Mỹ có thể áp thuế 25% vào ngày 2/4 đối với ô tô, dược phẩm và chip bán dẫn nhập khẩu.

- Thuế ô tô nhắm vào châu Âu và châu Á, có thể làm tăng giá tiêu dùng và gián đoạn chuỗi cung ứng toàn cầu.

- EU đang đàm phán để giảm tác động, nhưng Trump vẫn giữ lập trường cứng rắn về thương mại công bằng.

- Ngành dược phẩm và chip bán dẫn cũng có thể chịu mức thuế 25% ban đầu, với khả năng tăng dần theo thời gian. Mục tiêu từ hành động này là thúc đẩy sản xuất trong nước tuy nhiên dẫn đến nhiều lo ngại như việc giá thành tăng, ảnh hưởng đến người tiêu dùng.

- Các chuyên gia cảnh báo thuế quan có thể gây lạm phát và làm căng thẳng quan hệ quốc tế.

- Với hạn chót 2/4, nguy cơ leo thang căng thẳng thương mại và mất ổn định kinh tế đang gia tăng, có thể dẫn đến một cuộc chiến thương mại rộng hơn.

Giá nhà mới tại Trung Quốc ổn định

- Thực tế: -0.07% (Trước đó: -0.08%)

- Giá nhà mới không thay đổi nhiều so với tháng trước, tiếp tục phản ánh khó khăn trong lĩnh vực bất động sản dù có sự can thiệp từ chính phủ.

- So với cùng kỳ năm trước, giá nhà giảm 5.0%, cải thiện nhẹ so với mức giảm 5.3% của tháng 12.

- Chính phủ đã tăng cường các biện pháp hỗ trợ thị trường từ nửa cuối năm ngoái, nhưng hiệu quả vẫn còn hạn chế.

- Khủng hoảng bất động sản bắt đầu từ 2021 do chính sách siết chặt đòn bẩy tài chính với các nhà phát triển, khiến nhiều doanh nghiệp không thể hoàn thành dự án hoặc trả nợ.

- Suy giảm niềm tin của người mua và doanh số bán nhà yếu tiếp tục tạo áp lực lên nền kinh tế, cho thấy thách thức trong việc khôi phục ổn định thị trường bất động sản.

Thống đốc RBNZ Orr: Lãi suất đang ở mức cao trong phạm vi trung lập

Thêm phát biểu từ Thống đốc RBNZ Orr:

- 3.75% là mức cao trong phạm vi lãi suất trung lập.

- New Zealand có thể tăng trưởng GDP nhanh hơn nếu niềm tin kinh tế phục hồi.

- Rủi ro dài hạn bao gồm thuế quan của Mỹ, có thể làm chậm tăng trưởng toàn cầu.

- Rủi ro ngắn hạn vẫn là tăng trưởng chậm lại.

RBNZ xác nhận lộ trình cắt giảm lãi suất vào tháng 4 và tháng 5

Theo phát biểu của Thống đốc RBNZ Adrian Orr:

- Nền kinh tế New Zealand vẫn còn nhiều dư địa tăng trưởng

- Cắt giảm lãi suất vào tháng 4 và sau đó tháng 5 có vẻ hợp lý, mỗi lần giảm 25 điểm cơ bản

- Một trong những rủi ro ngắn hạn là tăng trưởng kinh tế chậm lại (điều này có thể thúc đẩy việc nới lỏng chính sách tiền tệ hơn nữa)

Quan chức BoJ Takata: Nhật Bản có thể phải tiếp tục tăng lãi suất

- Lãi suất thực tế của Nhật Bản vẫn đang ở mức âm sâu, chưa có thay đổi đáng kể trong chính sách tiền tệ nới lỏng.

- BoJ cần dần thay đổi chính sách ngay cả sau đợt tăng lãi suất tháng 1 để tránh rủi ro giá cả tăng mạnh.

- Cần thận trọng khi điều chỉnh chính sách do sự không chắc chắn về kinh tế Mỹ và khó khăn trong việc xác định mức lãi suất trung lập.

- Nếu công bố mức lãi suất trung lập, thị trường có thể coi đây là định hướng chính sách trước, gây hạn chế cho sự linh hoạt của BoJ.

- Các doanh nghiệp vẫn có kế hoạch đầu tư tích cực.

- Tiêu dùng đang tăng trưởng ở mức vừa phải theo xu hướng.

- Kỳ vọng lạm phát dài hạn đang tăng dần.

- Kỳ vọng các doanh nghiệp sẽ đưa ra mức tăng lương đáng kể trong đàm phán năm nay.

- Lạm phát có thể tiếp cận mục tiêu của BoJ, được thúc đẩy bởi các yếu tố nội địa.

- Cần lưu ý rủi ro lạm phát có thể tăng mạnh hơn dự kiến do đồng JPY yếu và mức tăng lương lớn.

- Hy vọng Nhật Bản sẽ đạt được mục tiêu lạm phát bền vững từ năm tài chính 2025 trở đi, nhờ vào mức tăng lương vững chắc và áp lực lạm phát nội địa.

- Vẫn còn nhiều yếu tố bất định về kinh tế Mỹ.

Đồng Yên tăng nhẹ sau tuyên bố

MUFG Securities điều chỉnh dự báo lãi suất của BoJ

MUFG Securities đã điều chỉnh dự báo nâng lãi suất của BoJ lên tháng 7/2025, thay vì khoảng Q4 (tháng 10-12) trước đó.

Ngân hàng dự báo BOJ sẽ tăng lãi suất lên 0.75% vào tháng 7, và tiếp tục nâng lên 1.0% vào tháng 1/2026, sớm hơn so với dự đoán trước đây là cuối năm 2026.

Nguyên nhân điều chỉnh:

- Áp lực lạm phát mạnh hơn dự kiến.

- Lo ngại về rủi ro chính trị nếu Nhật Bản bị Mỹ chỉ trích vì để JPY suy yếu quá mức.

- BoJ có thể chịu áp lực thắt chặt chính sách tiền tệ sớm hơn để ổn định đồng Yên và quản lý rủi ro kinh tế.

Cập nhật tình hình USD/JPY:

Tỷ giá tham chiếu USD/CNY hôm nay: 7.1705

- Dự báo: 7.2807

- Giá đóng cửa trước đó: 7.2733

NZD/USD giảm sau quyết định về lãi suất chính sách của RBNZ

NZD/USD giảm sau khi RBNZ cắt giảm lãi suất thêm 50 điểm cơ bản xuống 3.75%, đúng như dự báo.

RBNZ tiếp tục nới lỏng chính sách để hỗ trợ nền kinh tế New Zealand, vốn đang chật vật phục hồi sau suy thoái. Ngân hàng trung ương cho biết lạm phát giảm dần sẽ tạo điều kiện để hạ chi phí vay hơn nữa trong những tháng tới.

Từ tháng 8/2024 đến nay, RBNZ đã giảm tổng cộng 175 điểm cơ bản. Dù mức cắt giảm đúng với kỳ vọng, nhưng NZD/USD vẫn giảm do thị trường phản ứng với tín hiệu có thể tiếp tục cắt giảm lãi suất trong tương lai.

Biểu đồ nến 1 phút cho thấy phản ứng tiêu cực ngay sau quyết định của RBNZ:

RBNZ cắt giảm lãi suất như kỳ vọng

RBNZ đã cắt giảm lãi suất chính sách thêm 50 điểm cơ bản vào sáng nay, đúng như kỳ vọng.

RBNZ đã cắt giảm lãi suất chính sách thêm 50 điểm cơ bản vào sáng nay, đúng như kỳ vọng.

Những điểm nổi bật từ tuyên bố của RBNZ tháng 2/2025 (theo Reuters):

- Lãi suất chính sách (OCR) ở mức 3.75% – tiếp tục được cắt giảm do lạm phát hạ nhiệt.

- Lạm phát giá tiêu dùng hàng năm vẫn gần mức trung điểm trong phạm vi mục tiêu 1-3% của Ủy ban Chính sách Tiền tệ.

- RBNZ giảm OCR xuống 3.75%.

- Dự báo OCR ở mức 3.45% vào tháng 6/2025 (dự báo: 3.83%).

- Dự báo OCR ở mức 3.1% vào tháng 3/2026 (dự báo: 3.43%).

- Dự báo tỷ giá thương mại có trọng số (TWI NZD) ở mức 67.5% vào tháng 3/2026 (trước đó: 69.5%).

- Dự báo lạm phát CPI hàng năm đạt 2.2% vào tháng 3/2026 (trước đó: 2.3%).

- Dự báo OCR ở mức 3.1% vào tháng 6/2026 (trước đó 3.32%).

- Dự báo OCR giữ ở 3.1% vào tháng 3/2028.

- Lãi suất tiếp tục được cắt giảm do lạm phát giảm.

- Nếu điều kiện kinh tế tiếp tục diễn biến đúng như dự báo, sẽ có khả năng tiếp tục giảm OCR trong năm 2025.

- Ủy ban có đủ sự tự tin để tiếp tục hạ lãi suất.

- Hoạt động kinh tế vẫn còn trì trệ.

- Kinh tế dự kiến sẽ phục hồi trong năm 2025.

- Việc CPI ở gần mức trung điểm của phạm vi mục tiêu giúp Ủy ban có điều kiện tốt nhất để phản ứng với các cú sốc lạm phát trong tương lai.

- Lạm phát giá tiêu dùng tại New Zealand dự kiến sẽ biến động trong ngắn hạn do tỷ giá hối đoái giảm và giá xăng dầu tăng.

Biên bản cuộc họp RBNZ:

- Nếu điều kiện kinh tế tiếp tục diễn biến đúng như dự báo, OCR có thể tiếp tục giảm trong năm 2025.

- Kỳ vọng lạm phát trong tương lai, ý định định giá của doanh nghiệp và mức dư thừa năng lực sản xuất phù hợp với mục tiêu lạm phát CPI được duy trì bền vững.

- Có rủi ro gia tăng về hàng rào thuế quan và sự phân mảnh địa kinh tế rộng hơn.

- Điều này tạo bối cảnh và niềm tin để Ủy ban tiếp tục cắt giảm OCR với tốc độ nhanh hơn so với dự báo hồi tháng 11.

- Việc gia tăng các hạn chế thương mại có khả năng làm giảm hoạt động kinh tế tại New Zealand.

- Các chỉ số về hoạt động kinh tế, bao gồm một loạt khảo sát doanh nghiệp, đã có dấu hiệu cải thiện trong những tháng gần đây.

- Mặc dù lãi suất thấp hơn dự kiến sẽ hỗ trợ cho sự phục hồi của nền kinh tế nội địa, tốc độ và thời điểm phục hồi vẫn chưa chắc chắn.

- Nền kinh tế hiện đang có mức dư thừa công suất đáng kể, cao hơn một chút so với dự đoán hồi tháng 11.

Chỉ số giá tiền lương Úc Q4/2024 thấp hơn mức dự báo

Chỉ số giá tiền lương Úc (WPI) Q4/2024:

- +0.7% q/q (Dự báo: +0.8%; Trước đó: +0.8%)

- +3,2% y/y (Dự báo: +3.2%; Trước đó: +3.5%)

Good morning from Dubaotiente. Tổng hợp thị trường 18.02: Chứng khoán Mỹ không có nhiều biến động, USD vững mạnh, vàng & dầu bứt phá

Thị trường chứng khoán Mỹ ngày 18/02 ít biến động, sau 3 ngày nghỉ cuối tuần cũng như nghỉ lễ. Đây có thể coi một giai đoạn tích lũy trước khi có thể đạt mức cao kỷ lục mới. Ngoài ra, các nhà đầu tư cũng được cho là đang chờ đợi biên bản cuộc họp của Fed vào ngày 19/02 và báo cáo lợi nhuận từ các nhà bán lẻ vào cuối tuần, khiến phiên giao dịch hôm nay mang tính "chờ đợi và theo dõi". Ba chỉ số chứng khoán chính dao động giữa sắc đỏ và sắc xanh trong phần lớn phiên giao dịch, nhưng cuối cùng cả ba đều đóng cửa trong sắc xanh nhờ sự bứt phá vào những phút cuối cùng.

Chỉ số Dow Jones Industrial Average tăng 10.26 điểm, tương đương 0.02%, lên 44,556.34 điểm. Chỉ số S&P 500 tăng 14.95 điểm, tương đương 0.24%, lên 6,129.58 điểm, trong khi chỉ số Nasdaq Composite tăng 14.49 điểm, tương đương 0.07%, lên 20,041.26 điểm. Mùa báo cáo lợi nhuận quý IV đã gần hoàn tất, với 383 công ty trong chỉ số S&P 500 đã công bố kết quả tính đến thứ Sáu tuần trước. Trong số đó, 74% báo cáo kết quả tốt hơn dự kiến, theo dữ liệu từ LSEG. Hiện tại, các nhà phân tích dự đoán lợi nhuận quý IV của S&P 500 sẽ tăng 15.3% so với cùng kỳ năm trước, cao hơn nhiều so với mức 9.6% dự báo vào ngày 1/1.

Cổ phiếu Intel tăng vọt 16.1% sau khi có thông tin vào cuối tuần rằng hai đối thủ Taiwan Semiconductor Manufacturing Co. và Broadcom đang cân nhắc các thương vụ có thể chia tách tập đoàn sản xuất chip này làm hai. Động thái này đã giúp chỉ số bán dẫn Philadelphia SE tăng 1.7%. Cổ phiếu Constellation Brands tăng 4.0% sau khi Berkshire Hathaway của tỷ phú Warren Buffett tiết lộ khoản đầu tư mới vào công ty này vào thứ Sáu. Ngược lại, cổ phiếu Meta Platforms giảm 2.8%, chấm dứt chuỗi 20 phiên tăng liên tiếp. Trên sàn NYSE, số mã cổ phiếu tăng giá nhiều hơn số mã giảm giá theo tỷ lệ 1.53:1. Có tổng cộng 298 mã cổ phiếu đạt mức cao mới trong 52 tuần qua, trong khi 85 mã chạm mức thấp mới. Trên Nasdaq, 2,289 cổ phiếu tăng giá và 2,087 cổ phiếu giảm giá, với tỷ lệ số mã tăng/giảm là 1.1:1. Chỉ số S&P 500 ghi nhận 29 mức cao mới trong 52 tuần và 11 mức thấp mới, trong khi Nasdaq Composite có 126 mức cao mới và 113 mức thấp mới. Khối lượng giao dịch trên các sàn giao dịch Mỹ đạt 16.36 tỷ cổ phiếu, cao hơn mức trung bình 15.57 tỷ cổ phiếu của phiên giao dịch đầy đủ trong 20 ngày gần nhất.

- S&P 500 tăng 0.24%

- Nasdaq tăng 0.07%

- Dow Jones tăng 0.02%

USD vẫn đóng vai trò trú ẩn an toàn trong bối cảnh căng thẳng địa chính trị và lo ngại về chính sách thuế quan của Mỹ, gây áp lực lên các đồng tiền khác. Đồng AUD ban đầu ổn định gần mức cao hai tháng sau khi Ngân hàng Dự trữ Úc (RBA) cắt giảm lãi suất lần đầu tiên kể từ đại dịch 2020 nhưng sau đó suy yếu do áp lực từ đồng USD. Thị trường chú ý đến cuộc đàm phán Mỹ - Nga tại Ả Rập Xê Út về cuộc chiến Ukraine, nhưng Tổng thống Ukraine Zelenskiy phản đối bất kỳ thỏa thuận nào không có sự tham gia của ông. EUR/USD giảm 0.4% xuống 1.0447, khi Nga đưa ra yêu cầu cứng rắn hơn về thỏa thuận hòa bình và NATO bị yêu cầu rút lại cam kết cho Ukraine gia nhập. Tổng thống Donald Trump đe dọa áp thuế mới lên EU, làm dấy lên lo ngại về suy thoái kinh tế toàn cầu. Đồng JPY suy yếu, tỷ giá USD/JPY tăng 0.3% lên 151.95, dù Nhật Bản có dữ liệu GDP và lạm phát tích cực, củng cố khả năng BoJ tăng lãi suất vào tháng 7. GBP/USD giảm 0.2% xuống 1.2598, dù dữ liệu cho thấy tăng trưởng tiền lương của Anh đang tăng. Nhà đầu tư tập trung vào biên bản cuộc họp của Fed, được kỳ vọng sẽ phản ánh quan điểm về tác động của cuộc chiến thương mại. DXY tăng 0.3% lên 107.08, gần mức thấp nhất hai tháng là 106.56. RBA cắt giảm lãi suất 25 điểm cơ bản xuống 4.10%, nhưng tỏ ra thận trọng về các đợt cắt giảm tiếp theo.

AUD/USD giảm 0.1% xuống 0.6349, dù trước đó chạm mức cao hai tháng ở 0.6374.

- EUR/USD: -0.4%

- USD/JPY: +0.3%

- GBP/USD: -0.2%

- AUD/USD: -0.1%

- USD/CAD: -0.01%

- USD/CHF: +0.08%

- DXY: +0.3%

Lợi suất trái phiếu Kho bạc Mỹ tăng trở lại sau kỳ nghỉ lễ, khi nhà đầu tư chờ biên bản cuộc họp của FOMC và phản ứng với làn sóng bán trái phiếu tại châu Âu. Lợi suất trái phiếu kỳ hạn 10 năm tăng 8 điểm cơ bản lên 4.556%. Lợi suất trái phiếu kỳ hạn 2 năm tăng hơn 4 điểm cơ bản lên 4.308%. Giá vàng tiếp tục tăng do lo ngại về tăng trưởng kinh tế liên quan đến chính sách thuế quan của Tổng thống Donald Trump, khiến nhà đầu tư tìm đến vàng như một tài sản trú ẩn an toàn. Vàng giao ngay tăng 1.2% lên $2,931.10/ounce, sau khi đạt mức cao kỷ lục $2,942.70 vào tuần trước. Hợp đồng vàng tương lai của Mỹ (U.S. gold futures) tăng 1.7% lên $2,950.6/ounce. Giá dầu tiếp tục tăng sau vụ tấn công bằng drone vào trạm bơm đường ống dầu tại Nga, khiến dòng chảy dầu từ Kazakhstan bị gián đoạn. Tuy nhiên, đà tăng bị hạn chế do lo ngại về nguồn cung có thể gia tăng trong thời gian tới. Giá dầu Brent tăng $0.62 (0.82%) lên $75.84/thùng. Giá dầu WTI tăng $1.11 (1.57%) lên $71.85/thùng, do không có phiên giao dịch vào thứ Hai vì kỳ nghỉ lễ nhân ngày Tổng thống ở Mỹ.

Chứng khoán Hoa Kỳ: Nvidia tăng mạnh, ngành y tế lao dốc trong phiên giao dịch đầy biến động

Thị trường chứng khoán hôm nay ghi nhận sự phân hóa rõ rệt, với ngành bán dẫn dẫn đầu đà tăng nhờ Nvidia (NVDA), trong khi ngành y tế đối mặt với áp lực giảm mạnh. Dưới đây là những điểm nhấn chính dành cho nhà đầu tư.

Công nghệ:

- Nvidia (NVDA) tăng 2.45%, dẫn đầu đà tăng trong ngành bán dẫn.

- Ngược lại, Broadcom (AVGO) giảm 2.04%, cho thấy sự phân hóa trong lĩnh vực này.

Dịch vụ truyền thông:

- Google (GOOG) tăng nhẹ 0.27%, phản ánh đà tăng trưởng ổn định của mảng nội dung số.

- Meta (META) giảm 0.16%, cho thấy tâm lý thị trường vẫn còn phân vân.

Chăm sóc sức khỏe:

- UnitedHealth Group (UNH) giảm 2.28%, trong khi Johnson & Johnson (JNJ) mất 1.51%, khiến đây trở thành ngành có mức suy giảm đáng chú ý nhất hôm nay.

Bất động sản:

- Prologis (PLD) giảm 2.26%, phản ánh những lo ngại kinh tế rộng hơn ảnh hưởng đến lĩnh vực này.

Năng lượng:

- ExxonMobil (XOM) tăng 0.44%, hưởng lợi từ giá dầu thô ổn định.

Tâm lý thị trường và xu hướng

- Thị trường chung diễn biến trái chiều, với tâm lý có phần thận trọng.

- Ngành bán dẫn tiếp tục là điểm sáng, nhờ sự tăng trưởng mạnh của Nvidia, cho thấy niềm tin vững chắc vào đổi mới công nghệ.

- Ngành y tế gặp áp lực lớn, có thể xuất phát từ các thay đổi chính sách hoặc những rủi ro pháp lý mới.

- Nhóm năng lượng giữ được sự ổn định, nhờ giá dầu vững vàng.

- Nhìn chung, nhà đầu tư có thể tận dụng cơ hội trong lĩnh vực công nghệ, nhưng cần cẩn trọng với những biến động trong ngành y tế và bất động sản.