Giá vàng quay đầu giảm hơn 150 pips xuống 2655 USD/oz

Sau khi bật tăng lên mức đỉnh trong phiên tại 2671 USD/oz do căng thẳng địa chính trị leo thang, giá vàng hiện đã điều chỉnh giảm xuống dưới 2655 USD/oz, giảm hơn 150 pips.

Sau khi bật tăng lên mức đỉnh trong phiên tại 2671 USD/oz do căng thẳng địa chính trị leo thang, giá vàng hiện đã điều chỉnh giảm xuống dưới 2655 USD/oz, giảm hơn 150 pips.

Số lượng du khách nước ngoài đến Nhật Bản với mục đích công tác và giải trí là 3.29 triệu người vào tháng 7, vượt qua kỷ lục của tháng 6 là 3.14 triệu người. Bất chấp việc đồng JPY tăng giá mạnh trong tháng qua cũng không làm giảm nhu cầu du lịch của người nước ngoài và điều đó cho thấy một số chuyến du lịch đã được lên kế hoạch trước nhiều tháng.

Lịch kinh tế trong ngày trống về mặt dữ liệu, với điểm nhấn là Biên bản cuộc họp FOMC được công bố vào 01:00 đêm nay. Tuy nhiên, đây là sự kiện ít có tác động lên thị trường và các nhà đầu tư sẽ chờ đón báo cáo PMI sơ bộ tháng 8 tại các nước Eurozone và Số đơn xin trợ cấp thất nghiệp hàng tuần vào ngày mai.

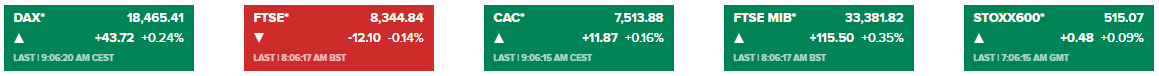

Chứng khoán châu Âu dự kiến mức mở với sắc xanh vào thứ Tư, phục hồi trong bối cảnh nhà đầu tư chờ đợi bình luận về triển vọng lạm phát và lãi suất từ Cục Dự trữ Liên bang Hoa Kỳ.

Chỉ số Stoxx 600 khép phiên với sắc đỏ vào thứ Ba, chấm dứt chuỗi tăng mạnh kéo dài sau đợt bán tháo trên toàn cầu từ ngày 1 đến ngày 5 tháng 8.

Dữ liệu tại châu Âu trong tuần này khá ít, chỉ có dữ liệu PMI sơ bộ cho khu vực đồng euro được công bố vào thứ năm là đáng chú ý.

Thay vào đó, sự chú ý đang đổ dồn về phía Hoa Kỳ, với việc công bố biên bản cuộc họp của Cục Dự trữ Liên bang vào thứ Tư, và bài phát biểu của Chủ tịch Fed Jerome Powell tại Jackson Hole vào thứ Sáu.

Hợp đồng tương lai S&P 500 cũng chỉ tăng 0.1%.

Giá vàng dao động trên ngưỡng tâm lý 2,500 USD trong phiên Á vào thứ Tư và tiệm cận so với mức đỉnh kỷ lục vào hôm trước. Kỳ vọng Cục Dự trữ Liên bang (Fed) sẽ bắt đầu chu kỳ nới lỏng chính sách và cắt gaimr lãi suất 25 điểm cơ bản vào tháng 9 là yếu tố chính hỗ trợ cho kim loại vàng. Ngoài ra, rủi ro địa chính trị, những khó khăn về kinh tế của Trung Quốc và sự suy giảm nhẹ trong tâm lý rủi ro toàn cầu đóng vai trò là động lực thúc đẩy cho tài sản trú ẩn an toàn này.

Mặt khác, kỳ vọng về một lệnh ngừng bắn ở Gaza và sự phục hồi khiêm tốn của đồng USD từ mức đáy tháng 1 dường như đã hạn chế đà tăng của giá vàng. Các nhà giao dịch đang chờ đợi biên bản cuộc họp FOMC tháng 7, dự kiến sẽ được công bố vào cuối thứ Tư tuần này. Điều này, cùng với bài phát biểu của Chủ tịch Fed Jerome Powell tại Hội nghị Jackson Hole vào thứ Sáu, sẽ được xem xét kỹ lưỡng để tìm manh mối về lộ trình chính sách. Từ đó sẽ ảnh hưởng đến động lực của đồng USD trong ngắn hạn và tạo động lực mới cho XAU/USD.

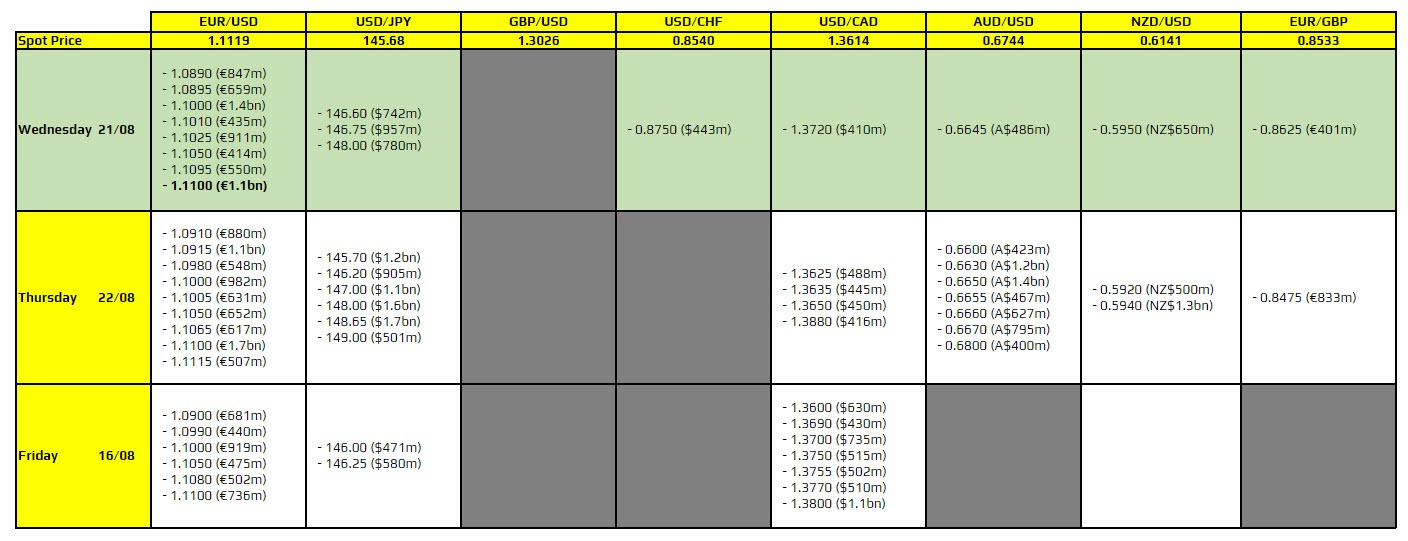

Đợt đáo hạn đối với EUR/USD nằm ở mức 1.1100. Đợt đáo hạn này đã diễn ra trong suốt cả tuần và hôm nay vẫn sẽ ảnh hưởng phần nào đến hành động giá. Nếu tâm trạng thị trường khá ảm đạm, EUR/USD có thể duy trì quanh mức này. Ngược lại, đợt đáo hạn trên có thể hạn chế bất kỳ đà giảm nào nếu đồng USD phục hồi trong phiên giao dịch sắp tới.

Biên bản cuộc họp của FOMC là trọng tâm chú ý trong lịch kinh tế hôm nay nhưng sẽ không có nhiều dữ liệu trong phiên Âu thu hút sự quan tâm của thị trường. Mọi sự tập trung sẽ đổ dồn vào dữ liệu PMI ngày mai và hội thảo Jackson Hole vào cuối tuần. Bài phát biểu của chủ tịch Fed Powell là bài phát biểu mà mọi người đang chờ đợi.

Tin tức mới nhất từ cuộc khảo sát của Reuters đối với các chuyên gia kinh tế:

Dự đoán trung bình cho thấy lãi suất sẽ đạt mức 0.50% vào cuối năm, cao hơn 25 điểm cơ bản so với hiện tại. Đợt tăng lãi suất gần đây nhất đã gây ra sự hoảng loạn quá mức trên thị trường. Vì vậy, BoJ có thể sẽ cho các nhà giao dịch một chút thời gian để "thở" trước đợt tăng tiếp theo. Nhưng với nền kinh tế đang chững lại và lạm phát không hoàn toàn mất kiểm soát, đợt tăng lãi suất tiếp theo có thể được cân nhắc kỹ lưỡng hơn mọi người nghĩ.

USD/JPY tiếp tục biến động trong suốt phiên Á, sau khi giảm xuống dưới 145.00, cặp tiền này đã phục hồi lên trên 145.50, hiện giao dịch quanh 145.45. Tác động sau đợt tăng lãi suất của Ngân hàng Trung ương Nhật Bản, kỳ vọng về đợt cắt giảm lãi suất của Ủy ban Thị trường Mở Liên bang (FOMC) vào tháng 9 và việc thanh lý vị thế carry trade đều ảnh hưởng đến diễn biến của cặp tiền này.

Hôm nay, dữ liệu thương mại từ Nhật Bản cho thấy mặc dù xuất khẩu không tăng mạnh như kỳ vọng nhưng vẫn tăng nhanh hơn nhiều so với tháng 6. Bloomberg đã thực hiện một cuộc phỏng vấn với Katsunobu Kato, một ứng cử viên tiềm năng cho vị trí thủ tướng tiếp theo của đất nước, ông đã bày tỏ sự ủng hộ của mình đối với việc Ngân hàng Trung ương Nhật Bản tiếp tục tăng lãi suất.

Thị trường ngoại hối nhìn chung khá trầm lắng. Đáng chú ý, Ngân hàng Nhân dân Trung Quốc đã thiết lập tỷ giá tham chiếu hàng ngày cho đồng Nhân dân tệ theo đúng kỳ vọng, một dấu hiệu cho thấy họ đang nới lỏng sự kiểm soát đối với đồng tiền mà họ đã chống đỡ trong nhiều tháng. PBOC và đồng Nhân dân tệ được hưởng lợi khi đồng USD yếu hơn và đồng JPY mạnh hơn.

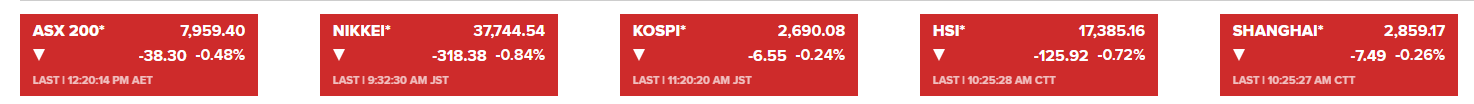

Sắc đỏ bao trùm thị trường chứng khoán châu Á. Nikkei 225 giảm 0.84% sau khi dữ liệu được công bố, trong khi Topix giảm 0.6%. Hang Seng giảm 0.72% trong khi CSI 300 giảm 0.57%. Cổ phiếu công nghệ và tiêu dùng theo chu kỳ đã kéo HSI xuống, với gã khổng lồ thương mại điện tử JD.com dẫn đầu mức giảm, giảm 11,4%. Các khoản lỗ xảy ra sau khi gã khổng lồ bán lẻ Walmart của Hoa Kỳ nói với CNBC rằng họ đang tìm cách bán cổ phần của mình tại JD.com. Theo báo cáo, cổ phần này có thể trị giá 3.74 tỷ USD.

Giá vàng tăng nhẹ lên 2517 USD/oz, trong khi đó, giá dầu kéo dài đà giảm phiên thứ 4 liên tiếp.

Tóm tắt từ cuộc phỏng vấn với Katsunobu Kato, một ứng cử viên tiềm năng cho vị trí thủ tướng tiếp theo của đất nước:

Cập nhật USD/JPY:

Dữ liệu cho thấy chi tiêu thẻ tín dụng giảm 3.8% trong tháng 7 so với cùng kỳ năm trước.

Theo RBNZ:

Tổng hóa đơn được điều chỉnh theo mùa tại New Zealand vẫn ở mức 4.3 tỷ USD vào tháng 7, giảm 0.4% so với tháng 6 và giảm 3% so với cùng kỳ năm trước.

Tổng số tiền ứng trước thẻ tín dụng giảm xuống 6.0 tỷ USD vào tháng 7/2024. Sau khi điều chỉnh theo mùa, con số này là 6.1 tỷ USD, thấp hơn 1.2% so với tháng 7/2023.

Tổng hạn mức tín dụng là 21.0 tỷ USD (không điều chỉnh theo mùa) vào tháng 7/2024. Đây là giá trị thấp nhất kể từ tháng 1/2015.

Tỷ lệ sử dụng hạn mức tín dụng (tỷ lệ tổng số tiền ứng trước chưa điều chỉnh so với tổng hạn mức tín dụng cho phép) giảm xuống còn 28.8% vào cuối tháng 7/2024.

NZD/USD đi ngang ở mức 0.6150.

Hiệp hội các nhà sản xuất ô tô Trung Quốc cho biết

Tại Châu Á, dữ liệu thương mại của Nhật Bản trong tháng 7 cho thấy xuất khẩu tăng 10.3% so với cùng kỳ năm trước và nhập khẩu tăng 16.6%. Các nhà kinh tế được Reuters thăm dò đã dự báo rằng xuất khẩu sẽ tăng 11.4%, trong khi tăng trưởng nhập khẩu được định mức là 14.9%.

Với xuất khẩu thấp hơn dự kiến và nhập khẩu tăng nhiều hơn dự kiến, Nhật Bản thâm hụt thương mại 621.84 tỷ yên (4.28 tỷ USD), lớn hơn con số 330.7 tỷ yên mà các nhà kinh tế dự kiến.

Tháng 7 sẽ là tháng cuối cùng ghi nhận dữ liệu thương mại trước khi Ngân hàng Nhật Bản tăng lãi suất vào cuối tháng 7, khiến đồng yên tăng giá mạnh.

Theo thông lệ, đồng yên yếu hơn sẽ có lợi cho các nhà xuất khẩu và công ty giao dịch của Nhật Bản, những công ty có sức ảnh hưởng lớn trên Nikkei 225 và sự gia tăng của họ đã góp phần đưa chỉ số này lên mức cao kỷ lục.

USDJPY giảm xuống 144.95 đầu phiên Á trước khi tăng lên 145.60 rồi điều chỉnh trở lại 145.44 ở thời điểm hiện tại.

Sự biến động gần đây vẫn tiếp tục diễn ra vào hôm nay, mặc dù trong phạm vi thu hẹp hơn so với những gì chúng ta thường thấy.

Thị trường chờ đợi biên bản họp FOMC tháng 7 được công bố hôm nay/

Mặc dù xuất khẩu không tăng mạnh như kỳ vọng nhưng vẫn tăng nhanh hơn nhiều so với tháng 6:

Thành viên Hội đồng Thống đốc Fed Bowman cho biết:

Thị trường chứng khoán Mỹ đồng loạt giảm điểm. S&P 500 và Nasdaq Composite đều chấm dứt chuỗi tăng điểm dài nhất kể từ cuối năm 2023. S&P 500 giảm 0.2%, trong khi Nasdaq giảm 0.33%. Dow Jones giảm 0.15%. Cùng với biên bản cuộc họp chính sách vào tháng 7, Phố Wall đang háo hức chờ đợi bình luận từ chủ tịch Fed Jerome Powell khi ông dự kiến sẽ có bài phát biểu vào thứ sáu tại Hội nghị kinh tế Jackson Hole. Thị trường kỳ vọng ông có thể cung cấp thêm manh mối về quyết định lãi suất tiếp theo của Fed tại cuộc họp vào tháng 9.

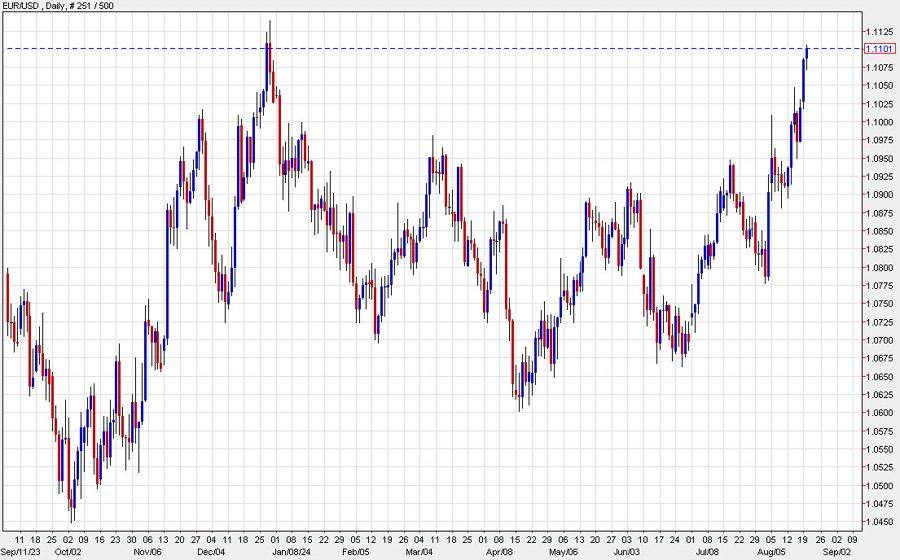

Trên thị trường FX, USD yếu nhất, CHF mạnh nhất trong nhóm tiền tệ chính. USD lao dốc ngày thứ 3 liên tiếp khi thị trường tin vào kịch bản Fed sẽ cắt giảm lãi suất do lạm phát hạ nhiệt trong bối cảnh tăng trưởng toàn cầu đang cải thiện và nền kinh tế Hoa Kỳ vững chắc. DXY giảm 0.46%, đóng cửa ở 101.38. EUR/USD lập đỉnh mới trong năm khi có lần đầu tiên đạt trên 1.11 kể từ cuối tháng 12/2023. Lạm phát cơ bản có tháng thứ 7 liên tiếp nằm trong phạm vi mục tiêu của BoC. Đây cũng là tỷ lệ lạm phát hàng năm thấp nhất ở nước này kể từ tháng 3/2021. Việc lạm phát ở Canada tiếp tục chậm lại, ủng hộ BoC cắt giảm lãi suất vào tháng 9. USDCAD giảm 0.10% xuống 1.3615.

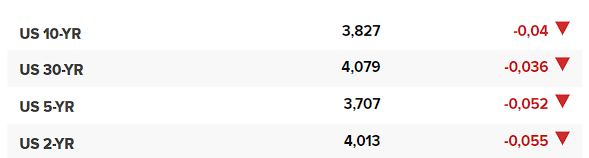

Vàng tăng $10 lên $2,513. Bitcoin giảm 0.70% xuống gần $59,000. Lợi suất TPCP Mỹ đồng loạt giảm. Lợi suất trái phiếu kỳ hạn 10 năm giảm 5.3 bps xuống 3.81%. Dầu giảm 5/6 ngày qua. Dầu thô WTI giảm xuống khoảng $74/ thùng vào thứ Ba do lo ngại về nhu cầu ở châu Á và các cuộc đàm phán ngừng bắn ở Trung Đông.

Các chỉ số chứng khoán Mỹ đang giảm đồng loạt:

DJIA (Dow Jones Industrial Average): 40,824 điểm, giảm 0.18%

NASDAQ: 17,805 điểm, giảm 0.4%.

S&P 500: 5,595 điểm, giảm 0.24%.

Russell 2000: 2,142 điểm, giảm 1.14%

Lợi suất TPCP Mỹ giảm ở mọi kỳ hạn:

Chỉ số DXY dao động quanh mức 101.50.

Giá vàng giảm xuống mức 2,506 USD/oz.

Bitcoin giao dịch ở gần mức 58,900 USD.

Cổ phiếu của cửa hàng đồ gia dụng Lowe's ban đầu giảm hơn 1% sau khi công ty cắt giảm dự báo hàng năm nhưng sau đó đã phục hồi và tăng 1%.

Công ty dự báo doanh số bán máy tính xách tay giảm 3.5-4% trong năm nay. Điều này phản ánh xu hướng giảm chi tiêu do lãi suất cao. Công ty Wayfair đã nhận thấy mức giảm mạnh về doanh số bán hàng trong ngành này và so sánh sự sụt giảm đó với cuộc khủng hoảng tài chính năm 2008.

Tuy nhiên, phản ứng của thị trường cho thấy điều này không còn là điều bất ngờ nữa và thị trường đang mong chờ lãi suất giảm.

EUR/USD tiếp tục tăng, lần đầu tiên đạt trên 1.11 kể từ cuối tháng 12/2023.

Nhưng điều này chủ yếu do USD suy yếu. Lợi suất trái phiếu kho bạc Mỹ giảm và thị trường kỳ vọng Fed sẽ có động thái dovish. Tuy nhiên, vị thế mua USD đã quá tải, có khả năng tỷ giá sẽ vượt qua mức cao của tháng 7/2023 (1.1275).

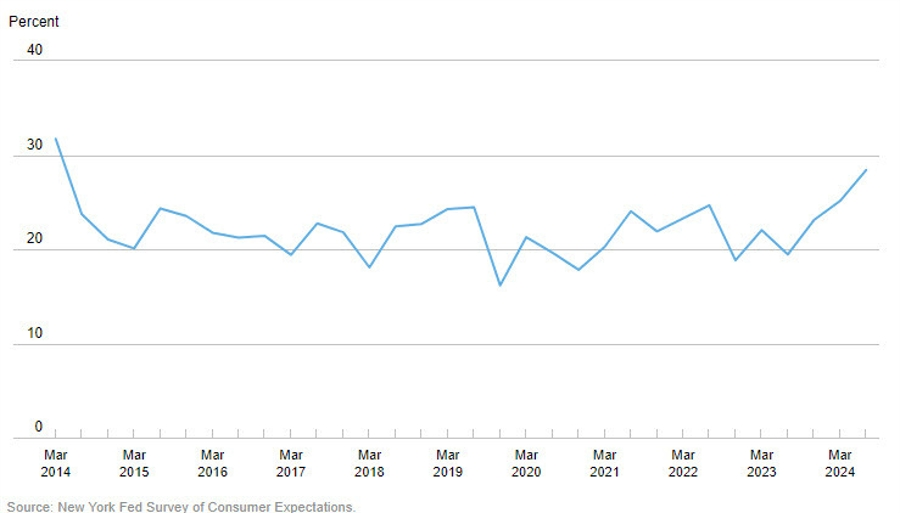

Fed New York hôm qua đã công bố cuộc khảo sát hàng quý về thị trường việc làm và có sự suy giảm đáng chú ý.

Sự hài lòng trong công việc cũng giảm, đặc biệt là ở phụ nữ, sinh viên chưa tốt nghiệp đại học và các hộ gia đình có thu nhập thấp.

Tuy nhiên, đây không hoàn toàn là tin xấu, tình trạng tăng cường tìm kiếm việc làm có thể cho thấy một thị trường việc làm năng động với nhiều cơ hội hơn. Mức lương tối thiểu mà một người lao động sẵn sàng chấp nhận cho một công việc mới cũng tăng so với một năm trước. Điều này cho thấy sự lạc quan về triển vọng việc làm.

Tuy nhiên, trên thực tế, mức độ hài lòng trong công việc và kỳ vọng về lương giảm là yếu tố tiêu cực.

Hợp đồng tương lai S&P 500 và Nasdaq đang tăng trước giờ mở cửa.

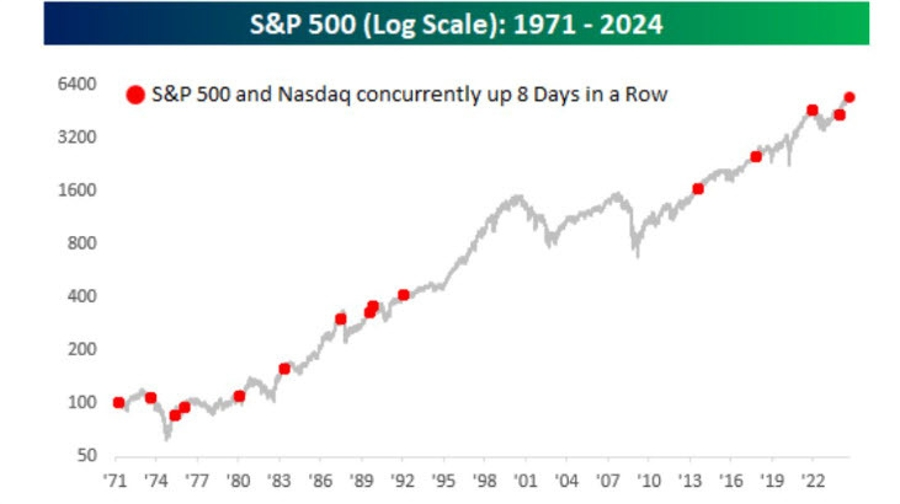

Lần cuối cùng S&P 500 tăng trong 8 ngày liên tiếp là vào tháng 11/2023. Sau đó chỉ số này sụt giảm đáng kể vào ngày thứ chín và tiếp tục không ngừng sụt giảm vào cuối năm.

Một trong những chuỗi tăng lớn nhất mọi thời đại là vào tháng 3/2010, khi S&P 500 tăng 14 ngày liên tiếp sau cuộc khủng hoảng tài chính. Tuy nhiên những mức tăng đó đều "bốc hơi" vào tháng 6.

cùng năm.

cùng năm.

USD/CAD giao dịch ở mức 1.3602 ngay trước khi công bố dữ liệu và tăng lên 1.3619 sau tin.

Dầu Brent có thể ở mức $85 vào cuối năm:

Tin tức chính:

Thị trường:

Phiên giao dịch châu Âu diễn ra khá ảm đạm do thiếu các thông tin kinh tế quan trọng. Tâm lý thị trường vẫn chủ yếu là tích cực khi mọi người đang mong chờ bài phát biểu của Chủ tịch Fed Powell vào thứ Sáu, với kỳ vọng ông sẽ cam kết trước về việc cắt giảm lãi suất vào tháng 9.

Trên thị trường ngoại hối, các cặp tiền tệ chính đi ngang trong ngày với USD tiếp tục mất giá trong bối cảnh tâm lý risk-off tích cực trở lại. Chứng khoán tiếp tục được hưởng lợi từ triển vọng cắt giảm lãi suất vào tăng trưởng bền vững vì điều đó sẽ thúc đẩy hoạt động kinh tế.

Vàng là một tài sản đáng chú ý khác trong vài ngày qua khi nó đã đạt mức đỉnh thời đại. Lộ trình lãi suất của Fed là một trong những động lực chính của kim loại quý này vì nó ảnh hưởng đến lợi suất thực.

Mặt khác, sự suy yếu gần đây của dầu thô là một điều khó hiểu, nhưng điều này có thể đến từ phần bù rủi ro địa chính trị bởi vẫn Israel vẫn chưa nhận được bất kỳ sự trả đũa nào từ Iran.

Bitcoin sẽ là một tài sản hưởng lợi lớn khác từ chu kỳ nới lỏng vào tăng trưởng bền vững vì về cơ bản nó là vàng kỹ thuật số.

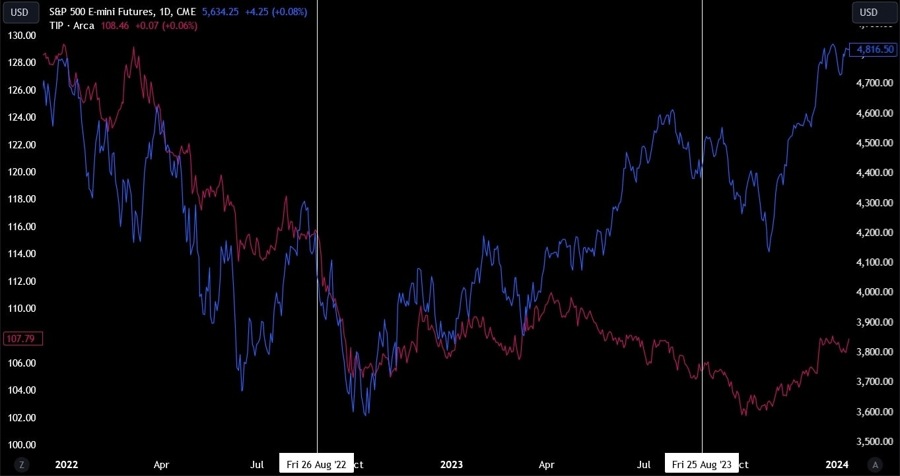

Nhiều người đang lo ngại về phản ứng của thị trường chứng khoán đối với hai bài phát biểu trong hai năm gần đây nhất của Powell tại Hội nghị Jackson Hole. Mặc dù đúng là thị trường đã suy yếu trong vài tháng sau đó, nhưng bối cảnh ở thời điểm hiện tại đã khác xưa rất nhiều.

Năm 2022, Fed vẫn đang trong chu kỳ tăng lãi suất và Powell đã đưa ra một thông điệp rất "hawkish".

Năm 2023, không phải là do sự kiện Jackson Hole gây ra sự suy yếu của thị trường. Đầu tiên là chỉ số CPI cao hơn dự báo vào thứ Năm ngày 14 và sau đó là cuộc họp FOMC thể hiện quan điểm "hawkish" hơn nhiều so với dự kiến vào thứ Tư ngày 20.

Hiện tại, nền kinh tế có thể đang thực sự đang bước vào chu kỳ nới lỏng với tăng trưởng bền vững, và đây là một động lực mạnh mẽ cho chứng khoán vì điều đó sẽ làm giảm lợi suất thực và thúc đẩy hoạt động kinh tế.

Vì vậy, mặc dù không ai có thể biết chắc chắn thị trường sẽ hoạt động như thế nào trong vài tháng tới, nhưng nhiều khả năng thị trường chứng khoán sẽ tích cực.

"Với tất cả những hoạt động bán tháo đã qua, BTC có thể đang thể hiện xu hướng tiêu cực trong khoản thời gian từ một đến ba tháng sau halving", Matthew Sigel, trưởng nhóm nghiên cứu tài sản kỹ thuật số của VanEck cho biết

Trong thời gian qua, Bitcoin đã gặp nhiều khó khăn khi chính phủ Đức đã bán 49,858 Bitcoin với giá 2.6 tỷ USD, trong kh khoảng 70% chủ nợ của sàn giao dịch tiền điện tử đã phá sản là Mt. Gox đã được hoàn trả.

Thanh khoản toàn cầu tăng đột biến gần đây

Một số nhà phân tích nhận thấy rằng thanh khoản toàn cầu đang bắt đầu tăng vọt.

"Thanh khoản toàn cầu đã bắt đầu tăng lên và một mô hình đang hình thành," Giám đốc điều hành BitVaulty, Francesco Madonna, cho biết.

Trong khi đó, Sigel tuyên bố rằng cuộc bầu cử tổng thống Hoa Kỳ vào tháng 11 sẽ là thời điểm then chốt đối với giá Bitcoin. Ông lập luận rằng, bất kể kết quả bầu cử như thế nào, điều kiện kinh tế vĩ mô sẽ vẫn giữ nguyên trong vài năm tới và thị trường phải "nắm bắt được rằng dù ứng cử viên nào chiến thắng, chúng ta sẽ phải trải qua thêm bốn năm với những chính sách tài khóa liều lĩnh." Sigel cũng cho rằng lịch sử đã cho thấy Bitcoin thực sự đạt được bước tiến vượt bậc vào những thời điểm như vậy.

NHTW Đức lưu ý rằng mức tăng lương trong Quý 2 ở mức 3.1%, giảm mạnh so với con số 6.2% trong Quý 1. Tuy nhiên, họ cũng lưu ý rằng họ dự kiến lạm phát của Đức sẽ tạm thời tăng vào cuối năm do hiệu ứng cơ sở. Điều đó có nghĩa là đà phục hồi của nền kinh tế sẽ bị trì hoãn.

Đà giảm của ETH kể từ đầu tháng 8 có thể sắp kết thúc, với dữ liệu on-chain cho thấy đợt điều chỉnh có thể sớm kết thúc.

Nhà phân tích của CryptoQuant, Burak Kesmeci, đã viết trong một báo cáo vào ngày 19/08 rằng: “Phe mua ETH đang dần lấy lại sức mạnh”. Kesmeci đã chỉ ra hai số liệu on-chain phổ biến: tỷ lệ mua-bán của người tiếp nhận và open interest (OI) đang báo hiệu cho sự hồi phục của đồng tiền này

Theo dữ liệu của CoinGlass, khoảng thời gian 12 giờ gần đây nhất đã chứng kiến lượng lệnh long chiếm 50.37% tống số lượng lệnh trên các sàn giao dịch Trong khi đó, OI của Ether - tổng số hợp đồng quyền chọn đang lưu hành mà các nhà giao dịch nắm giữ tại một thời điểm nhất định - là 10.69 tỷ USD, tăng khoảng 10% so với ngày 18 tháng 8.

Kesmeci tin rằng giá tăng lên đáng kể sẽ khiến những người chơi sử dụng đòn bẩy sẽ cần phải quay trở lại thị trường.

Lạm phát tiêu dùng hàng năm được dự báo giảm tốc từ 2.7% xuống 2.5% trong tháng 7, trong khi số liệu hàng tháng tăng 0.4% so với mức giảm 0.1% của tháng trước. BoC giành nhiều sự chú ý cho các thước đo lạm phát cơ bản (chủ yếu là CPI điều chỉnh trung bình), ước tính giảm nhẹ từ mức tăng 2.9% xuống 2.8% so với cùng kỳ.

Thị trường lãi suất đang ước tính 98% khả năng BoC hạ lãi suất 25bp vào tháng 9 và tổng mức cắt giảm vào cuối năm là 71bp.

Các nhà phân tích tại TD Securities nhận định rằng: “Các thị trường sẽ đồn sự chú ý vào báo cáo CPI tháng 7 để có manh mối cuối cùng về áp lực lạm phát cơ bản trước thềm quyết định của BoC vào tháng 9, với việc TD dự báo lạm phát giảm 0.2% xuống chỉ còn tăng 2.5% so với cùng kỳ. Tuy nhiên, dữ liệu lạm phát cơ bản tăng cao hơn có thể đem đến nhiều tin hiệu trái chiều cho các nhà đầu tư".

Trên thị trường FX, CAD đã phục hồi từ mức thấp nhát trong năm (gần 1.2950) so với USD vào phiên 5/8. Tính đến thời điểm hiện tại, nếu USD/CAD có thể phá xuống dưới đường MA 200 ngày quan trọng gần mốc 1.3600, điều này có thể gia tăng áp lực bán.

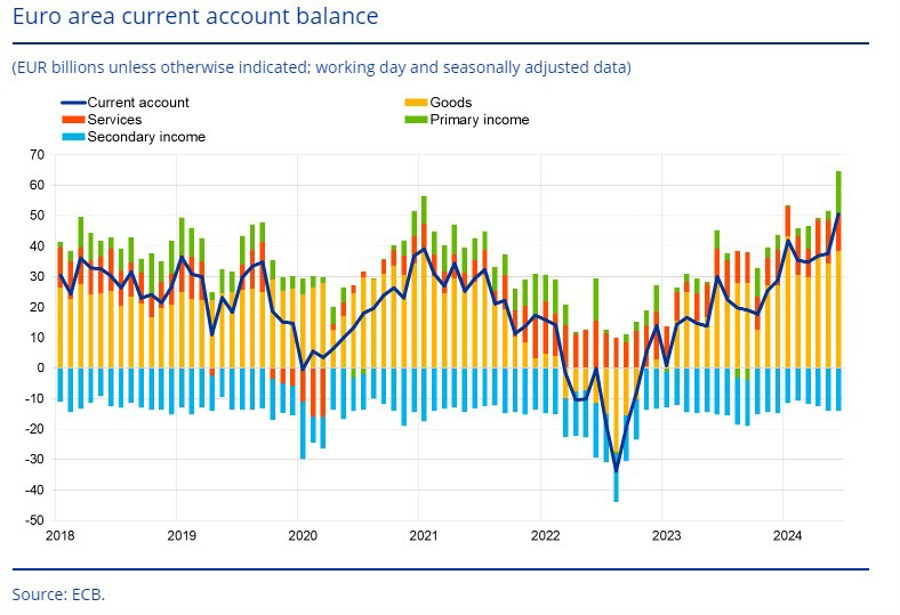

Dữ liệu khớp với dự báo và không làm thay đổi kỳ vọng của thị trường lãi suất rằng ECB sẽ tiếp tục cắt giảm lãi suất sau khi tạm dừng vào tháng 7.

Các đồng tiền chính doao động trong biên độ hẹp vào đầu phiên Âu, với USD đang dần quay trở lại xu hướng giảm trong ngày. Đồng bạc xanh phục hồi sau dữ liệu bán lẻ khả quan vào tuần trước, nhưng đà tăng đã nhanh chóng chững lại và áp lực bán tăng mạnh trong 2 ngày gần đây. Dưới đây là diễn biến của các cặp tiền cho đến nay:

Các nhà đầu tư đang đổ dồn sự chú ý đến bài phát biểu của Chủ tịch Fed Powell tại Hội nghị Jackson Hole vào cuối tuần này, nhưng trước đó, thị trường sẽ nhận được bản công bố báo cáo PMI và Số đơn xin trợ cấp thất nghiệp hàng tuần tại Mỹ.

Tại các thị trường khác:

Thặng dư thương mại của Thụy Sĩ thu hẹp vào tháng 7 khi xuất khẩu giảm 0.5% trong khi nhập khẩu tăng 6.1% trong tháng.

Khi phân tích chi tiết, có ba lĩnh vực thặng dư được ghi nhận đến từ hàng hóa (39 tỷ EUR), thu nhập sơ cấp (14 tỷ EUR), và dịch vụ (12 tỷ EUR), nhưng một phần bị sụt giảm do thâm hụt về thu nhập thứ cấp (14 tỷ EUR).

Nhìn vào các dữ liệu thành phần, giá hàng hóa trung gian tăng 0.2% và năng lượng tăng 0.5%. Giá hàng hóa vốn và hàng tiêu dùng bền vững ổn định trong tháng. Trong khi đó, giá hàng tiêu dùng giảm 0.1% trong tháng 7, nếu loại bỏ yếu tố năng lượng, giá sản xuất tăng 0.1% so với tháng 6.

Chứng khoán châu Âu mở cửa tăng nhẹ vào thứ Ba trong bối cảnh tâm lý thị trường vẫn còn bất ổn về triển vọng cắt giảm lãi suất. Chỉ số Stoxx 600 tăng 0.07% trong các giao dịch trước giờ mở cửa, với các ngành và sàn giao dịch lớn biến động trái chiều. Cổ phiếu công nghệ tăng 0.58%, trong khi lĩnh vực dầu khí giảm 0.59%.

Lịch kinh tế phiên Âu hôm nay tiếp tục trống về mặt dữ liệu, với điểm nhấn là báo cáo CPI Eurozone. Tuy nhiên, đây là dữ liệu thứ cáp và ít có tác động lên thị trường. Nhìn vào phiên Mỹ, các nhà đầu tư sẽ chờ đón báo cáo CPI tháng 7 tại Canada, dù các con số này khó có thể điều chỉnh mạnh kỳ vọng thị trường.

Tâm lý các nhà đàu tư có phần do dự vào đầu ngày, với HĐTL chỉ số chứng khoán Hoa Kỳ cũng đi ngang.