Giá vàng quay đầu giảm hơn 150 pips xuống 2655 USD/oz

Sau khi bật tăng lên mức đỉnh trong phiên tại 2671 USD/oz do căng thẳng địa chính trị leo thang, giá vàng hiện đã điều chỉnh giảm xuống dưới 2655 USD/oz, giảm hơn 150 pips.

Sau khi bật tăng lên mức đỉnh trong phiên tại 2671 USD/oz do căng thẳng địa chính trị leo thang, giá vàng hiện đã điều chỉnh giảm xuống dưới 2655 USD/oz, giảm hơn 150 pips.

Cơ quan thống kê Đức đã tạm dừng công bố dữ liệu kể từ tháng 6 do "sự cố CNTT" nhưng hiện đang tiếp tục theo lịch trình thông thường.

Nhìn chung, không có nhiều thay đổi trong nhận thức so với cuộc khảo sát tháng 6.

USD vẫn giữ vững sức mạnh trong tuần qua khi thị trường đã dần chuyển sang kỳ vọng Fed cắt giảm lãi suất 25 điểm cơ bản vào tháng 11. Kịch bản hạ cánh mềm ngày càng có vẻ chắc chắn hơn.

Khả năng Fed cắt giảm lãi suất 25 điểm cơ bản cho tháng tới hiện ở mức ~85% và động thái cắt giảm 50 điểm cơ bản đã hoàn toàn bị đẩy lùi. Điều này xảy ra sau báo cáo việc làm nóng hơn vào thứ Sáu tuần trước.

Báo cáo CPI của Mỹ sẽ được công bố vào tối nay. Lạm phát không phải là trọng tâm quá lớn trong hai đến ba tháng qua. Quá trình giảm lạm phát vẫn đang tiếp tục diễn ra nhưng chỉ có một vài trở ngại trên con đường này.

Trọng tâm chính đã chuyển sang thị trường lao động và cách nền kinh tế Mỹ đang duy trì. Và cho đến nay, tình hình không tệ như lo ngại vào cuối tháng 7 hoặc đầu tháng 8. USD đang hưởng lợi từ điều này.

Quay lại với lạm phát, các con số ngày hôm nay sẽ không gây nhiều biến động nếu khớp với các ước tính. Lạm phát cơ bản hàng năm dự kiến sẽ vẫn ở mức 3.2% trong khi lạm phát toàn phần dự kiến sẽ giảm tốc xuống 2.3% từ mức 2.5% trước đó.

Miễn là lạm phát không tăng trở lại, Fed sẽ tiếp tục cắt giảm lãi suất tại các cuộc họp tới. Câu hỏi duy nhất sẽ là tốc độ cắt giảm lãi suất.

Do đó, trừ khi có bất ngờ, báo cáo ngày hôm nay sẽ củng cố kỳ vọng Fed cắt giảm 25 điểm cơ bản lãi suất vào tháng 11.

Điều này sẽ giúp USD ổn định hơn, thị trường chứng khoán giữ vững vị thế. Cổ phiếu dường như đã "miễn nhiễm" với những thay đổi nhỏ, và nhà đầu tư có thể tin tưởng vào sự ổn định này từ cuối năm ngoái đến nay.

Mặc dù vậy, hãy chú ý theo dõi thị trường trái phiếu. Lợi suất trái phiếu kho bạc kỳ hạn 10 năm có thể đang có sự phục hồi mạnh mẽ gần đây, hiện đang hướng đến đường MA100 ngày, gần 4.065%:

PBoC hôm nay đã công bố rằng họ sẽ thành lập một Cơ sở thực hiện hoán đổi, quỹ và công ty bảo hiểm, với tổng trị giá ban đầu là 500 tỷ nhân dân tệ. Mục đích của điều này là để thúc đẩy "sự phát triển lành mạnh và ổn định của thị trường chứng khoán". Các công ty chứng khoán, quỹ và bảo hiểm đủ điều kiện có thể thế chấp các tài sản như trái phiếu, ETF cổ phiếu và cổ phiếu CSI300. Họ sẽ nhận được thanh khoản từ PBoC để tăng khả năng tiếp cận vốn, tăng lượng nắm giữ cổ phiếu.

![]()

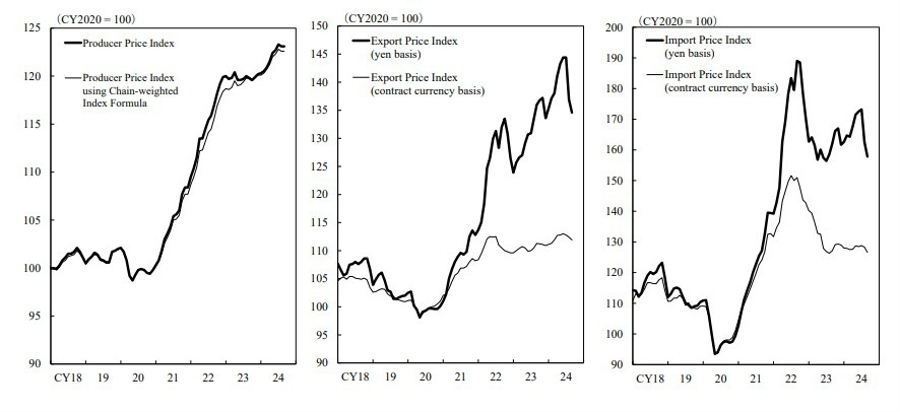

Từ Nhật Bản có dữ liệu về lạm phát 'bán buôn' - PPI cho tháng 9. Chỉ số này tăng so với tháng 8 và tốt hơn dự kiến. Tỷ giá USD/JPY không có biến động mạnh trong ngày hôm nay và ít thay đổi trong phiên giao dịch.

Chủ tịch Fed San Francisco Mary Daly đã phát biểu, dự kiến sẽ có một hoặc hai lần cắt giảm lãi suất của FOMC trong năm nay.

Các đồng tiền chính không biến động mạnh trước thềm công bố dữ liệu CPI Mỹ vào tối nay.

Đáng chú ý, vào lúc 13:35, Phó Thống đốc BoJ Ryozo Himino sẽ phát biểu.

Komeito, Đảng Công minh trong chính phủ Nhật Bản, vừa lên tiếng cho rằng các khoản trợ cấp về nhiên liệu và điện năng nên được duy trì "trong một thời gian" nữa, trong bối cảnh cuộc bầu cử sắp diễn ra vào Chủ nhật, ngày 27/10/2024. Cuộc bầu cử này sẽ bầu chọn các ghế trong Hạ viện, cơ quan lập pháp chính của Nhật Bản.

Hiện tại, Đảng Dân chủ Tự do (LDP) đang lãnh đạo chính phủ trong liên minh với Komeito. Việc Komeito đề xuất tiếp tục trợ cấp cho nhiên liệu và các dịch vụ tiện ích được cho là một động thái nhằm thu hút sự ủng hộ của cử tri, trong khi chính phủ đang đối mặt với thách thức về kinh tế và chi phí sinh hoạt tăng cao. Điều này cho thấy việc sử dụng các biện pháp tài chính để giành được sự ủng hộ của cử tri vẫn là một chiến lược phổ biến trước các cuộc bầu cử.

Theo báo cáo của Viện Khảo sát Hoàng gia về Định giá Bất động sản (RICS) cho tháng 9, chỉ số chính về cân bằng giá nhà tại Vương quốc Anh đã tăng lên mức +11, vượt xa mức dự kiến +4 và tăng từ mức 0 của tháng 8. Đây là lần đầu tiên chỉ số này quay trở lại mức dương kể từ tháng 10/2022, cho thấy nhiều nhà khảo sát nhận thấy giá nhà đang tăng hơn là giảm. Ngoài ra, lượng giao dịch và số lượng yêu cầu mua nhà cũng tăng.

RICS nhận xét rằng:

Cuộc họp chính sách tiếp theo của BoE sẽ diễn ra vào ngày 7/11, và thị trường đang kỳ vọng sẽ có thêm một đợt cắt giảm 25bps.

Phó Thống đốc BoJ Ryozo Himino dự kiến có phát biểu về thị trường Nhật Bản tại một sự kiện do Bloomberg tổ chức, bắt đầu lúc 16:35 chiều nay theo giờ VN.

Sự kiện này đang thu hút sự chú ý của các nhà đầu tư, vì có thể ông Himino sẽ cung cấp những chỉ dẫn liên quan đến thời gian dự kiến BoJ có thể tiếp tục tăng lãi suất. Hiện tại, thị trường đang kỳ vọng một đợt tăng lãi suất diễn ra vào khoảng tháng 12. Bài phát biểu này có thể cung cấp những thông tin rõ ràng hơn về định hướng chính sách của BoJ trong thời gian tới, đặc biệt trong bối cảnh áp lực lạm phát và tình hình kinh tế toàn cầu đang có nhiều biến động.

Thị trường chứng khoán châu Á - Thái Bình Dương mở cửa hầu hết tăng điểm, theo sau sự bứt phá trên Phố Wall khi chỉ số S&P 500 và Dow Jones đạt mức cao kỷ lục mới khi các nhà đầu tư rũ bỏ những lo ngại về rủi ro địa chính trị.

Các nhà giao dịch tại châu Á đang đánh giá dữ liệu lạm phát chi phí sản xuất (PPI) của Nhật Bản trong tháng 9, cho thấy mức tăng 2.8% so với cùng kỳ năm trước - cao hơn dự báo 2.3% của các nhà kinh tế.

Tại Trung Quốc, Chỉ số CSI 300 hầu như không thay đổi khi mở cửa, trong khi chỉ số Hang Seng (HSI) của Hong Kong tăng mạnh 2.6%. Các nhà đầu tư cũng đang theo dõi chặt chẽ thị trường Trung Quốc sau khi Chỉ số HSI có phiên giao dịch tệ nhất kể từ năm 1997 vào thứ Tư. Bắc Kinh hiện đang khiến nhà đầu tư thất vọng vì chưa có thêm các bước đi lớn nào được công bố.

Theo trang WSJ, Ngân hàng Nhân dân Trung Quốc (PBOC) đang thực hiện biện pháp thúc đẩy thị trường chứng khoán Trung Quốc thông qua việc thành lập một cơ chế hỗ trợ thanh khoản dành cho các công ty chứng khoán và bảo hiểm.

Cụ thể, những nhà môi giới và công ty bảo hiểm đủ điều kiện hiện nay có thể thế chấp các tài sản như trái phiếu, quỹ ETF cổ phiếu, và cổ phiếu của các công ty được niêm yết trên chỉ số CSI 300 để nhận được tài sản thanh khoản, chẳng hạn như trái phiếu kho bạc từ PBOC. Việc này nhằm tăng cường khả năng tiếp cận nguồn vốn cho các tổ chức này, giúp họ cải thiện năng lực đầu tư và nắm giữ cổ phiếu.

PBOC đã bắt đầu phê duyệt đơn đăng ký tham gia cơ chế này và có thể mở rộng quy mô hỗ trợ trong tương lai, tùy thuộc vào nhu cầu thị trường và các điều kiện kinh tế. Việc này sẽ giúp cải thiện tính thanh khoản và tạo ra sự ổn định hơn cho thị trường vốn và chứng khoán của Trung Quốc.

Khảo sát của Reuters cho thấy các doanh nghiệp Nhật Bản đang phải đối mặt với khó khăn về lợi nhuận:

Khảo sát của Viện Melbourne về kỳ vọng lạm phát của người tiêu dùng trong tháng 10 tại Úc:

Mục tiêu của RBA là đưa lạm phát về khoảng từ 2 đến 3%.

Cuộc họp báo của Bộ Tài chính Trung Quốc dự kiến diễn ra lúc 09:00 sáng theo giờ VN vào thứ Bảy (ngày 12/10)/2024). Sự kiện này dự kiến sẽ cung cấp những thông tin quan trọng về chính sách tài khóa và sự phát triển kinh tế. Theo tài liệu mời, cuộc họp báo có thể xoay quanh việc "tăng cường điều chỉnh theo chu kỳ ngược lại đối với chính sách tài khóa", nhằm ứng phó với các biến động kinh tế.

Ngân hàng Nhân dân Trung Quốc (PBOC) sẽ thành lập một cơ chế hoán đổi chứng khoán, quỹ và công ty bảo hiểm (SFISE) với tổng giá trị lên đến 500 tỷ nhân dân tệ nhằm mục tiêu ổn định thị trường vốn.

Các công ty chứng khoán, quỹ và bảo hiểm đủ điều kiện có thể thế chấp các tài sản như trái phiếu, quỹ ETF cổ phiếu, và cổ phiếu của CSI300. Họ sẽ nhận được thanh khoản từ PBOC để tăng cường khả năng tiếp cận vốn và gia tăng nắm giữ cổ phần. Đây là một động thái quan trọng để hỗ trợ thanh khoản cho các tổ chức tài chính, bao gồm các công ty chứng khoán, quỹ đầu tư và công ty bảo hiểm.

Điều này mang lại một tín hiệu tích cực cho thị trường chứng khoán Trung Quốc, góp phần tạo đà tăng trưởng và ổn định trong dài hạn.

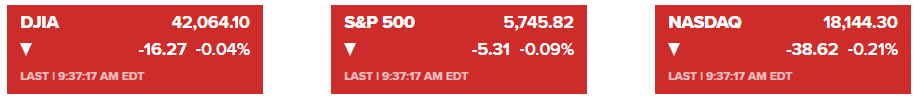

Chỉ số Dow Jones dẫn đầu đà tăng với hơn 400 điểm, S&P 500 áp sát mốc 5,800 điểm. Các chỉ số chứng khoán tăng lên mức cao kỷ lục mới khi thị trường chờ đợi báo cáo CPI Mỹ tháng 9 của Mỹ, với động lực tăng tích cực được dẫn đầu bởi nhóm cổ phiếu công nghệ và thị trường giảm bớt lo ngại về căng thẳng địa chính trị leo thang ở Trung Đông. Định giá trên thị trường lãi suất hầu như không thay đổi sau công bố Biên bản cuộc họp FOMC mới nhất, trong đó cho thấy Chủ tịch Fed Powell đã nhận được một số quan điểm trái chiều về việc cắt giảm 50bps lãi suất vào tháng 9, do một số quan chức muốn giảm ít hơn. Các nhà hoạch định chính sách đồng ý rằng lạm phát đang giảm dần và họ thấy khả năng suy yếu trong tăng trưởng việc làm. Điều đó giúp duy trì việc cắt giảm lãi suất nếu cần. Lạm phát tại Hoa Kỳ có thể đã giảm bớt vào cuối quý III, điều này trấn an Fed rằng họ đang chuyển trọng tâm chính sách nhiều hơn sang việc bảo vệ thị trường lao động. Kết phiên:

Trên thị trường FX, USD tăng phiên thứ 8 liên tiếp và ghi nhận đợt tăng giá dài nhất trong hơn hai năm. Đồng bạc xanh tăng lên mức cao nhất trong hơn 7 tuần khi gần đây thị trường lãi suất giảm bớt kỳ vọng vào việc Fed hạ lãi suất 50bps vào tháng 11, kết hợp với rủi ro địa chính trị leo thang. NZD yếu nhất trong số các đồng tiền chính, theo sau là JPY. NZD bị bán tháo và chạm đáy 7 tuần sau quyết định sau quyết định đẩy nhanh tốc độ nới lỏng của RBNZ, với lãi suất chính sách được cắt giảm 50bps từ 5.25% xuống 4.75%.

Vàng giảm ngày thứ 6 liên tiếp và đóng cửa gần đáy ngày, ở khoảng 2,605 USD/oz, tức ghi nhận đà giảm hơn 13.6 USD trong phiên thứ Tư. Kim loại quý chịu áp lực trước sự phục hồi mạnh mẽ của USD và lợi suất TPCP Hoa Kỳ trong tuần. Trên thị trường nợ, lợi suất 2 năm và 10 năm lần lượt tăng 6.6bp và 5.9bp lên 4.03% và 4.07%. Dầu WTI giảm 0.33 USD xuống 73.25 USD/thùng. Giá dầu thô giữ ổn định khi lượng dự trữ của Hoa Kỳ tăng vọt và các nhà đầu tư theo dõi kế hoạch của Trung Quốc về việc triển khai chính sách tài khóa.

Chỉ số S&P 500 vừa tăng lên mức cao kỷ lục mới là 5,774. Chỉ số này tăng 22 điểm, tương đương 0.4% và đã phá vỡ mức đỉnh lịch sử được thiết lập vào ngày 26/9.

Dự báo thời tiết cho bão Milton cho thấy cơn bão này có khả năng gây ra những thiệt hại nghiêm trọng khi nó đổ bộ vào Florida. Các cư dân trong khu vực cần theo dõi sát sao các bản cập nhật và thực hiện các biện pháp an toàn để bảo vệ bản thân và tài sản.

BofA nhận định ECB đang xem xét khả năng thực hiện các đợt cắt giảm lãi suất mạnh tay hơn so với dự báo thị trường.

Tình hình hiện tại cho thấy Trung Quốc đang phải đối mặt với thách thức trong việc kích thích nền kinh tế thực. Việc bán tháo mạnh trên thị trường chứng khoán Trung Quốc phản ánh sự lo ngại của nhà đầu tư về hiệu quả của các chính sách kinh tế hiện tại.

Cuộc họp báo của Bộ trưởng Tài chính Lan Fo'an sẽ là một cơ hội để chính phủ công bố các biện pháp mới nhằm tăng cường chính sách tài khóa. Cụm từ "phát triển kinh tế chất lượng cao" có thể ám chỉ rằng chính phủ Trung Quốc có thể không tập trung vào việc thực hiện các kích thích rộng rãi mà thay vào đó, sẽ tập trung vào các cải cách sâu rộng hơn, có thể làm giảm bớt hy vọng về một gói kích thích tài khóa mạnh mẽ.

Chỉ số Hang Seng phục hồi từ mức Fibo 50% cho thấy một dấu hiệu tích cực phản ánh cho sự vươn lên tiềm năng của các quỹ ETF đến từ Trung Quốc, như MCHI.

Cuộc điện đàm này được coi là quan trọng trong bối cảnh tình hình tại Trung Đông đang diễn biến phức tạp. Thời gian cuộc gọi diễn ra vào 22:30 tối nay (giờ ET), tức 09:30 sáng mai theo giờ VN. Điều này có thể cho thấy tính cấp bách của cuộc thảo luận do việc lên lịch cuộc gọi vào thời điểm muộn có thể gợi ý rằng có điều gì khẩn cấp hoặc nghiêm trọng cần được thảo luận, nhất là khi nó diễn ra vào sáng sớm ở Tel Aviv.

Trong bài phát biểu gần đây, Thủ tướng Israel Netanyahu đã cảnh báo về tình hình Lebanon và nguy cơ của một cuộc chiến tranh kéo dài, so sánh với tình trạng hiện tại ở Gaza. Điều này cho thấy ông đang kêu gọi sự chú ý và hành động từ các nhà lãnh đạo quốc tế để ngăn chặn tình hình trở nên tồi tệ hơn.

Giá dầu WTI hiện đã giảm hơn 2% xuống 71.90 USD/thùng.

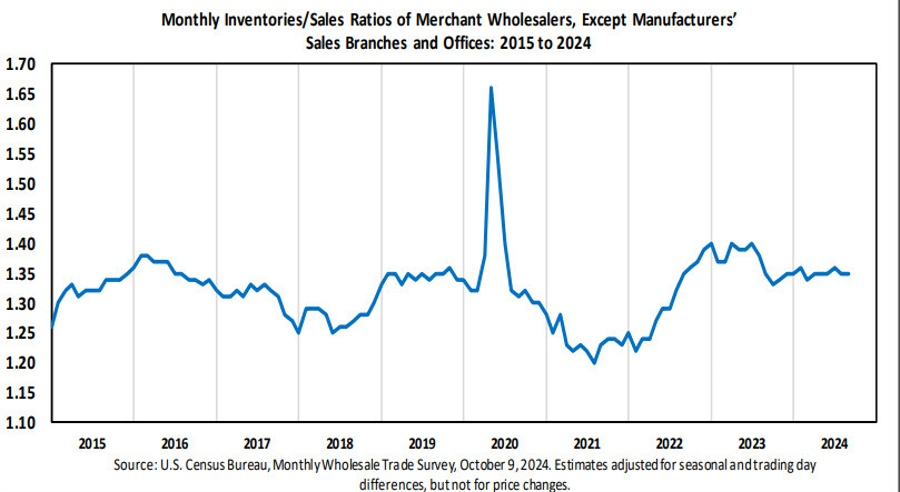

Doanh số bán buôn bất ngờ sụt giảm tại Mỹ.

Các dữ liệu này có thể dẫn đến việc điều chỉnh giảm dự báo sơ bộ GDP quý III.

Thị trường chứng khóa Mỹ diễn biến trái chiều vào đầu phiên thứ Tư. Tăng trưởng trong ngành công nghệ, đặc biệt là từ các cổ phiếu bán dẫn như Nvidia, cho thấy sự lạc quan, trong khi ngành năng lượng và một số cổ phiếu tài chính phản ánh sự không chắc chắn. Các nhà đầu tư có thể cân nhắc việc tăng cường danh mục đầu tư bằng các cổ phiếu công nghệ vững mạnh như một chiến lược đối phó với sự biến động.

Đồng thời, việc cập nhật thông tin về các diễn biến trong ngành dịch vụ truyền thông và năng lượng (do điều kiện thị trường và giá dầu toàn cầu) có thể mang lại cơ hội hoặc cảnh báo.

Các chỉ số chứng khoán Mỹ giảm nhẹ trong giờ mở cửa phiên thứ Tư khi các nhà đầu tư đang cân nhắc các yếu tố kinh tế và chính trị ảnh hưởng đến thị trường.

Tâm lý thị trường chứng khoán đang được hỗ trợ trên diện rộng bởi sức mạnh của nền kinh tế Hoa Kỳ, tuy nhiên rủi ro địa chính trị leo thang và chiến dịch kích thích kinh tế của Trung Quốc tiếp tục là một trong những vấn đề lớn khiến các nhà đầu tư lo lắng.

Bà Logan là một thành viên có lập trường hawkish trong FOMC, nhưng bà không nỗ lực đưa ra bất kỳ căn cứ nào để kêu gọi Fed tạm dừng cắt giảm lãi suất. Thị trường hiện đang định giá xác suất 12% cho việc tạm dừng trong tháng 11.

Đồng EUR chịu áp lực bán khi các nhà đầu tư gia tăng kỳ vọng về tốc độ và quy mô cắt giảm lãi suất của ECB. Ngân hàng được kỳ vọng sẽ hạ lãi suất thêm 50bps, xuống còn 3% vào cuối năm, cho thấy sẽ có thêm 2 đợt cắt giảm 25bps tại mỗi cuộc họp chính sách dự kiến diễn ra vào tuần tới và vào tháng 12.

Trong khi đó, USD tiếp tục phục hồi trong tuần lên mức cao nhất trong 7 tuần là 102.70 khi thị trường lãi suất giảm bớt kỳ vọng vào việc Fed hạ lãi suất 50bps vào tháng 11, kết hợp với rủi ro địa chính trị leo thang đang mang lại sức hút cho các tài sản trú ẩn như đồng bạc xanh.

EUR/USD hiện đang giảm 0.25% trong ngày xuống 1.0953. Thị trường hiện đang hướng trọng tâm đến Biên bản cuộc họp FOMC được công bố vào 01:00 đêm nay.

Hiện NZD/USD đang giảm khoảng 1.2% xuống 0.6063 và dẫn đầu đà giảm trong nhóm G7.

Thị trường hiện đang định giá 98% xác suất cho một đợt cắt giảm lãi suất 25bps vào cuộc họp diễn ra vào ngày 17/10 tới đây.

USD tiếp tục phục hồi trong tuần khi thị trường vẫn lo ngại về tình hình kinh tế Trung Quốc. Dữ liệu gần đây từ Trung Quốc cho thấy chi tiêu trong kỳ nghỉ Golden Week thấp hơn mong đợi, điều này giữ cho mối lo ngại về hoạt động kinh tế của Trung Quốc ở cả trong nước và quốc tế vẫn cao.

Về lịch kinh tế, thứ Tư này sẽ có ít sự kiện quan trọng. Ngoài một vài dữ liệu nhẹ như hàng tồn kho bán buôn tháng 8 của Hoa Kỳ, trọng tâm sẽ là công bố Biên bản cuộc họp FOMC tháng 9 nhằm lý giải lý do đằng sau quyết định cắt giảm lãi suất 50bps và ý nghĩa đối với quyết định lãi suất vào tháng 11 tới.

Sự si chuyển của cơn bão Milton về phía nam có thể mang lại tin tốt cho khu vực Tampa Bay, nhưng phạm vi dự báo vẫn rộng, nên vẫn có những thay đổi có thể xảy ra.

Nhà khí tượng học Tomer Burg nhận định rằng trong vài giờ qua, đường đi của bão Milton liên tục dịch về phía nam, khác biệt so với các mô hình và dự báo trước đó. Tuy nhiên, Trung tâm Dự báo Bão Quốc gia Mỹ (NHC) trong cập nhật mới nhất đã điều chỉnh đường đi của bão một chút về phía bắc nhằm phù hợp với các mô hình dự báo gần đây. Sự khác biệt này có thể là do cách tiếp cận khác nhau trong dự báo, khi một số mô hình dường như quá xa về phía nam.

Bão Milton, trước đó đạt cấp 5, dự kiến sẽ suy yếu xuống cấp 4 hoặc 3 trong vòng 14-18 giờ tới trước khi đổ bộ. Xu hướng này thường xảy ra khi bão tiếp cận đất liền hoặc vùng nước lạnh hơn.

Hiện đang là giữa tuần và Trung Quốc tiếp tục thu hút sự chú ý khi thị trường chứng khoán cố gắng ổn định sau kỳ nghỉ lễ với sự sụt giảm 6.6% của chỉ số Shanghai SSE. Bộ trưởng Tài chính Trung Quốc, ông Lan Fo'an, sẽ tổ chức họp báo vào thứ Bảy lúc 09:00 sáng mai (theo giờ VN) để thảo luận về các kế hoạch điều chỉnh chu kỳ ngược của chính sách tài khóa, nhấn mạnh vào phát triển kinh tế chất lượng cao.

Điểm nhấn của ngày sẽ là việc công bố biên bản cuộc họp của Ủy ban Thị trường Mở Liên bang (FOMC) lúc 01:00 đêm nay (theo giờ VN), liên quan đến việc cắt giảm lãi suất 50bps từ cuộc họp tháng 9. Chủ tịch Fed New York Williams cho biết ông vẫn ủng hộ cắt giảm 50bps, nhưng thị trường hiện chỉ định giá 16% khả năng Fed giữ nguyên lãi suất vào tháng 11.

Các bài phát biểu của quan chức Fed hôm nay theo giờ VN bao gồm:

Ngoài ra, báo cáo kết quả hoạt động kinh doanh tháng 9 của Costco được công bố sau khi đóng cửa phiên thứ Tư có thể cung cấp cái nhìn sâu hơn về hành vi tiêu dùng, trong khi cơn bão Milton dự kiến đổ bộ qua đêm cũng sẽ được chú ý.

Tin tức:

Thị trường tiếp tục trầm lắng trong bối cảnh giới đầu tư chờ đợi số liệu CPI của Mỹ sẽ được công bố vào ngày mai. Biến động giá trên thị trường chung khá hạn chế

Trước đó, Bộ Tài chính Trung Quốc cho biết sẽ tổ chức một cuộc họp báo vào thứ Bảy tuần nay để cung cấp chi tiết về các biện pháp kích thích tài khóa nhằm phục hồi nền kinh tế đang gặp khó khăn.

Một số quan chức ECB tiếp tục thảo luận về việc cắt giảm lãi suất vào tháng 10, điều mà thị trường đã phản ánh vào giá.

Về mặt địa chính trị, không có gì thay đổi khi Israel vẫn chưa quyết định về phạm vi và thời gian trả đũa Iran.

Phiên giao dịch của Mỹ sẽ không có dữ liệu kinh tế nào được công bố, nhưng chúng ta sẽ được nghe nhiều bài phát biểu từ các quan chức Fed. Biên bản cuộc họp FOMC sẽ được công bố vào cuối ngày, nhưng như thường lệ, chúng sẽ không có nhiều ý nghĩa.