Lợi suất trái phiếu chính phủ Mỹ đồng loạt giảm

Lợi suất trái phiếu chính phủ Mỹ đồng loạt giảm với kỳ hạn 10 năm giảm mạnh nhất xuống 4.624%.

Lợi suất trái phiếu chính phủ Mỹ đồng loạt giảm với kỳ hạn 10 năm giảm mạnh nhất xuống 4.624%.

Sự kiện chính trong phiên Âu sáng nay là quyết định cắt giảm lãi suất 50 điểm cơ bản của SNB. Các nhà phân tích trước đó dự đoán mức cắt giảm 25 điểm cơ bản, nhưng thị trường lại dự đoán có 58% khả năng SNB sẽ cắt giảm 50 điểm cơ bản, và SNB đã hành động giống với kỳ vọng của thị trường.

Một số nhà giao dịch vẫn mong đợi mức cắt giảm 25 bps, vì vậy sau quyết định, đồng CHF đã giảm giá. Cặp USD/CHF tăng từ 0.8825 lên 0.8890 và hiện đang giao dịch quanh mức 0.8870. Trong khi đó, cặp EUR/CHF tăng nhẹ lên 0.9340 trước khi giảm xuống mức 0.9315.

Ngoài ra, SNB đã thay đổi định hướng chính sách khi loại bỏ tuyên bố "cần cắt giảm lãi suất thêm" và thay vào đó là cam kết sẽ theo dõi sát sao tình hình kinh tế và điều chỉnh chính sách khi cần thiết.

Chứng khoán châu âu tích cực trước kỳ vọng ECB cắt giảm lãi suất trong cuộc họp tối nay. Lợi suất trái phiếu tiếp tục tăng cao, với lợi suất trái phiếu kỳ hạn 10 năm của Mỹ chạm mức 4.30%.

Diễn biến tiếp theo sẽ là quyết định chính sách từ ECB, với kỳ vọng lãi suất sẽ được cắt giảm 25 bps. ECB cũng sẽ tái khẳng định cách tiếp cận "theo từng cuộc họp", nên dự đoán sẽ không có nhiều bất ngờ lớn trong quyết định tối nay.

Cắt giảm lãi suất:

Tăng lãi suất:

BoJ: 6 điểm cơ bản (xác suất 77% không thay đổi tại cuộc họp sắp tới). Năm 2025: 44 điểm cơ bản

Phát biểu từ chủ tịch Trung Quốc Tập Cận Bình và từ truyền thông nhà nước sau hội nghị công tác kinh tế trung ương:

Tất cả đều là những bình luận từ quan chức cấp cao Trung Quốc sau một trong những cuộc họp kinh tế quan trọng nhất của họ trong việc đặt ra các mục tiêu cho năm tới.

USD/JPY giữ vững đà tăng sau tin tức các quan chức BoJ cho biết cái giá phải trả cho việc trì hoãn tăng lãi suất là không nhiều, theo chuyên viên phân tích từ OCBC, Frances Cheung và Christopher Wong:

ECB được dự báo sẽ tiếp tục hạ lãi suất 25 điểm cơ bản trong cuộc họp tối nay

Buổi họp báo của Chủ tịch ECB Christine Lagarde sẽ diễn ra sau đó, bắt đầu lúc 20:45 theo giờ Việt Nam, nơi bà sẽ đưa ra tuyên bố đã chuẩn bị về chính sách tiền tệ và trả lời các câu hỏi của giới truyền thông. Các thông báo của ECB có thể sẽ thúc đẩy kỳ vọng về sức mạnh của đồng EUR trong ngắn hạn.

Bình luận về chính sách, trước đó quan chức ECB, Joachim Nagel, lưu ý rằng ông sẽ không phản đối việc giảm lãi suất chính sách, do quá trình giảm phát vẫn đang diễn ra như dự kiến. Quan chức Francois Villeroy de Galhau cho biết: "Không có lý do gì để không cắt giảm vào ngày 12 tháng 12.". Ngoài ra, "Quy mô cắt giảm lãi suất vẫn cần phụ thuộc vào dữ liệu kinh tế, dự báo kinh tế và đánh giá rủi ro của chúng tôi",

Đánh giá triển vọng hiện tại của EUR, chuyên viên phân tích của Rabobank cho biết: "Lượng vị thế bán ròng EUR đã tăng trong tuần thứ ba liên tiếp, do sự gia tăng các vị thế bán". Họ nói thêm: "EUR là đồng tiền có hiệu suất kém nhất trong nhóm G10 trong tháng 11, mất giá 2.37% so với USD. EUR đã bị ảnh hưởng bởi các yếu tố cơ bản kinh tế xấu đi và khả năng cắt giảm sắp xảy ra từ ECB. Chúng tôi kỳ vọng ECB sẽ cắt giảm lãi suất chính sách 25 điểm cơ bản vào ngày 12 tháng 12."

Dự báo có phạm vi lớn phản ánh sự không chắc chắn lớn xung quanh nước Đức vào thời điểm hiện tại, không chỉ với các vấn đề chính trị gần đây. Ifo lưu ý rằng nếu Đức không vượt qua được những thách thức cốt lõi, thì nền kinh tế sẽ chỉ tăng trưởng 0.4% trong năm tới. Nhưng nếu chính sách kinh tế phù hợp được áp dụng, thì nó có thể đạt được mức tăng trưởng lên tới 1.1%.

Dự báo mới nhất này giảm mạnh so với dự báo trước đó của họ vào tháng 9 rằng nền kinh tế sẽ tăng trưởng 0.9%.

Chủ tịch SNB Schlegel:

Chủ tịch Schlegel chủ yếu làm rõ rằng việc thay đổi cách diễn đạt hiện nay không có nghĩa là việc cắt giảm lãi suất sẽ không còn hiệu lực vào năm sau. Bên cạnh đó, ông cũng đảm bảo rằng thị trường nắm rõ được thực tế trong khi tập trung vào các quyết định về lãi suất của họ, thì các biện pháp can thiệp vào ngoại hối cũng là một yếu tố quan trọng cần lưu ý khi theo dõi đồng franc.

Chủ tịch SNB Schlegel:

SNB cắt giảm lãi suất 50 bps, đưa lãi suất chính sách xuống 0.50% từ mức 1.00% trước đó.

Mặc dù kỳ vọng về mức cắt giảm lãi suất 25 bps, thị trường trước cuộc họp định giá khả năng ~58% về động thái cắt giảm 50 bps với khả năng còn lại gắn liền với động thái 25 bps. USD/CHF tăng vọt từ 0.8825 trước đó lên 0.8876 hiện tại.

Đây là một khởi đầu khá tốt nhưng vẫn còn quá sớm. Quyết định của ECB có thể đã được dự đoán trước nhưng các nhà đầu tư vẫn sẽ trông chờ vào đó để có một số khẳng định sau này. Hợp đồng tương lai của Hoa Kỳ có phần ảm đạm mặc dù chứng khoán Phố Wall đã tăng vào hôm qua. Hợp đồng tương lai S&P 500 hiện giảm 0.1%.

15:30 theo giờ Việt Nam - Quyết định chính sách của SNB

Thị trường đang định giá khả năng 57% là SNB sẽ cắt giảm 50 bps. Lạm phát thấp hơn nhiều so với dự báo của NHTW và sức mạnh của đồng Franc Thụy Sĩ cũng không có nhiều tác động. Chủ tịch mới của SNB, Schlegel, có vẻ kiên quyết hơn người tiền nhiệm của mình khi ông đã ra hiệu áp dụng lãi suất âm nếu cần thiết để làm giảm nhu cầu đối với đồng franc. Đây có thể là lý do khiến thị trường thấy khả năng cao hơn là sẽ cắt giảm 50 bps vào hôm nay.

20:15 theo giờ Việt Nam - Quyết định chính sách của ECB

ECB dự kiến sẽ cắt giảm lãi suất 25 bps, đưa lãi suất chính sách xuống còn 3.00%. Định giá của thị trường gần đây rất tích cực do một loạt các bản phát hành kinh tế yếu hơn dự kiến, nhưng phần lớn các quan chức của ECB đã phản đối việc cắt giảm 50 bps vào tháng 12. Sau đợt cắt giảm của tuần này, thị trường dự kiến sẽ có thêm năm đợt cắt giảm nữa vào năm 2025, điều này có thể trở nên quá mức nếu mọi thứ khởi sắc vào năm tới.

20:30 theo giờ Việt Nam - PPI tháng 11 của Hoa Kỳ

PPI Y/Y của Hoa Kỳ dự kiến ở mức 2.6% so với 2.4% trước đó, trong khi số liệu M/M được dự kiến ở mức 0.2% so với 0.2% trước đó. PPI lõi Y/Y dự kiến ở mức 3.2% so với 3.1% trước đó, trong khi số liệu M/M được dự kiến ở mức 0.2% so với 0.3% trước đó.

Báo cáo này khó có thể có nhiều tác động vì CPI của Hoa Kỳ hôm qua đã chốt mức cắt giảm 25 bps vào tuần tới. Tuy nhiên, báo cáo sẽ cung cấp ước tính tốt hơn về PCE lõi của Hoa Kỳ vào cuối tháng.

Ngay cả khi báo cáo bất ngờ cao hơn dự kiến, định giá thị trường có khả năng vẫn không thay đổi nhiều. Tuy nhiên, nếu báo cáo thấp hơn dự kiến, thị trường sẽ chứng kiến nhiều hơn những gì đã thấy ngày hôm qua với việc USD bị bán ra và các tài sản rủi ro tăng giá.

20:30 theo giờ Việt Nam - Số đơn xin trợ cấp thất nghiệp của Hoa Kỳ

Số đơn xin trợ cấp thất nghiệp của Hoa Kỳ tiếp tục là một trong những bản phát hành quan trọng nhất cần theo dõi hàng tuần vì đây là chỉ báo kịp thời hơn về tình trạng của thị trường lao động.

Số đơn xin trợ cấp lần đầu vẫn nằm trong phạm vi 200,000-260,000 được tạo ra kể từ năm 2022, trong khi Số đơn xin tiếp tục trợ cấp dao động quanh mức cao nhất của chu kỳ.

Tuần này, Số đơn xin trợ cấp lần đầu dự kiến ở mức 220,000 so với 224,000 trước đó, trong khi Số đơn xin tiếp tục trợ cấp được dự kiến ở mức 1,875,000 so với 1,871,000 trước đó.

Điều này phản ánh tâm trạng trong hợp đồng tương lai của Hoa Kỳ, với hợp đồng tương lai S&P 500 hiện giảm nhẹ 0.1%. Cổ phiếu đã có động thái tích cực vào hôm qua sau khi báo cáo CPI của Hoa Kỳ củng cố thêm cho động thái cắt giảm lãi suất của Fed. Điểm nhấn trong phiên giao dịch sắp tới là quyết định lãi suất của ECB và SNB.

Việc Fed cắt giảm lãi suất vào tuần tới gần như là điều chắc chắn sau báo cáo CPI của Hoa Kỳ. SNB và ECB là hai sự kiện chính cần theo dõi trong ngày hôm nay.

Cả hai NHTW đều dự kiến sẽ cắt giảm lãi suất thêm nữa để kết thúc năm.

Trên lý thuyết, cả SNB và ECB đều dự kiến sẽ cắt giảm lãi suất 25 bps vào hôm nay. Các nhà giao dịch đang định giá ~58% động thái cắt giảm lãi suất 50 bps và ~42% cho động thái 25 bps của SNB. Đối với ECB, thị trường đang định giá ~85% cho mức cắt giảm lãi suất 25 bps và xác suất còn lại dành cho động thái 50 bps.

Nếu SNB thực sự cắt giảm 50 bps ngày hôm nay, đưa lãi suất chính sách xuống 0.50%. Về bản chất, động thái này để lại rất ít dư địa để hành động khi nền kinh tế suy yếu vào năm tới. Vì vậy, họ có thể cân nhắc kỹ hơn về điều này. Nhưng mặt khác, NHTW có thể buộc phải làm như vậy để ngăn chặn bất kỳ sự tăng giá đột ngột nào của đồng franc Thụy Sĩ.

Đối với ECB, con đường hạ nhiệt phát đang gặp một vài trở ngại. Tuy nhiên, nền kinh tế Eurozone đang phải đối mặt với một giai đoạn rất khó khăn vào cuối năm với triển vọng không mấy khả quan. Mối đe dọa về thuế quan của Trump cũng là một cân nhắc quan trọng bên cạnh sự gia tăng bất ổn chính trị ở hai nền kinh tế lớn nhất trong khu vực.

Xem xét thông cáo gần đây của họ và sự cân bằng rủi ro từ dữ liệu, động thái cắt giảm 25 bps ngày hôm nay phù hợp với con đường của ECB với nhiều đợt cắt giảm lãi suất hơn nữa vào năm tới.

Sự chú ý hôm nay sẽ đổ dồn vào quyết định chính sách của ECB và SNB:

Theo Odaily, hoạt động giám sát gần đây của Arkham đã tiết lộ rằng BlackRock và Fidelity đã cùng nhau mua Ethereum (ETH) trị giá hơn 500 triệu USD trong 48 giờ qua.

Odaily là một nền tảng truyền thông của Trung Quốc chuyên về tiền điện tử, công nghệ blockchain và không gian tiền điện tử.

Arkham là một nền tảng trí tuệ blockchain tập trung vào việc phân tích và xác định ví tiền điện tử, giao dịch và các thực thể trong hệ sinh thái blockchain.

Dữ liệu cho thấy việc làm ở Úc tăng nhiều hơn dự báo vào tháng 11. Đáng chú ý:

Trung Quốc dự kiến sẽ mở rộng chương trình lương hưu tư nhân trên toàn quốc. Việc này sẽ bắt đầu từ thứ Hai tuần tới (ngày 15 tháng 12). Thông tin này sẽ hỗ trợ cổ phiếu.

Ngoài ra, PBoC đã bác bỏ suy đoán rằng họ sẽ cho phép đồng nhân dân tệ suy yếu nếu mức thuế quan nặng nề của Trump được áp dụng.

Deutsche Bank vẫn lạc quan về đồng đô la Mỹ:

DB dự kiến Ủy ban Thị trường Mở Liên bang (FOMC) sẽ cắt giảm lãi suất tại cuộc họp vào tuần tới, sau đó sẽ tạm dừng. ECB dự kiến sẽ tiếp tục nới lỏng chính sách.

Goldman Sachs:

Caixin đã đưa tin trước về vấn đề này:

Cổ phiếu Trung Quốc tăng nhẹ sau tin:

Chênh lệch lợi suất trái phiếu chính phủ kỳ hạn 10 năm giữa Mỹ và Trung Quốc đã tăng lên gần 250 điểm cơ bản, mức rộng nhất trong hơn 22 năm qua.

Nguyên nhân chính đến từ việc lãi suất tại Mỹ đang cao hơn nhiều so với Trung Quốc, phản ánh sự khác biệt đáng kể trong triển vọng kinh tế của hai quốc gia.

Tờ Financial News, một cơ quan truyền thông thuộc PBoC, vừa đăng tải bài viết khẳng định rằng đồng CNY đang ở vị thế ổn định và sẽ tiếp tục duy trì sự cân bằng.

Dẫn lời các chuyên gia:

Bối cảnh của các phân tích này là những lo ngại về khả năng Mỹ tăng thuế quan, làm dấy lên suy đoán rằng Trung Quốc có thể giảm giá đồng nhân dân tệ nhằm hỗ trợ các nhà xuất khẩu.

Cập nhật tỷ giá USD/CNY:

Giá đóng cửa trước đó: 7.2615.

Theo CBS, Tân Tổng thống Donald Trump đã gửi lời mời Chủ tịch Trung Quốc Tập Cận Bình tham dự lễ nhậm chức của ông vào tháng tới.

Trump cho biết ông đã trao đổi với ông Tập gần đây. Bloomberg nhận định rằng động thái này cho thấy Trump đang cố gắng tạo mối quan hệ tích cực với nhà lãnh đạo Trung Quốc, ngay sau khi đưa ra những lời đe dọa áp thuế mới đối với nền kinh tế lớn thứ hai thế giới.

Trong khi đó, tỷ giá AUD/USD tăng nhẹ, và đồng USD có xu hướng giảm trên diện rộng.

Theo Reuters, Trung Quốc có thể sẽ để CNY suy yếu trong năm tới nhằm ứng phó với các mức thuế cao hơn từ chính quyền mới của Tân Tổng thống Donald Trump.

Bài báo dẫn nhận định từ HSBC:

"Việc điều chỉnh tỷ giá tiền tệ đang được xem xét như một công cụ để giảm thiểu tác động của các thuế quan."

“Có thể dễ dàng nghĩ rằng việc đồng nhân dân tệ suy yếu sẽ bù đắp hoàn toàn tác động của các mức thuế từ Mỹ, qua đó trung hòa những ảnh hưởng đến nền kinh tế. Nhưng quan điểm đó là thiển cận.”

"Lãnh đạo Trung Quốc có thể sẽ cân nhắc kỹ lưỡng tác động của đồng CNY yếu hơn đối với các đối tác thương mại khác."

“Nếu Trung Quốc mạnh tay kéo giá trị đồng CNY xuống, nguy cơ xảy ra một làn sóng áp thuế leo thang sẽ gia tăng. Việc sử dụng công cụ tỷ giá một cách quá mức có thể dẫn đến phản ứng dữ dội từ các đối tác thương mại khác, điều này không hề có lợi cho Trung Quốc.”

Tỳ giá USD/CNY (theo khung thời gian một tuần) cho thấy CNY đang mất giá

Đồng AUD đã tăng trở lại trên mức 0.6400 sau khi công bố báo cáo việc làm khả quan.

Theo dữ liệu công bố:

Số lượng việc làm toàn thời gian tăng đáng kể, cho thấy sự tăng trưởng mạnh mẽ.

Tỷ lệ thất nghiệp đã giảm xuống dưới 4%.

Mặc dù vậy, tỷ lệ lao động tham gia thị trường lao động đã giảm nhẹ.

Theo dự kiến, Sarah Hunter, Trợ lý Thống đốc RBA, sẽ có bài phát biểu vào lúc 8:30 sáng (giờ Việt Nam), thứ Sáu, tại Đại học Adelaide (SACES), Adelaide.

Theo số liệu của cục Thống kê Úc:

Số lượng việc làm: tăng thêm 35.6K (Dự kiến: +25.0k; Trước đó: +15.9.1k)

Tỷ lệ thất nghiệp: 3.9% (Dự kiến: 4.2%; Trước đó: 4.1%)

Tỷ lệ lao động tham gia thị trường lao động: 67% (Dự kiến: 67.1%; Trước đó: 67.1%)

Số lượng việc làm toàn thời gian: tăng 52.6K, trong khi việc làm bán thời gian giảm 17K so với tháng 10 (+6.2K). Tháng trước, số việc làm toàn thời gian tăng 9.7 nghìn.

Báo cáo thị trường lao động hôm nay là một tín hiệu tích cực. Nếu RBA muốn giữ lãi suất ở mức cao hơn trong dài hạn, thị trường việc làm sẽ không cản trở. Tuy nhiên, cần lưu ý rằng RBA đã có dấu hiệu nới lỏng lập trường cứng rắn của mình tại cuộc họp tuần này.

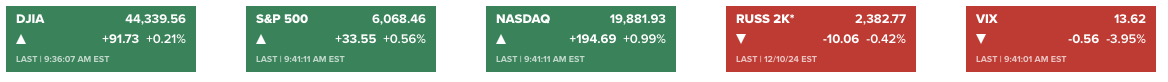

Chứng khoán Hoa Kỳ đã ghi nhận một phiên biến động trái chiều. Cụ thể, chỉ số S&P 500 đã tăng điểm trong phiên giao dịch ngày thứ Tư, và đà tăng ở các cổ phiếu công nghệ đã đưa chỉ số Nasdaq vượt mốc 20,000 điểm lần đầu tiên, sau khi báo cáo lạm phát Mỹ gia tăng kỳ vọng về việc Fed sẽ hạ lãi suất. Chỉ số Dow Jones sụt giảm do các hãng bảo hiểm y tế bị ảnh hưởng sau khi các nhà lập pháp Mỹ trình dự luật được cho là sẽ tác động tiêu cực đến lợi nhuận của các doanh nghiệp này. Báo cáo của Bộ Lao động cho thấy, dù vẫn nằm trong dự đoán của thị trường, dữ liệu CPI của Mỹ trong tháng 11 tăng mạnh nhất trong 7 tháng. Chỉ số Dow Jones giảm 99.27 điểm (tương đương 0.22%), trong chỉ số S&P 500 tăng 49.28 điểm (0.82%) và Nasdaq tăng 347.65 điểm (1.77%). Thị trường đang dự báo với khả năng trên 96% Fed sẽ cắt giảm lãi suất 0.25 điểm phần trăm trong tuần tới, tăng từ mức 86% trước đó, theo công cụ theo dõi của CME.

Trên thị trường FX, chỉ số DXY tăng vọt trong ngày thứ Tư sau khi số liệu CPI của Mỹ được ghi nhận nhất quán với dự báo. Đồng USD còn được hỗ trợ bởi việc Trung Quốc đang cân nhắc điều chỉnh đồng CNY yếu đi trong năm tới, để chuẩn bị cho mức thuế nhập khẩu cao hơn trong tình huống ông Donald Trump quay trở lại nhà Trắng, khiến đồng tiền này và các đồng tiền châu Á khác đều mất giá. Chỉ số CPI tăng 0.3% trong tháng vừa qua, mức tăng lớn nhất kể từ tháng Tư sau bốn tháng liên tiếp tăng 0.2%. Sau báo cáo này, khả năng Fed cắt giảm lãi suất 0.25 điểm phần trăm vào ngày 18/12 đã tăng lên 96.4%, theo công cụ theo dõi của CME. Động thái của chính phủ Trung Quốc phản ánh việc quốc gia này nhận thức rằng cần có gói kích thích kinh tế lớn hơn để đối phó với nguy cơ áp thuế của ông Trump. Đồng JPY cũng trở thành tâm điểm của sự chú ý sau khi BoJ cho rằng việc chờ đợi để quyết định động thái tăng lãi suất tiếp theo sẽ không đem lại thiệt hại gì.

Trong phiên giao dịch thứ Tư, giá vàng tăng sau khi số liệu lạm phát được ghi nhận nhất quán với dự báo, gia tăng khả năng Fed sẽ cắt giảm lãi suất trong tuần tới. Tâm điểm thị trường tiếp theo sẽ được đặt vào số liệu chỉ số PPI của Mỹ để có thêm định hướng về chính sách tiền tệ. Giá vàng đã tăng 0.89%, chạm mốc 2,717 USD/oz. Giá dầu đã tăng mạnh sau khi Liên minh Châu Âu (EU) thống nhất một loạt trừng phạt mới đe dọa nguồn cung dầu của Nga, trong khi việc dự trữ nhiên liệu của Mỹ tăng cao hơn dự kiến đã kìm hãm đà tăng của giá dầu. Kết phiên, HĐTL dầu Brent tăng 1.56 USD, đóng cửa tại mức 73.61 USD/thùng. Trong khi đó, HĐTL dầu WTI tăng 1.90 USD, lên mức 70.31 USD/thùng. Lợi suất TPCP Hoa Kỳ tăng rộng khắp, hưởng ứng đà tăng của thị trường chứng khoán sau khi dữ liệu CPI được công bố. Lợi suất TPCP 10 năm tăng dưới 5 điểm cơ bản lên 4.273%. Trong khi đó, lợi suất TPCP 2 năm tăng gần 1 điểm cơ bản lên 4.155%. Thị trường tiền điện tử bùng nổ trong ngày thứ Tư, Bitcoin kết phiên tại mức 101,201 USD, tăng 4.71%

Hiện tại, giá vàng đã tăng 16 USD lên 2,710 USD/oz, là mức cao nhất kể từ ngày 24 tháng 11. Đây cũng là ngày thứ ba liên tiếp giá vàng tăng sau khi PBOC công bố đã tiếp tục mua dự trữ vàng lần đầu tiên trong sáu tháng qua. Giá vàng đã tăng 75 USD kể từ khi thông tin này được công bố.

Yếu tố hỗ trợ giá vàng hôm nay còn có báo cáo CPI của Mỹ, phù hợp với dự báo của các nhà phân tích. Điều này giúp giảm bớt lo ngại rằng Fed có thể dừng cắt giảm lãi suất và làm suy yếu đồng USD.

Mức mục tiêu tiếp theo là 2,721, mức cao nhất vào giữa tháng 11, tiếp đó là mức đỉnh lịch sử tại 2,790 thiết lập vào ngày 31 tháng 10.

Hôm nay, chúng tôi đã giảm lãi suất chính sách thêm 50 điểm cơ bản, đưa mức lãi suất xuống còn 3.25%. Đây là lần giảm thứ năm liên tiếp kể từ tháng 6. Chính sách tiền tệ của BoC đang tập trung duy trì lạm phát gần mục tiêu 2%.

Nền kinh tế Mỹ có lạm phát ổn định, đồng USD đã tăng giá so với nhiều đồng tiền khác, bao gồm đồng CAD. Tăng trưởng kinh tế CAD quý 3 đạt 1%, thấp hơn dự kiến, và quý 4 cũng dự báo sẽ giảm. Tăng trưởng quý 3 bị ảnh hưởng bởi đầu tư kinh doanh, hàng tồn kho và xuất khẩu, nhưng tiêu dùng và thị trường bất động sản đã phục hồi nhờ lãi mức suất thấp. Thị trường việc làm vẫn suy yếu, tỷ lệ thất nghiệp tăng lên 6.8% vào tháng 11, đặc biệt khó khăn với thanh niên và người nhập cư.

CPI đã đạt mức 2% kể từ mùa hè và dự kiến sẽ duy trì gần mức mục tiêu trong vài năm tới. Giá nhà ở tiếp tục hạ nhiệt, đúng như dự đoán. Tuy nhiên, tình hình hiện tại hiền còn ẩn chứa nhiều rủi ro tiềm ẩn, mức lương tăng cao nhưng năng suất thấp có thể đẩy lạm phát tăng, tăng trưởng kinh tế chậm có thể kéo lạm phát giảm. Những bất ổn liên quan đến thuế quan mới của Mỹ đối với xuất khẩu Canada là một rủi ro lớn.

Với lạm phát đã quay về mức mục tiêu, chúng tôi cắt giảm lãi suất để thúc đẩy tăng trưởng kinh tế. Trong tương lai, BoC sẽ áp dụng cách tiếp cận dần dần và đưa ra quyết định dựa trên dữ liệu thực tế và triển vọng lạm phát. BoC cam kết duy trì sự ổn định giá cả cho người dân, giữ lạm phát gần mục tiêu 2%.

Trong tuyên bố trước đó, BoC cho biết: "Nếu nền kinh tế diễn biến đúng như dự báo mới nhất của chúng tôi, chúng tôi kỳ vọng sẽ tiếp tục giảm lãi suất chính sách."

Trước báo cáo này, tỷ giá USD/CAD đang giao dịch ở mức 1.4182, gần mức thấp nhất trong 4 năm là 1.4194. Quyết định lãi suất tiếp theo của BoC sẽ diễn ra vào ngày 29/1, với thị trường trước đó dự đoán xác suất 50/50 cho một đợt cắt giảm tiếp theo

Cổ phiếu nổi bật:

Các sự kiện chính trong tuần của cả Mỹ và Canada sẽ diễn ra hôm nay.

Sau công bố dữ liệu CPI của Mỹ, tâm điểm của thị trường đang hướng sang quyết định lãi suất của BoC lúc 22h45.

Thị trường đang định giá 90% khả năng BoC sẽ cắt giảm lãi suất 50 điểm cơ bản, trong bối cảnh đồng CAD dao động gần mức thấp nhất trong 4 năm qua.

Dự kiến, Thống đốc Macklem sẽ tổ chức họp báo lúc 23h30.

Dữ liệu CPI của Mỹ vừa công bố đã khiến USD giảm nhẹ ban đầu, nhưng sau đó đã phục hồi trở lại trước giờ thị trường mở cửa.

Hợp đồng tương lai chứng khoán Mỹ cũng tăng nhẹ:

Lợi suất trái phiếu Mỹ:

Thị trường hàng hóa:

Các nhà giao dịch hợp đồng hoán đổi gia tăng kỳ vọng về việc Fed sẽ cắt giảm lãi suất 0.25% tại cuộc họp tháng 12, đồng thời đặt cược vào tổng mức cắt giảm lãi suất sẽ vượt 80 điểm cơ bản trong vòng 12 tháng tới.

Hợp đồng tương lai chứng khoán Mỹ tăng nhẹ sau khi dữ liệu CPI mới nhất phù hợp với kỳ vọng của thị trường, củng cố niềm tin rằng Fed sẽ tiếp tục cắt giảm lãi suất.

Thông tin chính từ báo cáo hàng tháng của OPEC:

Đồng USD hưởng lợi trong bối cảnh thị trường chờ đợi báo cáo CPI của Mỹ vào cuối ngày hôm nay. Thông tin đáng chú ý đầu tiên trong ngày đến từ Trung Quốc, khi Reuters báo cáo rằng Bắc Kinh đang cân nhắc phá giá đồng CNY vào năm sau để đối phó với thuế quan của Tổng thống Trump. Tin tức này khiến đồng CNY mất giá, kéo theo đà giảm của AUD và NZD.

Nếu Trung Quốc thực sự để hành động, nguy cơ "chiến tranh tiền tệ" có thể tái diễn, đặc biệt khi các nhà phân tích dự đoán Bắc Kinh cần phá giá CNY từ 10-12% để bù đắp tác động của mức thuế 60% mà Trump từng đề xuất. Các đồng tiền châu Á khác có thể sẽ chịu tác động lớn từ động thái này trong thời gian tới.

Hôm nay USD/JPY ghi nhận biến động mạnh sau tin tức từ Bloomberg rằng BOJ có thể không thay đổi chính sách tại cuộc họp tuần tới. USD/JPY giảm xuống 150.99 trước khi phục hồi nhanh chóng lên 151.90 và hiện tại đạt khoảng 152.65. Các cặp tiền khác cũng chịu ảnh hưởng, với EUR/USD dao động quanh mốc 1.0500, trong khi GBP/USD giảm 0.3% xuống 1.2730.

Giá vàng tiếp tục ổn định gần $2,700, giữ vững đà tăng trong tuần này. Giá dầu thô WTI tăng ấn tượng 1.5%, báo hiệu sự phục hồi đáng chú ý trên thị trường dầu mỏ. Tâm điểm thị trường sẽ đổ dồn vào báo cáo CPI của Mỹ cùng với quyết định cắt giảm lãi suất BoC trong phiên giao dịch tới.