Lợi suất trái phiếu chính phủ Mỹ đồng loạt giảm

Lợi suất trái phiếu chính phủ Mỹ đồng loạt giảm với kỳ hạn 10 năm giảm mạnh nhất xuống 4.624%.

Lợi suất trái phiếu chính phủ Mỹ đồng loạt giảm với kỳ hạn 10 năm giảm mạnh nhất xuống 4.624%.

GBP/USD kiểm tra vùng kháng cự 1.2665-1.2675 từ 5/3 sau phát biểu hơi hướng bồ câu từ Thống đốc BoE.

Theo Thống đốc BoE Bailey:

Không có bất ngờ lớn nào ở đây nhưng quyết định hôm nay của SNB cho thấy việc cắt giảm lãi suất có thể đến sớm hơn dự kiến.

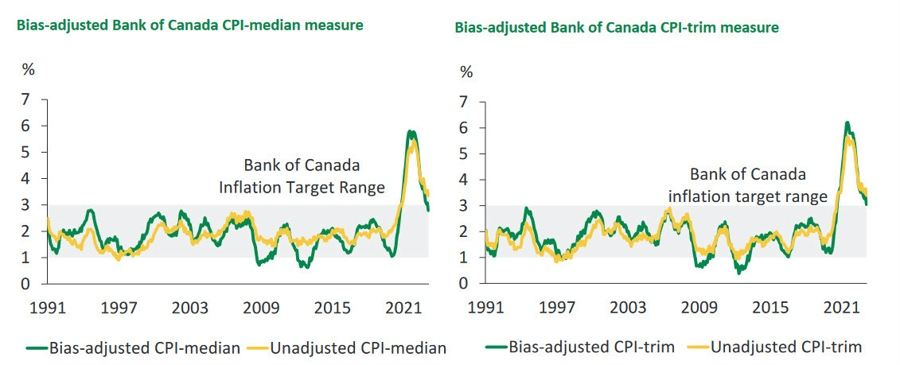

Chỉ số giá tiêu dùng tháng 2 của Canada ở mức 2.8% so với mức 3.1% dự kiến.

Desjardins gợi ý về khả năng BOC điều chỉnh chính sách ôn hòa hơn, do số liệu lạm phát gần đây thấp hơn dự kiến.

Theo Phó Thống đốc BoC Gravelle: Dữ liệu lạm phát tháng 2 rất đáng khích lệ.

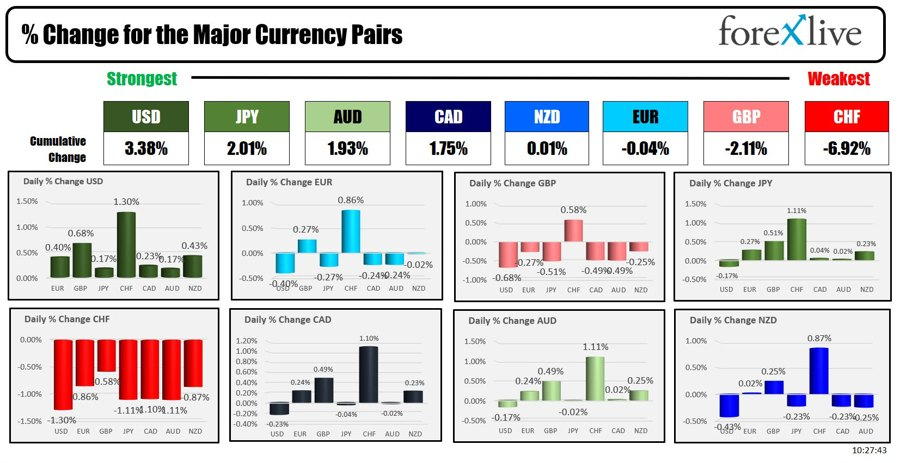

USD đã đạt mức đỉnh mới so với một số loại tiền tệ chính nhờ một số dữ liệu kinh tế tốt hơn ở Mỹ bao gồm dữ liệu về đơn xin trợ cấp tiếp tục thất nghiệp, doanh số bán nhà hiện tại và chỉ số kinh doanh từ Fed Philly.

Trên thị trường trái phiếu Mỹ:

GBP/USD đã có đà giảm xuống đáy ngày khi BoE giữ nguyên lãi suất với thái độ nghiêng về phía ôn hòa.

Doanh số bán nhà mới của Mỹ và chỉ số NAHB gần đây cũng đã vượt kỳ vọng.

Theo Quan chức BoC Gravelle:

Chính phủ liên bang Canada đang ngày càng bị chỉ trích vì việc mua trái phiếu thế chấp Canada trong khi không ai tin rằng Ngân hàng trung ương Canada biết họ đang làm gì với bảng cân đối kế toán của mình.

Các chỉ số chính của Hoa Kỳ đang mở cửa với mức tăng với chỉ số NASDAQ dẫn đầu.

Ngân hàng Quốc gia Thụy Sĩ gây bất ngờ với việc cắt giảm lãi suất có thể khiến các ngân hàng trung ương khác phải cân nhắc. Sự khác biệt là lạm phát ở Thụy Sĩ dưới 2%. Lãi suất của Ngân hàng trung ương Anh không thay đổi nhưng nghiêng về quan điểm ôn hòa.

Với mức tăng 174 điểm trước giờ mở cửa, Nasdaq gần như chắc chắn sẽ phá vỡ mức đỉnh kỷ lục ngày 8 tháng 3.

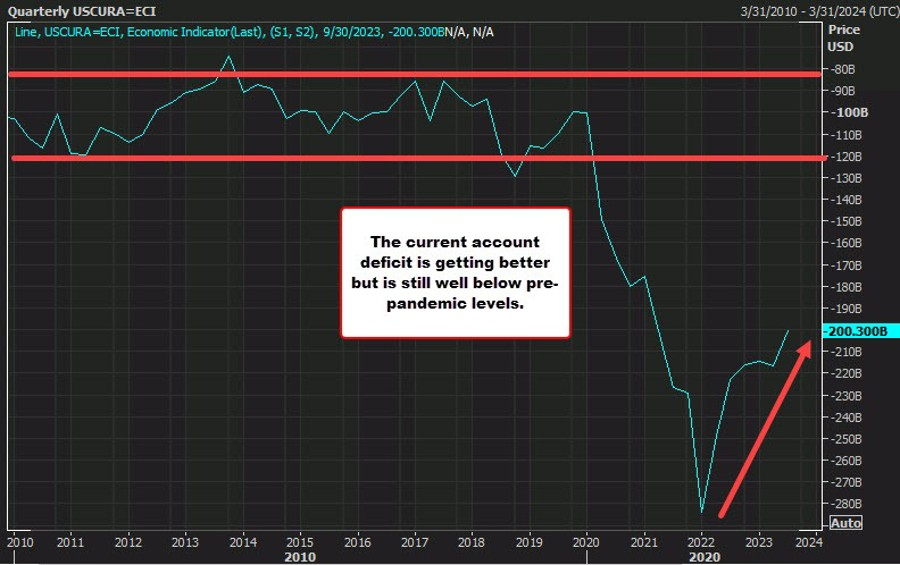

Các con số đã được cải thiện nhưng vẫn thấp hơn nhiều so với mức trước đại dịch.

Các chỉ số dự báo:

Chỉ số Fed Philadelphia kỳ hạn sáu tháng đã tăng lên mức cao nhất kể từ năm 2021 ở mức +38.6 so với +7.2 trước đó. Điều đó có nghĩa là một nửa số công ty mong đợi hoạt động sẽ gia tăng trong sáu tháng tới, vượt quá mức 11% dự đoán sẽ giảm; 34% mong đợi không có thay đổi.

USD/CAD không biến động nhiều sau các dữ liệu kinh tế từ Mỹ và Canada.

Đồng GBP suy yếu do kết quả biểu quyết về lãi suất thay đổi. Tháng trước, Quan chức BoE Haskel và Mann bỏ phiếu tăng 0.25% lãi suất nhưng hôm nay lại bỏ phiếu giữ nguyên mức lãi suất điều hành hiện tại

Giá khí tự nhiên (XNG/USD) giao dịch trầm lắng vào thứ Năm khi nhà đầu tư chốt lời các vị thế mua được thực hiện trong vài tuần qua do các vấn đề về nguồn cung gần đây và việc lượng dự trữ khí đốt của Châu Âu không giảm mạnh như dự kiến. Trong khi đó, khí LNG đang phải đối mặt với một số áp lực từ các nhà lãnh đạo châu Âu, những người đang thúc đẩy cho sự trở lại của năng lượng hạt nhân.

Trong khi đó, chỉ số DXY đang giao dịch ở mức 103.56, hồi phục sau đà giảm mạnh ngày hôm qua. Fed đã xác nhận thông qua dot plot rằng sẽ có ba lần cắt giảm lãi suất trong năm nay.

NHTW Đức nhận định trong báo cáo kinh tế hàng tháng:

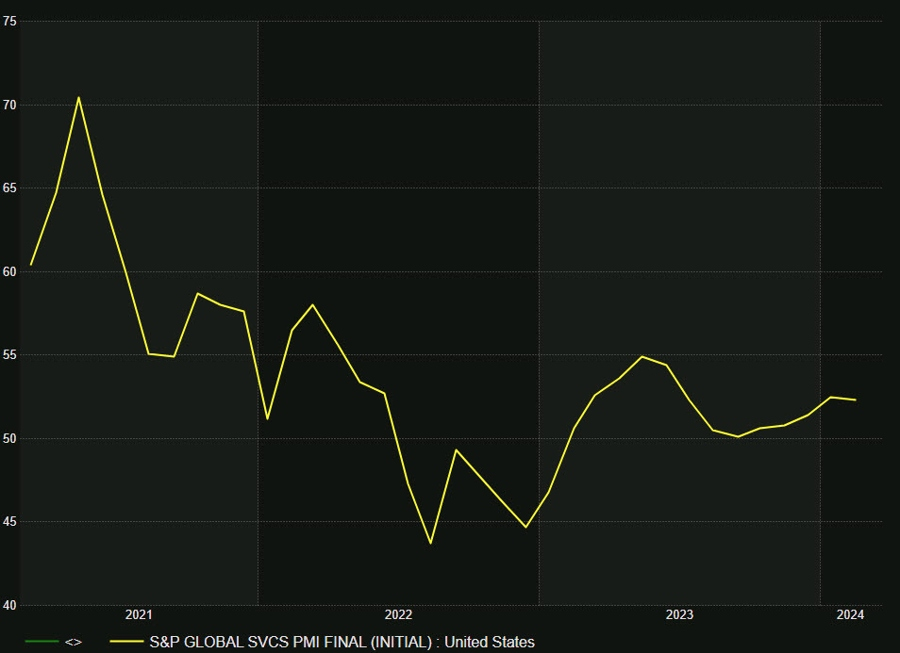

Dữ liệu PMI hôm nay đã củng cố thêm những nhận định trên.

Các nhà kinh tế tại Société Générale phân tích triển vọng của đồng CHF:

Các nhà kinh tế tại Commerzbank phân tích quyết định chính sách BOE có thể tác động như thế nào đến đồng GBP:

Các nhà kinh tế tại BofA phân tích triển vọng của GBP trước thềm quyết định lãi suất và chính sách chính sách BoE:

Ông Thomas Jordan sẽ từ chức Chủ tịch SNB vào tháng 9:

Đồng CHF đã phục hồi một phần sau đà giảm mạnh trước đó nhưng vẫn là đồng tiền có hiệu suất yếu nhất cho đến nay.

Mặc dù chỉ số PMI dịch vụ thấp hơn dự báo, nhưng dữ liệu từ lĩnh vực sản xuất khá tích cực, trái ngược với những gì đang diễn ra ở khu vực Eurozone. Nhìn chung, điều này cho thấy nền kinh tế Anh có thể sẽ tăng trưởng nhẹ vào cuối quý 1. Và điều đó sẽ hỗ trợ BOE trong việc giữ vững thời điểm bắt đầu cắt giảm lãi suất là tháng 8. Tuy nhiên, lạm phát hiện vẫn tiếp tục dai dẳng và vẫn cần phải quan sát trong thời gian tới.

GBP/USD giảm nhẹ sau tin:

Một lần nữa thị trường có thể thấy rõ sự khác biệt trong hoạt động kinh tế của khu vực đồng Euro. Trong khi lĩnh vực dịch vụ đang mở rộng thì lĩnh vực sản xuất tiếp tục mắc kẹt trong suy thoái. Nhưng nhìn chung, điều đó ít nhất cũng cho thấy nền kinh tế tổng thể tiến gần hơn tới sự ổn định vào cuối Quý 1.

Việc nới lỏng chính sách có thể được thực hiện khi cuộc chiến chống lạm phát có hiệu quả. Việc nới lỏng trong cuộc họp tháng 3 đảm bảo rằng các điều kiện tiền tệ vẫn phù hợp với nền kinh tế:

SNB sẽ điều chỉnh chính sách tiền tệ một lần nữa nếu cần thiết để đảm bảo lạm phát vẫn nằm trong phạm vi phù hợp với sự ổn định giá cả trong trung hạn.

Dữ liệu PMI sơ bộ tháng 3 của Đức:

Cập nhật FX: EUR/USD chịu áp lực sau dữ liệu PMI Đức, Pháp bất ngờ giảm trong tháng 3 và USD phục hồi trước đà tăng vọt của USDCHF, trong bối cảnh SNB hạ lãi suát 25bp xuống 1.5%.

Điều kiện sản xuất tiếp tục là lực cản lớn của nền kinh tế Pháp, đồng thời hoạt động dịch vụ cũng suy yếu. Điều này một lần nữa củng cố quan điểm nền kinh tế Pháp đang suy thoái trong quý I. Nhưng ít nhất là áp lực lạm phát cũng đã đã giảm bớt do điều kiện nhu cầu vẫn yếu kém.

Cập nhật EUR/USD: Nhanh chóng phục hồi sau khi giảm hơn 13pip

Trong đó:

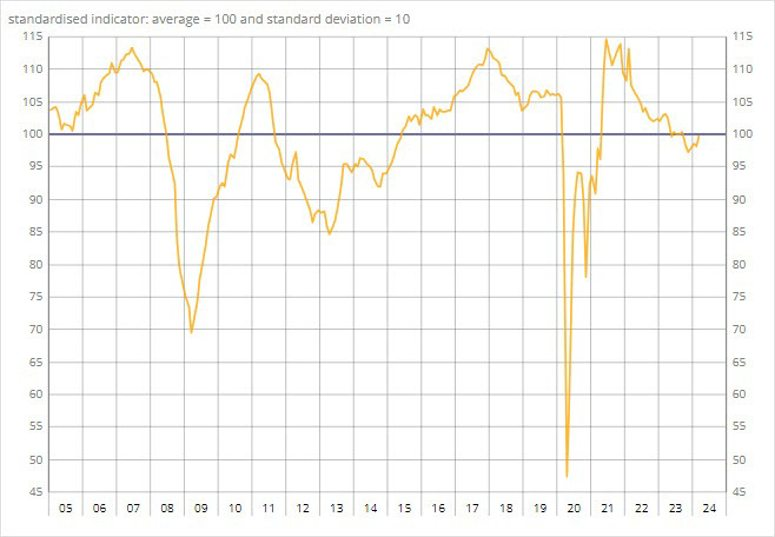

Tâm lý kinh doanh của Pháp đã quay trở lại mức trung bình dài hạn là 100 trong tháng 3, nhờ sự phục hồi rõ rệt trong thương mại bán buôn và các điều kiện việc làm vẫn duy trì ổn định. Điều này ít nhất đã phản ánh tình hình lạc quan hơn của nền kinh tế Pháp trong những tháng gần đây.

Nhận định từ Danske Bank:

Nhận định từ SocGen:

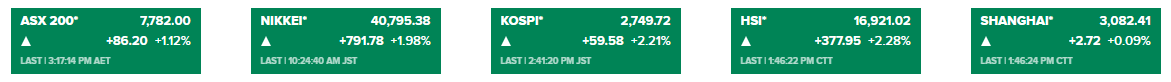

Sau khi chứng khoán Mỹ đóng cửa ở mức cao kỷ lục mới, các chỉ số châu Âu cũng được hưởng lợi từ khẩu vị rủi ro tích cực lan tỏa trên toàn thị trường. HĐTL S&P 500 hiện cũng đang tăng 0.5%.

Các nhà phân tích tại TD Securities cho biết:

Chứng khoán châu Á tăng lên mức đỉnh trong gần 2 năm sau khi Fed duy trì triển vọng về 3 đợt cắt giảm lãi suất.