Lợi suất trái phiếu chính phủ Mỹ đồng loạt giảm

Lợi suất trái phiếu chính phủ Mỹ đồng loạt giảm với kỳ hạn 10 năm giảm mạnh nhất xuống 4.624%.

Lợi suất trái phiếu chính phủ Mỹ đồng loạt giảm với kỳ hạn 10 năm giảm mạnh nhất xuống 4.624%.

Sự gia tăng chính trong tháng thực sự đến từ giá năng lượng, tăng 1.8%. Nếu loại bỏ yếu tố đó, giá sản xuất thực sự đã giảm 0.1% trong tháng vào tháng 11. Nhưng so với cùng kỳ năm ngoái, chúng cao hơn 0.1%.

Đây là một tuần khó khăn đối với cổ phiếu và có thể sự tiêu cực vẫn tiếp diễn vào cuối tuần. Cổ phiếu Hoa Kỳ đã sẵn sàng cho một sự phục hồi nhẹ vào hôm qua nhưng đã bị phá vỡ trong giờ giao dịch cuối cùng. Việc bán ra muộn đang đè nặng lên sự lạc quan ngày hôm nay với hợp đồng tương lai của Hoa Kỳ cũng giảm. Hợp đồng tương lai S&P 500 giảm 0.1% trong khi hợp đồng tương lai Nasdaq giảm 0.4%.

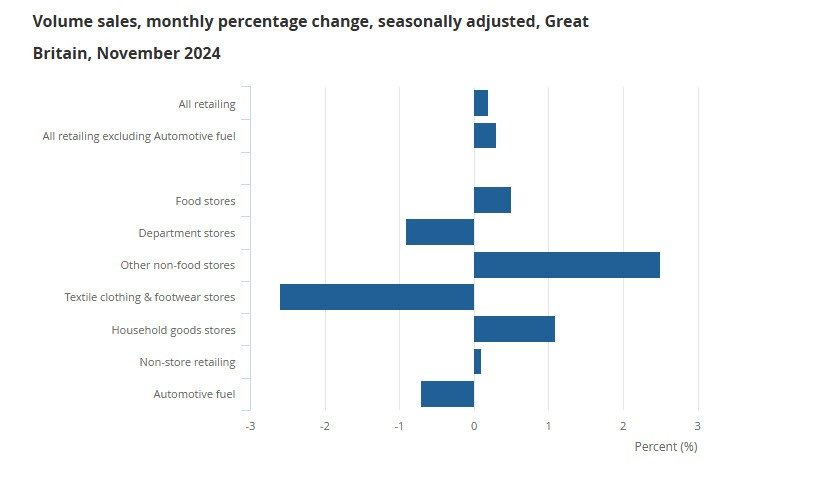

Báo cáo Doanh số bán lẻ tháng 11 của Anh

Đây là sự phục hồi nhẹ trong doanh số bán lẻ khi ONS lưu ý rằng ngày bán hàng Black Friday chính thức sẽ chỉ được tính trong bản phát hành tháng 12 của họ. Nhưng một số nhà bán lẻ đã báo cáo rằng doanh số Black Friday bắt đầu trước ngày chính thức khá lâu. Vì vậy, có lẽ cần xem xét dữ liệu cả hai tháng để hiểu rõ hơn về mức độ ảnh hưởng của điều đó đến doanh số bán lẻ.

Sự phục hồi ở đây chỉ là khiêm tốn và không thực sự chỉ ra sự thay đổi lớn trong tâm lý/nhu cầu của người tiêu dùng. Cần phải xem mọi thứ diễn ra như thế nào sang năm sau để hiểu rõ hơn về điều tình trạng thực tế.

Doanh số bán lẻ của Anh là điểm nhấn trong phiên giao dịch và ước tính sẽ tăng trở lại sau khởi đầu kém cỏi của quý 4. Nếu Black Friday không đủ để thúc đẩy doanh số bán lẻ, thì đó sẽ là một triển vọng rất đen tối đối với tâm lý người tiêu dùng Anh khi hướng tới năm sau.

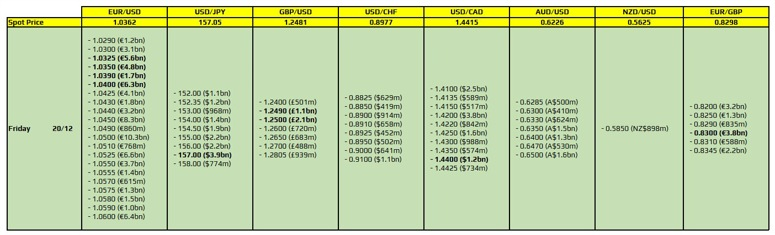

Hôm nay, các hợp đồng quyền chọn lớn của EUR/USD tại mức 1.0300-1.0400 đang thu hút sự chú ý, khi tâm lý thị trường hiện tại cho thấy giá có khả năng dao động trong khoảng này trước khi các hợp đồng đáo hạn. Hành động giá hôm qua đã phản ánh rõ điều này khi cặp tiền tiến sát mức 1.0400 trước khi giảm trở lại. Với việc không có nhiều sự kiện kinh tế đáng chú ý trong phiên giao dịch hôm nay, các hợp đồng quyền chọn được dự báo sẽ tiếp tục tạo ra lực hút giá, giữ hành động giá trong phạm vi trên cho đến cuối ngày.

Sau đó, có một quyền chọn USD/JPY ở mốc 157.00, hợp đồng này có khả năng tạo ra lực hút, giữ cho hành động giá dao động gần ngưỡng quan trọng này trong bối cảnh thiếu vắng các yếu tố kinh tế nổi bật khác.

Các hợp đồng quyền chọn lớn quanh mức 1.2490-1.2500 đang tạo ra một rào cản quan trọng cho cặp tiền tệ GBP/USD, đặc biệt khi cặp này đang dao động gần mức thấp nhất kể từ tháng 5. Vùng quyền chọn này có thể đóng vai trò như một lớp phòng thủ vững chắc, giúp bên bán duy trì đà giảm giá và hạn chế biến động vượt ngưỡng trong phiên giao dịch hôm nay. Nhà đầu tư cần lưu ý khi các hợp đồng quyền chọn này đáo hạn, vì chúng có thể định hình xu hướng ngắn hạn của thị trường.

Mặc dù có các hợp đồng quyền chọn lớn đáo hạn tại mức 1.4400, cặp tiền USD/CAD hiện đang trong giai đoạn chuẩn bị cho một đột phá kỹ thuật quan trọng hơn trong tháng 12. Các mức giá 1.4500 và 1.4600 đang thu hút sự chú ý của nhà đầu tư, vì đây được coi là những ngưỡng quan trọng mà cặp tiền này có thể tiếp cận và vượt qua.

Cuối cùng, quyền chọn ở mức 0.8300 đang đóng vai trò quan trọng đối với cặp tiền EUR/GBP, khi đây là ngưỡng mà giá có thể bị "kéo" lại và hạn chế biến động trong phiên giao dịch hôm nay. Tuy nhiên, trên biểu đồ tháng, cặp tiền này đang kỳ vọng phá vỡ mức 0.8300, điều này sẽ mở ra xu hướng giảm nếu giá tiếp tục giảm dưới ngưỡng này.

Atsushi Mimura, Thứ trưởng Bộ Tài chính Nhật Bản cho biết:

GBP/USD tiếp tục kiểm tra mức thấp nhất trong bảy tháng tại 1.2481. Một tín hiệu điều chỉnh tăng có thể xuất hiện nếu chỉ số RSI 14 ngày phá vỡ dưới ngưỡng 30. Tuy nhiên, các mức kháng cự, bao gồm đường EMA 9 ngày tại 1.2606, có thể cản trở đà tăng tiếp theo của cặp tiền tệ này.

Hôm nay, Nhật Bản công bố dữ liệu lạm phát tháng 11. Tỷ lệ lạm phát tăng mạnh, cao hơn đáng kể so với mục tiêu 2% của BoJ, vượt dự báo và mức của tháng 10. Lạm phát lõi đã tăng lên mức cao nhất kể từ tháng 4.

Tuy nhiên, đồng yên vẫn giảm giá, khiến tỷ giá USD/JPY chạm mức cao nhất trong 5 tháng, vượt 157.90. Sau đó, Bộ trưởng Tài chính Nhật Bản, ông Kato, đã đưa ra các phát biểu mang tính can thiệp. Ông sử dụng các từ như:

Những từ này cho thấy mối lo ngại ngày càng lớn của chính phủ.

Phải mất một thời gian, đồng yên mới thể hiện dấu hiệu phục hồi, với tỷ giá USD/JPY giảm xuống mức khoảng 157.15 và sau đó tiếp tục giảm thêm.

Ở Trung Quốc, lãi suất cho vay cơ bản LPR được giữ nguyên như dự đoán trong kỳ điều chỉnh hàng tháng hôm nay.

Hai mức lãi suất này được cắt giảm gần nhất vào tháng 10, với mức giảm 25 điểm cơ bản từ 3.35% và 3.85% tương ứng. Đây là đợt giảm lớn nhất kể từ tháng 8 năm 2019, và cũng là lần giảm thứ ba trong năm 2024.

Sắp tới, dữ liệu lạm phát quan trọng của Mỹ, chỉ số PCE, sẽ được công bố vào lúc 20h30.

Sau các phát biểu mang tính can thiệp từ ông Atsushi Mimura, Thứ trưởng Bộ Tài chính phụ trách các vấn đề quốc tế, được biết đến là “nhà ngoại giao tiền tệ hàng đầu” của Nhật Bản, tỷ giá USD/JPY hầu như không thay đổi sau các phát biểu này

Lợi suất trái phiếu chính phủ Trung Quốc kỳ hạn 1 năm rơi xuống dưới mức 1%, lần đầu tiên kể từ năm 2009. Đầu ngày hôm nay, PBoC đã giữ nguyên lãi suất LPR đúng như dự kiến.

Áp lực nới lỏng chính sách tiền tệ vẫn đang diễn ra. PBoC dường như lo ngại động thái cắt giảm lãi suất sẽ khiến đồng CNY suy yếu và dòng vốn rút khỏi thị trường này.

Chi tiêu tín dụng New Zealand tháng 11: giảm 3.2% so với cùng kỳ năm ngoái (Trước đó: +0.3%); giảm 1.3% so với kỳ trước (Trước đó: +0.4%)

Dữ liệu yếu kém này kết hợp cùng dữ liệu GDP của New Zealand ngày hôm qua cho thấy nền kinh tế quốc gia này đang suy thoái.

Bộ Tài chính và NHTW Hàn Quốc vừa ra tuyên bố chung về việc nới lỏng các quy định đối với thị trường FX, nhằm cải thiện tình hình thanh khoản trong bối cảnh điều kiện thị trường ngoại hối gần đây gặp nhiều khó khăn.

Cụ thể:

Chính quyền Mỹ đang điều tra liệu TP-Link, một công ty Trung Quốc đang chiếm thị phần lớn trên thị trường bộ định tuyến internet dành cho gia đình và doanh nghiệp nhỏ tại Mỹ, có gây ra mối đe dọa an ninh quốc gia hay không. Nguyên nhân xuất phát từ cáo buộc liên quan đến các cuộc tấn công mạng.

TP-Link hiện cung cấp bộ định tuyến internet cho nhiều cơ quan liên bang của Mỹ, bao gồm cả Bộ Quốc phòng, và đang chịu sự giám sát từ nhiều cơ quan chính phủ như Bộ Thương mại, Bộ Quốc phòng và Bộ Tư pháp.

Việc cấm các thiết bị của TP-Link tại Mỹ đang được cân nhắc cho năm tới. Vấn đề này có thể sẽ được xử lý dưới thời chính quyền mới của Tổng thống đắc cử Donald Trump, người từng tuyên bố sẽ có lập trường cứng rắn đối với Trung Quốc.

Dữ liệu lạm phát tháng 11 tại Nhật Bản tiếp tục tăng tốc, với cả ba chỉ số chính đều vượt mục tiêu 2% của BoJ.

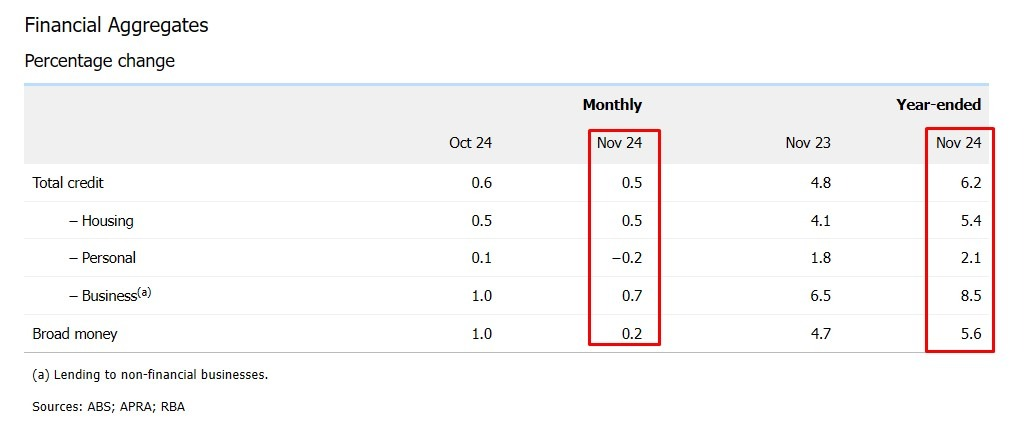

Tín dụng khu vực tư nhân tháng 11: tăng 0.5% so với tháng trước (Dự đoán: +0.5%)

Giá đóng cửa trước đó: 7.2946.

Bộ trưởng Tài chính Nhật Bản, ông Katsunobu Kato, đã đưa ra cảnh báo về những biến động gần đây của đồng JPY, nhấn mạnh rằng các chuyển động "một chiều" và "mạnh mẽ" không phản ánh đúng các yếu tố cơ bản của nền kinh tế.

Phát biểu của ông Kato:

Dù ông Kato nhấn mạnh các thuật ngữ như "một chiều", "biến động mạnh" và "đầu cơ" để tăng sức nặng trong thông điệp, thị trường dường như ít phản ứng. Tình trạng này có thể do tần suất lặp lại những lời cảnh báo tương tự, khiến nhà đầu tư không còn tin tưởng vào các can thiệp đến từ phía quan chức Nhật Bản.

Việc sử dụng các tuyên bố mạnh mẽ có thể nhằm nâng cao tính nghiêm trọng của cảnh báo, nhưng nếu không đi kèm hành động cụ thể, hiệu quả trong việc điều chỉnh kỳ vọng thị trường sẽ bị hạn chế.

Cập nhật: USD/JPY phản ứng nhẹ với can thiệp từ phía Bộ trưởng Tài chính Katsunobu Kato, hiện ở dưới mức 157.50

Trung Quốc quyết định giữ nguyên lãi suất cho vay cơ bản (LPR) kỳ hạn 1 năm và 5 năm lần lượt ở mức 3.1% và 3.6%.

Trong phiên giao dịch thứ Năm, chứng khoán Hoa Kỳ gần như không thay đổi, đánh mất đà phục hồi ban đầu từ phiên giảm mạnh trong phiên thứ Tư. Nguyên nhân chủ yếu đến từ dự báo của Fed rằng số lần cắt giảm lãi suất trong tương lai sẽ ít hơn dự kiến, cùng với kỳ vọng lạm phát cao hơn vào năm tới. Dữ liệu kinh tế công bố vào tối ngày hôm qua nhất quán với nhận định của Fed. Cụ thể, ố đơn xin trợ cấp thất nghiệp hàng tuần giảm mạnh hơn dự báo, trong khi tăng trưởng GDP quý III được điều chỉnh tăng lên 3.1% so với mức 2.8% được báo cáo trước đó. Chỉ số Dow Jones tăng nhẹ 15.37 điểm, tương đương 0.04%, lên mức 42,342.24 điểm. Chỉ số S&P 500 giảm 5.08 điểm, tương đương 0.09%, xuống 5,867.08 điểm, trong khi Nasdaq giảm 19.92 điểm, tương đương 0.10%, còn 19,372.77 điểm. Đặc biệt, chỉ số Dow Jones vừa thoát khỏi chuỗi giảm 10 phiên liên tiếp, đà lao dốc dài nhất kể từ năm 1974. Hiện tại, giới đầu tư chỉ kỳ vọng một lần giảm lãi suất 0.25 điểm phần trăm vào giữa năm 2025 và chưa đến hai lần cắt giảm trong cả năm, giảm đáng kể so với kỳ vọng ba lần giảm được định giá trong tuần trước. Nhóm cổ phiếu ngân hàng tăng 0.3% nhờ lợi suất TPCP tăng, cùng với việc chính quyền mới của Tổng thống Trump được kỳ vọng sẽ nới lỏng các quy định trong lĩnh vực này. Ngược lại, cổ phiếu của Micron lao dốc 16.2% sau khi công ty đưa ra dự báo doanh thu và lợi nhuận quý thấp hơn kỳ vọng, kéo theo chỉ số PHLX Semiconductor giảm 1.6%. Kết phiên:

Trên thị trường FX, đà tăng của USD thu hẹp, dù hiện đang giao dịch quanh mức đỉnh hai năm, sau khi Fed cho thấy khả năng sẽ giảm lãi suất chậm hơn vào năm 2025. Trong khi đó, đồng JPY tiếp tục suy yếu sau khi BoJ giữ nguyên lãi suất. Quyết định của Fed hôm thứ Tư đã đẩy lợi suất TPCP tăng cao, hỗ trợ mạnh cho đồng USD và khiến các đồng tiền khác trên thế giới lao dốc. Tuy nhiên, nhiều đồng tiền đã phục hồi trong phiên giao dịch ngày thứ Năm, dù thị trường biến động trong bối cảnh thanh khoản thấp trước kỳ nghỉ lễ. Tuần này, thị trường đã chứng kiến hàng loạt cuộc họp chính sách quan trọng từ các NHTW. BOJ, như dự đoán, giữ nguyên lãi suất nhưng đồng JPY chứng kiến một đà giảm mạnh sau khi Thống đốc Kazuo Ueda không đưa ra bất kỳ tín hiệu rõ ràng nào về khả năng thắt chặt chính sách. Nhà đầu tư kỳ vọng BOJ sẽ sớm chuyển sang thắt chặt, đặc biệt sau khi Fed thể hiện lập trường hawkish trong cuộc họp trước đó. Tuy nhiên, ông Ueda nhấn mạnh rằng các nhà hoạch định chính sách cần thêm thời gian để đánh giá dữ liệu kinh tế và các tác động từ chính sách của Tổng thống Donald Trump. Đồng EUR ghi nhận sự phục hồi vào phiên giao dịch thứ Năm, được cho là đến từ khối lượng giao dịch thấp trong kỳ nghỉ, khiến thị trường biến động mạnh hơn. BoE giữ nguyên lãi suất ở mức 4.75% trong cuộc họp ngày thứ Năm, nhưng GBP mất giá sau khi bất ngờ có tới ba lá phiếu ủng hộ lập trường chính sách tiền tệ nới lỏng. Đồng NZD giảm xuống mức đáy hai năm trước khi hồi phục nhẹ, trong bối cảnh dữ liệu cho thấy kinh tế nước này rơi vào suy thoái trong quý III.

Giá vàng tăng nhẹ trong phiên giao dịch ngày thứ Năm, thu hẹp đà giảm trước đó sau khi dữ liệu kinh tế Mỹ củng cố kỳ vọng của thị trường rằng động thái nới lỏng chính sách tiền tệ của Fed sẽ diễn ra thận trọng vào năm tới. Giá vàng tăng 0.2%, đạt mức 2,593.58 USD/oz. Trong khi đó, giá dầu giảm do các nhà hoạch định chính sách từ Mỹ, châu Âu và châu Á đều thể hiện rằng kịch bản giảm lãi suất sẽ diễn ra thận trọng, làm gia tăng lo ngại rằng hoạt động kinh tế yếu có thể làm suy yếu nhu cầu dầu mỏ trong năm tới. HĐTL dầu Brent giảm 0.22 USD, tương đương 0.30%, xuống còn 72.63 USD/thùng. HĐTL dầu WTI giảm 0.37 USD, tương đương 0.37%, chốt phiên ở mức 69.17 USD/thùng. Đối với thị trường TPCP, lợi suất trái phiếu kỳ hạn 10 năm của Mỹ tiếp tục tăng mạnh vào ngày thứ Năm, một ngày sau khi Fed điều chỉnh dự báo về số lần hạ lãi suất trong năm 2025. Lợi suất trái phiếu kỳ hạn 10 năm tăng hơn 4.6 điểm cơ bản, đạt 4.566%, sau khi vượt mốc 4.50% vào ngày thứ Tư. Diễn biến này cho thấy tâm lý lo ngại của nhà đầu tư về triển vọng lạm phát cũng như dư địa để Fed nới lỏng chính sách tiền tệ. Trong khi đó, lợi suất trái phiếu kỳ hạn 2 năm giảm 4.0 điểm cơ bản xuống 4.319%. Trong tối qua, Bitcoin lao dốc, giảm về dưới mức 100,000 USD, kết phiên ở mức 97,375 USD.

Thống đốc BoE, ông Andrew Bailey, cho biết mức định giá của thị trường vào một đợt cắt giảm lãi suất cho tháng 2 đang ở ngưỡng hợp lý. Tuy nhiên, ông không đưa ra dự báo cụ thể về thời điểm cắt giảm lãi suất sẽ diễn ra.

Bên cạnh đó, ông cũng cảnh báo không nên diễn giải quá mức các dữ liệu tiền lương gần đây. Hiện tại, thị trường đang định giá 46% khả năng cắt giảm lãi suất vào tháng 2 và dự báo mức giảm 52 điểm cơ bản vào năm 2025.

Trên thị trường FX, đồng GBP đang gặp khó khăn khi toàn bộ mức tăng trước đó đã thu hẹp, hiện giao dịch gần như đi ngang, bất chấp đồng USD suy yếu.

Doanh số bán nhà hiện có tháng 11: 4.15 triệu (Dự đoán: 4.07 triệu; Trước đó: 3.96 triệu). Dữ liệu này giảm 4.2% so với cùng kỳ năm ngoái (Trước đó: +2.9%)

Lãi suất thế chấp 30 năm tại Mỹ đang tiếp cận mức 7% một lần nữa, cho thấy tín hiệu không mấy tích cực cho thị trường nhà ở.

Trong phiên thứ Năm, thị trường chứng khoán Mỹ ghi nhận sự bứt phá đáng kể ở các nhóm ngành công nghệ và ô tô, nhờ mức tăng mạnh từ các công ty lớn. Đáng chú ý, ngành bán dẫn phục hồi ấn tượng với cổ phiếu Nvidia tăng 1.92%. Bên cạnh đó, "gã khổng lồ công nghệ" Microsoft cũng tăng 1.16%, tạo tâm lý tích cực lan tỏa toàn ngành. Tuy nhiên, cổ phiếu Micron Technologies lại giảm mạnh 14.47%, phản ánh những thách thức riêng của ngành.

Tâm lý thị trường nhìn chung đang lạc quan, nhờ báo cáo lợi nhuận tích cực và niềm tin của nhà đầu tư vào các ngành công nghệ và ô tô. Tesla ghi nhận mức tăng 2.66%, cho thấy triển vọng tăng trưởng mạnh mẽ của ngành xe điện, được cho là xuất phát từ những cải tiến đổi mới và thông báo gần đây. Ngoài ra, các cổ phiếu tiêu dùng như Amazon (AMZN) cũng tăng đều đặn với mức tăng 1.97%, to tâm lý nhà đầu tư lạc quan về chi tiêu tiêu dùng và sự phục hồi kinh tế.

Thị trường hôm nay cho thấy bức tranh vừa đa dạng vừa đầy triển vọng, với sự dẫn dắt từ các ngành công nghệ, bán dẫn và ô tô.

Cập nhật:

HĐTL S&P 500 tăng 0.8% và HĐTL Russell 2000 tăng 1.0%.

Tuy nhiên, cả hai mức tăng này chỉ phục hồi được một phần nhỏ của đợt bán tháo mạnh hôm qua. Áp lực bán có thể tiếp tục gia tăng, đặc biệt khi lợi suất TPCP kỳ hạn 10 năm vượt mức cao nhất trong tháng 11.

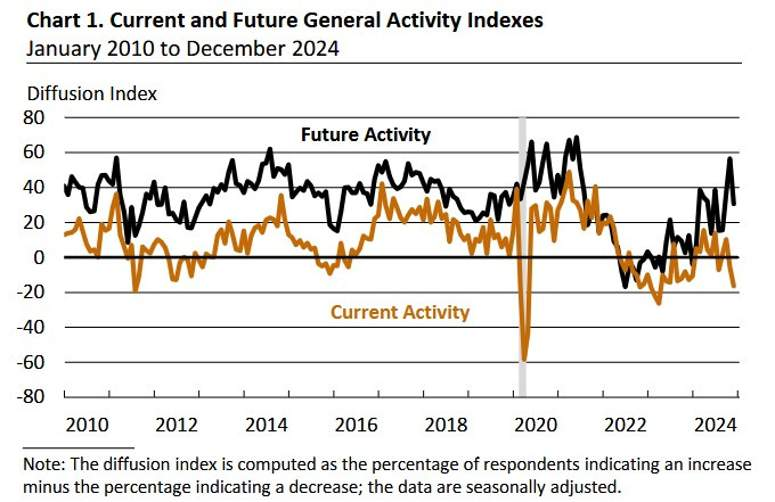

Chỉ số sản xuất Philly Fed tháng 12 của Hoa Kỳ: -16.4 (Dự đoán: 2.9; Trước đó: -5.5)

Chỉ số đơn hàng mới: -4.3 (Trước đó: +8.9)

Chỉ số lô hàng: -1.9 (Trước đó: +4.5)

Chỉ số đơn hàng chưa hoàn thành: +18.9 (Trước đó: +6.8)

Thời gian giao hàng: +11.6 (Trước đó: -2.1)

Tồn kho: -2.3 (Trước đó: +5.4)

Giá đầu vào: +31.2 (Trước đó: +26.6)

Giá đầu ra: +7.3 (Trước đó: +14.3)

Việc làm: +6.6 (Trước đó: +8.6)

Thời gian làm việc trung bình: -8.2 (Trước đó: +17.4)

Chỉ số kỳ vọng 6 tháng: +30.7 (Trước đó: +56.6)

Kết quả từ Khảo sát Triển vọng Kinh doanh Sản xuất tháng 12 cho thấy sự suy giảm kéo dài trong hoạt động sản xuất khu vực Philadelphia. Chỉ số hoạt động sản xuất hiện tại duy trì ở mức âm, trong khi chỉ số đơn hàng mới và lô hàng đều giảm và chuyển sang mức âm. Tuy nhiên, các doanh nghiệp vẫn báo cáo tăng trưởng việc làm và giá cả đầu vào tiếp tục tăng. Các chỉ số tổng hợp về hoạt động sản xuất trong tương lai của khảo sát vẫn cho thấy kỳ vọng tăng trưởng rộng rãi trong 6 tháng tới.

Cụ thể:

Các yếu tố đóng góp và kéo giảm tăng trưởng:

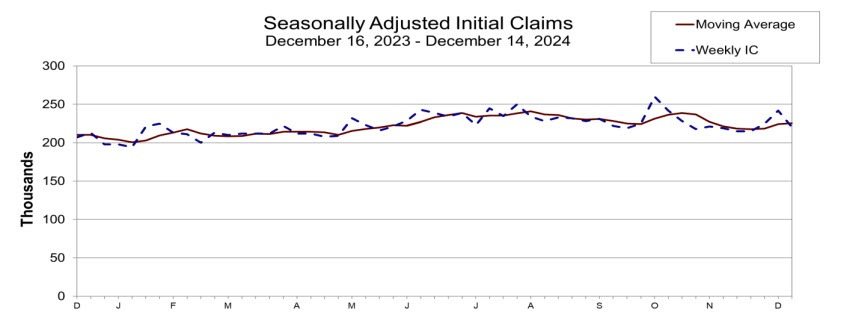

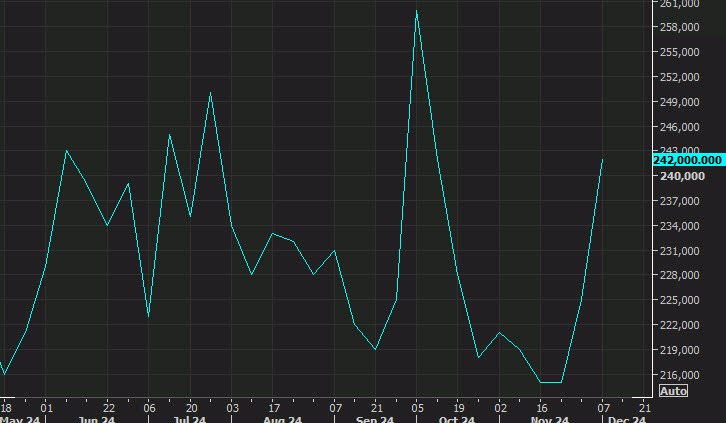

Dữ liệu hàng tuần trở lại xu hướng giảm sau khi tăng đột biến vào tuần trước.

Thị trường đang chờ đợi một loạt dữ liệu kinh tế quan trọng vào cuối giờ, bao gồm số đơn xin trợ cấp thất nghiệp ban đầu của Mỹ, chỉ số sản xuất của Philly Fed và GDP của quý 3.

Trong đó, số liệu đáng chú ý nhất là số đơn xin trợ cấp thất nghiệp. Tuần trước, dữ liệu này đã khiến thị trường bất ngờ với mức tăng đột biến, mặc dù có vẻ nguyên nhân chủ yếu đến từ các yếu tố bất thường. Dự báo hiện tại là con số sẽ giảm trở lại mức 230,000, nhưng nếu số liệu tiếp tục tăng, đây sẽ là một diễn biến bất ngờ.

Hôm qua, Chủ tịch Fed Jerome Powell đã nhấn mạnh rằng Fed sẽ tập trung trở lại vào nhiệm vụ kiểm soát lạm phát. Một cú "bẻ lái" bất ngờ trong thị trường lao động vào lúc này có thể tạo ra kịch bản hỗn loạn cực độ.

Phiên giao dịch châu Âu hôm nay ghi nhận nhiều diễn biến đáng chú ý khi thị trường tiếp tục đối mặt với các quyết định từ hai NHTW lớn, ngay sau cuộc họp của Fed hôm qua.

Sau các động thái từ Fed, đà tăng trước đó của đồng USD có phần thu hẹp lại khi HĐTL chứng khoán Mỹ tăng nhẹ trong ngày. Tuy nhiên, quyết định giữ nguyên lãi suất của BoJ lại là tâm điểm, cùng tín hiệu rõ ràng được đưa ra bởi Thống đốc Kazuo Ueda rằng họ có thể trì hoãn động thái tăng lãi suất tiếp theo đến tháng 3.

Tuyên bố này đã đẩy cặp USD/JPY tăng mạnh từ mức 155.50 lên đỉnh 157.15, trước khi ổn định quanh ngưỡng 157.00. Ông Ueda nhấn mạnh rằng BoJ chưa có đủ dữ liệu về xu hướng tiền lương và vẫn còn nhiều bất định liên quan đến các chính sách thuế quan của cựu Tổng thống Trump, những yếu tố khó có thể thay đổi đáng kể trước tháng 1 tới.

Ngoài ra, đồng USD cũng gặp khó khăn trong việc duy trì đà tăng từ phiên hôm qua khi nhiều cặp tiền chính có sự điều chỉnh.

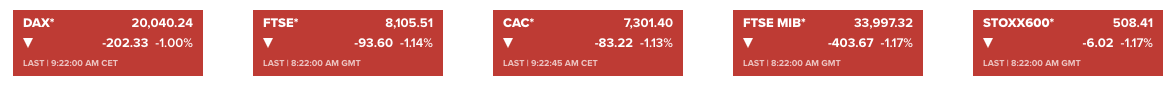

Đối với các thị trường tài sản khác, chứng khoán châu Âu giảm khoảng 1%, theo sau đà bán tháo trên Phố Wall hôm qua. Tuy nhiên, áp lực không quá nặng nề khi HĐTL S&P 500 bật tăng 0.7%. Trong khi đó, lợi suất TPCP kỳ hạn 2 năm của Mỹ giảm nhẹ, nhưng lợi suất kỳ hạn 10 năm tiếp tục tăng lên 4.54%. Diễn biến này cần được theo dõi sát sao trong bối cảnh thị trường bước vào những ngày cuối năm.

Cắt giảm lãi suất vào cuối năm

Tăng lãi suất vào cuối năm:

BoJ 2025: 43 điểm cơ bản (xác suất 50% giữ nguyên lãi suất tại cuộc họp sắp tới)

Dưới đây là dự đoán của các định chế tài chính:

Có một sự đồng thuận chung trong các dự báo là tỷ lệ bỏ phiếu 8-1 với Dhingra là quan chức duy nhất ủng hộ việc cắt giảm lãi suất.

Đối với quan điểm của BoE, cũng có sự đồng thuận rằng cách tiếp cận "dần dần" sẽ được duy trì. Về cơ bản, ngôn ngữ sẽ chủ yếu giống với những gì họ đã thể hiện ra vào tháng 11.

Nhưng trong bối cảnh những diễn biến gần đây trong nền kinh tế Vương quốc Anh, các dự đoán cho năm tới đang khác nhau. Mặc dù hầu hết đều dự đoán việc cắt giảm lãi suất hàng quý vào lúc này, nhưng có vài định chế có dự báo khác:

Các chỉ số vĩ mô mới nhất gần như củng cố kỳ vọng rằng BoE sẽ giữ nguyên mặt bằng lãi suất trong cuộc họp tối nay. Theo chuyên viên phân tích của ING, Francesco Pesole:

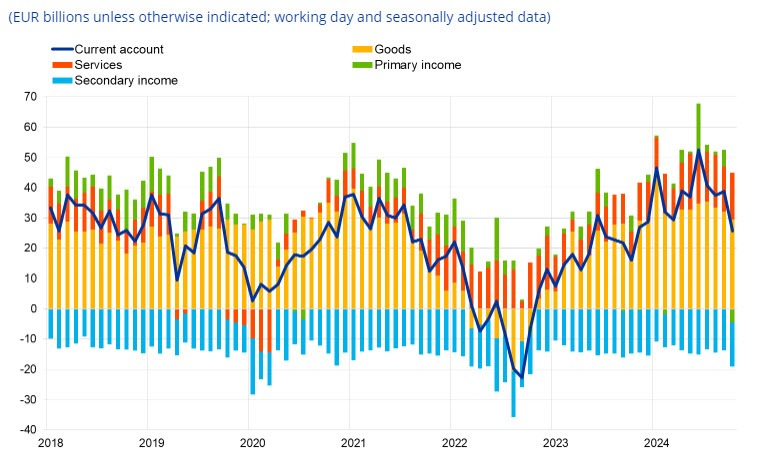

Trong đó, mức thặng dư lớn nhất được ghi nhận cho danh mục hàng hóa (30 tỷ EUR) và dịch vụ (15 tỷ EUR).

Các chỉ số chứng khoán châu Âu mở cửa hôm nay trong sắc đỏ, nối tiếp đà sụt giảm của Phố Wall vào ngày hôm qua, nhưng mức giảm không quá nghiêm trọng.

Mức giảm này không nghiêm trọng bằng những gì đã xảy ra với các chỉ số chứng khoán Mỹ vào ngày hôm qua, điều này phần nào được hỗ trợ bởi tâm lý tích cực hơn trong hợp đồng tương lai của Mỹ.

Hợp đồng tương lai S&P 500 tăng 0.3%, phản ánh một đợt phục hồi nhẹ trong ngày. Tuy nhiên, vẫn còn quá sớm để khẳng định tình hình. Các có tâm lý thận trọng với cổ phiếu từ trước cuộc họp FOMC, vì vậy có thể sẽ còn thêm đợt bán ra nữa trước khi lực mua trở lại.

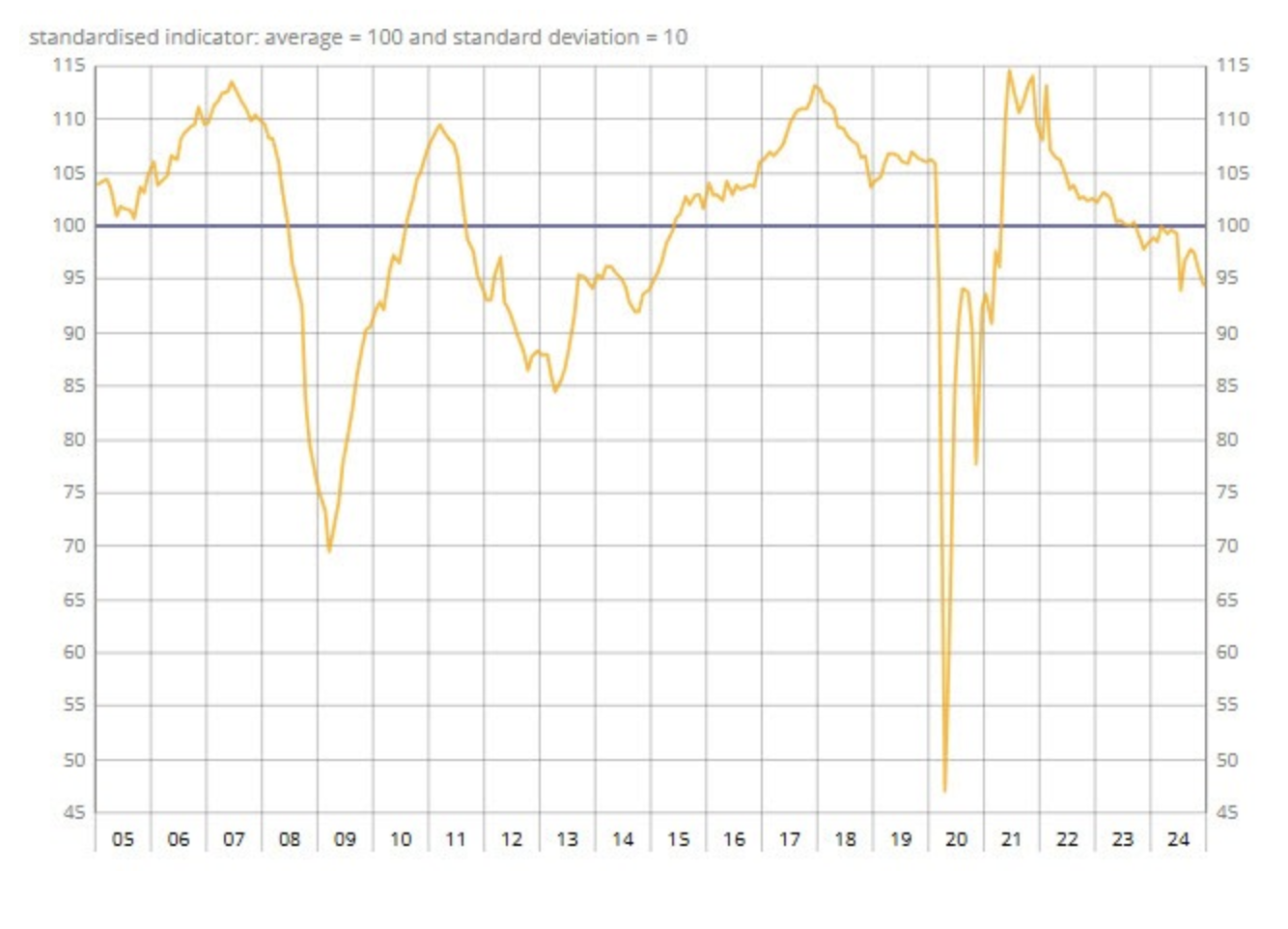

Tình hình kinh doanh của Pháp giảm xuống mức thấp nhất kể từ tháng 7, khi tâm lý của các doanh nghiệp tiếp tục xấu đi đối với nền kinh tế lớn thứ hai châu Âu. Đáng chú ý, điều kiện việc làm cũng có dấu hiệu yếu đi khi chỉ số về việc làm giảm xuống 96 từ 98 trước đó, mức thấp nhất kể từ tháng 7.

Quyết định chính sách của BoE và số liệu đơn xin trợ cấp thất nghiệp của Mỹ là những điểm nổi bật chính.

Trong phiên giao dịch châu Âu, sự kiện quan trọng nhất sẽ là Quyết định Chính sách của BoE, nơi ngân hàng trung ương dự kiến sẽ giữ nguyên lãi suất ngân hàng ở mức 4.75%. Trong phiên giao dịch Mỹ, sự chú ý sẽ chuyển sang dữ liệu đơn xin trợ cấp thất nghiệp của Mỹ, vì đây là chỉ số kịp thời hơn về tình trạng thị trường lao động.

19h00: Quyết định Chính sách của BoE

Dự kiến BoE sẽ giữ nguyên lãi suất ngân hàng ở mức 4.75%. Dhingra có thể sẽ là người duy nhất không đồng ý. Dữ liệu lạm phát gần đây có xu hướng cao hơn và các quan chức BoE dường như ủng hộ việc "nới lỏng dần dần", điều này cho thấy có thể sẽ cắt giảm lãi suất mỗi quý, như Thống đốc Bailey đã đề cập. Trong khi đó, thị trường đang định giá chỉ có hai lần cắt giảm 25 điểm cơ bản vào năm 2025.

20:30: Số liệu đơn xin trợ cấp thất nghiệp của Mỹ

Dữ liệu đơn xin trợ cấp thất nghiệp của Mỹ vẫn là một trong những chỉ số quan trọng cần theo dõi hàng tuần, vì đây là chỉ báo kịp thời về tình hình thị trường lao động.

Số đơn xin trợ cấp lần đầu vẫn nằm trong khoảng từ 200,000 đến 260,000 kể từ năm 2022, trong khi số đơn xin tiếp tục trợ cấp vẫn duy trì ở mức cao trong chu kỳ. Tuần này, số đơn xin trợ cấp lần đầu dự kiến ở mức 230,000 so với 240,000 trước đó, trong khi số đơn xin tiếp tục trợ cấp được dự báo là 1,890,000 so với 1,886,000 trước đó.

Thông điệp của Ueda hôm nay khá rõ ràng và ngắn gọn: BoJ chưa có đủ thông tin cần thiết để đưa ra quyết định tăng lãi suất, rất có khả năng họ cũng sẽ không nhận được đủ dữ liệu cần thiết trong tháng 1. Ueda dường như đang củng cố quan điểm này.

Quan điểm "hawkish" hơn từ Fed dường như đã làm đảo lộn thị trường chứng khoán trong tháng 12. Các chỉ số châu Âu đang chuẩn bị cho một phiên chìm trong sắc đỏ, tiếp nối đà giảm từ Phố Wall ngày hôm qua. Tuy nhiên, hợp đồng tương lai của Mỹ hôm nay lại khá trầm lắng, gần như đi ngang, điều này ít nhất giúp thị trường châu Âu khởi đầu không quá tồi tệ.