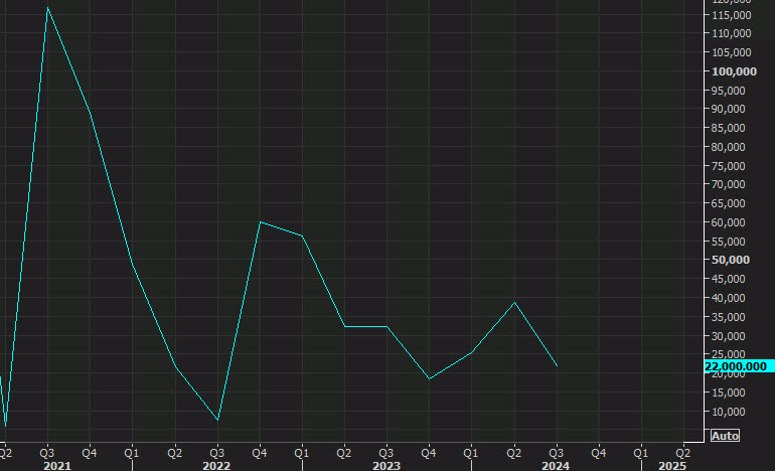

Lợi suất trái phiếu kho bạc kỳ hạn 5 năm dẫn đầu đà tăng

Lợi suất trái phiếu kho bạc đồng loạt tăng trở lại sau khi điều chỉnh giảm nhẹ do Mỹ công bố dữ liệu CPI tháng 12 sửa đổi theo mùa giảm

Lợi suất trái phiếu kho bạc đồng loạt tăng trở lại sau khi điều chỉnh giảm nhẹ do Mỹ công bố dữ liệu CPI tháng 12 sửa đổi theo mùa giảm

Vào 15:10 hôm nay, thành viên Hội đồng thống đốc ECB Elizabeth McCaul sẽ có bài phát biểu quan trọng tại Hội nghị giám sát ngân hàng thường niên của Cơ quan dịch vụ tài chính Malta (MFSA) tại St. Julian, Malta

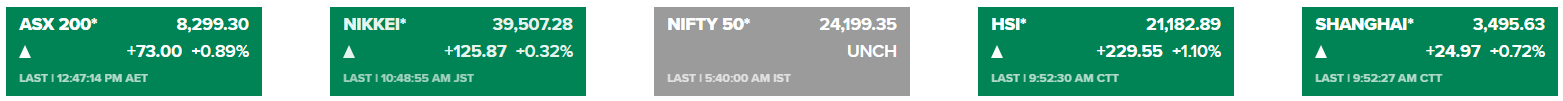

Thị trường Châu Á - Thái Bình Dương giảm vào thứ Hai sau khi các biện pháp kích thích mới nhất của Trung Quốc không mấy hiệu quả và số liệu lạm phát tháng 10 của nước này thấp hơn dự kiến, làm dấy lên lo ngại về sự phục hồi của nền kinh tế lớn thứ hai thế giới.

Bắc Kinh đã công bố gói kích thích kéo dài 5 năm trị giá 10 nghìn tỷ nhân dân tệ (1.4 nghìn tỷ USD) để giải quyết các vấn đề nợ của chính quyền địa phương vào thứ Sáu. Tuy nhiên, một số nhà phân tích nghi ngờ rằng gói này không đủ để kích thích tăng trưởng một cách có ý nghĩa.

Tỷ lệ lạm phát của nước này đã giảm xuống 0,3%, không đạt kỳ vọng là 0.4% và cũng thấp hơn mức 0.4% của tháng 9. Dữ liệu của LSEG cho thấy lạm phát đã giảm trong tháng thứ hai liên tiếp và xuống mức thấp nhất trong bốn tháng.

Vào thứ Hai, Trung Quốc bắt đầu Ngày độc thân - tương đương với Thứ Sáu đen tối ở nước này. Một lưu ý từ ING vào thứ Sáu cho biết Ngày độc thân sẽ cho thấy mức tiêu dùng ở Trung Quốc đang diễn ra như thế nào.

"Chúng tôi nghi ngờ rằng với sự chuyển dịch sang mua sắm trực tuyến và mua sắm giá trị, chúng ta sẽ tiếp tục chứng kiến những con số tăng trưởng vững chắc từ sự kiện này, có thể vượt xa đà tăng trưởng tiêu dùng chung".

Các nhà lập pháp Nhật Bản sẽ bỏ phiếu vào hôm nay, thứ Hai, ngày 11 tháng 11 năm 2024, liệu Thủ tướng Shigeru Ishiba có tiếp tục là Thủ tướng của đất nước hay không?

Ishiba đã triệu tập một cuộc bầu cử bất ngờ khi ông giành chiến thắng trong cuộc tranh cử lãnh đạo của Đảng Dân chủ Tự do (LDP):

Reuters trích dẫn từ bản tóm tắt cuộc họp tháng 10 của BoJ:

Cập nhật USD/JPY:

Thị trường chứng khoán Mỹ đã chạm đỉnh vào thứ Sáu, khi Dow Jones và S&P 500 khép lại tuần tốt nhất trong một năm sau chiến thắng của Donald Trump. Chỉ số Dow Jones tăng 259.65 điểm, tương đương 0.59%, đóng cửa ở mức 43,988.99. Chỉ số này đã giao dịch trên 44,000 lần đầu tiên. S&P 500 tăng 0.38% để đóng cửa ở mức 5,995.54, sau khi giao dịch trên 6,000 trong thời gian ngắn để đạt được cột mốc của riêng mình. Nasdaq Composite tụt lại phía sau, chỉ tăng 0.09% lên 19,286.78, nhưng cũng lập mức đỉnh trong ngày. Cả ba chỉ đều kết thúc tuần ở mức cao kỷ lục. Đây là một tuần tăng trưởng mạnh mẽ trên mọi phương diện đối với cổ phiếu, phần lớn là do đà tăng mạnh vào thứ Tư sau chiến thắng của Trump. Nhìn chung, các nhà đầu tư coi việc chính phủ do Đảng Cộng hòa kiểm soát có lợi hơn về kỳ vọng bãi bỏ quy định, tiềm năng M&A nhiều hơn và đề xuất cắt giảm thuế. Tuy nhiên, thâm hụt liên bang lớn và thuế quan tăng cũng đã làm dấy lên lo ngại về sự bùng phát lạm phát. Cổ phiếu cũng được Fed thúc đẩy trong tuần này, khi ngân hàng hạ lãi suất 25 bps vào thứ Năm. Chủ tịch Fed Jerome Powell lưu ý rằng ông "cảm thấy tốt" về nền kinh tế trong một cuộc họp báo sau quyết định lãi suất. Trong khi một số người trên Phố Wall lo lắng về định giá của thị trường chứng khoán, động lực của tuần vừa qua đã củng cố niềm tin rằng vẫn còn dư địa để cổ phiếu tăng cao hơn trong những tháng cuối năm.

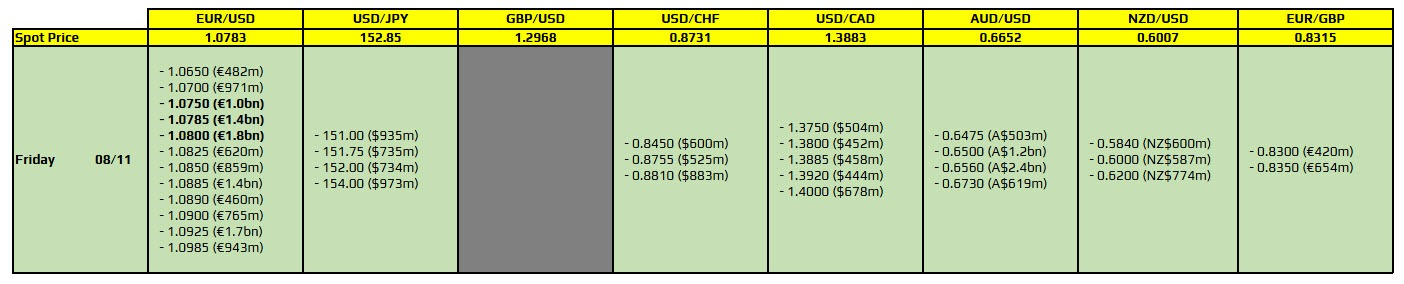

Trên thị trường FX, JPY mạnh nhất, AUD yếu nhất trong nhóm tiền tệ chính. Chỉ số DXY hồi phục trong thứ Sáu và đang hướng đến việc ghi nhận mức tăng trong tuần khi các nhà đầu tư đánh giá tác động có thể xảy ra đối với nền kinh tế Hoa Kỳ sau cuộc bầu cử Tổng thống. Chỉ số DXY đã tăng lên mức cao nhất trong bốn tháng ở 105.44 vào thứ Tư, nhưng đã giảm kể từ đó, một phần là do hoạt động chốt lời. Chỉ số này đã tăng 0.58% trong ngày lên mức 105.01 vào thứ Sáu và đang trên đà tăng 0.68% trong tuần.

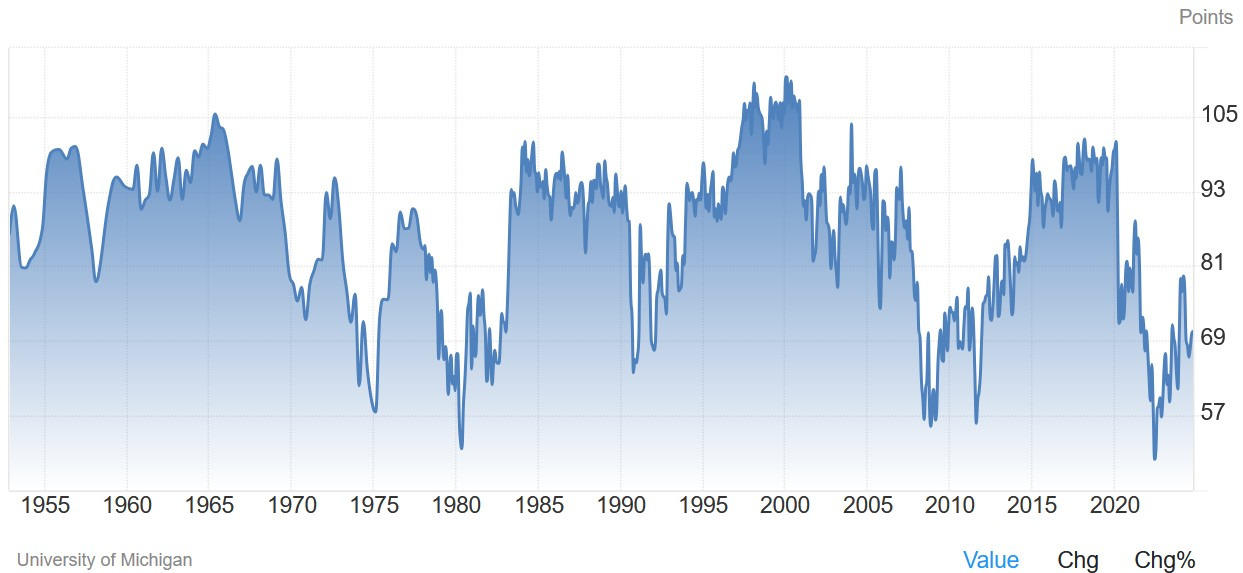

Dữ liệu vào thứ Sáu cho thấy tâm lý người tiêu dùng Hoa Kỳ đã tăng lên mức cao nhất trong bảy tháng vào đầu tháng 11, trong một cuộc khảo sát được thực hiện trước cuộc bầu cử. EUR/USD giảm 0.85% xuống còn 1.0712 và hướng đến mức giảm 1.12% trong tuần, chứng kiến sự sụp đổ của chính phủ liên minh Đức vào thứ Tư. USD/JPY giảm 0.13% xuống còn 152.73. Đồng yên dự kiến sẽ chịu ảnh hưởng khi chênh lệch lãi suất với Hoa Kỳ gia tăng, điều này có thể thúc đẩy BoJ tăng lãi suất sớm nhất là vào tháng 12 để ngăn đồng tiền này trượt trở lại mức đáy trong ba thập kỷ. Đồng nhân dân tệ của Trung Quốc suy yếu sau khi Bắc Kinh công bố gói nợ 10 nghìn tỷ nhân dân tệ (1.4 nghìn tỷ USD) vào thứ Sáu để giảm bớt căng thẳng về tài chính của chính quyền địa phương và ổn định tăng trưởng kinh tế đang trì trệ.

Giá vàng giảm vào thứ Sáu, ghi nhận mức giảm trong tuần mạnh nhất trong hơn năm tháng, chịu áp lực từ việc USD mạnh hơn và khi thị trường hấp thụ những tác động từ chiến thắng của Donald Trump và tác động tiềm tàng của điều này đối với kỳ vọng về lãi suất của Hoa Kỳ. Vàng giảm 0.8% xuống còn 2,684.45 USD/oz, ghi nhận mức giảm 1.8% trong tuần. Giá dầu giảm hơn 2% vào thứ Sáu khi các nhà giao dịch bớt lo ngại về tình trạng gián đoạn nguồn cung kéo dài do cơn bão ở Vịnh Mexico của Hoa Kỳ, trong khi các gói kích thích kinh tế mới nhất của Trung Quốc không gây ấn tượng với một số nhà giao dịch dầu mỏ. Dầu thô WTI giảm 2.41% xuống 70.38 USD/thùng. Lợi suất 10y đã giảm ngày thứ hai liên tiếp vào thứ Sáu, được thiết lập để kết thúc tuần ghi nhận sự sụt giảm ngay cả sau khi có sự gia tăng lớn nhờ chiến thắng của Donald Trump. Lợi suất 10y đã giảm 4 bps xuống 4.29% sau khi giảm khoảng 11 bps trong phiên trước. Lợi suất 2y giao dịch cao hơn 4 bps ở mức 4.24%.

Tâm lý người tiêu dùng sơ bộ tháng 11 của UMich ở mức 73.0, cao hơn so với dự kiến là 71.0

Các chỉ số chính của Hoa Kỳ chủ yếu mở cửa tăng:

Lợi suất trái phiếu Mỹ giảm:

Ở các thị trường khác:

Dầu thô giảm -1.48 USD xuống 70.90 USD/thùng. Trong tuần, giá dầu tăng khoảng 2.40 USD.

Vàng giảm 17 USD xuống mức 2689.07 USD/oz. Mức đóng cửa tuần trước là 2735.80 USD/oz.

Bitcoin đang giao dịch ở mức 75,811 USD. Tuần trước, đồng tiền kỹ thuật số này đóng cửa ở mức 68,738 USD.

S&P 500 đang có chuỗi tăng kéo dài ba ngày sau cuộc bầu cử. Chỉ số này đã đạt mức cao kỷ lục là 5983 vào hôm qua. Tuy nhiên, hiện tại HĐTL chỉ số này giảm 4 điểm trước khi mở cửa.

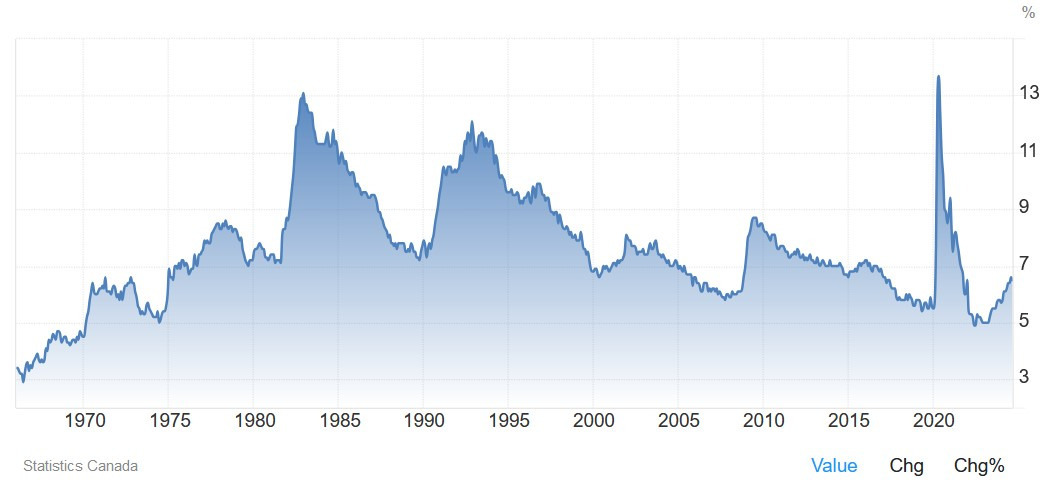

Trước khi có dữ liệu, thị trường đã định giá 60% khả năng BoC giảm 50 bps lãi suất, hiện tại con số này đã giảm xuống 54%. USD/CAD giảm xuống còn 1.39

USD/JPY giảm 0.3% xuống 152.50, tuy nhiên USD vẫn mạnh hơn một chút so với những đồng tiền khác.

EUR/USD giảm 0.3% xuống 1.0770 và GBP/USD giảm 0.3% xuống 1.2955 tại thời điểm hiện tại.

Trung Quốc một lần nữa gây thất vọng về thông báo kích thích. Sau phiên họp NPC hôm nay, Bắc Kinh chỉ tập trung vào gói kích thích trị giá 6 nghìn tỷ nhân dân tệ. Không có thông báo bổ sung nào và điều đó đang gây áp lực lên CNY cũng như các tài sản liên quan đến Trung Quốc như quặng sắt và đồng.

AUD/USD cũng bị ảnh hưởng khi cặp tiền này giảm 0.8% xuống 0.6623.

Theo một cuộc thăm dò mới của Reuters/Ipsos, phần lớn người Mỹ cho rằng Tổng thống đắc cử Donald Trump sẽ khiến chính phủ Mỹ chìm sâu hơn trong nợ nần trong nhiệm kỳ mới. Tuy nhiên, đa số đảng viên Cộng hòa không có cùng góc nhìn các đảng viên Dân chủ về quản lý tài khóa của ông.

Cuộc thăm dò kéo dài hai ngày, kết thúc vào thứ Năm, cho thấy 62% người tham gia – bao gồm 94% đảng viên Dân chủ và 34% đảng viên Cộng hòa – cho rằng các chính sách của Trump "sẽ đẩy nợ công Mỹ tăng cao hơn." Các đề xuất cắt giảm thuế của Trump có thể làm tăng thêm 7.5 nghìn tỷ USD vào nợ công trong thập kỷ tới, theo đánh giá của CFRB.

Kết quả thăm dò cho thấy đảng viên Dân chủ lo ngại nhiều hơn về viễn cảnh tài khóa dưới thời Trump. Khoảng 89% người tham gia từ đảng Dân chủ bày tỏ nỗi quan ngại trước khả năng Trump sẽ đẩy nợ quốc gia cao hơn, trong khi chỉ 19% đảng viên Cộng hòa cùng chia sẻ tâm lý này. Các nhà lập pháp đảng Cộng hòa trong Quốc hội lập luận rằng doanh thu thuế liên bang đã tăng mạnh từ năm 2017. Điều này minh chứng cho việc cắt giảm thuế của Trump đã giúp tăng nguồn thu, và họ kỳ vọng chính sách hiện tại sẽ tiếp tục mang lại hiệu quả tương tự.

Dù vậy, thâm hụt ngân sách đã tăng vọt lên 1.833 nghìn tỷ USD trong năm tài khóa 2024, khi chi phí lãi suất cho nợ công lần đầu tiên vượt mốc 1 nghìn tỷ USD.

Trong cuộc họp FOMC vừa rồi, Fed đã nhất trí giảm lãi suất điều hành thêm 25 điểm cơ bản, xuống còn 4.50-4.75%, đúng với dự báo của UOB và kỳ vọng của thị trường.

Trong cuộc họp, Fed không cung cấp nhiều định hướng cho lộ trình lãi suất tương lai. “Thay đổi đáng chú ý nhất trong tuyên bố chính sách tiền tệ tháng 11 là việc loại bỏ hoàn toàn khẳng định về niềm tin lạm phát đang tiến đến mức 2% một cách bền vững. Thay vào đó, Fed chỉ công bố đang hướng tới mục tiêu chung. Tại cuộc họp báo, Thống đốc Fed Jerome Powell giải thích rằng động thái điều chỉnh này đều không hàm chứa bất kỳ tín hiệu kinh tế nào. Ông cũng nhấn mạnh khẳng định về niềm tin đạt mục tiêu lạm phát 2% chỉ là tiêu chí cho đợt cắt giảm lãi suất đầu tiên, và tiêu chí đó đã được đáp ứng.”

Powell cũng đã tránh phần lớn các câu hỏi liên quan đến chính trị, ngoại trừ việc khẳng định rằng kết quả bầu cử sẽ không ảnh hưởng đến các quyết định chính sách trong ngắn hạn. Đặc biệt, ông khẳng định chắc chắn rằng ông sẽ không từ chức nếu Tổng thống đắc cử Trump yêu cầu, và cho biết “pháp luật không cho phép Tổng thống Mỹ bãi nhiệm Thống đốc và Phó Thống đốc Fed”.

Đánh giá của UOB: “Chúng tôi đồng ý rằng kết quả bầu cử Mỹ sẽ không cản trở lộ trình cắt giảm lãi suất chậm rãi của Fed kể từ giờ đến cuối năm 2024. Tuy nhiên, khi Trump nhậm chức vào năm 2025, có thể sẽ xuất hiện những câu hỏi lớn về tính độc lập của Fed. Hiện tại, chúng tôi vẫn dự báo Fed sẽ có thêm một đợt giảm lãi suất 25 điểm cơ bản trong cuộc họp FOMC tháng 12, đưa lãi suất xuống 4.25-4.50% vào cuối năm 2024. Trong năm 2025, dự kiến tổng điều chỉnh giảm lãi suất sẽ là 100 điểm cơ bản (25 điểm cơ bản mỗi quý) và đợt giảm cuối cùng 25 điểm cơ bản có thể diễn ra vào quý I năm 2026, đưa lãi suất cuối cùng xuống mức 3.25%."

Theo dự báo mới nhất, Barclays nhận định BoE sẽ giữ nguyên lãi suất trong cuộc họp tháng 12, với lý do BOE đang thận trọng hơn, nhấn mạnh yếu tố bất định và động thái điều chỉnh chính sách một cách chậm rãi.

“Tại cuộc họp báo, thông điệp chính được nhấn mạnh là mức độ bất định hiện tại: bất định về tác động của gói tài khóa; bất định về tình hình thực tế của thị trường lao động.”

Barclays cũng cho biết, với cách tiếp cận chậm rãi, NHTW có khả năng sẽ giữ nguyên lãi suất trong tháng 12, do những yếu tố mơ hồ được đề cập phía trên khó có thể giải quyết ngay trong thời gian tới.

Tuy nhiên, Barclays dự đoán sang năm 2025, BoE sẽ hạ lãi suất 25 điểm cơ bản trong các tháng 2, tháng 5, tháng 6, tháng 8 và tháng 9, đưa mức lãi suất cuối năm về mức 3.50%.

Hậu bầu cử, đồng USD có những diễn biến trái chiều trên thị trường FX. Chỉ số DXY thu hẹp phân nửa đà tăng ghi nhận sau chiến thắng của Donald Trump, nhưng hôm nay lại đang có dấu hiệu phục hồi. Tuy nhiên, sự hồi phục này vẫn chưa thực sự thuyết phục khi đà giảm của USD/JPY và USD/CHF trong phiên giao dịch cho thấy đồng USD vẫn đang yếu thế.

Nguyên nhân của điều này một phần đến từ lợi suất trái phiếu chính phủ Hoa Kỳ giảm trên diện rộng, với lợi suất kỳ hạn 10 năm giảm thêm 4bp, hiện ở mức 4.30%. Dù mức này vẫn cao so với trước tháng 10, lợi suất trong tuần này gần như diễn biến đi ngang. Đây cũng là lý do khiến đồng USD gặp khó khăn trong việc duy trì đà tăng.

Hiện tại, cặp EUR/USD giảm 19 pip xuống còn 1.0784, dù khối lượng hợp đồng quyền chọn đáo hạn lớn có thể đang khiến giá dao động trong biên độ hẹp. Trong khi đó, GBP/USD giảm 19 pip xuống mức 1.2966 và USD/CAD tăng 27 pip lên 1.3886.

Các đồng tiền bị suy yếu mạnh nhất là các đồng tiền của khu vực châu Á - Thái Bình Dương, chủ yếu do tâm lý bi quan xung quanh tình hình kinh tế Trung Quốc. Cặp AUD/USD giảm 41pip xuống còn 0.6635 khi phe gấu tiếp tục áp đảo thị trường. Trong tương lai gần, diễn biến của cặp tiền này có thể tiêu cực hơn nếu mức MA200 tại 0.6628 bị phá vỡ.

Dù chiến thắng của Trump trong cuộc bầu cử đã thổi bùng thêm đà tăng của đồng USD, diễn biến thị trường trái phiếu vẫn có thể bị dao động, ảnh hưởng đến diễn biến chỉ số DXY.

Hiện tại, lợi suất trái phiếu chính phủ Hoa Kỳ vẫn chưa có sự bứt phá hơn kể từ tháng 10, khiến USD chưa thể bùng nổ mạnh mẽ. Nhưng cũng có khả năng chúng ta đang bước vào một giai đoạn mới với lợi suất trái phiếu Mỹ cao hơn.

Nếu điều đó xảy ra, đồng USD có thể tăng vọt trong tương lai khi tâm lý thị trường dần ổn định, đặc biệt với kịch bản các chính sách của Trump dẫn đến lạm phát nội địa tăng cao,tác động xấu đến triển vọng tăng trưởng của các quốc gia khác.

Theo chuyên gia phân tích FX Ulrich Leuchtmann của Commerzbank, đồng USD có thể tiếp tục tăng giá trong thời gian tới, hưởng lợi sau chiến thắng lịch sử của Tân Tổng thống Hoa Kỳ Donanld Trump.

"Tuy nhiên, dư địa tăng giá của đồng USD trong thời điểm tới cũng có hạn. Tác động của chiến thắng đó đã được chứng kiến ở thị trường FX. Trong trung hạn, diễn biến đồng USD có thể có nhiều biến động."

“Một mặt, vì chính sách của chính quyền Trump có thể được thực hiện chậm hơn so với các thông báo. Và mặt khác, những ảnh hưởng từ lạm phát có thể được Fed theo dõi sát sao.”

Thị trường chứng khoán châu Âu đã đóng cửa chìm trong sắc đỏ vào phiên giao dịch cuối tuần, khi sự chú ý của nhà đầu tư hiện đang dồn vào báo cáo kết quả kinh doanh doanh nghiệp và ảnh hưởng của động thái cắt giảm lãi suất 0.25 điểm phần trăm của Fed và BoE.

Chỉ số Eurostoxx 600 giảm 0.2% vào lúc 16h30 (giờ Việt Nam). Các cổ phiếu ngành khai khoáng dẫn đầu đà giảm với mức sụt giảm 2.4%, trong khi nhóm cổ phiếu y tế tăng 1%.

Diễn biến này diễn ra trong bối cảnh thị trường đang đón nhận thông tin về cuộc khủng hoảng chính trị tại Đức và chiến thắng lịch sử của ông Donald Trump trong cuộc bầu cử tổng thống Mỹ tuần này.

Tại Đức, chỉ số DAX đã tăng 1.7% trong phiên trước đó sau khi Thủ tướng Olaf Scholz cho thôi việc Bộ trưởng Tài chính Christian Linder vào tối thứ Tư và bổ nhiệm người kế nhiệm vào hôm thứ Năm. Động thái này, đánh dấu sự kết thúc đột ngột của chính phủ liên minh ba bên, làm dấy lên khả năng sẽ có một cuộc bỏ phiếu bất tín nhiệm và bầu cử mới. Ông Scholz cho biết không muốn tiến hành bỏ phiếu tín nhiệm trước tháng 1.

Trên thị trường tiền tệ, đồng USD đã có dấu hiệu phục hồi nhẹ sau khi liên tục giảm giá sau đợt tăng mạnh đầu tuần khi các nhà giao dịch chốt lời sau chiến thắng của ông Trump. Cặp tiền GBP/USD thu hẹp phân nửa đà tăng sau sự hồi phục về mức 1.30.

Cặp tiền EUR/USD giảm xuống 1.0777 và dự kiến kéo dài đà giảm trong tuần tới do ảnh hưởng từ đồng USD mạnh lên và khủng hoảng chính trị tại Đức.

Giá vàng hạ nhiệt trong phiên cuối tuần nhưng vẫn dao động quanh mức 2,700 USD/oz, khi các nhà đầu tư đánh giá tác động của nhiệm kỳ tổng thống Donald Trump và triển vọng lãi suất tại Mỹ.

PBoC cho biết:

Không có gì mới trong ngôn ngữ kể từ khi họ chuyển từ chính sách tiền tệ "thận trọng" hơn sang hiện nay là "hỗ trợ" hơn.

Cổ phiếu Đức đã hạ nhiệt sau mức tăng hôm qua và tâm trạng chung hiện tại có phần ảm đạm hơn. Điều này đi kèm với tương lai của Hoa Kỳ cũng đi ngang tuy nhiên vẫn chưa có nhiều dữ liệu để xem xét. Các nhà đầu tư sẽ lại hướng đến Phố Wall sau đó để xem liệu cổ phiếu có thể tiếp tục đà tăng sau bầu cử hay không.

Thâm hụt thương mại của Pháp tăng nhẹ vào tháng 9 khi xuất khẩu giảm 1.4% trong khi nhập khẩu chỉ giảm 0.2% trong tháng.

Phiên giao dịch châu Âu sẽ không có nhiều điểm nhấn với chỉ một vài bản phát hành dữ liệu cấp thấp. Trong phiên giao dịch của Mỹ, điểm nhấn sẽ là dữ liệu thị trường lao động Canada và báo cáo Tâm lý người tiêu dùng UMich của Hoa Kỳ.

20:30 theo giờ Việt Nam - Báo cáo thị trường lao động Canada tháng 10

Báo cáo thị trường lao động Canada dự kiến sẽ cho thấy 25,000 việc làm được tạo ra trong tháng 10 so với 46,700 việc làm trong tháng 9 và Tỷ lệ thất nghiệp tăng cao lên 6.6% so với 6.5% trước đó. Xin nhắc lại, BoC hiện đã chuyển trọng tâm từ lạm phát sang tăng trưởng, vì vậy họ sẽ tiếp tục cắt giảm lãi suất khi thị trường định giá 63% khả năng sẽ cắt giảm thêm 50 bps vào tháng 12 và ba lần cắt giảm 25 bps nữa vào năm 2025.

22:00 theo giờ Việt Nam - Báo cáo Tâm lý người tiêu dùng UMich tháng 11 của Hoa Kỳ

Tâm lý người tiêu dùng dự kiến ở mức 71.0 so với 70.5 trước đó. So với niềm tin của người tiêu dùng Conference Board, thiên về thị trường lao động hơn, thì khảo sát tâm lý người tiêu dùng thiên về tài chính của người tiêu dùng hơn. Trên thực tế, các nhà phân tích tin rằng đây là yếu tố dự báo tốt hơn về chi tiêu của người tiêu dùng so với báo cáo niềm tin của người tiêu dùng, đó cũng là lý do tại sao chỉ số kỳ vọng trong khảo sát được đưa vào Chỉ số kinh tế hàng đầu (LEI).

Bài phát biểu của quan chức NHTW

Điều này đi kèm với hợp đồng tương lai của Hoa Kỳ cũng đang hạ nhiệt, với hợp đồng tương lai S&P 500 hiện đang đi ngang. Cổ phiếu Đức là cổ phiếu nổi bật nhất hôm qua vì các nhà đầu tư hy vọng rằng một sự thay đổi tiềm năng của chính phủ có thể giúp phục hồi tình hình kinh tế của đất nước. Nhưng một lần nữa, thuế quan của Trump vẫn là một cân nhắc quan trọng đối với các chỉ số châu Âu, vì vậy hãy lưu ý đến điều này trong bức tranh toàn cảnh.

EUR/USD tiếp tục là cặp tiền gây chú ý với khối lượng lớn quyền chọn đáo hạn từ mức 1.0750 đến 1.0800

Như thường lệ, tâm lý của nhà đầu tư sau cuộc bầu cử vẫn là yếu tố chính chi phối dòng tiền, vì vậy các mức đáo hạn chỉ là động lực thứ yếu tại thời điểm này. Tuy nhiên, chúng có thể đóng một vai trò trong việc giữ cho biến động giá không quá mạnh mẽ cho đến khi bước vào phiên Mỹ sau đó.

Không có sự kiện rủi ro quan trọng nào trong lịch kinh tế thực sự ảnh hưởng đến tâm lý EUR/USD. Vì vậy, tất cả phụ thuộc vào việc các dòng tiền sẽ ổn định trở lại như thế nào khi thời điểm cuối tuần đang đến gần.

Dự báo này được đưa ra sau các diễn biến trong tuần này, với việc Donald Trump đắc cử tổng thống Mỹ và cuộc họp của FOMC hôm qua. Nhìn chung, Chủ tịch Fed Jerome Powell đã có những phát biểu khá ôn hòa, nhưng ông cũng liên tục nhấn mạnh sự thận trọng trong cách Fed sẽ tiếp tục chính sách trong năm tới. Một động thái cắt giảm 25 điểm cơ bản vào tháng 12 dường như là bước tiếp theo. Nhưng những gì xảy ra sau đó vẫn chưa chắc chắn, ít nhất là cho đến nay.

Các thông tin bị rò rỉ trước đó về gói kích thích kinh tế có phần gây thất vọng. Việc phân bổ 4,000 tỷ Nhân dân tệ trái phiếu đặc biệt chỉ dành cho các khoản đầu tư vào bất động sản không thực sự có ích, trong khi 6,000 tỷ còn lại dường như được phân bổ để giải quyết vấn đề này. Vì vậy, nhiều khả năng chính quyền sẽ không có có hoạt động bơm tiền trực tiếp để thúc đẩy nền kinh tế.

Tuy nhiên, vẫn có một vài điểm sáng. Nguồn tin giấu tên cho biết các biện pháp kích thích "sẽ được tăng cường" nếu Trump thắng cử tổng thống Mỹ, nhằm đối phó với các vấn đề về thuế quan và xung đột thương mại sẽ phát sinh trong vài năm tới.

Vì vậy, chờ đợi là tất cả những gì thị trường cần làm. Các nhà đầu tư được an ủi một phần vào hôm qua, nhưng chứng khoán Trung Quốc lại một lần nữa giảm điểm trong ngày hôm nay. Sự lo lắng đang bắt đầu trở lại, ngay cả khi đây là một tuần khá tích cực đối với chứng khoán trong nước.

Thị trường sẽ tìm kiếm các thông tin quan trọng trong suốt những ngày nghỉ cuối tuần, với câu hỏi trọng tâm sẽ là đà phục hồi tâm lý diễn ra trước Tuần lễ vàng có thể được duy trì cho đến cuối năm hay không.

Tin tức:

Đồng JPY đã có một số biến động trong ngày hôm nay. Dữ liệu chi tiêu hộ gia đình của Nhật Bản cho tháng 9 đã giảm so với cùng kỳ năm ngoái trong tháng thứ hai liên tiếp. Điều này đã làm giảm khả năng tăng lãi suất của BoJ. USD/JPY đã tăng sau dữ liệu trên. Sau đó, cặp tiền này bắt đầu giảm do những nhận xét về khả năng can thiệp từ Bộ trưởng Tài chính Nhật Bản Kato, với các từ ngữ được sử dụng như: "đơn phương" và "mạnh mẽ".

USD/JPY đã giảm xuống dưới 152.7 và vẫn ở dưới mức đó tại thời điểm cập nhật. USD tăng nhẹ so với các đồng tiền khác, trong phạm vi không đáng kể.

Chứng khoán Trung Quốc mở cửa cao hơn nhưng đã giảm trở lại và hiện đang giảm điểm trong ngày. Thị trường sẽ có thông tin từ Đại hội Đại biểu Nhân dân Toàn quốc kết thúc trong ngày hôm nay

Dữ liệu lạm phát của Trung Quốc sẽ được công bố vào cuối tuần.

Sự suy yếu của đồng JPY sau cuộc bầu cử Mỹ đã khiến các nhà chức trách Nhật Bản đưa ra một số cảnh báo. Việc lợi suất trái phiếu kho bạc Mỹ giảm, cũng trở thành những yếu tố chính hỗ trợ cho đồng JPY - vốn có lợi suất thấp hơn.

Trong khi đó, việc tiền lương thực tế và chi tiêu hộ gia đình của Nhật Bản giảm trong tháng thứ hai liên tiếp vào tháng 9 đã làm giảm bớt triển vọng lạm phát, trì hoãn lộ trình tăng lãi suất của BoJ. Cùng với đó, Bối cảnh chính trị Nhật Bản và tâm lý ưa rủi ro của thị trường, có thể sẽ hạn chế đà tăng của đồng JPY - vốn được coi là một kênh trú ẩn an toàn.

Những phát biểu của Bộ trưởng Tài chính Kato trước đó, với hàm ý về khả năng can thiệp tiền tệ, dường như đang có tác động nhất định đến thị trường, khiến USD/JPY giảm về mức 152.83.

CPI của Trung Quốc sẽ được công bố vào lúc 08:30 ngày mai

Dự báo của thị trường:

Trước khi dữ liệu được công bố, Trung Quốc sẽ công bố kết quả của Đại hội Đại biểu Nhân dân Toàn quốc. Dự kiến sẽ có thêm các biện pháp kích thích kinh tế được đưa ra

Bộ trưởng Tài chính Nhật Bản Kato cho biết:

Trước đó, lãnh đạo Đảng Dân chủ Nhật Bản (DPP) cũng đã cảnh báo rằng các chính sách của Trump có thể làm gia tăng lạm phát tại Mỹ và đẩy tỷ giá USD/JPY cao hơn, điều này có thể tạo áp lực đối với đồng JPY. Một số phân tích cho rằng sự mất giá của JPY có thể thúc đẩy BoJ phải xem xét tăng lãi suất để đối phó với tình trạng này.

JP Morgan dự báo Bitcoin có thể tiếp tục tăng trong vòng 8 tuần tới, nhờ vào tác động của "Trump trade". Các chính sách của Tổng thống Trump sau khi ông tái đắc cử sẽ hỗ trợ Bitcoin, cũng như vàng, trong bối cảnh bất ổn gia tăng liên quan đến thuế quan và các yếu tố địa chính trị.

Theo JP Morgan, vàng và Bitcoin sẽ được hưởng lợi từ một "debasement trade" – một chiến lược đầu tư nhằm phòng hộ tài sản khỏi sự mất giá của đồng tiền trong bối cảnh gia tăng rủi ro từ các chính sách của Trump. Trong khi đó, các chính sách bảo vệ thương mại và các yếu tố quốc tế có thể làm tăng sự quan tâm đối với Bitcoin và vàng như một biện pháp phòng hộ chống lại những biến động tài chính và địa chính trị.

Thị trường chứng khoán Châu Á tăng điểm vào sáng nay sau khi Fed cắt giảm lãi suất 25bps (đưa phạm vi lãi suất về 4.50-4.75%) và các chỉ số chính của Hoa Kỳ tiếp tục tăng sau khi kết thúc bầu cử Tổng thống Mỹ.

Các nhà đầu tư cũng sẽ tập trung trong ngày cuối cùng của Đại hội đại biểu nhân dân toàn quốc Trung Quốc, nơi dự kiến sẽ công bố các biện pháp kích thích tài khóa mạnh mẽ hơn để để làm giảm tác động tiêu cực từ một cuộc chiến thương mại tiềm tàng sau khi Donald Trump quay trở lại Nhà Trắng

Chi tiêu hộ gia đình Nhật Bản trong tháng 9 năm 2024:

Yuichiro Tamaki, lãnh đạo Đảng Dân chủ vì Nhân dân Nhật Bản (DPP), đã bày tỏ lo ngại rằng các chính sách của Donald Trump có thể dẫn đến lạm phát cao hơn ở Hoa Kỳ, từ đó có thúc đẩy tỷ giá USD/JPY tăng cao hơn trong thời gian tới.