Lợi suất trái phiếu kho bạc kỳ hạn 5 năm dẫn đầu đà tăng

Lợi suất trái phiếu kho bạc đồng loạt tăng trở lại sau khi điều chỉnh giảm nhẹ do Mỹ công bố dữ liệu CPI tháng 12 sửa đổi theo mùa giảm

Lợi suất trái phiếu kho bạc đồng loạt tăng trở lại sau khi điều chỉnh giảm nhẹ do Mỹ công bố dữ liệu CPI tháng 12 sửa đổi theo mùa giảm

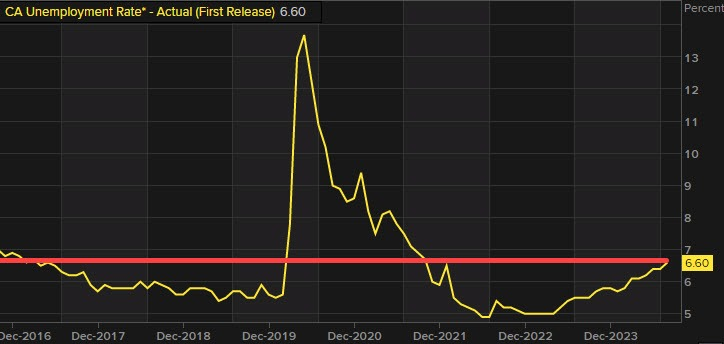

Thị trường đang phục hồi một chút sau báo cáo NFP hôm thứ Sáu.

Tuy nhiên, có vẻ như thị trường hiện có rất nhiều thông tin phải hấp thụ và mặc dù dữ liệu đáng lẽ đã đủ để thuyết phục thị trường rằng việc cắt giảm 50 bps là không cần thiết, thị trường tiền tệ vẫn giữ nguyên quan điểm của với mức cắt giảm 111 bps vẫn được định giá vào cuối năm.

Như thường lệ vào thứ Hai, lịch kinh tế hôm nay tương đối trống. Trong phiên Mỹ, dữ liệu lạm phát kỳ vọng của người tiêu dùng sẽ được công bố, nhưng đây không phải là sự kiện tác động đến thị trường. Dữ liệu có thể được điều chỉnh theo mức trước đại dịch và hiện tại, Fed thậm chí không tập trung vào lạm phát.

Nhìn chung, đây sẽ là một tuần khá buồn tẻ trên mặt trận dữ liệu và các bản phát hành đáng chú ý duy nhất sẽ là CPI của Mỹ vào thứ Tư, số đơn trợ cấp thất nghiệp của Mỹ vào thứ Năm và dữ liệu tâm lý người tiêu dùng của UMich vào thứ Sáu.

NHC cho biết có nhiều nguy cơ có bão, đe dọa tính mạng dọc theo bờ biển Louisiana và phía trên Texas vào giữa tuần.

BofA Global Research dự kiến Fed sẽ cắt giảm lãi suất 25 bps trong mọi cuộc họp bắt đầu từ tháng 9/2024, chậm lại còn 25 bps mỗi quý vào tháng 3/2025.

Kỳ vọng về một hoặc nhiều lần Fed cắt giảm lãi suất 50 bps trong năm nay có vẻ không hợp lý khi nhìn vào sức mạnh hiện tại của nền kinh tế.

Phiên EU:

Phiên Mỹ:

S&P Global dự kiến OPEC+ sẽ bắt đầu tăng sản lượng dầu vào năm 2025. Thông tin này có thể sẽ hạn chế nhịp hồi nhẹ của giá dầu trong phiên thứ Hai. Đây là lần đầu tiên sau nhiều năm liên tiếp tổ chức này cắt giảm sản lượng để hỗ trợ thị trường dầu mỏ.

Trang Reuters đưa tin về các bình luận của Jim Burkhard, Phó chủ tịch nhóm nghiên cứu tại S&P Global Commodity Insights tại hội nghị APPEC:

Chứng khoán Châu Á - Thái Bình Dương giảm vào ngày thứ Hai, với chỉ số Nikkei 225 của Nhật Bản dẫn đầu mức giảm trong khu vực, sau khi báo cáo việc làm yếu hơn mong đợi từ Mỹ vào thứ Sáu tuần trước.

Hôm nay, các nhà đầu tư châu Á đang đánh giá số liệu GDP sa điều chỉnh của Nhật Bản cho quý II và báo cáo CPI tháng 8 của Trung Quốc. GDP quý II của Nhật Bản đạt 2.9% (theo năm), thấp hơn dự báo 3.2% và số liệu sơ bộ trước đó là 3.1%. Trong khi đó, tỷ lệ lạm phát của Trung Quốc tăng 0.6% so với cùng kỳ năm trước, thấp hơn so với dự đoán 0.7%, và CPI tháng 8 chỉ tăng 0.4%, thấp hơn so với dự đoán 0.5%.

Chỉ số Nikkei giảm 1.7%, trong khi Topix giảm 1.6%. Chỉ số Kospi của Hàn Quốc giảm 1.35%, trong khi Kosdaq giảm 0.79%. Chỉ số S&P/ASX 200 của Úc giảm 0.88%. Chỉ số Hang Seng của Hồng Kông giảm 1.35%, trong khi CSI 300 của Trung Quốc giảm nhẹ.

Một báo cáo về thị trường lao động từ Liên đoàn Tuyển dụng và Việc làm (KPMG) trong tháng 8 tại Vương quốc Anh cho thấy sự suy giảm mạnh trong số lượng việc làm.

Các nguyên nhân mà RBC đưa ra:

Thị trường lãi suất đang kỳ vọng mức cắt giảm ;lãi suất 25bp tại cuộc họp tháng 2/2025.

Các thành viên NATO Romania và Latvia: Máy bay không người lái của Nga đã vi phạm không phận của hai quốc gia này Tuy nhiên, cho đến nay, hai quốc gia này vẫn chưa cung cấp được bằng chứng nào cho thấy có một cuộc tấn công cố ý vào các thành viên NATO.

Trang CBS đưa tin:

Cơ quan Truyền thông nhà nước Triều Tiên (KCNA) đưa tin Chủ tịch Trung Quốc Tập Cận Bình và Tổng thống Nga Vladimir Putin đã gửi lời chào tới nhà lãnh đạo Triều Tiên Kim Jong Un. Cả hai nhà lãnh đạo Trung Quốc và Nga đã gửi lời chúc mừng và thể hiện sự ủng hộ đối với Triều Tiên nhân dịp kỷ niệm thành lập đất nước của họ. Đây là một dấu hiệu của sự ủng hộ và củng cố mối quan hệ giữa các quốc gia này.

Bản cập nhật mới nhất từ Trung tâm Dự báo Bão Quốc gia Hoa Kỳ (NHC) cảnh báo về một một vùng thời tiết đang hình thành trong Vịnh Mexico, có khả năng trở thành một cơn bão lớn. Vùng thời tiết ở Vịnh Mexico được dự báo sẽ trở thành:

Điều này có thể ảnh hưởng đến thị trường dầu mỏ, đặc biệt vì Vịnh Mexico là khu vực quan trọng cho hoạt động khai thác dầu. Thị trường dầu có xu hướng phản ứng nhạy cảm với những thay đổi về thời tiết, đặc biệt khi có nguy cơ bão lớn, khiến các nhà giao dịch có thể bán ra khi giá tăng lên. Sự phát triển của cơn bão tiềm tàng có thể làm gián đoạn nguồn cung dầu, khiến giá dầu tăng trong ngắn hạn, nhưng cũng thu hút các lệnh chào bán khi thị trường điều chỉnh.

Giá dầu WTI hiện tăng 1.5% trong ngày lên 68.67 USD/thùng.

Chánh Văn phòng Nội các Nhật Bản Yoshimasa Hayashi trích dẫn lời của Thống đốc BoJ Ueda rằng Ngân hàng trung ương sẽ có thêm nhiều đợt tăng lãi suất nữa.

Lạm phát tiêu dùng tăng tháng thứ bảy liên tiếp dù thấp hơn kỳ vọng trong bối cảnh ghi nhận sự hạn chế về nguồn cung do thời tiết bất thường, do đó vẫn còn nhiều lo ngại về nhu cầu yếu.

CPI cốt lõi (không bao gồm giá thực phẩm và năng lượng) tăng 0.3% so với cùng kỳ năm ngoái và đây là tháng thứ hai liên tiếp tốc độ tăng chậm lại (tháng 7 là 0.4%, tháng 5 và 6 cùng là 0.6%).

Đối với lạm phát sản xuất, giá xuất xưởng trong tháng 8 đã giảm tháng thứ 23 liên tiếp và với tốc độ nhanh hơn nhiều so với dự kiến.

Trung Quốc đang thực hiện một thay đổi lớn trong chính sách kinh tế bằng cách loại bỏ hoàn toàn các hạn chế đối với đầu tư nước ngoài trong lĩnh vực sản xuất. Bản cập nhật danh sách các ngành nghề bị hạn chế sẽ:

Sự thay đổi này được cho là sẽ có tác động tích cực đến nền kinh tế Trung Quốc, giúp tăng trưởng sản xuất và tạo thêm cơ hội cho các nhà đầu tư nước ngoài.

Các dữ liệu thành phần hầu hết đều thấp hơn báo cáo sơ bộ trước đó. Đóng góp từ nhu cầu trong nước đã được cắt giảm xuốngtừ mức tăng 0.9% so với quý trước, xuống còn 0.8%. Tương tự, tiêu dùng tư nhân hàng quý cũng được cắt giảm, từ 1% xuống còn 0.9%.

USD/JPY tăng nhẹ lên khoảng 142.74 sau công bố báo cáo, nhưng hiện đã giảm xuống 142.63.

Trong phiên giao dịch cuối cùng của tuần trước, chứng khoán một lần nữa bị bán tháo khi báo cáo việc làm NFP gây thất vọng của Mỹ làm sống lại những lo ngại rằng nền kinh tế đang hạ nhiệt và Fed đang đắn đo quá lâu để hạ lãi suất. Bảng lương phi nông nghiệp tăng 142,000, thấp hơn dự báo 161,000, mặc dù tỷ lệ thất nghiệp đã giảm xuống còn 4.2% như kỳ vọng và tốc độ tăng lương trung bình giờ cao hơn dự báo (0.4% so với dự báo 0.3% và mức 0.2% của tháng trước). Các cổ phiếu công nghệ vốn hoá lớn lao dốc khi nhà đầu tư bán tháo các tài sản rủi ro trong bối cảnh lo ngại ngày càng tăng về tình hình nền kinh tế Mỹ. Ban đầu, thị trường lãi suất kỳ vọng rằng Fed có thể giảm lãi suất 50bp trong tháng này. Tuy nhiên, dự đoán này lại giảm đi sau phát biểu của Quan chức Fed Waller người đã không ủng hộ mạnh mẽ cho việc hạ lãi suất lên 50bp, mà thay vào đó chọn cách tiếp cận thận trọng hơn. Lo ngại về tăng trưởng và sự suy yếu của thị trường lao động đã thúc đẩy kỳ vọng Fed sẽ cắt giảm lãi suất mạnh tay hơn, nhưng theo công cụ CME FedWatch, nhà đầu tư đang có 2 luồng ý kiến về việc Fed sẽ hạ lãi suất 25 hay 50 bp trong tháng này.

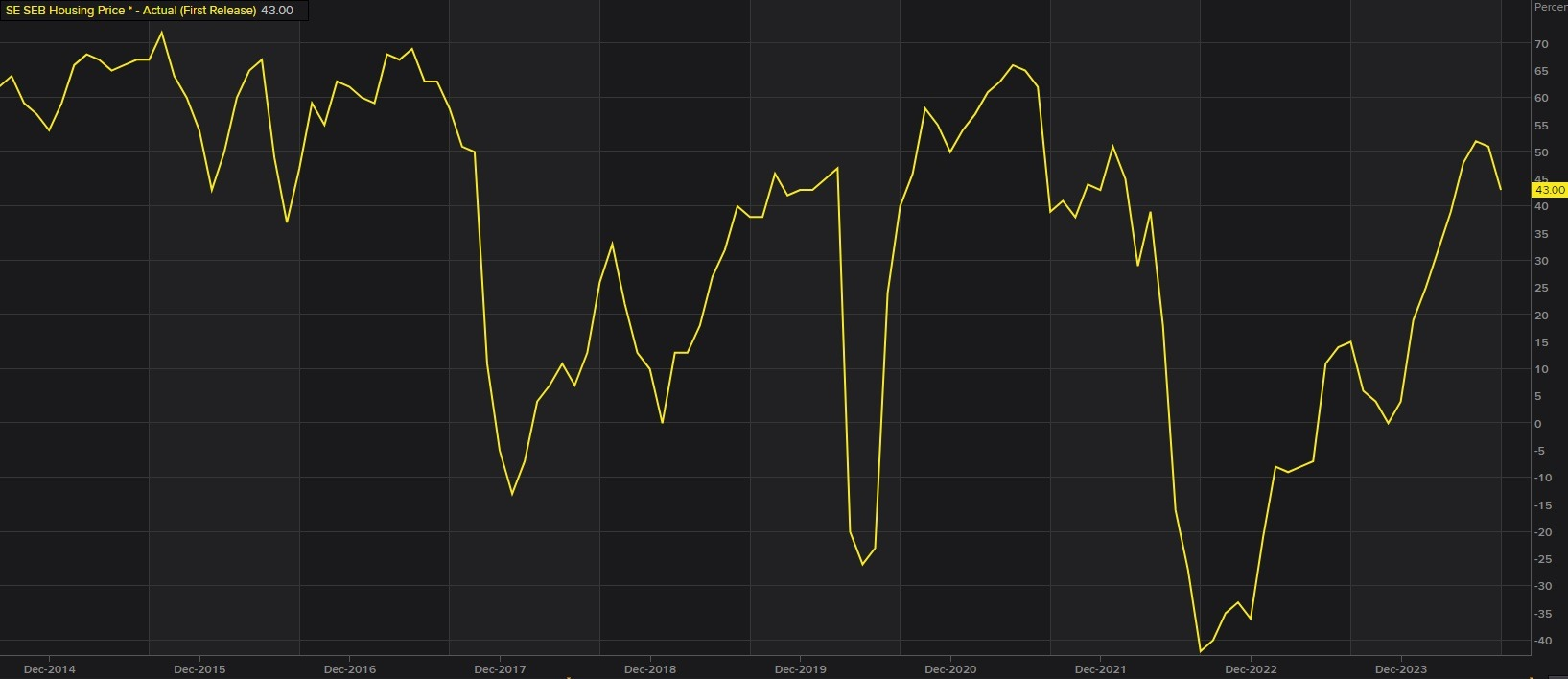

Chỉ số DXY tăng 0.13% lên 101.19. Trên thị trường FX, USD ban đầu bị bán tháo và chỉ số DXY lao dốc về 101.60 ngay sau công bố báo cáo NFP Mỹ. Nhưng sau khi nghiên cứu kỹ hơn, các nhà đầu tư bắt đầu thắc mắc về việc liệu sự giảm trong các số liệu chính và các điều chỉnh có đủ để bù đắp cho một tỷ lệ thất nghiệp có dấu hiệu cải thiện nhẹ hay không. Điều này dẫn đến việc thị trường quay lại trạng thái ban đầu, và một phần được hỗ trợ nhờ phát biểu của ông William - người đã không ủng hộ mạnh mẽ cho việc hạ lãi suất lên 50bp, mà thay vào đó chọn cách tiếp cận thận trọng hơn. Kết phiên, USD tăng nhẹ trên diện rộng, ngoại trừ với JPY và CHF, trong khi các đồng antipodeans dẫn đầu đà giảm. Tại Canada, tỷ lệ thất nghiệp tăng từ 6.4% lên 6.6% và cao hơn 2% so với mức đáy. Việc BoC không hạ lãi suất 50bp trong cuộc họp tuần trước trở thành dấu hiệu đáng lo ngại cho thấy các NHTW đang chậm trễ trong việc ngăn chặn suy thoái và CAD đã đóng cửa ngày ở mức thấp nhất kể từ năm 2021.

Vàng giảm trở lại sau 2 phiên tăng liên tiếp và xóa bỏ đà tăng của phiên thứ Năm. Vàng ban đầu hưởng lợi từ số liệu NFP không đạt kỳ vọng khi gần chạm mốc 2,530 USD, nhưng bị bán tháo và giảm hơn 40 USD ngay sau khi khi lợi suất TPCP và USD nhanh chóng phục hồi. Kết phiên, vàng giảm 19 USD xuống $2,497. Dầu WTI giảm 1.50 USD xuống 67.70 USD/thùng và mức thấp nhất kể từ tháng 6/2023. Dầu WTI giảm hơn 2% xuống và ghi nhận chuỗi giảm ngày thứ 4 liên tiếp khi vì OPEC+ đã không thể trấn an thị trường về sự cân bằng cung cầu trên toàn thế giới. OPEC+ đã hoãn kế hoạch tăng sản lượng thêm 180,000 thùng/ngày cho đến tháng 12 vì dầu đã bán tháo mạnh. Việc tăng sản lượng sẽ cung cấp khoảng 2.2 triệu thùng/ngày trở lại thị trường cho đến cuối năm sau.

Thành viên Hội đồng Thống đốc Fed Waller phát biểu rằng:

Chủ tịch Fed New York Williams trả lời câu hỏi của phóng viên sau bài phát biểu của ông:

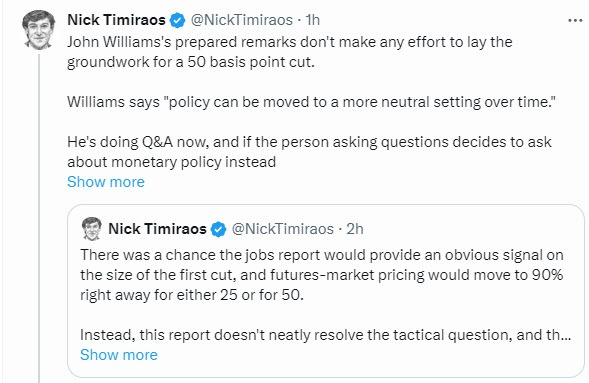

Phản ứng ban đầu là ông Williams không đồng ý với mức cắt giảm 50 điểm cơ bản. WSJ Timiraos cho biết ngay sau bài phát biểu của mình rằng Williams đã không củng cố khả năng cắt giảm lãi suất 50 điểm cơ bản.

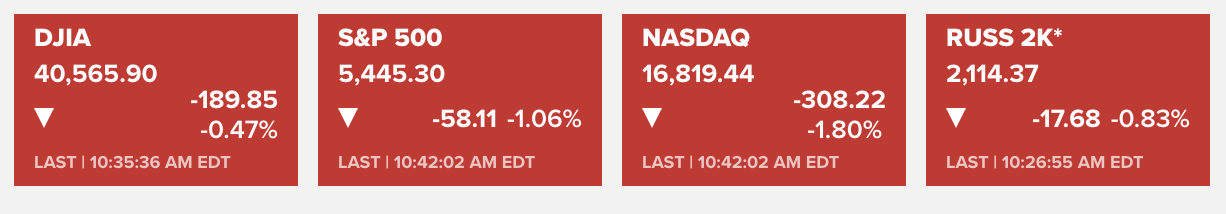

S&P 500 giảm nhẹ vào thứ Sáu và hướng đến tuần tồi tệ nhất kể từ tháng 4, khi nhà đầu tư đánh giá báo cáo việc làm tháng 8 yếu hơn dự kiến và tác động của dữ liệu này đến chính sách tiền tệ của Hoa Kỳ.

Chỉ số S&P 500 giảm 0.5%, chỉ số Nasdaq mất 1%, chỉ số Dow Jones tăng 30 điểm, tương đương 0.1%.

Cổ phiếu công nghệ vốn hóa lớn sụt giảm khi nhà đầu tư tiếp tục bán tháo tài sản rủi ro do lo ngại về tăng trưởng gia tăng trên Phố Wall. Amazon và Alphabet giảm hơn 1%, trong khi Tesla bốc hơi 2%. Broadcom lao dốc 9% sau dự báo doanh thu quý IV. Nhóm cổ phiếu bán dẫn khác cũng sụt giảm, với Nvidia, Advanced Micro Devices và Marvell Technology mất hơm 2%. Quỹ ETF iShares Semiconductor giảm 2%.

Thị trường đã theo dõi chặt chẽ dữ liệu bảng lương phi nông nghiệp tháng 8 và quyết định rằng báo cáo này chưa đủ yếu để củng cố mức cắt giảm 50bps của Fed trong tháng này.

Ban đầu, dữ liệu yếu hơn dự kiến đã khiến đặt cược vào khả năng cắt giảm lãi suất 50 bps tăng vọt lên 57% và đồng USD giảm, tuy nhiên động thái đó hiện đã hoàn toàn đảo ngược, một phần do quan chức Fed Williams không tiết lộ điều gì liên quan đến triển vọng lãi suất.

Cặp USD/JPY biến động mạnh và hiện đang cách đáy 180 pip.

Câu chuyện tương tự cũng xảy ra với cặp EUR/USD khi giảm 70 pip so với mức đỉnh.

Chỉ số Russell 2000 cũng tăng 4.23 điểm, tương đương 0.19%, lên mức 2,136.19 điểm

Khi tuần giao dịch này kết thúc, các chỉ số chính đều giảm, dẫn đầu là chỉ số NASDAQ:

Đối với chỉ số NASDAQ, chỉ số này hôm qua đã chạm đường MA200 trước khi giảm xuống. Đường MA200 giờ nằm ở mức 17,276.02. Giá cần break đường MA này để phe mua có thể nắm quyền kiểm soát.

Thị trường hiện dự đoán 51% khả năng Fed sẽ hạ lãi suất 50 điểm cơ bản và 49% khả năng cắt giảm 25 điểm cơ bản.

Nick Timiraos từ WSJ nhấn mạnh ý nghĩa của báo cáo việc làm: "Báo cáo việc làm được cho là có thể cung cấp tín hiệu rõ ràng về quy mô của đợt cắt giảm đầu tiên và thị trường sẽ ngay lập tức tăng đặt cược lên 90% đối với mức cắt giảm 25bps hoặc 50bps. Tuy nhiên, báo cáo này không giải quyết gọn gàng câu hỏi hóc búa này và kỳ vọng vẫn ở mức 50-50. Dữ liệu không đủ tệ để chứng minh mức cắt giảm 50bps là hợp lý nhưng cũng không đủ tốt để dập tắt hoàn toàn suy đoán về khả năng cắt giảm lớn hơn."

Đồng USD đã phục hồi sau bình luận này vì thị trường coi đây là dấu hiệu của sự không chắc chắn.

Chi tiết báo cáo việc làm tháng 8 năm 2024:

Tỷ giá USD/JPY ở mức 143.30 ngay trước khi thông tin được công bố.

Barbara Lambrecht, chuyên viên phân tích chiến lược hàng hóa của Commerzbank, lưu ý rằng giá vàng đã leo trở lại mốc trên $2,500 USD/ounce, cùng với việc các nhà đầu tư gia tăng sự quan tâm đối với ETF vàng:

Tin tức chính:

Thị trường:

Thị trường ngoại hối châu Âu diễn ra khá ảm đạm, khi các nhà giao dịch đang tập trung vào báo cáo việc làm của Mỹ sẽ được công bố sau đó.

Các nhà giao dịch đang mua vào trái phiếu nhằm tìm kiếm tài sản trú ẩn, khiến lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm giảm xuống dưới 3.70%.

USD/JPY giảm xuống mức đáy trong ngày là 142.06 trước khi phục hồi trở lại gần 143.00. USD/CHF hiện giảm xuống mức 0.8420.

HĐTL chứng khoán Mỹ biến động nhẹ đầu phiên trước khi giảm điểm trên diện rộng, dẫn đầu là cổ phiếu công nghệ. Hợp đồng tương lai S&P 500 giảm 0.8%.

Với việc nhiều khả năng thị trường sẽ biến động mạnh, đây được cho là báo cáo việc làm được mong đợi nhất của Mỹ từ đầu năm đến nay. Thị trường hiện đang định giá khả năng Fed tăng lãi suất điều hành ở mức 50 điểm cơ bản là khoảng 40%.

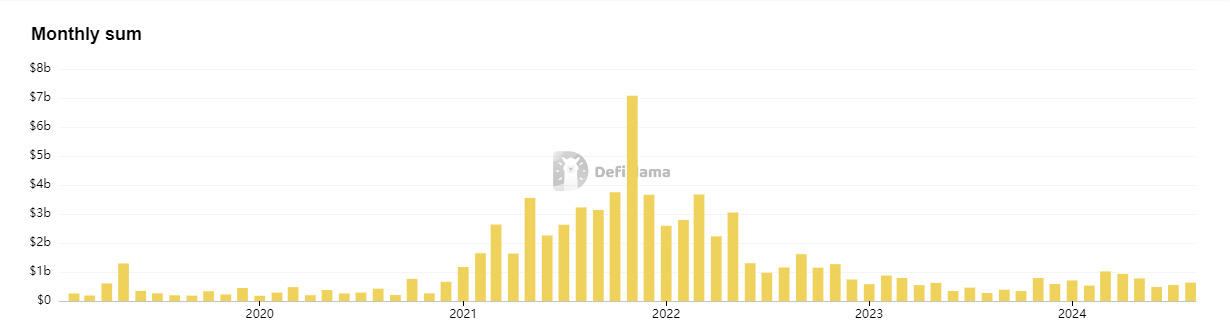

Theo dữ liệu từ DefiLlama, vốn đầu tư từ các quỹ đầu tư mạo hiểm (VC) vào thị trường tiền điện tử đã tăng lên 633 triệu USD trong tháng 8, tăng hơn 15% so với mức 550 triệu USD trong tháng 7.

Luca Prosperi, CEO và đồng sáng lập của giao thức thanh toán M^0 Labs, cho biết phần lớn sự quan tâm của VC tập trung vào các công ty phát triển hạ tầng blockchain. Nguồn vốn từ các quỹ VC đóng vai trò quan trọng trong việc tài trợ cho sự phát triển mạnh mẽ của công nghệ blockchain. Sự gia tăng đầu tư trong tháng 8 cho thấy sự quan tâm của họ đang quay trở lại ngành công nghiệp tiền điện tử

Theo Prosperi: "Với các dấu hiệu gần đây cho thấy lĩnh vực AI hiện đang đạt đỉnh, một số nhà đầu tư công nghệ sâu đang chuyển sự chú ý trở lại crypto, một phần do việc môi trường pháp lý đang dần thuận lợi hơn."

Cục Thống kê Lao động Hoa Kỳ (BLS) sẽ công bố dữ liệu NFP được mong đợi cho tháng 8 vào thứ Sáu lúc 19h30 giờ Việt Nam. Trong đó, dự báo của thị trường hiện tại như sau:

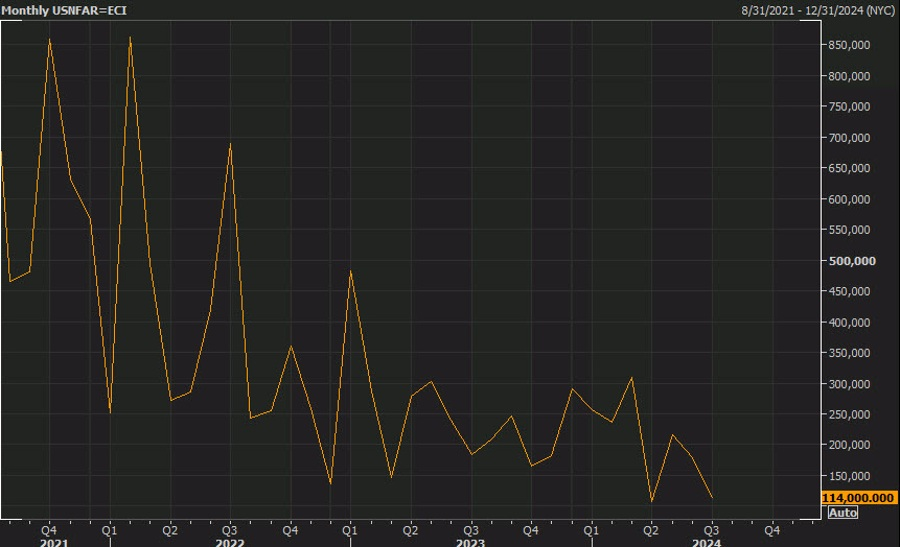

Dữ liệu NFP: ở mức 160,000 trong tháng 8 (Trước đó: 114,000)

Tỷ lệ thất nghiệp: Dự kiến giảm xuống 4.2% từ mức 4.3% của tháng 7.

Thu nhập trung bình mỗi giờ: Dự kiến tăng 3.7% so với cùng kỳ năm ngoái (Tháng trước: 3.6%)

Dữ liệu việc làm tháng 8 sẽ cung cấp những thông tin quan trọng về sức mạnh của thị trường lao động Mỹ, yếu tố quan trọng trong việc định hình triển vọng lãi suất của Fed tại cuộc họp FOMC sắp tới

Chuyên viên phân tích của TD Securities cho biết: “Chúng tôi dự kiến dữ liệu NFP ở mức 200,000 trong tháng 8 sau khi thể hiện tín hiệu tiêu cực trong tháng 7. Tỷ lệ thất nghiệp có thể giảm xuống 4.2% và tăng trưởng lương ở mức 0.3% so với tháng trước.”

Cặp tỷ giá EUR/CHF sẽ là một điểm cần theo dõi nếu thị trường phản ứng tiêu cực với báo cáo NFP của Mỹ.

Biểu đồ EUR/CHF cho thấy sự lạc quan đối với chứng khoán châu Âu đã giảm bớt, đặc biệt là sau cuộc bầu cử bất ngờ tại Pháp. Lợi suất trái phiếu giảm và thị trường nhìn chung đang thận trọng hơn, đặc biệt là sau đợt tháo chạy khỏi các vị thế carry trade.

Nếu tài sản rủi ro tiếp tục bị bán tháo do báo cáo NFP không khả quan, EUR/CHF có thể kiểm tra lại mức đáy năm dưới mốc 0.9300 do nhu cầu tài sản trú ẩ tăng cao.

Lo ngại của thị trường về khả năng "hạ cánh cứng" của nền kinh tế Mỹ và triển vọng tăng trưởng toàn cầu sẽ là yếu tố quyết định. Mặc dù điều kiện của thị trường việc làm đang suy yếu, nhưng các dữ liệu khác cho thấy nền kinh tế Mỹ vẫn chưa đến mức quá tồi tệ. Tuy nhiên, thị trường có thể phản ứng thái quá.

Bất kỳ sự biến động mạnh nào trên thị trường cũng sẽ tác động đến các đồng tiền liên quan đến rủi ro, và EUR/CHF là một trong số đó.

Rủi ro chính đối với đà giảm của EUR/CHF là sự can thiệp của SNB. Trước đó, SNB đã lưu ý rằng họ đang theo dõi chặt chẽ đồng franc Thụy Sĩ và cho biết sự tăng giá gần đây của đồng tiền này không có lợi cho nền kinh tế. Do đó, SNB có thể can thiệp nếu đồng franc tăng giá quá nhanh.

Ed Hindi, Giám đốc đầu tư của Tyr Capital, cho biết: "Mặc dù tháng 9 trong lịch sử là tháng tiêu cực đối với BTC, nhưng việc Fed cắt giảm lãi suất cộng với nền kinh tế Mỹ tương đối mạnh mẽ có thể khiến BTC kết thúc tháng ở mức trên $60,000." Tại thời điểm viết bài, Bitcoin đang giao dịch ở mức $56,633.

Nhà giao dịch tiền điện tử Daan Crypto Trades cho biết: "Trong lịch sử, lợi nhuận trung bình tại tháng 9 là khoảng -4%. Xét đến mức độ biến động của Bitcoin, con số đó không tệ như mọi người nghĩ."

Dữ liệu từ CoinGlass cho thấy tháng 9 là tháng tồi tệ nhất đối với Bitcoin, với mức lỗ trung bình là 4.49% trong 11 năm qua.

Daan Crypto Trades cũng cho biết mức $65,000 sẽ là một tín hiệu tăng giá tích cực của đồng tiền này.

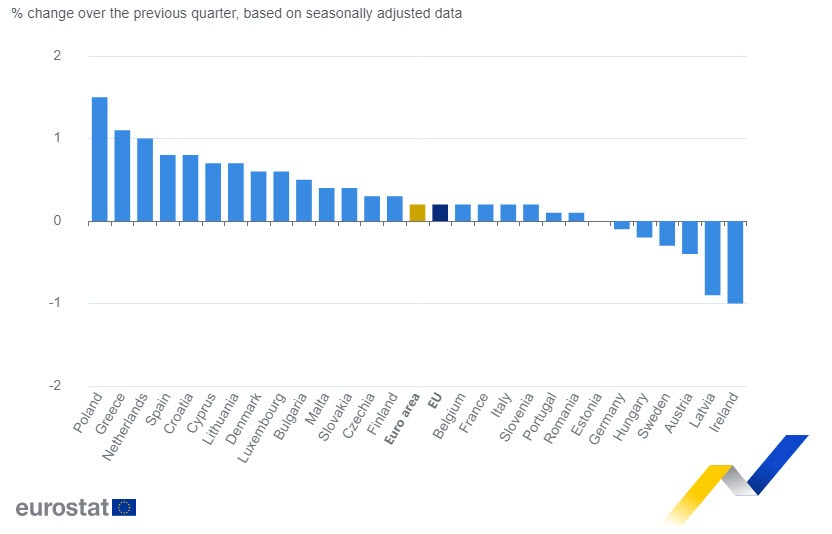

Dữ liệu GDP chính thức trong quý 2 của Eurozone tăng 0.2%, thấp hơn mức tăng dự kiến 0.3%.

Nhìn vào dữ liệu GDP, mức tiêu dùng hộ gia đình không có ảnh hưởng đáng kể trong quý và điều này cũng tương tự đối với những thay đổi trong hàng tồn kho. Chi tiêu của chính phủ đóng góp 0.1% trong khi tổng hình thành vốn cố định giảm 0.5%. Thặng dư thương mại đóng góp 0.5% trong quý.

Điều này khẳng định lại một số khả năng phục hồi của nền kinh tế Eurozone trong quý 2 nhưng sẽ chậm lại khá nhiều trong quý 3.

Cắt giảm lãi suất vào cuối năm:

Tăng lãi suất vào cuối năm:

Phạm vi ước tính rất quan trọng đối với phản ứng của thị trường vì khi dữ liệu thực tế lệch khỏi kỳ vọng, điều này sẽ tạo ra hiệu ứng bất ngờ. Một yếu tố đầu vào quan trọng khác trong phản ứng của thị trường là phân phối dự báo.

Phân phối dự báo

Bảng lương phi nông nghiệp:

Tỷ lệ thất nghiệp:

Thu nhập trung bình theo giờ so với cùng kỳ năm trước:

Thu nhập trung bình theo giờ so với tháng trước:

Số giờ làm việc trung bình theo tuần:

Trọng tâm sẽ là số liệu bảng lương phi nông nghiệp và tỷ lệ thất nghiệp vì Fed hiện không quan tâm đến mức tăng trưởng tiền lương.