Lợi suất trái phiếu của Vương quốc Anh hiện đang giảm mạnh trong ngày và lợi suất trái phiếu kỳ hạn 10 năm cũng giảm khoảng 15 điểm cơ bản xuống còn 4.18% trong ngày.

Bitcoin chạm đỉnh trong nhiều ngày khi Phố Wall mở cửa vào ngày 29 tháng 11 trong bối cảnh các nhà giao dịch nhắm tới mức 100,000 USD.

Dữ liệu từ Cointelegraph Markets Pro và TradingView ghi nhận hiệu suất vững chắc của BTC khi đồng tiền này chạm mốc 97,539 USD trong ngày 29 tháng 11.

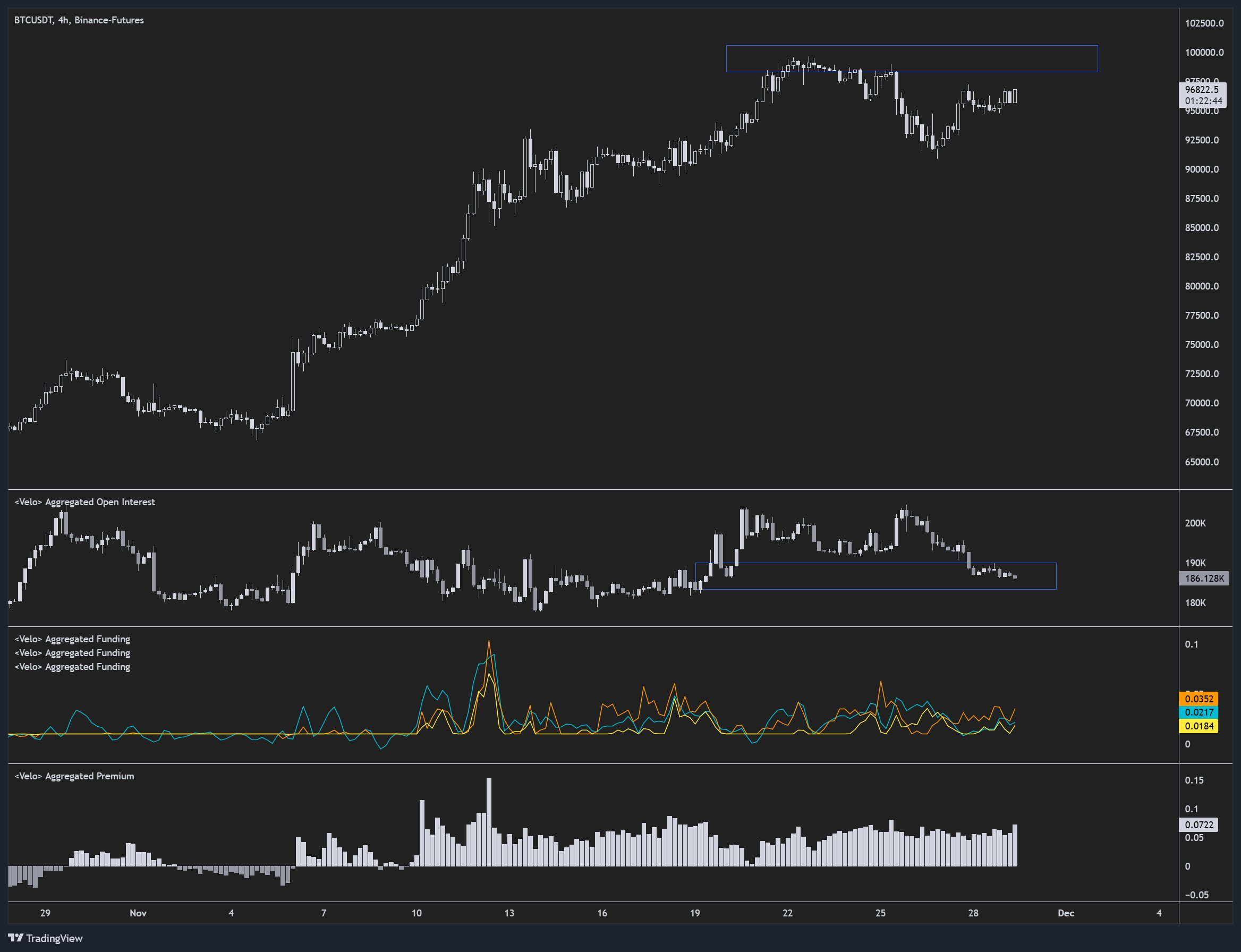

Đối với nhà bình luận nổi tiếng Byzantine General, mức lãi suất mở (OI) thấp hơn trên các sàn giao dịch đã thúc đẩy xu hướng tăng giá ngắn hạn.

“Lãi suất mở được thiết lập lại, giúp hỗ trợ Bitcoin. Với tôi, có vẻ như chúng ta sẽ vượt qua mức đỉnh và có khả năng sẽ đâm thủng mốc 100,000,” ông General viết trong một bài đăng trên X.

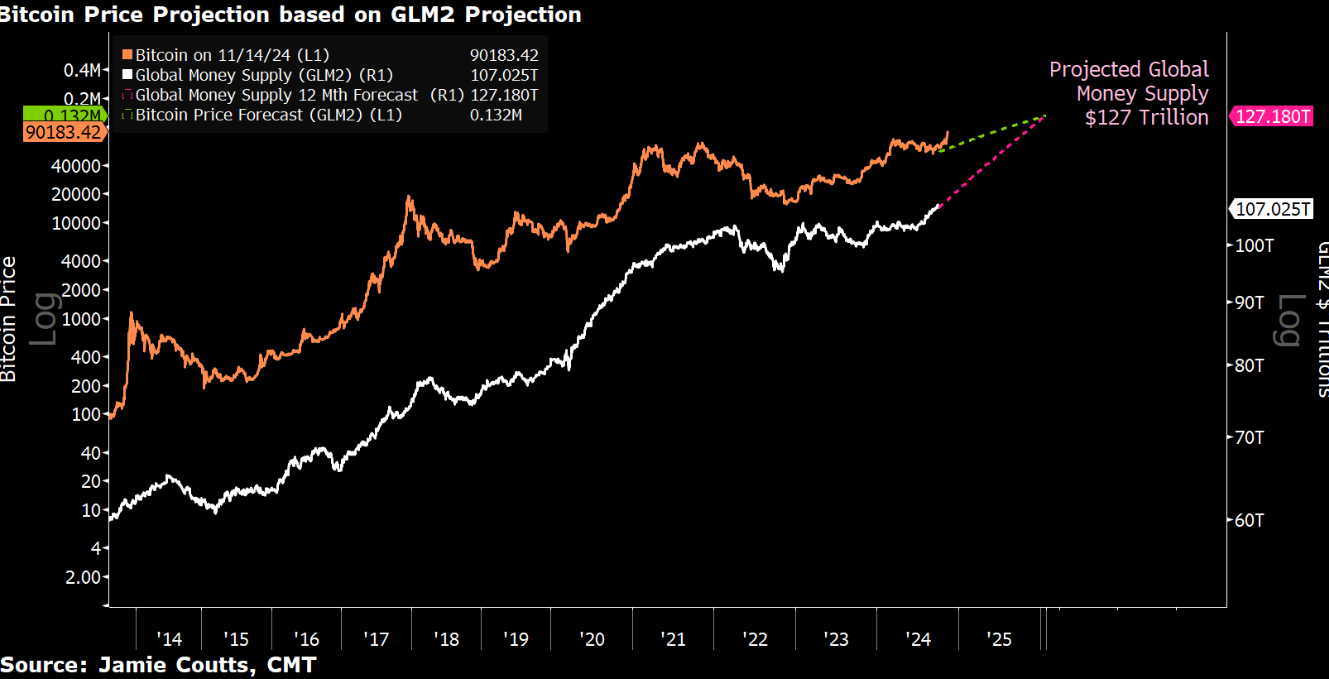

Một dữ liệu mà các nhà giao dịch cũng cần chú ý tới là nguồn cung tiền của Bitcoin trong năm 2025.

Bitcoin có thể thu hút thêm 2 nghìn tỷ USSD đầu tư vào năm 2025, dựa trên kỳ vọng về việc tiếp tục bơm thanh khoản vào nền kinh tế lớn nhất thế giới.

Do lo ngại về thanh khoản, Fed dự kiến sẽ tăng nguồn cung tiền toàn cầu lên hơn 127 nghìn tỷ USD vào năm 2025, tăng từ mức 107 nghìn tỷ USD hiện tại, đánh dấu mức tăng tiềm năng 18%, Jamie Coutts, nhà phân tích bộ phận tiền điện tử tại Real Vision chia sẻ .

Việc bơm thanh khoản 20 nghìn tỷ USD có thể là chất xúc tác quan trọng cho Bitcoin vào năm 2025, có thể thu hút thêm 2 nghìn tỷ USD đầu tư vào loại tiền điện tử đầu tiên trên thế giới.

Coutts đã viết trong bài đăng ngày 28 tháng 11 trên X rằng 2 nghìn tỷ USD có thể chảy vào Bitcoin dựa trên dữ liệu lịch sử, trong đó BTC thu hút khoảng 10% nguồn cung tiền mới được tạo ra:

“M2 toàn cầu chạm đáy ở mức 94 nghìn tỷ USD vào quý 4 năm 2022 và kể từ đó đã tăng lên 105 nghìn tỷ USD. Trong giai đoạn này, vốn hóa thị trường của Bitcoin đã tăng gấp 5 lần, thêm 1.5 nghìn tỷ USD. Nói cách khác, 10% nguồn cung tiền mới đã rò rỉ từ hệ thống tiền pháp định vào tài sản dự trữ toàn cầu mới nổi của Bitcoin”.

Sau khi chạm đỉnh trong ngày tại 97,539 USD, Bitcoin hiện đã điều chỉnh xuống mốc 97,000 USD. Điều này có thể đến từ hành động chốt lời của một số nhà giao dịch:

Úc và Trung Quốc có thể nói là 2 quốc gia có mối liên kết rất chặt chẽ về kinh tế. Phần lớn hàng hóa từ Úc đều được xuất sang Trung Quốc và phần lớn hàng nhập khẩu của Úc đều đến từ Trung Quốc bởi vậy từ lâu 2 đồng tiền này đã có một xu hướng chung trong giao dịch tiền tệ. Khi CNY yếu đi thì AUDUSD chắc chắn sẽ giảm theo. Tổng kết phiên giao dịch ngày hôm nay chứng kiến AUDUSD giảm 0.6% xuống chỉ còn 0.67707.

AUDUSD đã trượt dài sau khi gặp phải mốc kháng cự 0.69000, nếu mốc hỗ trợ 0.66000 bị phá vỡ thì rất có thể AUDUSD sẽ còn giảm sâu hơn nữa xuống vùng 0.64900. Tuy nhiên khả năng lớn trong ngắn hạn cặp tiền này sẽ hồi phục sau khi giảm xuống 0.67000 do có dấu hiệu hình thành sóng Elliot trên khung Daily.

Lợi suất trái phiếu của Vương quốc Anh hiện đang giảm mạnh trong ngày và lợi suất trái phiếu kỳ hạn 10 năm cũng giảm khoảng 15 điểm cơ bản xuống còn 4.18% trong ngày.

Số lượng du khách nước ngoài cho cả mục đích công tác và du lịch là 2.07 triệu vào tháng trước, lần đầu tiên vượt mốc 2 triệu kể từ tháng 2 năm 2020. Đó là một dấu hiệu tích cực cho các doanh nghiệp địa phương và ngành du lịch, nhưng vẫn giảm khoảng 28% kể từ mức cao nhất vào tháng 6 năm 2019.

Đầu tuần này, khả năng tăng lãi suất 50 điểm cơ bản trong tháng 8 được dự đoán là khoảng 66% nhưng tỷ lệ đó hiện đã giảm xuống còn khoảng 41% do là tỷ lệ tăng lãi suất 25 điểm cơ bản được ủng hộ với xác suất là 59%. Điều đó xảy ra sau dữ liệu CPI của Vương quốc Anh vào đầu ngày hôm nay.

Chỉ số FTSE100 hiện giao dịch ở mức 7562, tăng 1.43% chỉ sau vài phút mở phiên

Lợi suất trái phiếu chính phủ Mỹ giảm hơn 4bp xuống còn 3.744% sau khi tin tức về CPI tháng 6 của Vương Quốc Anh được công bố.

Đây là một hệ quả tất yếu khi lạm phát đang có dấu hiệu hình thành đỉnh, trong phiên tới chắc chắn trái phiếu chính phủ Anh 10 năm cũng sẽ giảm theo cùng với đó là sự suy yếu của đồng bảng Anh

Hợp đồng tương lai của Hoa Kỳ đang giữ ổn định, mặc dù cho đến giờ vẫn có ít thay đổi trong ngày.

Lợi suất trai phiếu chính phủ đồng loạt giảm trên mọi kỳ hạn, tuy vậy USD hiện đang phục hồi nhẹ, DXY dao động quanh 100.00.

Đồng đô la đang dần ổn định lại, được hỗ trợ bởi sự phục hồi của tỷ giá USD/JPY sau khi thống đốc BOJ Ueda hạ thấp kỳ vọng về sự điều chỉnh chính sách vào cuối tháng này. Cặp tiền hiện đang giao dịch trở lại trên 139.00.

Trong khi đó, thị trường chứng khoán tiếp tục lao dốc. Sự bùng nổ AI tiếp tục gia tăng tốc độ và chúng ta có thể mong đợi một sự đột phá mạnh mẽ trong bức tranh toàn cảnh trong năm nay.

Lịch kinh tế châu Âu hôm nay có:

13:00 - Số liệu CPI tháng 6 của Vương quốc Anh

16:00 - Số liệu CPI tháng 6 cuối cùng của Eurozone

18:00 - Đơn xin thế chấp của MBA tại Hoa Kỳ kết thúc ngày 14 tháng 7

Trong bối cảnh USD phục hồi nhẹ, USDJPY tiếp tục tăng lên mức 139.397.

Thông qua báo cáo của Bloomberg, JP Morgan cho biết:

Nếu căng thẳng Mỹ-Trung gia tăng cùng với sự phân mảnh toàn cầu, điều đó có thể dẫn đến phi toàn cầu hóa trong thương mại và tài chính. Về tài chính, cũng có thể dẫn đến phi đô la hóa.

JP Morgan cho biết khả năng đồng đô la bị thay thế hoàn toàn với tư cách là đồng tiền dự trữ chính trong vòng 10 năm tới là khá thấp, khả năng xảy ra “phi đô la hóa một phần” cao hơn, với việc Trung Quốc ngày càng đảm nhận vai trò của đồng bạc xanh trong số các quốc gia không liên kết với Hoa Kỳ. Tuy vậy, USD vẫn là đồng tiền dự trữ chủ đạo. Tỷ trọng USD trong dự trữ quốc tế giảm từ 73% năm 2001 xuống 58% năm 2022 (dữ liệu IMF).

ANZ cho biết:

Theo TD:

Scotia dự báo

Nhận định từ Westpac:

Thêm từ Deutsche Bank:

Dữ liệu sẽ được công bố vào lúc:

Tuyên bố từ Bộ Công nghiệp Trung Quốc:

Doanh thu tài chính của Trung Quốc:

Chi tiêu tài chính:

Người phát ngôn tại cuộc họp báo của Bộ Công nghiệp nói rằng Trung Quốc sẽ hỗ trợ chính quyền địa phương đẩy nhanh quá trình phát hành trái phiếu đặc biệt.

Thống đốc Ngân hàng Nhật Bản Ueda đã có bài phát biểu với những bình luận phản ánh ít khả năng sẽ điều chỉnh YCC trong cuộc họp cuối tháng này. JPY suy yếu ngay sau đó và cặp tiền giao dịch quanh 139.30 trong nửa đầu phiên Á.

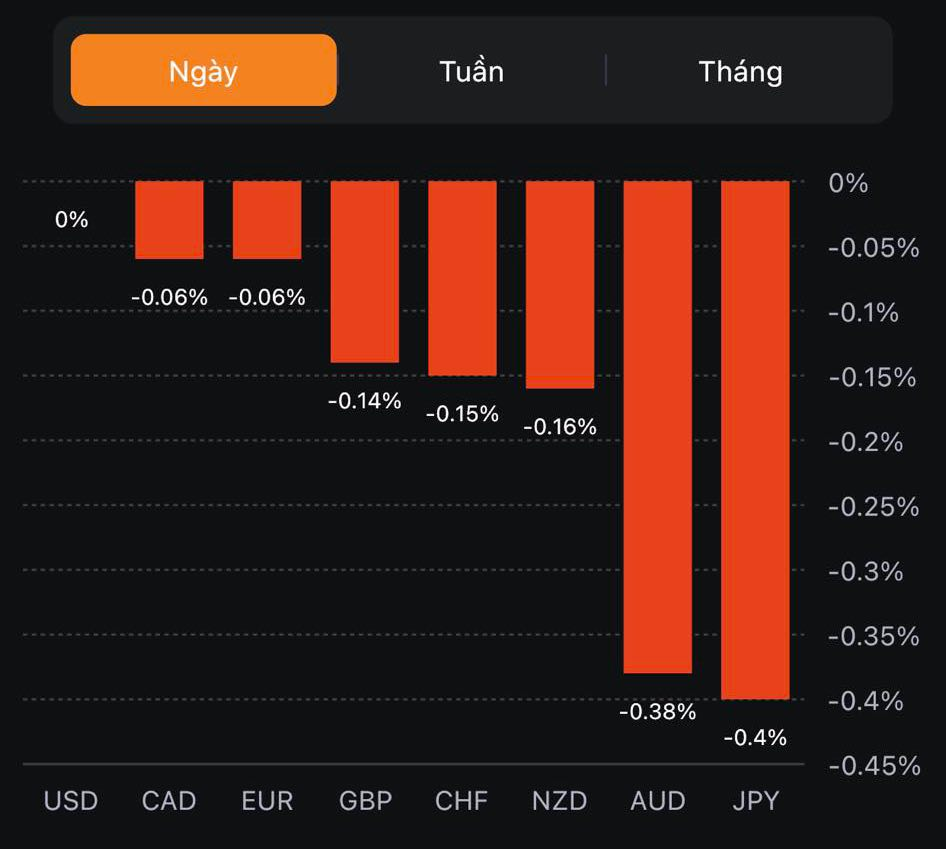

USD tăng nhẹ trên diện rộng, EUR, GBP, AUD và NZD đều giao dịch thấp hơn trong phiên.

NZD/USD xóa mức tăng được thiết lập sau báo cáo CPI Q2 thấp hơn nhiều so với mức của Q1 nhưng vẫn tăng nhẹ so với dự kiến, khiến thị trường nghi ngờ RBNZ sẽ tăng lãi suất sẽ tăng trong cuộc họp tháng 11.

Thị trường chứng khoán châu Á:

Dữ liệu lạm phát quý 2 của New Zealand từ Stats NZ:

Nhận định của ASB:

Nhận định từ phía TD:

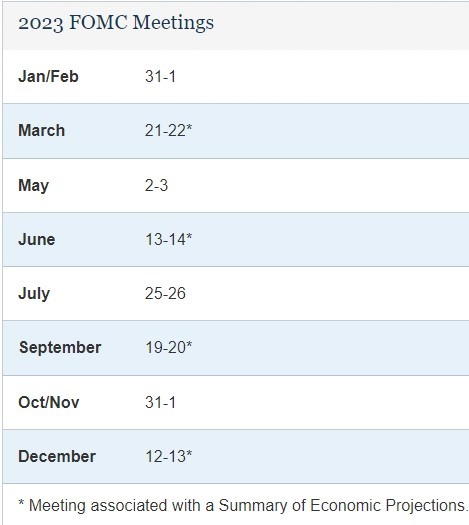

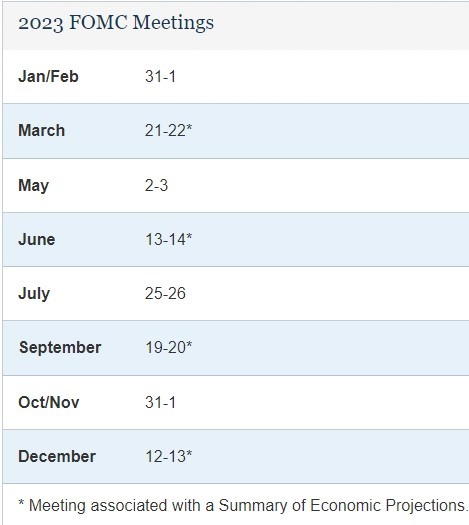

Trong cuộc khảo sát với các nhà phân tích kinh tế của Reuters cho biết: tất cả 106 người đều kỳ vọng Fed sẽ tăng lãi suất 25bp vào cuộc họp vào tuần tới, nâng phạm vi lãi suất Quỹ Liên bang lên 5.25% - 5.50%.

Ngoài ra:

Cuộc họp vào tuần tới là vào ngày 25 và 26:

Thông tin từ Bloomberg cho biết:

Chỉ báo nhanh Westpac tháng 6 tại Úc:

Nhận định từ Westpac:

Theo Chỉ báo nhanh của Viện Westpac-Melbourne, tốc độ tăng trưởng hàng năm trong 6 tháng qua đã phản ánh thực tế hoạt động kinh tế Úc trong 3-9 tháng tới. Chỉ báo này đã tăng từ mức -1.01% trong tháng 5 lên -0.51% trong tháng 6 - dữ liệu này đã âm trong tháng thứ 11 liên tiếp.

Chứng khoán Hoa Kỳ có phiên tăng mạnh nhất trong gần một tháng trở lại đây, trong bối cảnh nhóm cổ phiếu công nghệ tiếp tục phục hồi và các ngân hàng Mỹ khởi động với một số báo cáo thu nhập quý 2 vượt dự kiến. Cụ thể, cổ phiếu của Bank of America và Bank of New York Mellon tăng vọt hơn 4%. Cổ phiếu của Morgan Stanley +6.4%. Đối với lĩnh vực công nghệ, đáng chú ý Microsoft đã quyết định tăng chi phí AI Chatbot đối với người dùng Office thêm $30/tháng. Cuối phiên, cổ phiếu Microsoft tăng đến gần 4%. Chỉ số Dow Jones dẫn đầu đà tăng với hơn 360 điểm:

Trên thị trường FX, USD tăng nhẹ sau dữ liệu doanh số bán lẻ tháng 6 thấp hơn dự kiến (+0.2% m/m so với dự báo +0.5%) và báo cáo sản xuất công nghiệp tháng 5 bất ngờ -0.5% m/m so với ước tính giữ nguyên của các nhà phân tích tại Hoa Kỳ. CAD suy yếu sau khi tăng vọt nhờ dữ liệu CPI tháng 6 tại Canada gây thất vọng (+2.8% y/y so với dự báo +0.3%). NZD dẫn đầu đà giảm trong số các đồng tiền chính khi liên tục mở rộng đà giảm giảm từ cuối phiên Á, theo sau là GBP. CAD được hỗ trợ nhờ USD suy yếu và giá dầu tăng cao hơn.

Vàng có một phiên tăng mạnh sau khi liên tục đi ngang trong ba ngày giao dịch vừa qua khi vọt lên gần $1985/oz đầu phiên Mỹ. Chốt phiên, vàng tăng $24.10 xuống $1978.38/oz. Trên thị trường nợ, lợi suất TPCP liên tục mở rộng đà tăng sau khi quét hai chiều trước dữ liệu doanh số bán lẻ Hoa Kỳ. Dù vậy, trong khi lợi suất 2 năm đóng cửa +2.5bp lên thì lợi suất 10 năm -2.2bp xuống 3.789%. Dầu thô phục hồi sau hai phiên suy yếu nhờ pha tăng mạnh đầu phiên Mỹ. Kết phiên, dầu WTI tăng hơn $1.5 lên $75.66/thùng.

Bitcoin suy yếu phiên thứ 05 liên tiếp sau khi giảm dần từ đỉnh ngày tại 30.2K xuống 29.5K và sau đó hồi nhẹ lên quanh 29.8K

Chỉ số tâm lý sản xuất tháng 7:

Chỉ số tâm lý phi sản xuất tháng 7:

Bình luận từ báo cáo:

Nguồn tin từ Trưởng bộ phận nghiên cứu hàng hóa Citigroup, Ed Morse với Bloomberg cho biết:

Theo Reuters, Credit Suisse nhận định:

Khả năng Mỹ suy thoái trong ngắn hạn đã giảm xuống:

Triển vọng về thu nhập từ các doanh nghiệp công nghệ cũng tốt hơn:

Cuộc khảo sát gần đây nhất của Bank of America cho thấy hầu hết các nhà quản lý quỹ đầu tư toàn cầu kỳ vọng FOMC sẽ bắt đầu cắt giảm lãi suất từ Q2/2024

Một số kết quả khảo sát khác:

Giám đốc điều hành Morgan Stanley Gorman đã có bài phát biểu vào thứ Ba, cho biết:

Theo Bloomberg, một quan chức giấu tên của Ngân hàng Trung ương châu Âu cho biết các thành viên của Hội đồng đang cân nhắc xem sẽ định hướng chính sách như thế nào sau khi tăng lãi suất vào ngày 27 tháng 7: