Cựu chủ tịch Fed Dallas, Robert Kaplan đã từ chức vào tháng 9 năm 2021 giữa một cuộc tranh cãi về giao dịch chứng khoán với quy mô lớn đáng ngờ trong năm 2020.

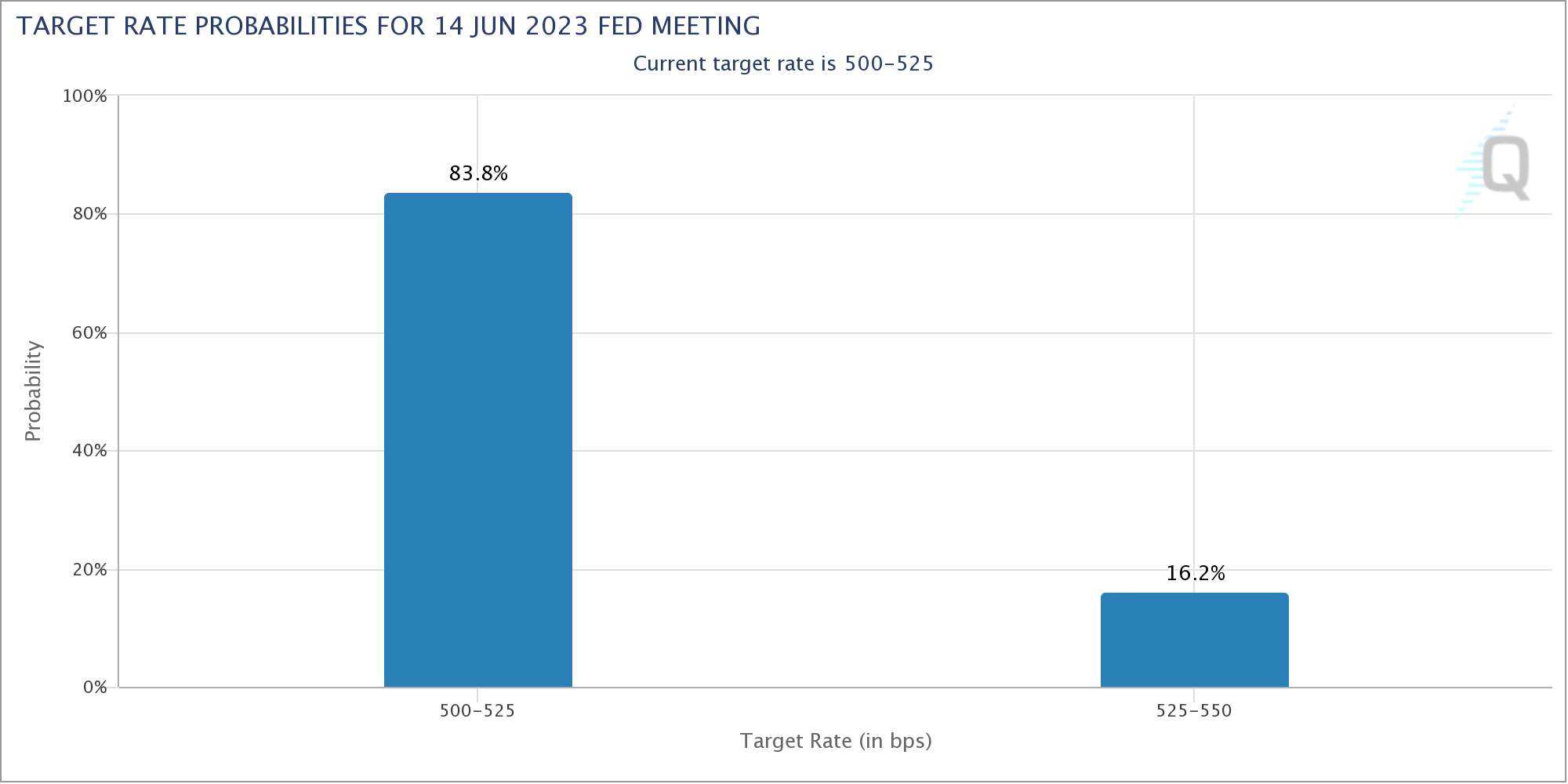

- FOMC sẽ giữ nguyên lãi suất trong tháng 6 và tăng trở lại vào tháng 7

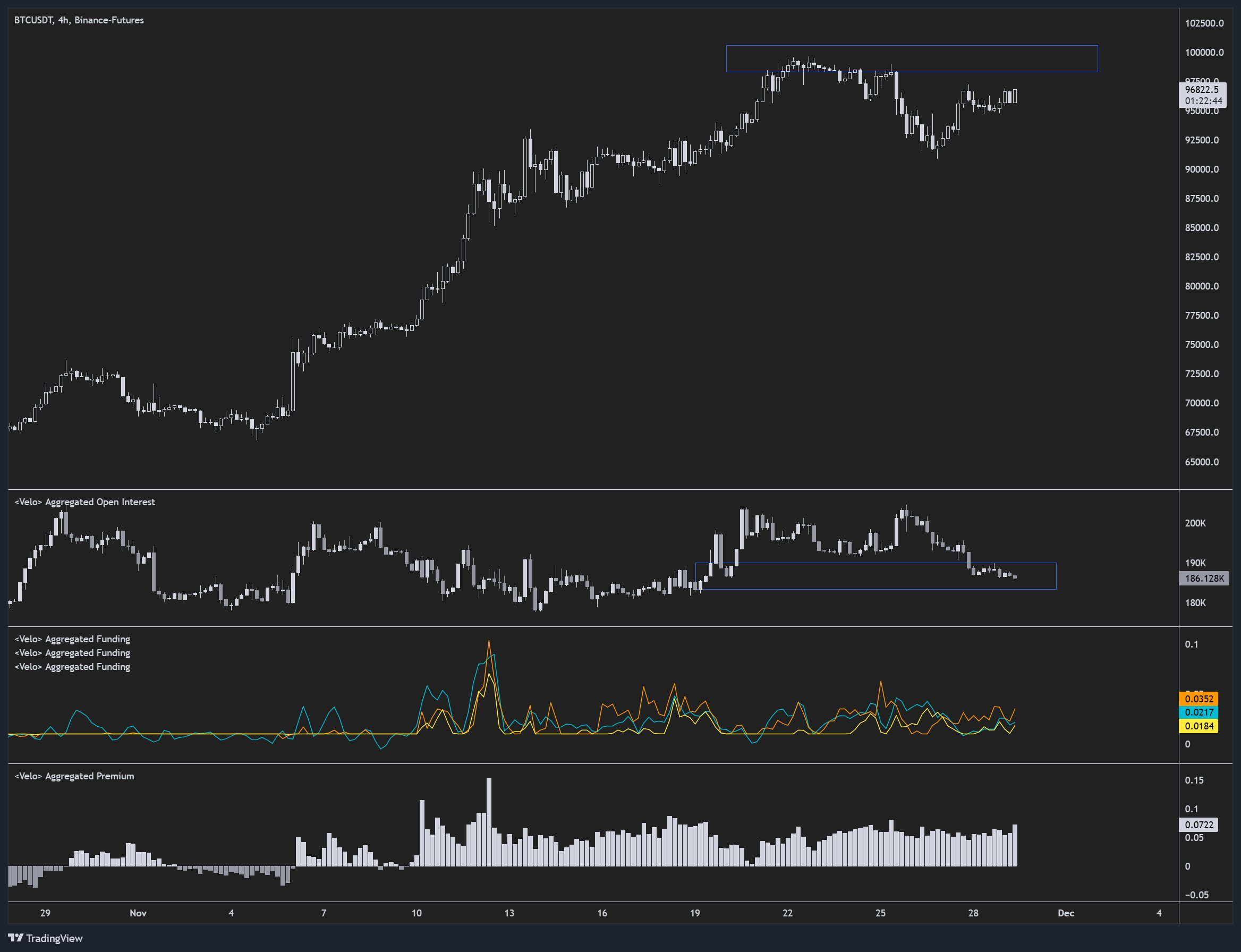

Bitcoin chạm đỉnh trong nhiều ngày khi Phố Wall mở cửa vào ngày 29 tháng 11 trong bối cảnh các nhà giao dịch nhắm tới mức 100,000 USD.

Dữ liệu từ Cointelegraph Markets Pro và TradingView ghi nhận hiệu suất vững chắc của BTC khi đồng tiền này chạm mốc 97,539 USD trong ngày 29 tháng 11.

Đối với nhà bình luận nổi tiếng Byzantine General, mức lãi suất mở (OI) thấp hơn trên các sàn giao dịch đã thúc đẩy xu hướng tăng giá ngắn hạn.

“Lãi suất mở được thiết lập lại, giúp hỗ trợ Bitcoin. Với tôi, có vẻ như chúng ta sẽ vượt qua mức đỉnh và có khả năng sẽ đâm thủng mốc 100,000,” ông General viết trong một bài đăng trên X.

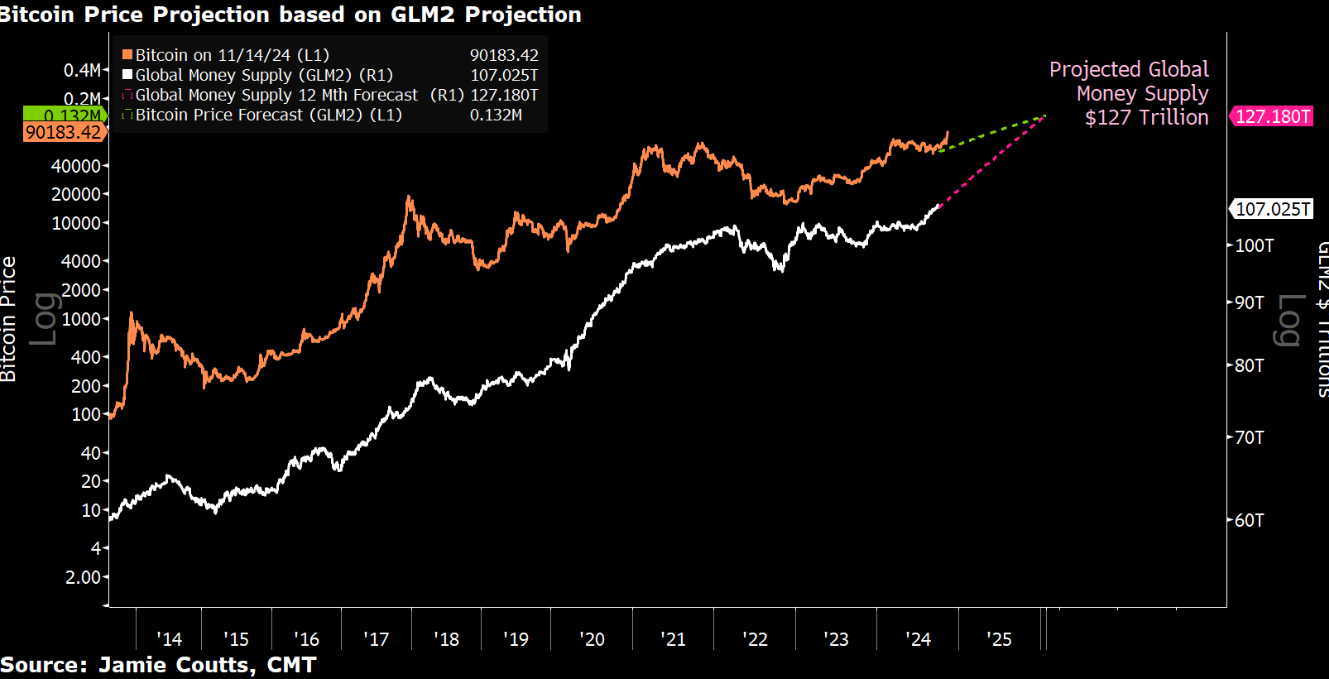

Một dữ liệu mà các nhà giao dịch cũng cần chú ý tới là nguồn cung tiền của Bitcoin trong năm 2025.

Bitcoin có thể thu hút thêm 2 nghìn tỷ USSD đầu tư vào năm 2025, dựa trên kỳ vọng về việc tiếp tục bơm thanh khoản vào nền kinh tế lớn nhất thế giới.

Do lo ngại về thanh khoản, Fed dự kiến sẽ tăng nguồn cung tiền toàn cầu lên hơn 127 nghìn tỷ USD vào năm 2025, tăng từ mức 107 nghìn tỷ USD hiện tại, đánh dấu mức tăng tiềm năng 18%, Jamie Coutts, nhà phân tích bộ phận tiền điện tử tại Real Vision chia sẻ .

Việc bơm thanh khoản 20 nghìn tỷ USD có thể là chất xúc tác quan trọng cho Bitcoin vào năm 2025, có thể thu hút thêm 2 nghìn tỷ USD đầu tư vào loại tiền điện tử đầu tiên trên thế giới.

Coutts đã viết trong bài đăng ngày 28 tháng 11 trên X rằng 2 nghìn tỷ USD có thể chảy vào Bitcoin dựa trên dữ liệu lịch sử, trong đó BTC thu hút khoảng 10% nguồn cung tiền mới được tạo ra:

“M2 toàn cầu chạm đáy ở mức 94 nghìn tỷ USD vào quý 4 năm 2022 và kể từ đó đã tăng lên 105 nghìn tỷ USD. Trong giai đoạn này, vốn hóa thị trường của Bitcoin đã tăng gấp 5 lần, thêm 1.5 nghìn tỷ USD. Nói cách khác, 10% nguồn cung tiền mới đã rò rỉ từ hệ thống tiền pháp định vào tài sản dự trữ toàn cầu mới nổi của Bitcoin”.

Sau khi chạm đỉnh trong ngày tại 97,539 USD, Bitcoin hiện đã điều chỉnh xuống mốc 97,000 USD. Điều này có thể đến từ hành động chốt lời của một số nhà giao dịch:

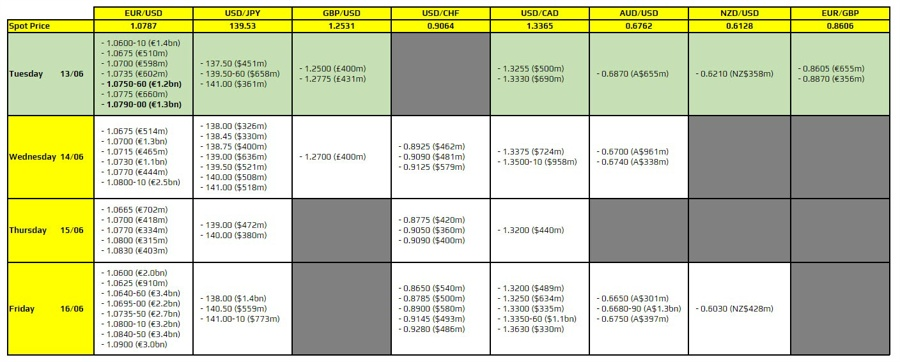

Đáng chú ý hôm nay là cặp tiền EUR/USD ở mức 1.0750-60 và 1.0790-00. Trọng tâm giao dịch chủ yếu sẽ tập trung vào dữ liệu CPI của Hoa Kỳ, ngày đáo hạn sẽ không có tác động gì đến việc nắm giữ hành động giá sau sự kiện chính.

USDCHF tiếp tục giảm trong phiên Á, hiện đang ở mức 0.90685.

Vàng tăng nhẹ trong phiên Á, hiện đang dao động quanh mức $1,962.04.

Trong bối cảnh USD suy yếu trên diện rộng, EURUSD tiếp tục tăng trong phiên Á, hiện đang dao động quanh 1.07793.

Chứng khoán châu Á nhìn chung tăng điểm trong đầu phiên giao dịch ngày thứ Ba, sau khi chứng khoán Hoa Kỳ tiếp tục phục hồi do các nhà đầu tư chuyển sự chú ý sang dữ liệu lạm phát chính của Hoa Kỳ và quyết định lãi suất của Fed trong tuần này.

Theo CME, hiện thị trường định giá gần 85% khả năng Fed giữ nguyên lãi suất trong cuộc họp tháng Sáu vào đêm mai (theo giờ Việt Nam).

Cựu chủ tịch Fed Dallas, Robert Kaplan đã từ chức vào tháng 9 năm 2021 giữa một cuộc tranh cãi về giao dịch chứng khoán với quy mô lớn đáng ngờ trong năm 2020.

Thống đốc BoE Andrew Bailey sẽ có phiên điều trần trước Ủy ban Các vấn đề Kinh tế của Hạ viện để trình bày về tính độc lập của NHTW vào lúc:

Khảo sát từ NBA vào tháng 5 năm 2023 tại Úc:

Tăng trưởng về cầu đang bị ảnh hưởng bởi việc RBA tăng lãi suất.

Các tín hiệu không tốt đối với lạm phát:

NAB nhận xét:

Dự báo triển vọng lãi suất của NBA :

Lãi suất của RBA hiện ở mức 4.10%, thấp hơn nhiều so với con số lạm phát được ghi nhận.

Theo Bloomberg:

Về việc làm:

Chứng khoán Hoa Kỳ duy trì đà tăng trong bối cảnh các nhà đầu tư chờ đợi Fed tạm dừng tăng lãi suất sau chiến dịch thắt chặt mạnh mẽ nhất trong lịch sử, với 10 đợt tăng liên tiếp. Báo cáo CPI tháng 5 tại Hoa Kỳ tối nay sẽ là yếu tố quyết định tâm lý thị trường (được kỳ vọng sẽ trở lại gần 4% so với mức 4.9% trong tháng trước) và gần như sẽ không có nhiều khả năng lật ngược tình thế. Chỉ số Nasdaq và S&P 500 chạm mức cao nhất từ ngày 22 tháng 4 năm ngoái đến nay. Chỉ số Dow Jones tiếp chuỗi 05 ngày tăng liên tiếp:

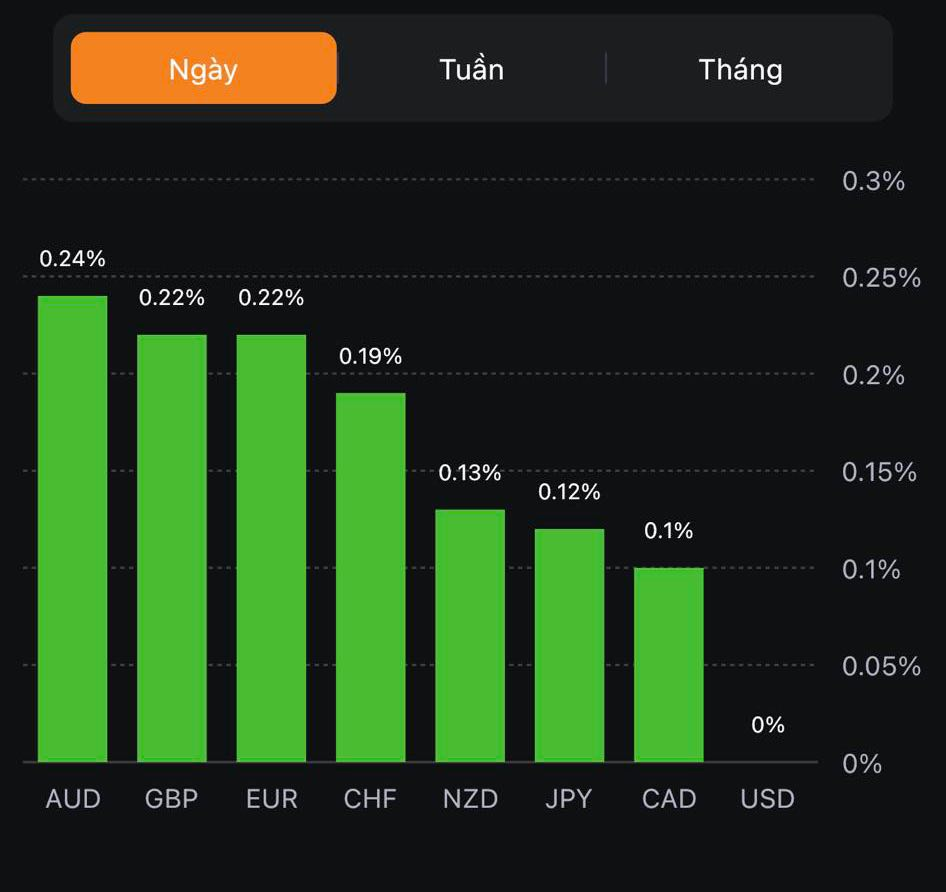

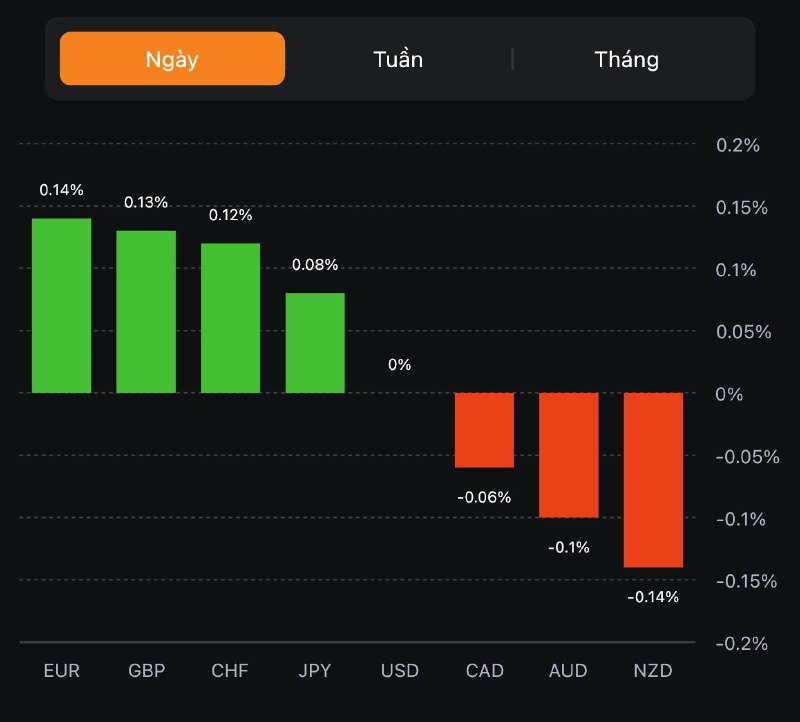

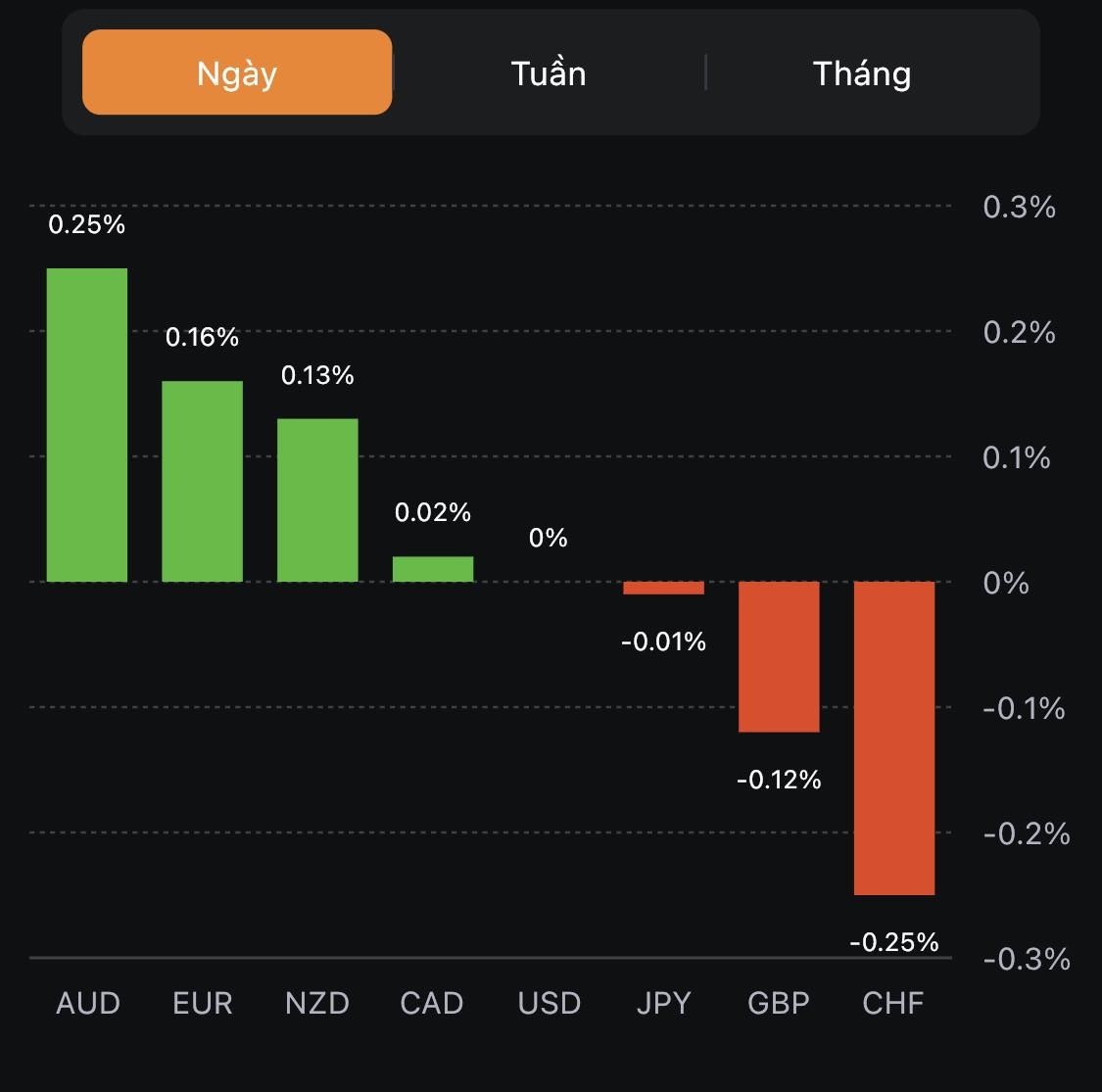

Thiếu đi các dữ liệu kinh tế quan trọng và các ngân hàng nghỉ lễ gần như đã làm giảm thanh khoản của thị trường FX trong ngày giao dịch thứ Hai đầu tuần. Dù vậy, USD vẫn phục hồi mạnh mẽ để xóa mức giảm mạnh từ giữa phiên Á. Kết phiên, đồng bạc xanh tăng nhẹ so với giá mở cửa trước đó. EUR và AUD là hai đồng duy nhất tăng so với USD. CHF dẫn đầu đà giảm trong nhóm G7, theo sau là GBP.

Lợi suất hồi mạnh đầu phiên Mỹ đã khiến vàng giảm gần $20 xuống dưới $1950/oz. Chốt phiên, kim loại quý giảm $3.54 xuống $1957.24/oz. Trên thị trường nợ, lợi suất 2 năm và 10 năm lần lượt -1.9bp và -0.4bp xuống 4.58% và 3.74%. Dầu thô giảm mạnh hơn $3 xuống gần mức đáy ngày tại $67.12/thùng, chạm mức đáy trong hơn một tháng trở lại đây.

Dự báo của Deutsche Bank:

Quyết định chính sách của ECB sẽ diễn ra vào Thứ Năm, ngày 15 tháng 6 lúc:

Họp báo của Chủ tịch ECB Lagarde sau đó sẽ được tổ chức vào:

Dữ liệu lạm phát EZ tháng 5 sẽ được công bố vào Thứ Sáu ngày 16 tháng 6:

Khảo sát Chỉ số Tâm lý Kinh doanh (BSI) do Bộ Tài chính và Viện Nghiên cứu Kinh tế & Xã hội (thuộc Văn phòng Nội các Nhật Bản) thực hiện hàng quý.

Vào hôm thứ Sáu tuần trước, một nhà phân tích của GS đã nâng mục tiêu giá cuối năm cho chỉ số S&P 500 từ 4,000 lên 4,500:

Thông qua CIBC, đây là bản tóm tắt từ bản xem trước CPI của Hoa Kỳ.

CIBC phù hợp với kỳ vọng đồng thuận về giá cốt lõi, trích dẫn:

CIBC gợi ý rằng Ủy ban Thị trường mở Liên bang (FOMC) sẽ giữ nguyên lãi suất tại cuộc họp chính sách diễn ra vào tuần này. Tuy nhiên:

Morgan Stanley cho biết Kho bạc Hoa Kỳ sẽ phát hành một đợt phát hành tín phiếu kho bạc khổng lồ sau khi thỏa thuận nợ được thông qua, đồng thời gây tạo áp lực lên tiền gửi tại các ngân hàng:

Ngoài ra, Morgan Stanley còn cho biết họ dự đoán rằng lượng tiền gửi sẽ giảm xuống và các quỹ thị trường tiền tệ có thể sẽ không phải những người thu mua chính của tín phiếu kho bạc:

Giám đốc điều hành Goldman Sachs David Solomon đã đưa ra một số bình luận về vấn đề lạm phát trong một cuộc phỏng vấn của CNBC vào thứ Hai.

Cựu Phó Chủ tịch Fed Richard Clarida đã có bài phát biểu về rủi ro tăng trưởng kinh tế vào hôm thứ Hai.

Giám đốc đầu tư tại PIMCO, Andrew Balls đã đưa ra một vài bình luận về USD vào hôm thứ Hai:

Ngoài ra, Andrew Balls còn đề cập đến việc một số quỹ đang dư thừa trái phiếu chính phủ Anh

Nhận định của Morgan Stanley vào hôm thứ Hai:

Morgan Stanley không đặt nhiều kỳ vọng vào thu nhập năm 2023 và điều này sẽ ảnh hưởng đến việc định giá cổ phiếu.

Trước đó:

Trong phiên giao dịch ngày hôm nay, USD/CAD tăng nhẹ trong phiên Á trước khi quay trở lại xu hướng giảm và kiểm tra lại mức đáy tại 1.3313 một lần nữa. Mức đáy dó đã giữ hỗ trợ trên 2 khung giờ riêng biệt ngày hôm nay (xem vòng tròn số 3 và 4 màu xanh lá cây trên biểu đồ ở trên). Không thể di chuyển xuống dưới mức đó, phe mua đã có cơ hội đẩy giá tăng trở lại.

Goldman Sachs, công ty chứng khoán và ngân hàng đầu tư toàn cầu hàng đầu, đã đưa ra bản xem trước cuộc họp của Ủy ban Thị trường mở Liên bang (FOMC) sắp tới, nhấn mạnh tác động của nó đối với quỹ đạo của đồng đô la Mỹ.

Theo Goldman Sachs, FOMC nhiều khả năng sẽ giữ nguyên lãi suất tại cuộc họp sắp tới. Tuy nhiên, báo cáo cũng chỉ ra rằng lãi suất quỹ liên bang có khả năng sẽ tăng cao trong dài hạn.

Quan chức BOE, Mann cho biết:

Cập nhật thị trường:

Thị trường khá yên ắng khi hôm nay thiếu các sự kiện và dữ liệu quan trọng nhưng tất cả sẽ bắt đầu thay đổi từ ngày mai trở đi. Các ngân hàng trung ương đang được chú ý trở lại và mọi con mắt sẽ đổ dồn vào Fed, các quyết định chính sách của ECB và BOJ cũng là tâm điểm chú ý.

Với thị trường tiền tệ:

Cổ phiếu và trái phiếu ổn định. Nhưng S&P 500 có vẻ như đã sẵn sàng kiểm tra mức đỉnh trong tháng 8 là 4,325.

Ở những nơi khác, dầu đang có một khởi đầu tồi tệ trong tuần mới với mức trượt lớn hơn 2% xuống còn 68.50 USD và hiện đang kiểm tra lại mức hỗ trợ kỹ thuật quan trọng từ đường trung bình động 200 tuần - nơi duy trì mức giảm trong tháng 3 và tháng 5, vì vậy đây sẽ là thời điểm quan trọng đối với các nhà giao dịch dầu mỏ.